Jahresbericht für das Investmentvermögen gemäß der OGAW-Richtlinie MuP Vermögensverwaltung Horizont 5

Tätigkeitsbericht MuP Vermögensverwaltung Horizont 5

für den Zeitraum vom 01.10.2017 bis 28.09.2018

Wirtschaftliches Umfeld

In der ersten Hälfte des Berichtszeitraums bewegten sich die Aktienmärkte seitwärts mit leicht negativer Tendenz. In der zweiten Hälfte kam es zu einer erheblichen Divergenz, die auf den Handelsstreit zwischen den USA und China zurückzuführen ist.

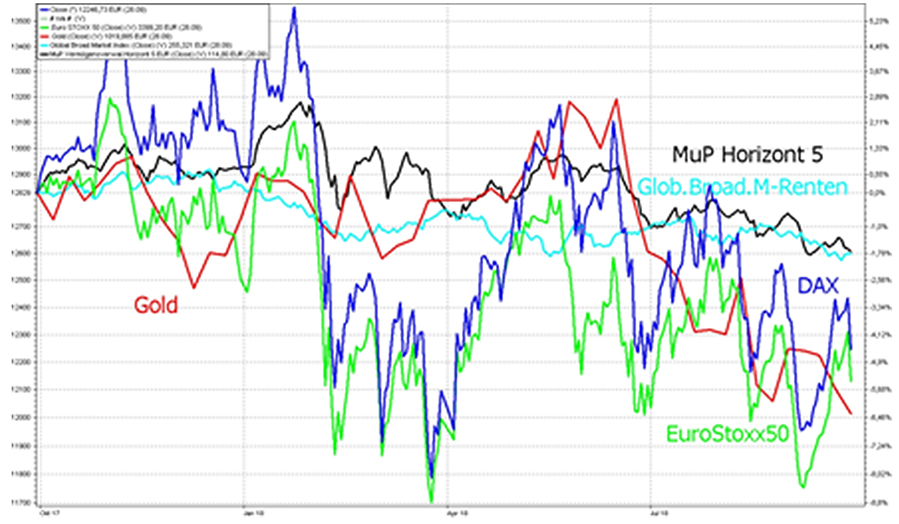

Der Chart zeigt die Entwicklung von DAX, EuroStoxx50, S&P500 und Shanghai Composite Index umgerechnet in Euro. Bis auf die USA verzeichneten diese Märkte eine negative Entwicklung. Während der S&P500 – zusätzlich durch den Dollaranstieg angetrieben – in Euro einen Zuwachs von fast 18% verzeichnete, verloren DAX und EuroStoxx50 rund 4,5% bzw. 5,5%. Beim Shanghai Composite Index summierten sich die Verluste im Berichtszeitraum sogar auf knapp 17%.

Der hohe Zuwachs der US-Aktien basierte auf dem Sondereffekt der Steuersenkung durch die Trump-Administration, wodurch die Unternehmensgewinne deutlich zulegten. Gleichzeitig ist jedoch die Aktienbewertung (z.B. gemessen am KGV) in den USA deutlich höher als in Europa oder Asien.

Im Berichtszeitraum erhöhte die US-Notenbank FED viermal ihren Leitzins um je 0,25% (Dezember 2017, März 2018, Juni 2018 und September 2018), während der Zins der EZB unverändert bei 0% verharrte. Die US-Leitzinsen liegen damit seit dem 26. September bei 2 – 2,25%. Die Rendite der 10-jährigen US-Staatspapiere stieg im Berichtszeitraum von 2,34% auf 3,08%. In diesem Kontext stieg der US-Dollar gegenüber dem Euro im Berichtszeitraum um knapp 2%.

Die deutsche Umlaufrendite stieg im Berichtszeitraum von 0,23% p.a. auf 0,31%. Entsprechend stagnierte der REX-Performance-Index mit einem minimalen Minus von knapp 0,1%. Doch auch eine breite Diversifizierung im Rentenbereich hat im Berichtszeitraum für deutsche/europäische Investoren zu negativen Ergebnissen geführt. So verloren der Global Broad Market Index (Merryll Lynch) sowie der Global Government Bond Index (Euro-hedged) jeweils rund 1,8%. Angesichts einer Inflationsrate von 2,3% in Deutschland zum Ende des Berichtszeitraums ergibt sich ein stark negativer Realzins. Somit ist mit „normalen“ Zinsanlagen wie deutschen Staatsanleihen oder Festgeld ein realer Vermögensverlust garantiert.

Auch Gold erwies sich im Berichtszeitraum nicht als gute Anlage. So verlor der Goldpreis in Euro in dieser Zeitspanne rund 6,35%; Der Chart zeigt die Entwicklung des MuP Horizont 5 im Vergleich zu DAX, EuroStoxx50, Gold, und dem Index des breiten Rentenmarktes. Auch wenn er im Berichtszeitraum ein negatives Ergebnis von -1,72% erzielte, so lag dieses trotzdem besser als die hier aufgeführten, maßgeblichen Indizes.

Anlageziel und Anlagepolitik

Anlageziel des MuP Vermögensverwaltung Horizont 5 ist es, im Rahmen einer aktiven Strategie langfristig einen attraktiven Wertzuwachs in EURO zu erwirtschaften. Dabei sind geringere Schwankungen als die des Aktienmarktes angestrebt.

Das Fondsvermögen kann je nach Marktsituation in Investmentfonds, z.B. Aktienfonds, Renten- und Mischfondsanteilen, Aktien, festverzinslichen Wertpapieren, Bankguthaben, Geldmarktinstrumenten sowie Derivaten investiert sein. Beabsichtigt ist, das Fondsvermögen vorrangig in Investmentfonds anzulegen. Jedoch kann das Fondsvermögen – je nach Einschätzung und Entwicklung der Börsen- und Kapitalmarktsituation – generell in alle zulässigen Vermögensgegenstände angelegt werden. Zudem können liquide Mittel gehalten werden. Derivative Instrumente können sowohl zu Absicherungs- als auch zu Investmentzwecken eingesetzt werden.

Profil des typischen Anlegers

Der Fonds MuP Vermögensverwaltung Horizont 5 richtet sich an einen durchschnittlich risikobereiten Anleger, der sein Anlagekapital über eine aktive Vermögensverwaltung betreut wissen möchte, über einen Anlagehorizont von mindestens drei, typisch aber fünf Jahren verfügt und vorübergehende Wertschwankungen in Kauf nehmen kann.

Portfoliostruktur und wesentliche Änderungen

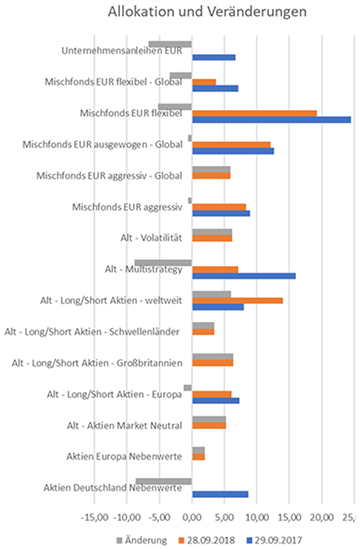

Die niedrigen Zinsen gestalten die Auswahl geeigneter Portfoliobausteine und das Risikomanagement zunehmend anspruchsvoller. Wir bedienen uns daher einer eigenen Software. So wurde die Portfoliostruktur des Fonds im Berichtszeitraum laufend den Marktgegebenheiten angepasst und umstrukturiert. Dabei ist vor allem die Überwachung der einzelnen Depotbausteine sehr wichtig. Aufgrund der aussichtslosen Situation auf dem Rentenmarkt, hatten wir uns bereits vor 3 Jahren von allen Rentenfonds getrennt, aber im vorherigen Berichtszeitraum erneut eine Position aufgebaut. Diese wurde inzwischen wieder (mit Gewinn) veräußert, so dass zum Ende der Berichtsperiode keine Rentenfonds mehr im Portfolio sind. Ebenso wurde aus Risikogesichtspunkten die Aktienposition deutscher Nebenwerte komplett veräußert. Während es bei den Mischfonds lediglich zu einigen Umschichtungen kam, was das Gesamtvolumen dieser Kategorie leicht von 53,3% auf 49,4% reduzierte, bauten wir verstärkt alternative Investmentpositionen auf, um den Fonds in dem inzwischen reifen Marktzyklus bei evtl. auftretenden Korrekturen besser abfangen zu können. Der Anteil der alternativen Investments erhöhte sich dadurch von 31,3% auf 48,6%. Der Anteil der reinen Aktienfonds liegt nur noch bei 2%, der Rentenfondsanteil beträgt, wie oben erläutert, 0%.

Viele Fonds, in die wir investiert sind, wurden inzwischen für Neuanlagen geschlossen, so dass wir froh sein können, diese rechtzeitig entdeckt zu haben. Die konsequente mathematische Steuerung unseres Fonds bewirkte trotz der Wahl von Anlageklassen, bei denen normalerwiese von einem höheren Risiko ausgegangen wird, dass das Gesamtrisiko (Volatilität) unseres Fonds recht niedrig ist. Die Volatilität lag bei 3,22% (nach 2,59% in 2016/17 und 4,11% in 2015/16). Die recht gleichmäßige Entwicklung kann sich jedoch jederzeit ändern, wenn die Märkte turbulenter werden sollten. Die breite Diversifizierung unseres Portfolios sorgte für eine stabile Entwicklung.

Das Veräußerungsergebnis betrug im Berichtszeitraum +196.566,85 Euro (Veräußerungsgewinne: 226.647,13 Euro und Veräußerungsverluste: -30.080,28 Euro). Die beiden Verlustpositionen resultieren aus dem Ausstoppen von zwei Fonds aufgrund schlechter Performance, bzw. einer Volatilität, die den Erwartungswert für die Schwankungsbreite überschritten hatte. Die Veräußerungsgewinne verteilen sich auf 7 Transaktionen, wobei etwa die Hälfte des Gewinns auf den Verkauf des KR-Fonds Deutsche Aktien Spezial und des JPMorgan Global Macro Opportunities Funds entfällt. Die Aussagekraft des Veräußerungsergebnisses halten wir für nicht sehr hoch, da die Strategie „Verluste begrenzen, Gewinne laufen lassen“ durchaus dazu führen kann, dass trotz eines negativen Veräußerungsergebnisses eine positive Wertentwicklung durch Kurszuwächse stattgefunden hat. Dies gilt auch umgekehrt. Für die Wertentwicklung im Berichtszeitraum ist das Veräußerungsergebnis daher irrelevant.

Der Fonds MuP Vermögensverwaltung Horizont 5 verzeichnete im Berichtszeitraum eine Wertentwicklung von -1,72% (nach BVI-Methode). Hierbei ist zu berücksichtigen, dass sowohl der DAX als auch der EuroStoxx50 wie auch der breite Rentenmarkt und Gold im Berichtszeitraum allesamt schlechter gelaufen sind als unser Fonds.

Risikoanalyse

Der Fonds MuP Vermögensverwaltung Horizont 5 unterliegt verschiedenen Risiken. Die wichtigsten davon sind hier aufgeführt:

Marktpreisrisiken / Zinsänderungsrisiken:

Das zentrale Marktpreisrisiko des Fonds resultiert aus der Wertentwicklung der Wertpapiere, in die der Fonds investiert ist. Diese sind aktuell ausschließlich Investmentfonds. Deren Wertentwicklung hängt von den Kursbewegungen der Rentenpapiere und Aktien ab, in die diese investieren. Bei festverzinslichen Wertpapieren führen steigende Zinsen i.d.R. zu Kursverlusten.

Währungsrisiken:

Für einen Euro-orientierten Anleger besteht bei allen Wertpapieren, die nicht in Euro notiert sind, grundsätzlich ein Währungsrisiko, dem entsprechende Währungschancen gegenüberstehen. Je nach Risiko- und Marksituation wird abgewogen, ob währungsgesicherte Tranchen der Zielfonds gewählt werden.

Adressenausfallrisiken:

Der MuP Vermögensverwaltung Horizont 5 investierte im Berichtszeitraum ausschließlich in Investmentfondsanteile. Direkte Adressenausfallrisiken ergaben sich dadurch nicht. Durch die Investition in Zielfonds, die ihrerseits Adressenausfallrisiken eingehen, unterliegen diese Investitionen jedoch indirekt ebenfalls einem gewissen Adressenausfallrisiko.

Operationelle Risiken:

Besondere operationelle Risiken waren im Berichtszeitraum nicht zu verzeichnen.

Liquiditätsrisiken:

Besondere Liquiditätsrisiken waren im Berichtszeitraum nicht zu verzeichnen.

Ein Maß für das Gesamtrisiko eines Fonds ist die Volatilität. Diese betrug für den MuP Vermögensverwaltung Horizont 5 im Berichtszeitraum 3,22% (nach 2,59% und 4,11% in den beiden Vorjahren).

Sonstige Hinweise

Die Marktrisikomessung wurde zum Ende des Berichtszeitraum vom einfachen auf den qualifizierten Ansatz umgestellt.

Im Berichtszeitraum, kam es – nach fast 10 Jahren – endlich zu einer Teilentschädigung wegen des im Jahre 2009 erworbenen und veruntreuten Herald-Lux Fonds, bei dem inzwischen ca. 72% der damaligen Anlagesumme aus dem Insolvenzvermögen von Bernard Madoff zurückgeführt werden konnten. Dieser Betrag ist jedoch noch um die Kosten der beauftragen Rechtsanwaltskanzlei (Deminor, Brüssel) zu kürzen. Diese erhält 10% der wiederbeschafften Summe zzgl. 21% (belgische) MwSt. Da der Fonds vorher bereits eine Forderung in adäquater Höhe eingestellt hatte, kam es dadurch nicht zu einer signifikanten Wertänderung.

Die mit der Verwaltung des Investmentvermögens betraute Kapitalverwaltungsgesellschaft ist die HANSAINVEST Hanseatische Investment-GmbH, Hamburg. Das Portfoliomanagement des Fonds ist an die Moltrecht & Partner Asset Management GmbH ausgelagert.

Vermögensübersicht zum 30.09.2018

| Fondsvermögen: EUR | 10.835.278,41 | (10.027.579,57) |

| Umlaufende Anteile: | 94.386 | (85.692) |

Vermögensaufteilung in TEUR/%

| Kurswert in Fondswährung |

% des Fonds- vermögens |

||

| I. Vermögensgegenstände | |||

| 1. Sonstige Wertpapiere | 10.280 | 94,88 | (94,19) |

| 2. Bankguthaben | 611 | 5,64 | (2,49) |

| 3. Sonstige Vermögensgegenstände | 22 | 0,20 | (3,71) |

| II. Verbindlichkeiten | -78 | -0,72 | (-0,39) |

| III. Fondsvermögen | 10.835 | 100,00 |

(Angaben in Klammern per 30.09.2017)

Vermögensaufstellung zum 30.09.2018

| Gattungsbezeichnung ISIN Markt |

Stücke bzw. Anteile bzw. Whg. in 1.000 |

Bestand 30.09.2018 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|

| im Berichtszeitraum | ||||||||

| Investmentanteile | ||||||||

| Gruppenfremde Investmentanteile 3) | ||||||||

| ACATIS – GANÉ VALUE EVENT FONDS UI B (INST.) DE000A1C5D13 |

ANT | 45 | 0 | 0 | EUR | 17.709,090000 | 796.909,05 | 7,35 |

| Carmignac Portf.-L.-S.Eur.Equ. Namens-Anteile F EUR acc o.N. LU0992627298 |

ANT | 5.000 | 5.000 | 0 | EUR | 126,050000 | 630.250,00 | 5,82 |

| Deutsche Aktien Total Return LU0216092006 |

ANT | 5.000 | 0 | 0 | EUR | 171,220000 | 856.100,00 | 7,90 |

| Frankfurter Aktienfonds für Stiftungen DE000A0M8HD2 |

ANT | 7.000 | 0 | 0 | EUR | 134,360000 | 940.520,00 | 8,68 |

| Frankfurter Stiftungsfonds Inhaber-Anteile I DE000A2DTMP1 |

ANT | 6 | 6 | 0 | EUR | 101.842,130000 | 611.052,78 | 5,64 |

| GLG Alpha Select UCITS III C IE00B3LJVG97 |

ANT | 5.000 | 5.000 | 0 | EUR | 131,820000 | 659.100,00 | 6,08 |

| HERALD(LUX)-US Abs. Ret. EO Nam. Ant. I Cap. LU0350637061 |

ANT | 529 | 0 | 0 | EUR | 0,000001 | 0,00 | 0,00 |

| Invesco F.-I.Gl.Glob.Mkt.Stra. Actions Nom. C Acc. EUR o.N. LU1233165098 |

ANT | 60.000 | 15.000 | 0 | EUR | 12,230000 | 733.800,00 | 6,77 |

| IP Fonds FCP – Multi – Flex Inhaber-Anteile o.N. LU0186920152 |

ANT | 2.500 | 2.500 | 0 | EUR | 159,700000 | 399.250,00 | 3,68 |

| IP Fonds-IP Black Inhaber-Anteile Class T o.N. LU1516376636 |

ANT | 35.000 | 35.000 | 0 | EUR | 10,990000 | 384.650,00 | 3,56 |

| LOYS – Global L/S I LU0720542298 |

ANT | 8.500 | 8.500 | 0 | EUR | 74,550000 | 633.675,00 | 5,85 |

| Lupus alpha All Opportunities Fund B LU0329425713 |

ANT | 5.500 | 5.500 | 0 | EUR | 116,460000 | 640.530,00 | 5,91 |

| Lupus alpha Volatil.Risk-Prem. Inhaber-Anteile DE000A1J9DU7 |

ANT | 5.500 | 5.500 | 0 | EUR | 115,200000 | 633.600,00 | 5,85 |

| OAKS EM.U.-OAKS Em.a.Fr.Opp. A EUR IE00B95L3899 |

ANT | 25.000 | 25.000 | 0 | EUR | 14,326000 | 358.150,00 | 3,32 |

| RAM(L)SYST.FD. -Lg./Sh.Eur.Equ. Inhaber-Anteile I EUR o.N. LU0705071701 |

ANT | 3.500 | 3.500 | 0 | EUR | 155,240000 | 543.340,00 | 5,01 |

| SCHRODER GAIA EGERTON EUROPEAN EQUITY C ACC EUR LU0463469121 |

ANT | 4.000 | 0 | 0 | EUR | 201,280000 | 805.120,00 | 7,43 |

| SQUAD CAPITAL-SQUAD Eur.Conv. Actions au Porteur I o.N. LU1659686460 |

ANT | 1.000 | 1.000 | 0 | EUR | 205,000000 | 205.000,00 | 1,89 |

| WHC-Global Discovery DE000A0YJMG1 |

ANT | 4.000 | 0 | 0 | EUR | 112,220000 | 448.880,00 | 4,14 |

| Summe der Investmentanteile | EUR | 10.279.926,83 | 94,88 | |||||

| Summe Wertpapiervermögen | EUR | 10.279.926,83 | 94,88 | |||||

| Bankguthaben | ||||||||

| EUR – Guthaben bei: | ||||||||

| Verwahrstelle: Donner & Reuschel AG | EUR | 214.910,09 | 214.910,09 | 1,98 | ||||

| Guthaben in Nicht-EU/EWR-Währungen: | ||||||||

| USD | 462.913,48 | 396.465,81 | 3,66 | |||||

| Summe der Bankguthaben | EUR | 611.375,90 | 5,64 | |||||

| Sonstige Vermögensgegenstände | ||||||||

| Sonstige Ansprüche | EUR | 21.687,10 | 21.687,10 | 0,20 | ||||

| Summe sonstige Vermögensgegenstände | EUR | 21.687,10 | 0,20 | |||||

| Sonstige Verbindlichkeiten 1) | EUR | -77.711,42 | EUR | -77.711,42 | -0,72 | |||

| Fondsvermögen | EUR | 10.835.278,41 | 100 *) | |||||

| Anteilwert | EUR | 114,80 | ||||||

| Umlaufende Anteile | STK | 94.386 | ||||||

*) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Differenzen entstanden sein.

1) noch nicht abgeführte Prüfungskoten, Veröffentlichungskosten, Verwahrstellenvergütung, Verwaltungsvergütung, Zinsen lfd. Kosten

Abwicklung von Transaktionen durch verbundene Unternehmen. Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Investmentvermögens über Broker ausgeführt wurden, die verbundene Unternehmen und Personen sind, betrug 100,00 %. Ihr Umfang belief sich hierbei auf insgesamt 11.029.410,51 EUR.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Investmentvermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet.

Devisenkurse (in Mengennotiz)

| per 28.09.2018 | |||

| US-Dollar | USD | 1,167600 | = 1 Euro (EUR) |

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag)

| Gattungsbezeichnung | ISIN | Stücke bzw. Anteile bzw. Whg. in 1.000 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Volumen in 1.000 |

| Investmentanteile | |||||

| Gruppenfremde Investmentanteile | |||||

| Acatis Ch.Sel.-Acatis Elm Kon. | LU0280778662 | ANT | – | 5.000 | |

| Fr.Temp.Inv.Fd.-Fr.K2 Alt.Str. Namens-Ant. I Acc.EUR-H1 o.N. | LU1093756911 | ANT | – | 30.000 | |

| GAM STAR-Credit Opps (EUR) Reg. Shs Ord. Acc. EUR o.N. | IE00B567SW70 | ANT | – | 35.000 | |

| IP Fonds-IP White T | LU1144474043 | ANT | – | 55.000 | |

| JPMorg.I.-Global Macro Opp.Fd Namens-Ant. A (acc.) EO o.N. | LU0095938881 | ANT | – | 3.500 | |

| JPMorgan-Europe Eq.Abs.Alp.Fd Act.Nom.C (perf)(acc)EUR o.N. | LU1001748398 | ANT | – | 6.354 | |

| KR FONDS – DEUTSCHE AKTIEN SPEZIAL V | LU0470728089 | ANT | – | 5.000 | |

| Squad Aguja Opportunities Inhaber-Anteile I | DE000A2AR9C9 | ANT | – | 6.000 |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 01. Oktober 2017 bis 30. September 2018

| I. Erträge | ||

| 1. Zinsen aus Liquiditätsanlagen im Inland | EUR | -767,01 *) |

| 2. Erträge aus Investmentanteilen | EUR | 24.162,23 |

| 3. Sonstige Erträge 1) | EUR | 15.378,19 |

| Summe der Erträge | EUR | 38.773,41 |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | EUR | -689,06 |

| 2. Verwaltungsvergütung | ||

| a) fix | EUR | -196.905,34 |

| b) performanceabhängig | EUR | -1.813,27 |

| 3. Verwahrstellenvergütung | EUR | -5.468,06 |

| 4. Prüfungs- und Veröffentlichungskosten | EUR | -11.389,67 |

| 5. Sonstige Aufwendungen 2) | EUR | 126,67 **) |

| Summe der Aufwendungen | EUR | -216.138,73 |

| III. Ordentlicher Nettoertrag | EUR | -177.365,32 |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | EUR | 226.647,13 |

| 2. Realisierte Verluste | EUR | -30.080,28 |

| Ergebnis aus Veräußerungsgeschäften | EUR | 196.566,85 |

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | 19.201,53 |

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | -154.221,65 |

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | -66.405,66 |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | EUR | -220.627,31 |

| VII. Ergebnis des Geschäftsjahres | EUR | -201.425,78 |

*) Der Sollsaldo resultiert aus negativen Habenzinsen

**) der Habensaldo resultiert aus dem Aufwandsausgleich

Entwicklung des Investmentvermögens

| 2018 | ||||

| I. Wert des Investmentvermögens am Beginn des Geschäftsjahres | EUR | 10.027.579,57 | ||

| 1. Ausschüttung für das Vorjahr/Steuerabschlag für das Vorjahr | EUR | -13.710,72 | ||

| 2. Steuerabschlag zum 02.01.2018 | EUR | -4.727,55 | ||

| 3. Mittelzufluss / -abfluss (netto) | EUR | 1.026.729,14 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen: | EUR | 1.755.310,07 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen: | EUR | -728.580,93 | ||

| 4. Ertragsausgleich/Aufwandsausgleich | EUR | 833,75 | ||

| 5. Ergebnis des Geschäftsjahres | EUR | -201.425,78 | ||

| davon nicht realisierte Gewinne: | EUR | -154.221,65 | ||

| davon nicht realisierte Verluste: | EUR | -66.405,66 | ||

| II. Wert des Investmentvermögens am Ende des Geschäftsjahres | EUR | 10.835.278,41 |

Verwendung der Erträge des Investmentvermögens

Berechnung der Wiederanlage

| insgesamt | je Anteil *) **) | ||

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | 19.201,53 | 0,20 |

| 2. Zuführung aus dem Investmentvermögen ***) | EUR | 30.080,28 | 0,32 |

| 3. Zur Verfügung gestellter Steuerabzugsbetrag ****) | EUR | -4.727,55 | -0,05 |

| II. Wiederanlage | EUR | 44.554,26 | 0,47 |

*) Pflichtangabe gem. § 101 Abs. 1 Nr. 5 KAGB

**) Bei Anteilklassen ist die Berechnung der Wiederanlage ggf. für jede Anteilklasse gesondert vorzunehmen

***) Die Zuführung aus dem Investmentvermögen resultiert aus der Berücksichtigung von realisierten Verlusten

****) Auf Grund der Neuregelung der Investmentbesteuerung wurde zum 31.12.2017 ein Steuerabzugsbetrag ermittelt und an das Finanzamt abgeführt.

Es handelt sich um einen Ergebnisbesteuerungsvorgang ohne investmentrechtliche Ergebnisverwendung.

Der Betrag errechnet sich auf Basis der umlaufenden Anteile zum Ende des Berichtszeitraumes.

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres |

Anteilwert | ||

| 2015 | EUR | 9.541.479,11 | EUR | 109,07 |

| 2016 | EUR | 9.541.032,26 | EUR | 111,76 |

| 2017 | EUR | 10.027.579,57 | EUR | 117,02 |

| 2018 | EUR | 10.835.278,41 | EUR | 114,80 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | 0,00 |

Der Wert ergibt sich unter Berücksichtigung von Netting- und Hedgingeffekten, der zugrundeliegenden Derivate im Investmentvermögen

Die Vertragspartner der Derivate-Geschäfte

Fehlanzeige

| Bestand der Wertpapiere am Fondsvermögen (in %) | 94,88 |

| Bestand der Derivate am Fondsvermögen (in %) | 0,00 |

Die Auslastung der Obergrenze für das Marktrisikopotential wurde für dieses Investmentvermögen gemäß der Derivateverordnung nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt.

Angaben nach dem qualifizierten Ansatz

Potenzieller Risikobetrag für das Marktrisiko gem. § 37 Abs. 4 DerivateV

| kleinster potentieller Risikobetrag | 0,35 % |

| größter potentieller Risikobetrag | 0,51 % |

| durchschnittlicher potentieller Risikobetrag | 0,43 % |

Risikomodell, das gemäß § 10 DerivateV verwendet wurde

Varianz-Kovarianz-Analyse mit Monte-Carlo-Add-on

Parameter, die gemäß § 11 DerivateV verwendet wurden

99% Konfidenzniveau, 1 Tage Haltedauer bei einem effektiven historischen Beobachtungszeitraum von einem Jahr

Im Geschäftsjahr erreichter durchschnittlicher Umfang des Leverage durch Derivategeschäfte

| Mittelwert | 0,97 |

Zusammensetzung des Vergleichsvermögens § 37 Abs. 5 DerivateV

| Stoxx – DJ Stoxx 600 Index | 50,00 % |

| Euro High Yield Index Unhedged Index in EUR | 50,00 % |

Sonstige Angaben

| Anteilwert | EUR | 114,80 |

| Umlaufende Anteile | STK | 94.386 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Die Bewertung von Vermögenswerten, die an einer Börse zum amtlichen Markt zugelassen bzw. in einen anderen organisierten Markt einbezogen sind, erfolgt zu den handelbaren Schlusskursen des vorhergehenden Börsentages gem. § 27 KARBV. Nicht notierte Rentenwerte und Schuldscheindarlehen werden mit Renditekursen bewertet. Investmentzertifikate werden zu den letzten veröffentlichten Rücknahmepreisen angesetzt.

Vermögenswerte, die weder an einer Börse zugelassen noch in einen organisierten Markt einbezogen sind oder für die ein handelbarer Kurs nicht verfügbar ist, werden mit von anerkannten Kursversorgern zur Verfügung gestellten Kursen bewertet. Sollten die ermittelten Kurse nicht belastbar sein, wird auf den mit geeigneten Bewertungsmodellen ermittelten Verkehrswert abgestellt (§ 28 KARBV).

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Gesamtkostenquote *) | 3,18 % |

*) Die Gesamtkostenquote drückt sämtliche vom Investmentvermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Investmentvermögens aus

| Transaktionskosten **) | EUR | 1.060,00 |

**) Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände.

| Erfolgsabhängige Vergütung in % des durchschnittlichen Nettoinventarwertes | 0,00 % |

An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen

| Gezahlte Verwaltungsvergütung (01.10.2017 – 30.09.2018) | EUR | 196.905,34 |

| Performance-Fee (01.10.2017 – 30.09.2018) | EUR | 1.813,27 |

Die KVG erhält keine Rückvergütungen der aus dem Investmentvermögen an die Verwahrstelle und an Dritte geleisteten Vergütung und Aufwandserstattungen.

Die KVG gewährt sogenannte Vermittlungsfolgeprovision an Vermittler in wesentlichem Umfang aus der von dem Investmentvermögen an sie geleisteten Vergütung.

Verwaltungsvergütungssatz für im Investmentvermögen gehaltene Investmentanteile

2) Die Verwaltungsvergütung für Gruppenfremde Investmentanteile beträgt:

| ACATIS – GANÉ VALUE EVENT FONDS UI B (INST.) | |

| Carmignac Portf.-L.-S.Eur.Equ. Namens-Anteile F EUR acc o.N. | 1,5000% p.a. |

| Deutsche Aktien Total Return | 2,2500% p.a. |

| Frankfurter Aktienfonds für Stiftungen | 1,2500% p.a. |

| Frankfurter Stiftungsfonds Inhaber-Anteile I | 1,0000% p.a. |

| GLG Alpha Select UCITS III C | 1,5000% p.a. |

| HERALD(LUX)-US Abs. Ret. EO Nam. Ant. I Cap. | 1,0000% p.a. |

| Invesco F.-I.Gl.Glob.Mkt.Stra. Actions Nom. C Acc. EUR o.N. | 2,0000% p.a. |

| IP Fonds FCP – Multi – Flex Inhaber-Anteile o.N. | 0,7500% p.a. |

| IP Fonds-IP Black Inhaber-Anteile Class T o.N. | 0,8500% p.a. |

| LOYS – Global L/S I | 1,0000% p.a. |

| Lupus alpha All Opportunities Fund B | 0,7500% p.a. |

| Lupus alpha Volatil.Risk-Prem. Inhaber-Anteile | 1,0000% p.a. |

| OAKS EM.U.-OAKS Em.a.Fr.Opp. A EUR | 0,9000% p.a. |

| RAM(L)SYST.FD.-Lg./Sh.Eur.Equ. Inhaber-Anteile I EUR o.N. | 1,5000% p.a. |

| SCHRODER GAIA EGERTON EUROPEAN EQUITY C ACC EUR | 1,2000% p.a. |

| SQUAD CAPITAL-SQUAD Eur.Conv. Actions au Porteur I o.N. | 1,2500% p.a. |

| WHC-Global Discovery | 1,5000% p.a. |

| 1,6000% p.a. |

Ausgabeaufschläge oder Rücknahmeabschläge wurden nicht berechnet.

Wesentliche sonstige Erträge und sonstige Aufwendungen:

1) im Wesentlichen Erträge aus Kick-Back Zahlungen

2) im Wesentlichen Kosten für Marktrisikomessung, Gebühren für die BaFin sowie Aufwandsausgleich

Die Ermittlung der Nettoveränderung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Geschäftsjahr die in den Anteilspreis einfließenden Wertansätze der Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden, die Höhe der positiven Differenzen in die Summe der nicht realisierten Gewinne einfließen, die Höhe der negativen Differenzen in die Summe der nicht realisierten Verluste einfließen und aus dem Vergleich der Summenpositionen zum Ende des Geschäftsjahres mit den Summenpositionen zum Anfang des Geschäftsjahres die Nettoveränderungen ermittelt werden.

Angaben zur Mitarbeitervergütung der HANSAINVEST Hanseatische Investment-GmbH (KVG) für das Geschäftsjahr 2017

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inkl. Geschäftsführer): | EUR | 9.668.504,18 |

| davon fix: | EUR | 7.731.706,47 |

| davon variabel: | EUR | 1.936.797,71 |

| Zahl der Mitarbeiter der KVG inkl. Geschäftsführer: | 128 | |

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr 2017 der KVG gezahlten Vergütung an Risktaker (nur Führungskräfte): | EUR | 878.912,52 |

Beschreibung, wie die Vergütungen und ggf. sonstige Zuwendungen berechnet wurden

Die HANSAINVEST Hanseatische Investment-GmbH unterliegt den für Kapitalverwaltungsgesellschaften geltenden aufsichtsrechtlichen Vorgaben im Hinblick auf die Gestaltung ihres Vergütungssystems. Die Ausgestaltung des Vergütungssystems hat die Gesellschaft in einer internen Richtlinie über die Vergütungspolitik und Vergütungspraxis geregelt. Ziel ist es, ein Vergütungssystem sicherzustellen, das Fehlanreize zur Eingehung übermäßiger Risiken verhindert. Das Vergütungssystem der HANSAINVEST wird unter Einbeziehung des Risikomanagements und der Compliance Beauftragten mindestens jährlich auf seine Angemessenheit und die Einhaltung der rechtlichen Vorgaben überprüft. Eine Erörterung des Vergütungssystems mit dem Aufsichtsrat findet ebenfalls jährlich statt.

Die Vergütung der Mitarbeiter richtet sich grundsätzlich nach dem Manteltarifvertrag für das Versicherungswesen. Je nach Tätigkeit und Verantwortung erfolgt die Vergütung gemäß der entsprechenden Tarifgruppe. Die Ausgestaltung und Vergütungshöhen der Tarifgruppen werden zwischen Arbeitgeber- und Arbeitnehmerverbänden bzw. der Konzernmutter und den Betriebsräten verhandelt, die HANSAINVEST hat hierauf keinen Einfluss. Nur mit wenigen Mitarbeitern inkl. der leitenden Angestellten sind finanzielle Anreizsysteme für variable Vergütungen und Tantiemen vereinbart. Der Anteil der variablen Vergütung darf dabei maximal 30% der Gesamtvergütung ausmachen. Ein Anreiz, ein unverhältnismäßig großes Risiko für die Gesellschaft einzugehen, resultiert aus der variablen Vergütung nicht.

Die Vergütung für die Geschäftsführer der HANSAINVEST erfolgt auf einzelvertraglicher Basis. Sie setzt sich zusammen aus einer monatlichen festen Vergütung und einer jährlichen Tantieme.

Die Höhe der Tantieme wird im gesamten Aufsichtsrat erörtert und festgelegt und orientiert sich nicht am Erfolg der einzelnen Fonds.

Derzeit sind nur die Geschäftsführung als Risikoträger der Gesellschaft eingestuft. Die Gesellschaft überprüft die Vergütungssysteme jährlich. Die Vergütungspolitik der HANSAINVEST erfüllt die Anforderungen der § 37 KAGB, als auch die Leitlinien für solide Vergütungspolitiken unter Berücksichtigung der AIFMD (ESMA/2013/232).

Ergebnisse der jährlichen Überprüfung der Vergütungspolitik

Im Rahmen der internen jährlichen Überprüfung der Einhaltung der Vergütungspolitik ergaben sich keine Anhaltspunkte dafür, dass die Ausgestaltung von fixen und / oder variablen Vergütungen sich nicht an den Regelungen der Richtlinie über die Vergütungspolitik und Vergütungspraxis orientieren.

Angaben zu wesentlichen Änderungen der festgelegten Vergütungspolitik gem. § 101 Abs. 4 Nr. 5 KAGB

Keine Änderung im Berichtszeitraum.

Hamburg, 13. Dezember 2018

HANSAINVEST

Hanseatische Investment-GmbH

Geschäftsführung

Nicholas Brinckmann

Marc Drießen

Dr. Jörg W. Stotz

Wiedergabe des Vermerks des Abschlussprüfers

An die HANSAINVEST Hanseatische Investment-Gesellschaft mit beschränkter Haftung, Hamburg

Die HANSAINVEST Hanseatische Investment-Gesellschaft mit beschränkter Haftung hat uns beauftragt, gemäß § 102 des Kapitalanlagegesetzbuchs (KAGB) den Jahresbericht des Investmentvermögens MuP Vermögensverwaltung Horizont 5 für das Geschäftsjahr vom 1. Oktober 2017 bis 30. September 2018 zu prüfen.

Verantwortung der gesetzlichen Vertreter

Die Aufstellung des Jahresberichts nach den Vorschriften des KAGB liegt in der Verantwortung der gesetzlichen Vertreter der Kapitalverwaltungsgesellschaft.

Verantwortung des Abschlussprüfers

Unsere Aufgabe ist es, auf der Grundlage der von uns durchgeführten Prüfung eine Beurteilung über den Jahresbericht abzugeben.

Wir haben unsere Prüfung nach § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung vorgenommen. Danach ist die Prüfung so zu planen und durchzuführen, dass Unrichtigkeiten und Verstöße, die sich auf den Jahresbericht wesentlich auswirken, mit hinreichender Sicherheit erkannt werden. Bei der Festlegung der Prüfungshandlungen werden die Kenntnisse über die Verwaltung des Investmentvermögens sowie die Erwartungen über mögliche Fehler berücksichtigt. Im Rahmen der Prüfung werden die Wirksamkeit des rechnungslegungsbezogenen internen Kontrollsystems und die Nachweise für die Angaben im Jahresbericht überwiegend auf der Basis von Stichproben beurteilt. Die Prüfung umfasst die Beurteilung der angewandten Rechnungslegungsgrundsätze für den Jahresbericht und der wesentlichen Einschätzungen der gesetzlichen Vertreter der Kapitalverwaltungsgesellschaft. Wir sind der Auffassung, dass unsere Prüfung eine hinreichend sichere Grundlage für unsere Beurteilung bildet.

Prüfungsurteil

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der Jahresbericht für das Geschäftsjahr vom 1. Oktober 2017 bis 30. November 2018 den gesetzlichen Vorschriften.

Hamburg, den 14. Dezember 2018

PricewaterhouseCoopers GmbH

Wirtschaftsprüfungsgesellschaft

Gero Martens, Wirtschaftsprüfer

ppa. Ruth Koddebusch, Wirtschaftsprüferin