HANSAINVEST Hanseatische Investment-Gesellschaft mit beschränkter Haftung

Hamburg

Jahresbericht zum 31. Dezember 2023

TBF GLOBAL VALUE

Tätigkeitsbericht TBF GLOBAL VALUE für das Geschäftsjahr vom 01.01.2023 bis 31.12.2023

1) Anlageziel / Anlagepolitik

Die Anlagepolitik sieht einen strukturierten Managementansatz vor und ist auf eine substanzorientierte Anlagestrategie (Grundsatz Value) ausgerichtet. Die Grundvoraussetzung eines Investments in ein Unternehmen ist eine gegenüber dem Gesamtmarkt oder Branchenwachstum unterdurchschnittliche Bewertung, kombiniert mit Bilanzstärke, Substanz, Unternehmenswert (Enterprise Value) und Dividendenrendite.

Die Allokation der Einzelwerte erfolgt nach dem Bottom-Up-Prinzip und stellt sich in der Branchenallokation von zyklischer und defensiver Natur neutral auf, um den Risikofaktor der Fehleinschätzung einer zukünftigen Konjunkturentwicklung zu reduzieren. Das Investmentvermögen kann bei einem Ausbleiben einer positiven Return-Erwartung in Einzelwerten nach dem Value-Ansatz die entscheidenden prozentualen Anteile in Geldmarktinstrumenten, Bankguthaben oder Rentenpapieren halten, bis hin zum kompletten Ausstieg aus Aktien.

Der Fonds bewirbt unter anderem ökologische oder soziale Merkmale oder eine Kombination aus diesen Merkmalen und ist damit als Fonds gem. Art 8 Abs. 1 der Verordnung (EU) 2019/2088 zu qualifizieren. Die Angaben zu den regelmäßigen Informationen zu den in Artikel 8 Absätze 1, 2 und 2a der Verordnung (EU) 2019/2088 und Artikel 6 Absatz 1 der Verordnung (EU) 2020/852 genannten Finanzprodukten werden im Anhang des Jahresberichts ausgegeben.

2) Sektorgewichtung:

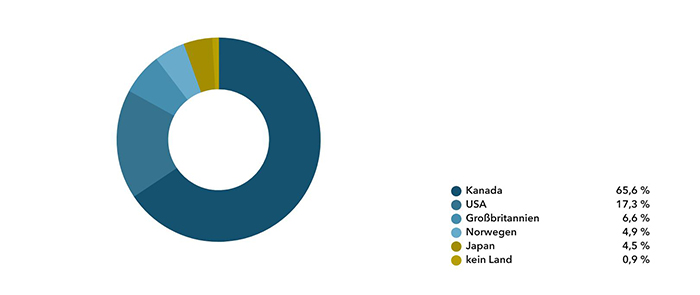

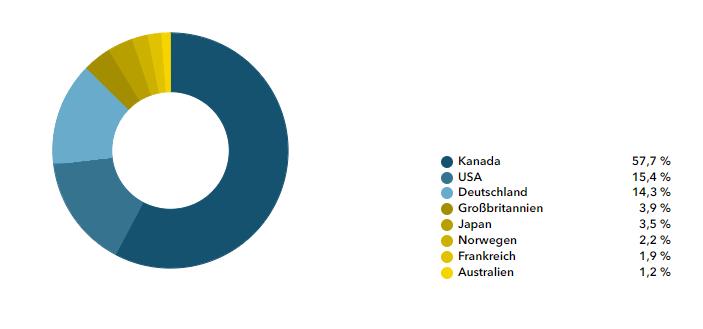

Regionen per 31.12.2023 *)

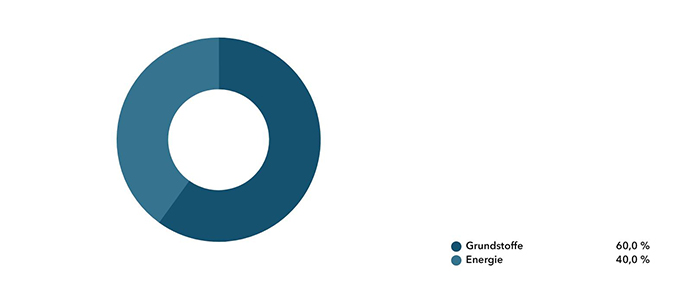

Sektoren per 31.12.2023 *)

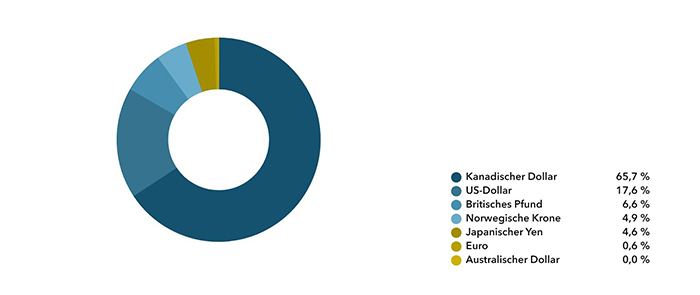

Währungen per 31.12.2023 *)

Regionen per 31.12.2022 *)

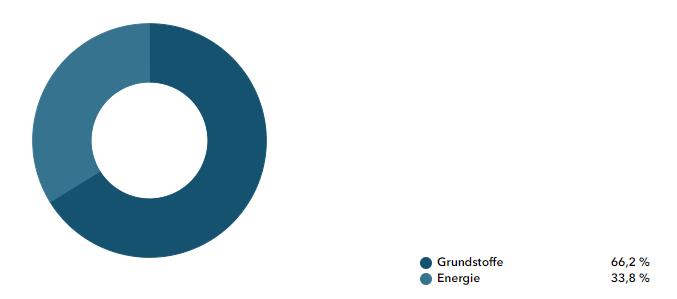

Sektoren per 31.12.2022 *)

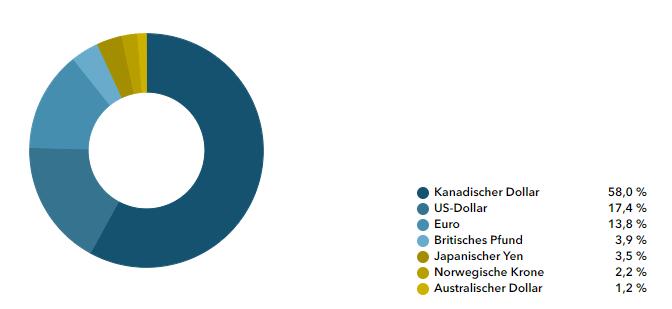

Währungen per 31.12.2022 *)

*) Durch Rundung bei der Berechnung können geringfügige Rundungsdifferenzen im Vergleich mit der Vermögensaufstellung gemäß Jahresbericht entstanden sein.

Wesentliche Angaben über die Herkunft des Veräußerungsergebnisses

Die realisierten Gewinne resultieren im Wesentlichen aus der Veräußerung von Aktien. Die realisierten Verluste resultieren ebenfalls im Wesentlichen aus der Veräußerung von Aktien.

3) Risikoberichterstattung

Marktpreisrisiken resultieren aus den Kursbewegungen der gehaltenen Finanzinstrumente. Die Kurs- oder Marktpreisentwicklung hängt insbesondere von der Entwicklung der Kapitalmärkte ab, die wiederum von der allgemeinen Lage der Weltwirtschaft sowie den wirtschaftlichen und politischen Rahmenbedingungen in den jeweiligen Ländern beeinflusst wird. Das Investmentvermögen bestand ausschließlich aus börsengelisteten Wertpapieren.

Der Fonds unterlag aufgrund seiner internationalen Positionierung im Bereich der Aktien, Unternehmens- und Wandelanleihen entsprechenden Währungsrisiken . Das Währungsrisiko durch Investitionen in Unternehmen außerhalb des EURO-Währungsraums wurde durch aktives Währungsmanagement reduziert.

Durch die konsequente Anlage in liquide Aktientitel konnten überdurchschnittliche Liquiditätsrisiken vermieden werden. Zum Stichtag ist das Portfolio innerhalb von 10 Tagen zu 73,92 Prozent liquidierbar.

Unter operationalen Risiken wird die Gefahr von Verlusten verstanden, die durch die Unangemessenheit oder das Versagen von internen Verfahren, Menschen und Systemen oder durch externe Ereignisse verursacht werden. Beim operationellen Risiko differenziert die Gesellschaft zwischen technischen Risiken, Personalrisiken, Produktrisiken und Rechtsrisiken sowie Risiken aus Kunden- und Geschäftsbeziehungen und hat hierzu folgende Vorkehrungen getroffen:

Ex ante und ex post Kontrollen sind Bestandteil des Orderprozesses.

Rechts- und Personalrisiken werden durch Rechtsberatung und Schulungen der Mitarbeiter minimiert. Darüber hinaus werden Geschäfte in Finanzinstrumenten ausschließlich über kompetente und erfahrene Kontrahenten abgeschlossen. Die Verwahrung der Finanzinstrumente erfolgt durch eine etablierte Verwahrstelle mit guter Bonität.

Die Ordnungsmäßigkeiten der für das Sondervermögen relevanten Aktivität und Prozesse wird regelmäßig durch die Interne Revision überwacht.

Sonstige Risiken:

Seit dem 24.2.2022 führt Russland Krieg gegen die Ukraine („Russland-Ukraine-Krieg“).

Die Börsen sind seit Beginn des Konfliktes von einer deutlich höheren Volatilität geprägt. Die weitere Entwicklung an den Kapitalmärkten hängt von vielen Faktoren ab: vom Verlauf der Kampfhandlungen, den wirtschaftlichen Folgen infolge der gegen Russland und Belarus verhängten Sanktionen, einer weiterhin steigenden bzw. hohen Inflation, der Lage an den Rohstoffmärkten sowie anstehenden geldpolitischen Entscheidungen. Es ist davon auszugehen, dass die Rahmenbedingungen der Weltwirtschaft und an den Börsen weiterhin von erhöhter Unsicherheit geprägt sein werden. Daher unterliegt auch die zukünftige Wertentwicklung dieses Sondervermögens größeren Marktpreisrisiken.

4) Darstellung des mit dem Portfoliomanagement betrauten Unternehmens

TBF Global Asset Management GmbH wurde Anfang 2000 gegründet. Nach drei Jahren Aufbau und Entwicklung der Datenbank wurde im Oktober 2002 das erste Fondsmandat übernommen.

5) Sonstige Hinweise

Das Portfoliomanagement wurde an TBF Global Asset Management GmbH, Singen, ausgelagert.

Die mit der Verwaltung des Investmentvermögens betraute Kapitalverwaltungsgesellschaft ist die HANSAINVEST Hanseatische Investment-GmbH, Hamburg.

Weitere für den Anleger wesentliche Ereignisse haben sich nicht ergeben.

Vermögensübersicht

| Kurswert in EUR |

% des Fondsver- mögens 1) |

|||

|---|---|---|---|---|

| 1) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. | ||||

| I. | Vermögensgegenstände | 21.478.235,25 | 100,45 | |

| 1. | Aktien | 21.243.132,65 | 99,35 | |

| 2. | Derivate | -63.338,79 | -0,30 | |

| 3. | Bankguthaben | 261.289,01 | 1,22 | |

| 4. | Sonstige Vermögensgegenstände | 37.152,38 | 0,17 | |

| II. | Verbindlichkeiten | -95.442,67 | -0,45 | |

| 1. | Sonstige Verbindlichkeiten | -95.442,67 | -0,45 | |

| III. | Fondsvermögen | EUR | 21.382.792,58 | 100,00 |

Vermögensaufstellung

| ISIN | Gattungsbezeichnung | Markt | Stück bzw. Anteile bzw. Whg.in 1.000 |

Bestand 31.12.2023 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

% des Fondsver- mögens 1) |

||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| im Berichtszeitraum | |||||||||||||

| 1) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. 2) noch nicht abgeführte Prüfungskosten, Veröffentlichungskosten, Verwahrstellenvergütung, Verwaltungsvergütung |

|||||||||||||

| Börsengehandelte Wertpapiere | EUR | 21.243.132,65 | 99,35 | ||||||||||

| Aktien | EUR | 21.243.132,65 | 99,35 | ||||||||||

| CA04058Q1054 | Arizona Sonoran Copper Co.Inc. Registered Shares o.N. | STK | 200.000 | 29.800 | 0 | CAD | 1,7500 | 240.277,35 | 1,12 | ||||

| CA1363851017 | Canadian Natural Resources | STK | 15.000 | 6.000 | 11.000 | CAD | 86,8100 | 893.934,71 | 4,18 | ||||

| CA1375761048 | Canfor Corp. Registered Shares o.N. | STK | 50.072 | 50.072 | 0 | CAD | 17,8500 | 613.589,54 | 2,87 | ||||

| CA14071L1085 | Capstone Copper Corp. | STK | 180.000 | 130.000 | 0 | CAD | 6,4500 | 797.034,29 | 3,73 | ||||

| CA22576C1014 | Crescent Point Energy Corp. Registered Shares o.N. | STK | 70.000 | 160.000 | 90.000 | CAD | 9,1900 | 441.629,77 | 2,07 | ||||

| CA2927661025 | Enerplus Corp. | STK | 30.000 | 60.000 | 30.000 | CAD | 20,3100 | 418.288,54 | 1,96 | ||||

| CA2960061091 | Ero Copper Corp. | STK | 55.000 | 30.000 | 0 | CAD | 20,9500 | 791.027,36 | 3,70 | ||||

| CA4220961078 | Headwater Exploration Inc. Registered Shares o.N. | STK | 140.000 | 0 | 20.000 | CAD | 6,2500 | 600.693,37 | 2,81 | ||||

| CA4436281022 | HudBay Minerals | STK | 244.000 | 0 | 20.000 | CAD | 7,2900 | 1.221.130,68 | 5,71 | ||||

| CA45868C1095 | Interfor Corp. | STK | 40.000 | 0 | 0 | CAD | 23,4800 | 644.767,10 | 3,02 | ||||

| CA46579R1047 | Ivanhoe Mines Ltd. Reg. Shares Class A o.N. | STK | 180.000 | 10.000 | 0 | CAD | 12,8500 | 1.587.890,02 | 7,43 | ||||

| CA6993202069 | Paramount Resources Ltd. Registered Shares Class A o.N. | STK | 48.000 | 18.000 | 12.000 | CAD | 25,9300 | 854.453,71 | 4,00 | ||||

| CA7397211086 | PrairieSky Royalty Ltd. | STK | 58.000 | 10.000 | 42.000 | CAD | 23,2000 | 923.763,43 | 4,32 | ||||

| CA8787422044 | Teck Cominco | STK | 20.000 | 20.000 | 17.500 | CAD | 56,0100 | 769.024,82 | 3,60 | ||||

| CA89055A2039 | Topaz Energy Corp. | STK | 45.000 | 15.000 | 0 | CAD | 19,3800 | 598.702,50 | 2,80 | ||||

| CA89156V1067 | Tourmaline Oil | STK | 21.000 | 11.000 | 6.000 | CAD | 59,5900 | 859.087,63 | 4,02 | ||||

| CA9528451052 | West Fraser Timber Co. Ltd. Registered Shares o.N. | STK | 11.700 | 4.200 | 0 | CAD | 113,3600 | 910.522,09 | 4,26 | ||||

| CA96467A2002 | Whitecap Resources Inc. | STK | 150.000 | 70.000 | 20.000 | CAD | 8,8700 | 913.397,18 | 4,27 | ||||

| GB0007188757 | Rio Tinto PLC | STK | 21.000 | 6.000 | 0 | GBP | 58,4200 | 1.415.507,10 | 6,62 | ||||

| JP3407200009 | Osaka Titanium Technol. | STK | 56.000 | 24.000 | 0 | JPY | 2.712,0000 | 974.913,34 | 4,56 | ||||

| NO0010345853 | Aker BP ASA | STK | 40.000 | 40.000 | 0 | NOK | 295,5000 | 1.053.438,38 | 4,93 | ||||

| US0138721065 | Alcoa Corp. Registered Shares o.N. | STK | 30.000 | 17.000 | 0 | USD | 34,0000 | 923.327,60 | 4,32 | ||||

| US1667641005 | Chevron Corp. | STK | 7.000 | 2.500 | 2.000 | USD | 149,1600 | 945.161,58 | 4,42 | ||||

| US35671D8570 | Freep. McMoRan Copp.&Gold | STK | 31.000 | 21.000 | 0 | USD | 42,5700 | 1.194.595,82 | 5,59 | ||||

| US46578C1080 | Ivanhoe Electric Inc. Registered Shares DL -,001 | STK | 72.000 | 72.000 | 0 | USD | 10,0800 | 656.974,74 | 3,07 | ||||

| Summe Wertpapiervermögen | EUR | 21.243.132,65 | 99,35 | ||||||||||

| Derivate (Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen.) | EUR | -63.338,79 | -0,30 | ||||||||||

| Devisen-Derivate (Forderungen/Verbindlichkeiten) | EUR | -63.338,79 | -0,30 | ||||||||||

| Devisenterminkontrakte (Verkauf) | EUR | -63.338,79 | -0,30 | ||||||||||

| Offene Positionen | EUR | -63.338,79 | -0,30 | ||||||||||

| CAD/ EUR 4.06 Mio. | OTC | -78.961,20 | -0,37 | ||||||||||

| USD/ EUR 0.12 Mio. | OTC | 986,97 | 0,00 | ||||||||||

| USD/ EUR 1.48 Mio. | OTC | 14.635,44 | 0,07 | ||||||||||

| Bankguthaben | EUR | 261.289,01 | 1,22 | ||||||||||

| EUR – Guthaben bei: | EUR | 222.417,57 | 1,04 | ||||||||||

| Verwahrstelle: Donner & Reuschel AG | EUR | 222.417,57 | 222.417,57 | 1,04 | |||||||||

| Guthaben in Nicht-EU/EWR-Währungen | EUR | 38.871,44 | 0,18 | ||||||||||

| Verwahrstelle: Donner & Reuschel AG | AUD | 98,70 | 60,96 | 0,00 | |||||||||

| Verwahrstelle: Donner & Reuschel AG | CAD | 31.253,85 | 21.455,98 | 0,10 | |||||||||

| Verwahrstelle: Donner & Reuschel AG | USD | 19.171,52 | 17.354,50 | 0,08 | |||||||||

| Sonstige Vermögensgegenstände | EUR | 37.152,38 | 0,17 | ||||||||||

| Dividendenansprüche | EUR | 37.152,38 | 37.152,38 | 0,17 | |||||||||

| Sonstige Verbindlichkeiten | EUR | -95.442,67 | -0,45 | ||||||||||

| Sonstige Verbindlichkeiten 2) | EUR | -95.442,67 | -95.442,67 | -0,45 | |||||||||

| Fondsvermögen | EUR | 21.382.792,58 | 100,00 | ||||||||||

| Anteilwert TBF GLOBAL VALUE EUR R | EUR | 91,61 | |||||||||||

| Anteilwert TBF GLOBAL VALUE EUR I | EUR | 135,97 | |||||||||||

| Umlaufende Anteile TBF GLOBAL VALUE EUR R | STK | 166.819,000 | |||||||||||

| Umlaufende Anteile TBF GLOBAL VALUE EUR I | STK | 44.865,000 | |||||||||||

Wertpapierkurse bzw. Marktsätze

| Die Vermögensgegenstände des Sondervermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet. | ||||

|---|---|---|---|---|

| Devisenkurse (in Mengennotiz) | ||||

| per 29.12.2023 | ||||

| Australischer Dollar | (AUD) | 1,619050 | = | 1 Euro (EUR) |

| Britisches Pfund | (GBP) | 0,866700 | = | 1 Euro (EUR) |

| Japanischer Yen | (JPY) | 155,780000 | = | 1 Euro (EUR) |

| Kanadischer Dollar | (CAD) | 1,456650 | = | 1 Euro (EUR) |

| Norwegische Krone | (NOK) | 11,220400 | = | 1 Euro (EUR) |

| US-Dollar | (USD) | 1,104700 | = | 1 Euro (EUR) |

Marktschlüssel

| OTC | Over-the-Counter |

Während des Berichtszeitraums abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen:

Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag):

| ISIN | Gattungsbezeichnung | Stück bzw. Anteile bzw. Whg. in 1.000 |

Käufe / Zugänge |

Verkäufe / Abgänge |

|---|---|---|---|---|

| Börsengehandelte Wertpapiere | ||||

| Aktien | ||||

| CA0084741085 | Agnico-Eagle Mines | STK | 0 | 27.500 |

| US0126531013 | Albemarle | STK | 2.000 | 3.200 |

| DE0006766504 | Aurubis | STK | 4.000 | 12.000 |

| CA05466C1095 | Aya Gold & Silver Inc. | STK | 6.000 | 6.000 |

| CA15135U1093 | Cenovus Energy Inc. | STK | 60.000 | 60.000 |

| FR0013467479 | Constellium SE | STK | 0 | 43.000 |

| CA3359341052 | First Quantum Minerals | STK | 0 | 25.000 |

| CA3518581051 | Franco-Nevada Corp. | STK | 2.100 | 7.000 |

| DE000KSAG888 | K+S AG | STK | 0 | 27.000 |

| AU000000LYC6 | Lynas | STK | 0 | 60.000 |

| US5533681012 | MP Materials Corp. Cl.A | STK | 11.000 | 33.000 |

| US6516391066 | Newmont Goldcorp Corp. | STK | 0 | 26.000 |

| CA67077M1086 | Nutrien Ltd | STK | 6.000 | 15.000 |

| US8556681091 | Starrett Co., L.S. Class A | STK | 4.506 | 4.506 |

| JP3402600005 | Sumitomo Metal Mining Co. Ltd. | STK | 30.600 | 30.600 |

| CA8672241079 | Suncor Energy Inc. | STK | 6.000 | 33.000 |

| SE0000112724 | Svenska Cellulosa | STK | 44.000 | 44.000 |

| NO0010208051 | Yara International ASA | STK | 6.500 | 20.000 |

Derivate (In Opening-Transaktionen umgesetzte Optionsprämien bzw. Volumen der Optionsgeschäfte, bei Optionsscheinen Angabe der Käufe und Verkäufe.)

| Gattungsbezeichnung | Stück bzw. Anteile bzw. Whg. in 1.000 |

Käufe / Zugänge |

Verkäufe / Abgänge |

Volumen in 1.000 |

|---|---|---|---|---|

| Terminkontrakte | ||||

| Devisenterminkontrakte (Verkauf) | ||||

| Verkauf von Devisen auf Termin: | ||||

| AUD/EUR | EUR | 673 | ||

| CAD/EUR | EUR | 34.967 | ||

| USD/EUR | EUR | 18.285 | ||

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich) TBF GLOBAL VALUE EUR R für den Zeitraum vom 01.01.2023 bis 31.12.2023

| EUR | ||

|---|---|---|

| I. | Erträge | |

| 1. | Dividenden inländischer Aussteller | 20.092,10 |

| 2. | Dividenden ausländischer Aussteller (vor Quellensteuer) | 526.724,47 |

| 3. | Zinsen aus Liquiditätsanlagen im Inland | 11.922,00 |

| 4. | Abzug ausländischer Quellensteuer | -64.012,33 |

| 5. | Sonstige Erträge | 14.812,55 |

| Summe der Erträge | 509.538,79 | |

| II. | Aufwendungen | |

| 1. | Zinsen aus Kreditaufnahmen | -3.874,33 |

| 2. | Verwaltungsvergütung | -255.444,08 |

| 3. | Verwahrstellenvergütung | -6.283,53 |

| 4. | Prüfungs- und Veröffentlichungskosten | -12.952,20 |

| 5. | Sonstige Aufwendungen | -3.625,11 |

| 6. | Aufwandsausgleich | 6.641,50 |

| Summe der Aufwendungen | -275.537,75 | |

| III. | Ordentlicher Nettoertrag | 234.001,04 |

| IV. | Veräußerungsgeschäfte | |

| 1. | Realisierte Gewinne | 1.289.857,99 |

| 2. | Realisierte Verluste | -1.445.381,95 |

| Ergebnis aus Veräußerungsgeschäften | -155.523,96 | |

| V. | Realisiertes Ergebnis des Geschäftsjahres | 78.477,08 |

| 1. | Nettoveränderung der nicht realisierten Gewinne | -490.964,56 |

| 2. | Nettoveränderung der nicht realisierten Verluste | -473.000,44 |

| VI. | Nicht realisiertes Ergebnis des Geschäftsjahres | -963.965,00 |

| VII. | Ergebnis des Geschäftsjahres | -885.487,92 |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich) TBF GLOBAL VALUE EUR I für den Zeitraum vom 01.01.2023 bis 31.12.2023

| EUR | ||

|---|---|---|

| I. | Erträge | |

| 1. | Dividenden inländischer Aussteller | 8.577,74 |

| 2. | Dividenden ausländischer Aussteller (vor Quellensteuer) | 209.211,92 |

| 3. | Zinsen aus Liquiditätsanlagen im Inland | 5.220,76 |

| 4. | Abzug ausländischer Quellensteuer | -25.089,44 |

| 5. | Sonstige Erträge | 7.184,97 |

| Summe der Erträge | 205.105,95 | |

| II. | Aufwendungen | |

| 1. | Zinsen aus Kreditaufnahmen | -1.970,10 |

| 2. | Verwaltungsvergütung | -84.963,06 |

| 3. | Verwahrstellenvergütung | -4.297,41 |

| 4. | Prüfungs- und Veröffentlichungskosten | -8.559,41 |

| 5. | Sonstige Aufwendungen | -2.094,34 |

| 6. | Aufwandsausgleich | 24.634,24 |

| Summe der Aufwendungen | -77.250,08 | |

| III. | Ordentlicher Nettoertrag | 127.855,87 |

| IV. | Veräußerungsgeschäfte | |

| 1. | Realisierte Gewinne | 681.491,69 |

| 2. | Realisierte Verluste | -743.375,30 |

| Ergebnis aus Veräußerungsgeschäften | -61.883,61 | |

| V. | Realisiertes Ergebnis des Geschäftsjahres | 65.972,26 |

| 1. | Nettoveränderung der nicht realisierten Gewinne | -631.170,21 |

| 2. | Nettoveränderung der nicht realisierten Verluste | -71.658,21 |

| VI. | Nicht realisiertes Ergebnis des Geschäftsjahres | -702.828,42 |

| VII. | Ergebnis des Geschäftsjahres | -636.856,16 |

Entwicklung des Sondervermögens TBF GLOBAL VALUE EUR R

| EUR | EUR | ||

|---|---|---|---|

| I. | Wert des Sondervermögens am Beginn des Geschäftsjahres(01.01.2023) | 15.071.543,98 | |

| 1. | Mittelzufluss/-abfluss (netto) | 1.025.102,85 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 8.187.505,84 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -7.162.402,99 | ||

| 2. | Ertragsausgleich/Aufwandsausgleich | 71.236,73 | |

| 3. | Ergebnis des Geschäftsjahres | -885.487,92 | |

| davon nicht realisierte Gewinne | -490.964,56 | ||

| davon nicht realisierte Verluste | -473.000,44 | ||

| II. | Wert des Sondervermögens am Ende des Geschäftsjahres(31.12.2023) | 15.282.395,64 | |

Entwicklung des Sondervermögens TBF GLOBAL VALUE EUR I

| EUR | EUR | ||

|---|---|---|---|

| I. | Wert des Sondervermögens am Beginn des Geschäftsjahres(01.01.2023) | 10.242.692,09 | |

| 1. | Mittelzufluss/-abfluss (netto) | -3.705.817,90 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 4.030.209,85 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -7.736.027,75 | ||

| 2. | Ertragsausgleich/Aufwandsausgleich | 200.378,91 | |

| 3. | Ergebnis des Geschäftsjahres | -636.856,16 | |

| davon nicht realisierte Gewinne | -631.170,21 | ||

| davon nicht realisierte Verluste | -71.658,21 | ||

| II. | Wert des Sondervermögens am Ende des Geschäftsjahres(31.12.2023) | 6.100.396,94 | |

Verwendung der Erträge des Sondervermögens TBF GLOBAL VALUE EUR R1)

| insgesamt EUR | je Anteil EUR | ||

|---|---|---|---|

| 1) Die Zuführung aus dem Sondervermögen resultiert aus der Berücksichtigung von realisierten Verlusten | |||

| I. | Für die Wiederanlage verfügbar | 1.523.859,03 | 9,13 |

| 1. | Realisiertes Ergebnis des Geschäftsjahres | 78.477,08 | 0,47 |

| 2. | Zuführung aus dem Sondervermögen | 1.445.381,95 | 8,66 |

| II. | Wiederanlage | 1.523.859,03 | 9,13 |

Verwendung der Erträge des Sondervermögens TBF GLOBAL VALUE EUR I1)

| insgesamt EUR | je Anteil EUR | ||

|---|---|---|---|

| 1) Die Zuführung aus dem Sondervermögen resultiert aus der Berücksichtigung von realisierten Verlusten | |||

| I. | Für die Wiederanlage verfügbar | 809.347,56 | 18,04 |

| 1. | Realisiertes Ergebnis des Geschäftsjahres | 65.972,26 | 1,47 |

| 2. | Zuführung aus dem Sondervermögen | 743.375,30 | 16,57 |

| II. | Wiederanlage | 809.347,56 | 18,04 |

Vergleichende Übersicht über die letzten drei Geschäftsjahre TBF GLOBAL VALUE EUR R

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres | Anteilwert |

|---|---|---|

| EUR | EUR | |

| 2023 | 15.282.395,64 | 91,61 |

| 2022 | 15.071.543,98 | 94,38 |

| 2021 | 10.860.343,86 | 78,26 |

| 2020 | 11.060.271,53 | 70,71 |

Vergleichende Übersicht über die letzten drei Geschäftsjahre TBF GLOBAL VALUE EUR I

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres | Anteilwert |

|---|---|---|

| EUR | EUR | |

| 2023 | 6.100.396,94 | 135,97 |

| 2022 | 10.242.692,09 | 139,28 |

| 2021 | 2.959.220,53 | 116,01 |

| 2020 | 7.284.580,47 | 105,22 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | 0,00 | ||

| Die Vertragspartner der Derivate-Geschäfte | ||||

| Donner & Reuschel AG | ||||

| Bestand der Wertpapiere am Fondsvermögen (in %) | 99,35 | |||

| Bestand der Derivate am Fondsvermögen (in %) | -0,30 | |||

| Dieses Sondervermögen wendet gemäß Derivateverordnung den einfachen Ansatz an. | ||||

Zusätzliche Anhangangaben gemäß der Verordnung (EU) 2015/2365 betreffend Wertpapierfinanzierungsgeschäfte

| Während des Berichtszeitraums wurden keine Transaktionen gemäß der Verordnung (EU) 2015/2365 über Wertpapierfinanzierungsgeschäfte abgeschlossen. |

Sonstige Angaben

| Anteilwert TBF GLOBAL VALUE EUR R | EUR | 91,61 |

| Anteilwert TBF GLOBAL VALUE EUR I | EUR | 135,97 |

| Umlaufende Anteile TBF GLOBAL VALUE EUR R | STK | 166.819,000 |

| Umlaufende Anteile TBF GLOBAL VALUE EUR I | STK | 44.865,000 |

Anteilklassen auf einen Blick

| TBF GLOBAL VALUE EUR R | TBF GLOBAL VALUE EUR I | |

| ISIN | DE0009781633 | DE000A2JF824 |

| Währung | Euro | Euro |

| Fondsauflage | 01.02.1997 | 01.06.2018 |

| Ertragsverwendung | Thesaurierend | Thesaurierend |

| Verwaltungsvergütung | 1,50% p.a. | 0,90% p.a. |

| Ausgabeaufschlag | 4,75% | 0,00% |

| Mindestanlagevolumen | 0 | 0 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Der Anteilwert wird durch die HANSAINVEST Hanseatische Investment-GmbH ermittelt. Die Bewertung von Vermögenswerten, die an einer Börse zum Handel zugelassen bzw. in einen anderen organisierten Markt einbezogen sind, erfolgt zu den handelbaren Tagesschlusskursen des betroffenen Börsentages gem. § 27 KARBV. Investmentanteile werden zu den letzten veröffentlichten Rücknahmepreisen angesetzt.

Vermögenswerte, die weder an einer Börse zugelassen noch in einen organisierten Markt einbezogen sind oder für die ein handelbarer Kurs nicht verfügbar ist, werden mit von anerkannten Kursversorgern zur Verfügung gestellten Kursen bewertet. Sollten die ermittelten Kurse nicht belastbar sein, wird auf den mit geeigneten Bewertungsmodellen ermittelten Verkehrswert abgestellt (§ 28 KARBV).

Die bezogenen Kurse werden täglich durch die Kapitalverwaltungsgesellschaft auf Vollständigkeit und Plausibilität geprüft.

Bankguthaben und Festgelder werden mit dem Nominalbetrag und Verbindlichkeiten zum Rückzahlungsbetrag bewertet. Die Bewertung der sonstigen Vermögensgegenstände erfolgt zu ihrem Markt- bzw. Nominalbetrag.

Angaben zur Transparenz sowie zur Gesamtkostenquote TBF GLOBAL VALUE EUR R

| Performanceabhängige Vergütung | 0,00 % |

| Kostenquote (Total Expense Ratio (TER)) | 1,63 % |

Angaben zur Transparenz sowie zur Gesamtkostenquote TBF GLOBAL VALUE EUR I

| Performanceabhängige Vergütung | 0,00 % |

| Kostenquote (Total Expense Ratio (TER)) | 1,06 % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus.

Transaktionen im Zeitraum vom 01.01.2023 bis 31.12.2023

| Transaktionen | |

|---|---|

| Volumen in Fondswährung | |

| Transaktionsvolumen gesamt | 149.834.399,84 |

| Transaktionsvolumen mit verbundenen Unternehmen | 116.784.137,50 |

| Relativ in % | 77,94 % |

Transaktionskosten: 32.174,32 EUR

Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände.

An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschal-vergütungen

Im abgelaufenen Geschäftsjahr wurden keine Pauschalvergütungen an die Kapitalverwaltungsgesellschaft oder an Dritte gezahlt.

Die KVG erhält keine Rückvergütungen der aus dem Sondervermögen an die Verwahrstelle und an Dritte geleisteten Vergütung und Aufwandserstattungen.

Die KVG gewährt für die Anteilklasse TBF GLOBAL VALUE EUR I sogenannte Vermittlungsfolgeprovision an Vermittler in wesentlichem Umfang aus der von dem Sondervermögen an sie geleisteten Vergütung.

Die KVG gewährt für die Anteilklasse TBF GLOBAL VALUE EUR R sogenannte Vermittlungsfolgeprovision an Vermittler in wesentlichem Umfang aus der von dem Sondervermögen an sie geleisteten Vergütung.

Wesentliche sonstige Erträge und Aufwendungen

| TBF GLOBAL VALUE EUR R | |||

| Sonstige Erträge | |||

| Erträge aus Auflösung von Rückstellungen | EUR | 12.622,08 | |

| Sonstige Aufwendungen | |||

| Ratingkosten | EUR | 2.013,04 | |

| TBF GLOBAL VALUE EUR I | |||

| Sonstige Erträge | |||

| Erträge aus Auflösung von Rückstellungen | EUR | 6.532,19 | |

| Sonstige Aufwendungen | |||

| Ratingkosten | EUR | 1.280,72 | |

Beschreibung, wie die Vergütungen und ggf. sonstige Zuwendungen berechnet wurden

Die HANSAINVEST Hanseatische Investment-GmbH unterliegt den für Kapitalverwaltungsgesellschaften geltenden aufsichtsrechtlichen Vorgaben im Hinblick auf die Gestaltung ihres Vergütungssystems. Die Ausgestaltung des Vergütungssystems hat die Gesellschaft in einer internen Richtlinie über die Vergütungspolitik und Vergütungspraxis geregelt. Ziel ist es, ein Vergütungssystem sicherzustellen, das Fehlanreize zur Eingehung übermäßiger Risiken verhindert. DasVergütungssystem der HANSAINVEST wird unter Einbeziehung des Risikomanagements und der Compliance Beauftragten mindestens jährlich auf seine Angemessenheit und die Einhaltung der rechtlichen Vorgaben überprüft. Eine Erörterung des Vergütungssystems mit dem Aufsichtsrat findet ebenfalls jährlich statt.

Die Vergütung der Mitarbeiter richtet sich grundsätzlich nach dem Tarifvertrag für das private Versicherungsgewerbe. Je nach Tätigkeit und Verantwortung erfolgt die Vergütung gemäß der entsprechenden Tarifgruppe. Die Ausgestaltung und Vergütungshöhen der Tarifgruppen werden zwischen Arbeitgeber- und Arbeitnehmerverbänden bzw. der Konzernmutter und den Betriebsräten verhandelt, die HANSAINVEST hat hierauf keinen Einfluss. Nur mit wenigen Mitarbeitern inkl. der leitenden Angestellten sind finanzielle Anreizsysteme für variable Vergütungen und Tantiemen vereinbart. Der Anteil der variablen Vergütung darf dabei maximal 30% der Gesamtvergütung ausmachen. Ein Anreiz, ein unverhältnismäßig großes Risiko für die Gesellschaft einzugehen, resultiert aus der variablen Vergütung nicht.

Die Vergütung für die Geschäftsführer der HANSAINVEST erfolgt auf einzelvertraglicher Basis. Sie setzt sich zusammen aus einer monatlichen festen Vergütung und einer jährlichen Tantieme. Die Höhe der Tantieme wird im gesamten Aufsichtsrat erörtert und festgelegt und orientiert sich nicht am Erfolg der einzelnen Fonds.

Derzeit sind nur die Geschäftsführung und die Generalbevollmächtigten als Risikoträger der Gesellschaft eingestuft. Die Gesellschaft überprüft die Vergütungssysteme jährlich. Die Vergütungspolitik der HANSAINVEST erfüllt die Anforderungen des § 37 KAGB, als auch die Leitlinien für solide Vergütungspolitiken unter Berücksichtigung der AIFMD (ESMA/2013/232).

Ergebnisse der jährlichen Überprüfung der Vergütungspolitik

Im Rahmen der internen jährlichen Überprüfung der Einhaltung der Vergütungspolitik ergaben sich keine Anhaltspunkte dafür, dass die Ausgestaltung von fixen und / oder variablen Vergütungen sich nicht an den Regelungen der Richtlinie über die Vergütungspolitik und Vergütungspraxis orientieren.

Angaben zu wesentlichen Änderungen der festgelegten Vergütungspolitik

Keine Änderung im Berichtszeitraum

Angaben zur Mitarbeitervergütung

Die Angaben zur Mitarbeitervergütung beziehen sich auf den Zeitraum vom 1. Januar bis 31. Dezember 2023 und betreffen ausschließlich die in diesem Zeitraum bei der Gesellschaft beschäftigen Mitarbeiter.

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inkl. Geschäftsführer) |

EUR | 26.098.993 | ||||||||

| davon feste Vergütung | EUR | 21.833.752 | ||||||||

| davon variable Vergütung | EUR | 4.265.241 | ||||||||

| Direkt aus dem Fonds gezahlte Vergütungen | EUR | 0 | ||||||||

| Zahl der Mitarbeiter der KVG inkl. Geschäftsführer (Durchschnitt) | 332 | |||||||||

| Höhe des gezahlten Carried Interest | EUR | 0 | ||||||||

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Vergütung an bestimmte Mitarbeitergruppen | EUR | 1.475.752 | ||||||||

| davon Geschäftsleiter | EUR | 1.105.750 | ||||||||

| davon andere Führungskräfte | EUR | 370.002 | ||||||||

Angaben zur Mitarbeitervergütung im Auslagerungsfall

| Die KVG zahlt keine direkten Vergütungen aus dem Fonds an Mitarbeiter der Auslagerungsunternehmen. | |||||

| Die Vergütungsdaten der TBF Global Asset Management GmbH für das Geschäftsjahr 2021 setzen sich wie folgt zusammen: | |||||

| TBF Global Asset Management GmbH | |||||

| Portfoliomanager | |||||

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr des Auslagerungsunternehmens gezahlten Mitarbeitervergütung | EUR | 0,00 | |||

| davon feste Vergütung | EUR | 0,00 | |||

| davon variable Vergütung | EUR | 0,00 | |||

| Direkt aus dem Fonds gezahlte Vergütungen | EUR | 0,00 | |||

| Zahl der Mitarbeiter des Auslagerungsunternehmens | 0 | ||||

| Das Auslagerungsunternehmen TBF Global Asset Management GmbH, Singen, beschäftigte im Geschäftsjahr 2021 keine Mitarbeiter, da die Personalgestellung durch die Muttergesellschaft TBF GmbH, Singen, erfolgt. Daher entfallen die Angaben zur Mitarbeitervergütung im Auslagerungsfall. | |||||

Angaben für institutionelle Anleger gemäß § 101 Abs. 2 Nr. 5 KAGB i.V.m. § 134c Abs. 4 AktG

| Anforderung | Verweis |

| Angaben zu den mittel- bis langfristigen Risiken | Informationen zu den mittel- bis langfristigen Risiken des Sondervermögens werden |

| im Tätigkeitsbericht aufgeführt. | |

| Zusammensetzung des Portfolios, | |

| Portfolioumsätze und Portfolioumsatzkosten | Informationen über die Zusammensetzung des Portfolios, die Portfolioumsätze und |

| die Portfolioumsatzkosten sind im Jahresbericht in den Abschnitten | |

| „Vermögensaufstellung“, „Während des Berichtszeitraumes abgeschlossene | |

| Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen“ | |

| und „Angaben zur Transparenz und zur Gesamtkostenquote“ verfügbar. | |

| Berücksichtigung der mittel- bis langfristigen | |

| Entwicklung der Gesellschaft bei der Anlageentscheidung | Aktien, die auf einem geregelten Markt gehandelt werden, unterliegen |

| verschiedenen mittel- und langfristigen Risiken. | |

| Die Einschätzung dieser Risiken ist ein grundlegender Bestandteil der | |

| Anlagestrategie und -politik. | |

| Einsatz von Stimmrechtsvertretern | Informationen zur Stimmrechtsausübung sind auf der Internetseite der |

| HANSAINVEST erhältlich. | |

| Handhabung der Wertpapierleihe und zum Umgang mit | |

| Interessenkonflikten im Rahmen der Mitwirkung in den | |

| Gesellschaften, insbesondere durch Ausnutzung von | |

| Aktionärsrechten | Für das Sondervermögen sind im Berichtszeitraum keine |

| Wertpapierleihegeschäfte abgeschlossen worden. | |

| Auf der Internetseite der HANSAINVEST sind Informationen zum Umgang mit | |

| Interessenkonflikten verfügbar. |

Regelmäßige Informationen zu den in Artikel 8 Absätze 1, 2 und 2a der Verordnung (EU) 2019/2088 und Artikel 6 Absatz 1 der Verordnung (EU) 2020/852 genannten Finanzprodukten

| Name des Produkts: TBF GLOBAL VALUE | Unternehmenskennung (LEI-Code): 549300M1VG2BWCFHOT38 | |

|

||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Inwieweit wurden die mit dem Finanzprodukt beworbenen ökologischen und/oder sozialen Merkmale erfüllt? | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Welche sind die Hauptinvestitionen dieses Finanzprodukts? | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Wie hoch war der Anteil der nachhaltigkeitsbezogenen Investitionen? | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Welche Maßnahmen wurden während des Bezugszeitraums zur Erfüllung der ökologischen und/oder sozialen Merkmale ergriffen? | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Hamburg, 17. April 2024

HANSAINVEST

Hanseatische Investment-GmbH

Geschäftsführung

| Dr. Jörg W. Stotz | Ludger Wibbeke |

Vermerk des unabhängigen Abschlussprüfers

An die HANSAINVEST Hanseatische Investment – GmbH, Hamburg

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens TBF GLOBAL VALUE – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 01. Januar 2023 bis zum 31. Dezember 2023, der Vermögensübersicht und der Vermögensaufstellung zum 31. Dezember 2023, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 01. Januar 2023 bis zum 31. Dezember 2023, sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der HANSAINVEST Hanseatische Investment-GmbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der HANSAINVEST Hanseatische Investment-GmbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts zu ermöglichen, der frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen (d.h. Manipulationen der Rechnungslegung und Vermögensschädigungen) oder Irrtümern ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Sondervermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment-GmbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen oder Irrtümern ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus dolosen Handlungen oder Irrtümern resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| • | identifizieren und beurteilen wir die Risiken wesentlicher falscher Darstellungen aufgrund von dolosen Handlungen oder Irrtümern im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass aus dolosen Handlungen resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, ist höher als das Risiko, dass aus Irrtümern resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, da dolose Handlungen kollusives Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. | |

| • | gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der HANSAINEST Hanseatische Investment–GmbH abzugeben | |

| • | beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der HANSAINVEST Hanseatische Investment–GmbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. | |

| • | ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die HANSAINVEST Hanseatische Investment–GmbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die HANSAINVEST Hanseatische Investment–GmbH nicht fortgeführt wird. | |

| • | beurteilen wir Darstellung, Aufbau und Inhalt des Jahresberichts insgesamt, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. | |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger bedeutsamer Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Hamburg, den 18.04.2024

KPMG AG Wirtschaftsprüfungsgesellschaft

| Werner | Lüning |

| Wirtschaftsprüfer | Wirtschaftsprüfer |