ODDO BHF Asset Management GmbH

Düsseldorf

Schmitz & Partner Global Defensiv

Jahresbericht

zum

31. Dezember 2023

Schmitz & Partner Global Defensiv

Tätigkeitsbericht

Ausgangslage

Die Kombination aus hartnäckig hohen Inflationszahlen und einer robusten Konjunktur, zwang die Zentralbanken in den USA und Europa zu einer scharfen Wende in der Geldpolitik. Mit zehn Zinserhöhungen in Folge erhöhte die EZB den Leitzins auf 4,5 Prozent. Das höhere Zinsniveau belastete zunächst vor allem den Immobilienmarkt, wirkte sich im Laufe des Berichtsjahrs aber auch auf andere Wirtschaftssektoren aus. Das Wachstum verlangsamte sich und die Aussichten trübten sich zunehmend ein. Auch das unter einer Immobilienkrise leidende China litt unter rückläufigen Wachstumszahlen. Aufgrund seiner starken Exportabhängigkeit zählt Deutschland zu den Schlusslichtern beim Wirtschaftswachstum unter den Industriestaaten. Trotz des konjunkturellen Gegenwinds profitierten die Aktienmärkte, vornehmlich die Technologiewerte, von dem mit dem Thema KI verbundenen Kursfantasien. Die Rally verlor erst im dritten Quartal zeitweise an Schwung. Spekulationen über mögliche Zinssenkungen führten dann zum Ende des Jahres zu einer weiteren, die neben den Technologieaktien auch noch weitere Sektoren erfasste. Aufgrund der Aussicht auf sinkende Zinsen waren auch US-Staats- und Bundesanleihen gefragt, weshalb die Renditen zurückgingen. Auch die Renditeaufschläge (Spreads) von risikoreicheren Anleihen reduzierten sich.

Anlagepolitik und Anlageergebnis im Berichtszeitraum

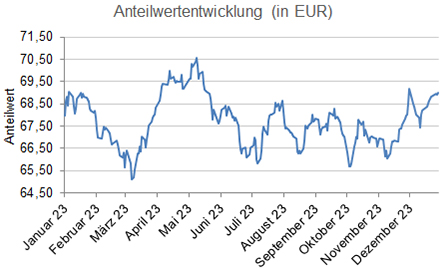

Der Schmitz & Partner Global Defensiv konnte im abgelaufenen Jahr eine kleines Plus verzeichnen. Bei einer Volatilität (Schwankungsrisiko) von lediglich 8,7 Prozent im Jahresdurchschnitt gewann der Fonds 1,8 Prozent.

Im Laufe der letzten zwölf Monate veränderte sich die Investitionsquote des Fonds nur geringfügig und liegt weiterhin bei knapp 80 Prozent. Der Anteil der Einzelaktien liegt nahezu unverändert bei 43 Prozent. Festverzinsliche Wertpapiere machen einen Anteil von acht Prozent aus und der Anteil von Rentenfonds liegt weiterhin bei sieben Prozent.

Neu gekauft wurden für das Fondsvermögen Aktien vom Schweizer Lebensversicherer Swiss Life. Das bereits 1857 gegründete Unternehmen zahlt seit 20 Jahren attraktive Ausschüttungen an seine Aktionäre. Die derzeitige Dividendenrendite beträgt über fünf Prozent.

Der Euroanteil betrug zum Jahresende nur noch acht Prozent. Mehr als die Hälfte des Fondsvermögens ist in den defensiven Währungen Schweizer Franken (34 Prozent) und norwegische Kronen (17 Prozent) investiert sowie darüber hinaus in kanadische Dollar (acht Prozent), englische Pfund (zwei Prozent) und dänische Kronen (zwei Prozent) angelegt. Der an 100 Prozent fehlende Währungsanteil ist zum einen in den Edelmetallen Gold und Silber (22 Prozent) und zum anderen in zwei internationalen Rentenfonds (sieben Prozent) investiert und somit keiner Währung direkt zuzurechnen.

Neben der Aktienquote von 43 Prozent waren weitere Investitionsschwerpunkte zum einen die bereits seit April 2009 im Fondsvermögen vorhandenen Gold- und Silberbestände mit rund 22 Prozent Anteil am Fondsvermögen und zum anderen Festverzinsliche und Rentenfonds mit 15 Prozent.

Im Geschäftsjahr war das Marktumfeld aufgrund exogener Ereignisse teilweise erneut volatil. Auch für das kommende Geschäftsjahr sind Belastungen durch volatile Marktverhältnisse und exogene Faktoren, die sich auf die Entwicklung des Sondervermögens auswirken, nicht auszuschließen.

Tätigkeitsbericht

für den Berichtszeitraum vom 01. Januar 2023 bis 31. Dezember 2023

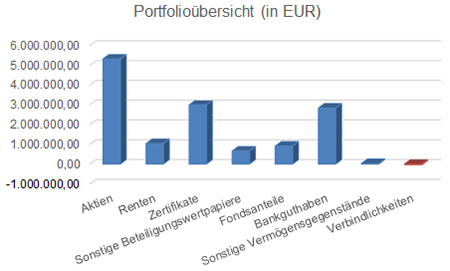

Portfolioübersicht

Die Struktur des Portfolios des OGAW-Sondervermögen Schmitz & Partner Global Defensiv im Hinblick auf die Anlageziele zum Geschäftsjahresende 31. Dezember 2023:

Portfolioübersicht (in EUR)

| Bezeichnung | Betrag |

| Aktien | 5.302.310,66 |

| Renten | 1.031.153,90 |

| Zertifikate | 2.982.200,00 |

| Sonstige Beteiligungswertpapiere | 657.470,15 |

| Fonds anteile | 904.400,00 |

| Bankguthaben | 2.825.259,03 |

| Sonstige Vermögensgegenstände | 26.386,65 |

| Verbindlichkeiten | -35.644,30 |

| Fondsvermögen | 13.693.536,09 |

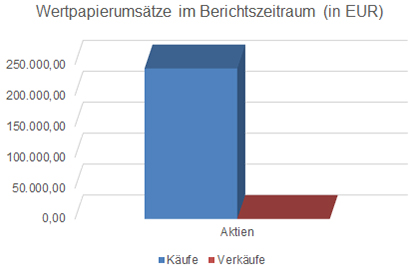

Übersicht über die Anlagegeschäfte

Darstellung des Transaktionsvolumens während des Berichtszeitraumes vom 01. Januar 2023 bis 31. Dezember 2023:

Wertpapierumsätze im Berichtszeitraum

Wertpapierumsätze im Berichtszeitraum (in EUR)

| Bezeichnung | Käufe | Verkäufe |

| Aktien | 243.367,92 | 0,00 |

Übersicht über die Wertentwicklung

Im abgelaufenen Geschäftsjahr lag die Nettoperformance des Fonds bei 1,75%.*)

*) Die frühere Wertentwicklung ist keine Garantie für die künftige Entwicklung des Fonds. Die Berechnung erfolgte nach der BVI-Methode ohne Berücksichtigung von Ausgabeaufschlägen oder Rücknahmeabschlägen.

Kommentierung des Veräußerungsergebnisses

Für den Anleger ist immer die gesamte Wertentwicklung des Fonds relevant. Diese speist sich aus mehreren Quellen wie den aktuellen Bewertungen der Wertpapiere und derivativen Instrumente, Zinsen und Dividenden sowie dem Ergebnis der Veräußerungsgeschäfte. Veräußerungsgeschäfte erfolgen grundsätzlich aus taktischen und strategischen Überlegungen des Fondsmanagements. Dabei können Wertpapiere und Derivate auch mit Verlust veräußert werden, beispielsweise um das Portefeuille vor weiteren erwarteten Wertminderungen zu schützen oder um die Liquidität des Fonds sicherzustellen.

Durch die im Berichtszeitraum des Fonds veräußerten Positionen ergaben sich per Saldo Veräußerungsgewinne, die durch Gewinne aus Devisenkursbewertung entstanden.

Wesentliche Risiken des Sondervermögens im Berichstzeitraum

Die nachfolgend dargestellten Risiken sind mit einer Anlage in Investmentvermögen typischerweise verbunden. Sie können sich nachteilig auf den Nettoinventarwert, den Kapitalerhalt oder die Erträge in der angestrebten Haltedauer auswirken. Die aktuelle Covid-19-Krise kann die Auswirkungen der genannten Risiken noch verstärken, wenn ökonomische Folgen diese Risiken zusätzlich nachteilig beeinflussen.

Zinsänderungsrisiko

Die Wertentwicklung des Fonds ist abhängig von der Entwicklung des Marktzinses. Zinsänderungen haben direkte Auswirkungen auf die Vorteilhaftigkeit eines verzinslichen Vermögensgegenstandes im Vergleich zu alternativen Instrumenten und somit auf die Bewertung des Vermögensgegenstandes und den Erfolg der Kapitalanlage. Zinsänderungen am Markt können gegebenenfalls dazu führen, dass keine Wertsteigerung erzielt werden kann.

Zielfondsrisiken

Der Fonds legt in Zielfonds an, um bestimmte Märkte, Regionen oder Themen abzubilden. Die Wertentwicklung einzelner Zielfonds kann hinter der Entwicklung des jeweiligen Marktes zurückbleiben.

Marktrisiken

Die Kurs- oder Marktentwicklung von Finanzprodukten hängt insbesondere von der Entwicklung der Kapitalmärkte ab, die wiederum von der allgemeinen Lage der Weltwirtschaft sowie den lokalen, wirtschaftlichen und politischen Rahmenbedingungen beeinflusst wird. Auf die allgemeine Kursentwicklung, insbesondere an einer Börse, können auch irrationale Faktoren wie Stimmungen, Meinungen und Gerüchte einwirken.

Operationelle Risiken einschließlich Verwahrrisiken

Fehler und Missverständnisse bei der Verwaltung und Verwahrung können die Wertentwicklung des Fonds beeinträchtigen.

Währungsrisiken

Der Fonds legt seine Mittel auch außerhalb des Euro-Raums an. Der Wert der Währungen dieser Anlagen gegenüber dem Euro kann fallen.

Liquiditätsrisiko

Für den Fonds dürfen auch Vermögensgegenstände erworben werden, die nicht zum amtlichen Markt an einer Börse zugelassen oder in einen anderen organisierten Markt einbezogen sind. Auch für börsennotierte Vermögensgegen- stände kann wenig Liquidität vorhanden oder in bestimmten Marktphasen eingeschränkt sein. Der Erwerb derartiger Vermögensgegenstände ist mit der Gefahr verbunden, dass es zu Problemen bei der Weiterveräußerung der Vermögensgegenstände an Dritte kommen kann, oder dass die Kurse aufgrund eines Verkäuferüberhangs sinken.

Bonitätsrisiken

Der Fonds legt sein Vermögen vor allem in Anleihen an. Nimmt die Kreditwürdigkeit einzelner Aussteller ab oder werden diese zahlungsunfähig, so fällt der Wert der entsprechenden Anleihen.

Kreditrisiken

Der Fonds kann einen wesentlichen Teil seines Vermögens in Staats- und Unternehmensanleihen anlegen. Deren Aussteller können zahlungsunfähig werden, wodurch die Anleihen ihren Wert ganz oder teilweise verlieren. Darüber hinaus können im Fonds befindliche Anleihen Restrukturierungsklauseln enthalten. Dadurch können Gläubiger dieser Anleihen auch gegen ihren Willen z. B. einem Verzicht auf Zinsen oder Kapital ausgesetzt sein.

Adressausfallrisiken

Durch den Ausfall eines Austellers oder eines Vertragspartners, gegen den der Fonds Ansprüche hat, können für den Fonds Verluste entstehen.

Risiko durch zentrale Kontrahenten

Ein zentraler Kontrahent (Central Counterparty CCP) tritt als zwischengeschaltete Institution in bestimmte Geschäfte für den Fonds ein, insbesondere in Geschäfte über derivative Finanzinstrumente. In diesem Fall wird er als Käufer gegen- über dem Verkäufer und als Verkäufer gegenüber dem Käufer tätig. Ein CCP sichert sich gegen das Risiko, dass seine Geschäftspartner die vereinbarten Leistungen nicht erbringen können, durch eine Reihe von Schutzmechanismen ab, die es ihm jederzeit ermöglichen, Verluste aus den eingegangenen Geschäften auszugleichen (z. B. durch Besicherungen). Es kann trotz dieser Schutzmechanismen nicht ausgeschlossen werden, dass ein CCP seinerseits überschuldet wird und ausfällt, wodurch auch Ansprüche der Gesellschaft für den Fonds betroffen sein können. Hierdurch können Verluste für den Fonds entstehen.

Kursänderungsrisiko von Aktien

Aktien unterliegen erfahrungsgemäß starken Kursschwankungen und somit auch dem Risiko von Kursrückgängen. Diese Kursschwankungen werden insbesondere durch die Entwicklung der Gewinne des emittierenden Unternehmens sowie die Entwicklungen der Branche und der gesamtwirtschaftlichen Entwicklung beeinflusst. Das Vertrauen der Marktteilnehmer in das jeweilige Unternehmen kann die Kursentwicklung ebenfalls beeinflussen. Dies gilt insbesondere bei Unternehmen, deren Aktien erst über einen kürzeren Zeitraum an der Börse oder einem anderen organisierten Markt zugelassen sind; bei diesen können bereits geringe Veränderungen von Prognosen zu starken Kursbewegungen führen. Ist bei einer Aktie der Anteil der frei handelbaren, im Besitz vieler Aktionäre befindlichen Aktien (sogenannter Streubesitz) niedrig, so können bereits kleinere Kauf- und Verkaufsaufträge eine starke Auswirkung auf den Marktpreis haben und damit zu höheren Kursschwankungen führen.

Vermögensübersicht zum 31.12.2023

| Anlageschwerpunkte | Tageswert in EUR |

% Anteil am Fondsvermögen |

| I. Vermögensgegenstände | 13.729.180,39 | 100,26 |

| 1. Aktien | 5.302.310,66 | 38,72 |

| Bundesrep. Deutschland | 70,40 | 0,00 |

| Canada | 1.121.962,10 | 8,19 |

| Dänemark | 248.908,38 | 1,82 |

| Großbritannien | 317.881,25 | 2,32 |

| Italien | 537.180,00 | 3,92 |

| Österreich | 215.220,00 | 1,57 |

| Schweiz | 2.861.088,53 | 20,89 |

| 2. Anleihen | 1.031.153,90 | 7,53 |

| >= 1 Jahr bis < 3 Jahre | 521.674,02 | 3,81 |

| >= 3 Jahre bis < 5 Jahre | 509.479,88 | 3,72 |

| 3. Zertifikate | 2.982.200,00 | 21,78 |

| EUR | 2.982.200,00 | 21,78 |

| 4. Sonstige Beteiligungswertpapiere | 657.470,15 | 4,80 |

| CHF | 657.470,15 | 4,80 |

| 5. Investmentanteile | 904.400,00 | 6,60 |

| EUR | 904.400,00 | 6,60 |

| 6. Bankguthaben | 2.825.259,03 | 20,63 |

| 7. Sonstige Vermögensgegenstände | 26.386,65 | 0,19 |

| II. Verbindlichkeiten | -35.644,30 | -0,26 |

| III. Fondsvermögen | 13.693.536,09 | 100,00 |

Vermögensaufstellung zum 31.12.2023

| Gattungsbezeichnung ISIN Markt |

Stück bzw. Anteile bzw. Whg. in 1.000 |

Bestand 31.12.2023 |

Käufe / Zugänge |

Verkäufe / Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|

| im Berichtszeitraum | ||||||||

| Bestandspositionen | EUR | 10.877.534,71 | 79,44 | |||||

| Börsengehandelte Wertpapiere | EUR | 9.973.134,71 | 72,83 | |||||

| Aktien | EUR | 5.302.310,66 | 38,72 | |||||

| Wheaton Precious Metals Corp. Registered Shares o.N. CA9628791027 |

STK | 25.000 | 0 | 0 | CAD | 65,370 | 1.121.962,10 | 8,19 |

| Bell Food Group AG Namens-Aktien SF 0,5 CH0315966322 |

STK | 2.600 | 0 | 0 | CHF | 254,000 | 710.336,67 | 5,19 |

| Nestlé S.A. Namens-Aktien SF -,10 CH0038863350 |

STK | 7.000 | 0 | 0 | CHF | 97,510 | 734.183,07 | 5,36 |

| Novartis AG Namens-Aktien SF 0,49 CH0012005267 |

STK | 12.000 | 0 | 0 | CHF | 84,870 | 1.095.450,15 | 8,00 |

| Sandoz Group AG Namens-Aktien SF -,05 CH1243598427 |

STK | 2.400 | 2.400 | 0 | CHF | 27,060 | 69.854,79 | 0,51 |

| Swiss Life Holding AG Namens-Aktien SF 0,10 CH0014852781 |

STK | 400 | 400 | 0 | CHF | 584,000 | 251.263,85 | 1,83 |

| Novozymes A/S Navne-Aktier B DK 2 DK0060336014 |

STK | 5.000 | 0 | 0 | DKK | 371,100 | 248.908,38 | 1,82 |

| Ahlers AG Namens-Aktien o.N. DE0005009740 |

STK | 17.600 | 0 | 0 | EUR | 0,004 | 70,40 | 0,00 |

| ENI S.p.A. Azioni nom. o.N. IT0003132476 |

STK | 35.000 | 0 | 0 | EUR | 15,348 | 537.180,00 | 3,92 |

| Mayr-Melnhof Karton AG Inhaber-Aktien o.N. AT0000938204 |

STK | 1.700 | 0 | 0 | EUR | 126,600 | 215.220,00 | 1,57 |

| British American Tobacco PLC Registered Shares LS -,25 GB0002875804 |

STK | 12.000 | 0 | 0 | GBP | 22,955 | 317.881,25 | 2,32 |

| Verzinsliche Wertpapiere | EUR | 1.031.153,90 | 7,53 | |||||

| 1,7500 % Norwegen, Königreich NK-Anl. 2015(25) NO0010732555 |

NOK | 6.000 | 0 | 0 | % | 97,540 | 521.674,02 | 3,81 |

| 1,7500 % Norwegen, Königreich NK-Anl. 2017(27) NO0010786288 |

NOK | 6.000 | 0 | 0 | % | 95,260 | 509.479,88 | 3,72 |

| Zertifikate | EUR | 2.982.200,00 | 21,78 | |||||

| DB ETC PLC ETC Z27.08.60 XTR Phys Gold DE000A1E0HR8 |

STK | 1.850 | 0 | 0 | EUR | 180,000 | 333.000,00 | 2,43 |

| DB ETC PLC ETC Z27.08.60 XTR Phys Silver DE000A1E0HS6 |

STK | 1.300 | 0 | 0 | EUR | 202,800 | 263.640,00 | 1,93 |

| Deut. Börse Commodities GmbH Xetra-Gold IHS 2007(09/Und) DE000A0S9GB0 |

STK | 10.500 | 0 | 0 | EUR | 59,900 | 628.950,00 | 4,59 |

| Invesco Physical Markets PLC ETC 31.12.2100 Gold IE00B579F325 |

STK | 3.500 | 0 | 0 | EUR | 180,180 | 630.630,00 | 4,61 |

| iShares Physical Metals PLC OPEN END ZT 11(11/O.End)Silver IE00B4NCWG09 |

STK | 26.000 | 0 | 0 | EUR | 20,470 | 532.220,00 | 3,89 |

| WisdomTree Metal Securiti.Ltd. Physical Silver ETC 07(unl.) JE00B1VS3333 |

STK | 30.000 | 0 | 0 | EUR | 19,792 | 593.760,00 | 4,34 |

| Sonstige Beteiligungswertpapiere | EUR | 657.470,15 | 4,80 | |||||

| Roche Holding AG Inhaber-Genussscheine o.N. CH0012032048 |

STK | 2.500 | 0 | 0 | CHF | 244,500 | 657.470,15 | 4,80 |

| Investmentanteile | EUR | 904.400,00 | 6,60 | |||||

| Gruppenfremde Investmentanteile | EUR | 904.400,00 | 6,60 | |||||

| Fr.Temp.Inv.Fds-T.Gl.Bd(EO) Fd Namens-Anteile A (acc.) o.N. LU0170474422 |

ANT | 36.000 | 0 | 0 | EUR | 12,700 | 457.200,00 | 3,34 |

| Fr.Temp.Inv.Fds-T.Gl.Tot.Ret. Namens-Ant. A (acc.) EUR o.N. LU0260870661 |

ANT | 20.000 | 0 | 0 | EUR | 22,360 | 447.200,00 | 3,27 |

| Summe Wertpapiervermögen | EUR | 10.877.534,71 | 79,44 | |||||

| Bankguthaben, nicht verbriefte Geldmarktinstrumente und Geldmarktfonds | EUR | 2.825.259,03 | 20,63 | |||||

| Bankguthaben | EUR | 2.825.259,03 | 20,63 | |||||

| EUR – Guthaben bei: | ||||||||

| The Bank of New York Mellon SA/NV, Asset Servicing, Niederlassung Frankfurt am Main | EUR | 370.332,20 | % | 100,000 | 370.332,20 | 2,70 | ||

| Guthaben in sonstigen EU/EWR-Währungen bei: | ||||||||

| The Bank of New York Mellon SA/NV, Asset Servicing, Niederlassung Frankfurt am Main | DKK | 78,53 | % | 100,000 | 10,53 | 0,00 | ||

| ODDO BHF DE | NOK | 14.000.000,00 | % | 100,000 | 1.247.938,67 | 9,11 | ||

| The Bank of New York Mellon SA/NV, Asset Servicing, Niederlassung Frankfurt am Main | NOK | 989.561,63 | % | 100,000 | 88.208,02 | 0,64 | ||

| Guthaben in Nicht-EU/EWR-Währungen bei: | ||||||||

| The Bank of New York Mellon SA/NV, Asset Servicing, Niederlassung Frankfurt am Main | CHF | 1.040.120,11 | % | 100,000 | 1.118.769,61 | 8,17 | ||

| Sonstige Vermögensgegenstände | EUR | 26.386,65 | 0,19 | |||||

| Zinsansprüche | EUR | 16.707,35 | 16.707,35 | 0,12 | ||||

| Dividendenansprüche | EUR | 7.993,08 | 7.993,08 | 0,06 | ||||

| Quellensteueransprüche | EUR | 1.686,22 | 1.686,22 | 0,01 | ||||

| Verbindlichkeiten aus Kreditaufnahme | EUR | -0,22 | 0,00 | |||||

| Kredite in Nicht-EU/EWR-Währungen | ||||||||

| The Bank of New York Mellon SA/NV, Asset Servicing, Niederlassung Frankfurt am Main | USD | -0,24 | % | 100,000 | -0,22 | 0,00 | ||

| Sonstige Verbindlichkeiten | EUR | -35.644,08 | -0,26 | |||||

| Verwaltungsvergütung | EUR | -17.206,83 | -17.206,83 | -0,13 | ||||

| Verwahrstellenvergütung | EUR | -1.467,13 | -1.467,13 | -0,01 | ||||

| Prüfungskosten | EUR | -8.950,68 | -8.950,68 | -0,07 | ||||

| Veröffentlichungskosten | EUR | -8.019,44 | -8.019,44 | -0,06 | ||||

| Fondsvermögen | EUR | 13.693.536,09 | 100,001) | |||||

| Anteilwert | EUR | 69,01 | ||||||

| Ausgabepreis | EUR | 72,46 | ||||||

| Anteile im Umlauf | STK | 198.416 | ||||||

1) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Sondervermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet.

Devisenkurse (in Mengennotiz)

| per 29.12.2023 | |||

| CAD | (CAD) | 1,4566000 | = 1 EUR (EUR) |

| CHF | (CHF) | 0,9297000 | = 1 EUR (EUR) |

| DKK | (DKK) | 7,4545500 | = 1 EUR (EUR) |

| GBP | (GBP) | 0,8665500 | = 1 EUR (EUR) |

| NOK | (NOK) | 11,2185000 | = 1 EUR (EUR) |

| USD | (USD) | 1,1046500 | = 1 EUR (EUR) |

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

– Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag):

| Gattungsbezeichnung | ISIN | Stück bzw. Anteile Whg. in 1.000 |

Käufe bzw. Zugänge |

Verkäufe bzw. Abgänge |

Volumen in 1.000 |

| Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Sondervermögens über Broker ausgeführt wurden, die eng verbundene Unternehmen und Personen sind, betrug 0,00 %. Ihr Umfang belief sich hierbei auf insgesamt 0 EUR. | |||||

| Während des Berichtszeitraumes wurden keine Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen getätigt, die nicht in der Vermögensaufstellung genannt sind. | |||||

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 01.01.2023 bis 31.12.2023

| insgesamt | je Anteil | ||||

| I. Erträge | |||||

| 1. Dividenden inländischer Aussteller (vor Körperschaft-/Kapitalertragsteuer) | EUR | 0,00 | 0,00 | ||

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | EUR | 190.570,10 | 0,96 | ||

| 3. Zinsen aus inländischen Wertpapieren | EUR | 0,00 | 0,00 | ||

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | EUR | 18.607,00 | 0,09 | ||

| 5. Zinsen aus Liquiditätsanlagen im Inland | EUR | 32.491,21 | 0,17 | ||

| 6. Zinsen aus Liquiditätsanlagen im Ausland (vor Quellensteuer) | EUR | 0,00 | 0,00 | ||

| 7. Erträge aus Investmentanteilen | EUR | 0,00 | 0,00 | ||

| 8. Erträge aus Wertpapier- Darlehen- und -Pensionsgeschäften | EUR | 0,00 | 0,00 | ||

| 9. Abzug inländischer Körperschaft-/Kapitalertragsteuer | EUR | 0,00 | 0,00 | ||

| 10. Abzug ausländischer Quellensteuer | EUR | -39.288,61 | -0,20 | ||

| 11. Sonstige Erträge | EUR | 5.759,25 | 0,03 | ||

| Summe der Erträge | EUR | 208.138,96 | 1,05 | ||

| II. Aufwendungen | |||||

| 1. Zinsen aus Kreditaufnahmen | EUR | 0,00 | 0,00 | ||

| 2. Verwaltungsvergütung | EUR | -209.301,10 | -1,05 | ||

| – Verwaltungsvergütung | EUR | -209.301,10 | |||

| – Beratungsvergütung | EUR | 0,00 | |||

| – Asset Management Gebühr | EUR | 0,00 | |||

| 3. Verwahrstellenvergütung | EUR | -5.938,19 | -0,03 | ||

| 4. Prüfungs- und Veröffentlichungskosten | EUR | -11.689,23 | -0,06 | ||

| 5. Sonstige Aufwendungen | EUR | -28.952,91 | -0,15 | ||

| – Depotgebühren | EUR | -3.584,07 | |||

| – Ausgleich ordentlicher Aufwand | EUR | -6.233,62 | |||

| – Sonstige Kosten | EUR | -19.135,22 | |||

| – davon Aufwendungen aus negativen Habenzinsen | EUR | -9.632,02 | |||

| – davon Spesen | EUR | -9.503,20 | |||

| Summe der Aufwendungen | EUR | -255.881,43 | -1,29 | ||

| III. Ordentliches Nettoergebnis | EUR | -47.742,48 | -0,24 | ||

| IV. Veräußerungsgeschäfte | |||||

| 1. Realisierte Gewinne | EUR | 6.970,60 | 0,04 | ||

| 2. Realisierte Verluste | EUR | -127,52 | 0,00 | ||

| Ergebnis aus Veräußerungsgeschäften | EUR | 6.843,07 | 0,04 | ||

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | -40.899,40 | -0,20 | ||

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | 588.430,25 | 2,97 | ||

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | -314.926,55 | -1,59 | ||

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | EUR | 273.503,70 | 1,38 | ||

| VII. Ergebnis des Geschäftsjahres | EUR | 232.604,30 | 1,18 |

Entwicklung des Sondervermögens 2023

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 12.828.627,12 | ||

| 1. Ausschüttung für das Vorjahr/Steuerabschlag für das Vorjahr | EUR | 0,00 | ||

| 2. Zwischenausschüttungen | EUR | 0,00 | ||

| 3. Mittelzufluss/-abfluss (netto) | EUR | 631.715,17 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | EUR | 1.297.602,86 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | EUR | -665.887,68 | ||

| 4. Ertragsausgleich/Aufwandsausgleich | EUR | 589,50 | ||

| 5. Ergebnis des Geschäftsjahres | EUR | 232.604,30 | ||

| davon nicht realisierte Gewinne | EUR | 588.430,25 | ||

| davon nicht realisierte Verluste | EUR | -314.926,55 | ||

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 13.693.536,09 |

Verwendung der Erträge des Sondervermögens

Berechnung der Wiederanlage insgesamt und je Anteil

| insgesamt | je Anteil *) | ||

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | -40.899,40 | -0,20 |

| 2. Zuführung aus dem Sondervermögen**) | EUR | 40.899,40 | 0,20 |

| 3. Steuerabschlag für das Geschäftsjahr | EUR | 0,00 | 0,00 |

| II. Wiederanlage | EUR | 0,00 | 0,00 |

*) Durch Rundungen der je-Anteil-Werte bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

**) Die Zuführung aus dem Sondervermögen entspricht dem Betrag, um den die Wiederanlage das realisierte Ergebnis des Geschäftsjahres sowie eventuell einbehaltene Steuern übersteigt.

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Geschäftsjahr | Umlaufende Anteile am Ende des Geschäftsjahres |

Fondsvermögen am Ende des Geschäftsjahres |

Anteilwert am Ende des Geschäftsjahres |

|||

| 2020 | Stück | 185.971 | EUR | 12.062.837,28 | EUR | 64,86 |

| 2021 | Stück | 188.927 | EUR | 13.180.888,55 | EUR | 69,77 |

| 2022 | Stück | 189.145 | EUR | 12.828.627,12 | EUR | 67,82 |

| 2023 | Stück | 198.416 | EUR | 13.693.536,09 | EUR | 69,01 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| das durch Derivate erzielte zugrundeliegende Exposure | EUR | 0,00 |

| Bestand der Wertpapiere am Fondsvermögen (in %) | 79,44 | |

| Bestand der Derivate am Fondsvermögen (in %) | 0,00 |

Die Auslastung der Obergrenze für das Marktrisikopotential wurde für dieses Sondervermögen gemäß § 5 i.V.m. § 15 ff DerivateV nach dem einfachen Ansatz ermittelt.

Das KAGB eröffnet Kapitalverwaltungsgesellschaften für ihre Sondervermögen erweiterte Möglichkeiten der Gestaltung von Anlage- und Risikoprofilen. Hierbei können Derivate zur Steigerung der Rendite, Verminderung des Risikos usw. eine bedeutende Rolle spielen. Sofern Derivate eingesetzt werden sollen, gelten u.a. Begrenzungen des Markt- und Kontrahentenrisikos.

Sonstige Angaben

| Anteilwert | EUR | 69,01 |

| Ausgabepreis | EUR | 72,46 |

| Anteile im Umlauf | STK | 198.416 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Bewertung

Gemäß den Vorschriften der Kapitalanlage-Rechnungslegungs- und Bewertungsverordnung (KARBV) aktualisiert ODDO BHF Asset Management GmbH (ODDO BHF AM GmbH) als Kapitalverwaltungsgesellschaft (KVG) die im Hause verwendeten Bewertungspreise aller gehaltenen Instrumente durch geeignete Prozesse auf täglicher Basis.

Die Pflege der Bewertungspreise erfolgt handelsunabhängig.

Um der Vielfältigkeit der unterschiedlichen Instrumente Rechnung zu tragen, werden die genutzten Verfahren in einem Pricing Committee in regelmäßigen Abständen vorgestellt, überprüft und ggf. adjustiert. Das Pricing Committee hat die folgenden Aufgaben und Ziele:

Aufgaben

– Festlegung der Bewertungsprozesse sowie der Kursquellen der einzelnen Assetklassen

– Regelmäßige Überprüfung der festgelegten Bewertungs-/ Überwachungsprozesse (z.B. bei fehlenden Preisen (Missing Prices), wesentlichen Kurssprüngen (Price Movements), über längere Zeit unveränderten Kursen (Stale Prices)) sowie der präferierten Kursquellen

– Entscheidung über das Vorgehen bei vom Standardprozess abweichenden Bewertungen

– Entscheidung über Bewertungsverfahren bei Sonderfällen (z.B. illiquide Wertpapiere)

Ziele

– Kommunikation der bestehenden Prozesse zur Ermittlung der Bewertungspreise an die beteiligten Bereiche

– Fortlaufende Optimierung der Prozesse zur Ermittlung der Bewertungspreise

Bei Einrichtung wird jedes Instrument gemäß seinen Ausstattungsmerkmalen einem Prozess für die Kursversorgung zugeordnet. Dieser beinhaltet die Festlegung des Datenlieferanten, des Aktualisierungsintervalls, die Auswahl der Preisquellen sowie das generelle Vorgehen.

Neben automatisierten Schnittstellenbelieferungen über Bloomberg und Reuters werden auch andere geeignete Kurs- und Bewertungsquellen zur Bewertung von Instrumenten herangezogen. Dies erfolgt in Fällen, bei denen über die Standardkursquellen keine adäquaten Bewertungen verfügbar sind. Zusätzlich kann auf Bewertungen von Arrangeuren (z.B. bei Asset Backed Securities) zurückgegriffen werden.

Um fortlaufend eine hochwertige Kursversorgung zu gewährleisten, wurden standardisierte Prüfroutinen zur Qualitätssicherung implementiert.

Die Bewertungen der einzelnen Vermögensgegenstände stellen sich wie folgt dar:

An einer Börse zugelassene/in organisiertem Markt gehandelte Vermögensgegenstände

Vermögensgegenstände, die zum Handel an Börsen zugelassen sind oder in einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind, sowie Bezugsrechte werden zum letzten verfügbaren handelbaren Kurs, der eine verlässliche Bewertung gewährleistet, bewertet, sofern nachfolgend nicht anders angegeben.

Nicht an Börsen notierte oder organisierten Märkten gehandelte Vermögensgegenstände oder Vermögensgegenstände ohne handelbaren Kurs

Vermögensgegenstände, die weder zum Handel an Börsen zugelassen sind noch in einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind oder für die kein handelbarer Kurs verfügbar ist, werden zu dem aktuellen Verkehrswert bewertet, der bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten angemessen ist, sofern nachfolgend nicht anders angegeben. Unter dem Verkehrswert ist der Betrag zu verstehen, zu dem der jeweilige Vermögensgegenstand in einem Geschäft zwischen sachverständigen, vertragswilligen und unabhängigen Geschäftspartnern ausgetauscht werden könnte.

Nichtnotierte Schuldverschreibungen und Schuldscheindarlehen

Für die Bewertung von Schuldverschreibungen, die nicht zum Handel an der Börse zugelassen oder in einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind (z.B. nicht notierte Anleihen, Commercial Papers und Einlagenzertifikate), und für die Bewertung von Schuldscheindarlehen werden die für vergleichbare Schuldverschreibungen und Schuldscheindarlehen vereinbarten Preise und gegebenenfalls die Kurswerte von Anleihen vergleichbarer Aussteller mit entsprechender Laufzeit und Verzinsung, erforderlichenfalls mit einem Abschlag zum Ausgleich der geringeren Veräußerbarkeit, herangezogen.

Geldmarktinstrumente

Bei Geldmarktinstrumenten kann die KVG die Anteilpreisberechnung unter Hinzurechnung künftiger Zinsen und Zinsbestandteile bis einschließlich des Kalendertages vor dem Valutatag vornehmen. Dabei sind die auf der Ertragsseite zu erfassenden Zinsabgrenzungen je Anlage zu berücksichtigen. Für die Aufwandsseite können alle noch nicht fälligen Leistungen der KVG, wie Verwaltungsvergütungen, Verwahrstellengebühren, Prüfungskosten, Kosten der Veröffentlichung etc., einbezogen werden, die den Anteilpreis beeinflussen.

Bei den im Fonds befindlichen Geldmarktinstrumenten können Zinsen und zinsähnliche Erträge sowie Aufwendungen (z.B. Verwaltungsvergütung, Verwahrstellenvergütung, Prüfungskosten, Kosten der Veröffentlichung etc.) bis einschließlich des Tages vor dem Valutatag berücksichtigt werden.

Optionsrechte und Terminkontrakte

Die zu einem Fonds gehörenden Optionsrechte und die Verbindlichkeiten aus einem Dritten eingeräumten Optionsrechten, die zum Handel an einer Börse zugelassen oder in einen anderen organisierten Markt einbezogen sind, werden zu dem jeweils letzten verfügbaren handelbaren Kurs, der eine verlässliche Bewertung gewährleistet, bewertet.

Das gleiche gilt für Forderungen und Verbindlichkeiten aus für Rechnung des Fonds verkauften Terminkontrakten. Die zu Lasten des Fonds geleisteten Einschüsse werden unter Einbeziehung der am Börsentag festgestellten Bewertungsgewinne und Bewertungsverluste zum Wert des Fonds hinzugerechnet.

Bankguthaben, Festgelder, Investmentanteile und Darlehen

Bankguthaben werden grundsätzlich zu ihrem Nennwert zuzüglich zugeflossener Zinsen bewertet.

Festgelder werden zum Verkehrswert bewertet, sofern das Festgeld jederzeit kündbar ist und die Rückzahlung bei der Kündigung nicht zum Nennwert zuzüglich Zinsen erfolgt.

Investmentanteile werden grundsätzlich mit ihrem letzten festgestellten Rücknahmepreis angesetzt oder zum letzten verfügbaren handelbaren Kurs, der eine verlässliche Bewertung gewährleistet. Stehen diese Werte nicht zur Verfügung, werden Investmentanteile zu dem aktuellen Verkehrswert bewertet, der bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten angemessen ist.

Verbindlichkeiten werden mit ihrem Rückzahlungsbetrag angesetzt.

Für die Rückerstattungsansprüche aus Darlehensgeschäften ist der jeweilige Kurswert der als Darlehen übertragenen Vermögensgegenstände maßgebend.

Auf ausländische Währung lautende Vermögensgegenstände

Auf ausländische Währung lautende Vermögensgegenstände werden zum 17:00 Uhr-Fixing des Bewertungstages der World Market Rates (Quelle: Datastream) umgerechnet.

Angaben zur Transparenz sowie zur Gesamtkostenquote

Gesamtkostenquote

| Die Gesamtkostenquote (ohne Transaktionskosten) für den abgelaufenen Berichtszeitraum beträgt | 1,83 | % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Berichtszeitraum getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus.

Eine erfolgsabhängige Vergütung ist im gleichen Zeitraum nicht angefallen.

| An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen | EUR | 0,00 |

Hinweis gem. § 101 Abs. 2 Nr. 3 KAGB (Kostentransparenz)

Die Gesellschaft erhält aus dem Sondervermögen die ihr zustehende Verwaltungsvergütung. Ein wesentlicher Teil der Verwaltungsvergütung wird für Vergütungen an Vermittler von Anteilen des Sondervermögens verwendet. Der Gesellschaft fließen keine Rückvergütungen von den an die Verwahrstelle und an Dritte aus dem Sondervermögen geleisteten Vergütungen und Aufwendungserstattungen zu. Sie hat im Zusammenhang mit Handelsgeschäften für das Sondervermögen keine geldwerten Vorteile von Handelspartnern erhalten.

| Ausgabeauf- und Rücknahmeabschläge, die dem Sondervermögen für den Erwerb und die Rücknahme von Investmentanteilen berechnet wurden | EUR | 0,00 |

Verwaltungsvergütungssätze für im Sondervermögen gehaltene Investmentanteile

| Investmentanteile | Identifikation | Verwaltungsvergütungssatz p.a. in % |

| Gruppenfremde Investmentanteile | ||

| Fr.Temp.Inv.Fds-T.Gl.Bd(EO) Fd Namens-Anteile A (acc.) o.N. | LU0170474422 | 1,050 |

| Fr.Temp.Inv.Fds-T.Gl.Tot.Ret. Namens-Ant. A (acc.) EUR o.N. | LU0260870661 | 1,050 |

Wesentliche sonstige Erträge und sonstige Aufwendungen

Sonstige Erträge:

Keine wesentlichen sonstigen Erträge.

Sonstige Aufwendungen:

Die wesentlichen sonstigen Aufwendungen werden in der Ertrags- und Aufwandsrechnung ausgewiesen.

Transaktionskosten (Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände)

| Transaktionskosten | EUR | 137,04 |

Die Transaktionskosten berücksichtigen sämtliche Kosten, die im Geschäftsjahr für Rechnung des Fonds separat ausgewiesen bzw. abgerechnet wurden und in direktem Zusammenhang mit einem Kauf oder Verkauf von Vermögensgegenständen stehen.

Angaben zur Mitarbeitervergütung

| Gesamtsumme der im Zeitraum vom 01.01.2022 bis zum 31.12.2022 gezahlten Mitarbeitervergütung: | TEUR | 24.731 |

| Feste Vergütung inklusive zusätzliche Sachkosten: | TEUR | 20.018 |

| Variable Vergütung: | TEUR | 4.865 |

| Direkt aus dem Fonds gezahlte Vergütungen: | TEUR | |

| Zahl der MA der KVG im Durchschnitt: | 179 | |

| Höhe des gezahlten Carried Interest: | TEUR | |

| Gesamtsumme der im Zeitraum vom 01.01.2022 bis zum 31.12.2022 gezahlten an bestimmte Mitarbeitergruppen: | TEUR | 12.391 |

| davon Geschäftsleiter: | TEUR | 792 |

| davon andere Führungskräfte: | TEUR | |

| davon andere Risikoträger: | TEUR | 2.924 |

| davon Mitarbeiter mit Kontrollfunktion: | TEUR | 312 |

| davon Mitarbeiter mit gleicher Einkommensstufe: | TEUR | 8.363 |

Als Grundlage für die Berechnung der Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten MA-Vergütung diente der Jahresabschluss der KVG. Berücksichtigt wurden auch zusätzliche Sachzuwendungen (z. B. PKW- und Jobrad-Kosten, Miete Garage) gemäß Kontenplan.

Beschreibung, wie die Vergütungen und gegebenenfalls sonstige Zuwendungen berechnet wurden:

– Die Vergütung eines Mitarbeiters der Gesellschaft orientiert sich an seiner Funktion, deren Komplexität und den damit verbundenen Aufgaben sowie der für diese Funktion am Markt üblichen Vergütung. Im Verhältnis zur variablen Vergütung wird die fixe Vergütung für jeden Mitarbeiter so bemessen, dass in Bezug auf die Zahlung einer variablen Vergütung zu jeder Zeit vollständige Flexibilität herrscht, einschließlich der Möglichkeit des vollständigen Verzichts auf die Zahlung einer variablen Vergütung. Variable Vergütung wird u. a. in Abhängigkeit von der Art der einzelnen Geschäftsbereiche konzipiert. Kein in einer Kontrollfunktion (z. B. in den Bereichen Investment Controlling oder Compliance) tätiger Mitarbeiter erhält eine Vergütung, die an die Ergebnisse der von ihm betreuten oder kontrollierten Geschäftsbereiche gekoppelt ist.

– In den Kreis der Identifizierten Mitarbeiter wurden neben der Geschäftsführung alle Bereichsleiter innerhalb des Geschäftsbereichs Investment Management, die direkt an den CEO der Gesellschaft berichten sowie Mitarbeiter der zweiten Berichtsebene unterhalb des CEO, die Entscheidungsbefugnisse bezüglich Musterportfolien oder Asset Allocation haben, aufgenommen. Der Leiter Investment Controlling und der Compliance Officer der Gesellschaft wurden als zentrale Mitarbeiter definiert, die für unabhängige Kontrollfunktionen verantwortlich sind, welche unmittelbaren Einfluss auf das Sondervermögen haben. Mitarbeiter mit vergleichbarer Gesamtvergütung werden jährlich ermittelt und entsprechend berücksichtigt.

– Die Gewährung von variabler Vergütung erfolgt im Rahmen der Vergütungsrichtlinie für den Standort Düsseldorf vollständig diskretionär durch die Gesellschaft. Sie enthält nach Maßgabe der Vergütungsrichtlinie ein oder mehrere der nachfolgenden Bausteine: langfristige Anreize in Form zurückgestellter Zahlungen ggf. mit Performancekomponente, Mitarbeiterbeteiligungen oder Barkomponenten.

– Für den Standort Frankfurt existiert eine Betriebsvereinbarung zur variablen Vergütung, die zur Anwendung kommt. Diese stellt ebenfalls sicher, dass schädliche Anreize mit Auswirkungen auf die Gesellschaft bzw. die Investmentvermögen vermieden werden.

Ergebnisse der jährlichen Überprüfung der Vergütungspolitik:

Keine Anpassung der Vergütungsrichtlinie erforderlich.

Angaben zu wesentlichen Änderungen der festgelegten Vergütungspolitik:

Es hat keine Änderungen zur Vergütungspolitik gegeben.

Angaben zur Mitarbeitervergütung im Auslagerungsfall

Die KVG zahlt keine direkten Vergütungen aus dem Fonds an Mitarbeiter der Auslagerungsunternehmen.

Die Auslagerungsunternehmen haben folgende Informationen veröffentlicht bzw. bereitgestellt:

ODDO BHF Asset Management Lux

Das Auslagerungsunternehmen hat keine Informationen veröffentlicht bzw. bereitgestellt.

Umgang mit Interessenkonflikten

Die ODDO BHF Asset Management GmbH, eine hundertprozentige, indirekte Tochtergesellschaft der ODDO BHF SCA, setzt ihre eigene Stimmrechts- und Mitwirkungspolitik unabhängig gemäß den geltenden Vorschriften um. Dies gilt auch im Verhältnis zur Konzernschwestergesellschaft ODDO BHF Asset Management SAS bzw. zur Tochtergesellschaft ODDO BHF Asset Management Lux.

Ziel der ODDO BHF Asset Management GmbH ist es, etwaige Interessenskonflikte bereits im Vorfeld zu erkennen und so weit wie möglich zu vermeiden. Dafür hat die ODDO BHF Asset Management GmbH etablierte Prozesse zur Identifizierung, Meldung und den Umgang mit Interessenskonflikten eingerichtet (Umgang mit Interessenkonflikten Politik). Überprüft wird dabei auch die Angemessenheit der eingeführten Maßnahmen zur Vermeidung von negativen Auswirkungen aus den identifizierten Interessenskonflikten auf die Fondsanleger.

Im Hinblick auf Mitwirkung und Stimmrechtsausübung können insbesondere Interessenskonflikte auftreten, wenn:

– ein Fondsmanager von ODDO BHF Asset Management GmbH oder ein Mitglied der Geschäftsführung oder des Managements von ODDO BHF Asset Management GmbH ein Verwaltungsratsmitglied einer börsennotierten Portfoliogesellschaft ist, die von ODDO BHF Asset Management GmbH gehalten wird;

– die Unabhängigkeit der ODDO BHF Asset Management GmbH in Bezug auf die anderen Aktivitäten der ODDO BHF-Gruppe nicht gewährleistet ist;

– die ODDO BHF Asset Management GmbH oder eine Konzerngesellschaft erhebliche Geschäftsbeziehungen zur Portfoliogesellschaft unterhält.

Es wurde ein Ausschuss eingerichtet, der sich mit Interessenkonflikten befasst, wenn diese auftreten. Er wird vom Chief Compliance Officer der ODDO BHF Asset Management Gruppe geleitet und umfasst den Chief Investment Officer und den Compliance Officer der ODDO BHF Asset Management GmbH. Die Entscheidungen werden der Geschäftsleitung von ODDO BHF Asset Management GmbH mitgeteilt.

Die Gesellschaft bedient sich keiner Stimmrechtsberater.

Angaben gemäß Verordnung (EU) 2015/2365 über die Transparenz von Wertpapierfinanzierungsgeschäften und der Weiterverwendung sowie zur Änderung der Verordnung (EU) Nr. 648/2012 – Ausweis nach Abschnitt A

Im Berichtszeitraum lagen keine Wertpapierfinanzierungsgeschäfte und Gesamtrendite-Swaps gemäß der oben genannten rechtlichen Bestimmung vor.

Nachhaltigkeitsangaben

Die diesem Finanzprodukt zugrundeliegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.

Düsseldorf, den 03. Januar 2024

ODDO BHF Asset Management GmbH

Die Geschäftsführung

VERMERK DES UNABHÄNGIGEN ABSCHLUSSPRÜFERS

An die ODDO BHF Asset Management GmbH, Düsseldorf

Prüfungsurteil

Wir haben den Jahresbericht nach § 7 KARBV des Sondervermögens Schmitz & Partner Global Defensiv – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. Januar 2023 bis zum 31.°Dezember°2023, der Vermögensübersicht und der Vermögensaufstellung zum 31. Dezember 2023, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. Januar 2023 bis zum 31. Dezember 2023 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht nach § 7 KARBV in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts nach § 7 KARBV in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV“ unseres Vermerks weitergehend beschrieben. Wir sind von der ODDO BHF Asset Management GmbH (im Folgenden die „Kapitalverwaltungsgesellschaft“) unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV zu dienen.

Sonstige Informationen

Die gesetzlichen Vertreter sind für die sonstigen Informationen verantwortlich. Die sonstigen Informationen umfassen die Publikation Jahresbericht – ohne weitergehende Querverweise auf externe Informationen-, mit Ausnahme des geprüften Jahresberichts nach § 7 KARBV sowie unseres Vermerks.

Unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV erstreckt sich nicht auf die sonstigen Informationen, und dementsprechend geben wir weder ein Prüfungsurteil noch irgendeine andere Form von Prüfungsschlussfolgerung hierzu ab.

Im Zusammenhang mit unserer Prüfung haben wir die Verantwortung, die sonstigen Informationen zu lesen und dabei zu würdigen, ob die sonstigen Informationen

– wesentliche Unstimmigkeiten zum Jahresbericht nach § 7 KARBV oder unseren bei der Prüfung erlangten Kenntnissen aufweisen oder

– anderweitig wesentlich falsch dargestellt erscheinen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht nach § 7 KARBV

Die gesetzlichen Vertreter der Kapitalverwaltungsgesellschaft sind verantwortlich für die Aufstellung des Jahresberichts nach § 7 KARBV, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht nach § 7 KARBV es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts nach § 7 KARBV zu ermöglichen, der frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen (d.h. Manipulationen der Rechnungslegung und Vermögensschädigungen) oder Irrtümern ist.

Bei der Aufstellung des Jahresberichts nach § 7 KARBV sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Sondervermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet unter anderem, dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts nach § 7 KARBV die Fortführung des Sondervermögens durch die Kapitalverwaltungsgesellschaft zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht nach § 7 KARBV als Ganzes frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen oder Irrtümern ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus dolosen Handlungen oder Irrtümern resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts nach § 7 KARBV getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

– identifizieren und beurteilen wir die Risiken wesentlicher falscher Darstellungen aufgrund von dolosen Handlungen oder Irrtümern im Jahresbericht nach § 7 KARBV, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass aus dolosen Handlungen resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, ist höher als das Risiko, dass aus Irrtümern resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, da dolose Handlungen kollusives Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können.

– gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts nach § 7 KARBV relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Kapitalverwaltungsgesellschaft abzugeben.

– beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Kapitalverwaltungsgesellschaft bei der Aufstellung des Jahresberichts nach § 7 KARBV angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben.

– ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Kapitalverwaltungsgesellschaft aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht nach § 7 KARBV aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Kapitalverwaltungsgesellschaft nicht fortgeführt wird.

– beurteilen wir Darstellung, Aufbau und Inhalt des Jahresberichts nach § 7 KARBV insgesamt, einschließlich der Angaben sowie ob der Jahresbericht nach § 7 KARBV die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht nach § 7 KARBV es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Wir erörtern mit den für die Überwachung Verantwortlichen unter anderem den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger bedeutsamer Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Düsseldorf, den 9. April 2024

PricewaterhouseCoopers GmbH

Wirtschaftsprüfungsgesellschaft

Andre Hütig, Wirtschaftsprüfer

ppa. Markus Peters, Wirtschaftsprüfer