Ampega Investment GmbH

Köln

Jahresbericht Ampega EurozonePlus Aktienfonds

für den Berichtszeitraum vom 01.01.2023 bis 31.12.2023

ISIN DE000A12BRM7 – Anteilklasse P (a)

ISIN DE000A2N6501 – Anteilklasse M (t)

ISIN DE000A2PPHM0 – Anteilklasse I (a)

Tätigkeitsbericht

Anlageziel

Der Ampega EurozonePlus Aktienfonds bietet eine Aktienanlage mit Chance auf einen laufenden Ertrag. Das Sondervermögen investiert zu mindestens 51 % in Unternehmen der Eurozone. Bei der Titelauswahl werden sowohl quantitative als auch qualitative Kriterien berücksichtigt.

Der Ampega EurozonePlus Aktienfonds investiert dabei branchenübergreifend. Bis zu 49 % können in Geldmarktinstrumente investiert werden, wobei die zulässige Investitionshöhe in Bankguthaben auf maximal 25 % des Fondsvermögens beschränkt ist.

Anlagestrategie und Anlageergebnis

Der Fonds wird aktiv gemanagt und orientiert sich nicht an einer Benchmark.

Die Informationen zum Umgang mit ökologischen und sozialen Merkmalen sind im Anhang enthalten.

Die Aktienquote des Ampega EurozonePlus Aktienfonds lag im Berichtszeitraum überwiegend bei annähernd 100 %. Die Liquidität wurde ausschließlich als Kasse vorgehalten. Der Ampega EurozonePlus Aktienfonds investierte in Aktien der Eurozone mit einer niedrigen historischen Volatilität. Aus Diversifikationsgründen wurde im Berichtszeitraum eine Quote in Aktien in europäischen Fremdwährungen von knapp 20 % aufgebaut.

Die Titelselektion für den Ampega EurozonePlus Aktienfonds erfolgte nach quantitativen Kriterien. Wesentliche Voraussetzung für die Aufnahme in den Fonds war eine geringe historische Volatilität (kurz- und langfristig) eines Titels. Eine Überprüfung des Volatilitätsrankings erfolgte quartärlich. Zusätzlich wird ein Titel ausgetauscht, sobald dieser innerhalb eines Monats idiosynkratisch bedingt starke Verluste aufweist. Alle Titel, die die quantitativen Kriterien erfüllen, wurden (annähernd) gleichgewichtet in den Ampega EurozonePlus Aktienfonds aufgenommen.

Im Berichtszeitraum lag der Schwerpunkt auf Unternehmen aus Frankreich, Deutschland und den Niederlanden, die zum Berichtsjahresende zusammen ein Gewicht von etwa 62 % des Fondsvolumens ausmachten.

Der Ampega EurozonePlus Aktienfonds wies innerhalb des Berichtszeitraumes vom 1. Januar bis 31. Dezember 2023 eine Wertentwicklung von 13,82 % für die Anteilklasse P (a) auf, für die Anteilklasse M (t) von 13,39 % und für die Anteilklasse I (a) von 14,42 %. Die Jahresvolatilität betrug für die Anteilklasse P (a) 10,81 %, für die Anteilklasse M (t) 10,81 % und für die Anteilklasse I (a) 10,82 %.

Wesentliche Risiken des Sondervermögens im Berichtszeitraum

Marktpreisrisiken

Aktienrisiken

Durch die Investition in Aktien war und ist das Sondervermögen sowohl allgemeinen als auch spezifischen Aktienrisiken ausgesetzt. Die Kurs- oder Marktwertentwicklung von Finanzprodukten hängt insbesondere von der Entwicklung der Kapitalmärkte ab, die wiederum von der allgemeinen Lage der Weltwirtschaft sowie den wirtschaftlichen und politischen Rahmenbedingungen in den jeweiligen Ländern beeinflusst wird. Auf die allgemeine Kursentwicklung, insbesondere an einer Börse, können auch irrationale Faktoren wie Stimmungen, Meinungen und Gerüchte einwirken.

Das Sondervermögen war entsprechend seinem Anlageziel breit diversifiziert in Aktien von unterschiedlichen Unternehmen aus verschiedenen Sektoren und Regionen investiert. Der Schwerpunkt der Anlagen lag in der Eurozone und hier vor allem in Frankreich, Deutschland und den Niederlanden. Damit war der Ampega EurozonePlus Aktienfonds den allgemeinen Risiken der Aktienmärkte der jeweiligen Regionen und Sektoren sowie spezifischen Einzelwertrisiken ausgesetzt. Die Begrenzung der spezifischen Aktienrisiken erfolgt durch Diversifikation in eine Vielzahl von Einzelaktien. Derivative Finanzinstrumente wurden weder zu Zwecken der Risikosteuerung noch zu Investitionszwecken eingesetzt.

Währungsrisiken

Der Ampega EurozonePlus Aktienfonds investierte überwiegend in Aktien, die in Euro denominiert sind. Der Fremdwährungsanteil lag zum Ende des Berichtszeitraumes bei knapp 20 %. Dadurch trägt der Investor die Chancen und das Risiko der Währungsentwicklungen der verschiedenen Währungsräume gegenüber dem Euro.

Zinsänderungsrisiken

Als Aktienfonds war das Sondervermögen im Berichtszeitraum nicht in Anleihen investiert und somit keinen nennenswerten Zinsänderungsrisiken ausgesetzt.

Adressenausfallrisiken

Adressenausfallrisiken entstehen aus dem möglichen Ausfall von Zins- und Tilgungsleistungen der Einzelinvestments in Renten. Bei Aktienfonds spielen diese eine untergeordnete Rolle.Zusätzliche Adressenausfallrisiken entstehen durch die Anlage liquider Mittel bei Banken.

Liquiditätsrisiken

Das Sondervermögen ist zum Berichtsstichtag breit gestreut und mehrheitlich in Aktien mit hoher Marktkapitalisierung investiert, die im Regelfall in großen Volumina an den internationalen Börsen gehandelt werden. Daher ist davon auszugehen, dass bei Liquiditätsbedarf ausreichend Vermögenswerte zu einem angemessenen Verkaufserlös veräußert werden können.

Operationelle Risiken

Für die Überwachung und Steuerung der operationellen Risiken des Sondervermögens sind entsprechende Maßnahmen getroffen worden.

Nachhaltigkeitsrisiken

Für die Gesellschaft ist eine systematische Berücksichtigung von Nachhaltigkeitsrisiken bei Investitionsentscheidungen ein wesentlicher Teil der strategischen Ausrichtung. Nachhaltigkeitsrisiken sind Ereignisse oder Bedingungen aus den Bereichen Umwelt, Soziales oder Unternehmensführung, deren Eintreten tatsächlich oder potenziell erhebliche negative Auswirkungen auf die Vermögens-, Finanz- und Ertragslage sowie auf die Reputation der Investitionsempfänger haben können. Nachhaltigkeitsrisiken wirken sich grundsätzlich auf alle bestehenden Risikoarten und somit auf die Renditeerwartungen einer Investition aus.

Die Gesellschaft hat einen grundsätzlichen Filterkatalog entwickelt, welcher auf alle getätigten Investitionen angewendet wird und der damit auch negative Wertentwicklungen, die auf Nachhaltigkeitsrisiken zurückzuführen sind, mindern soll. Dieser beinhaltet den Ausschluss kontroverser Waffenhersteller und die Berücksichtigung der UN Global Compact Kriterien. Durch diesen Filterkatalog wurden Titel im Rahmen der Investitionsentscheidung in Bezug auf Nachhaltigkeitsrisiken bewertet und damit in der Allokationsentscheidung berücksichtigt.

Risiken infolge exogener Faktoren

Für das kommende Geschäftsjahr sind Belastungen durch volatile Marktverhältnisse und exogene Faktoren (z. B. Russland/Ukraine-Krieg, Corona-Pandemie, Inflation, Zinsanstieg, Energieverteuerung und -verknappung, Lieferkettenprobleme, geopolitische Unsicherheit) und damit Auswirkungen unterschiedlicher Intensität auf die Wertentwicklung des Fonds nicht auszuschließen.

Ergänzende Angaben nach ARUGII

Der Fonds strebt als Anlageziel die Erwirtschaftung einer möglichst hohen Wertentwicklung an.

Der Fonds bietet eine Aktienanlage mit Chance auf einen laufenden Ertrag. Das Sondervermögen investiert zu mindestens 51 % in Unternehmen der Eurozone. Bei der Titelauswahl werden quantitative als auch qualitative Kriterien berücksichtigt. Der Fonds investiert dabei branchenübergreifend. Bis zu 49 % können in Geldmarktinstrumente investiert werden, die zulässige Investitionshöhe in Bankguthaben ist auf maximal 25 % des Wertes des OGAW-Sondervermögens beschränkt. Derivate dürfen zum Zwecke der Absicherung, der effizienten Portfoliosteuerung und der Erzielung von Zusatzerträgen eingesetzt werden.

Aus den für das Sondervermögen erworbenen Aktien erwachsen Abstimmungsrechte in den Hauptversammlungen der Portfoliogesellschaften (Emittenten) und teilweise andere Mitwirkungsrechte. Die Engagement Policy der Ampega Investment GmbH enthält allgemeine Informationen über die verantwortungsvolle Ausübung dieser Rechte, auch zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Portfoliogesellschaften.

Liegen der Talanx Investment Group keine unternehmensspezifischen Informationen vor, die eine Teilnahme an der Hauptversammlung notwendig machen, so nimmt die Talanx Investment Group in aller Regel Abstand von der persönlichen Teilnahme durch Vertretungsberechtigte. Die Talanx Investment Group unterhält ein hausinternes Komitee zur Prüfung und Entscheidungsfindung zur Stimmrechtsausübung in allen signifikanten Portfolio-Gesellschaften. Das sogenannte Proxy-Voting-Komitee folgt bei der Stimmrechtsausübung maßgeblich den in der Anlagestrategie festgelegten Zielen und berücksichtigt bei der Analyse von Beschlussvorschlägen für Hauptversammlungen diverse Faktoren.

Die Talanx Investment Group hat den externen Dienstleister ISS-ESG mit der Analyse der Hauptversammlungs-Unterlagen sowie der Umsetzung des Abstimmungsverhaltens gemäß den „Continental Europe Proxy Voting Guidelines” beauftragt. Vorschläge für das Abstimmungsverhalten auf Basis der Analysen werden in angemessenem Umfang überprüft, insbesondere ob im konkreten Fall für die Hauptversammlung ergänzende oder von der Stimmrechtspolitik der Talanx Investment Group abweichende Vorgaben erteilt werden sollten. Soweit dies in Ergänzung oder Abweichung von der Stimmrechtspolitik notwendig ist, erteilt die Talanx Investment Group konkrete Weisungen zu einzelnen Tagesordnungspunkten.

Um das Risiko des Entstehens von Interessenkonflikten zu reduzieren und gleichzeitig ihrer treuhänderischen Vermögensverwaltung neutral nachkommen zu können, unterhält die Talanx Investment Group in aller Regel keine Dienstleistungsbeziehungen mit Portfolio-Gesellschaften. Unabhängig davon hat die Talanx Investment Group etablierte Prozesse zur Identifizierung, Meldung sowie zum Umgang mit Interessenskonflikten eingerichtet. Alle potenziellen und tatsächlichen Interessenskonflikte sind in einem Register erfasst und werden kontinuierlich überprüft. Teil der Überprüfung ist dabei auch die Einschätzung hinsichtlich der Angemessenheit der eingeführten Maßnahmen zur Vermeidung von negativen Auswirkungen aus den identifizierten Interessenkonflikten.

Insbesondere die Struktur des Vergütungssystems und die damit verbundenen variablen Bestandteile sind langfristig orientiert und stärken so eine dauerhafte und langfristig erfolgreiche Anlagestrategie im Sinne der Investoren.

Für Fonds- und Vermögensverwaltung in Aktien erfolgt die Vergütung der Talanx Investment Group nicht performanceabhängig, sondern aufwandsbezogen und marktgerecht in Basispunkten vom jeweils verwalteten Vermögen.

Wesentliche Grundlagen des realisierten Ergebnisses

Die realisierten Gewinne und Verluste stammen im Wesentlichen aus der Veräußerung von Aktien.

Struktur des Sondervermögens

Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Vermögensübersicht zum 31.12.2023

| Kurswert in EUR |

% des Fonds- vermögens |

|||

|---|---|---|---|---|

| 1) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. | ||||

| Vermögensgegenstände | ||||

| Aktien | 178.973.978,13 | 98,62 | ||

| Belgien | 7.195.783,80 | 3,97 | ||

| Deutschland | 33.062.180,00 | 18,22 | ||

| Dänemark | 4.564.176,18 | 2,52 | ||

| Finnland | 7.958.155,00 | 4,39 | ||

| Frankreich | 58.375.094,60 | 32,17 | ||

| Großbritannien | 16.804.364,89 | 9,26 | ||

| Italien | 6.783.720,00 | 3,74 | ||

| Niederlande | 20.882.515,00 | 11,51 | ||

| Norwegen | 2.375.138,73 | 1,31 | ||

| Schweden | 5.090.694,79 | 2,81 | ||

| Schweiz | 8.819.331,71 | 4,86 | ||

| Spanien | 7.062.823,43 | 3,89 | ||

| Sonstige Beteiligungswertpapiere | 2.348.967,64 | 1,29 | ||

| Schweiz | 2.348.967,64 | 1,29 | ||

| Bankguthaben | 45.825,20 | 0,03 | ||

| Sonstige Vermögensgegenstände | 289.757,63 | 0,16 | ||

| Verbindlichkeiten | -189.077,98 | -0,10 | ||

| Fondsvermögen | 181.469.450,62 | 100,00 1) | ||

Vermögensaufstellung zum 31.12.2023

| Gattungsbezeichnung | ISIN | Stück bzw. Anteile bzw. Whg. in 1.000 |

Bestand 31.12.2023 | Käufe / Zugänge |

Verkäufe / Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| im Berichtszeitraum | ||||||||||||||||

| 1) Noch nicht abgeführte Verwaltungsvergütung, Prüfungsgebühren und Verwahrstellenvergütung 2) Durch Rundung der Prozentanteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. |

||||||||||||||||

| Vermögensgegenstände | ||||||||||||||||

| Börsengehandelte Wertpapiere | EUR | 179.383.770,77 | 98,85 | |||||||||||||

| Aktien | EUR | 177.034.803,13 | 97,56 | |||||||||||||

| Belgien | EUR | 7.195.783,80 | 3,97 | |||||||||||||

| Ackermans & van Haaren NV | BE0003764785 | STK | 11.500 | 0 | 3.500 | EUR | 158,7000 | 1.825.050,00 | 1,01 | |||||||

| Groupe Bruxelles Lambert SA | BE0003797140 | STK | 25.958 | 0 | 0 | EUR | 71,1000 | 1.845.613,80 | 1,02 | |||||||

| KBC Groep NV | BE0003565737 | STK | 28.000 | 0 | 7.000 | EUR | 58,5600 | 1.639.680,00 | 0,90 | |||||||

| UCB SA | BE0003739530 | STK | 24.000 | 0 | 0 | EUR | 78,5600 | 1.885.440,00 | 1,04 | |||||||

| Deutschland | EUR | 33.062.180,00 | 18,22 | |||||||||||||

| Allianz SE | DE0008404005 | STK | 14.500 | 0 | 3.500 | EUR | 240,6500 | 3.489.425,00 | 1,92 | |||||||

| Beiersdorf AG | DE0005200000 | STK | 17.500 | 0 | 4.300 | EUR | 135,0000 | 2.362.500,00 | 1,30 | |||||||

| Brenntag AG | DE000A1DAHH0 | STK | 27.000 | 0 | 4.000 | EUR | 83,0400 | 2.242.080,00 | 1,24 | |||||||

| Deutsche Börse AG | DE0005810055 | STK | 12.000 | 0 | 5.500 | EUR | 184,7000 | 2.216.400,00 | 1,22 | |||||||

| Deutsche Post AG | DE0005552004 | STK | 55.000 | 0 | 6.000 | EUR | 44,7000 | 2.458.500,00 | 1,35 | |||||||

| Deutsche Telekom AG | DE0005557508 | STK | 125.000 | 0 | 50.000 | EUR | 21,6150 | 2.701.875,00 | 1,49 | |||||||

| Fresenius SE & Co KGaA St. | DE0005785604 | STK | 70.000 | 0 | 0 | EUR | 28,3600 | 1.985.200,00 | 1,09 | |||||||

| Henkel AG & Co. KGaA Vz. | DE0006048432 | STK | 30.000 | 0 | 3.000 | EUR | 72,5200 | 2.175.600,00 | 1,20 | |||||||

| Merck KGaA | DE0006599905 | STK | 12.000 | 2.000 | 3.500 | EUR | 142,5500 | 1.710.600,00 | 0,94 | |||||||

| Münchener Rückvers. AG | DE0008430026 | STK | 7.000 | 0 | 3.759 | EUR | 376,8000 | 2.637.600,00 | 1,45 | |||||||

| SAP SE | DE0007164600 | STK | 36.000 | 0 | 4.000 | EUR | 139,6400 | 5.027.040,00 | 2,77 | |||||||

| Siemens Healthineers AG | DE000SHL1006 | STK | 40.000 | 0 | 4.000 | EUR | 53,1800 | 2.127.200,00 | 1,17 | |||||||

| Symrise AG | DE000SYM9999 | STK | 19.500 | 2.500 | 0 | EUR | 98,8800 | 1.928.160,00 | 1,06 | |||||||

| Dänemark | EUR | 4.564.176,18 | 2,52 | |||||||||||||

| Carlsberg A/S | DK0010181759 | STK | 17.000 | 17.000 | 0 | DKK | 851,2000 | 1.941.371,40 | 1,07 | |||||||

| Novo-Nordisk AS B Shares | DK0062498333 | STK | 28.000 | 32.000 | 4.000 | DKK | 698,2000 | 2.622.804,78 | 1,45 | |||||||

| Finnland | EUR | 6.018.980,00 | 3,32 | |||||||||||||

| Kone Oyj | FI0009013403 | STK | 44.000 | 6.000 | 12.000 | EUR | 44,6100 | 1.962.840,00 | 1,08 | |||||||

| Nordea Bank Holding ABP | FI4000297767 | STK | 180.000 | 180.000 | 0 | EUR | 11,2520 | 2.025.360,00 | 1,12 | |||||||

| UPM-Kymmene Corp. | FI0009005987 | STK | 59.000 | 0 | 0 | EUR | 34,4200 | 2.030.780,00 | 1,12 | |||||||

| Frankreich | EUR | 58.375.094,60 | 32,17 | |||||||||||||

| AXA SA | FR0000120628 | STK | 85.000 | 0 | 15.000 | EUR | 29,4300 | 2.501.550,00 | 1,38 | |||||||

| Air Liquide SA | FR0000120073 | STK | 21.450 | 0 | 0 | EUR | 176,2000 | 3.779.490,00 | 2,08 | |||||||

| Bureau Veritas SA | FR0006174348 | STK | 77.000 | 0 | 18.104 | EUR | 22,8500 | 1.759.450,00 | 0,97 | |||||||

| Cap Gemini SA | FR0000125338 | STK | 12.000 | 1.500 | 2.500 | EUR | 189,8000 | 2.277.600,00 | 1,26 | |||||||

| Danone SA | FR0000120644 | STK | 38.000 | 0 | 4.000 | EUR | 58,5100 | 2.223.380,00 | 1,23 | |||||||

| Dassault Systems SE | FR0014003TT8 | STK | 50.000 | 0 | 5.000 | EUR | 44,2600 | 2.213.000,00 | 1,22 | |||||||

| Essilor International SA | FR0000121667 | STK | 14.000 | 0 | 4.000 | EUR | 180,9600 | 2.533.440,00 | 1,40 | |||||||

| Gecina SA REIT | FR0010040865 | STK | 17.500 | 0 | 2.500 | EUR | 111,4000 | 1.949.500,00 | 1,07 | |||||||

| Hermes International SA | FR0000052292 | STK | 1.600 | 0 | 300 | EUR | 1.910,8000 | 3.057.280,00 | 1,68 | |||||||

| LVMH Moet Hennessy Louis Vuitton SE | FR0000121014 | STK | 6.700 | 0 | 1.300 | EUR | 731,0000 | 4.897.700,00 | 2,70 | |||||||

| Legrand SA | FR0010307819 | STK | 23.000 | 0 | 3.500 | EUR | 94,2000 | 2.166.600,00 | 1,19 | |||||||

| Michelin SA | FR001400AJ45 | STK | 65.000 | 0 | 7.000 | EUR | 32,3600 | 2.103.400,00 | 1,16 | |||||||

| Orange SA | FR0000133308 | STK | 190.000 | 0 | 18.000 | EUR | 10,3100 | 1.958.900,00 | 1,08 | |||||||

| Oreal (L‘) SA | FR0000120321 | STK | 9.142 | 0 | 0 | EUR | 451,3000 | 4.125.784,60 | 2,27 | |||||||

| Pernod Ricard SA | FR0000120693 | STK | 11.000 | 0 | 3.000 | EUR | 160,3000 | 1.763.300,00 | 0,97 | |||||||

| SEB SA | FR0000121709 | STK | 20.000 | 0 | 2.000 | EUR | 113,5000 | 2.270.000,00 | 1,25 | |||||||

| Saint-Gobain (Cie. de) SA | FR0000125007 | STK | 36.000 | 0 | 11.000 | EUR | 66,3900 | 2.390.040,00 | 1,32 | |||||||

| Sanofi SA | FR0000120578 | STK | 41.000 | 0 | 0 | EUR | 89,2600 | 3.659.660,00 | 2,02 | |||||||

| Schneider Electric SE | FR0000121972 | STK | 20.000 | 0 | 2.000 | EUR | 181,3600 | 3.627.200,00 | 2,00 | |||||||

| Veolia Environnement SA | FR0000124141 | STK | 74.000 | 0 | 8.000 | EUR | 28,6500 | 2.120.100,00 | 1,17 | |||||||

| Vinci SA | FR0000125486 | STK | 27.000 | 0 | 5.000 | EUR | 113,5600 | 3.066.120,00 | 1,69 | |||||||

| Vivendi SA | FR0000127771 | STK | 200.000 | 0 | 0 | EUR | 9,6580 | 1.931.600,00 | 1,06 | |||||||

| Großbritannien | EUR | 16.804.364,89 | 9,26 | |||||||||||||

| AstraZeneca PLC | GB0009895292 | STK | 20.000 | 20.000 | 0 | GBP | 105,7400 | 2.431.363,53 | 1,34 | |||||||

| Coca-Cola Europacific Partners PLC | GB00BDCPN049 | STK | 36.000 | 0 | 18.238 | EUR | 60,2000 | 2.167.200,00 | 1,19 | |||||||

| Compass Group PLC | GB00BD6K4575 | STK | 77.000 | 77.000 | 0 | GBP | 21,4400 | 1.897.999,54 | 1,05 | |||||||

| Diageo PLC | GB0002374006 | STK | 55.000 | 55.000 | 0 | GBP | 28,4850 | 1.801.189,93 | 0,99 | |||||||

| GSK PLC | GB00BN7SWP63 | STK | 135.000 | 135.000 | 0 | GBP | 14,6120 | 2.267.900,67 | 1,25 | |||||||

| Reckitt Benckiser Group PLC | GB00B24CGK77 | STK | 34.000 | 34.000 | 0 | GBP | 54,4600 | 2.128.811,22 | 1,17 | |||||||

| Relx PLC | GB00B2B0DG97 | STK | 65.000 | 0 | 20.000 | EUR | 35,5700 | 2.312.050,00 | 1,27 | |||||||

| Unilever PLC | GB00B10RZP78 | STK | 41.000 | 0 | 4.000 | EUR | 43,8500 | 1.797.850,00 | 0,99 | |||||||

| Italien | EUR | 6.783.720,00 | 3,74 | |||||||||||||

| Assicurazioni Generali SpA | IT0000062072 | STK | 110.000 | 0 | 15.000 | EUR | 19,0900 | 2.099.900,00 | 1,16 | |||||||

| Enel SpA | IT0003128367 | STK | 400.000 | 0 | 0 | EUR | 6,7090 | 2.683.600,00 | 1,48 | |||||||

| Terna SpA | IT0003242622 | STK | 265.000 | 0 | 0 | EUR | 7,5480 | 2.000.220,00 | 1,10 | |||||||

| Niederlande | EUR | 20.882.515,00 | 11,51 | |||||||||||||

| ASML Holding NV | NL0010273215 | STK | 9.500 | 0 | 2.000 | EUR | 685,9000 | 6.516.050,00 | 3,59 | |||||||

| Akzo Nobel NV | NL0013267909 | STK | 27.000 | 0 | 3.000 | EUR | 74,9200 | 2.022.840,00 | 1,11 | |||||||

| Ferrovial International SE | NL0015001FS8 | STK | 72.000 | 72.000 | 0 | EUR | 32,8300 | 2.363.760,00 | 1,30 | |||||||

| Heineken NV | NL0000009165 | STK | 21.000 | 0 | 2.000 | EUR | 91,8400 | 1.928.640,00 | 1,06 | |||||||

| Koninklijke Ahold Delhaize NV | NL0011794037 | STK | 67.000 | 0 | 23.000 | EUR | 26,0600 | 1.746.020,00 | 0,96 | |||||||

| Koninklijke KPN NV | NL0000009082 | STK | 635.000 | 0 | 0 | EUR | 3,1130 | 1.976.755,00 | 1,09 | |||||||

| NN Group NV | NL0010773842 | STK | 60.000 | 14.000 | 6.000 | EUR | 35,8600 | 2.151.600,00 | 1,19 | |||||||

| Wolters Kluwer NV | NL0000395903 | STK | 17.000 | 0 | 5.500 | EUR | 128,0500 | 2.176.850,00 | 1,20 | |||||||

| Norwegen | EUR | 2.375.138,73 | 1,31 | |||||||||||||

| DNB Bank Asa | NO0010161896 | STK | 125.000 | 145.000 | 20.000 | NOK | 214,0000 | 2.375.138,73 | 1,31 | |||||||

| Schweden | EUR | 5.090.694,79 | 2,81 | |||||||||||||

| Investor B (Fria) O.N. | SE0015811963 | STK | 125.000 | 125.000 | 0 | SEK | 231,9500 | 2.623.678,83 | 1,45 | |||||||

| Svenska Handelsbanken AB | SE0007100599 | STK | 250.000 | 275.000 | 25.000 | SEK | 109,0500 | 2.467.015,96 | 1,36 | |||||||

| Schweiz | EUR | 8.819.331,71 | 4,86 | |||||||||||||

| Nestle SA | CH0038863350 | STK | 21.000 | 21.000 | 0 | CHF | 96,7900 | 2.188.074,58 | 1,21 | |||||||

| Novartis AG | CH0012005267 | STK | 26.000 | 30.000 | 4.000 | CHF | 84,0400 | 2.352.186,36 | 1,30 | |||||||

| Swisscom AG | CH0008742519 | STK | 3.400 | 3.400 | 0 | CHF | 502,6000 | 1.839.559,07 | 1,01 | |||||||

| Zurich Insurance Group AG | CH0011075394 | STK | 5.200 | 5.200 | 0 | CHF | 435,8000 | 2.439.511,70 | 1,34 | |||||||

| Spanien | EUR | 7.062.823,43 | 3,89 | |||||||||||||

| Endesa SA | ES0130670112 | STK | 110.000 | 0 | 0 | EUR | 18,5050 | 2.035.550,00 | 1,12 | |||||||

| Iberdrola SA | ES0144580Y14 | STK | 261.169 | 11.697 | 40.001 | EUR | 11,8250 | 3.088.323,43 | 1,70 | |||||||

| Red Electrica Corporacion SA | ES0173093024 | STK | 130.000 | 30.000 | 0 | EUR | 14,9150 | 1.938.950,00 | 1,07 | |||||||

| Sonstige Beteiligungswertpapiere | EUR | 2.348.967,64 | 1,29 | |||||||||||||

| Roche Holding AG GS | CH0012032048 | STK | 9.000 | 9.000 | 0 | CHF | 242,4500 | 2.348.967,64 | 1,29 | |||||||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | EUR | 1.939.175,00 | 1,07 | |||||||||||||

| Aktien | EUR | 1.939.175,00 | 1,07 | |||||||||||||

| Finnland | EUR | 1.939.175,00 | 1,07 | |||||||||||||

| Sampo Oyj A | FI4000552500 | STK | 49.000 | 49.000 | 0 | EUR | 39,5750 | 1.939.175,00 | 1,07 | |||||||

| Summe Wertpapiervermögen | 181.322.945,77 | 99,92 | ||||||||||||||

| Bankguthaben, nicht verbriefte Geldmarktinstrumente und Geldmarktfonds | EUR | 45.825,20 | 0,03 | |||||||||||||

| Bankguthaben | EUR | 45.825,20 | 0,03 | |||||||||||||

| EUR – Guthaben bei | EUR | 45.825,20 | 0,03 | |||||||||||||

| Verwahrstelle | EUR | 45.825,20 | 45.825,20 | 0,03 | ||||||||||||

| Sonstige Vermögensgegenstände | EUR | 289.757,63 | 0,16 | |||||||||||||

| Dividendenansprüche | EUR | 66.279,13 | 0,04 | |||||||||||||

| Quellensteuerrückerstattungsansprüche | EUR | 223.478,50 | 0,12 | |||||||||||||

| Sonstige Verbindlichkeiten 1) | EUR | -189.077,98 | -0,10 | |||||||||||||

| Fondsvermögen | EUR | 181.469.450,62 | 100,00 | 2) | ||||||||||||

| Anteilwert Klasse P (a) | EUR | 126,74 | ||||||||||||||

| Anteilwert Klasse M (t) | EUR | 117,69 | ||||||||||||||

| Anteilwert Klasse I (a) | EUR | 156,37 | ||||||||||||||

| Umlaufende Anteile Klasse P (a) | STK | 1.304.803,204 | ||||||||||||||

| Umlaufende Anteile Klasse M (t) | STK | 104.604,048 | ||||||||||||||

| Umlaufende Anteile Klasse I (a) | STK | 24.187 | ||||||||||||||

| Fondsvermögen Anteilklasse P (a) | EUR | 165.376.166,30 | ||||||||||||||

| Fondsvermögen Anteilklasse M (t) | EUR | 12.311.172,43 | ||||||||||||||

| Fondsvermögen Anteilklasse I (a) | EUR | 3.782.111,89 | ||||||||||||||

| Bestand der Wertpapiere am Fondsvermögen (in %) | 99,92 | |||||||||||||||

| Bestand der Derivate am Fondsvermögen (in %) | 0,00 | |||||||||||||||

Devisenkurse (in Mengennotiz) per 28.12.2023

| Schweiz, Franken | (CHF) | 0,92894 | = 1 (EUR) |

| Dänemark, Kronen | (DKK) | 7,45370 | = 1 (EUR) |

| Vereinigtes Königreich, Pfund | (GBP) | 0,86980 | = 1 (EUR) |

| Norwegen, Kronen | (NOK) | 11,26250 | = 1 (EUR) |

| Schweden, Kronen | (SEK) | 11,05080 | = 1 (EUR) |

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände sind auf der Grundlage nachstehender Kurse/Marktsätze bewertet:

| Alle Vermögenswerte | per 28.12.2023 oder letztbekannte |

Während des Berichtszeitraums abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

| Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag) | ||||||||

|---|---|---|---|---|---|---|---|---|

| Gattungsbezeichnung | ISIN | Stück bzw. Anteile bzw. Whg. in 1.000 |

Käufe / Zugänge |

Verkäufe / Abgänge |

||||

| Börsengehandelte Wertpapiere | ||||||||

| Aktien | ||||||||

| Deutschland | ||||||||

| Adidas AG | DE000A1EWWW0 | STK | 0 | 12.000 | ||||

| Fresenius Medical Care AG & Co. KGaA | DE0005785802 | STK | 0 | 40.000 | ||||

| Vonovia SE | DE000A1ML7J1 | STK | 0 | 65.000 | ||||

| Dänemark | ||||||||

| Novo Nordisk A/S | DK0060534915 | STK | 16.000 | 16.000 | ||||

| Finnland | ||||||||

| Mandatum Holding Oy | FI4000552526 | STK | 49.000 | 49.000 | ||||

| Sampo Oyj | FI0009003305 | STK | 8.000 | 60.000 | ||||

| Frankreich | ||||||||

| Kering SA | FR0000121485 | STK | 0 | 4.500 | ||||

| Irland | ||||||||

| Linde PLC | IE00BZ12WP82 | STK | 0 | 15.000 | ||||

| Niederlande | ||||||||

| Koninklijke DSM NV | NL0000009827 | STK | 0 | 15.000 | ||||

| Philips NV (Konin.) | NL0000009538 | STK | 0 | 95.000 | ||||

| Schweiz | ||||||||

| DSM-Firmenich AG | CH1216478797 | STK | 15.000 | 15.000 | ||||

| Spanien | ||||||||

| Ferrovial SA | ES0118900010 | STK | 0 | 95.449 | ||||

| Iberdrola Inh. -Anr- | ES06445809P3 | STK | 289.473 | 289.473 | ||||

| Iberdrola Inh. -Anr- | ES06445809Q1 | STK | 254.297 | 254.297 | ||||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | ||||||||

| Aktien | ||||||||

| Schweiz | ||||||||

| Sandoz Group Ag Sf -,50 | CH1243598427 | STK | 10.400 | 10.400 | ||||

| Nicht notierte Wertpapiere | ||||||||

| Aktien | ||||||||

| Spanien | ||||||||

| Iberdrola Inh. Eo -,75 | ES0144583277 | STK | 4.825 | 4.825 | ||||

| Iberdrola Inh. junge Aktien | ES0144583285 | STK | 6.873 | 6.873 | ||||

Überblick über die Anteilklassen

| Stand 31.12.2023 | |||

|---|---|---|---|

| P (a) | M (t) | I (a) | |

| Ertragsverwendung | ausschüttend | thesaurierend | ausschüttend |

| Ausgabeaufschlag (v.H.) | 5 | 5 | – |

| Verwaltungsvergütung (v.H. p.a.) | 1,2 | 1,5 | 0,55 |

| Mindestanlage EUR | – | – | 100.000 |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

| für den Zeitraum vom 01.01.2023 bis 31.12.2023 | ||||

|---|---|---|---|---|

| Anteilklasse P (a) | EUR | EUR | ||

| I. Erträge | ||||

| 1. Dividenden inländischer Aussteller (netto) | 530.160,46 | |||

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | 4.604.273,25 | |||

| 3. Zinsen aus Liquiditätsanlagen im Inland | 37.689,85 | |||

| 4. Abzug ausländischer Quellensteuer | -418.085,52 | |||

| 5. Sonstige Erträge | 64.241,36 | |||

| davon Quellensteuererstattungen | 64.241,36 | |||

| Summe der Erträge | 4.818.279,40 | |||

| II. Aufwendungen | ||||

| 1. Zinsen aus Kreditaufnahmen | -289,17 | |||

| 2. Verwaltungsvergütung | -1.889.660,81 | |||

| 3. Verwahrstellenvergütung | -74.956,85 | |||

| 4. Prüfungs- und Veröffentlichungskosten | -21.838,39 | |||

| 5. Sonstige Aufwendungen | -37.378,75 | |||

| davon Depotgebühren | -25.588,54 | |||

| davon Negativzinsen Liquiditätsanlagen | -0,23 | |||

| davon Kosten Quellensteuerdienstleistungen | -11.789,98 | |||

| Summe der Aufwendungen | -2.024.123,97 | |||

| III. Ordentlicher Nettoertrag | 2.794.155,43 | |||

| IV. Veräußerungsgeschäfte | ||||

| 1. Realisierte Gewinne | 8.317.066,27 | |||

| 2. Realisierte Verluste | -5.056.353,69 | |||

| Ergebnis aus Veräußerungsgeschäften | 3.260.712,58 | |||

| V. Realisiertes Ergebnis des Geschäftsjahres | 6.054.868,01 | |||

| 1. Nettoveränderung der nicht realisierten Gewinne | 8.069.299,12 | |||

| 2. Nettoveränderung der nicht realisierten Verluste | 6.192.640,43 | |||

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 14.261.939,55 | |||

| VII. Ergebnis des Geschäftsjahres | 20.316.807,56 | |||

| für den Zeitraum vom 01.01.2023 bis 31.12.2023 | ||||||

|---|---|---|---|---|---|---|

| Anteilklasse M (t) | EUR | EUR | ||||

| I. Erträge | ||||||

| 1. Dividenden inländischer Aussteller (netto) | 39.548,31 | |||||

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | 343.318,81 | |||||

| 3. Zinsen aus Liquiditätsanlagen im Inland | 2.809,22 | |||||

| 4. Abzug ausländischer Quellensteuer | -31.183,51 | |||||

| 5. Sonstige Erträge | 4.784,76 | |||||

| davon Quellensteuererstattungen | 4.784,76 | |||||

| Summe der Erträge | 359.277,59 | |||||

| II. Aufwendungen | ||||||

| 1. Zinsen aus Kreditaufnahmen | -21,57 | |||||

| 2. Verwaltungsvergütung | -175.934,40 | |||||

| 3. Verwahrstellenvergütung | -5.582,65 | |||||

| 4. Prüfungs- und Veröffentlichungskosten | -4.253,97 | |||||

| 5. Sonstige Aufwendungen | -9.480,41 | |||||

| davon Depotgebühren | -1.905,18 | |||||

| davon Negativzinsen Liquiditätsanlagen | -0,02 | |||||

| davon Kosten Quellensteuerdienstleistungen | -7.575,21 | |||||

| Summe der Aufwendungen | -195.273,00 | |||||

| III. Ordentlicher Nettoertrag | 164.004,59 | |||||

| IV. Veräußerungsgeschäfte | ||||||

| 1. Realisierte Gewinne | 617.216,34 | |||||

| 2. Realisierte Verluste | -376.384,85 | |||||

| Ergebnis aus Veräußerungsgeschäften | 240.831,49 | |||||

| V. Realisiertes Ergebnis des Geschäftsjahres | 404.836,08 | |||||

| 1. Nettoveränderung der nicht realisierten Gewinne | 607.194,58 | |||||

| 2. Nettoveränderung der nicht realisierten Verluste | 465.980,71 | |||||

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 1.073.175,29 | |||||

| VII. Ergebnis des Geschäftsjahres | 1.478.011,37 | |||||

| für den Zeitraum vom 01.01.2023 bis 31.12.2023 | ||||

|---|---|---|---|---|

| Anteilklasse I (a) | EUR | EUR | ||

| I. Erträge | ||||

| 1. Dividenden inländischer Aussteller (netto) | 12.087,34 | |||

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | 104.985,17 | |||

| 3. Zinsen aus Liquiditätsanlagen im Inland | 859,34 | |||

| 4. Abzug ausländischer Quellensteuer | -9.530,55 | |||

| 5. Sonstige Erträge | 1.464,25 | |||

| davon Quellensteuererstattungen | 1.464,25 | |||

| Summe der Erträge | 109.865,55 | |||

| II. Aufwendungen | ||||

| 1. Zinsen aus Kreditaufnahmen | -6,59 | |||

| 2. Verwaltungsvergütung | -19.747,64 | |||

| 3. Verwahrstellenvergütung | -1.709,23 | |||

| 4. Prüfungs- und Veröffentlichungskosten | -5.169,51 | |||

| 5. Sonstige Aufwendungen | -851,74 | |||

| davon Depotgebühren | -583,33 | |||

| davon Kosten Quellensteuerdienstleistungen | -268,41 | |||

| Summe der Aufwendungen | -27.484,71 | |||

| III. Ordentlicher Nettoertrag | 82.380,84 | |||

| IV. Veräußerungsgeschäfte | ||||

| 1. Realisierte Gewinne | 189.224,16 | |||

| 2. Realisierte Verluste | -115.142,81 | |||

| Ergebnis aus Veräußerungsgeschäften | 74.081,35 | |||

| V. Realisiertes Ergebnis des Geschäftsjahres | 156.462,19 | |||

| 1. Nettoveränderung der nicht realisierten Gewinne | 182.123,80 | |||

| 2. Nettoveränderung der nicht realisierten Verluste | 139.767,67 | |||

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 321.891,47 | |||

| VII. Ergebnis des Geschäftsjahres | 478.353,66 | |||

Entwicklung des Sondervermögens

| für den Zeitraum vom 01.01.2023 bis 31.12.2023 | ||

|---|---|---|

| Anteilklasse P (a) | EUR | EUR |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 147.834.120,13 | |

| 1. Ausschüttung für das Vorjahr | -1.312.067,63 | |

| 2. Zwischenausschüttungen | 0,00 | |

| 3. Mittelzufluss/-abfluss (netto) | -1.513.315,97 | |

| a) Mittelzuflüsse aus Anteilscheinverkäufen | 5.210.938,32 | |

| b) Mittelabflüsse aus Anteilscheinrücknahmen | -6.724.254,29 | |

| 4. Ertragsausgleich / Aufwandsausgleich | 50.622,21 | |

| 5. Ergebnis des Geschäftsjahres | 20.316.807,56 | |

| davon nicht realisierte Gewinne | 8.069.299,12 | |

| davon nicht realisierte Verluste | 6.192.640,43 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 165.376.166,30 | |

| für den Zeitraum vom 01.01.2023 bis 31.12.2023 | ||

|---|---|---|

| Anteilklasse M (t) | EUR | EUR |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 11.215.505,87 | |

| 1. Steuerabschlag für das Vorjahr | 0,00 | |

| 2. Zwischenausschüttungen | 0,00 | |

| 3. Mittelzufluss/-abfluss (netto) | -393.142,90 | |

| a) Mittelzuflüsse aus Anteilscheinverkäufen | 292.310,41 | |

| b) Mittelabflüsse aus Anteilscheinrücknahmen | -685.453,31 | |

| 4. Ertragsausgleich / Aufwandsausgleich | 10.798,09 | |

| 5. Ergebnis des Geschäftsjahres | 1.478.011,37 | |

| davon nicht realisierte Gewinne | 607.194,58 | |

| davon nicht realisierte Verluste | 465.980,71 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 12.311.172,43 | |

| für den Zeitraum vom 01.01.2023 bis 31.12.2023 | ||

|---|---|---|

| Anteilklasse I (a) | EUR | EUR |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 3.330.246,35 | |

| 1. Ausschüttung für das Vorjahr | -24.187,00 | |

| 2. Zwischenausschüttungen | 0,00 | |

| 3. Mittelzufluss/-abfluss (netto) | -2.357,36 | |

| a) Mittelzuflüsse aus Anteilscheinverkäufen | 0,00 | |

| b) Mittelabflüsse aus Anteilscheinrücknahmen | -2.357,36 | |

| 4. Ertragsausgleich / Aufwandsausgleich | 56,24 | |

| 5. Ergebnis des Geschäftsjahres | 478.353,66 | |

| davon nicht realisierte Gewinne | 182.123,80 | |

| davon nicht realisierte Verluste | 139.767,67 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 3.782.111,89 | |

Verwendung der Erträge

| Berechnung der Ausschüttung | ||

|---|---|---|

| Anteilklasse P (a) | insgesamt | je Anteil |

| EUR | EUR | |

| I. Für Ausschüttung verfügbar | ||

| 1. Vortrag aus dem Vorjahr | 2.897.351,08 | 2,2205273 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | 6.054.868,01 | 4,6404454 |

| 3. Zuführung aus dem Sondervermögen | 0,00 | 0,0000000 |

| II. Nicht für Ausschüttung verwendet | ||

| 1. Der Wiederanlage zugeführt | 0,00 | 0,0000000 |

| 2. Vortrag auf neue Rechnung | 6.277.372,52 | 4,8109726 |

| III. Gesamtausschüttung | 2.674.846,57 | 2,0500000 |

| (auf einen Anteilumlauf von 1.304.803,204 Stück) | ||

| Berechnung der Wiederanlage | ||

|---|---|---|

| Anteilklasse M (t) | insgesamt | je Anteil |

| EUR | EUR | |

| I. Für Wiederanlage verfügbar | ||

| 1. Realisiertes Ergebnis des Geschäftsjahres | 404.836,08 | 3,8701760 |

| 2. Zuführung aus dem Sondervermögen | 0,00 | 0,0000000 |

| II. Wiederanlage | 404.836,08 | 3,8701760 |

| (auf einen Anteilumlauf von 104.604,048 Stück) | ||

| Berechnung der Ausschüttung | ||

|---|---|---|

| Anteilklasse I (a) | insgesamt | je Anteil |

| EUR | EUR | |

| I. Für Ausschüttung verfügbar | ||

| 1. Vortrag aus dem Vorjahr | 106.630,96 | 4,4086063 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | 156.462,19 | 6,4688548 |

| 3. Zuführung aus dem Sondervermögen | 0,00 | 0,0000000 |

| II. Nicht für Ausschüttung verwendet | ||

| 1. Der Wiederanlage zugeführt | 0,00 | 0,0000000 |

| 2. Vortrag auf neue Rechnung | 201.416,30 | 8,3274610 |

| III. Gesamtausschüttung | 61.676,85 | 2,5500000 |

| (auf einen Anteilumlauf von 24.187 Stück) | ||

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Anteilklasse P (a) | Fondsvermögen | Anteilwert |

|---|---|---|

| Geschäftsjahr | EUR | EUR |

| 31.12.2023 | 165.376.166,30 | 126,74 |

| 31.12.2022 | 147.834.120,13 | 112,28 |

| 31.12.2021 | 181.633.055,83 | 133,04 |

| 31.12.2020 | 155.557.706,15 | 110,55 |

| Anteilklasse M (t) | Fondsvermögen | Anteilwert |

|---|---|---|

| Geschäftsjahr | EUR | EUR |

| 31.12.2023 | 12.311.172,43 | 117,69 |

| 31.12.2022 | 11.215.505,87 | 103,79 |

| 31.12.2021 | 14.098.897,94 | 122,31 |

| 31.12.2020 | 12.548.816,97 | 101,50 |

| Anteilklasse I (a) | Fondsvermögen | Anteilwert |

|---|---|---|

| Geschäftsjahr | EUR | EUR |

| 31.12.2023 | 3.782.111,89 | 156,37 |

| 31.12.2022 | 3.330.246,35 | 137,60 |

| 31.12.2021 | 3.589.149,34 | 162,43 |

| 31.12.2020 | 2.872.396,46 | 134,00 |

Anhang gemäß § 7 Nr. 9 KARBV

Angaben nach der Derivatenverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | 0,00 |

| Vertragspartner der Derivate-Geschäfte | keine | |

Gesamtbetrag der im Zusammenhang mit Derivaten von Dritten gewährten Sicherheiten

| davon: | ||

| Bankguthaben | EUR | 0,00 |

| Schuldverschreibungen | EUR | 0,00 |

| Aktien | EUR | 0,00 |

| Bestand der Wertpapiere am Fondsvermögen (in %) | 99,92 | |

| Bestand der Derivate am Fondsvermögen (in %) | 0,00 | |

Die Auslastung der Obergrenze für das Marktrisikopotenzial wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt.

Potenzieller Risikobetrag für das Marktrisiko gemäß § 37 Absatz 4 DerivateVO

| Kleinster potenzieller Risikobetrag | 6,07 % |

| Größter potenzieller Risikobetrag | 8,99 % |

| Durchschnittlicher potenzieller Risikobetrag | 7,29 % |

Risikomodell, das gemäß § 10 DerivateVO verwendet wurde

Multi-Faktor-Modell mit Monte Carlo Simulation

Parameter, die gemäß § 11 DerivateVO verwendet wurden

| Konfidenzniveau | 99,00 % |

| Unterstellte Haltedauer | 10 Tage |

| Länge der historischen Zeitreihe | 504 Tagesrenditen |

| Exponentielle Gewichtung, Gewichtungsfaktor (entsprechend einer effektiven Historie von einem Jahr) |

0,993 |

Zusammensetzung des Vergleichvermögens gemäß § 37 Absatz 5 DerivateVO

| Euro Stoxx 50 | 100 % |

Im Geschäftsjahr erreichter durchschnittlicher Umfang des Leverage

| Leverage nach der Brutto-Methode gemäß Artikel 7 der Level II VO Nr. 231/2013. | 99,80 % |

Sonstige Angaben

| Anteilwert Klasse P (a) | EUR | 126,74 |

| Anteilwert Klasse M (t) | EUR | 117,69 |

| Anteilwert Klasse I (a) | EUR | 156,37 |

| Umlaufende Anteile Klasse P (a) | STK | 1.304.803,204 |

| Umlaufende Anteile Klasse M (t) | STK | 104.604,048 |

| Umlaufende Anteile Klasse I (a) | STK | 24.187 |

Zusätzliche Angaben nach § 16 Absatz 1 Nummer 2 KARBV – Angaben zum Bewertungsverfahren

Alle Wertpapiere, die zum Handel an einer Börse oder einem anderem organisierten Markt zugelassen oder in diesen einbezogen sind, werden mit dem zuletzt verfügbaren Preis bewertet, der aufgrund von fest definierten Kriterien als handelbar eingestuft werden kann und der eine verlässliche Bewertung sicherstellt.

Die verwendeten Preise sind Börsenpreise, Notierungen auf anerkannten Informationssystemen oder Kurse aus emittentenunabhängigen Bewertungssystemen. Anteile an Investmentvermögen werden zum letzt verfügbaren veröffentlichten Rücknahmekurs der jeweiligen Kapitalverwaltungsgesellschaft bewertet.

Bankguthaben und sonstige Vermögensgegenstände werden zum Nennwert, Festgelder zum Verkehrswert und Verbindlichkeiten zum Rückzahlungsbetrag bewertet.

Die Bewertung erfolgt grundsätzlich zum letzten gehandelten Preis des Vortages.

Vermögensgegenstände, die nicht zum Handel an einem organisierten Markt zugelassen sind oder für die keine handelbaren Kurse festgestellt werden können, werden mit Hilfe von anerkannten Bewertungsmodellen auf Basis beobachtbarer Marktdaten bewertet. Ist keine Bewertung auf Basis von Modellen möglich, erfolgt eine Bewertung durch andere geeignete Verfahren zur Preisfeststellung.

Das bisherige Vorgehen bei der Bewertung der Assets des Sondervermögens findet auch vor dem Hintergrund der Auswirkungen durch Covid-19 Anwendung. Darüber hinausgehende Bewertungsanpassungen in diesem Zusammenhang waren bisher nicht notwendig.

Zum Stichtag 31. Dezember 2023 erfolgte die Bewertung für das Sondervermögen zu 100 % auf Basis von handelbaren Kursen, zu 0 % auf Basis von geeigneten Bewertungsmodellen und zu 0 % auf Basis von sonstigen Bewertungsverfahren.

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Die Gesamtkostenquote (Total Expense Ratio [TER]) beträgt: | ||

| Anteilklasse P (a) | 1,28 % | |

| Anteilklasse M (t) | 1,66 % | |

| Anteilklasse I (a) | 0,76 % | |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Geschäftsjahr getragenen Kosten (ohne Transaktionskosten und ohne Performance Fee) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus, sowie die laufenden Kosten (in Form der über WM-Datenservice bzw. Basisinformationsblatt veröffentlichten TER oder Verwaltungskosten) der zum Geschäftsjahresende des Sondervermögens im Bestand befindlichen Zielfonds im Verhältnis zum Nettoinventarwert des Sondervermögens am Geschäftsjahresende.

| Der Anteil der erfolgsabhängigen Vergütung am durchschnittlichen Fondsvermögen beträgt: | ||

| Anteilklasse P (a) | 0 % | |

| Anteilklasse M (t) | 0 % | |

| Anteilklasse I (a) | 0 % | |

Dieser Anteil berücksichtigt die vom Sondervermögen im Geschäftsjahr angefallene Performance-Fee im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens sowie die Performance-Fee der zum Geschäftsjahresende des Sondervermögens im Bestand befindlichen Zielfonds im Verhältnis zum Nettoinventarwert des Sondervermögens am Geschäftsjahresende.

Die Ampega Investment GmbH gewährt sogenannte Vermittlungsprovision an Vermittler aus der von dem Sondervermögen an sie geleisteten Vergütung.

Im Geschäftsjahr vom 1. Januar 2023 bis 31. Dezember 2023 erhielt die Kapitalverwaltungsgesellschaft Ampega Investment GmbH für das Sondervermögen Ampega EurozonePlus Aktienfonds keine Rückvergütung der aus dem Sondervermögen an die Verwahrstelle oder an Dritte geleisteten Vergütungen und Aufwandserstattungen.

Die wesentlichen sonstigen Erträge und sonstigen Aufwendungen sind in der Ertrags- und Aufwandsrechnung dargestellt.

Transaktionskosten (Summe der Nebenkosten des Erwerbs und der Kosten der Veräußerung der Vermögensgegenstände) im Geschäftsjahr gesamt: 104.204,28 EUR.

Bei einigen Geschäftsarten (u.a. Renten- und Devisengeschäfte) sind die Transaktionskosten als Kursbestandteil nicht individuell ermittelbar und daher in obiger Angabe nicht enthalten.

Abwicklung von Transaktionen durch verbundene Unternehmen: Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Sondervermögens über Broker ausgeführt wurden, die eng verbundene Unternehmen und Personen sind, betrug 0 %. Ihr Umfang belief sich hierbei auf insgesamt 0,00 EUR Transaktionen.

Angaben zur Mitarbeitervergütung

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung (inkl. Risikoträger anderer Gesellschaften des Talanx-Konzerns) | TEUR | 10.426 |

| davon feste Vergütung | TEUR | 8.062 |

| davon variable Vergütung | TEUR | 2.365 |

| Direkt aus dem Fonds gezahlte Vergütungen | TEUR | n.a. |

| Zahl der Mitarbeiter der KVG (ohne Risikoträger anderer Gesellschaften des Talanx-Konzerns) | 84 | |

| Höhe des gezahlten Carried Interest | TEUR | n.a. |

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Vergütungen an Risikoträger | TEUR | 4.160 |

| davon Geschäftsleiter | TEUR | 1.526 |

| davon andere Führungskräfte | TEUR | 2.204 |

| davon andere Risikoträger | TEUR | n.a. |

| davon Mitarbeiter mit Kontrollfunktionen | TEUR | 430 |

| davon Mitarbeiter mit gleicher Einkommensstufe | TEUR | n.a. |

Die Angaben zu den Vergütungen sind dem Jahresabschluss zum 31.12.2022 der KVG entnommen und werden aus den Entgeltabrechnungsdaten des Jahres 2022 ermittelt. Die Vergütung, die Risikoträger im Jahr von den anderen Gesellschaften des Talanx Konzerns erhielten, wurde bei der Ermittlung der Vergütungen einbezogen.

Gem. § 37 KAGB ist die Ampega Investment GmbH (nachfolgend Ampega) verpflichtet, ein den gesetzlichen Anforderungen entsprechendes Vergütungssystem einzurichten. Aufgrund dessen hat die Gesellschaft eine Vergütungsrichtlinie implementiert, die den verbindlichen Rahmen für die Vergütungspolitik und -praxis bildet, die mit einem soliden und wirksamen Risikomanagement vereinbar und diesem förderlich ist.

Die Vergütungspolitik orientiert sich an der Größe der KVG und der von ihr verwalteten Sondervermögen, der internen Organisation und der Art, dem Umfang und der Komplexität der von der Gesellschaft getätigten Geschäfte. Sie steht im Einklang mit der Geschäftsstrategie, den Zielen, Werten und Interessen der Ampega, der von ihr verwalteten Sondervermögen sowie der Anleger solcher Sondervermögen und umfasst auch Maßnahmen zur Vermeidung von Interessenkonflikten.

Die Vergütungsrichtlinie enthält im Einklang mit den gesetzlichen Regelungen insbesondere detaillierte Vorgaben im Hinblick auf die allgemeine Vergütungspolitik sowie Regelungen für fixe und variable Gehälter und Informationen darüber, welche Mitarbeiter, deren Tätigkeit einen wesentlichen Einfluss auf das Gesamtrisikoprofil der KVG und der von ihr verwalteten Investmentvermögen haben (Risk Taker) in diese Vergütungsrichtlinie einbezogen sind.

Zur Grundvergütung können Mitarbeiter und Geschäftsleiter eine leistungsorientierte Vergütung zzgl. weiterer Zuwendungen (insbes. Dienstwagen) erhalten. Das Hauptaugenmerk des variablen Vergütungsbestandteils liegt bei der Ampega auf der Erreichung individuell festgelegter, qualitativer und/oder quantitativer Ziele. Zur langfristigen Bindung und Schaffung von Leistungsanreizen wird ein wesentlicher Anteil des variablen Vergütungsbestandteils mit einer Verzögerung von vier Jahren ausgezahlt.

Mit Hilfe der Regelungen wird eine solide und umsichtige Vergütungspolitik betrieben, die zu einer angemessenen Ausrichtung der Risiken führt und einen angemessenen und effektiven Anreiz für die Mitarbeiter schafft.

Die Vergütungsrichtlinie wurde von dem Aufsichtsrat und der Geschäftsführung der Ampega Investment GmbH beschlossen und unterliegt der jährlichen Überprüfung. Zudem hat die Ampega einen Vergütungsausschuss im Aufsichtsrat der Gesellschaft eingerichtet, der sich mit den besonderen Anforderungen an das Vergütungssystem auseinandersetzt und sich mit den entsprechenden Fragen befasst.

Das Vergütungssystem setzt keine Anreize Nachhaltigkeitsrisiken einzugehen.

Die jährliche Überprüfung der Vergütungspolitik durch die Gesellschaft hat ergeben, dass Änderungen der Vergütungspolitik nicht erforderlich sind.

Wesentliche Änderungen der festgelegten Vergütungspolitik gem. § 101 KAGB fanden daher im Berichtszeitraum nicht statt.

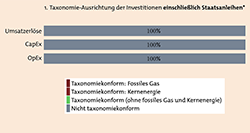

Angaben zur Transparenz gemäß Verordnung (EU ) 2020/852 bzw. Angaben nach Art. 11 Offenlegungsverordnung

Der Grundsatz „Vermeidung erheblicher Beeinträchtigungen“ findet nur bei denjenigen dem Finanzprodukt zugrunde liegenden Investitionen Anwendung, die die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten berücksichtigen.

Die dem verbleibenden Teil dieses Finanzprodukts zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.

Weitergehende Informationen zum Umgang mit ökologischen und sozialen Merkmalen sind im Annex „Anhang gemäß Offenlegungsverordnung“ enthalten, der dem Anhang als Anlage beigefügt ist.

Die Verordnung (EU) 2019/2088 und die Verordnung (EU) 2020/852 sowie die diese konkretisierenden Delegierten Rechtsakte der Europäischen Kommission enthalten Formulierungen und Begriffe, die erheblichen Auslegungsunsicherheiten unterliegen und für die noch keine maßgebenden umfassenden Interpretationen veröffentlicht wurden. Da solche Formulierungen und Begriffe unterschiedlich ausgelegt werden können, ist nicht auszuschließen, dass die von uns gewählten Auslegungen durch den Regulator oder Gerichte abweichend beurteilt werden könnten. Darüber hinaus weisen wir darauf hin, dass auch die Quantifizierung nachhaltigkeitsbezogener Angaben, wie z.B. die Angaben zum Umfang nachhaltiger Investments, inhärenten Unsicherheiten unterliegen. Trotz sorgfältigster Auswahl aller von uns verwendeten internen und externen Quellen, kann es zu Abweichungen in der Bewertung der sozialen und ökologischen Merkmale kommen.

Anhang gemäß Offenlegungsverordnung

| Name des Produkts Ampega EurozonePlus Aktienfonds | Unternehmenskennung (LEI-Code) 529900NMMH84YAAE0882 | |

|

||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Inwieweit wurden die mit dem Finanzprodukt beworbenen ökologischen und/oder sozialen Merkmale erfüllt? | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Wie wurden bei diesem Finanzprodukt die wichtigsten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren berücksichtigt? | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Welche sind die Hauptinvestitionen dieses Finanzprodukts? | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Wie hoch war der Anteil der nachhaltigkeitsbezogenen Investitionen? | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Welche Maßnahmen wurden während des Bezugszeitraums zur Erfüllung der ökologischen und/oder sozialen Merkmale ergriffen? | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Wie hat dieses Finanzprodukt im Vergleich zum bestimmten Referenzwert abgeschnitten? | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Köln, den 18. April 2024

Ampega Investment GmbH

Die Geschäftsführung

Dr. Thomas Mann

Dr. Dirk Erdmann

Vermerk des unabhängigen Abschlussprüfers

An die Ampega Investment GmbH, Köln

Prüfungsurteil

Wir haben den Jahresbericht nach § 7 KARBV des Sondervermögens Ampega EurozonePlus Aktienfonds – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1.Januar 2023 bis zum 31. Dezember 2023, der Vermögensübersicht und der Vermögensaufstellung zum 31. Dezember 2023, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1.Januar 2023 bis zum 31. Dezember 2023 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft. Die Angaben gemäß Artikel 11 der Verordnung (EU) 2019/2088 sowie gemäß Artikel 5 bis 7 der Verordnung (EU) 2020/852 in Abschnitt „Anhang gemäß Offenlegungsverordnung“ des Anhangs sind im Einklang mit den deutschen gesetzlichen Vorschriften nicht Bestandteil der Prüfung des Jahresberichts nach §7 KARBV.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht nach § 7 KARBV in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV erstreckt sich nicht auf den Inhalt der Angaben gemäß Artikel 11 der Verordnung (EU) 2019/2088 sowie gemäß Artikel 5 bis 7 der Verordnung (EU) 2020/852 in Abschnitt „Anhang gemäß Offenlegungsverordnung“ des Anhangs.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts nach § 7 KARBV in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV“ unseres Vermerks weitergehend beschrieben. Wir sind von der Ampega Investment GmbH (im Folgenden die „Kapitalverwaltungsgesellschaft“) unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV zu dienen.

Sonstige Informationen

Die gesetzlichen Vertreter sind für die sonstigen Informationen verantwortlich. Die sonstigen Informationen umfassen die Angaben gemäß Artikel 11 der Verordnung (EU) 2019/2088 sowie gemäß Artikel 5 bis 7 der Verordnung (EU) 2020/852 in Abschnitt „Anhang gemäß Offenlegungsverordnung“ des Anhangs des Jahresberichts nach § 7 KARBV.

Die sonstigen Informationen umfassen zudem die übrigen Teile der Publikation „Jahresbericht“ – ohne weitergehende Querverweise auf externe Informationen -, mit Ausnahme des geprüften Jahresberichts nach §7 KARBV sowie unseres Vermerks.

Unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV erstreckt sich nicht auf die sonstigen Informationen, und dementsprechend geben wir in diesem Vermerk weder ein Prüfungsurteil noch irgendeine andere Form von Prüfungsschlussfolgerung hierzu ab.

Im Zusammenhang mit unserer Prüfung haben wir die Verantwortung, die sonstigen Informationen zu lesen und dabei zu würdigen, ob die sonstigen Informationen

| ― |

wesentliche Unstimmigkeiten zum Jahresbericht nach § 7 KARBV oder unseren bei der Prüfung erlangten Kenntnissen aufweisen oder |

| ― |

anderweitig wesentlich falsch dargestellt erscheinen. |

Verantwortung der gesetzlichen Vertreter für den Jahresbericht nach § 7 KARBV

Die gesetzlichen Vertreter der Kapitalverwaltungsgesellschaft sind verantwortlich für die Aufstellung des Jahresberichts nach § 7 KARBV, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht nach § 7 KARBV es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts nach § 7 KARBV zu ermöglichen, der frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen (d.h. Manipulationen der Rechnungslegung und Vermögensschädigungen) oder Irrtümern ist.

Bei der Aufstellung des Jahresberichts nach § 7 KARBV sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet unter anderem, dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts nach § 7 KARBV die Fortführung des Sondervermögens durch die Kapitalverwaltungsgesellschaft zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht nach § 7 KARBV als Ganzes frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen oder Irrtümern ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus dolosen Handlungen oder Irrtümern resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts nach § 7 KARBV getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher falscher Darstellungen aufgrund von dolosen Handlungen oder Irrtümern im Jahresbericht nach § 7 KARBV, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass aus dolosen Handlungen resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, ist höher als das Risiko, dass aus Irrtümern resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, da dolose Handlungen kollusives Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts nach § 7 KARBV relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Kapitalverwaltungsgesellschaft abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Kapitalverwaltungsgesellschaft bei der Aufstellung des Jahresberichts nach § 7 KARBV angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Kapitalverwaltungsgesellschaft aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht nach § 7 KARBV aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Kapitalverwaltungsgesellschaft nicht fortgeführt wird. |

| ― |

beurteilen wir Darstellung, Aufbau und Inhalt des Jahresberichts nach § 7 KARBV insgesamt einschließlich der Angaben sowie ob der Jahresbericht nach § 7 KARBV die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht nach § 7 KARBV es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen unter anderem den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger bedeutsamer Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 18. April 2024

PricewaterhouseCoopers GmbH

Wirtschaftsprüfungsgesellschaft

Anita Dietrich

Wirtschaftsprüfer

ppa. Felix Schneider

Wirtschaftsprüfer