Flossbach von Storch SICAV

Luxemburg

Jahresbericht zum 30.09.2023

Flossbach von Storch SICAV

R.C.S. Luxembourg B 133073

Anlagefonds luxemburgischen Rechts

Investmentfonds gemäß Teil II des Gesetzes vom 17. Dezember 2010 über Organismen für gemeinsame Anlagen in der Rechtsform einer Société d’Investissement à Capital Variable (SICAV) in seiner derzeit gültigen Fassung

VERWALTUNGSGESELLSCHAFT:

Flossbach von Storch Invest S.A.

R.C.S. Luxembourg B 171513

Der Verkaufsprospekt mit integrierter Satzung, das Basisinformationsblatt sowie der Jahres- und Halbjahresbericht des Fonds sind am Sitz der Investmentgesellschaft, der Verwahrstelle, bei den Zahlstellen und der Vertriebsstelle der jeweiligen Vertriebsländer und bei der Vertreterin in der Schweiz kostenlos per Post oder per E-Mail erhältlich. Weitere Informationen sind jederzeit während der üblichen Geschäftszeiten bei der Verwaltungsgesellschaft erhältlich.

Aktienzeichnungen sind nur gültig, wenn sie auf der Basis der neuesten Ausgabe des Verkaufsprospektes (einschließlich seiner Anhänge) in Verbindung mit dem letzten erhältlichen Jahresbericht und dem eventuell danach veröffentlichten Halbjahresbericht vorgenommen werden.

Bericht zum Geschäftsverlauf

Flossbach von Storch SICAV – Multiple Opportunities

Die Aktienklasse R des Teilfonds Flossbach von Storch SICAV – Multiple Opportunities schloss das abgelaufene Geschäftsjahr vom 1. Oktober 2022 bis zum 30. September 2023 mit einem Wertzuwachs von 6,10 %; hierbei berücksichtigt wurde eine Ausschüttung ordentlicher Erträge im Dezember 2022 in Höhe von 1,60 Euro je Aktie.

Der globale Aktienindex MSCI World gewann (unter Berücksichtigung der Nettodividenden und in Euro gerechnet) 12,8 %. Der deutsche Rentenindex REXP verlor im Berichtzeitraum -2,1 %, der globale Anleiheindex Bloomberg Global Aggregate (Total Return, hedged EUR) – 0,4 %. Der Goldpreis gewann 3,2 % (in Euro gerechnet). Der Euro wertete gegenüber dem US-Dollar um 7,9 % auf.

Die Finanzmärkte konnten sich im Berichtszeitraum trotz der zahlreichen globalen Krisen und Verwerfungen positiv entwickeln. Hierzu beigetragen hat die insgesamt robuste Wirtschaftsentwicklung, die bislang nicht spürbar unter der restriktiven Geldpolitik gelitten hat. Und das, obwohl wir eine historische Anhebung der Zinsen durch die großen Notenbanken sahen. So erhöhte die US-Notenbank Federal Reserve ihre Leitzinsen seit März vergangenen Jahres elfmal, auf zuletzt 5,25 bis 5,5 %. Die Europäische Zentralbank reagierte (zunächst) etwas zurückhaltender, hier lag der Leitzins zuletzt bei 4,50 %.

Die Inflation dürfte hartnäckig bleiben und die Geldpolitik der Notenbanken (datenabhängig) restriktiv -zumindest bis zu dem Punkt, an dem sich mögliche Verwerfungen im Finanzsystem zeigen. Nach Jahren des Null- und Negativzinses werden Anleihen wieder interessant. Die höchsten Renditen bei gleichzeitigem Inflationsschutz sind langfristig unseres Erachtens wohl weiterhin mit Aktien zu erwarten. Ein Fokus auf Qualität reduziert dabei die Gefahr nachhaltiger Verluste. Qualität ist aber kein Selbstzweck, sondern muss auch zu einem angemessenen Preis erworben werden, um in Form von Kursgewinnen und Dividendenausschüttungen zur Vermögensmehrung beizutragen.

Wesentliche Änderungen im Portfolio umfassten vor allem den Abbau der Aktienposition von anfangs 74,1 % auf 67,8 % zuletzt. Dieser resultiert vor allem aus dem Verkauf von Aktien im Bereich Technologie, wo 2023 die zum Teil wieder deutlich gestiegenen Aktienkurse für Reduzierungen genutzt wurde bzw. bei denen strukturelle Positionsanpassungen vorgenommen wurden.

Aufgestockt wurde hingegen das Gewicht in Anleihen von 3,6 % auf 15,0 %. Hiervon bezieht sich ein Großteil auf kurzlaufende Staatsanleihen, die als Kasseersatz durch die Zinsanstiege attraktive Renditen bieten. Der verbleibende Teil der Assetklasse sind Unternehmensanleihen mit hoch einstelligen Renditen. Unser Gewicht in Gold hat sich nur geringfügig auf 14,7 % reduziert und bildet weiterhin einen wichtigen Baustein unseres Portfolios zur Diversifikation. Dieser wird sowohl in Form physischen als auch nichtphysischen Goldes gehalten.

Die regionale Aufteilung des Portfolios hat sich kaum verändert. Etwa die Hälfte der Investments sind in US-Dollar und rund ein Drittel unserer Investitionen in Euro notiert. Die Wechselkursrisiken bestehender Fondspositionen in US-Dollar waren zum Ende des Geschäftsjahres teilweise abgesichert. Per 30. September 2023 betrug das Teilfondsvolumen rund 24.740 Millionen Euro. Die fünf größten Aktienpositionen waren Berkshire Hathaway, Reckitt Benckiser, Deutsche Börse, Adidas und Nestlé, die zusammen einen Anteil von rund 16,7 % am Teilfondsvermögen ausmachten.

Luxemburg, im Januar 2024

Das Fondsmanagement im Auftrag des Verwaltungsrates der Flossbach von Storch SICAV

Die in diesem Bericht enthaltenen Angaben und Zahlen sind vergangenheitsbezogen und geben keinen Hinweis auf die zukünftige Entwicklung.

Flossbach von Storch SICAV – Multiple Opportunities

Jahresbericht 1. Oktober 2022 – 30. September 2023

Die Gesellschaft ist berechtigt, Aktienklassen mit unterschiedlichen Rechten hinsichtlich der Aktien zu bilden.

Derzeit bestehen die folgenden Aktienklassen mit den Ausgestaltungsmerkmalen:

| Aktienklasse F | Aktienklasse R | Aktienklasse I | Aktienklasse VI1) | Aktienklasse VII 1) | |

| WP-Kenn-Nr.: | A0M43Z | A0M430 | A1W0MN | A3D2XB | A3D2XC |

| ISIN-Code: | LU0323578574 | LU0323578657 | LU0945408952 | LU2559004630 | LU2559004713 |

| Ausgabeaufschlag: | bis zu 5,00 % | bis zu 5,00 % | bis zu 5,00 % | bis zu 5,00 % | bis zu 5,00 % |

| Rücknahmeabschlag: | keiner | keiner | keiner | keiner | keiner |

| Verwaltungsvergütung: | 1,03 % p.a. | 1,53 % p.a. | 0,78 % p.a. | 0,78 % p.a. | 1,03 % p.a. |

| Mindesterstanlage: | 5.000.000 EUR | keine | 1.000.000 EUR | 1.000.000 EUR | 1.000.000 EUR |

| Ertragsverwendung: | ausschüttend | ausschüttend | ausschüttend | ausschüttend | ausschüttend |

| Währung: | EUR | EUR | EUR | EUR | EUR |

1) Die Aktienklassen VI und VII wurden zum 3. Januar 2023 aufgelegt.

Die Erläuterungen sind integraler Bestandteil dieses Jahresberichtes.

Flossbach von Storch SICAV – Multiple Opportunities

Geografische Länderaufteilung1)

| USA | 35,34 % |

| Deutschland | 24,30 % |

| Großbritannien | 7,05 % |

| Schweiz | 4,99 % |

| Irland | 4,66 % |

| Frankreich | 3,85 % |

| Niederlande | 2,85 % |

| Kanada | 2,85 % |

| Kayman Inseln | 1,07 % |

| Indien | 0,92 % |

| Wertpapiervermögen | 87,88 % |

| Edelmetall Gold | 10,01 % |

| Bankguthaben 2) | 2,43 % |

| Saldo aus sonstigen Forderungen und Verbindlichkeiten | -0,32 % |

| 100,00 % | |

1) Aufgrund von Rundungsdifferenzen in den Einzelpositionen können die Summen vom tatsächlichen Wert abweichen.

2) Siehe Erläuterungen zum Jahresbericht.

Die Erläuterungen sind integraler Bestandteil dieses Jahresberichtes.

Flossbach von Storch SICAV – Multiple Opportunities

Branchenaufteilung1)

| Finanzdienstleistungen | 12,37 % |

| Staaten | 11,10 % |

| Kraftfahrzeuge & Komponenten | 8,49 % |

| Pharmazeutika, Biotechnologie & Lebenswissenschaften | 8,09 % |

| Haushaltsartikel & Körperpflegeprodukte | 6,48 % |

| Investitionsgüter | 6,30 % |

| Software & Dienste | 5,02 % |

| Lebensmittel, Getränke | 4,71 % |

| Gold | 4,66 % |

| Medien & Unterhaltung | 4,57 % |

| Gebrauchsgüter & Bekleidung | 3,92 % |

| Nicht-Basiskonsumgüter: Vertrieb und Einzelhandel | 3,24 % |

| Material | 2,64 % |

| Technologie-Hardware & Ausrüstung | 2,63 % |

| Gesundheitswesen: Ausstattung & Dienste | 1,80 % |

| Banken | 0,92 % |

| Telekommunikationsdienste | 0,37 % |

| Kommerzielle & professionelle Dienstleistungen | 0,22 % |

| Versicherung | 0,20 % |

| Immobilienmanagement und -entwicklung | 0,15 % |

| Wertpapiervermögen | 87,88 % |

| Edelmetall Gold | 10,01 % |

| Bankguthaben 2) | 2,43 % |

| Saldo aus sonstigen Forderungen und Verbindlichkeiten | -0,32 % |

| 100,00 % | |

1) Aufgrund von Rundungsdifferenzen in den Einzelpositionen können die Summen vom tatsächlichen Wert abweichen.

2) Siehe Erläuterungen zum Jahresbericht.

Die Erläuterungen sind integraler Bestandteil dieses Jahresberichtes.

Flossbach von Storch SICAV – Multiple Opportunities

Entwicklung der letzten 3 Geschäftsjahre / Entwicklung seit Auflegung

Aktienklasse F

| Datum | Netto Aktienklassenvermögen Mio. EUR | Umlaufende Aktien | Netto Mittelaufkommen Tsd. EUR | Aktienwert EUR |

| 30.09.2021 | 1.692,14 | 4.896.442 | -1.794,55 | 345,59 |

| 30.09.2022 | 1.511,10 | 4.777.067 | -45.278,87 | 316,32 |

| 30.09.2023 | 1.410,89 | 4.206.393 | -191.564,76 | 335,41 |

Aktienklasse R

| Datum | Netto Aktienklassenvermögen Mio. EUR | Umlaufende Aktien | Netto Mittelaufkommen Tsd. EUR | Aktienwert EUR |

| 30.09.2021 | 19.969,76 | 67.450.372 | 2.573.748,74 | 296,07 |

| 30.09.2022 | 19.726,60 | 73.159.617 | 1.703.444,05 | 269,64 |

| 30.09.2023 | 20.597,54 | 72.419.273 | -215.441,07 | 284,42 |

Aktienklasse I

| Datum | Netto Aktienklassenvermögen Mio. EUR | Umlaufende Aktien | Netto Mittelaufkommen Tsd. EUR | Aktienwert EUR |

| 30.09.2021 | 3.017,55 | 17.186.217 | 588.805,80 | 175,58 |

| 30.09.2022 | 2.676,18 | 16.614.684 | -93.763,52 | 161,07 |

| 30.09.2023 | 2.731,84 | 15.962.879 | -113.162,91 | 171,14 |

Aktienklasse VI

| Datum | Netto Aktienklassenvermögen Mio. EUR | Umlaufende Aktien | Netto Mittelaufkommen Tsd. EUR | Aktienwert EUR |

| 03.01.2023 | Auflegung | – | – | 100,00 |

| 30.09.2023 | 0,02 | 187 | 19,26 | 105,59 |

Aktienklasse VII

| Datum | Netto Aktienklassenvermögen Mio. EUR | Umlaufende Aktien | Netto Mittelaufkommen Tsd. EUR | Aktienwert EUR |

| 03.01.2023 | Auflegung | – | – | 100,00 |

| 30.09.2023 | 0,29 | 2.775 | 287,94 | 106,13 |

Entwicklungen der Vergangenheit sind keine Gewähr für zukünftige Ergebnisse.

Die Erläuterungen sind integraler Bestandteil dieses Jahresberichtes.

Flossbach von Storch SICAV – Multiple Opportunities

Zusammensetzung des Netto-Teilfondsvermögens

| zum 30. September 2023 | EUR | EUR |

| 30. September 2022 | 30. September 2023 | |

| Wertpapiervermögen | ||

| (Wertpapiereinstandskosten zum 30. September 2022: EUR 19.105.580.321,13) | ||

| (Wertpapiereinstandskosten zum 30. September 2023: EUR 19.782.301.265,17) | 20.039.334.976,04 | 21.740.016.189,72 |

| Edelmetall Gold | 2.366.807.727,59 | 2.477.472.480,61 |

| Bankguthaben 1)2) | 1.662.765.872,77 | 600.592.496,08 |

| Zinsforderungen | 9.715.678,86 | 23.595.089,92 |

| Dividendenforderungen | 6.787.187,95 | 8.044.461,33 |

| Forderungen aus Absatz von Aktien | 5.769.516,72 | 9.576.001,71 |

| Forderungen aus Wertpapiergeschäften | 0,00 | 20.844.698,05 |

| 24.091.180.959,93 | 24.880.141.417,42 | |

| Verbindlichkeiten aus Rücknahmen von Aktien | -20.559.476,20 | -26.518.031,42 |

| Nicht realisierte Verluste aus Devisentermingeschäften | -58.430.024,78 | -34.147.347,22 |

| Verbindlichkeiten aus Wertpapiergeschäften | -63.293.781,25 | -46.689.972,46 |

| Verwaltungsvergütung / Fondsmanagementgebühr 3) | -28.843.985,59 | -28.562.038,01 |

| Verwahrstellenvergütung 3) | -346.539,25 | -339.331,63 |

| Performancevergütung | -2.647.864,30 | -53.499,58 |

| Zentralverwaltungsstellenvergütung 3) | -151.504,05 | -148.332,90 |

| Taxe d’abonnement 4) | -3.017.819,33 | -3.088.045,55 |

| Veröffentlichungs- und Prüfungskosten | -11.407,00 | -11.375,75 |

| -177.302.401,75 | -139.557.974,52 | |

| Netto-Teilfondsvermögen | 23.913.878.558,18 | 24.740.583.442,90 |

| Umlaufende Aktien | 94.551.368,105 | 92.591.506,629 |

1) Die gehaltenen Bankguthaben sind nicht durch eine Einrichtung zur Sicherung der Einlagen geschützt.

2) Siehe Erläuterungen zum Jahresbericht.

3) Rückstellungen für den Zeitraum 1. September 2023 – 30. September 2023.

4) Rückstellungen für das 3. Quartal 2023.

Die Erläuterungen sind integraler Bestandteil dieses Jahresberichtes.

Flossbach von Storch SICAV – Multiple Opportunities

Zurechnung auf die Aktienklassen

| 30. September 2022 | 30. September 2023 | |

| Aktienklasse F | ||

| Anteiliges Netto-Teilfondsvermögen | 1.511.097.592,31 EUR | 1.410.885.487,78 EUR |

| Umlaufende Aktien | 4.777.067,306 | 4.206.392,907 |

| Aktienwert | 316,32 EUR | 335,41 EUR |

| Aktienklasse R | ||

| Anteiliges Netto-Teilfondsvermögen | 19.726.598.829,16 EUR | 20.597.544.898,54 EUR |

| Umlaufende Aktien | 73.159.617,272 | 72.419.272,623 |

| Aktienwert | 269,64 EUR | 284,42 EUR |

| Aktienklasse I | ||

| Anteiliges Netto-Teilfondsvermögen | 2.676.182.136,71 EUR | 2.731.838.803,02 EUR |

| Umlaufende Aktien | 16.614.683,527 | 15.962.879,237 |

| Aktienwert | 161,07 EUR | 171,14 EUR |

| Aktienklasse VI Anteiliges Netto-Teilfondsvermögen Umlaufende Aktien Aktienwert | – – – | 19.773,50 EUR 187,273 105,59 EUR |

| Aktienklasse VII Anteiliges Netto-Teilfondsvermögen Umlaufende Aktien Aktienwert | – – – | 294.480,06 EUR 2.774,589 106,13 EUR |

Veränderung des Netto-Teilfondsvermögens im Berichtszeitraum vom 1. Oktober 2022 bis zum 30. September 2023

| Total | Aktienklasse F | Aktienklasse R | Aktienklasse I | |

| EUR | EUR | EUR | EUR | |

| Netto-Teilfondsvermögen zu Beginn des Berichtszeitraumes | 23.913.878.558,18 | 1.511.097.592,31 | 19.726.598.829,16 | 2.676.182.136,71 |

| Nettoertrag /-aufwand | 24.684.900,10 | 6.796.979,20 | -1.977.504,31 | 19.863.587,51 |

| Ertrags- und Aufwandsausgleich | 1.087.858,23 | 326.306,47 | 181.989,94 | 579.745,21 |

| Mittelzuflüsse aus Aktienverkäufen | 1.566.301.679,95 | 38.362.069,54 | 1.350.578.212,52 | 177.032.648,84 |

| Mittelabflüsse aus Aktienrücknahmen | -2.086.163.215,78 | -229.926.831,13 | -1.566.019.282,05 | -290.195.558,60 |

| Realisierte Gewinne | 1.303.457.609,00 | 80.581.661,23 | 1.075.730.382,00 | 147.141.946,67 |

| Realisierte Verluste | -969.435.311,44 | -59.616.676,90 | -800.265.983,09 | -109.550.331,29 |

| Nettoveränderung nicht realisierter Gewinne | 592.054.320,28 | 37.011.666,83 | 488.085.299,60 | 66.954.156,84 |

| Nettoveränderung nicht realisierter Verluste | 537.616.108,62 | 34.794.983,91 | 442.097.627,94 | 60.722.598,52 |

| Ausschüttung | -142.899.064,24 | -8.542.263,68 | -117.464.673,17 | -16.892.127,39 |

| Netto-Teilfondsvermögen zum Ende des Berichtszeitraumes | 24.740.583.442,90 | 1.410.885.487,78 | 20.597.544.898,54 | 2.731.838.803,02 |

Die Erläuterungen sind integraler Bestandteil dieses Jahresberichtes.

Flossbach von Storch SICAV – Multiple Opportunities

Veränderung des Netto-Teilfondsvermögens im Berichtszeitraum vom 1. Oktober 2022 bis zum 30. September 2023

| Aktienklasse VI | Aktienklasse VII | |

| EUR | EUR | |

| Netto-Teilfondsvermögen zu Beginn des Berichtszeitraumes | 0,00 | 0,00 |

| Nettoertrag /-aufwand | 95,38 | 1.742,32 |

| Ertrags- und Aufwandsausgleich | 19,37 | -202,76 |

| Mittelzuflüsse aus Aktienverkäufen | 29.999,76 | 298.749,29 |

| Mittelabflüsse aus Aktienrücknahmen | -10.739,00 | -10.805,00 |

| Realisierte Gewinne | 365,19 | 3.253,91 |

| Realisierte Verluste | -265,09 | -2.055,07 |

| Nettoveränderung nicht realisierter Gewinne | 268,40 | 2.928,61 |

| Nettoveränderung nicht realisierter Verluste | 29,49 | 868,76 |

| Ausschüttung | 0,00 | 0,00 |

| Netto-Teilfondsvermögen zum Ende des Berichtszeitraumes | 19.773,50 | 294.480,06 |

Entwicklung der Anzahl der Aktien im Umlauf Aktienklasse F

| Stück | Stück | |

| 30. September 2022 | 30. September 2023 | |

| Umlaufende Aktien zu Beginn des Berichtszeitraumes | 4.896.441,558 | 4.777.067,306 |

| Ausgegebene Aktien | 414.711,425 | 114.923,353 |

| Zurückgenommene Aktien | -534.085,677 | -685.597,752 |

| Umlaufende Aktien zum Ende des Berichtszeitraumes | 4.777.067,306 | 4.206.392,907 |

Entwicklung der Anzahl der Aktien im Umlauf Aktienklasse R

| Stück | Stück | |

| 30. September 2022 | 30. September 2023 | |

| Umlaufende Aktien zu Beginn des Berichtszeitraumes | 67.450.372,021 | 73.159.617,272 |

| Ausgegebene Aktien | 9.898.450,667 | 4.823.865,088 |

| Zurückgenommene Aktien | -4.189.205,416 | -5.564.209,737 |

| Umlaufende Aktien zum Ende des Berichtszeitraumes | 73.159.617,272 | 72.419.272,623 |

Entwicklung der Anzahl der Aktien im Umlauf Aktienklasse I

| Stück | Stück | |

| 30. September 2022 | 30. September 2023 | |

| Umlaufende Aktien zu Beginn des Berichtszeitraumes | 17.186.216,670 | 16.614.683,527 |

| Ausgegebene Aktien | 2.307.465,367 | 1.064.998,014 |

| Zurückgenommene Aktien | -2.878.998,510 | -1.716.802,304 |

| Umlaufende Aktien zum Ende des Berichtszeitraumes | 16.614.683,527 | 15.962.879,237 |

Die Erläuterungen sind integraler Bestandteil dieses Jahresberichtes.

Flossbach von Storch SICAV – Multiple Opportunities

Entwicklung der Anzahl der Aktien im Umlauf Aktienklasse VI

| Stück | Stück | |

| 30. September 2022 | 30. September 2023 | |

| Umlaufende Aktien zu Beginn des Berichtszeitraumes | – | 0,000 |

| Ausgegebene Aktien | – | 287,273 |

| Zurückgenommene Aktien | – | -100,000 |

| Umlaufende Aktien zum Ende des Berichtszeitraumes | – | 187,273 |

Entwicklung der Anzahl der Aktien im Umlauf Aktienklasse VII

| Stück | Stück | |

| 30. September 2022 | 30. September 2023 | |

| Umlaufende Aktien zu Beginn des Berichtszeitraumes | – | 0,000 |

| Ausgegebene Aktien | – | 2.874,589 |

| Zurückgenommene Aktien | – | -100,000 |

| Umlaufende Aktien zum Ende des Berichtszeitraumes | – | 2.774,589 |

Wertentwicklung in Prozent*

| Fonds | ISIN WKN | Währung | YTD | Kalenderjahr 2022 | Kalenderjahr 2021 | Kalenderjahr 2020 |

| Flossbach von Storch SICAV – Multiple Opportunities F seit 24.10.2007 | LU0323578574 A0M43Z | EUR | 6,07% | -12,49% | 13,20% | 4,95% |

| Flossbach von Storch SICAV – Multiple Opportunities R seit 26.10.2007 | LU0323578657 A0M430 | EUR | 5,67% | -12,45% | 11,24% | 3,97% |

| Flossbach von Storch SICAV – Multiple Opportunities I seit 30.09.2013 | LU0945408952 A1W0MN | EUR | 6,27% | -11,77% | 11,94% | 4,65% |

| Flossbach von Storch SICAV – Multiple Opportunities VI seit 04.01.2023 | LU2559004630 A3D2XB | EUR | – ** | – | – | – |

| Flossbach von Storch SICAV – Multiple Opportunities VII seit 04.01.2023 | LU2559004713 A3D2XC | EUR | – ** | – | – | – |

* Auf Basis veröffentlichter Aktienwerte (BVI-Methode), entspricht im Ergebnis der Richtlinie zur „Berechnung und Publikation der Performance von kollektiven Kapitalanlagen“ der Asset Management Association Switzerland vom 16. Mai 2008 (Fassung vom 5. August 2021). Die Performancedaten lassen die bei der Ausgabe und Rücknahme der Aktien erhobenen Kommissionen und Kosten unberücksichtigt.

** Aufgrund der Auflegung oder Auflösung der Aktienklasse im Betrachtungszeitraum wird für diese Aktienklasse keine Wertentwicklung ausgewiesen.Die historische Performance stellt keinen Indikator für die laufende oder zukünftige Performance dar.

Die Erläuterungen sind integraler Bestandteil dieses Jahresberichtes.

Flossbach von Storch SICAV – Multiple Opportunities

Ertrags- und Aufwandsrechnung im Berichtszeitraum vom 1. Oktober 2022 bis zum 30. September 2023

| Total | Aktienklasse F | Aktienklasse R | Aktienklasse I | |

| EUR | EUR | EUR | EUR | |

| Erträge | ||||

| Dividenden | 290.939.465,57 | 17.442.876,33 | 240.901.780,08 | 32.592.318,35 |

| Zinsen auf Anleihen | 60.075.860,97 | 3.602.908,37 | 49.751.801,92 | 6.720.709,17 |

| Erträge aus Quellensteuerrückerstattung | 1.770.304,06 | 106.270,62 | 1.467.569,12 | 196.443,80 |

| Bankzinsen | 46.167.932,58 | 2.789.158,65 | 38.200.023,47 | 5.178.467,46 |

| Bestandsprovisionen | 67.850,97 | 4.099,61 | 56.149,81 | 7.601,16 |

| Ertragsausgleich | -6.678.523,27 | -1.610.659,43 | -3.604.958,02 | -1.464.102,36 |

| Erträge insgesamt | 392.342.890,88 | 22.334.654,15 | 326.772.366,38 | 43.231.437,58 |

| Aufwendungen | ||||

| Zinsaufwendungen | -664.456,42 | -40.372,43 | -549.409,14 | -74.671,31 |

| Performancevergütung | -53.417,46 | 0,00 | -11.863,83 | -41.553,63 |

| Verwaltungsvergütung / Fondsmanagementgebühr | -350.415.548,51 | -15.441.669,67 | -313.317.026,55 | -21.655.401,56 |

| Verwahrstellenvergütung | -4.279.783,55 | -259.275,86 | -3.540.432,61 | -480.050,90 |

| Zentralverwaltungsstellenvergütung | -1.830.581,92 | -110.895,59 | -1.514.346,58 | -205.329,29 |

| Taxe d’abonnement | -12.288.360,65 | -744.377,07 | -10.165.658,72 | -1.378.253,29 |

| Veröffentlichungs- und Prüfungskosten | -76.654,87 | -4.724,04 | -63.281,10 | -8.649,60 |

| Satz-, Druck- und Versandkosten der Jahres- und Halbjahresberichte | -20.883,20 | -1.264,04 | -17.267,84 | -2.351,24 |

| Register- und Transferstellenvergütung | -86.525,35 | -5.253,98 | -71.555,49 | -9.715,48 |

| Staatliche Gebühren | -10.911,26 | -675,17 | -9.004,89 | -1.231,19 |

| Lagerstellengebühren | -3.394.861,46 | -205.809,04 | -2.808.314,10 | -380.718,04 |

| Sonstige Aufwendungen 1) | -126.671,17 | -7.711,02 | -104.677,92 | -14.281,69 |

| Aufwandsausgleich | 5.590.665,04 | 1.284.352,96 | 3.422.968,08 | 884.357,15 |

| Aufwendungen insgesamt | -367.657.990,78 | -15.537.674,95 | -328.749.870,69 | -23.367.850,07 |

| Ordentlicher Nettoertrag /-aufwand | 24.684.900,10 | 6.796.979,20 | -1.977.504,31 | 19.863.587,51 |

| Transaktionskosten im Geschäftsjahr gesamt 2) | 8.690.304,20 | |||

| Laufende Kosten in Prozent 2) | 1,12 | 1,61 | 0,87 | |

| Total Expense Ratio ohne Performancevergütung in Prozent 2) | ||||

| (für den Zeitraum vom 1. Oktober 2022 bis zum 30. September 2023) | 1,12 | 1,61 | 0,87 | |

| Total Expense Ratio mit Performancevergütung in Prozent 2) | ||||

| (für den Zeitraum vom 1. Oktober 2022 bis zum 30. September 2023) | 1,12 | 1,61 | 0,87 | |

| Performancevergütung in Prozent 2) | ||||

| (für den Zeitraum vom 1. Oktober 2022 bis zum 30. September 2023) | – | 0,00 | 0,00 |

1) Die Position setzt sich im Wesentlichen zusammen aus Mitgliedsbeiträgen und allgemeinen Verwaltungskosten.

2) Siehe Erläuterungen zum Jahresbericht.

Die Erläuterungen sind integraler Bestandteil dieses Jahresberichtes.

Flossbach von Storch SICAV – Multiple Opportunities

| Aktienklasse VI | Aktienklasse VII | |

| EUR | EUR | |

| Erträge | ||

| Dividenden | 151,10 | 2.339,71 |

| Zinsen auf Anleihen | 29,19 | 412,32 |

| Erträge aus Quellensteuerrückerstattung | 1,10 | 19,42 |

| Bankzinsen | 20,33 | 262,67 |

| Bestandsprovisionen | 0,03 | 0,36 |

| Ertragsausgleich | 77,60 | 1.118,94 |

| Erträge insgesamt | 279,35 | 4.153,42 |

| Aufwendungen | ||

| Zinsaufwendungen | -0,31 | -3,23 |

| Performancevergütung | 0,00 | 0,00 |

| Verwaltungsvergütung / Fondsmanagementgebühr | -78,53 | -1.372,20 |

| Verwahrstellenvergütung | -1,51 | -22,67 |

| Zentralverwaltungsstellenvergütung | -0,43 | -10,03 |

| Taxe d’abonnement | -4,85 | -66,72 |

| Veröffentlichungs- und Prüfungskosten | -0,01 | -0,12 |

| Satz-, Druck- und Versandkosten der Jahres- und Halbjahresberichte | 0,00 | -0,08 |

| Register- und Transferstellenvergütung | 0,00 | -0,40 |

| Staatliche Gebühren | 0,00 | -0,01 |

| Lagerstellengebühren | -1,34 | -18,94 |

| Sonstige Aufwendungen 1) | -0,02 | -0,52 |

| Aufwandsausgleich | -96,97 | -916,18 |

| Aufwendungen insgesamt | -183,97 | -2.411,10 |

| Ordentlicher Nettoertrag /-aufwand | 95,38 | 1.742,32 |

| Laufende Kosten in Prozent 2) | – | – |

| Total Expense Ratio ohne Performancevergütung in Prozent 2) | ||

| (für den Zeitraum vom 1. Oktober 2022 bis zum 30. September 2023) | 0,63 3) | 0,83 3) |

| Total Expense Ratio mit Performancevergütung in Prozent 2) | ||

| (für den Zeitraum vom 1. Oktober 2022 bis zum 30. September 2023) | 0,63 3) | 0,83 3) |

| Performancevergütung in Prozent 2) | ||

| (für den Zeitraum vom 1. Oktober 2022 bis zum 30. September 2023) | – | – |

1) Die Position setzt sich im Wesentlichen zusammen aus Mitgliedsbeiträgen und allgemeinen Verwaltungskosten.

2) Siehe Erläuterungen zum Jahresbericht.

3) Für den Zeitraum vom 4. Januar 2023 (Tag der ersten Aktienwertberechnung) bis zum 30. September 2023.

Flossbach von Storch SICAV – Multiple Opportunities

Vermögensaufstellung zum 30. September 2023

| ISIN | Wertpapiere | Zugänge im Berichtszeitraum | Abgänge im Berichtszeitraum | Bestand | Kurs | Kurswert EUR | %- Anteil 1) | |

| Aktien, Anrechte und Genussscheine | ||||||||

| Börsengehandelte Wertpapiere | ||||||||

| Deutschland | ||||||||

| DE000A1EWWW0 | adidas AG | EUR | 5.000.000 | 0 | 5.000.000 | 156,8600 | 784.300.000,00 | 3,17 |

| DE0005190003 | Bayer. Motoren Werke AG | EUR | 100.000 | 500.000 | 6.200.000 | 97,1500 | 602.330.000,00 | 2,43 |

| DE0005190037 | Bayer. Motoren Werke AG -VZ- | EUR | 0 | 0 | 690.000 | 90,0500 | 62.134.500,00 | 0,25 |

| DE0005158703 | Bechtle AG | EUR | 1.717.804 | 0 | 5.967.804 | 43,9100 | 262.046.273,64 | 1,06 |

| US09075V1026 | BioNTech SE ADR | USD | 167.674 | 47.562 | 2.120.112 | 102,0300 | 204.804.987,09 | 0,83 |

| DE000A1DAHH0 | Brenntag SE | EUR | 4.000.000 | 0 | 6.000.000 | 73,2000 | 439.200.000,00 | 1,78 |

| DE0005810055 | Dte. Börse AG | EUR | 1.400.000 | 0 | 4.879.446 | 163,9000 | 799.741.199,40 | 3,23 |

| DE0007100000 | Mercedes-Benz Group AG | EUR | 100.000 | 0 | 11.100.000 | 65,8900 | 731.379.000,00 | 2,96 |

| 3.885.935.960,13 | 15,71 | |||||||

| Frankreich | ||||||||

| FR0010307819 | Legrand S.A. | EUR | 0 | 1.550.000 | 3.450.000 | 85,5000 | 294.975.000,00 | 1,19 |

| 294.975.000,00 | 1,19 | |||||||

| Großbritannien | ||||||||

| GB0002374006 | Diageo Plc. | GBP | 12.000.000 | 0 | 12.000.000 | 30,3800 | 421.115.860,00 | 1,70 |

| GB00B24CGK77 | Reckitt Benckiser Group Plc. | GBP | 6.550.000 | 0 | 12.200.000 | 57,5200 | 810.608.755,92 | 3,28 |

| GB00B10RZP78 | Unilever Plc. | EUR | 2.000.000 | 500.000 | 11.000.000 | 46,6250 | 512.875.000,00 | 2,07 |

| 1.744.599.615,92 | 7,05 | |||||||

| Indien | ||||||||

| INE040A01034 | HDFC Bank Ltd. | INR | 13.000.000 | 0 | 13.000.000 | 1.531,5000 | 226.584.452,34 | 0,92 |

| 226.584.452,34 | 0,92 | |||||||

| Kanada | ||||||||

| CA0084741085 | Agnico Eagle Mines Ltd. | USD | 0 | 774.000 | 2.400.000 | 45,5900 | 103.594.016,28 | 0,42 |

| CA0679011084 | Barrick Gold Corporation | USD | 0 | 7.000.000 | 22.000.000 | 14,5600 | 303.275.894,72 | 1,23 |

| CA21037X1006 | Constellation Software Inc. | CAD | 0 | 33.000 | 151.429 | 2.794,1600 | 296.840.784,79 | 1,20 |

| 703.710.695,79 | 2,85 | |||||||

| Kayman Inseln | ||||||||

| KYG017191142 | Alibaba Group Holding Ltd. | HKD | 0 | 0 | 24.370.000 | 85,6000 | 252.318.931,73 | 1,02 |

| US01609W1027 | Alibaba Group Holding Ltd. ADR | USD | 0 | 150.000 | 150.000 | 85,5400 | 12.148.267,37 | 0,05 |

| 264.467.199,10 | 1,07 | |||||||

| Schweiz | ||||||||

| CH0038863350 | Nestlé S.A. | CHF | 0 | 500.000 | 7.000.000 | 102,9000 | 744.188.449,22 | 3,01 |

| CH0012032048 | Roche Holding AG Genussscheine | CHF | 1.250.000 | 100.000 | 1.900.000 | 249,7000 | 490.164.273,17 | 1,98 |

| 1.234.352.722,39 | 4,99 | |||||||

| USA | ||||||||

| US0028241000 | Abbott Laboratories | USD | 1.000.000 | 0 | 4.800.000 | 98,1200 | 445.915.546,30 | 1,80 |

| US00507V1098 | Activision Blizzard Inc. | USD | 4.495.073 | 3.590.266 | 2.909.734 | 93,5400 | 257.694.109,41 | 1,04 |

| US02079K3059 | Alphabet Inc. | USD | 0 | 3.955.000 | 5.115.000 | 132,3100 | 640.755.207,35 | 2,59 |

| US0231351067 | Amazon.com Inc. | USD | 1.241.101 | 1.041.101 | 4.500.000 | 125,9800 | 536.744.934,67 | 2,17 |

| US0311001004 | AMETEK Inc. | USD | 0 | 0 | 1.000.000 | 148,8200 | 140.901.344,44 | 0,57 |

| US0320951017 | Amphenol Corporation | USD | 0 | 1.782.291 | 3.500.000 | 84,0800 | 278.621.473,21 | 1,13 |

| US0378331005 | Apple Inc. | USD | 0 | 0 | 2.300.000 | 170,6900 | 371.697.595,15 | 1,50 |

| US0846707026 | Berkshire Hathaway Inc. | USD | 0 | 0 | 2.943.641 | 357,0600 | 995.130.141,51 | 4,02 |

| US2358511028 | Charles Schwab Corporation | USD | 6.000.000 | 1.000.000 | 10.000.000 | 54,5500 | 516,474,152,62 | 2,09 |

| US2358511028 | Danaher Corporation | USD | 1.200.000 | 0 | 2.100.000 | 247,1900 | 491.477.939,78 | 1,99 |

| US34959J1088 | Fortive Corporation | USD | 0 | 1.454.329 | 5.700.000 | 74,3700 | 401.352.963,45 | 1,62 |

| US45866F1049 | Intercontinental Exchange Inc. | USD | 0 | 0 | 3.500.000 | 110,8200 | 367.231.584,93 | 1,48 |

| US4781601046 | Johnson & Johnson | USD | 400.000 | 0 | 2.700.000 | 156,8800 | 401.037.682,26 | 1,62 |

| US57667L1070 | Match Group Inc. | USD | 1.000.000 | 500.000 | 4.500.000 | 39,4800 | 168.206.779,02 | 0,68 |

| US5949181045 | Microsoft Corporation | USD | 755.000 | 685.000 | 2.300.000 | 313,6400 | 682.988.070,44 | 2,76 |

| US6516391066 | Newmont Corporation | USD | 0 | 0 | 6.700.000 | 37,0300 | 234.899.640,22 | 0,95 |

| US6541061031 | NIKE Inc. | USD | 2.200.000 | 0 | 2.200.000 | 89,6300 | 186.693.807,99 | 0,75 |

| US78409V1044 | S&P Global Inc. | USD | 187.000 | 17.000 | 170.000 | 368,5300 | 59.316.512,02 | 0,24 |

| US7427181091 | The Procter & Gamble Co. | USD | 0 | 988.408 | 2.011.592 | 146,3400 | 278.712.718,50 | 1,13 |

| US8835561023 | Thermo Fisher Scientific Inc. | USD | 204.250 | 153.000 | 550.000 | 503,0200 | 261.939.973,49 | 1,06 |

| US8982021060 | Trupanion Inc. | USD | 756.368 | 0 | 1.900.000 | 27,5000 | 49.469.797,39 | 0,20 |

| US92345Y1064 | Verisk Analytics Inc. | USD | 0 | 860.000 | 240.000 | 240,5400 | 54.657.829,96 | 0,22 |

| US92826C8394 | VISA Inc. | USD | 280.000 | 300.000 | 1.480.000 | 231,6600 | 324.613.520,17 | 1,31 |

| US88579Y1010 | 3M Co. | USD | 334.778 | 1.996.647 | 3.203.353 | 93,2600 | 282.848.608,96 | 1,14 |

| 8.429.381.933,24 | 34,06 | |||||||

| Anleihen | ||||||||

| Börsengehandelte Wertpapiere | ||||||||

| EUR | ||||||||

| XS2451803063 | 5,375% Bayer AG Reg.S. Fix-to-Float v.22(2082) | 52.000.000 | 0 | 52.000.000 | 91,5000 | 47.580.000,00 | 0,19 | |

| XS2684826014 | 6,625% Bayer AG Reg.S. Fix-to-Float v.23(2083) | 24.500.000 | 0 | 24.500.000 | 98,2650 | 24.074.925,00 | 0,10 | |

| XS2684846806 | 7,000% Bayer AG Reg.S. Fix-to-Float v.23(2083) | 81.000.000 | 0 | 81.000.000 | 98,5500 | 79.825.500,00 | 0,32 | |

| DE000A3E5WW4 | 1,375% Evonik Industries AG Reg.S. Fix-to-Float Green Bond v.21(2081) | 12.000.000 | 0 | 12.000.000 | 83,1650 | 9.979.800,00 | 0,04 | |

| XS2675884576 | 7,500% Volkswagen International Finance NV- Reg.S. Fix-to-Float Green Bond Perp. | 40.600.000 | 0 | 40.600.000 | 100,0000 | 40.600.000,00 | 0,16 | |

| XS2675884733 | 7,875% Volkswagen International Finance NV- Reg.S. Fix-to-Float Green Bond Perp. | 21.600.000 | 0 | 21.600.000 | 100,7500 | 21.762.000,00 | 0,09 | |

| XS1799939027 | 4,625% Volkswagen International Finance NV- Reg.S. Fix-to-Float Perp. | 30.000.000 | 0 | 111.500.000 | 89,1720 | 99.426.780,00 | 0,40 | |

| XS1629774230 | 3,875% Volkswagen International Finance NV- Reg.S. Fix-to-Float Perp. | 20.000.000 | 0 | 155.300.000 | 88,5000 | 137.440.500,00 | 0,56 | |

| XS2187689034 | 3,500% Volkswagen International Finance NV- Reg.S. Fix-to-Float Perp. | 100.000.000 | 0 | 100.000.000 | 94,3420 | 94.342.000,00 | 0,38 | |

| XS2342732646 | 4,375% Volkswagen International Finance NV- Reg.S. Fix-to-Float Perp. | 0 | 0 | 125.000.000 | 81,0000 | 101.250.000,00 | 0,41 | |

| XS2342732562 | 3,748% Volkswagen International Finance NV- Reg.S. Fix-to-Float Perp. | 0 | 0 | 100.000.000 | 86,3750 | 86.375.000,00 | 0,35 | |

| XS2187689380 | 3,875% | Volkswagen International Finance NV- Reg.S. Fix-to-Float Perp. | 20.000.000 | 0 | 150.000.000 | 82,5000 | 123.750.000,00 | 0,50 |

| 866.406.505,00 | 3,50 | |||||||

| USD | ||||||||

| US912828Y388 | 0,750% | Vereinigte Staaten von Amerika ILB v.18(2028) 2) | 150.000.000 | 0 | 150.000.000 | 93,2500 | 161.346.249,53 | 0,65 |

| 161.346.249,53 | 0,65 | |||||||

| Börsengehandelte Wertpapiere | 1.027.752.754,53 | 4,15 | ||||||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | ||||||||

| EUR | ||||||||

| XS2114413565 | 2,875% | AT & T Inc. Fix-to-Float Perp. | 68.300.000 | 0 | 98.300.000 | 92,2840 | 90.715.172,00 | 0,37 |

| DE0001030906 | 0,000% | Bundesrepublik Deutschland Reg.S. v.22(2023) | 356.000.000 | 0 | 356.000.000 | 99,4990 | 354.216.440,00 | 1,43 |

| DE0001030898 | 0,000% | Bundesrepublik Deutschland Reg.S. v.22(2023) | 356.000.000 | 0 | 356.000.000 | 99,8480 | 355.458.880,00 | 1,44 |

| DE000BU0E006 | 0,000% | Bundesrepublik Deutschland Reg.S. v.23(2023) | 400.000.000 | 0 | 400.000.000 | 99,2860 | 397.144.000,00 | 1,61 |

| DE000BU0E022 | 0,000% | Bundesrepublik Deutschland Reg.S. v.23(2024) | 130.000.000 | 0 | 130.000.000 | 98,5530 | 128.118.900,00 | 0,52 |

| DE000BU0E014 | 0,000% | Bundesrepublik Deutschland Reg.S. v.23(2024) | 500.000.000 | 0 | 500.000.000 | 98,9230 | 494.615.000,00 | 2,00 |

| DE000BU0E055 | 0,000% | Bundesrepublik Deutschland Reg.S. v.23(2024) | 200.000.000 | 0 | 200.000.000 | 97,6970 | 195.394.000,00 | 0,79 |

| FR0127462903 | 0,000% | Frankreich Reg.S. v.22(2023) | 256.000.000 | 0 | 256.000.000 | 99,6990 | 255.229.440,00 | 1,03 |

| FR0127462911 | 0,000% | Frankreich Reg.S. v.22(2023) | 256.000.000 | 0 | 256.000.000 | 99,4050 | 254.476.800,00 | 1,03 |

| FR0127613497 | 0,000% | Frankreich Reg.S. v.23(2024) | 150.000.000 | 0 | 150.000.000 | 98,8320 | 148.248.000,00 | 0,60 |

| 2.673.616.632,00 | 10,82 | |||||||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | 2.673.616.632,00 | 10,82 | ||||||

| Anleihen | 3.701.369.386,53 | 14,97 | ||||||

| Wandelanleihen | ||||||||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | ||||||||

| EUR | ||||||||

| DE000A3E46Y9 | 0,625% | TAG Immobilien AG/TAG Immobilien AG Reg.S. CV v.20(2026) | 10.500.000 | 0 | 44.500.000 | 83,0520 | 36.958.140,00 | 0,15 |

| 36.958.140,00 | 0,15 | |||||||

| USD | ||||||||

| US83304AAH95 | 0,125% | Snap Inc./Snap Inc. CV v.22(2028) | 100.000.000 | 0 | 100.000.000 | 69,1880 | 65.506.532,85 | 0,26 |

| 65.506.532,85 | 0,26 | |||||||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | 102.464.672,85 | 0,41 | ||||||

| Wandelanleihen | 102.464.672,85 | 0,41 | ||||||

| Optionsscheine | ||||||||

| Nicht notierte Wertpapiere | ||||||||

| Kanada | ||||||||

| CA21037X1345 | Constellation Software CAD Inc./Constellation Software Inc. WTS v.23(2040) | 151.429 | 0 | 151.429 | 0,001 | 10,62 | 0,00 | |

| 10,62 | 0,00 | |||||||

| Nicht notierte Wertpapiere | 10,62 | 0,00 | ||||||

| Optionsscheine | 10,62 | 0,00 | ||||||

| Zertifikate | ||||||||

| Börsengehandelte Wertpapiere | ||||||||

| Irland | ||||||||

| FR0013416716 | Amundi Physical Metals PLC/Gold Unze 999 Zert. v.19(2118) | USD | 0 | 0 | 2.850.000 | 74,0150 | 199.718.566,56 | 0,81 |

| IE00B579F325 | Invesco Physical Markets Plc./Gold Unze Zert. v.09(2100) | USD | 0 | 1.600.000 | 5.600.000 | 179,6400 | 952.455.974,25 | 3,85 |

| 1.152.174.540,81 | 4,66 | |||||||

| Börsengehandelte Wertpapiere | 1.152.174.540,81 | 4,66 | ||||||

| Zertifikate | 1.152.174.540,81 | 4,66 | ||||||

| Wertpapiervermögen | 21.740.016.189,72 | 87,88 | ||||||

| Edelmetall Gold 2) | ||||||||

| USD | ||||||||

| Gold (Barren) | 0 | 0 | 3.500 | 747.630,4091 | 2.477.472.480,61 | 10,01 | ||

| 2.477.472.480,61 | 10,01 | |||||||

| Edelmetall Gold | 2.477.472.480,61 | 10,01 |

1) Die Angaben beziehen sich auf das Netto-Teilfondsvermögen. Aufgrund von Rundungsdifferenzen in den Einzelpositionen können die Summen vom tatsächlichen Wert abweichen.

1) Die Angaben beziehen sich auf das Netto-Teilfondsvermögen. Aufgrund von Rundungsdifferenzen in den Einzelpositionen können die Summen vom tatsächlichen Wert abweichen.

2) Bei diesem Wertpapier handelt es sich um eine inflationsindexierte Anleihe mit einem Inflationsfaktor von 1,2183.

| Bankguthaben – Kontokorrent | Währung | Zinssatz in % | Fälligkeit | Bestand in Fremdwährung | Kurswert EUR | %- Anteil 1) |

| DZ PRIVATBANK S.A. 3) | CAD | 4,0350 | täglich | 5.953.116,57 | 4.176.453,33 | 0,02 |

| DZ PRIVATBANK S.A. 3) | CHF | 1,0350 | täglich | 13.740.151,44 | 14.195.837,83 | 0,06 |

| DZ PRIVATBANK S.A. 3) | DKK | 2,7850 | täglich | 14.053.126,15 | 1.884.378,05 | 0,01 |

| DZ PRIVATBANK S.A. 3) | EUR | 3,8000 | täglich | 527.984.660,97 | 527.984.660,97 | 2,13 |

| DZ PRIVATBANK S.A. 3) | GBP | 4,6850 | täglich | 1.033.759,29 | 1.194.131,10 | 0,00 |

| DZ PRIVATBANK S.A. 3) | HKD | 4,6350 | täglich | 149.008,58 | 18.023,20 | 0,00 |

| DZ PRIVATBANK S.A. 3) | JPY | -1,1400 | täglich | 112.426,00 | 712,57 | 0,00 |

| DZ PRIVATBANK S.A. 3) | USD | 4,8550 | täglich | 20.161.061,44 | 19.088.299,03 | 0,08 |

| DZ PRIVATBANK S.A. (Variation Margin) | EUR | 0,0000 | täglich | 32.050.000,00 | 32.050.000,00 | 0,13 |

| Summe Bankguthaben – Kontokorrent 4) | 600.592.496,08 | 2,43 | ||||

| Saldo aus sonstigen Forderungen und Verbindlichkeiten | -77.497.723,51 | -0,32 | ||||

| Netto-Teilfondsvermögen in EUR | 24.740.583.442,90 | 100,00 |

1) Die Angaben beziehen sich auf das Netto-Teilfondsvermögen. Aufgrund von Rundungsdifferenzen in den Einzelpositionen können die Summen vom tatsächlichen Wert abweichen.

2) Eine detaillierte Aufstellung der Goldbestände zum Stichtag 30. September 2023 ist am Sitz der Investmentgesellschaft, der Verwahrstelle, bei den Zahlstellen und der Vertriebsstelle der jeweiligen Vertriebsländer und bei der Vertreterin in der Schweiz kostenlos per Post oder per E-Mail erhältlich.

3) Die gehaltenen Bankguthaben sind nicht durch eine Einrichtung zur Sicherung der Einlagen geschützt. Die angegebenen Zinssätze sind per 30. September 2023. Die aufgeführten Salden der Bankguthaben sind auf Sicht fällig.

4) Siehe Erläuterungen zum Jahresbericht.

Devisentermingeschäfte

Zum 30. September 2023 standen folgende offene Devisentermingeschäfte aus:

| Währung | Fälligkeit | Währungsbetrag | Kurswert EUR | %- Anteil 1) |

| EUR/USD | Währungsverkäufe 19.10.2023 | 1.000.000.000,00 | 945.965.504,42 | 3,82 |

1) Die Angaben beziehen sich auf das Netto-Teilfondsvermögen. Aufgrund von Rundungsdifferenzen in den Einzelpositionen können die Summen vom tatsächlichen Wert abweichen.

Zu- und Abgänge vom 1. Oktober 2022 bis zum 30. September 2023

Während des Berichtszeitraumes getätigte Käufe und Verkäufe in Wertpapieren, Schuldscheindarlehen und Derivaten, einschließlich Änderungen ohne Geldbewegungen, soweit sie nicht in der Vermögensaufstellung genannt sind.

| ISIN | Wertpapiere | Zugänge im Berichtszeitraum | Abgänge im Berichtszeitraum | |

| Aktien, Anrechte und Genussscheine Börsengehandelte Wertpapiere | ||||

| Deutschland | ||||

| DE0008303504 | TAG Immobilien AG | EUR | 0 | 5.247.363 |

| DE0005089031 | United Internet AG | EUR | 0 | 2.529.613 |

| Japan | ||||

| JP3236200006 | Keyence Corporation | JPY | 0 | 161.500 |

| Kanada | ||||

| CA21037X1428 | Constellation Software Inc. BZR 29.09.23 | CAD | 151.429 | 151.429 |

| CA55027C1068 | Lumine Group Inc. | CAD | 460.346 | 460.346 |

| Luxemburg | ||||

| LU1778762911 | SPOTIFY TECHNOLOGY S.A. | USD | 0 | 255.000 |

| Vereinigte Staaten von Amerika | ||||

| US00724F1012 | Adobe Inc. | USD | 0 | 1.050.000 |

| US0090661010 | Airbnb Inc. | USD | 146.355 | 146.355 |

| US09215C1053 | Black Knight Inc. | USD | 3.650.000 | 3.650.000 |

| US09247X1019 | Blackrock Inc. | USD | 0 | 500.000 |

| US2561631068 | DocuSign Inc. | USD | 0 | 3.750.000 |

| US29786A1060 | Etsy Inc. | USD | 0 | 1.650.000 |

| US4523081093 | Illinois Tool Works Inc. | USD | 0 | 1.875.500 |

| US57636Q1040 | Mastercard Inc. | USD | 0 | 900.000 |

| US30303M1027 | Meta Platforms Inc. | USD | 0 | 3.250.000 |

| US6153691059 | Moody’s Corporation | USD | 0 | 1.070.299 |

| US7134481081 | PepsiCo Inc. | USD | 0 | 2.050.000 |

| US72352L1061 | Pinterest Inc. | USD | 0 | 17.000.000 |

| US7766961061 | Roper Technologies Inc. | USD | 0 | 616.036 |

| US79466L3024 | Salesforce Inc. | USD | 0 | 1.776.083 |

| US83304A1060 | Snap Inc. | USD | 0 | 4.650.000 |

| US90138F1021 | Twilio Inc. | USD | 0 | 2.600.000 |

| US90353T1007 | Uber Technologies Inc. | USD | 0 | 1.956.649 |

Die Erläuterungen sind integraler Bestandteil dieses Jahresberichtes.

Während des Berichtszeitraumes getätigte Käufe und Verkäufe in Wertpapieren, Schuldscheindarlehen und Derivaten, einschließlich Änderungen ohne Geldbewegungen, soweit sie nicht in der Vermögensaufstellung genannt sind.

| ISIN | Wertpapiere | Zugänge im Berichtszeitraum | Abgänge im Berichtszeitraum |

| Anleihen | |||

| Börsengehandelte Wertpapiere | |||

| EUR | |||

| XS2010039894 | 3,000 % ZF Europe Finance BV v.19(2029) | 0 | 3.200.000 |

| XS2399851901 | 2,250 % ZF Finance GmbH EMTN Reg.S. Green Bond v.21(2028) | 0 | 16.500.000 |

| USD | |||

| US91282CEJ62 | 0,125% Vereinigte Staaten von Amerika ILB v.22(2027) | 100.000.000 | 300.000.000 |

| US91282CEZ05 | 0,625% Vereinigte Staaten von Amerika ILB v.22(2032) | 0 | 150.000.000 |

| Wandelanleihen | |||

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | |||

| USD | |||

| US83304AAG13 | 0,125 % Snap Inc./Snap Inc. CV v.22(2028) | 0 | 100.000.000 |

| Terminkontrakte | |||

| EUR | |||

| Euro Stoxx 50 Price Index Future Juni 2023 | 25.000 | 25.000 |

Devisenkurse

Für die Bewertung von Vermögenswerten in fremder Währung wurde zum nachstehenden Devisenkurs zum 30. September 2023 in Euro umgerechnet.

| Britisches Pfund | GBP | 1 0,8657 |

| Dänische Krone | DKK | 1 7,4577 |

| Hongkong Dollar | HKD | 1 8,2676 |

| Indische Rupie | INR | 1 87,8679 |

| Japanischer Yen | JPY | 1 157,7752 |

| Kanadischer Dollar | CAD | 1 1,4254 |

| Schweizer Franken | CHF | 1 0,9679 |

| US-Dollar | USD | 1 1,0562 |

Erläuterungen zum Jahresbericht zum 30. September 2023

1.) Allgemeines

Die Investmentgesellschaft Flossbach von Storch SICAV (die „Investmentgesellschaft“) ist eine Aktiengesellschaft mit variablem Kapital (société d’investissement a capital variable), nach dem Recht des Großherzogtums Luxemburg mit Sitz in 2, rue Jean Monnet, L-2180 Luxemburg, Großherzogtum Luxemburg. Sie wurde am 19. Oktober 2007 gegründet. Ihre Satzung wurde am 29. November 2007 im Mémorial, Recueil des Sociétés et Associations, dem Amtsblatt des Großherzogtums Luxemburg („Mémorial“) veröffentlicht. Das Mémorial wurde zum 1. Juni 2016 durch die neue Informationsplattform Recueil électronique des sociétés et associations („RESA“) des Handels- und Gesellschaftsregister in Luxemburg ersetzt. Die Investmentgesellschaft ist beim Handels- und Gesellschaftsregister in Luxemburg unter der Registernummer R.C.S. Luxembourg B 133073 eingetragen. Die Satzung wurde am 16. Dezember 2020 letztmalig geändert und im RESA veröffentlicht.

Die Flossbach von Storch SICAV ist ein Alternativer Investmentfonds („AIF“), der gemäß Teil II des Luxemburger Gesetzes vom 17. Dezember 2010 über Organismen für gemeinsame Anlagen („Gesetz vom 17. Dezember 2010“) in der Form eines Umbrella-Fonds („Investmentgesellschaft“) mit einem oder mehreren Teilfonds („Teilfonds“) auf unbestimmte Dauer errichtet wurde.

Autorisierte Verwaltungsgesellschaft der Flossbach von Storch SICAV ist die Flossbach von Storch Invest S.A. („Verwaltungsgesellschaft“), eine Aktiengesellschaft nach dem Recht des Großherzogtums Luxemburg mit

eingetragenem Sitz in 2, rue Jean Monnet, L-2180 Luxemburg. Die Verwaltungsgesellschaft wurde am 13. September 2012 auf unbestimmte Zeit gegründet. Ihre Satzung wurde am 5. Oktober 2012 im Mémorial veröffentlicht und letztmalig am 15. November 2019 geändert und im RESA veröffentlicht. Die Verwaltungsgesellschaft ist beim Handels- und Gesellschaftsregister in Luxemburg unter der Registernummer R.C.S. Luxembourg B 171513 eingetragen.

Die Flossbach von Storch SICAV besteht zum 30. September 2023 aus einem Teilfonds, dem Flossbach von Storch SICAV – Multiple Opportunities. Folglich entspricht die Zusammensetzung des Netto-Teilfondsvermögens, die Ertrags- und Aufwandsrechnung, die Veränderung des Netto-Teilfondsvermögens und die Vermögensaufstellung zum 30. September 2023 des Flossbach von Storch SICAV – Multiple Opportunities gleichzeitig der zusammengefassten Aufstellung des Fonds.

2.) Wesentliche Buchführungs- und Bewertungsgrundsätze

Dieser Jahresabschluss wird in der Verantwortung des Verwaltungsrats der Investmentgesellschaft in Übereinstimmung mit den in Luxemburg geltenden gesetzlichen Bestimmungen und Verordnungen zur Erstellung und Darstellung von Jahresabschlüssen erstellt.

1. Das Netto-Gesellschaftsvermögen der Investmentgesellschaft lautet auf Euro (EUR) („Referenzwährung“).

2. Der Wert einer Aktie („Nettoinventarwert pro Aktie“) lautet auf die im jeweiligen Anhang zum Verkaufsprospekt angegebene Währung („Teilfondswährung“), sofern nicht für etwaige weitere Aktienklassen im jeweiligen Anhang zum Verkaufsprospekt eine von der Teilfondswährung abweichende Währung angegeben ist („Aktienklassenwährung“).

3. Der Nettoinventarwert pro Aktie wird von der Investmentgesellschaft oder einem von ihr Beauftragten unter Aufsicht der Verwahrstelle an jedem Bewertungstag berechnet. Der Verwaltungsrat kann für einzelne Teilfonds eine abweichende Regelung treffen, wobei zu berücksichtigen ist, dass der Netto-Inventarwert pro Aktie mindestens zweimal im Monat zu berechnen ist.

4. Der Nettoinventarwert pro Aktie wird von der Verwaltungsgesellschaft oder einem von ihr Beauftragten unter Aufsicht der Verwahrstelle an jedem Tag, der Bankarbeitstag in Luxemburg ist, mit Ausnahme des 24. und 31. Dezember eines jeden Jahres („Bewertungstag“) berechnet und bis auf zwei Dezimalstellen kaufmännisch gerundet. Zur Berechnung des Nettoinventarwertes pro Aktie wird der Wert der zu dem jeweiligen Teilfonds gehörenden Vermögenswerte abzüglich der Verbindlichkeiten des jeweiligen Teilfonds („Netto-Teilfondsvermögen“) an jedem Bewertungstag ermittelt und durch die Anzahl der am Bewertungstag im Umlauf befindlichen Aktien des jeweiligen Teilfonds geteilt.

5. Soweit in Jahres- und Halbjahresberichten sowie sonstigen Finanzstatistiken aufgrund gesetzlicher Vorschriften oder gemäß den Regelungen der Satzung Auskunft über die Situation des Netto-Gesellschaftsvermögens gegeben werden muss, werden die Vermögenswerte des jeweiligen Teilfonds in die Referenzwährung umgerechnet. Das jeweilige Netto-Teilfondsvermögen wird nach folgenden Grundsätzen berechnet:

a) Wertpapiere, Geldmarktinstrumente, abgeleitete Finanzinstrumente (Derivate) sowie sonstige Anlagen, die an einer Wertpapierbörse amtlich notiert sind, werden zum letzten verfügbaren Kurs, der eine verlässliche Bewertung gewährleistet, des dem Bewertungstag vorgehenden Börsentages bewertet. Soweit Wertpapiere, Geldmarktinstrumente, abgeleitete Finanzinstrumente (Derivate) sowie sonstige Anlagen an mehreren Wertpapierbörsen amtlich notiert sind, ist die Börse mit der höchsten Liquidität maßgeblich.

b) Wertpapiere, Geldmarktinstrumente, abgeleitete Finanzinstrumente (Derivate) sowie sonstige Anlagen, die nicht an einer Wertpapierbörse amtlich notiert sind (oder deren Börsenkurs z.B. aufgrund mangelnder Liquidität als nicht repräsentativ angesehen werden), die aber an einem geregelten Markt gehandelt werden, werden zu einem Kurs bewertet, der nicht geringer als der Geldkurs und nicht höher als der Briefkurs des dem Bewertungstag vorhergehenden Handelstages sein darf und den die Investmentgesellschaft nach Treu und Glauben für den bestmöglichen Kurs hält, zu dem die Wertpapiere, Geldmarktinstrumente, abgeleitete Finanzinstrumente (Derivate) sowie sonstige Anlagen verkauft werden können.

c) OTC-Derivate werden auf einer von der Investmentgesellschaft festzulegenden und überprüfbaren Grundlage auf Tagesbasis bewertet, wie ihn die Investmentgesellschaft nach Treu und Glauben, nach allgemein anerkannten und nachprüfbaren Bewertungsmodellen auf der Grundlage des wahrscheinlich erreichbaren Verkaufswertes festlegt.

d) Anteile an OGAW bzw. OGA werden grundsätzlich zum letzten vor dem Bewertungstag festgestellten Rücknahmepreis angesetzt oder zum letzten verfügbaren Kurs, der eine verlässliche Bewertung gewährleistet, bewertet. Falls für Investmentanteile die Rücknahme ausgesetzt ist oder keine Rücknahmepreise festgelegt werden, werden diese Anteile ebenso wie alle anderen Vermögenswerte zum jeweiligen Verkehrswert bewertet, wie ihn die Investmentgesellschaft nach Treu und Glauben, allgemein anerkannten und nachprüfbaren Bewertungsmodellen festlegt.

e) Falls die jeweiligen Kurse nicht marktgerecht sind und falls für andere als die unter Buchstaben bis d) genannten Finanzinstrumente keine Kurse festgelegt wurden, werden diese Finanzinstrumente, ebenso wie die sonstigen gesetzlich zulässigen Vermögenswerte zum jeweiligen Verkehrswert bewertet, wie ihn die Investmentgesellschaft nach Treu und Glauben, allgemein anerkannten und nachprüfbaren Bewertungsmodellen (z.B. geeignete Bewertungsmodelle unter Berücksichtigung der aktuellen Marktgegebenheiten) festlegt.

f) Die flüssigen Mittel werden zu deren Nennwert zuzüglich Zinsen bewertet.

g) Forderungen, z.B. abgegrenzte Zinsansprüche und Verbindlichkeiten, werden grundsätzlich zum Nennwert angesetzt.

h) Der Marktwert von Wertpapieren, Geldmarktinstrumenten, abgeleiteten Finanzinstrumenten (Derivate) und sonstigen Anlagen, die auf eine andere Währung als die jeweilige Teilfondswährung lauten, wird zu dem unter Zugrundelegung des WM/Reuters-Fixing um 17.00 Uhr (16.00 Uhr Londoner Zeit) ermittelten Devisenkurs des dem Bewertungstag vorhergehenden Börsentages in die entsprechende Teilfondswährung umgerechnet. Gewinne und Verluste aus Devisentransaktionen, werden jeweils hinzugerechnet oder abgesetzt.

6. Das jeweilige Netto-Teilfondsvermögen wird um die Ausschüttungen reduziert, die gegebenenfalls an die Aktionäre des betreffenden Teilfonds gezahlt wurden.

Die Berechnung des Nettoinventarwertes pro Aktie erfolgt nach den vorstehend aufgeführten Kriterien für jeden Teilfonds separat. Soweit jedoch innerhalb eines Teilfonds Aktienklassen gebildet wurden, erfolgt die daraus resultierende Berechnung des Nettoinventarwertes pro Aktie innerhalb des betreffenden Teilfonds nach den vorstehend aufgeführten Kriterien für jede Aktienklasse getrennt.

a) Die Zusammenstellung und Zuordnung der Aktiva erfolgt immer pro Teilfonds.

b) Der Mittelzufluss aufgrund der Ausgabe von Aktien erhöht den prozentualen Anteil der jeweiligen Aktienklasse am gesamten Wert des Netto-Teilfondsvermögens. Der Mittelabfluss aufgrund der Rücknahme von Aktien vermindert den prozentualen Anteil der jeweiligen Aktienklasse am gesamten Wert des Netto-Teilfondsvermögens .

c) Im Fall einer Ausschüttung vermindert sich der Wert der Aktien der ausschüttungsberechtigten Aktien um den Betrag der Ausschüttung. Damit vermindert sich zugleich der prozentuale Anteil dieser Aktienklasse am gesamten Wert des Netto-Teilfondsvermögens, während sich der prozentuale Anteil der nicht ausschüttungsberechtigten Aktienklasse am gesamten Netto-Teilfondsvermögen erhöht.

Die Bewertung der Vermögensgegenstände des jeweiligen Teilfonds wird grundsätzlich von der Verwaltungsgesellschaft unter Beaufsichtigung des Verwaltungsrats der Investmentgesellschaft vorgenommen. Die Verwaltungsgesellschaft kann die Bewertung von Vermögensgegenständen delegieren und einen externen Bewerter, welcher die gesetzlichen Vorschriften erfüllt, heranziehen. Dieser darf die Bewertungsfunktion nicht an einen Dritten delegieren. Die Verwaltungsgesellschaft informiert die zuständige Aufsichtsbehörde über die Bestellung eines externen Bewerters. Die Verwaltungsgesellschaft bleibt auch dann für die ordnungsgemäße Bewertung der Vermögensgegenstände des jeweiligen Teilfonds sowie für die Berechnung und Bekanntgabe des Nettoinventarwertes verantwortlich, wenn sie einen externen Bewerter bestellt hat. Ungeachtet des vorstehenden Satzes haftet der externe Bewerter gegenüber der Verwaltungsgesellschaft für jegliche Verluste der Verwaltungsgesellschaft, die sich auf fahrlässige oder vorsätzliche Nichterfüllung der Aufgaben durch den externen Bewerter zurückführen lassen.

7. Der Fonds ist verpflichtet – im Zusammenhang mit dem Abschluss börsennotierter sowie OTC-gehandelter Derivate – Sicherheiten zur Deckung von Risiken in

Form von Bankguthaben oder Wertpapieren zu liefern. Die gestellten Sicherheiten in Form von Bankguthaben betragen:

| Teilfondsname | Kontrahent | Initial Margin | Variation Margin | OTC Variation Margin |

| Flossbach von Storch SICAV – Multiple Opportunities | BNP Paribas S.A. | 0,00 EUR | 0,00 EUR | 32.050.000,00 EUR |

Es wurden keine Sicherheiten in Form von Wertpapieren gestellt.

Die in diesem Bericht veröffentlichten Tabellen können aus rechnerischen Gründen Rundungsdifferenzen in Höhe von +/- einer Einheit (Währung, Prozent etc.) enthalten.

3.) Besteuerung

Besteuerung der Investmentgesellschaft und ihrer Teilfonds

Das Gesellschaftsvermögen unterliegt im Großherzogtum Luxemburg keiner Besteuerung auf seine Einkünfte und Gewinne. Das Gesellschaftsvermögen unterliegt im Großherzogtum Luxemburg lediglich der sog. „taxe d’abonnement“ in Höhe von derzeit 0,05 % p.a. Eine reduzierte „taxe d’abonnement“ von 0,01 % pro Jahr ist anwendbar für (i) die Teilfonds oder Aktienklassen, deren Aktien ausschließlich an institutionelle Aktionäre im Sinne des Artikel 174 des Gesetzes vom 17. Dezember 2010 ausgegeben werden, (ii) Teilfonds, deren ausschließlicher Zweck die Anlage in Geldmarktinstrumente, in Termingelder bei Kreditinstituten oder beides ist. Die „taxe d’abonnement“ ist vierteljährlich auf das jeweils am Quartalsende ausgewiesene Netto-Teilfondsvermögen zahlbar. Die Höhe der „taxe d’abonnement“ ist für den jeweiligen Teilfonds oder die Aktienklassen im jeweiligen Anhang zum Verkaufsprospekt erwähnt. Eine Befreiung von der „taxe d’abonnement“ findet u.a. Anwendung, soweit das Teilfondsvermögen in anderen Luxemburger Investmentfonds angelegt ist, die ihrerseits bereits der „taxe d’abonnement“ unterliegen. Es können Registrierungsgebühren anfallen.

Von der Investmentgesellschaft erhaltene Einkünfte (insbesondere Zinsen und Dividenden) können in den Ländern, in denen das jeweilige (Teil-)Fondsvermögen angelegt ist, dort einer Quellenbesteuerung oder Veranlagungsbesteuerung unterworfen werden. Die Investmentgesellschaft kann auch auf realisierte oder unrealisierte Kapitalzuwächse seiner Anlagen im Quellenland einer Besteuerung unterliegen. Weder die Verwahrstelle noch die Verwaltungsgesellschaft ist zur Einholung von Steuerbescheinigungen verpflichtet.

Besteuerung der Erträge aus Aktien an der Investmentgesellschaft beim Aktionär Natürliche Personen, die im Großherzogtum Luxemburg steuerlich ansässig sind, unterliegen der progressiven luxemburgischen Einkommensteuer.

Gesellschaften, die im Großherzogtum Luxemburg steuerlich ansässig sind, unterliegen mit den Einkünften aus den Fondsaktien der Körperschaftsteuer.

Aktionäre, die nicht im Großherzogtum Luxemburg steuerlich ansässig sind bzw. waren und dort keine Betriebsstätte unterhalten oder einen permanenten Vertreter haben, unterliegen keiner Luxemburger Ertragsbesteuerung im Hinblick auf ihre Einkünfte oder Veräußerungsgewinne aus ihren Aktien am Fonds.

Interessenten und Aktionären wird empfohlen, sich über Gesetze und Verordnungen, die auf die Besteuerung des Gesellschaftsvermögens, die Zeichnung, den Kauf, den Besitz, die Rücknahme oder die Übertragung von Aktien Anwendung finden, zu informieren und sich durch externe Dritte, insbesondere durch einen Steuerberater, beraten zu lassen.

4.) Verwendung der Erträge

Der Verwaltungsrat der Investmentgesellschaft kann die in einem Teilfonds bzw. einer Aktienklasse erwirtschafteten Erträge an die Aktionäre ausschütten oder diese Erträge in dem jeweiligen Teilfonds bzw. der jeweiligen Aktienklasse thesaurieren. Dies wird für den jeweiligen Teilfonds in dem betreffenden Anhang zum Verkaufsprospekt festgelegt.

Gemäß dem Anhang des aktuellen Verkaufsprospekts ist vorgesehen, dass die Erträge des Teilfonds ausgeschüttet werden.

5.) Informationen zu den Gebühren bzw.

Aufwendungen

Angaben zu Verwaltungs-/Fondsmanagement-, Verwahrstellen- sowie Performancevergütung können dem aktuellen Verkaufsprospekt entnommen werden.

Die erfolgsbezogene Zusatzvergütung („Performancevergütung“) für die einzelnen Aktienklassen des Teilfonds stellt sich wie folg dar:

| Aktienklasse | Performancevergütung EUR | %-Anteil vom NTFV |

| F | 0,00 | 0,00% |

| R | 11.863,83 | 0,00% |

| I | 41.553,63 | 0,00% |

| VI | 0,00 | 0,00% |

| VII | 0,00 | 0,00% |

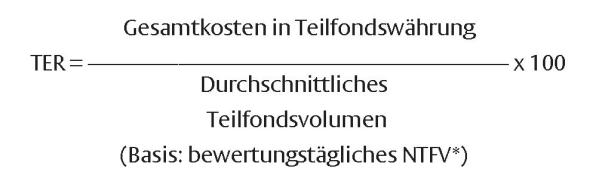

6.) Total Expense Ratio (TER)

Für die Berechnung der Total Expense Ratio (TER) wurde folgende Berechnungsmethode angewandt:

* NTFV = Netto-Teilfondsvermögen

Die TER gibt an, wie stark das Teilfondsvermögen mit Kosten belastet wird. Berücksichtigt werden neben der Verwaltungs- und Verwahrstellenvergütung sowie der taxe d’abonnement alle übrigen Kosten mit Ausnahme der im Teilfonds angefallenen Transaktionskosten.

Sie weist den Gesamtbetrag dieser Kosten als Prozentsatz des durchschnittlichen Teilfondsvolumens innerhalb eines Geschäftsjahres aus. (Etwaige performanceabhängige Vergütungen werden in direktem Zusammenhang mit der TER gesondert ausgewiesen.)

Sofern der Teilfonds in Zielfonds investiert, wird auf die Berechnung einer synthetischen TER verzichtet.

7.) Laufende Kosten

Bei den „laufenden Kosten“ handelt es sich um eine Kennzahl, die nach Artikel 10 Absatz 2 Buchstabe b der Verordnung (EU) Nr. 583/2010 der Kommission vom 1. Juli 2010 zur Durchführung der Richtlinie 2009/65/EG des Europäischen Parlaments ermittelt wurde.

Die laufenden Kosten geben an, wie stark das Fondsvermögen im abgelaufenen Geschäftsjahr mit Kosten belastet wurde. Berücksichtigt werden neben der Verwaltungs- und Verwahrstellenvergütung sowie der taxe d’abonnement alle übrigen Kosten mit Ausnahme der im Fonds angefallenen etwaigen erfolgsabhängigen Vergütungen (Performance Fee). Bei den Transaktionskosten werden nur die direkten Kosten der Verwahrstelle berücksichtigt. Die Kennzahl weist den Gesamtbetrag dieser Kosten als Prozentsatz des durchschnittlichen Fondsvolumens innerhalb des Geschäftsjahres aus. Bei Investmentfonds, die zu mehr als 20 % in andere Fondsprodukte/Zielfonds investieren, werden zusätzlich die Kosten der Zielfonds berücksichtigt – etwaige Einnahmen aus Retrozessionen (Bestandspflegeprovisionen) für diese Produkte werden aufwandsmindernd gegengerechnet. In Einzelfällen werden die Kosten der Zielfonds mittels eines Schätzverfahrens anhand von Investmentfonds-Kategorien (z. B. Aktienfonds, Rentenfonds etc.) ermittelt. Die tatsächlichen Kosten einzelner Zielfonds können von dem Schätzwert abweichen.

Für Aktienklassen, welche noch kein volles Geschäftsjahr bestehen, wird auf einen Ausweis der laufenden Kosten verzichtet.

8.) Transaktionskosten

Die Transaktionskosten berücksichtigen sämtliche Kosten, die im Geschäftsjahr auf Rechnung des Fonds separat ausgewiesen bzw. abgerechnet wurden und in direktem Zusammenhang mit einem Kauf oder Verkauf von Wertpapieren, Geldmarktinstrumenten, Derivaten oder anderen Vermögensgegenständen stehen. Zu diesen Kosten zählen im Wesentlichen Kommissionen, Abwicklungsgebühren, Lagerstellengebühren und Steuern.

9.) Kontokorrentkonten (Bankguthaben bzw.

Bankverbindlichkeiten) des Teilfonds

Sämtliche Kontokorrentkonten des Teilfonds (auch solche in unterschiedliche Währungen), die tatsächlich und rechtlich nur Teile eines einheitlichen Kontokorrentkontos bilden, werden in der Zusammensetzung des jeweiligen Netto-Teilfondsvermögens als einheitliches Kontokorrent ausgewiesen. Kontokorrentkonten in Fremdwährung, sofern vorhanden, werden in die jeweilige Teilfondswährung umgerechnet. Als Basis für die Zinsberechnung gelten die Bedingungen des jeweiligen Einzelkontos.

10.) Ertrags- und Aufwandsausgleich

Im ordentlichen Nettoergebnis sind ein Ertragsausgleich und ein Aufwandsausgleich verrechnet. Diese beinhalten während des Geschäftsjahres angefallene Nettoerträge und -aufwendungen, die der Aktienerwerber im Ausgabepreis mitbezahlt und der Aktienverkäufer im Rücknahmepreis vergütet erhält.

11.) Ereignisse im Berichtszeitraum

Mit Wirkung zum 30. Dezember 2022 wurde der Verkaufsprospekt aufgrund der Umsetzung der Verordnung (EU) 2022/1288 überarbeitet und aktualisiert. Des Weiteren wurden nachfolgende Aktienklassen aufgelegt:

| Aktienklasse | Auflagedatum |

| VI | 03.01.2023 |

| VII | 03.01.2023 |

Im Berichtszeitraum ergaben sich keine weiteren wesentlichen Änderungen sowie keine sonstigen wesentliche Ereignisse.

12.) Ereignisse nach dem Berichtszeitraum

Herr Julien Zimmer ist mit Wirkung zum 19.12.2023 als Aufsichtsrat der Flossbach von Storch Invest S.A. zurückgetreten. Herr Dirk von Velsen ist mit Wirkung zum 31.12.2023 als Aufsichtsrat der Flossbach von Storch Invest S.A. zurückgetreten. Die vakante Position wird durch Herrn Kurt von Storch eingenommen.

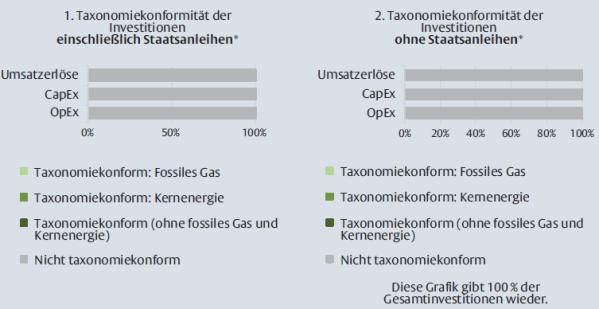

13.) Nachhaltigkeitsbezogene Offenlegungspflichten

Der Flossbach von Storch SICAV – Multiple Opportunities ist als Artikel 8 Produkt im Sinne der Verordnung (EU) 2019/2088 des Europäischen Parlaments und des Rates vom 27. November 2019 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor („SFDR“, „Offenlegungsverordnung“) eingestuft. Die Informationen über die ökologischen und sozialen Merkmale, die mit den Teilfonds beworben werden, sind im Anhang dieses Jahresberichts enthalten.

Dieser Jahresbericht wurde auf Basis des Nettoinventarwertes zum 29. September 2023 mit den letzten verfügbaren Kursen zum 29. September 2023 und unter Berücksichtigung aller Ereignisse, die sich auf die Rechnungslegung zum Bilanzstichtag am 30. September 2023 beziehen, erstellt.

Prüfungsvermerk

An die Aktionäre der Flossbach von Storch SICAV

Unser Prüfungsurteil

Nach unserer Beurteilung vermittelt der beigefügte Abschluss in Übereinstimmung mit den in Luxemburg geltenden gesetzlichen Bestimmungen und Verordnungen betreffend die Aufstellung und Darstellung des Abschlusses ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögensund Finanzlage der Flossbach von Storch SICAV und ihres Teilfonds (der „Fonds“) zum 30. September 2023 sowie der Ertragslage und der Entwicklung des Fondsvermögens für das an diesem Datum endende Geschäftsjahr.

Was wir geprüft haben

Der Abschluss des Fonds besteht aus:

| ― |

der Zusammensetzung des Netto-Teilfondsvermögens zum 30. September 2023; |

| ― |

der Veränderung des Netto-Teilfondsvermögens für das an diesem Datum endende Geschäftsjahr; |

| ― |

der Ertrags- und Aufwandsrechnung für das an diesem Datum endende Geschäftsjahr; |

| ― |

der Vermögensaufstellung zum 30. September 2023; und |

| ― |

dem Anhang, einschließlich einer Zusammenfassung bedeutsamer Rechnungslegungsmethoden. |

Grundlage für das Prüfungsurteil

Wir führten unsere Abschlussprüfung in Übereinstimmung mit dem Gesetz vom 23. Juli 2016 über die Prüfungstätigkeit (Gesetz vom 23. Juli 2016) und nach den für Luxemburg von der „Commission de Surveillance du Secteur Financier“ (CSSF) angenommenen internationalen Prüfungsstandards (ISAs) durch. Unsere Verantwortung gemäß dem Gesetz vom 23. Juli 2016 und den für Luxemburg von der CSSF angenommenen ISAs wird im Abschnitt „Verantwortung des „Réviseur d’entreprises agréé“ für die Abschlussprüfung“ weitergehend beschrieben.

Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen.

Wir sind unabhängig von dem Fonds in Übereinstimmung mit dem „International Code of Ethics for Professional Accountants, including International Independence Standards“, herausgegeben vom „International Ethics Standards Board for Accountants“ (IESBA Code) und für Luxemburg von der CSSF angenommen, sowie den beruflichen Verhaltensanforderungen, die wir im Rahmen der Abschlussprüfung einzuhalten haben und haben alle sonstigen Berufspflichten in Übereinstimmung mit diesen Verhaltensanforderungen erfüllt.

Sonstige Informationen

Der Verwaltungsrat des Fonds ist verantwortlich für die sonstigen Informationen. Die sonstigen Informationen beinhalten die Informationen, welche im Jahresbericht enthalten sind, jedoch beinhalten sie nicht den Abschluss und unseren Prüfungsvermerk zu diesem Abschluss.

PricewaterhouseCoopers, Société coopérative, 2 rue Gerhard Mercator, B.P. 1443, L-1014 Luxembourg T : +352 4948481, F : +352 494848 2900, www.pwc.lu

Cabinet de révision agréé. Expert-comptable (autorisation gouvernementale n°10028256) R.C.S. Luxembourg B 65 477 – TVA LU25482518

Unser Prüfungsurteil zum Abschluss deckt nicht die sonstigen Informationen ab und wir geben keinerlei Sicherheit jedweder Art auf diese Informationen.

Im Zusammenhang mit der Prüfung des Abschlusses besteht unsere Verantwortung darin, die sonstigen Informationen zu lesen und dabei zu beurteilen, ob eine wesentliche Unstimmigkeit zwischen diesen und dem Abschluss oder mit den bei der Abschlussprüfung gewonnenen Erkenntnissen besteht oder auch ansonsten die sonstigen Informationen wesentlich falsch dargestellt erscheinen. Sollten wir auf Basis der von uns durchgeführten Arbeiten schlussfolgern, dass sonstige Informationen wesentliche falsche Darstellungen enthalten, sind wir verpflichtet, diesen Sachverhalt zu berichten. Wir haben diesbezüglich nichts zu berichten.

Verantwortung des Verwaltungsrats des Fonds für den Abschluss

Der Verwaltungsrat des Fonds ist verantwortlich für die Aufstellung und sachgerechte Gesamtdarstellung des Abschlusses in Übereinstimmung mit den in Luxemburg geltenden gesetzlichen Bestimmungen und Verordnungen zur Aufstellung und Darstellung des Abschlusses, und für die internen Kontrollen, die er als notwendig erachtet, um die Aufstellung des Abschlusses zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Abschlusses ist der Verwaltungsrat des Fonds verantwortlich für die Beurteilung der Fähigkeit des Fonds zur Fortführung der Tätigkeit und, sofern einschlägig, Angaben zu Sachverhalten zu machen, die im Zusammenhang mit der Fortführung der Tätigkeit stehen, und die Annahme der Unternehmensfortführung als Rechnungslegungsgrundsatz zu nutzen, sofern nicht der Verwaltungsrat des Fonds beabsichtigt, den Fonds zu liquidieren, die Geschäftstätigkeit einzustellen, oder keine andere realistische Alternative mehr hat, als so zu handeln.

Verantwortung des „Réviseur d’entreprises agréé“ für die Abschlussprüfung

Die Zielsetzung unserer Prüfung ist es, eine hinreichende Sicherheit zu erlangen, ob der Abschluss als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, und darüber einen Prüfungsvermerk, der unser Prüfungsurteil enthält, zu erteilen. Hinreichende Sicherheit entspricht einem hohen Grad an Sicherheit, ist aber keine Garantie dafür, dass eine Prüfung in Übereinstimmung mit dem Gesetz vom 23. Juli 2016 und nach den für Luxemburg von der CSSF angenommenen ISAs stets eine wesentliche falsche Darstellung, falls vorhanden, aufdeckt. Unzutreffende Angaben können entweder aus Unrichtigkeiten oder aus Verstößen resultieren und werden als wesentlich angesehen, wenn vernünftigerweise davon ausgegangen werden kann, dass diese individuell oder insgesamt die auf der Grundlage dieses Abschlusses getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Im Rahmen einer Abschlussprüfung in Übereinstimmung mit dem Gesetz vom 23. Juli 2016 und nach den für Luxemburg von der CSSF angenommenen ISAs üben wir unser pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus:

| ― |

identifizieren und beurteilen wir das Risiko von wesentlichen falschen Darstellungen im Abschluss aus Unrichtigkeiten oder Verstößen, planen und führen Prüfungshandlungen durch als Antwort auf diese Risiken und erlangen Prüfungsnachweise, die ausreichend und angemessen sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Angaben bzw. das Außerkraftsetzen interner Kontrollen beinhalten können; |

| ― |

gewinnen wir ein Verständnis von dem für die Abschlussprüfung relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit des internen Kontrollsystems des Fonds abzugeben; |

| ― |

beurteilen wir die Angemessenheit der von dem Verwaltungsrat des Fonds angewandten Bilanzierungsmethoden, der rechnungslegungsrelevanten Schätzungen und den entsprechenden Anhangsangaben; |

| ― |

schlussfolgern wir über die Angemessenheit der Anwendung des Rechnungslegungsgrundsatzes der Fortführung der Tätigkeit durch den Verwaltungsrat des Fonds sowie auf der Grundlage der erlangten Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fähigkeit des Fonds zur Fortführung der Tätigkeit aufwerfen könnten. Sollten wir schlussfolgern, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Prüfungsvermerk auf die dazugehörigen Anhangsangaben zum Abschluss hinzuweisen oder, falls die Angaben unangemessen sind, das Prüfungsurteil zu modifizieren. Diese Schlussfolgerungen basieren auf der Grundlage der bis zum Datum des Prüfungsvermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass der Fonds seine Tätigkeit nicht mehr fortführen kann; |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Abschlusses einschließlich der Anhangsangaben, und beurteilen, ob dieser die zugrundeliegenden Geschäftsvorfälle und Ereignisse sachgerecht darstellt. |

Wir kommunizieren mit den für die Überwachung Verantwortlichen, unter anderem den geplanten Prüfungsumfang und Zeitraum sowie wesentliche Prüfungsfeststellungen einschließlich wesentlicher Schwächen im internen Kontrollsystem, die wir im Rahmen der Prüfung identifizieren.

PricewaterhouseCoopers, Société coopérative Luxemburg, 18. Januar 2024

Vertreten durch

Björn Ebert

Angaben gemäß delegierter AIFM-Verordnung (ungeprüft)

1.) Risikomanagement-Verfahren

Die Verwaltungsgesellschaft verwendet ein Risikomanagement-Verfahren, das es ihr erlaubt, das mit den Anlagepositionen verbundene Risiko angemessen zu überwachen und zu messen.

Gemäß dem zum Geschäftsjahresende gültigen Verkaufsprospekt unterliegt der Teilfonds der Flossbach von Storch SICAV folgendem Risikomanagement Verfahren:

| Teilfonds | Angewendetes Risikomanagementverfahren |

| Flossbach von Storch SICAV -Multiple Opportunities | Commitment-Ansatz |

Im Zeitraum vom 1. Oktober 2022 bis zum 30. September 2023 wurde zur Überwachung und Messung des mit Derivaten verbundenen Gesamtrisikos für den Teilfonds Flossbach von Storch SICAV – Multiple Opportunities der Commitment-Ansatz verwendet. Bei der Methode „Commitment-Ansatz“ werden die Positionen aus derivativen Finanzinstrumenten in ihre entsprechenden Basiswertäquivalente mittels des Delta-Ansatzes umgerechnet. Dabei werden Netting- und Hedgingeffekte zwischen derivativen Finanzinstrumenten und ihren Basiswerten berücksichtigt.

2.) Liquiditätsrisikomanagement

Die Verwaltungsgesellschaft hat Grundsätze zur Ermittlung sowie fortlaufenden Überwachung des Liquiditätsrisikos festgelegt. Hierdurch soll gewährleistet werden, dass jederzeit ein ausreichender Anteil an liquiden Vermögenswerten im Teilfonds vorhanden ist, um Rücknahmen unter normalen Marktbedingungen bedienen zu können.

Das Liquiditätsrisikomanagement berücksichtigt die relative Liquidität der Vermögenswerte des jeweiligen Teilfonds sowie die für die Liquidierung erforderliche Zeit, um eine angemessene Liquiditätshöhe für die zugrunde liegenden Verbindlichkeiten zu gewährleisten.

Die Ableitung der Verbindlichkeiten erfolgt aus einer Projektion historischer Rücknahmen und berücksichtigt die fondsspezifischen Rücknahmebedingungen.

Das Liquiditätsrisikomanagement stellt einen quantitativen Zugang dar, um die quantitativen und qualitativen Risiken von Positionen und beabsichtigten Investitionen zu bewerten, die wesentliche Auswirkungen auf das Liquiditätsprofil des Vermögenswertportfolios des jeweiligen Teilfonds haben. Im Berichtszeitraum ergaben sich keine Änderungen der Grundsätze zur Ermittlung sowie der fortlaufenden Überwachung des Liquiditätsrisikos des Fonds. Ferner war in den Teilfonds im Berichtszeitraum jederzeit ein ausreichender Anteil an Liquidität vorhanden, um Aktienrücknahmen bedienen zu können.

3.) Leverage nach Brutto- und Commitment-Methode

Die Verwaltungsgesellschaft hat die Berechnung des Risikos der Teilfonds sowohl anhand der Brutto- als auch der Commitment-Methode umgesetzt.

Im Rahmen der Bruttomethode und der Commitment-Methode berechnet die Verwaltungsgesellschaft das Risiko gemäß der AIFM-Verordnung als die Summe der absoluten Werte aller Positionen unter grundsätzlicher Einhaltung der in der AIFM-Verordnung genannten Spezifikationen. Sowohl für die Commitment-Methode als auch für die Bruttomethode beträgt die Hebelfinanzierung maximal 300 % des jeweiligen Teilfondsvolumens. Die Hebelwirkung wies zum Stichtag die folgenden Werte auf:

| Teilfonds | CommitmentMethode | BruttoMethode |

| Flossbach von Storch SICAV -Multiple Opportunities | 99,99% | 101,68% |

4.) Risikoprofile

Der von der Flossbach von Storch Invest S.A. verwaltete Fonds mit seinen zum Geschäftsjahresende bestehenden Teilfonds wurde in die folgenden Risikoprofile eingeordnet:

| Teilfonds | Risikoprofil |

| Flossbach von Storch SICAV – Multiple Opportunities | Wachstumsorientiert |

Der Teilfonds eignet sich für wachstumsorientierte Anleger. Aufgrund der Zusammensetzung des NettoTeilfondsvermögen besteht ein hohes Gesamtrisiko, dem auch hohe Ertragschancen gegenüberstehen. Die Risiken können insbesondere aus Währungs-, Bonitäts- und Kursrisiken, sowie aus Risiken, die aus den Änderungen des Marktzinsniveaus resultieren, bestehen. Die Beschreibung der Risikoprofile wurde unter der Voraussetzung von normal funktionierenden Märkten erstellt. In unvorhergesehenen Marktsituationen oder Marktstörungen aufgrund nicht funktionierender Märkte können weitergehende Risiken, als die in dem Risikoprofil genannten auftreten.

5.) Angaben zur Vergütungspolitik

Die Flossbach von Storch Gruppe hat unter Einbeziehung relevanter Funktionen ein angemessenes Vergütungssystem für alle Mitarbeiter eingerichtet, das im Einklang mit der Geschäfts- und Risikostrategie, den Zielen und Werten sowie den langfristigen Interessen und den Maßnahmen zum Interessenkonfliktmanagement der Flossbach von Storch Gruppe steht.

Die Vergütungspolitik ist an das Risikoprofil der Gesellschaften angepasst und bezieht Nachhaltigkeitsrisiken, also Ereignisse oder Bedingungen aus den Bereichen Umwelt, Soziales oder Unternehmensführung, deren Eintreten negative Auswirkungen auf die Vermögens-, Finanz- und Ertragslage sowie auf die Reputation von Flossbach von Storch haben können, mit ein. Sie berücksichtigt die langfristige und nachhaltige Entwicklung der Flossbach von Storch Gruppe sowie die Interessen ihrer Mitarbeiter, Kunden, Anleger und der Eigentümer und ist darauf ausgerichtet Interessenkonflikte zu vermeiden.

Die Gesamtvergütung kann sich aus einer fixen und einer variablen Komponente zusammensetzen.

Als fixe Vergütung gelten das vertraglich vereinbarte, in der Regel monatliche Festgehalt sowie finanzielle Leistungen oder Sachbezüge im Sinne des Gesetzes, die auf einer vorher festgelegten, allgemeinen, dauerhaften und ermessensunabhängigen Regelung der Flossbach von Storch Gruppe beruhen. Die variable Vergütung wird als leistungsbezogene Zusatzvergütung (Bonus) für eine nachhaltige und risikobereinigte Leistung des Mitarbeiters auf der Grundlage einer Bewertung der individuellen Leistung, der Leistung des betroffenen Bereichs bzw. Geschäftsbereichs sowie des Gesamtergebnisses von Flossbach von Storch gewährt und steht dem Grunde nach und in der Höhe im Ermessen von Flossbach von Storch. Bei der Festsetzung einer variablen Vergütung sind qualitative und quantitative Kriterien zu berücksichtigen.

Die variable und die feste Vergütung müssen in einem angemessenen Verhältnis zueinanderstehen, um eine übermäßige Risikoübernahme zu vermeiden.

Im Rahmen der jährlichen Überprüfung der Vergütungspolitik ergaben sich keine wesentlichen Änderungen.