Das muss man leider so sagen, wenn man sich die aktuelle Bilanz anschaut. Diese weist ein negatives Jahresergebnis von über 400TDE aus, womit man als Anleger natürlich nicht zufrieden sein kann. Einzig und allein die Erträge aus der Neubewertung zeigen hier ein gutes Ergebnis. Diese Position aber ist „valide“ und kann sich jedes Bilanzjahr verändern.

Middle East Best Select GmbH & Co. Vierte KG

Bremen

Jahresabschluss zum Geschäftsjahr vom 01.01.2017 bis zum 31.12.2017

BILANZ ZUM 31. DEZEMBER 2017

A. AKTIVA

| 31.12.2017 | 31.12.2016 | ||

| EUR | EUR | ||

| INVESTMENTANLAGEVERMÖGEN | |||

| 1. Beteiligungen | 9.172.017,01 | 174.613,42 | |

| 2. Barmittel und Barmitteläquivalente | |||

| Täglich verfügbare Bankguthaben | 832.737,82 | 1.175.547,56 | |

| 10.004.754,83 | 1.350.160,98 | ||

|

B. PASSIVA |

|||

| 1. Rückstellungen | 32.650,00 | 68.656,56 | |

| 2. Verbindlichkeiten aus Lieferungen und Leistungen | |||

| aus anderen Lieferungen und Leistungen | 272.600,56 | 130.688,35 | |

| 3. Eigenkapital | 9.699.504,27 | ||

| Kapitalanteile der Kommanditisten | |||

| a) Kapitalanteile / gezeichnetes Kapital | 11.673.000,00 | 11.673.000,00 | |

| b) Kapitalrücklage | 494.791,87 | 494.791,87 | |

| c) Nicht realisierte Gewinne/Verluste aus der Neubewertung | 1.832.645,47 | -7.164.758,12 | |

| d) Gewinnvortrag/Verlustvortrag | -3.852.217,68 | -3.483.918,69 | |

| e) Realisiertes Ergebnis des Geschäftsjahres | -448.715,39 | -368.298,99 | |

| 10.004.754,83 | 1.350.160,98 | ||

GEWINN- UND VERLUSTRECHNUNG

FÜR DIE ZEIT VOM 1. JANUAR BIS 31. DEZEMBER 2017

| 2017 | 2016 | ||

| EUR | EUR | ||

| Investmenttätigkeit | |||

| 1. Erträge | |||

| Zinsen und ähnliche Erträge | 0,00 | 363,35 | |

| Summe der Erträge | 0,00 | 363,35 | |

| 2. Aufwendungen | |||

| a) Verwaltungsvergütung | -175.347,00 | -186.976,80 | |

| b) Verwahrstellenvergütung | -41.650,00 | -41.650,00 | |

| c) Prüfungs- und Veröffentlichungskosten | -15.675,31 | -18.243,28 | |

| d) Sonstige Aufwendungen | -216.043,08 | -121.792,26 | |

| Summe der Aufwendungen | -448.715,39 | -368.662,34 | |

| 3. Ordentlicher Nettoertrag | -448.715,39 | -368.298,99 | |

| 4. Realisiertes Ergebnis des Geschäftsjahres | -448.715,39 | -368.298,99 | |

| 5. Zeitwertänderung | |||

| a) Erträge aus der Neubewertung | 8.997.403,59 | 0,00 | |

| b) Aufwendungen aus der Neubewertung | 0,00 | -1.614.786,78 | |

| Summe des nicht realisierten Ergebnisses des Geschäftsjahres | 8.997.403,59 | -1.614.786,78 | |

| 6. Ergebnis des Geschäftsjahres | 8.548.688,20 | -1.983.085,77 | |

ANHANG FÜR DAS GESCHÄFTSJAHR 2017

I. ALLGEMEINES

Die Middle East Best Select GmbH & Co. Vierte KG ist eine geschlossene Investmentkommanditgesellschaft im Sinne des Kapitalanlagengesetzbuches (KAGB).

Der Jahresabschluss für das Geschäftsjahr vom 01. Januar 2017 bis zum 31. Dezember 2017 wurde nach den Vorschriften § 158 i.V.m. § 135 und § 101 des Kapitalanlagegesetzbuches (KAGB) sowie den Bestimmungen des Ersten Abschnitts des Dritten Buches des HGB (§§ 238 ff. HGB) unter Berücksichtigung der ergänzenden Vorschriften für Kapitalgesellschaften im Zweiten Abschnitt des Dritten Buches des HGB (§§ 264 ff. HGB) aufgestellt. Darüber hinaus wurden die Vorschriften der Kapitalanlage-, Rechnungslegungs- und Bewertungsverordnung (KARBV) sowie die ergänzenden Bestimmungen des Gesellschaftsvertrags beachtet.

Die Gliederung der Bilanz und der Gewinn- und Verlustrechnung erfolgt nach §§ 21 und 22 KARBV in Staffelform. Diese sind unverändert gegenüber dem Vorjahr.

Die Aufstellung des Anhangs erfolgt unter Beachtung des § 25 KARBV. Die Gesellschaft eine kleine Personenhandelsgesellschaft i.S.d. § 264a Abs. 1 i.V.m. § 267 Abs. 1 HGB. Für den Anhang wurde daher teilweise von größenabhängigen Erleichterungen nach §§ 274a und 288 HGB Gebraucht gemacht.

Die Gesellschaft ist im Handelsregister, Abteilung A, Amtsgericht Bremen, unter der Nummer HRA 26413 eingetragen. Der Sitz der Gesellschaft ist Bremen.

II. BILANZIERUNGS- UND BEWERTUNGSMETHODEN

Für die Aufstellung des Jahresabschlusses sind die nachfolgend erläuterten Bilanzierungs- und Bewertungsmethoden maßgebend.

Die Beteiligungen werden gemäß § 271 KAGB i.V.m. § 168 Abs. 3 KAGB mit dem Verkehrswert angesetzt, der bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten angemessen ist. Abweichend zum Vorjahr erfolgte die Bewertung nach § 271 Abs. 4 KAGB i.V.m. § 216 Abs. 1 Nr. 2 KAGB nicht durch einen externen Bewerter sondern durch die AlF-Kapitalverwaltungsgesellschaft.

Guthaben bei Kreditinstituten sind zum Nennwert bewertet.

Die Rückstellungen sind in Höhe des nach vernünftiger kaufmännischer Beurteilung notwendigen Erfüllungsbetrags angesetzt und enthalten alle erkennbaren Risiken und ungewissen Verpflichtungen.

Die Verbindlichkeiten sind nach § 29 Abs. 3 KARBV mit ihrem Rückzahlungsbetrag passiviert.

III. Erläuterungen zur Bilanz

1. Beteiligungen

Die Middle East Best Select GmbH & Co. Vierte KG, Bremen, ist an folgenden Gesellschaften beteiligt:

| • |

38,27 % der Anteile an der Shamsuna Ventures W.L.L., Königreich Bahrain – eine Kapitalgesellschaft nach bahrainischem Recht. Die Shamsuna Ventures W.L.L. hat zum 31.12.2016 ein Gesellschaftskapital i.H.v. US Dollar 13.052.949,00. Der Jahresbericht der Gesellschaft zum 31.12.2017 lag zum Zeitpunkt der Jahresabschlusserstellung noch nicht vor. Die Beteiligung wurde am 27.12.2013 erworben. Der Verkehrswert der Beteiligung beträgt EUR 2.439.178,69. Die Umrechnung erfolgte anhand des Kurses 1 EUR=1,1993 US Dollar. |

| • |

26,88 % der Anteile an der Terra Sola Ventures W.L.L., Manama, Königreich Bahrain – eine Kapitalgesellschaft nach bahrainischem Recht. Die Terra Sola Ventures W.L.L. hat zum 31.12.2016 ein Gesellschaftskapital i.H.v. US Dollar 18.590.790,00. Der Jahresbericht der Gesellschaft zum 31.12.2017 lag zum Zeitpunkt der Jahresabschlusserstellung noch nicht vor. Die Beteiligung wurde am 28.07.2014 erworben. Der Verkehrswert der Beteiligung beträgt EUR 6.732.838,32. Die Umrechnung erfolgte anhand des Kurses 1 EUR=1,1993 US Dollar. |

2. Verbindlichkeiten

In den Verbindlichkeiten aus anderen Lieferungen und Leistungen in Höhe von EUR 272.600,56 (Vorjahr: EUR 130.688,35) sind im Wesentlichen sonstige betriebliche Aufwendungen enthalten. Sämtliche Verbindlichkeiten aus Lieferungen und Leistungen haben eine Restlaufzeit von bis zu einem Jahr.

3. Eigenkapital

Auf der Grundlage der Regelungen des § 8 des Gesellschaftsvertrags i.V.m. § 25 Abs. 4 KARBV bestehen zum 31.12.2017 die folgenden Kapitalkonten:

| EUR | |

| I. Kapitalanteil persönlich haftender Gesellschafter | |

| 1. Kapitalkonto I (fester Kapitalanteil) | 0,00 |

| 2. Kapitalkonto II (Agio) | 0,00 |

| 3. Kapitalkonto III (Entnahmen / Einlagen) | 0,00 |

| 4. Kapitalkonto IV (Gewinn- und Verlustvorträge) | 0,00 |

| 5. Kapitalkonto V (Jahresüberschuss- / fehlbetrag) | 0,00 |

| 0,00 |

| EUR | |

| I. Kapitalanteil Kommanditisten | |

| 1. Kapitalkonto I (fester Kapitalanteil) | 11.673.000,00 |

| 2. Kapitalkonto II (Agio) | 495.475,00 |

| 3. Kapitalkonto III (Entnahmen / Einlagen) | -683,13 |

| 4. Kapitalkonto IV (Gewinn- und Verlustvorträge) | -11.016.975,80 |

| 5. Kapitalkonto V (Jahresüberschuss- / fehlbetrag) | 8.548.688,20 |

| 9.699.504,27 |

IV. Erläuterungen zur Gewinn- und Verlustrechnung

1. Aufwendungen

Die Aufwendungen resultieren im Wesentlichen aus Aufwendungen für Rechts- und Beratungskosten in Höhe von EUR 196.890,85 (Vorjahr: EUR 69.328,29) und aus laufenden Vergütungen.

2. Zeitwertänderung

Die Erträge aus der Neubewertung resultieren aus der Neubewertung der Beteiligungen zum Verkehrswert.

V. ERGÄNZENDE ANGABEN NACH KAGB UND KARBV

1. Anteilswert

Der Nettovermögenswert (NAV) nach § 101 Abs. 1 S. 3 Nr. 3 KAGB i.V.m. § 168 Abs. 1 KAGB enspricht dem Wert des Eigenkapitals der Gesellschaft und beträgt EUR 9.699.504,27.

Die Anzahl der am Bilanzstichtag umlaufenden Anteile beläuft sich auf 1.167 Stück. Somit ergibt sich ein Nettoinventarwert von EUR 8.311,49 je Anteil.

2. Vergleichende Übersicht der letzten drei Geschäftsjahre

| 2015 | 2016 | 2017 | |

| Nettoinventarwert | 3.133.997,67 | 1.150.816,07 | 9.699.504,27 |

| Anteilswert | 2.685,52 | 986,13 | 8.311,49 |

3. Entwicklungsrechnung

Da die Komplementärin keine Einlage leistet und nicht am Vermögen der Investmentgesellschaft beteiligt ist, zeigt die Entwicklungs- und Verwendungsrechnung ausschließlich die Ergebniszuweisung und Entwicklung der Kapitalanteile der Kommanditisten.

| EUR | |

| I, Wert des Eigenkapitals am Beginn des Geschäftsjahres | 1.150.816,07 |

| 1. Realisiertes Ergebnis des Geschäftsjahres | -448.715,39 |

| 2. Nicht realisiertes Ergebnis des Geschäftsjahres | 8.997.403,59 |

| II. Wert des Eigenkapitals am Ende des Geschäftsjahres | 9.699,504,27 |

4. Verwendungsrechnung

| EUR | |

| 1. Realisiertes Ergebnis des Geschäftsjahres | -448.715,39 |

| 2. Gutschrift / Belastung auf den Kapitalkonten | 448.715,39 |

| 3. Bilanzgewinn / Verlust | 0,00 |

5. Gesamtkostenquote und Angaben zur Transparenz

Die Gesamtkostenquote beträgt 8,31 %.

Die Komplementärin hat für das Jahr 2017 eine Vergütung in Höhe von pauschal EUR 97.190,88 erhalten.

Die Kapitalverwaltungsgesellschaft XOLARIS Service Kapitalverwaltungs-AG, München, erhielt für das Geschäftsjahr eine pauschale Vergütung für die Fondsverwaltung in Höhe von brutto EUR 48.679,68.

Die Verwahrstelle The Bank of New York Mellon, Frankfurt am Main, erhielt eine pauschale Vergütung für ihre Aufgaben in Höhe von brutto EUR 41.650,00.

Die Beratungsgesellschaft Terra Nex Financial Engineering AG, Zug, Schweiz, erhielt für das Jahr 2017 eine pauschale Beratungsvergütung in Höhe von EUR 40.000,00.

Die Treuhandgesellschaft INTEGRA Treuhandgesellschaft mbH, München, erhielt im Berichtsjahr für ihre treuhänderischen Aufgaben eine pauschale Vergütung in Höhe von brutto EUR 29.476,44.

Die Kapitalverwaltungsgesellschaft erhielt für das Jahr 2017 keine Rückvergütungen der aus dem Investmentvermögen an die Verwahrstelle und an Dritte geleisteten Vergütungen und Aufwandsentschädigungen.

VI. SONSTIGE ANGABEN

1. Angaben zu Arbeitnehmern

Die Gesellschaft beschäftigt unverändert zum Vorjahr keine Arbeitnehmer.

2. Gesellschaftsorgane

Persönlich haftende Gesellschafterin:

Komplementärin der Gesellschaft ist die Middle East Best Select Fonds GmbH, Bremen, mit einem Stammkapital von EUR 25.000,00. Geschäftsführer der Gesellschaft sind:

| • |

Herr Hans-Jürgen Döhle, Finanzkaufmann, Bremen und |

| • |

Herr Heinz-Günther Wülfrath, Kaufmann, Bad Aibling |

Die Komplementärin hält keinen eigenen Kapitalanteil. Zur Geschäftsführung ist ausschließlich die Komplementärin Middle East Best Select Fonds GmbH, Bremen, vertreten durch Ihre Geschäftsführer, befugt.

Bremen, den 17. April 2018

gez. Hans-Jürgen Döhle

gez. Heinz Günter Wülfrath

LAGEBERICHT 2017

Umsetzung KAGB – Konformität

Es konnte für die Middle East Best Select GmbH & Co. Vierte KG mit der BaFin keine einvernehmliche Lösung für eine geeignete Diversifizierung des Portfolios gefunden werden, was mittlerweile auch nicht mehr erforderlich ist, da es der nach § 154 KAGB bestellten externen Kapitalverwaltungsgesellschaft, XOLARIS Service Kapitalverwaltungs-Aktiengesellschaft (KVG), mit Sitz in München gelungen ist, die Beteiligungen des MEBS 4 mit Datum 29.12.2017 an einen Käufer in Dubai zu veräußern. Die jeweiligen Kaufpreiszahlungen erfolgen in drei Tranchen und sollen vertragsgemäß bis 30. November 2018 entrichtet sein.

Vermögens-, Finanz- und Ertragslage

Erläuterung zum Jahresergebnis 2017

Der Jahresüberschuss der Fondsgesellschaft beträgt im Geschäftsjahr 2017 TEUR 8.548, der sich aufteilt in ein realisiertes Ergebnis von TEUR -449 und in ein nicht realisiertes Ergebnis von TEUR 8.997 (Vj. Jahresfehlbetrag TEUR 1.983 – TEUR 368 realisiertes und TEUR 1.615 nicht realisiertes Ergebnis).

Die Fondsgesellschaft erzielte im Berichtsjahr Erträge in Höhe von EUR 0 (Vj. EUR 363).

Die Aufwendungen stiegen im Vergleich zum Vorjahr um TEUR 81 auf TEUR 449 Die Aufwendungen betreffen im Wesentlichen Aufwendungen für die Verwaltungsvergütung (TEUR 175) sowie sonstige Aufwendungen (TEUR 216).

Wirtschaftliche/finanzielle Situation der Fondsgesellschaft im Geschäftsjahr 2017

Die wirtschaftliche Situation der Middle East Best Select GmbH & Co. Vierte KG im Geschäftsjahr 2017 kann weiterhin als stabil bezeichnet werden.

Die Fondsgesellschaft weist zum Bilanzstichtag eine kurzfristige Liquidität in Höhe von TEUR 833 auf. Diesem Guthaben stehen Rückstellungen und Verbindlichkeiten in Höhe von insgesamt TEUR 305 gegenüber. Die Rückstellungen wurden im Wesentlichen für Rechts-, Prüfungs- und Beratungskosten gebildet.

Die Fondsgesellschaft verfügt damit über ausreichende Liquidität zur Deckung ihrer kurzfristigen Verbindlichkeiten sowie für die Vornahme weiterer Investitionen.

Ertragslage

Die Gewinn- und Verlustrechnung schließt im Geschäftsjahr 2017 mit einem Jahresergebnis von TEUR 8.548 ab, bei einem realisierten Ergebnis in Höhe von TEUR -449 sowie einem unrealisierten Ergebnis in Höhe von TEUR 8.997.

Finanzlage

Der Bestand an Barmittel und Barmitteläquivalente hat sich im Vergleich zum Vorjahr um TEUR 343 auf TEUR 833 verringert.

Die Zahlungsfähigkeit der Fondsgesellschaft war im Geschäftsjahr 2017 jederzeit gegeben.

Vermögenslage

Die Bilanzsumme hat sich gegenüber dem Vorjahr um TEUR 8.655 auf TEUR 10.005 erhöht.

Auf der Aktivseite resultiert diese Veränderung zum überwiegenden Teil aus den stark gesteigerten Beteiligungsansätzen um TEUR 8.997 auf TEUR 9.172 (im Vorjahr EUR 175). Auf der Passivseite fällt der Posten der Kapitalanteile mit TEUR 11.673 am größten aus.

Weiterhin im Wesentlichen im Eigenkapital enthalten sind, nicht realisierte kumulierte Gewinne aus der Neubewertung der Beteiligungen in Höhe von TEUR 1.883, ein Verlustvortrag aus realisierten Verlusten in Höhe von TEUR -3.852 sowie das realisierte Jahresergebnis in Höhe von TEUR -449.

Die Vermögenslage der Gesellschaft ist als geordnet zu bezeichnen.

Ausschüttungen / Auszahlungen

im Geschäftsjahr 2017 erfolgte keine Ausschüttung, da Auszahlungen nur aus erwirtschafteten Gewinnen vorgenommen werden dürfen.

Steuerliches Ergebnis 2017

Das Geschäftsjahr 2017 wurde mit einem steuerlichen Verlust von TEUR 367 (gemäß Überleitungsrechnung nach § 60 II EStDV) abgeschlossen.

Diese gewerblichen steuerlichen Anfangsverluste können ggf. mit positiven Einkünften aus gewerblichen oder anderen Einkünften verrechnet werden. Dies ist im Einzelfall mit dem persönlichen Steuerberater zu klären.

Steuerliche Einkunftsart

Bei der Fondsgesellschaft handelt es sich um eine gewerblich tätige Kommanditgesellschaft. Die Anleger erzielen Einkünfte aus Gewerbebetrieb und nehmen am steuerlichen Ergebnis der Gesellschaft entsprechend ihres Beteiligungsbetrages ab dem Geschäftsjahr teil, in dem ihr Beitritt zur Gesellschaft als Treugeber oder Direktkommanditist wirksam geworden ist.

Ausführlichere Informationen zu den steuerlichen Grundlagen können dem Verkaufsprospekt ab Seite 104 ff. entnommen werden. Besprechen Sie sich ggf. auch mit Ihrem Steuerberater.

Umlaufende Anteile

Die Anzahl der umlaufenden Anteile nach § 23 Abs. 3 i.V.m Abs. 2 Nr. 4 KARBV beträgt im Berichtsjahr 2017 gesamt 1.167 Stück (nominal 10.000,00 Euro / Anteil).

XOLARIS Service Kapitalvetwaltungs-Aktiengesellschaft

Bestellung

Die XOLARIS Service Kapitalverwaltungs-Aktiengesellschaft ist eine gem. §44 KAGB registrierte AlF-Kapitalverwaltungsgesellschaft im Sinne des §2 Abs. 5 i.V. mit §§ 1 Abs. 16, 17 Abs. 2 Nr. 1 KAGB, mit Geschäftsadresse in der Walter-Gropius-Str. 17 in 80807 München, seit 10.03.2017 Maximilianplatz 12, 80333 München. Sie ist nach §§ 17, 154 KAGB extern bestellte Kapitalverwaltungsgesellschaft (KVG) der Middle East Best Select GmbH & Co. Vierte KG.

Der Bestellungsvertrag endet mit dem Zeitpunkt der Beendigung des AlF. Die ordentliche Kündigung dieses Vertrages ist ausgeschlossen, jedoch unter Vorliegen eines wichtigen Grundes, sind die Parteien zur Kündigung unter Einhaltung einer Frist von zwölf Monaten berechtigt.

Die von der KVG zu erbringenden Leistungen lassen sich wie folgt gliedern:

| • |

Portfolioverwaltung |

||||||||||||||||

| • |

Risikomanagement |

||||||||||||||||

| • |

Administration

|

Diverse Bestandteile der Administration werden ggf. ausgelagert.

Vergütung

Für die oben aufgeführten Leistungen erhält die KVG eine jährliche Vergütung in Höhe von 0,90 % der Bemessungsgrundlage. Die AIF-KVG ist berechtigt, auf die jährliche Vergütung monatsweise anteilige Vorschüsse auf Basis der jeweils aktuellen Planzahlen zu erheben. Mögliche Überzahlungen sind nach Feststellung des tatsächlichen Nettoinventarwerts auszugleichen.

Als Bemessungsgrundlage für die Berechnung der laufenden Vergütungen gilt die Summe aus dem durchschnittlichen Nettoinventarwert der Gesellschaft im jeweiligen Geschäftsjahr und den bis zum jeweiligen Berechnungsstichtag von der Gesellschaft an die Anleger geleisteten Auszahlungen, maximal aber 100 % des von den Anlegern gezeichneten Kommanditkapitals.

Vergütungen der Mitarbeiter der Kapitalverwaltungsgesellschaft gem. § 353 Abs. 5 i. V. m § 46 i. V. m. § 135 Abs. 7 i. V. m. § 101 Abs. 3 KAGB:

| Gesamtsumme der von der KVG im Geschäftsjahr gezahlten Mitarbeitervergütung | -EUR 385.800, |

| davon feste Vergütung | -EUR 385.800, |

| davon variable Vergütung | – |

| Anzahl der Mitarbeiter der KVG | 9 (zeitweise 10) |

| Gesamtsumme der von der KVG im Geschäftsjahr gezahlten Vergütung an Führungskräfte und Mitarbeiter, deren Tätigkeit sich wesentlich auf das Risikoprofil des AlF ausgewirkt hat | EUR 30.000,00 |

| davon Führungskräfte | EUR 30.000,00 |

| davon andere Mitarbeiter |

Auslagerungen/Dienstleistungen

Per 31.12.2017 werden folgende Tätigkeiten durch externe Unternehmen erbracht:

Baker Tilly GmbH & Co. KG Wirtschaftsprüfungsgesellschaft, Hamburg

Vorbereitung und Erstellung des Jahresabschlusses und Steuererklärung

Prospero Service GmbH, Konstanz

Anlegerverwaltung, Fondsbuchhaltung

Chancen und Risiken

Chancen

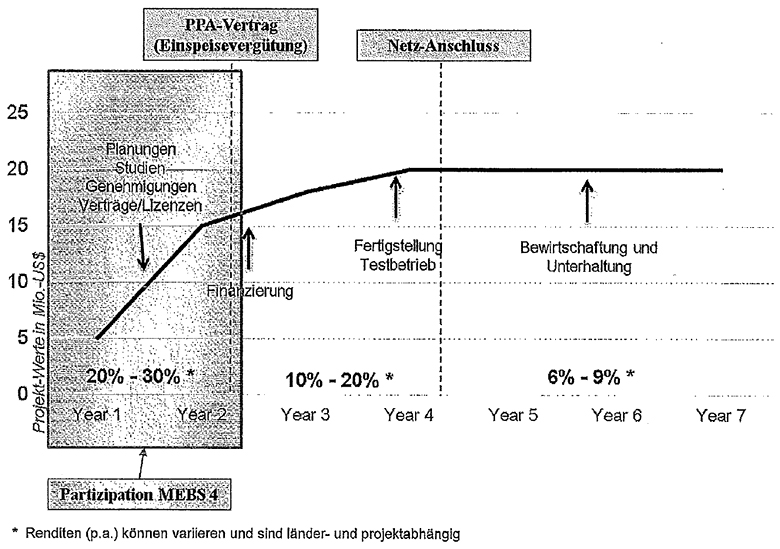

Der Middle East Best Select GmbH & Co. Vierte KG positioniert sich anhand seiner beiden Investitionen, der Shamsuna Ventures W.L.L. und der Terra Sola Ventures W.L.L., direkt an der anfänglichen Spitze einer Projektwertschöpfungskette. Damit wird gezielt der größte innere Hebel eines Projektes fokussiert, der in der Regel im Übergang der Frühphase / Projektierungsphase hin zur Finanzierungsphase / Umsetzungsphase liegt. Dies bietet für den AlF und somit für seine Anleger die größtmögliche Wertsteigerungschance.

Risiken

Der Erfolg einer unternehmerischen Beteiligung hängt auch von steuerlichen, rechtlichen und wirtschaftlichen Rahmenbedingungen ab, die nur schwer prognostizierbar sind.

Die Kapitalverwaltungsgesellschaft gibt keine Garantie für eine bestimmte Entwicklung des Unternehmens „Middle East Best Select GmbH & Co. Vierte KG“ ab. Änderungen der steuerlichen, rechtlichen und wirtschaftlichen Umstände können dazu führen, dass die Rentabilität, der Wert und die Verwertbarkeit einer Beteiligung an der Middle East Best Select GmbH & Co. Vierte KG beeinflusst werden.

Die Ertragssituation der Beteiligungsgesellschaft kann sich durch die Änderung der genannten Rahmenbedingungen verbessern oder verschlechtern, auch können hinsichtlich des Wertes der Beteiligung Wertverbesserungen oder Wertminderungen eintreten.

Im ungünstigsten Fall können solche Entwicklungen, wie bei jeder unternehmerischen Beteiligung, sogar zu einem Totalverlust der Kapitalanlage führen.

Die nachfolgenden Ausführungen sollen die wesentlichen Risiken, die sich für einen Anleger ergeben können, darstellen.

Risiko – Unternehmerische Beteiligung

Die Beteiligungsgesellschaft investiert in Unternehmen im Bereich des Wachstumskapitals (Venture-Capital und Private-Equity).

Den Anleger, der sich an der Beteiligungsgesellschaft beteiligt, trifft das Risiko des Erfolges oder Misserfolges der Beteiligungsgesellschaft unmittelbar. Da es sich um eine unternehmerische Beteiligung handelt, hängt der wirtschaftliche Erfolg von vielen Faktoren ab, z. B. von den allgemeinen wirtschaftlichen Rahmenbedingungen und Managemententscheidungen. Anders als bei einer Anlage auf einem Sparbuch oder Festgeld wird keine feststehende Verzinsung erzielt.

Risiko – Wertentwicklung

Der Wert des Anteils des Kommanditisten leitet sich aus dem Wert des gesamten Gesellschaftsvermögens ab. Der Wert des Gesellschaftsvermögens unterliegt Schwankungen, je nachdem, wie sich die Vermögensgegenstände, in die das Gesellschaftsvermögen investiert wird, wertmäßig entwickeln. In diesem Zusammenhang ist von Bedeutung, dass Aufwendungen, die die Gesellschaft zu Anfang zu tätigen hat („so genannte Fondsnebenkosten“), das für Investitionen zur Verfügung stehende Kapital erheblich reduzieren. Diese Aufwendungen schmälern das Gesamtergebnis der Gesellschaft spürbar.

Die tatsächliche Wertentwicklung kann gegenüber der zu erwartenden Wertentwicklung vergleichbarer Anlagen zurückbleiben. Die Wertentwicklung des Gesamtinvestments könnte im Extremfall so stark reduziert werden, dass bei einer Beendigung der Gesellschaft das für den Anleger zur Verfügung stehende Guthaben erheblich niedriger wäre als das eingesetzte Kapital oder sogar verloren wäre.

Hinzuweisen ist schließlich darauf, dass sich infolge von Investitionen im Außer-EUR Bereich auch Währungsrisiken ergeben können.

Es besteht zudem folgendes Insolvenzrisiko der Beteiligungsgesellschaft: Die Gesellschaft hat einige feste Zahlungsverpflichtungen. Dies gilt z. B. für die laufenden Verwaltungskosten. Mit Rücksicht darauf ist es nicht auszuschließen, dass die Beteiligungsgesellschaft in die Zahlungsunfähigkeit gerät, wenn zu große Anteile der Liquidität durch feste Investitionen in Unternehmensbeteiligungen aktuell gebunden sind.

Risiko – Investitionsgegenstände

Die Beteiligungsgesellschaft investiert in Venture-Capital, Private-Equity-Unternehmen. Über die Art und die Höhe der gesamten Investitionen der Beteiligungsgesellschaft entscheidet das Portfolio Management. Speziell die Anlagen im Venture-Capital und Private-Equity-Bereich sind risikobehaftet, denn normalerweise ist die Entwicklung zum Zeitpunkt der Investitionsentscheidung noch nicht sicher prognostizierbar.

Das Risiko, dass Manager der Unternehmen, in die die Beteiligungsgesellschaft investiert, Fehlentscheidungen treffen oder ihre Position aufgeben und nur unzureichend bzw. erst nach zeitintensiver Suche ersetzt werden können, ist ebenfalls zu beachten.

Der Erfolg der Beteiligungsgesellschaft bei der Auswahl und Folgebetreuung der getätigten Investitionen hängt maßgeblich von der Zuverlässigkeit, Leistungsfähigkeit und Verfügbarkeit der Geschäftsleitung der Beteiligungsgesellschaft und des Portfolio Managements ab.

Sollten die Geschäftsleitung der Beteiligungsgesellschaft und das Portfolio Management ganz oder teilweise ihrer Aufgabe nicht mehr nachkommen können oder wollen, dann kann dies erhebliche negative Auswirkungen auf die Auswahl und Folgebetreuung sowie auf die Kontrolle der Investitionen haben. Sofern sich die Beteiligungsgesellschaft dann der Hilfe einer neuen Geschäftsführung bzw. neuer Mitglieder des Anlageausschusses bedienen muss, kann dies gegebenenfalls zu erheblichen -nicht kalkulierten zusätzlichen Vergütungen und so zu Ertragsminderungen führen.

Risiko – Gesellschafterstellung

Haftung

Ein Kommanditist haftet gegenüber Gläubigern der Beteiligungsgesellschaft nur bis zur Höhe seiner im Handelsregister eingetragenen Haftsumme. Bis zu diesem Betrag haftet er gegenüber den Gläubigern, solange er die Einlage noch nicht erbracht hat Die Haftung würde wiederaufleben, wenn die Einlage des Kommanditisten unter die Haftsumme durch Rückzahlung von Einlagebeträgen absinkt. Dies ist nur theoretisch möglich, da die Geschäftsführung der Beteiligungsgesellschaft Einlagerückzahlungen nicht zulassen wird und die Haftsumme im Verhältnis zum Kommanditkapital nur 1 % beträgt.

Risiko Veräußerbarkeit

Bei der Beteiligung handelt es sich um einen Kommanditanteil. Kommanditanteile an geschlossenen Anlagefonds sind nur schwer veräußerbar, da ein etablierter Markt für diese Fondsanteile fehlt.

Risiko Stimmrechte

Der Anleger hat trotz der Einschaltung einer Treuhandkommanditistin eigene Stimmrechte in Gesellschafterversammlungen. Er kann diese Stimmrechte persönlich oder durch einen Vertreter ausüben.

Verwertung

MEBS 4-Investitionen

Am 27. Dezember 2013 wurde die erste MEBS 4-Investition über 5 Mio. USD in die Shamsuna Ventures W.L.L. in Bahrain vorgenommen, die mit der Eintragung in das Handelsregister von Bahrain am 30. Januar 2014 abgeschlossen wurde. Dies entspricht einem Anteil von 38,27 % des gewinn- und stimmberechtigten Kapitals. Der Nachtrag zum MEBS 4-Verkaufsprospekt wurde am 11. April 2014 seitens der BaFin genehmigt.

Die zweite Investition des MEBS 4 wurde am 26.06.2014 über 5 Mio. USD in die Terra Sola Ventures W.L.L. vorgenommen. Dies entspricht einem Anteil von 26,876 % des gewinn- und stimmberechtigten Kapitals.

Daraus resultierend ergibt sich folgende grafische Darstellung des Investitionsstandes zum 31.12.2017:

MEBS 4-Desinvestitionen

Mit Datum 29.12.2017 konnte die XOLAR1S Service Kapitalverwaltungs-AG die Beteiligungen des MEBS 4 an der Shamsuna Ventures W.L.L., Bahrain und an der Terra Sola Ventures W.L.L., Manama, Bahrain verkaufen.

Die zwei Kaufverträge sehen drei Zahlungszeitpunkte (30. September , 30. Oktober und 30. November 2018) für den Käufer (Solar Ventures One Limited, Jabel Ali Free Zone – Maktoum Street, Al Maidan Tower 2, Office 202, Dubai, United Arab Emirates) vor, die erfüllt sein müssen, bevor die Anteile an den Käufer übergehen.

Konditionen Kaufvertrag Shamsuna Ventures W.L.L.

| Gesamtkaufpreis für die 38,27% | 4.241.690 | USD |

| 1. Rate 30. September 2018 | 500.000 | USD |

| 2. Rate 30. Oktober 2018 | 1.500.000 | USD |

| 3. Rate 30. November 2018 | 2.241.690 | USD |

Konditionen Kaufvertrag Terra Sola Ventures W.L.L.

| Gesamtkaufpreis für die 26,88 % | 11.708.293 | USD |

| 1. Rate 30. September 2018 | 3.000.000 | USD |

| 2. Rate 30. Oktober 2018 | 4.000.000 | USD |

| 3. Rate 30. November 2018 | 4.708.293 | USD |

Gesamtsumme der Anteilsverkäufe Shamsuna Ventures W.L.L. und Terra Sola Ventures W.L.L.

| Gesamtkaufpreise | 15.949.983 | USD |

| 1. Rate 30. September 2018 | 3.500.000 | USD |

| 2. Rate 30. Oktober 2018 | 5.500.000 | USD |

| 3. Rate 30. November 2018 | 6.949.983 | USD |

Zu beachten ist, dass es sich hierbei um USD Kaufpreisraten handelt, die jeweils noch in EUR entsprechend des gültigen Wechselkurses umgerechnet werden müssen.

Bewertung der Vermögenswerte

Basierend auf § 272 KAGB sowie der Delegierten Verordnung (EU) Nr. 231/2013, besteht die Verpflichtung seitens der bestellten Kapitalverwaltungsgesellschaft, die Vermögenswerte des AlF zu bewerten sowie den sogenannten Nettoinventarwert je Anteil zu errechnen. Dieser Vorgang hat einmal im Jahr zu erfolgen sowie bei Erhöhung und Herabsetzung des Gesellschaftsvermögens.

Die XOLARIS Service Kapitalverwaltungs-AG, München, hat mit Beschluss vom 16. Januar 2018 eine Ausnahmeregelung hinsichtlich einer internen Bewertung anstatt einer externen Bewertung des Middle East Best Select GmbH & Co. Vierte KG, Bremen (im Folgenden „MEBS 4“) beschlossen da die Beteiligungen des MEBS 4 an der Shamsuna Ventures W.L.L., Bahrain sowie an der Terra Sola Ventures W.L.L., Manama, Bahrain, zum 29. Dezember 2017 verkauft werden konnten und über die vorliegenden Kaufverträge eine geeignete Grundlage für die Verkehrswertermittlung der Beteiligungen vorliegt.

Es ergeben sich für die beiden Investitionsobjekte folgende Werte aus den Kaufverträgen:

| Gesellschaft | Gesamtkaufpreis in USD |

Gesamtkaufpreis in EUR* |

In % der Einlage |

| Shamsuna Ventures W.L.L. | 4241.690,00 | 3.536.804,80 | 30,30 % |

| Terra Sola Ventures W.L.L. | 11.708.293,00 | 9.762.425,41 | 83,63 % |

*Der zugrunde liegende Umrechnungskurs beträgt 1,1993 (EZB Referenzkurs zum 31.12.2017)

Für Bewertungszwecke wurden die Kaufverträge mit den darin vereinbarten Tranchen herangezogen und in jeweils vier unterschiedlichen Szenarien betrachtet. Auch wenn es keinen ersichtlichen Grund dafür gibt, nicht davon auszugehen, dass die Kaufverträge ordnungsgemäß erfüllt werden, wurde als Basis für die NAV Ermittlung ein Szenario gewählt, dass darauf basiert, dass 69% der vereinbarten Teilzahlungstranchen realisiert werden.

Risikoangepasste Bewertungsgrundlage der Kaufvertragskonditionen für die NAV Ermittlung:

| Gesellschaft | Gesamtkaufpreis in USD |

Gesamtkaufpreis in EUR* |

In % der Einlage |

| Shamsuna Ventures W.L.L. | 2.925.307,00 | 2.439.178,69 | 20,90 % |

| Terra Sola Ventures W.L.L. | 8.074.693,00 | 6.732.838,32 | 57,68 % |

*Der zugrunde liegende Umrechnungskurs beträgt 1,1993 (EZB Referenzkurs zum 31.12.2017)

Hinweise zu den Bewertungen

Der Verkehrswert definiert sich in diesem Fall aus den geschlossenen Verkaufsverträgen für die Beteiligungen des MEBS 4 an der Shamsuna (38,27 %) sowie an der Terra Sola (26,88 %).

Stichtag für die Wertüberlegungen ist der 31. Dezember 2017.

Die effektive richtige Errechnung der jeweiligen Kaufpreisraten in EUR kann erst -auf den dann gültigen EZB Kursen- erfolgen, wenn die entsprechenden Kapitalflüsse stattgefunden haben.

Ausblick 2018 – Geschäftsführung

Aufgrund des erfolgreichen Abschlusses der beiden Kaufverträge für die Beteiligungen des MEBS 4 wird in 2018 bereits die reguläre Liquidation des MEBS 4 über eine Beschlussfassung im Anlegerkreis eingeleitet. Ausschüttungen werden nach Zufluss der Kaufpreiszahlungen gemäß Gesellschaftsvertrag abgewickelt.

Nettoinventarwert (NAV)

Aus dem zugrundeliegenden Bewertungsgutachten lässt sich der NAV je Anteil errechnen. Der NAV ergibt sich aus der Summe aller bewerteten Vermögensgegenstände.

Demzufolge ergibt sich für den MEBS 4 zum 31.12.2017 folgender NAV:

Berechnung des Nettoinventarwertes (NAV) der Middle East Best Select GmbH & Co. Vierte KG

Bewertungsstichtag 31.12.2017

| Portfolioübersicht | ||||

| Beteiligungsunternehmen | Investitionssumme | Anteil am Fondsvermögen | NAV von 100 | NAV der Investitionssumme |

| Terra Sola Ventures W.L.L. | 3.724.394,79 € | 67,30% | 180,78% | 6332.838,32 € |

| Sha msuna Ventures W.L.L. | 3.614.976,75 € | 24,38% | 67,47% | 2.436.178,69€ |

| Liquidität | 832.737,82€ | 8,32% | 100,00% | 832.737,82€ |

| Saldo | 8.172.109,36 € | 100,00% | 10.004.754.83 € | |

| Fondsvermögen | ||||

| Eingezahltes Kapital | 11.673.000,00€ | |||

| Investiertes Kapital + Liquidität | 8.172,109,36 | |||

| NAV von 100 | 83,09 | |||

| NAV des eingezahlten Kapitals* | 9.699.504,27 € | *Errechnet sich aus dem NAV der Investitionssumme abzüglich der bestehenden Rückstellungen und Verbindlichkeiten | ||

| NAV pro Anteil | 8.311,49 | |||

Erklärung der gesetzlichen Vertreter

zum Jahresabschluss und Lagebericht für das Geschäftsjahr 2017 der Middle East Best Select GmbH & Co. Vierte KG

Wir versichern nach bestem Wissen, dass der Jahresabschluss gemäß den anzuwendenden Rechnungslegungsgrundsätzen ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage der Gesellschaft vermittelt und im Lagebericht der Geschäftsverlauf einschließlich des Geschäftsergebnisses und die Lage der Gesellschaft so dargestellt sind, dass ein den tatsächlichen Verhältnissen entsprechendes Bild vermittelt wird, und die wesentlichen Chancen und Risiken der voraussichtlichen Entwicklung der Gesellschaft beschrieben sind.

Bremen, den 12.06.2018

Middle East Best Select Fonds GmbH

Vertreten durch die Geschäftsführer: Hans-Jürgen Döhle, Heinz-Günter Wülfrath

Bestätigungsvermerk

An die Middle East Best Select GmbH & Co. Vierte KG

Wir haben den Jahresabschluss – bestehend aus Bilanz, Gewinn- und Verlustrechnung sowie Anhang – unter Einbeziehung der Buchführung und den Lagebericht der Middle East Best Select GmbH & Co. KG für das Geschäftsjahr vom 1. Januar 2017 bis 31. Dezember 2017 geprüft. Die Prüfung umfasst auch die Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten.

Verantwortung der gesetzlichen Vertreter

Die Buchführung und die Aufstellung von Jahresabschluss und Lagebericht nach den deutschen handelsrechtlichen Vorschriften unter Berücksichtigung der Vorschriften des Kapitalanlagegesetzbuchs (KAGB), der delegierten Verordnung (EU) Nr. 231/2013, der ergänzenden Bestimmungen des Gesellschaftsvertrags und der Anlagebedingungen liegen in der Verantwortung der gesetzlichen Vertreter der Gesellschaft. Darüber hinaus liegt die ordnungsgemäße Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten in der Verantwortung der gesetzlichen Vertreter.

Verantwortung des Abschlussprüfers

Unsere Aufgabe ist es, auf der Grundlage der von uns durchgeführten Prüfung eine Beurteilung über den Jahresabschluss unter Einbeziehung der Buchführung und über den Lagebericht abzugeben.

Wir haben unsere Jahresabschlussprüfung nach § 47 KAGB i.V.m. § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung vorgenommen. Danach ist die Prüfung so zu planen und durchzuführen, dass Unrichtigkeiten und Verstöße, die sich auf die Darstellung des durch den Jahresabschluss unter Beachtung der Grundsätze ordnungsmäßiger Buchführung und durch den Lagebericht vermittelten Bildes der Vermögens-, Finanz- und Ertragslage wesentlich auswirken, mit hinreichender Sicherheit erkannt werden. Bei der Festlegung der Prüfungshandlungen werden die Kenntnisse über die Verwaltung des Gesellschaftsvermögens insgesamt und über das wirtschaftliche und rechtliche Umfeld der Gesellschaft sowie die Erwartungen über mögliche Fehler berücksichtigt. Im Rahmen der Prüfung werden die Wirksamkeit des rechnungslegungsbezogenen internen Kontrollsystems sowie Nachweise für die Angaben in Jahresabschluss und Lagebericht überwiegend auf der Basis von Stichproben beurteilt. Die Prüfung umfasst die Beurteilung der angewandten Bilanzierungsgrundsätze und der wesentlichen Einschätzungen der Geschäftsleitung sowie die Würdigung der Gesamtdarstellung des Jahresabschlusses und des Lageberichts. Die Ordnungsmäßigkeit der Zuweisungen von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten gemäß § 47 Abs. 3 KAGB haben wir auf Basis einer Prüfung des rechnungslegungsbezogenen internen Kontrollsystems und von aussagebezogenen Prüfungshandlungen überwiegend auf Basis von Stichproben beurteilt. Wir sind der Auffassung, dass unsere Prüfung eine hinreichend sichere Grundlage für unsere Beurteilung bildet.

Prüfungsurteil

Unsere Prüfung hat zu keinen Einwendungen geführt.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der Jahresabschluss den gesetzlichen Vorschriften und den ergänzenden Bestimmungen des Gesellschaftsvertrags. Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse ist die Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten in allen wesentlichen Belangen ordnungsgemäß erfolgt. Der Lagebericht steht in Einklang mit dem Jahresabschluss, entspricht den gesetzlichen Vorschriften und vermittelt insgesamt ein zutreffendes Bild von der Lage der Gesellschaft.

München, den 12. Juni 2018

HSL GmbH

Wirtschaftsprüfungsgesellschaft

Bertram Schmidt

Wirtschaftsprüfer

Angaben zur Feststellung:

Der Jahresabschluss wurde zur Wahrung der gesetzlich vorgeschriebenen Offenlegungsfrist vor der Feststellung offengelegt.