Auch dies ist wiederum keine Bilanz aus dem Hause von Falk Raudies, die uns überzeugt. Schaut man sich die Bilanz genauer an, dann wird man erkennen, dass der ausgewiesene Gewinn zwar siebenstellig ist, aber nur bei etwas über 3 Millionen Euro liegt. Der andere Betrag ist lediglich ein Gewinnvortrag aus den Vorjahren.

FCR Immobilien Aktiengesellschaft

Pullach i.Isartal (vormals: München)

Jahres- und Konzernabschluss zum Geschäftsjahr vom 01.01.2020 bis zum 31.12.2020

Bericht des Aufsichtsrats

an die Hauptversammlung der FCR Immobilien AG

Der Aufsichtsrat hat im Geschäftsjahr 2020 die ihm nach Gesetz, Satzung und Geschäftsordnung obliegenden Aufgaben wahrgenommen, die Geschäftsführung des Vorstands kontinuierlich überwacht, diesen bei der Leitung des Unternehmens regelmäßig beraten und dabei deren Recht- Zweck- und Ordnungsmäßigkeit auf Grundlage der vom Vorstand vorgelegten Unterlagen überprüft. Wir konnten uns dabei stets von deren Recht-, Zweck- und Ordnungsmäßigkeit überzeugen. Der Vorstand ist seinen Informationspflichten nachgekommen und hat uns regelmäßig, zeitnah und umfassend in schriftlicher und mündlicher Form über alle für die Gesellschaft relevanten Fragen der Strategie, der Planung, der Geschäftsentwicklung, der Risikolage und der Risikoentwicklung unterrichtet.

Im Geschäftsjahr 2020 fanden vier ordentliche Sitzungen des Aufsichtsrats und eine Hauptversammlung statt, an denen alle Aufsichtsratsmitglieder auch z. T. fernmündlich teilgenommen haben. Die Mitglieder des Aufsichtsrats hatten stets ausreichend Gelegenheit, sich in den Sitzungen mit den vorgelegten Berichten und Beschlussvorschlägen des Vorstands kritisch auseinanderzusetzen und eigene Anregungen einzubringen. Auch vor Ort konnte sich der Aufsichtsrat einen Eindruck von den Geschäftsaktivitäten machen. Außerhalb der ordentlichen Aufsichtsratssitzungen wurden darüber hinaus Beschlüsse im Rundumlaufverfahren nach telefonischer Abstimmung insbesondere beim Erwerb neuer Immobilien getroffen.

Schwerpunkte der Beratung im Aufsichtsrat

Gegenstand von Diskussionen und Entscheidungen in Aufsichtsratssitzungen waren Projekte und Entwicklungen von besonderer Bedeutung sowie zustimmungspflichtige Maßnahmen, die Ergebnisentwicklung, die Finanzlage, die Unternehmensplanung sowie der Geschäftsverlauf der FCR Immobiliengruppe.

Der Aufsichtsrat hat sich mit den Beschlussvorschlägen des Vorstands auseinandergesetzt und alle bedeutsamen Geschäftsvorgänge auf Basis schriftlicher und mündlicher Erläuterungen im Aufsichtsrat erörtert.

In allen Aufsichtsratssitzungen wurde mit dem Vorstand über die Lage des Unternehmens und der FCR Immobiliengruppe diskutiert. In den Sitzungen des Aufsichtsrats wurden darüber hinaus Geschäftsvorgänge beraten, die der Zustimmung des Aufsichtsrats bedürfen.

Der Vorstand legte zu Neuerwerbungen jeweils ausführliche Unterlagen, detaillierte Ertragsplanungen sowie Liquiditäts- und Finanzierungspläne auf 5-Jahresbasis vor.

Der Aufsichtsrat hat ferner die Planungen für das Geschäftsjahr 2020 mit dem Vorstand erörtert. Hierzu gehörten auch die Plausibilität der vorgetragenen Umsatz- und Liquiditätsplanungen sowie die Analyse der Kredit-, Darlehens- und Anleiheverbindlichkeiten, deren Konditionen und Fristen sowie die Beurteilung der Ergebnischancen und -risiken.

Weitere Themen waren auch die Entwicklung der Immobilienpreise für Gewerbeimmobilien an Sekundärstandorten, die Erwartung über Zinsverläufe sowie Diskussionen über die Entwicklung neuer Projekte.

Der Aufsichtsrat hat sich davon überzeugt, dass der Vorstand die Geschäfte ordnungsgemäß führt und alle notwendigen Maßnahmen vorgenommen hat. Auf Grund der Größe der Gesellschaft sind alle Prozesse angemessen gestaltet. Das gilt auch für die vom Vorstand eingerichteten Controllingsysteme für die Gesellschaft und die FCR Immobilien Gruppe, über die der Aufsichtsrat regelmäßig informiert wurde. Durch die Controllingsysteme werden neben dem Finanzbereich der FCR Immobilien AG auch die operativen Tätigkeiten der Konzerntöchter erfasst.

Besetzung des Vorstands und des Aufsichtsrats

Der Aufsichtsrat der FCR Immobilien AG setzte sich im Geschäftsjahr 2020 bis zum Hauptversammlungstermin am 28.05.2020 wie folgt zusammen:

Professor Dr. rer. pol. Franz-Joseph Busse (Vorsitzender)

Staatsminister a.D. Professor Dr. Kurt Faltlhauser (stellvertretender Vorsitzender)

Frank Fleschenberg

Seit dem Hauptversammlungstermin am 28.05.2020 setzt sich der Aufsichtsrat der FCR Immobilien AG wie folgt zusammen:

Professor Dr. rer. pol. Franz-Joseph Busse

Hanjo Schneider

Ludwig A. Fuchs

In der konstituierenden Sitzung vom 05.06.2020 wurde Professor Busse zum Vorsitzenden und Herr Hanjo Schneider zum stellvertretenden Vorsitzenden des Aufsichtsrats gewählt.

Es gab darüber hinaus im Geschäftsjahr 2020 keine Veränderungen. Ausschüsse hat der Aufsichtsrat auf Grund seiner Größe von drei Mitgliedern nicht gebildet. Die Besetzung des Vorstands blieb im Geschäftsjahr 2020 mit Herrn Falk Raudies als Alleinvorstand unverändert.

Prüfung von Jahres- und Konzernabschluss

Der im Geschäftsjahr 2020 erfolgte Börsensegmentwechsel von Scale auf General Standard hat dazu geführt, dass das Amtsgericht München mit Schreiben vom 11.01.2021 Wirtschaftsprüfer Mantey von der MSW GmbH Wirtschaftsprüfungsgesellschaft Berlin, Straße des 17. Juni 106 – 108, D-10623 Berlin zum Abschlussprüfer 2020 bestellt hat.

In der Bilanzaufsichtsratssitzung vom 23.03.2021 stellte sich der Abschlussprüfer den Fragen des Aufsichtsrats und des Vorstands der Gesellschaft. Alle Fragen konnten umfassend beantwortet werden.

Der Aufsichtsrat hat den Jahresabschluss der FCR Immobilien AG (Einzelabschluss nach HGB) zum 31.12.2020 sowie den Konzernabschluss nach IFRS zum 31.12.2020 gebilligt. Der Jahresabschluss ist damit festgestellt. Mit dem Lagebericht und dem Konzernlagebericht des Vorstands für das Geschäftsjahr 2020 erklärte sich der Aufsichtsrat einverstanden.

Dank

Der Aufsichtsrat dankt dem Vorstand der Gesellschaft, Herrn Falk Raudies, sowie allen Mitarbeiterinnen und Mitarbeitern der FCR Immobilien AG für die im vergangenen Geschäftsjahr geleistete Arbeit.

München, 23.03.2021

Professor Dr. Franz-Joseph Busse, Vorsitzender des Aufsichtsrats

Entsprechenserklärung gemäß § 161 AktG

Gemeinsame Erklärung des Vorstands und des Aufsichtsrats der FCR Immobilien AG, Pullach, zu den Empfehlungen der Regierungskommission Deutscher Corporate Governance Kodex in der Fassung vom 16. Dezember 2019

Nach § 161 AktG haben Vorstand und Aufsichtsrat einer börsennotierten Aktiengesellschaft jährlich zu erklären, dass den vom Bundesministerium der Justiz im amtlichen Teil des elektronischen Bundesanzeigers bekannt gemachten Empfehlungen der Regierungskommission Deutscher Corporate Governance Kodex entsprochen wurde und wird oder welche Empfehlungen nicht angewendet wurden und werden. Die Erklärung ist den Aktionären dauerhaft zugänglich zu machen. Der Deutsche Corporate Governance Kodex enthält neben Darstellungen des geltenden Aktienrechts Empfehlungen, von denen die Gesellschaft abweichen kann. Die Gesellschaft ist aber dann verpflichtet, Abweichungen jährlich offen zu legen und zu begründen.

Vorstand und Aufsichtsrat der FCR Immobilien AG vertreten mit dem Beschluss vom 10.12.2020 grundsätzlich die Auffassung, die Empfehlungen der Regierungskommission Deutscher Corporate Governance Kodex nicht anzuwenden. Die Gesellschaft ist der Meinung, dass die Empfehlungen der Regierungskommission Deutscher Corporate Governance Kodex für große Publikumsgesellschaften entworfen wurden, die jedoch unpassend sind für Gesellschaften von der Größe der FCR Immobilien AG. Die Größe und wirtschaftliche Bedeutung der Gesellschaft erfordern somit keine spezifische Orientierung an den Empfehlungen der Regierungskommission Deutscher Corporate Governance Kodex, die im Wesentlichen für große börsennotierte Unternehmen konzipiert sind. Im Übrigen setzt die Gesellschaft Empfehlungsinhalte im Rahmen ihrer Geschäftsaktivitäten zur nachhaltigen Wertschöpfung aktuell bereits dort um – und wird es auch künftig tun -, wo sie einen Mehrwert für das Unternehmen und den verbundenen Gruppen sieht. In diesem Zuge ist auch zu konstatieren, dass eine ordnungsgemäße Unternehmensführung durch Beachtung der gesetzlichen Bestimmungen möglich ist.

Pullach, im Dezember 2020

Der Vorstand:

Falk Raudies

Für den Aufsichtsrat:

Professor Dr. Franz-Joseph Busse

Bilanz zum 31. Dezember 2020

AKTIVA

| 31.12.2020 | 31.12.2019 | ||

| EUR | EUR | EUR | |

| A. Anlagevermögen | |||

| I. Immaterielle Vermögensgegenstände | |||

| 1. entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 1.003.954,00 | 189.061,00 | |

| 2. selbst geschaffene gewerbliche Schutzrechte und ähnliche | 518.123,96 | 4.891,25 | |

| Rechte und Werte | 1.522.077,96 | 193.952,25 | |

| II. Sachanlagen | |||

| 1. Grundstücke und grundstücksgleiche Rchne mit Betriebsbauten einschließlich der Beriebsbauten auf fremden Grundstücken | 1.317.628,29 | 3.770.076,76 | |

| 2. andere Anlagen, Betriebs- und Geschäftsausstattung | 214.215,00 | 82.201,28 | |

| 1.531.843,29 | 3.852.278,04 | ||

| III. Finanzanlagen | |||

| 1. Anteile an verbundenen Unternehmen | 184.700,00 | 83.900,00 | |

| 2. Ausleihungen an verbundene Unternehmen | 79.878.816,26 | 83.375.890,11 | |

| 3. Beteiligungen | 2.000.000,00 | 0,00 | |

| 4. sonstige Ausleihungen | 188.104,00 | 194.868,00 | |

| 82.251.620,26 | 83.654.658,11 | ||

| B. Umlaufvermögen | |||

| I. Vorräte | |||

| 1. unfertige Erzeugnisse, unfertige Leistungen | 0,00 | 28.000,00 | |

| 2. fertige Erzeugnisse und Waren | 28.000,00 | 1.235.395,54 | |

| 28.000,00 | 1.263.395,54 | ||

| II. Forderungen und sonstige Vermögensgegenstände | |||

| 1. Forderungen aus Lieferung und Leistung | 99.541,78 | 301.137,27 | |

| 2. Forderungen gegen verbundene Unternehmen | 4.660.518,74 | 893.478,98 | |

| 3. Forderungen gegen Unternehmen, mit denen ein Beteiligungsverhältnis besteht | 3.465.403,39 | 0,00 | |

| 4. sonstige Vermögensgegenstände | 2.483.984,91 | 2.677.330,76 | |

| – davon mit einer Restlaufzeit von mehr als einem Jahr EUR 48.956,26 (EUR 39.939,48) | 10.709.448,82 | 3.871.947,01 | |

| III. Wertpapiere | |||

| 1. sonstige Wertpapiere | 2.974.449,69 | 964.380,64 | |

| III. Kassenbestand, Bundesbankguthaben, Guthaben bei Kreditinstituten und Schecks | 3.803.226,16 | 4.193.113,53 | |

| C. Rechnungsabgrenzungsposten | 336.951,22 | 236.634,36 | |

| 103.157.617,40 | 98.230.359,48 |

PASSIVA

| 31.12.2020 | 31.12.2019 | ||

| EUR | EUR | EUR | |

| A. Eigenkapital | |||

| I. Gezeichnetes Kapital | 9.146.404,00 | 9.146.404,00 | |

| II. Kapitalrücklage | 6.080.052,84 | 6.080.052,84 | |

| III. Gewinnrücklagen | |||

| 1. gesetzliche Rücklage | 278.915,16 | 278.915,16 | |

| VI. Bilanzgewinn | 10.516.056,77 | 9.289.437,92 | |

| – davon Gewinnvortrag EUR 6.545.516,72 (EUR 1.184.120,43) | 26.021.428,77 | 24.794.809,92 | |

| B. Rückstellungen | |||

| 1. Steuerrückstellungen | 683.256,11 | 2.183.437,77 | |

| 2. sonstige Rückstellungen | 377.330,03 | 464.103,32 | |

| 1.060.586,14 | 2.647.541,09 | ||

| C. Verbindlichkeiten | |||

| 1. Anleihe | 70.429.000,00 | 67.229.000,00 | |

| – davon mit einer Restlaufzeit bis zu einem Jahr EUR 15.000.000,00 | |||

| – davon mit einer Restlaufzeit von mehr als einem Jahr EUR 55.429.000,00 (EUR 67.229.000,00) | |||

| 2. Verbindlichkeiten gegenüber Kreditinstituten | 3.707.367,04 | 1.471.868,47 | |

| – davon mit einer Restlaufzeit bis zu einem Jahr EUR 343.790,80 | |||

| – davon mit einer Restlaufzeit von mehr als einem Jahr EUR 3.363.576,24 (EUR 702.967,50) | |||

| 3. Verbindlichkeiten aus Lieferung und Leistung | 348.958,74 | 231.733,12 | |

| – davon mit einer Restlaufzeit bis zu einem Jahr EUR 348.958,74 (EUR 231.733,12) | |||

| 4. Sonstige Verbindlichkeiten | 1.508.283,59 | 1.847.457,74 | |

| – davon aus Steuern EUR 401.826,29 (EUR 621.568,42) | 75.993.609,37 | 70.780.059,33 | |

| – davon im Rahmen der sozialen Sicherheit EUR 0,00 (EUR 1.771,58) | |||

| – davon mit einer Restlaufzeit bis zu einem Jahr EUR 1.508.283,59 (EUR 1.847.457,74) | |||

| D. Rechnungsabgrenzungsposten | 0,00 | 7.949,14 | |

| E. Passive latente Steuern | 81.993,12 | 0,00 | |

| 103.157.617,40 | 98.230.359,48 |

Gewinn- und Verlustrechnung vom 1. Januar bis 31. Dezember 2020

| 2020 | 2019 | ||

| EUR | EUR | ||

| 1. Umsatzerlöse | 3.240.007,30 | 1.725.161,20 | |

| 2. andere aktivierte Eigenleistungen | 863.539,93 | 0,00 | |

| 3. Gesamtleistung | 4.103.547,23 | 1.725.161,20 | |

| 4. sonstige betriebliche Erträge | |||

| a) Erträge aus dem Abgang von Gegenständen des Anlagevermögens und aus der Zuschreibungen zu Gegenständen des Anlagevermögens | 690.346,53 | 0,00 | |

| b) Erträge aus der Auflösung von Rückstellungen | 5.000,00 | 4.019,54 | |

| c) übrige sonstige betriebliche Erträge | 789.240,42 | 73.334,18 | |

| 1.484.586,95 | 77.353,72 | ||

| 5. Materialaufwand | |||

| a) Aufwendungen für Roh-, Hilfs- und Betriebsstoffe und für bezogene Waren | 2.188.001,38 | 484.903,22 | |

| b) Aufwendungen für bezogene Leistungen | 0,00 | 6.600,00 | |

| 2.188.001,38 | 491.503,22 | ||

| 6. Personalaufwand | |||

| a) Löhne und Gehälter | 2.414.909,04 | 2.720.703,57 | |

| b) soziale Abgaben und Aufwendungen für Altersversorgung und Unterstützung | 341.304,38 | 321.442,89 | |

| – davon für Altersversorgung EUR 3.800,96 (EUR 3.470,98) | 2.756.213,42 | 3.042.146,46 | |

| 7. Abschreibungen | |||

| a) auf immaterielle Vermögensgegenstände des Anlagevermögens und Sachanlagen | 324.732,54 | 169.929,29 | |

| 8. Sonstige betriebliche Aufwendungen | |||

| a) Raumkosten | 248.371,93 | 182.439,28 | |

| b) Versicherungen, Beiträge und Abgaben | 89.528,68 | 35.935,43 | |

| c) Reparaturen und Instandhaltungen | 8.869,39 | 3.266,85 | |

| d) Fahrzeugkosten | 183.850,33 | 185.216,32 | |

| e) Werbe- und Reisekosten | 411.692,81 | 694.701,11 | |

| f) verschiedene betriebliche Kosten | 1.563.976,89 | 1.408.837,09 | |

| g) Verluste aus Wertminderungen von Gegenständen des Umlaufvermögens und Einstellung in die Wertberichtigung zu Forderungen | 309.336,87 | 8.662,57 | |

| h) übrige sonstige betriebliche Aufwendungen | 483.419,62 | 48.763,63 | |

| – davon Aufwendungen aus der Währungsumrechnung EUR 4.861,12 (EUR 7.283,31) | 3.299.046,52 | 2.567.822,28 | |

| 9. Erträge aus Beteiligung | 10.082.816,04 | 16.225.010,11 | |

| – davon aus verbundenen Unternehmen EUR 5.350.010,47 (EUR 16.225.010,11) | |||

| 10. Sonstige Zinsen und ähnliche Erträge | 1.745.873,25 | 1.472.719,98 | |

| – davon aus verbundenen Unternehmen EUR 1.436.105,80 (EUR 776.869,99) | |||

| 11. Zinsen und ähnliche Aufwendungen | 4.253.587,83 | 3.569.772,22 | |

| – davon an verbundene Unternehmen EUR 11,88 | |||

| 12. Steuern vom Einkommen und vom Ertrag | 593.683,98 | 1.522.803,30 | |

| – davon Aufwendungen aus der Zuführung latenter Steuern EUR 81.993,12 | |||

| 13. Ergebnis nach Steuern | 4.001.557,80 | 8.136.268,24 | |

| 14. Sonstige Steuern | 31.017,75 | 30.950,75 | |

| 15. Jahresüberschuss | 3.970.540,05 | 8.105.317,49 | |

| 16. Gewinnvortrag aus dem Vorjahr | 6.545.516,72 | 1.184.120,43 | |

| 17. Bilanzgewinn | 10.516.056,77 | 9.289.437,92 | |

Anhang für das Geschäftsjahr 2020

A) Allgemeine Angaben zum Jahresabschluss

Der Jahresabschluss zum 31. Dezember 2020 der FCR Immobilien AG wurde auf der Grundlage der Rechnungslegungsvorschriften des Handelsgesetzbuches) aufgestellt. Ergänzend hierzu waren die Vorschriften des Aktiengesetzes zu beachten. Für die Gewinn- und Verlustrechnung wird das Gesamtkostenverfahren nach § 275 Abs. 2 HGB angewendet.

Die Gesellschaft ist zum Abschlussstichtag im Regulierten Markt im General Standard der Frankfurter Wertpapierbörse unter der Kennnummer ISIN DE000A1YC913 und WKN A1YC91 gelistet.

Die Gesellschaft gilt erstmalig als große Kapitalgesellschaft gemäß §§ 267 Abs. 3 Satz 2 i. V. m. § 264d HGB.

Die Bilanzierungs- und Bewertungsmethoden wurden unverändert zum Vorjahresabschluss beibehalten.

Angaben zur Identifikation der Gesellschaft laut Registergericht

| Firmenname laut Registergericht: | FCR Immobilien AG |

| Firmensitz laut Registergericht: | Pullach im Isartal |

| Registergericht: | München |

| Register-Nr.: | HRB 210430 |

B) Angaben zu Bilanzierungs- und Bewertungsmethoden

Bilanzierungs- und Bewertungsgrundsätze

Die Bewertung der Vermögensgegenstände und Schulden wird unter der Annahme der Fortführung der Unternehmenstätigkeit gem. § 252 Abs.1 Nr.2 HGB vorgenommen.

Immaterielle Anlagewerte wurden zu Anschaffungskosten bzw. Herstellungskosten angesetzt und, soweit sie der Abnutzung unterlagen, um planmäßige Abschreibungen vermindert.

Das Sachanlagevermögen wurde zu Anschaffungs- bzw. Herstellungskosten angesetzt und, soweit abnutzbar, um planmäßige Abschreibungen vermindert.

Die planmäßigen Abschreibungen wurden nach der voraussichtlichen Nutzungsdauer der Vermögensgegenstände linear vorgenommen.

Die Finanzanlagen wurden wie folgt angesetzt und bewertet:

| ― |

Anteile an verbundenen Unternehmen zu Anschaffungskosten; |

| ― |

Ausleihungen zum Nennwert. |

Bei einer voraussichtlich dauernden Wertminderung wird auf den niedrigeren beizulegenden Wert zum Bilanzstichtag außerplanmäßig abgeschrieben. Die Vorräte wurden zu Anschaffungs- bzw. Herstellungskosten angesetzt. Sofern die Tageswerte am Bilanzstichtag niedriger waren, wurden diese angesetzt.

Die Forderungen und die sonstigen Vermögensgegenstände sind zum Nennwert angesetzt, soweit nicht bei Währungspositionen gemäß § 256a HGB zum Devisenkassakurs am Abschlussstichtag umzurechnen ist oder, im Falle erkennbarer Einzelrisiken, der niedrigere beizulegende Wert anzusetzen ist.

Die Wertpapiere des Umlaufvermögens werden mit den Anschaffungskosten beziehungsweise dem niedrigeren Kurs zum Abschlussstichtag bilanziert.

Die liquiden Mittel werden zu Nominalwerten angesetzt.

Die Steuerrückstellungen beinhalten die noch nicht veranlagten Steuern.

Die sonstigen Rückstellungen wurden für alle weiteren ungewissen Verbindlichkeiten gebildet. Dabei wurden alle erkennbaren Risiken und notwendigen Verpflichtungen auf der Grundlage einer vernünftigen kaufmännischen Beurteilung mit dem notwendigen Erfüllungsbetrag berücksichtigt.

Sämtliche Verbindlichkeiten sind zu ihren Erfüllungsbeträgen bilanziert, soweit nicht bei Währungspositionen gemäß § 256a HGB zum Devisenkassakurs am Abschlussstichtag umzurechnen ist.

Die Verbindlichkeiten in fremder Währung werden im Rahmen der Zugangsbewertung mit dem Kurs am Tage des Geschäftsvorfalls bewertet. Verluste aus Kursänderungen bis zum Abschlussstichtag werden stets, Gewinne aus Kursänderungen nur bei Restlaufzeiten von einem Jahr oder weniger berücksichtigt.

Latente Steuern

Latente Steuern werden für zeitliche Unterschiede zwischen den Bewertungsansätzen in der Handelsbilanz und in der Steuerbilanz bei den Vermögensgegenständen, Schulden und Rechnungsabgrenzungsposten berechnet, soweit sich die Differenzen in späteren Jahren abbauen.

Zum Bilanzstichtag liegen zu versteuernde temporäre Differenzen aus dem Ansatz der selbsterstellten Software, in Höhe von gesamt TEUR 82 vor.

Die Bewertung der temporären Differenzen erfolgt mit dem für das Geschäftsjahr geltenden Steuersatz für Körperschaftsteuer in Höhe von 15,825 %.

Die Rechnungsabgrenzungsposten werden zum Nennwert bilanziert.

Erträge aus Beteiligungen werden grundsätzlich in dem Zeitpunkt vereinnahmt, in dem der Anspruch entstanden und der Eingang der entsprechenden Erträge bei vernünftiger kaufmännischer Beurteilung sicher zu erwarten ist. Gegenüber dem Vorjahr abweichende Bilanzierungs- und Bewertungsmethoden

Ein Wechsel von Bilanzierungs- und Bewertungsmethoden gegenüber dem Vorjahr fand nicht statt.

C) Angaben zur Bilanz

Immaterielle Vermögensgegenstände und Sachanlagen

Zur Entwicklung der Immateriellen Vermögensgegenstände und Sachanlagen wird auf den Anlagespiegel (Anlage zum Anhang) verwiesen.

Geringwertige Vermögensgegenstände des Sachanlagevermögens von bis zu EUR 800 werden im Zugangsjahr voll abgeschrieben.

Der Betrag der Sofortabschreibungen beläuft sich auf EUR 7.298,06 (Vj. EUR 12.247,32).

Die in den Finanzanlagen ausgewiesenen Ausleihungen gegen verbundene Unternehmen enthalten die an die eigenständigen GmbH & Co. Kommanditgesellschaften ausgereichten Darlehen zur Finanzierung der Gewerbeimmobilien.

Die Wertpapiere des Umlaufvermögens bestehen aus geldmarktnahen Finanzanlagen und wurden mit dem Wert zum Bilanzstichtag mit den Anschaffungskosten, angesetzt.

In den Forderungen gegen verbundene Unternehmen sind Forderungen aus Lieferungen und Leistungen in Höhe von EUR 1.626.214,66 (Vj. EUR 0,00) enthalten.

In den Forderungen gegen Unternehmen, mit denen ein Beteiligungsverhältnis besteht, sind Forderungen aus Lieferungen und Leistungen in Höhe von EUR 0,00 (Vj. EUR 0,00) enthalten.

Forderungen in Höhe von EUR 0,00 haben eine Restlaufzeit von mehr als einem Jahr.

Angaben über die Gattung der Aktien

Das Grundkapital von EUR 9.146.404,00 ist eingeteilt in:

| Grundkapital | EUR |

| 9.146.404 Stück Stammaktien zum Nennwert von je EUR 1,00 | 9.146.404 |

Es handelt sich um Namensaktien.

Angaben über das genehmigte Kapital

Mit Beschluss der Hauptversammlung vom 28.05.2020 wurde die Aufhebung des Genehmigten Kapitals 2019/I sowie die Schaffung eines Genehmigten Kapitals 2020/I mit der Möglichkeit zum Ausschluss des Bezugsrechts angenommen. Danach ist der Vorstand ermächtigt, das Grundkapital mit Zustimmung des Aufsichtsrates bis zum 03.06.2025 einmalig oder mehrmalig um insgesamt bis zu EUR 4.573.202 gegen Bar- und / oder Sacheinlagen durch Ausgabe von neuen, auf den Namen lautende Stückaktien zu erhöhen (Genehmigtes Kapital 2020/I).

Angaben über das bedingte Kapital

Das bedingte Kapital beträgt zum Bilanzstichtag 237.036 EUR.

Entwicklung der Kapitalrücklage

Im Geschäftsjahr 2020 wurde keine Kapitalerhöhung durchgeführt. Die Kapitalrücklage bleibt somit gegenüber dem Vorjahr unverändert. Die Gewinnrücklagen resultieren aus Einstellungen für die gesetzliche Rücklage.

Eigenkapitalspiegel für den Zeitraum vom 1. Januar bis zum 31. Dezember 2020

| EUR | Gezeichnetes Kapital | Kapitalrücklage | Gewinnrücklagen | Bilanzgewinn | Gesamtkapital |

| Stand 01.01.2020 | 9.146.404,00 | 6.080.052,84 | 278.915,16 | 9.289.437,92 | 24.794.809,92 |

| Kapitalerhöhung | |||||

| Gewinnverwendung | -2.743.921,20 | -2.743.921,20 | |||

| Jahresüberschuss | – | – | 3.970.540,05 | 3.970.540,05 | |

| Stand 31.12.2020 | 9.146.404,00 | 6.080.052,84 | 278.915,16 | 10.516.056,77 | 26.021.428,77 |

Gewinn-/Verlustvortrag bei teilweiser Ergebnisverwendung

Bei Aufstellung der Bilanz unter teilweiser Ergebnisverwendung wurde im Bilanzgewinn ein Gewinnvortrag von EUR 6.545.516,72 einbezogen.

Angaben und Erläuterungen zu Rückstellungen

Im Posten sonstige Rückstellungen sind die nachfolgenden nicht unerheblichen Rückstellungsarten enthalten:

| ― |

Rückstellungen für Abschluss und Prüfung i.H.v. EUR 165.000,00 (Vj. EUR 73.600,00), |

| ― |

Rückstellungen für Personalkosten i.H.v. EUR 179.416,67 (Vj. EUR 351.680,00), |

| ― |

Rückstellungen für Urlaub i.H.v. EUR 22.216,15 (Vj. EUR 26.339,61). |

Betrag der Verbindlichkeiten mit einer Restlaufzeit größer 5 Jahre und der Sicherungsrechte

Die Verbindlichkeiten sind in der folgenden tabellarischen Übersicht zusammengefasst:

| Art der Verbindlichkeit | Gesamtbetrag | Davon Beträge mit einer Restlaufzeit von | ||

| Bis zu 1 Jahr | 1-5 Jahren | Mehr als 5 Jahren | ||

| I. Gegenüber Kreditinstituten | ||||

| Darlehen Objekt Dessau | 1.658.415,88 | 80.910,69 | 334.363,30 | 1.243.142,49 |

| Darlehen Volkswagen Bank | 48.801,97 | 12.730,92 | 36.070,45 | – |

| KfW-Unternehmerkredit | 1.000.000,00 | 125.000,00 | 875.000,00 | – |

| KfW-Unternehmerkredit | 1.000.000,00 | 125.000,00 | 875.000,00 | – |

| Bankhaus Gebr. Martin | 149,19 | 149,19 | – | – |

| II. Aus Anleihen | ||||

| WKN A2BPUC | 15.000.000,00 | 15.000.000,00 | – | – |

| WKN A2G9G6 | 25.000.000,00 | – | 25.000.000,00 | – |

| WKN A2TSB1 | 30.000.000,00 | – | 30.000.000,00 | – |

| WKN A254TQ | 429.000,00 | – | 429.000,00 | – |

| III. Aus Lieferungen und Leistungen | 348.958,74 | 348.958,74 | – | – |

| IV. Sonstige Verbindlichkeiten | 1.508.283,59 | 1.508.283,59 | – | – |

| davon aus Steuern | 401.826,29 | 401.826,29 | – | – |

| davon im Rahmen der sozialen Sicherheit | 0,00 | 0,00 | – | – |

| Summe | 75.993.609,37 | 17.201.033,13 | 57.549.433,75 | 1.243.142,49 |

| Art der Verbindlichkeit | Gesicherte Beträge | Art der Sicherheit |

| I. Gegenüber Kreditinstituten | ||

| Darlehen Objekt Dessau | 1.658.415,88 | Grundschuld |

| Darlehen Volkswagen Bank | – | Kfz |

| KfW-Unternehmerkredit | – | Haftungsfreistellung KfW |

| KfW-Unternehmerkredit | – | Haftungsfreistellung KfW |

| Bankhaus Gebr. Martin | – | – |

| II. Aus Anleihen | ||

| WKN A2BPUC | 15.000.000,00 | Grundschuld |

| WKN A2G9G6 | 25.000.000,00 | Grundschuld |

| WKN A2TSB1 | 30.000.000,00 | Grundschuld |

| WKN A254TQ | – | * |

| III. Aus Lieferungen und Leistungen | – | – |

| IV. Sonstige Verbindlichkeiten | – | – |

| davon aus Steuern | – | – |

| davon im Rahmen der sozialen Sicherheit | – | – |

| Summe | 71.658.415,88 |

* Anleihe mit WKN A254TQ befindet sich in der Platzierung.

Anleihen

Die FCR Immobilien AG hat aktuell vier Anleihen zur Unternehmensfinanzierung ausgegeben. Die nachfolgende Tabelle gibt einen Überblick über die Laufzeiten, Zinsverbindlichkeiten und Fälligkeiten der Anleihen.

| Beschreibung | LZ-Beginn | LZ-Ende | Nominale | Zins | Valutierung |

| 7,1% Anleihe 2016-2021 | 18.10.2016 | 18.10.2021 | 15.000.000 | 7,10% | 15.000.000,00 |

| 6,0% Anleihe 2018-2023 | 20.02.2018 | 20.02.2023 | 25.000.000 | 6,00% | 25.000.000,00 |

| 5,25% Anleihe 2019-2024 | 30.04.2019 | 30.04.2024 | 30.000.000 | 5,25% | 30.000.000,00 |

| 4,25% Anleihe 2020-2025 | 01.04.2020 | 31.03.2025 | 30.000.000 | 4,25% | 429.000,00 |

Im Vergleich zum Vorjahr wurde eine zusätzliche Anleihe mit der WKN A254TQ und Laufzeitende 31.03.2025 ausgegeben. Die Anleihe mit der WKN A2TSB1 und einem Volumen von EUR 30 Mio. wurde im Geschäftsjahr vollständig gezeichnet (Vorjahr: EUR 27,2 Mio.). Die Anleihen mit der WKN A1YC5F und A12TB8 wurden im Geschäftsjahr 2019 vollständig zurückbezahlt.

Verbindlichkeiten gegenüber Kreditinstituten

Im Rahmen der Finanzierung des Objektes Dessau wurde im Geschäftsjahr ein bestehendes Darlehen um rund EUR 1 Mio. aufvalutiert. Außerdem wurden zwei KfW Förderdarlehen aufgenommen. Im Rahmen eines Autokaufs wurde zudem eine 0% Finanzierung über die VW-Bank abgeschlossen.

Sonstige Verbindlichkeiten

Von den sonstigen Verbindlichkeiten i.H.v. EUR 1.508.283,59 resultieren EUR 401.826,29 aus Steuern (Vj. EUR 621.568,42) und aus sozialen Sicherheiten EUR 0,00 (Vj. EUR 1.771,58). Die Restlaufzeit aller sonstigen Verbindlichkeiten beträgt bis zu einem Jahr.

Die sonstigen Verbindlichkeiten beinhalten größtenteils Zinsverbindlichkeiten aus den Anleihen sowie Verbindlichkeiten aus Umsatzsteuer sowie Lohn- und Kirchensteuer.

Haftungsverhältnisse aus nicht bilanzierten Verbindlichkeiten gemäß § 251 HGB

Neben den in der Bilanz aufgeführten Verbindlichkeiten sind die folgenden Haftungsverhältnisse zu vermerken:

| Haftungsverhältnisse nach § 251 HGB | Betrag |

| EUR | |

| Aus Bürgschaften, Wechsel- und Scheckbürgschaften | 15.971.000 |

| davon gegenüber verbundenen Unternehmen | 15.971.000 |

| Summe | 15.971.000 |

Die vorstehenden Haftungsverhältnisse werden aus folgenden Gründen nicht bilanziert:

Mit einer Inanspruchnahme aus den Haftungsverhältnissen ist nicht zu rechnen, weil den durch vorstehende Haftungsverhältnisse gesicherten Verbindlichkeiten von verbundenen Unternehmen Vermögensgegenstände gegenüberstehen, welche die Haftungshöhe im Wert regelmäßig übersteigen.

Haftungsverhältnisse aus nicht bilanzierten sonstigen finanziellen Verbindlichkeiten

Neben den in der Bilanz ausgewiesenen Verbindlichkeiten bestehen in Höhe von jährlich rund TEUR 579 sonstige finanzielle Verpflichtungen.

Im Einzelnen beinhalten diese Verpflichtungen folgende Sachverhalte:

| ― |

Mietverträge mit einer jährlichen Belastung von TEUR 229, |

| ― |

Leasingverträge mit einer jährlichen Belastung von TEUR 98. |

D) Angaben zur Gewinn- und Verlustrechnung

Erläuterung der Umsatzerlöse nach Tätigkeit

Die FCR Immobilien AG konnte im Geschäftsjahr in Summe Umsatzerlöse in Höhe von rund EUR 3,2 Mio. erzielen. Davon entfallen rund EUR 2,6 Mio. auf Innenumsätze und EUR 0,6 Mio. auf Mieterlöse und Betriebskosten aus direkt gehaltenen Immobilien.

Erläuterung der Erträge und Aufwendungen von außergewöhnlicher Größenordnung oder außergewöhnlicher Bedeutung

Bei den Erträgen und Aufwendungen von außergewöhnlicher Größenordnung oder außergewöhnlicher Bedeutung handelt es sich in Betrag und Art im Einzelnen um Verkaufserlöse aus Anlage- und Umlaufvermögen sowie korrespondierend um Abgänge des Restbuchwertes ebendieses veräußerten Vermögens. Bei den sonstigen betrieblichen Erträgen entfallen TEUR 630 auf den Verkauf der Immobilie Westerburg.

Erläuterung der periodenfremden Erträge

In der Erfolgsrechnung sind in Summe periodenfremde Erträge in Höhe von EUR 446.525,56 enthalten, davon periodenfremde Erträge aus Beteiligungen in Höhe von EUR 405.044,46. Diese Erträge, die einem anderen Geschäftsjahr zuzurechnen sind, resultieren aus in den Vorjahren nicht erfassten Erträgen.

Erläuterung der periodenfremden Aufwendungen

In der Erfolgsrechnung sind periodenfremde Aufwendungen in Höhe von EUR 1.789.862,60 enthalten, davon periodenfremde Aufwendungen aus Beteiligungen von EUR 1.319.342,11. Diese Aufwendungen, die einem anderen Geschäftsjahr zuzurechnen sind, resultieren aus in den Vorjahren nicht erfassten Kosten.

Ausschüttungssperre

Aus dem Ansatz der selbsterstellten Software in der Bilanz in Höhe von insgesamt TEUR 518 (Gesamtbetrag der Entwicklungskosten des Geschäftsjahres) ergibt sich ein ausschüttungsgesperrter Betrag im Sinne von § 268 Abs. 8 HGB in Höhe von TEUR 436.

E) Sonstige Angaben

Durchschnittliche Zahl der während des Geschäftsjahrs beschäftigten Arbeitnehmer

Die durchschnittliche Zahl der während des Geschäftsjahres im Unternehmen beschäftigten Arbeitnehmer betrug 27,1 (davon Vorstand: 1, übrige Mitarbeiter: 26,1 ).

Gemäß § 285 Nr. 11 HGB wird über nachstehende Unternehmen berichtet. Hierbei liegt ein Anteilsbesitz von mindestens 20 % vor.

| Gesellschaft | Anteil | Ergebnis | Eigenkapital |

| FCR Aken GmbH & Co. KG | 100% | 56.348 | 100 |

| FCR Altena GmbH & Co. KG | 100% | -260 | -189.238 |

| FCR Aschersleben GmbH & Co. KG | 100% | 38.926 | 100 |

| FCR Bad Kissingen GmbH & Co. KG | 100% | 69.305 | 100 |

| FCR Bergisch Gladbach GmbH & Co. KG | 100% | 105.175 | 100 |

| FCR Bottrop GmbH & Co. KG | 100% | 55.432 | 100 |

| FCR Brandenburg GmbH & Co. KG | 100% | 301.035 | 100 |

| FCR Bremervörde GmbH & Co. KG | 100% | 94.847 | 100 |

| FCR Buchholz GmbH & Co. KG | 100% | 147.267 | 100 |

| FCR Burg GmbH & Co. KG | 100% | 58.500 | 100 |

| FCR Cloppenburg GmbH & Co. KG | 100% | 110.013 | 100 |

| FCR Cottbus GmbH & Co. KG | 100% | 60.177 | 100 |

| FCR Datteln GmbH & Co. KG | 100% | 95.468 | 100 |

| FCR Duisburg 2 GmbH & Co. KG | 100% | 117.162 | 100 |

| FCR Ehrenfriedersdorf GmbH & Co. KG | 100% | 10.788 | 100 |

| FCR Gera AMTP GmbH & Co. KG | 100% | -37.434 | -114.756 |

| FCR Gera BIBC GmbH & Co. KG | 100% | 445.266 | 100 |

| FCR Glückstadt GmbH & Co. KG | 100% | 48.464 | 100 |

| FCR Görlitz GmbH & Co. KG | 100% | 39.569 | 100 |

| FCR Görlitz Hugo-Meyer GmbH & Co. KG | 100% | 876.084 | 100 |

| FCR Grimmen GmbH & Co. KG | 100% | 127.005 | 100 |

| FCR Gronau GmbH & Co. KG | 100% | 80.666 | 100 |

| FCR Guben GmbH & Co. KG | 100% | 53.619 | 100 |

| FCR Gummersbach GmbH & Co. KG | 100% | 99.629 | 100 |

| FCR Hagen GmbH & Co. KG | 100% | 27.591 | 100 |

| FCR Hagen 2 GmbH & Co. KG | 100% | 100.790 | 100 |

| FCR Hambühren GmbH & Co. KG | 100% | 211.111 | 100 |

| FCR Hamm GmbH & Co. KG | 100% | 43.583 | 100 |

| FCR Herford GmbH & Co. KG | 100% | 62.357 | 100 |

| FCR Kaiserslautern GmbH & Co. KG | 100% | 149.592 | 100 |

| FCR Kaltennordheim GmbH & Co. KG | 100% | 55.841 | 100 |

| FCR Köpenick GmbH & Co. KG | 100% | 3.794 | 100 |

| FCR Magdeburg GmbH & Co. KG | 100% | 90.235 | 100 |

| FCR Meerane GmbH & Co. KG | 100% | 29.660 | 100 |

| FCR Munster GmbH & Co. KG | 100% | 50.297 | 100 |

| FCR Neumünster GmbH & Co. KG | 100% | 109.223 | 100 |

| FCR Neustrelitz GmbH & Co. KG | 100% | 78.731 | 100 |

| FCR Nienburg GmbH & Co. KG | 100% | 128.404 | 100 |

| FCR Prettin GmbH & Co. KG | 100% | 54.544 | 100 |

| FCR Rastatt GmbH & Co. KG | 100% | 420.683 | 100 |

| FCR Salzwedel GmbH & Co. KG | 100% | 133.143 | 100 |

| FCR Scheßlitz GmbH & Co. KG | 100% | 28.262 | 100 |

| FCR Schleiz GmbH & Co. KG | 100% | 663 | -207.114 |

| FCR Seesen GmbH & Co. KG | 100% | -81.391 | 100 |

| FCR Söhlde GmbH & Co. KG | 100% | 129.556 | 100 |

| FCR Soltau GmbH & Co. KG | 100% | 34.803 | -10.665 |

| FCR Soltau Zentrallager GmbH & Co. KG | 100% | 287.104 | 100 |

| FCR Uelzen GmbH & Co. KG | 100% | 195.737 | 100 |

| FCR Uelzen Office GmbH & Co. KG | 100% | 113.893 | 100 |

| FCR Wasungen GmbH & Co. KG | 100% | 54.294 | 100 |

| FCR Weidenberg GmbH & Co. KG | 100% | 10.179 | 100 |

| FCR Weißenfels GmbH & Co. KG | 100% | -42.245 | -62.292 |

| FCR Welzow GmbH & Co. KG | 100% | 74.042 | 100 |

| FCR Wismar 2 GmbH & Co. KG | 100% | 436 | -191.005 |

| FCR Wittenberge GmbH & Co. KG | 100% | 38.101 | 100 |

| FCR Wittingen GmbH & Co. KG | 100% | 80.649 | 100 |

| FCR Würselen GmbH & Co. KG | 100% | 125.352 | 100 |

| FCR Zeithain GmbH & Co. KG | 100% | 981.515 | 100 |

| FCR Zerbst GmbH & Co. KG | 100% | 140.705 | 100 |

| FCR Zeulenroda GmbH & Co. KG | 100% | 3.719 | 100 |

| in 2020 erworbene Objekte | |||

| FCR Brandenburg Logistik GmbH & Co. KG | 100% | 160.798 | 100 |

| FCR Bückeburg 2 GmbH & Co. KG (ehemals Rövershagen) | 100% | 1.030 | 100 |

| FCR Cadolzburg GmbH & Co. KG | 100% | 15.798 | 100 |

| FCR Eilenburg GmbH & Co. KG | 100% | -6.423 | -6.323 |

| FCR Gummersbach 2 GmbH & Co. KG | 100% | 102.525 | 100 |

| FCR Höchstadt GmbH & Co. KG | 100% | 39.590 | 100 |

| FCR Jüterbog GmbH & Co. KG | 100% | 97.135 | 100 |

| FCR Landau GmbH & Co. KG | 100% | 38.070 | 100 |

| FCR Ruhla GmbH & Co. KG (ehemals FCR Netzschkau) | 100% | 5.803 | 100 |

| FCR Schwalbach GmbH & Co. KG | 100% | 24.269 | 100 |

| FCR Schwandorf GmbH & Co. KG | 100% | 158 | 100 |

| FCR Strullendorf GmbH & Co. KG | 100% | 754 | 85 |

| FCR Teistungen GmbH & Co. KG | 100% | 62.034 | 100 |

| FCR Westeregeln GmbH & Co. KG | 100% | 23.454 | 100 |

| in 2020 verkaufte Objekte | |||

| FCR Aue GmbH & Co. KG | 100% | 262.753 | 100 |

| FCR Hof GmbH & Co. KG | 100% | 384.765 | 100 |

| FCR Lichtentanne GmbH & Co. KG | 100% | 326.505 | 100 |

| FCR Pößneck GmbH & Co. KG | 100% | 1.500.067 | 100 |

| FCR Stuhr GmbH & Co. KG | 100% | 443.128 | 100 |

| FCR Westerburg GmbH & Co. KG | 100% | -323.716 | -323.616 |

| Hotels | |||

| II Pelagone s.r.l. | 100% | 575.070 | 3.942.415 |

| FCR Kitzbühel GmbH & Co. KG | 100% | -76.699 | -303.567 |

| Projekt-/Entwicklungsgesellschaft | |||

| FCR Bamberg GmbH & Co. KG | 100% | -365.229 | -723.441 |

| FCR Monument Investment S.L. | 100% | -42.733 | -150.047 |

| FCR Hennef GmbH & Co. KG | 100% | -371.550 | -371.450 |

| Vorratsgesellschaften | |||

| FCR Wohnen Alpha GmbH & Co. KG (ehemals Münchberg) | 100% | -3.748 | -4.625 |

| FCR Wohnen Beta GmbH & Co. KG (ehemals Holzhausen) | 100% | -2.445 | -3.062 |

| FCR Wohnen Gamma GmbH & Co. KG | 100% | -2.531 | -3.048 |

| FCR Wohnen Delta GmbH & Co. KG (ehemals Zwickau) | 100% | -3.089 | -3.089 |

| FCR Ludwigslust GmbH & Co. KG | 100% | -2.301 | -2.201 |

| FCR Magdala GmbH & Co. KG | 100% | -2.298 | -2.858 |

| FCR Walsrode GmbH & Co. KG | 100% | -2.709 | -2.609 |

| FCR Stendal GmbH & Co. KG | 100% | -1.863 | -2.880 |

| FCR Pulsnitz GmbH & Co. KG (ehemals Münster) | 100% | -10.617 | -10.617 |

| sonstige Gesellschaften | |||

| FCR Innovation GmbH | 100% | 42.649 | -9.192 |

| FCR Verwaltungs GmbH | 100% | 160.527 | -157.574 |

| FCR Service GmbH | 100% | 19.530 | 78.112 |

| FCR Pelagone GmbH & Co. KG | 100% | 479.311 | 1.000 |

Außerdem hat die FCR Immobilien AG eine strategische Equity Beteiligung i.H.v. 10% an der Immoware24 GmbH in 2020 erworben.

Konzernzugehörigkeit

Die FCR Immobilien AG wurde in den Konzernabschluss der FCR Immobilien AG, Pullach im Isartal, einbezogen.

Die FCR Immobilien AG stellt den Konzernabschluss für den größten Konzernkreis auf. Der Konzernabschluss ist auf der Internetseite der FCR Immobilien AG abrufbar.

Angaben über das Bestehen einer Beteiligung an der Gesellschaft, die nach § 20 Abs. 1 oder 4 AktG der Gesellschaft mitgeteilt worden ist

Herr Falk Raudies, Geburtsdatum 28.11.1974, hat der FCR Immobilien Aktiengesellschaft gemäß § 40 Abs. 1 WpHG am 04.11.2020 mitgeteilt, dass der Stimmrechtsanteil über die Gesellschaft RAT Asset & Trading AG an der FCR Immobilien Aktiengesellschaft, Pullach i. Isartal, Deutschland, am 29.10.2020 die Schwelle von 3% der Stimmrechte überschritten hat und an diesem Tag 66,09 % (das entspricht 6.058.923 Stimmrechten) betragen hat.

Herr Ludwig A. Fuchs, Geburtsdatum 13.11.1965, hat der FCR Immobilien Aktiengesellschaft gemäß § 40 Abs. 1 WpHG am 04.11.2020 mitgeteilt, dass der Stimmrechtsanteil über die Gesellschaft FAMe Invest & Management GmbH an der FCR Immobilien Aktiengesellschaft, Pullach i. Isartal, Deutschland, am 29.10.2020 die Schwelle von 3% der Stimmrechte überschritten hat und an diesem Tag 8,50 % (das entspricht 777.784 Stimmrechten) betragen hat.

Herr Jürgen Rödig, Geburtsdatum 19.11.1954, hat der FCR Immobilien Aktiengesellschaft gemäß § 40 Abs.1 WpHG am 09.11.2020 mitgeteilt, dass der Stimmrechtsanteil über die Gesellschaft RFC GmbH an der FCR Immobilien Aktiengesellschaft, Pullach i. Isartal, Deutschland, am 29.10.2020 die Schwelle von 3% der Stimmrechte überschritten hat und an diesem Tag 4,30 % (das entspricht 393.256 Stimmrechten) betragen hat.

Herr Falk Raudies, Geburtsdatum 28.11.1974, hat der FCR Immobilien Aktiengesellschaft gemäß § 40 Abs.1 WpHG am 28.12.2020 mitgeteilt, dass der Stimmrechtsanteil über die Gesellschaften RAT Asset & Trading AG und CM Center Management GmbH an der FCR Immobilien Aktiengesellschaft, Pullach i. Isartal, Deutschland, am 22.12.2020 die Schwelle von 3% der Stimmrechte überschritten hat und an diesem Tag 68,80 % (das entspricht 6.292.726 Stimmrechten) betragen hat.

Zum 31. Dezember 2020 halten die RAT Asset & Trading AG, Pullach i. Isartal, (Mutterunternehmen i.S.v. § 285 Nr. 14 HGB) 49,43% (Vorjahr: 66,1%) und die CM Center Management GmbH 17,74 % (Vorjahr: 0 %) der Anteile an der FCR Immobilien AG.

F) Organmitglieder

Namen der Mitglieder des Vorstands und des Aufsichtsrats

Während des abgelaufenen Geschäftsjahres bildete die folgende Person den Vorstand:

| Falk Raudies | ausgeübter Beruf: | Kaufmann |

Während des abgelaufenen Geschäftsjahres gehörten die folgenden Personen dem Aufsichtsrat an:

| Prof. Dr. Franz-Joseph Busse | ausgeübter Beruf: | Hochschullehrer |

| Hanjo Schneider | ausgeübter Beruf: | Unternehmer |

| Ludwig A. Fuchs | ausgeübter Beruf: | Geschäftsführer |

| Prof. Dr. Kurt Faltlhauser (bis 28.05.2020) | ausgeübter Beruf: | Staatsminister a.D. |

| Frank Fleschenberg (bis 28.05.2020) | ausgeübter Beruf: | Kaufmann |

Der Vorsitzende des Aufsichtsrats war im Geschäftsjahr Prof. Dr. Franz-Joseph Busse. Der stellvertretende Vorsitzende des Aufsichtsrats war im Geschäftsjahr bis 28.05.2020 Herr Prof. Dr. Kurt Faltlhauser, seit 05.06.2020 Herr Hanjo Schneider.

Angaben nach § 285 Nr. 9c HGB

Zum Bilanzstichtag besteht ein Darlehen über rund EUR 1,1 Mio. (Vj. EUR 0,5 Mio.) gegenüber dem Vorstand. Das Darlehen wurde mit 2 % p.a. verzinst und nach dem Bilanzstichtag vollständig durch Herrn Raudies zurückgeführt.

Gegenüber dem Aufsichtsrat bestehen keine Vorschüsse oder Kredite.

Gesamtbezüge nach §285 Nr. 9a und 9b HGB für Vorstand und Aufsichtsrat

Der Bruttoarbeitslohn von Herrn Falk Raudies betrug im Geschäftsjahr 2020 insgesamt EUR 677.989,26. Der Aufsichtsrat erhielt im Geschäftsjahr 2020 eine Vergütung in Höhe von TEUR 35 (Vorjahr: TEUR 35). Zudem wurde im Geschäftsjahr eine Aufsichtsratvergütung aus dem Vorjahr in Höhe von 5 TEUR nachgebucht. Jedes Mitglied des Aufsichtsrates erhält eine jährliche Vergütung in Höhe von EUR 10.000,00 zuzüglich gesetzlicher Umsatzsteuer. Der Vorsitzende des Aufsichtsrats erhält das Eineinhalbfache der vorstehenden festen Vergütung.

Tätigkeiten von Vorstandsmitgliedern in Gesellschaften außerhalb von FCR

Herr Falk Raudies, Vorstand:

Aufsichtsratsvorsitzender der RAT Asset & Trading AG seit 2009

Herr Falk Raudies übte darüber hinaus in den letzten fünf Jahren keine weiteren Organtätigkeiten aus.

Tätigkeiten von Aufsichtsratsmitgliedern in Gesellschaften außerhalb von FCR

Die Namen und Haupttätigkeiten der gegenwärtigen Mitglieder des Aufsichtsrates der FCR Immobilien AG sind:

| Name | Haupttätigkeiten außerhalb der FCR-Gruppe |

| Prof. Dr. Franz-Joseph Busse | Hochschullehrer für Finanzwirtschaft und Bankbetriebslehre, Allfinanz, Versicherungswirtschaft und Risikomanagement an der Hochschule für angewandte Wissenschaften in München |

| Hanjo Schneider | Unternehmer |

| Ludwig A. Fuchs | Geschäftsführer bei der FAMe Invest & Management GmbH |

Herr Prof. Dr. Franz-Joseph Busse:

Professor Dr. Busse studierte nach Abitur, Wehrdienst sowie einer Ausbildung bei der BfG Bank AG Betriebswirtschaftslehre an den Universitäten Würzburg, Grenoble und München. 1973 beendete er das Studium als Diplomkaufmann an der Ludwig-Maximilians-Universität München und promovierte. Danach hatte er verschiedene Managementpositionen in der freien Wirtschaft inne, so im Generalikonzern und später als Vorstandsvorsitzender einer deutsch-arabischen Aktiengesellschaft mit Sitz in Kairo. Seit 1982 lehrt Herr Prof. Dr. Busse Finanzwirtschaft und Bankbetriebslehre, Allfinanz, Versicherungswirtschaft und Risikomanagement an der Hochschule für angewandte Wissenschaften in München. Er ist Gründer der Infinanz GmbH in München. Darüber hinaus bekleidete er Beirats- und Beratungsmandate und bisher 13 Aufsichtsratsmandate. Aktuell bekleidet er ein Beirats- und Beratungsmandat. Herr Prof. Dr. Busse ist Vorsitzender des Aufsichtsrates der Scheelen AG, Waldshut-Tiengen sowie Vorsitzender des Aufsichtsrats der FCR Immobilien AG.

Die folgende Übersicht gibt die von Herrn Prof. Dr. Busse in den letzten fünf Jahren ausgeübten Funktionen als Mitglied des Verwaltungs-, Leitungs- oder Aufsichtsorgans oder als Partner (d.h. Gesellschafter einer Personengesellschaft) in Gesellschaften außerhalb der FCR-Gruppe:

| Gesellschaft | Funktion | Von – bis |

| Finance base AG, München | Vorsitzender des Aufsichtsrates | 2014 bis 2017 |

| Dr. Peters Asset Finance GmbH & Co. KG, Dortmund | Beirat | 2014 bis 2019 |

| Scheelen AG, Waldshut-Tiengen | Vorsitzender des Aufsichtsrats | seit 2003 |

Herr Hanjo Schneider:

Hanjo Schneider hat eine betriebswirtschaftliche Ausbildung und ein Executive MBA in den USA abgeschlossen. Er startete seine berufliche Laufbahn 1986 bei namhaften internationalen Konzernen (Dun & Bradstreet, Danzas) und war für diese Unternehmen in verschiedenen Ländern in Geschäftsführungspositionen in Europa, Asien und den USA tätig. Er baute in weniger als 10 Jahren die stark deutsch geprägte Hermes Gruppe zum größten privaten Paket Dienstleister in Europa auf (Umsatzvolumen in 2018 über EUR 3 Mrd.). Im Jahre 2002 agierte er zunächst als CEO der Hermes Gruppe, 2008 wurde er in den Vorstand der Otto Gruppe berufen. In 2015 übernahm er den Vorsitz des Aufsichtsrats der Hermes Gruppe.

Die folgende Übersicht gibt die von Herrn Hanjo Schneider in den letzten fünf Jahren ausgeübten Funktionen als Mitglied des Verwaltungs-, Leitungs- oder Aufsichtsorgans oder als Partner (d.h. Gesellschafter einer Personengesellschaft) in Gesellschaften außerhalb der FCR-Gruppe:

| Gesellschaft | Funktion | Von – bis |

| Otto Group | Vorstand | 2008 bis 2017 |

| Hermes Europe | Aufsichtsratsvorsitzender | 2015 bis 2017 |

Herr Ludwig A. Fuchs:

Ludwig A. Fuchs schloss sein Studium der Betriebswirtschaftslehre an der Ludwig-Maximilians- Universität 1992 als Diplom Kaufmann ab. 1996 absolvierte er einen MBA an der INSEAD. Nach Stationen bei Roland Berger und PFW Partner gründete er 1999 die Realtime Technology AG, einen weltweit führenden Anbieter in Sachen 3D / Virtual Reality für industrielle Anwendungen, deren CEO er bis 2014 war. Er forcierte das Wachstum der Realtime Technology AG von drei auf über 750 Mitarbeiter und führt die Realtime Technology AG im Rahmen eines IPO an die Börse. Seit 2014 ist er geschäftsführender Gesellschafter der FAMe Investment & Management GmbH, die weltweit ca. 20 Beteiligungen an Technologie Start-ups und Wachstumsunternehmen hält.

Die folgende Übersicht spiegelt die von Herrn Fuchs in den letzten fünf Jahren ausgeübten Funktionen als Mitglied des Verwaltungs-, Leitungs- oder Aufsichtsorgans oder als Partner (d.h. Gesellschafter einer Personengesellschaft) in Gesellschaften außerhalb der FCR-Gruppe wieder:

| Gesellschaft | Funktion | Von – bis |

| FAMe Invest & Management GmbH | Geschäftsführer | seit 2014 |

| Fuchs Asset Management | Geschäftsführer | seit 2014 |

| LFL Inc, London | Managing Director | seit 2009 |

| LAF Inc, London | Managing Director | seit 2014 |

| Oimara Capital, London | Managing Director | seit 2020 |

| Traxxall Technologies, Montreal | Mitglied des Board of Directors | seit 2018 |

Entsprechenserklärung nach § 161 AktG

Die Erklärung nach § 161 AktG (Corporate Governance Kodex) wurde abgegeben und auf der Internetseite unter https://fcr-immobilien.de/corporate-governance/öffentlich zugänglich gemacht.

Ergebnisverwendung

Der Vorstand wird der Hauptversammlung vorschlagen, den Bilanzgewinn aus dem abgelaufenen Geschäftsjahr in Höhe von EUR 10.516.056,77 zur Ausschüttung einer Dividende von 0,30 EUR je dividendenberechtigter Aktie zu verwenden und den restlichen Betrag auf neue Rechnung vorzutragen.

Abschlussprüferhonorar

Auf die Angabe des von dem Abschlussprüfer berechneten Gesamthonorars wird nach § 285 Nr. 17 HGB verzichtet, da die Angaben im Konzernabschluss der FCR Immobilien AG erfolgen.

G) Vorgänge von besonderer Bedeutung

Die FCR Immobilien AG notiert seit 30. Oktober 2020 im General Standard der Frankfurter Wertpapierbörse. Das Unternehmen war bislang im Segment Scale gelistet.

Die Gesellschaft hat mit der WKN A254TQ eine neue Anleihe begeben. Das Emissionsvolumen beträgt bis zu 30 Mio. EUR. Der Zinssatz liegt bei 4,25 %. Die Laufzeit der Anleihe beträgt fünf Jahre und endet am 31.03.2025. Die Notierungsaufnahme an der Frankfurter Wertpapierbörse erfolgte am 27.03.2020.

Die FCR hat eine strategische Equity-Beteiligung an der Immoware24 GmbH erworben. Die in Halle (Saale) ansässige Firma bietet ein professionelles und innovatives Immobilienverwaltungssystem an, das komplett als Software as a Service (SaaS) über das Internet genutzt werden kann. Die Kompetenz der Immoware24 ergänzt die technologische Basis der FCR Immobilien AG.

Nach dem Bilanzstichtag 31.12.2020 hat die FCR Immobilien AG eine Kapitalerhöhung mit Bezugsrecht von insgesamt 616.593 neue Aktien zu 10,80 Euro je Aktie durchgeführt. Der Bruttoemissionserlös beläuft sich auf rd. 6,7 Mio. Euro. Die zufließenden Mittel sollen vollständig in den weiteren Ausbau des Immobilienportfolios investiert werden. Durch die Kapitalerhöhung steigt das Grundkapital der FCR Immobilien AG auf 9.762.997,00 Euro, eingeteilt in ebenso viele Aktien.

Nach dem Bilanzstichtag 31. Dezember 2020 erfolgte der Besitz-, Nutzen- und Lastenübergang (BNL) von 2020 erworbenen / notariell beurkundeten Immobilien:

• Fachmarkt in Pulsnitz/Sachsen (BNL Februar 2021)

Das Objekt in zentraler Lage in Pulsnitz wurde 1992 auf einer Grundstücksfläche von gut 11.000 m2 erbaut und beheimatet einen am Standort gut etablierten Fachmarkt mit einer Verkaufsfläche von rd. 3.300 m2 und mit 178 Stellplätzen. Mieter der laufend modernisierten Immobilie sind die deutsche Fachmarktkette Hammer sowie die Handelskette Pfennigpfeiffer.

• Fachmarktzentrum in Ludwigslust/Mecklenburg-Vorpommern (BNL April 2021)

Das 1995 auf einer Grundstücksfläche von rd. 16.700 m2 erbaute, vollvermietete Objekt bietet eine vermietbare Fläche von rd. 7.600 m2 und 180 Stellplätze. Ankermieter des am Standort gut etablierten Fachmarktzentrums ist der zur REWE Group gehörende toom Baumarkt.

Nach dem Bilanzstichtag 31. Dezember 2020 erfolgte der Besitz-, Nutzen- und Lastenübergang (BNL) von 2020 veräußerten / notariell beurkundeten Immobilien:

• Fachmarktzentrum in Magdeburg/Sachsen-Anhalt (BNL Januar 2021)

Das Objekt wurde Anfang 2018 über die 100 %-Tochter FCR Magdeburg GmbH & Co. KG erworben. Das auf einem ca. 6.000 m2 großen Grundstück errichtete Fachmarktzentrum befindet sich nördlich vom Stadtzentrum Magdeburgs in einem großen Wohngebiet. Die im Jahr 2000 vollständig sanierte Immobilie verfügt über eine Verkaufsfläche von knapp 3.000 m2. Ferner stehen rund 65 Parkplätze zur Verfügung. Als Ankermieter ist der Lebensmittel-Einzelhändler EDEKA in dem Objekt ansässig.

Durch die von der Bundesregierung veranlassten Maßnahmen zur Abmilderung der Folgen der COVID- 19-Pandemie sowie der zunehmenden Virusverbreitung gehen wir davon aus, dass sich dies negativ auf die Ertragslage der FCR auswirken wird. Allerdings sehen wir uns aufgrund unserer Portfoliostrukturgut positioniert. Ein Großteil der Mietumsätze werden im Retailsektor – mit den Schwerpunkten Lebensmittel und Nahversorgung- sowie im Büro- und Logistikbereich erzielt, die von den Schließungsmaßnahmen nicht betroffen sind.

Es liegen keine weiteren Vorgänge von besonderer Bedeutung zwischen dem Bilanzstichtag 31. Dezember 2020 und der Erstellung dieses Berichts vor.

Pullach im Isartal, 19.03.2021

FCR Immobilien AG

Falk Raudies, Vorstand

Entwicklung des Anlagevermögens 2020

| Anschaffungs-und Herstellungskosten | |||||

| 31.12.2019 | Zugänge | Abgänge | Umbuchung | 31.12.2020 | |

| I. Immaterielle Vermögensgegenstände | |||||

| 1. Entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 307.755,16 | 999.616,19 | 1.307.371,35 | ||

| 2. Geleistete Anzahlungen | 4.891,25 | 518.123,96 | -4.891,25 | 518.123,96 | |

| Summe immaterielle Vermögensgegenstände | 312.646,41 | 1.517.740,15 | -4.891,25 | 1.825.495,31 | |

| II. Sachanlagen | |||||

| 1. Grundstücke, grundstücksgleiche Rechte und Bauten einschließlich Bauen auf fremden Grundstücken | 4.260.385,32 | 40.846,98 | -2.688.941,14 | 1.612.291,16 | |

| 2. Andere Anlagen, Betriebs- und Geschäftsausstattung | 234.147,97 | 188.381,09 | 422.529,06 | ||

| Summe Sachanlagen | 4.494.533,29 | 229.228,07 | -2.688.941,14 | 2.034.820,22 | |

| III. Finanzanlagen | |||||

| 1. Anteile an verbundenen Unternehmen | 83.900,00 | 0,00 | -1.100,00 | 101.900,00 | 184.700,00 |

| 2. Ausleihungen an verbundene Unternehmen | 83.375.889,81 | 31.523.654,28 | -34.918.827,83 | -101.900,00 | 79.878.816,26 |

| 3. Beteiligungen | 0,00 | 2.000.000,00 | 0,00 | 2.000.000,00 | |

| 4. sonstige Ausleihungen | 194.868,00 | 0,00 | -6.764,00 | 188.104,00 | |

| Summe Finanzanlagen | 83.654.657,81 | 33.523.654,28 | -34.926.691,83 | 0,00 | 82.251.620,26 |

| Summe Anlagevermögen | 88.461.837,51 | 35.270.622,50 | -37.620.524,22 | 0,00 | 86.111.935,79 |

| Abschreibungen | ||||

| 31.12.2019 | Zugänge | Abgänge | 31.12.2020 | |

| I. Immaterielle Vermögensgegenstände | ||||

| 1. Entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 118.694,16 | 184.723,19 | 303.417,35 | |

| 2. Geleistete Anzahlungen | ||||

| Summe immaterielle Vermögensgegenstände | 118.694,16 | 184.723,19 | 0,00 | 303.417,35 |

| II. Sachanlagen | ||||

| 1. Grundstücke, grundstücksgleiche Rechte und Bauten einschließlich Bauen auf fremden Grundstücken | 490.308,56 | 83.641,98 | -279.287,67 | 294.662,87 |

| 2. Andere Anlagen, Betriebs- und Geschäftsausstattung | 151.946,69 | 56.367,37 | 0,00 | 208.314,06 |

| Summe Sachanlagen | 642.255,25 | 140.009,35 | -279.287,67 | 502.976,93 |

| III. Finanzanlagen | ||||

| 1. Anteile an verbundenen Unternehmen | 0,00 | 0,00 | 0,00 | |

| 2. Ausleihungen an verbundene Unternehmen | ||||

| 3. Beteiligungen | ||||

| 4. sonstige Ausleihungen | 0,00 | 0,00 | 0,00 | |

| Summe Finanzanlagen | 0,00 | 0,00 | 0,00 | 0,00 |

| Summe Anlagevermögen | 760.949,41 | 324.732,54 | -279.287,67 | 806.394,28 |

| Restbuchwerte | ||

| 31.12.2020 | 31.12.2019 | |

| I. Immaterielle Vermögensgegenstände | ||

| 1. Entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten | 1.003.954,00 | 189.061,00 |

| 2. Geleistete Anzahlungen | 518.123,96 | 4.891,25 |

| Summe immaterielle Vermögensgegenstände | 1.522.077,96 | 193.952,25 |

| II. Sachanlagen | ||

| 1. Grundstücke, grundstücksgleiche Rechte und Bauten einschließlich Bauen auf fremden Grundstücken | 1.317.628,29 | 3.770.076,76 |

| 2. Andere Anlagen, Betriebs- und Geschäftsausstattung | 214.215,00 | 82.201,28 |

| Summe Sachanlagen | 1.531.843,29 | 3.852.278,04 |

| III. Finanzanlagen | ||

| 1. Anteile an verbundenen Unternehmen | 184.700,00 | 83.900,00 |

| 2. Ausleihungen an verbundene Unternehmen | 79.878.816,26 | 83.375.889,81 |

| 3. Beteiligungen | 2.000.000,00 | 0,00 |

| 4. sonstige Ausleihungen | 188.104,00 | 194.868,00 |

| Summe Finanzanlagen | 82.251.620,26 | 83.654.657,81 |

| Summe Anlagevermögen | 85.305.541,51 | 87.700.888,10 |

Lagebericht für das Geschäftsjahr 2020

1. Grundlagen der Gesellschaft

1.1 Geschäftsmodell

Die FCR Immobilien AG („FCR“) ist als Handelsimmobilien-Spezialist positioniert, der sich auf etablierte Sekundärstandorte in Deutschland fokussiert. Zum einen bieten diese Sekundärstandorte durch ihre Lage überdurchschnittliche Renditepotenziale und zum anderen können sie eine langfristig stabilere Miet- und Wertentwicklung aufweisen, als die von Konjunkturzyklen volatiler reagierenden Immobilienmärkte an Primärstandorten.

Im Geschäftsjahr 2020 hat FCR ihre Geschäftsstrategie weiter geschärft. In diesem Zuge wurde im dritten Quartal 2020 ein Strategiewechsel beschlossen und umgesetzt. So liegt auf Basis dieser Strategieanpassung der eindeutige Fokus der Geschäftsaktivitäten auf der Bestandshaltung von Immobilien, also auf dem Bestandsportfolio. Die kontinuierliche Bestandsentwicklung ist integraler Bestandteil der Bestandshaltung. Der stetige Ausbau stabiler Mieterträge steht somit im Zentrum der FCR-Geschäftspolitik. Ergänzt wird dieses Kerngeschäft durch das sogenannte Trading- und Entwicklungsportfolio. In diesem Portfolio sind noch fünf Trading- und Entwicklungsobjekte (Hotels und Projektentwicklungen) enthalten, die allesamt im Geschäftsjahr 2021 vollständig veräußert werden. Somit wird FCR den 2020 eingeleiteten Transformationsprozess 2021 vollständig abschließen können und sich als reiner Bestandshalter positionieren.

Im Rahmen der Geschäfts- und Wachstumsstrategie als Bestandshalter fokussiert sich FCR maßgeblich auf die Durchdringung des deutschen Marktes in der Kern-Assetklasse Handel und hier schwerpunktmäßig auf Einkaufs- und Fachmärkte, Nahversorger und Drogerien. So ist das Immobilienportfolio der FCR auch gekennzeichnet durch bonitätsstarke und überwiegend lebensmittelgeankerte Ankermieter. Zum qualitativen und quantitativen Ausbau des Immobilienportfolios, das auch maßgeblich von laufenden Maßnahmen im Bereich Digitalisierung unterstützt wird, erfolgen auch in den Asset Klassen Büro, Logistik und Wohnen entsprechende Ankäufe.

Zum Stichtag 31.12.2020 umfasste das Immobilienportfolio der FCR Immobilien AG und ihrer Tochtergesellschaften 83 Immobilien mit einer Nutzfläche des Bestandsportfolios von rund 342 Tsd. m2.

Aufgrund erfolgreicher Vermietungsaktivitäten konnte FCR im Geschäftsjahr 2020 den Leerstand beim Bestandsportfolio unter Berücksichtigung der 14 in 2020 übergegangenen Objekte auf 9,7 % verringern, nach etwa 18 % im Vorjahr. Die Verbesserung der Leerstandsquote und damit die Erhöhung der Qualität im Portfolio ist auf den in 2020 eingeleiteten Strategiewechsel und das aktive Asset Management zurückzuführen. Projektentwicklungen und Hotels sind in dieser Leerstandsquote nicht enthalten.

Die Aktien der FCR Immobilien AG sind seit dem 07.11.2018 an der Frankfurter Wertpapierbörse notiert und zudem auch im m:access an der Börse München. Seit 30.10.2020 notiert die FCR-Aktie – nach einem Segment-Upgrade – im regulierten Markt, General Standard, der Börse Frankfurt.

1.1.1 Einkauf und Investitionsstrategie

Typischerweise investiert die FCR Immobilien AG in Bestandsimmobilien, die in kleineren und mittelgroßen Städten gelegen sind und sich sowohl über viele Jahre hinweg nachhaltig etabliert haben, als auch über ihre Mieterstruktur ein an den Mikrostandort angepasstes Angebot von Gütern und Dienstleistungen des täglichen Bedarfs sicherstellen. Zu den Mietern gehören in der Regel Lebensmitteldiscounter, Nahversorger und Drogerien.

Das Ankaufsvolumen liegt dabei in der Regel zwischen 1 und 25 Mio. Euro, bei entsprechenden Opportunitäten kann das Volumen auch bis 100 Mio. Euro betragen.

Die FCR Immobilien AG ist bestrebt, die Immobilien schwerpunktmäßig auch aus Sondersituationen, wie zum Beispiel Insolvenzen, zu erwerben, um deutlich überdurchschnittliche Mietrenditen zu generieren. Der Zugriff auf diese attraktiven Standorte gelingt der FCR Immobilien AG über ein breites Netzwerk, welches sie sich durch eine langjährige Expertise und durch Kontakte zu Banken, Immobilienfirmen, Marktintermediären und Fondsgesellschaften aufgebaut hat. FCR ist dadurch in der Lage, Anfangsrenditen bei den Objekten zu erzielen, die zwischen 8 und maximal 12 % liegen.

1.1.2 Finanzierungsstruktur

Typischerweise beträgt der Anteil der erstrangig besicherten Bankfinanzierung zwischen 70 % bis 80 % der Anschaffungs- und Herstellungskosten. Im Rahmen der Refinanzierung der Immobilienerwerbe achtet die FCR Immobilien AG darauf, Darlehensverträge auf non-recourse Basis abzuschließen. Hierbei entscheidet die FCR Immobilien AG jeweils im Einzelfall und in Abhängigkeit der geplanten Verweildauer der Immobilie im Portfolio der FCR-Gruppe, ob diese Bankfinanzierung entweder langfristig oder kurzfristig ausgestaltet wird.

Zum Stichtag 31.12.2020 betrug die gewichtete Restlaufzeit der Zinsbindungsvereinbarungen knapp 5,9 Monate bei einer durchschnittlichen Zinsbelastung in Höhe von rund 1,7 % pro Jahr. Aktuelle Fremdfinanzierungen werden zu Zinssätzen zwischen 1,3 – 1,5 % abgeschlossen. Somit geht der durchschnittliche Zins weiter nach unten.

Die in der Regel als Annuitätendarlehen abgeschlossenen Darlehensverträge weisen typischerweise einen hohen Tilgungsanteil auf. Dieser betrug über das gesamte Immobilienportfolio der FCR Immobilien AG zum Stichtag 31.12.2020 rund 4,1 % pro Jahr. Je nach Vertragsgestaltung behält sich die FCR die Möglichkeit vor, Sondertilgungen bei den Bestandsdarlehen durchzuführen. Der beim Objektankauf angestrebte LTV von 80 %, der das Verhältnis zwischen Darlehensbetrag und Verkehrswert der Immobilie darstellt, wird auf Basis der o.g. durchschnittlichen Tilgung innerhalb von 3 Jahren auf unter 70 % reduziert.

1.1.3 Bestandshaltung und aktives Asset Management

Die Bestandshaltung ist das Kerngeschäft der FCR. Im Rahmen dieses Kerngeschäfts steht das aktive Asset Management im Zentrum der Geschäftsaktivitäten. Das aktive Asset Management umfasst im Besonderen die Optimierung der baulichen und wirtschaftlichen Substanz des Objekts sowie die Optimierung der Mieterstruktur, der Mieterträge und der Mietlaufzeiten. Im Geschäftsjahr 2020 konnte die FCR Immobilien AG in diesem Zuge zahlreiche neue, langfristige Mietverträge und Mietvertragsverlängerungen, insbesondere auch mit Ankermietern, abschließen und somit stabile und zusätzliche Mieteinnahmen über den jeweiligen Zeitraum sichern.

1.1.4 Ertragsmodell

Ihre Erträge erwirtschaftet die FCR Immobilien AG auf Basis ihres Geschäftsmodells im Wesentlichen aus der Vermietung der direkt und indirekt gehaltenen Bestandsimmobilien. Erträge aus opportunistischen Verkäufen einzelner Gewerbeobjekte ergänzen das FCR-Ertragsmodell. Für 2021 werden noch Erträge aus dem vollständigen Verkauf der Objekte aus dem Trading- und Entwicklungsportfolio generiert.

1.2 Konzernstruktur

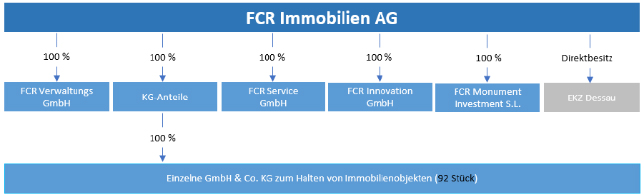

Mit Umfirmierung und Rechtsformwechsel im Jahre 2013 der FCR Immobilien & Vermögensverwaltungs GmbH & Co. KG in die heutige FCR Immobilien AG werden sämtliche ab 2014 neuerworbenen Immobilien in eigenständigen GmbH & Co. Kommanditgesellschaften gehalten. Die Kommanditanteile befinden sich jeweils zu 100 % im Besitz der FCR Immobilien AG. Die Geschäftsführung der GmbH & Co. KG erfolgt über den Komplementär (FCR Verwaltungs GmbH), der ebenfalls eine 100 % Tochter der FCR Immobilien AG ist. Die FCR Immobilien AG ist die Hauptgesellschaft, welche die in ihrem Bestand stehenden Gewerbeimmobilien selbst verwaltet. An den Tochtergesellschaften ist sie jeweils zu 100 % beteiligt.

a) FCR Verwaltungs GmbH

Die FCR Verwaltungs GmbH ist eine hundertprozentige Tochtergesellschaft der FCR Immobilien AG. Gegenstand der Tochtergesellschaft ist die reine Vermögensverwaltung.

b) FCR Service GmbH

Die in 2017 gegründete FCR Service GmbH ist eine 100 %-Tochter der FCR Immobilien AG und erbringt Dienstleistungen rund um den An- und Verkauf sowie die Verwaltung von Immobilien. Die Gesellschaft nahm zu Beginn des Geschäftsjahres 2018 ihre operative Tätigkeit auf.

c) FCR Monument Investment S.L.

Die in 2017 gegründete FCR Monument Investment S.L ist eine 100 %-Tochter der FCR Immobilien AG und hält eine Immobilie in Spanien.

d) FCR Innovation GmbH

An dieser in 2018 gegründeten Gesellschaft ist die FCR Immobilien AG zu 100 % beteiligt. Gegenstand des Unternehmens ist die Softwareentwicklung und das Halten von Unternehmensanteilen, insbesondere im Bereich „Künstliche Intelligenz“.

Zum Stichtag 31.12.2020 stellt sich die Konzernstruktur wie folgt dar:

1.3 Immobilienportfolio per 31.12.2020

1.3.1 Veränderungen im Immobilienportfolio 2020

Zum Beginn des Geschäftsjahres, also zum 01.01.2020, bestand das direkt oder indirekt gehaltene Immobilienportfolio der FCR Immobilien AG aus insgesamt 76 Immobilien.

Während des Geschäftsjahres wurden 14 Immobilien mit einer Nutzfläche von rund 45 Tsd. m2 neu erworben sowie 7 Immobilien mit einer Nutzfläche von rund 24 Tsd. m2 verkauft. Im Saldo stieg damit das Immobilienportfolio der FCR-Gruppe auf nunmehr insgesamt 83 Immobilien mit einer Gesamtnutzfläche des Bestandsportfolios von knapp 342 Tsd. m2 sowie rund 12 Tsd. m2 Projektentwicklungsfläche per 31.12.2020 an.

Neuerwerbe:

In 2020 wurden folgende 14 neue Immobilien erworben (in alphabetischer Reihenfolge): Brandenburg Logistik, Bückeburg, Cadolzburg, Eilenburg, Gummersbach 2, Höchstadt, Jüterbog, Landau, Ruhla, Schwalbach, Schwandorf, Strullendorf, Teistungen und Westeregeln. Alle Neuerwerbe wurden über Objektgesellschaften in das Portfolio der FCR-Gruppe eingebunden.

Die Summe der Nettomieterträge der neuerworbenen Immobilen beträgt rund 2,6 Mio. Euro p.a., die Summe der Neuinvestitionen, also die Höhe der Kaufpreise (ohne Anschaffungsnebenkosten), betrug insgesamt 28,0 Mio. Euro.

Bei den Objektbesichtigungen für Immobilienankäufe haben sich die Corona-Beschränkungen vor allem im 2. Quartal, aber auch im 3. Quartal 2020 negativ bemerkbar gemacht. Aufgrund dieser Beschränkungen konnte die FCR Immobilien AG weniger Objekte erwerben, ohne diese Beschränkungen hätte FCR mehr Objekte ankaufen können. Diese Ankäufe haben sich aber nur verschoben und werden im Geschäftsjahr 2021 erfolgen.

Verkäufe:

Neben der Erzielung regelmäßiger Cashflows aus Mieteinnahmen wurden durch den Verkauf einzelner Bestandsimmobilien stille Reserven realisiert.

Während des Geschäftsjahres 2020 konnte die FCR-Gruppe erfolgreich insgesamt sieben Immobilien veräußern. Mit den Immobilien (in alphabetischer Reihenfolge) in Aue, Hof, Lichtentanne, Oer-Erkenschwick, Pößneck, Stuhr und Westerburg wurden Objekte mit einer vermietbaren Fläche von rund 24 Tsd. m2 wieder in den Markt zurückgegeben.

Die Summe der Verkaufspreise betrug insgesamt 18,5 Mio. Euro.

Auch auf der Verkaufsseite führten die corona-bedingten Restriktionen zu Einschnitten bei den Objektverkäufen. Es konnten aus diesem Grund im Geschäftsjahr 2020 weniger Immobilien verkauft werden. Ohne die Corona-Krise hätten mehr Verkaufstransaktionen umgesetzt werden können, diese werden jetzt im Geschäftsjahr 2021 nachgeholt.

Übersicht über die Portfolioveränderung 2020

| Anzahl Immobilien | Nutzfläche | Nettomieterträge | Transaktionsvolumen | |

| (in Tsd. m2 ) | (in Euro) | (in Euro) | ||

| Käufe 2020 | 14 | 45 | 2,6 Mio. | 28,0 Mio. |

| Verkäufe 2020 | 7 | 24 | 1,0 Mio. | 18,5 Mio. |

| Netto-Portfoliowachstum | 7 | 21 | 1,6 Mio. | 9,5 Mio. |

Im abgelaufenen Geschäftsjahr erhöhten sich die um Zu- bzw. Abgänge bereinigten Nettomieterträge der Immobilien der FCR-Gruppe auf rund 20,0 Mio. Euro p.a.

Die Nettoinvestitionen, also der Saldo aus Zu- und Abgängen von Immobilien, bewertet zu Kaufpreisen ohne Nebenkosten, betrugen rund 9,5 Mio. Euro.

1.3.2 Das Immobilienportfolio per 31.12.2020

Nachfolgende Tabelle gibt einen Überblick über das FCR-Bestandsportfolio per 31.12.2020:

| Bezeichnung | Lage | Fläche in m2 | Vermietungsstand in % |

| Supermarkt Aken | Sachsen-Anhalt | 1.043 | 100 |

| Wohn- und Geschäftshaus Altena | Nordrhein-Westfalen | 12.057 | 35 |

| Supermarkt Aschersleben | Sachsen-Anhalt | 996 | 93 |

| Supermarkt Bad Kissingen | Bayern | 1.037 | 100 |

| Fachmarkt Bergisch Gladbach | Nordrhein-Westfalen | 2.725 | 100 |

| Geschäftshaus Bottrop | Nordrhein-Westfalen | 5.137 | 100 |

| Fachmarktzentrum Brandenburg | Brandenburg | 12.189 | 100 |

| Logistikimmobilie Brandenburg | Brandenburg | 8.103 | 100 |

| Fachmarkt Bremervörde | Niedersachsen | 2.713 | 100 |

| Fachmarkt Buchholz | Niedersachsen | 4.800 | 100 |

| Fachmarkt Bückeburg | Niedersachsen | 1.010 | 100 |

| Fachmarkt Burg | Schleswig-Holstein | 2.047 | 100 |

| Fachmarkt Cadolzburg | Bayern | 1.133 | 100 |

| Fachmarkt Cloppenburg | Niedersachsen | 3.111 | 100 |

| Fachmarktzentrum Cottbus | Brandenburg | 4.513 | 47 |

| Supermarkt Datteln | Nordrhein-Westfalen | 1.037 | 100 |

| Fachmarktzentrum Dessau | Sachsen-Anhalt | 3.749 | 73 |

| Fachmarkt Duisburg | Nordrhein-Westfalen | 2.200 | 100 |

| Fachmarkt Ehrenfriedersdorf | Sachsen | 1.891 | 100 |

| Fachmarktzentrum Eilenburg | Sachsen | 14.548 | 100 |

| Einkaufszentrum Gera Amthor-Passage | Thüringen | 8.471 | 62 |

| Einkaufszentrum Gera Bieblach-Center | Thüringen | 17.901 | 90 |

| Fachmarkt Glückstadt | Schleswig-Holstein | 2.000 | 100 |

| Wohn- und Geschäftshäuser Görlitz | Sachsen | 15.900 | 100 |

| Fachmarktzentrum Görlitz | Sachsen | 1.004 | 100 |

| Fachmarktzentrum Grimmen | Mecklenburg-Vorpommern | 2.045 | 100 |

| Fachmarkt Gronau | Nordrhein-Westfalen | 2.305 | 100 |

| Supermarkt Guben | Brandenburg | 1.830 | 100 |

| Geschäftshaus Gummersbach | Nordrhein-Westfalen | 4.543 | 100 |

| Einkaufszentrum Gummersbach | Nordrhein-Westfalen | 4.030 | 95 |

| Fachmarkt Hagen | Nordrhein-Westfalen | 408 | 100 |

| Fachmarkt Hagen | Nordrhein-Westfalen | 2.561 | 100 |

| Fachmarktzentrum Hambühren | Niedersachsen | 5.379 | 100 |

| Fachmarkt Hamm | Nordrhein-Westfalen | 2.032 | 100 |

| Fachmarkt Herford | Nordrhein-Westfalen | 2.540 | 100 |

| Fachmarkt Höchstadt | Bayern | 1.725 | 100 |

| Einkaufszentrum Jüterbog | Brandenburg | 4.962 | 100 |

| Fachmarkt Kaiserslautern | Rheinland-Pfalz | 2.350 | 100 |

| Supermarkt Kaltennordheim | Thüringen | 1.045 | 100 |

| Wohnhaus Köpenick | Berlin | 474 | 100 |

| Fachmarktzentrum Landau | Bayern | 1.329 | 100 |

| Fachmarktzentrum Magdeburg | Sachsen-Anhalt | 2.825 | 86 |

| Fachmarktzentrum Meerane | Sachsen | 2.698 | 91 |

| Fachmarkt Munster | Niedersachsen | 2.347 | 100 |

| Fachmarkt Neumünster | Schleswig-Holstein | 3.100 | 100 |

| Fachmarktzentrum Neustrelitz | Mecklenburg-Vorpommern | 2.596 | 99 |

| Fachmarkt Nienburg | Niedersachsen | 3.029 | 100 |

| Supermarkt Prettin | Sachsen-Anhalt | 1.046 | 100 |

| Einkaufszentrum Rastatt | Baden-Württemberg | 21.548 | 79 |

| Supermarkt Ruhla | Thüringen | 1.153 | 100 |

| Fachmarkt Salzwedel | Sachsen-Anhalt | 6.017 | 100 |

| Supermarkt Scheßlitz | Bayern | 930 | 100 |

| Fachmarktzentrum Schleiz | Thüringen | 6.540 | 59 |

| Supermarkt Schwalbach | Saarland | 1.740 | 100 |

| Fachmarkt Schwandorf | Bayern | 1.346 | 100 |

| Einkaufszentrum Seesen | Niedersachsen | 8.257 | 51 |

| Supermarkt Söhlde | Niedersachsen | 1.710 | 100 |

| Büro- und Logistikgebäude Soltau | Niedersachsen | 8.430 | 100 |

| Fachmarkt Soltau | Niedersachsen | 3.600 | 100 |

| Fachmarkt Strullendorf | Bayern | 873 | 100 |

| Supermarkt Teistungen | Thüringen | 1.034 | 100 |

| Fachmarkt Uelzen | Niedersachsen | 5.082 | 100 |

| Fachmarkt Uelzen | Niedersachsen | 2.514 | 100 |

| Bürogebäude Uelzen | Niedersachsen | 5.018 | 100 |

| Supermarkt Wasungen | Thüringen | 1.064 | 100 |

| Fachmarktzentrum Weidenberg | Bayern | 1.719 | 100 |

| Wohnhäuser Weißenfels (3 Objekte) | Sachsen-Anhalt | 1.764 | 55 |

| Fachmarktzentrum Welzow | Brandenburg | 1.553 | 100 |

| Supermarkt Westeregeln | Sachsen-Anhalt | 1.509 | 95 |

| Einkaufszentrum Wismar | Mecklenburg-Vorpommern | 3.759 | 54 |

| Supermarkt Wittenberge | Brandenburg | 1.697 | 76 |

| Fachmarkt Wittingen | Niedersachsen | 4.261 | 100 |

| Fachmarkt Würselen | Nordrhein-Westfalen | 3.380 | 100 |

| Logistikimmobilie Zeithain | Sachsen | 45.045 | 100 |

| Fachmarkt Zerbst | Sachsen-Anhalt | 6.615 | 100 |

| Einkaufszentrum Zeulenroda | Thüringen | 4.803 | 65 |

Im Bereich der Bestandsimmobilien wurden während des Berichtszeitraums vielfältige Maßnahmen zur Verbesserung der Mieter- und Gebäudestruktur ergriffen. So wurden neben den üblichen regelmäßig wiederkehrenden substanzerhaltenden Aktivitäten in einigen Objekten umfangreiche Modernisierungsmaßnahmen durchgeführt.

Nachfolgende Tabelle gibt einen Überblick über das Trading- und Entwicklungsportfolio der FCR per 31.12.2020:

| Bezeichnung | Lage |

| Projektentwicklung Studentenwohnheim Bamberg | Bayern |

| Projektentwicklung Frankenberg | Hessen |

| Projektentwicklung Monument | Mallorca (ES) |

| Hotel Kitzbühel | Tirol (AT) |

| Hotel II Pelagone | Toskana (IT) |

1.4 Organe, Mitarbeiter, Personalentwicklung, Vergütung

Im Berichtszeitraum betrug die Anzahl der Mitarbeiterinnen und Mitarbeiter der FCR Immobilien AG durchschnittlich 27,1 Personen. Im 1. Quartal (01.01. – 31.03.2020) waren durchschnittlich 29 Personen beschäftigt, im 2. Quartal (01.04. – 30.06.2020) 29 Personen, im 3. Quartal (01.07. – 30.09.2020) 27 Personen und im 4. Quartal (01.10. – 31.12.2020) 24 Personen.

Im Vorstand der FCR Immobilen AG haben sich im Berichtszeitraum keine Veränderungen ergeben. Herr Falk Raudies vertritt die Gesellschaft als Vorstand seit Gründung der Gesellschaft.

Das Vergütungssystem der Gesellschaft beinhaltet neben fixen Gehaltsbestandteilen auch variable Gehaltsbestandteile. Die variablen Vergütungsbestandteile orientieren sich an der Höhe des Ergebnisses der gewöhnlichen Geschäftstätigkeit der Gesellschaft oder an individuellen Zielvereinbarungen. Im Rahmen von An- und Verkäufen sowie von Vermietungen werden erfolgsabhängige Provisionen an die jeweiligen FCR-Mitarbeiter bezahlt.

2. Wirtschaftsbericht

2.1. Gesamtwirtschaftliche Rahmenbedingungen

Das preisbereinigte Bruttoinlandsprodukt (BIP) ist in Deutschland im Jahr 2020 nach den Berechnungen des Statistischen Bundesamts um 4,9 Prozent gesunken.1 Die deutsche Wirtschaft ist in dem von der Corona-Pandemie geprägten Jahr damit erstmals nach 10 Jahren in eine Rezession gerutscht. Im Vorjahr war das preisbereinigte Bruttoinlandsprodukt noch um 0,6 Prozent2 und im Jahr 2018 um 1,4 Prozent3 gewachsen. Dabei zeigten sich die negativen Auswirkungen des Lockdowns im Frühjahr besonders in den BIP-Ergebnissen für das zweite Quartal: das preisbereinigte Bruttoinlandsprodukt schrumpfte um 11,3 Prozent im Vergleich zum Vorjahr.4 Im ersten Quartal fiel der preisbereinigte BIP-Rückgang mit 1,9 Prozent noch gering aus.5 Im dritten Quartal ging das BIP preisbereinigt um 3,9 Prozent im Vergleich zum Vorjahr zurück.6

Die Corona-Pandemie wirkte sich auf nahezu alle Wirtschaftsbereiche negativ aus. Einer der wenigen Sektoren, der keine Rückgänge verzeichnete, war das Baugewerbe: Die preisbereinigte Bruttowertschöpfung legte hier im Vergleich zum Vorjahr um 2,8 Prozent zu. Ein weiterer Bereich, der sich positiv entwickelte, waren die Konsumausgaben des Staates, die preisbereinigt um 3,3 Prozent wuchsen. Die Bruttoanlageinvestitionen gingen preisbereinigt um 3,1 Prozent zurück, wobei die Bauinvestitionen gegen den Trend um 1,9 Prozent wuchsen. Im produzierenden Gewerbe ohne Bau brach die preisbereinigte Wirtschaftsleistung gegenüber 2019 um 9,7 Prozent ein, im verarbeitenden Gewerbe um 10,5 Prozent.7

Auch der Außenhandel wurde empfindlich von der Pandemie getroffen: Die Exporte von Waren und Dienstleistungen gingen im Jahr 2020 preisbereinigt um 9,4 Prozent, die Importe um 8,5 Prozent zurück.8

Die Erwerbstätigkeit in Deutschland entwickelte sich 2020 erstmals nach 14 Jahren rückläufig: Im Jahresdurchschnitt wurde die Wirtschaftsleistung von 44,8 Millionen Erwerbstätigen mit Arbeitsort in Deutschland erbracht, was einem Rückgang von 477.000 Personen oder 1,1 Prozent gegenüber 2019 entspricht.9

1 https://www.destatis.de/DE/Presse/Pressemitteilungen/2021/02/PD21_081_81.html

2 https://www.destatis.de/DE/Presse/Pressemitteilungen/2020/02/PD20_045_811.html

3 https://www.destatis.de/DE/Presse/Pressemitteilungen/2019/02/PD19_050_811.html

4 https://www.destatis.de/DE/Presse/Pressemitteilungen/2020/08/PD20_323_811.html

5 https://www.destatis.de/DE/Presse/Pressemitteilungen/2020/05/PD20_180_811.html

6 https://www.destatis.de/DE/Presse/Pressemitteilungen/2020/11/PD20_465_811.html

7 https://www.destatis.de/DE/Presse/Pressemitteilungen/2021/02/PD21_081_81.html

8 https://www.destatis.de/DE/Presse/Pressemitteilungen/2021/02/PD21_081_81.html

9 https://www.destatis.de/DE/Presse/Pressemitteilungen/2021/01/PD21_020_811.html

2.2. Branchensituation

2.2.1. Gewerblicher Immobilienmarkt in Deutschland

Die Corona-Krise wirkte sich in Teilen auch negativ auf das Immobiliengewerbe aus. Nach den Berechnungen von Jones Lang LaSalle (JLL) im Investmentmarktüberblick Deutschland, 4. Quartal 2020, betrug das Transaktionsvolumen inklusive Living für Einzelobjekte und Portfolios im Jahr 2020 insgesamt rd. 81,6 Mrd. Euro, was einem Rückgang um 11 Prozent zum Vorjahreswert entspricht.10 Das Transaktionsvolumen im vierten Quartal mit 23,2 Mrd. Euro machte zwar über 28 Prozent des Jahresergebnisses aus, war aber niedriger als im ersten Quartal 2020 und im vierten Quartal des Vorjahres. Vor allem große Transaktionen im dreistelligen Millionenbereich sanken aufgrund eines mangelnden Angebots: diese nahmen in Bezug auf Anzahl und Volumen um 35 Prozent ab.