Da muss man sich als Fondsgesellschaft eigentlich schämen solch eine Bilanz abzuliefern, aber ob das Wort „schämen“ dann überhaupt noch im Wortschatz in dem Unternehmen vorhanden ist wissen wir nicht.

Lassen Sie bitte von allen Investmentangeboten dieses Unternehmens einfach die Finger weg.

Finger weg von allen InvestmentangebotenDF Deutsche Finance PRIVATE Fund 12 – Immobilien Global – GmbH & Co. geschlossene InvKG

München

Jahresbericht zum Geschäftsjahr vom 01.01.2019 bis zum 31.12.2019

LAGEBERICHT

| STAMMDATEN | |

| Fondsname | DF Deutsche Finance Investment Fund 12 – Immobilien Global – GmbH & Co. geschlossene InvKG |

| Investitions- und Anlagestrategie | Beteiligungen an institutionellen Investmentstrategien mit Anlageschwerpunkt Immobilien, Private Equity Real Estate sowie immobilienähnliche Anlagen |

| Geschäftsführung | DF Deutsche Finance Managing GmbH (Komplementärin) |

| Fonds- und Berichtswährung | Euro |

| Berichtsstichtag | 31.12.2019 |

| Geschäftsjahr | 01.01.- 31.12. |

| Laufzeit | bis 30.06.2024 + 3 Jahre optionale Verlängerung |

| Datum der Gründung | 08.03.2017 |

| Dauer der Beitrittsphase | 30.06.2019 |

| Anzahl der Investoren | 4.195 |

| Steuerliche Einkunftsart | Einkünfte aus Gewerbebetrieb |

| Sitz | Leopoldstraße 156, 80804 München |

| Handelsregister | Amtsgericht München, HRA 107494 |

| KOMPLEMENTÄRIN | |

| Name | DF Deutsche Finance Managing GmbH |

| Sitz | Leopoldstraße 156, 80804 München |

| Handelsregister | Amtsgericht München, HRB 180869 (erstmals eingetragen am 17.08.2009) |

| Geschäftsführer | Andre Schwab (bis 31.12.2019), Stefanie Watzl, Christoph Falk (ab 01.01.2019) alle geschäftsansässig unter der Adresse der Gesellschaft |

| KAPITALVERWALTUNGSGESELLSCHAFT (KVG) | |

| Name | DF Deutsche Finance Investment GmbH |

| Sitz | Leopoldstraße 156, 80804 München |

| Handelsregister | Amtsgericht München, HRB 181590, eingetragen am 29.09.2009 (erstmals eingetragen am 04.05.2009 beim Amtsgericht Berlin Charlottenburg unter HRB 119582) |

| Geschäftsführer | Andre Schwab (bis 31.12.2019), Stefanie Watzl, Christoph Falk (ab 01.05.2019) alle geschäftsansässig unter der Adresse der Gesellschaft |

| Aufsichtsrat | Rüdiger Herzog (Vorsitzender), Dr. Tobias Wagner, Dr. Dirk Rupietta |

| VERWAHRSTELLE | |

| Name | CACEIS Bank S.A., Germany Branch |

| Sitz | Lilienthalallee 36, 80939 München |

| Handelsregister | Zweigniederlassung der CACEIS Bank S.A., Handelsregister Paris. HR-Nummer: 692 024 722 |

| Vorstand | Jean-Francois Abadie (Generaldirektor) |

| Vorsitzender des Verwaltungsrats | Jacques Ripoll |

| WEITERE VERTRAGSPARTNER | |

| Treuhänder | DF Deutsche Finance Trust GmbH |

| Steuerberater | ALR Treuhand GmbH Wirtschaftsprüfungsgesellschaft |

| Rechtliche/Steuerliche Beratung Ankauf Investitionen | Wirtschaftskanzleien Pöllath & Partners und Clifford Chance |

| Abschlussprüfer | KPMG AG Wirtschaftsprüfungsgesellschaft |

PRIVATE FUND 12 IM ÜBERBLICK

Die DF Deutsche Finance PRIVATE Fund 12 – Immobilien Global – GmbH & Co. geschlossene InvKG (kurz: PRIVATE Fund 12) ist eine geschlossene extern verwaltete Investmentgesellschaft in der Rechtsform einer Investmentkommanditgesellschaft nach KAGB,

mit Sitz in München. Die Gesellschaft wurde am 08.03.2017 gegründet. Die Beitrittsphase begann im Januar 2018 und endete am 30.06.2019. Die Strategie des PRIVATE Fund 12 ist der Aufbau und die Verwaltung eines diversifizierten Portfolios von institutionellen Investmentstrategien der Assetklasse Immobilien.

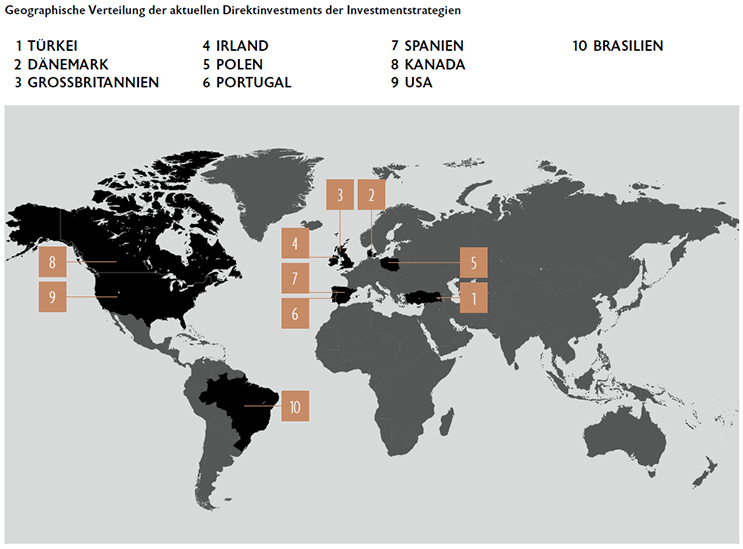

Der PRIVATE Fund 12 verfügt zum 31.12.2019 mit seinen 7 institutionellen Investmentstrategien über ein Portfolio von 226 Direktinvestments in 10 Ländern. Der Nettoinventarwert (NIW) pro Anteil am 31.12.2019 beträgt 0,87 EUR bei 100.000.000 Anteilen und ist gegenüber dem Vorjahreswert von 0,86 EUR um rd. 1 % gestiegen.

KENNZAHLEN PRIVATE FUND 12

| BASIS | STAND 31.12.2019 | VORJAHR 31.12.2018 | |

| Gesamtinvestition | EUR | 105.000.000 | 47.855.850 |

| Agio (Ausgabeaufschlag) | EUR | 5.000.000 | 2.278.850 |

| Gezeichnetes Kapital (Eigenkapital ohne Agio) | EUR | 100.000.000 | 45.577.000 |

| Eingezahltes Kapital (ohne Agio) | EUR | 100.000.000 | 45.345.750 |

| Auszahlungen an Anleger (kumuliert) | EUR | 0 | 0 |

| Gesellschaftskapital der Kommanditisten netto nach KARBV | EUR | 86.979.275 | 39.206.274 |

| Langfristige Kreditfinanzierungsquote | % | 0 | 0 |

| Gezeichnete Investmentstrategien | Anzahl | 7 | 5 |

| Gezeichnetes Kapital bei Investmentstrategien | EUR | 79.164.847 | 35.206.195 |

| Offene Kapitalzusagen bei den Investmentstrategien | EUR | 14.472.234 | 8.533.467 |

TÄTIGKEITSBERICHT

Anlageziele sowie Anlagepolitik/Anlagebedingungen

Der PRIVATE Fund 12 investiert sein Gesellschaftskapital global und parallel zu finanzstarken institutionellen Investoren. Der Portfolioaufbau erfolgt nach den Maßgaben der Anlagebedingungen, die am 03.07.2017 durch die BaFin genehmigt wurden.

Das Anlageziel des PRIVATE Fund 12 besteht in dem Aufbau eines global diversifizierten Portfolios, bestehend aus mindestens fünf Beteiligungen an Zielinvestitionen, welche über individuelle Investmentstrategien verfügen, die jeweils mittelbare bzw. unmittelbare Investitionen in die Assetklasse Immobilien vorsehen. Auf diesem Weg wird angestrebt, weltweit (mittelbar) an einem Portfolio von mindestens 20 einzelnen Immobilieninvestments beteiligt zu sein.

Die Zielinvestitionen sind im Wesentlichen Beteiligungen an Zweckgesellschaften, Unternehmen und Geschlossenen AIF (nachfolgend gemeinsam auch als „institutionelle Investmentstrategien“ oder „Zielinvestitionen“ bezeichnet) aus dem Bereich der Assetklasse Immobilien. Investitionen in institutionelle Investmentstrategien können dabei auch durch den Erwerb von Beteiligungen auf dem Zweitmarkt (sog. Secondaries) erfolgen.

Die Diversifikation erfolgt dabei neben den Anlageklassen nach Ländern, Regionen, Sektoren und Investmentstilen, kombiniert mit unterschiedlichen Laufzeiten, Jahrgängen (Vintages) und individuellen Kernkompetenzen der jeweiligen lokalen institutionellen Fondsmanager. Investitionen in die Assetklasse Immobilien werden plangemäß innerhalb der Nutzungsarten „Gewerbliche Immobilien“ (schwerpunktmäßig Büro-, Einzelhandels-, Hotel-, Industrie- und Logistikimmobilien) und „Wohnimmobilien“ vorgenommen. Über ausgewählte institutionelle Investmentstrategien soll ein breit diversifiziertes Portfolio aus verschiedenen Immobilieninvestments (Immobilien, Beteiligungen, Immobilienobjekte,

Immobilienprojekte, Projekte bzw. immobilienähnliche und immobilienbezogene Anlagen oder Vermögenswerte) aufgebaut werden. Dabei sollen auch Value-Added-Strategien oder opportunistische Strategien verfolgt werden, um bestehende Wertschöpfungspotenziale bei Immobilieninvestitionen zu nutzen.

Rückflüsse aus den Investments werden, sofern sie nicht für die Bildung einer angemessenen Liquiditätsreserve verwendet werden, bis zum Ende des Reinvestitionszeitraums von der Kapitalverwaltungsgesellschaft (KVG) und unter Beachtung der in den Anlagebedingungen festgelegten Anlagegrundsätze erneut investiert. Verfügbare Liquidität, die nicht für Reinvestitionen verwendet werden soll, kann von der KVG nach billigem Ermessen zur Ausschüttung an die Anleger vorgeschlagen werden.

Der PRIVATE Fund 12 wird mit verschiedenen Planvorgaben für die regionalen Schwerpunkte und die sektorale Verteilung investieren. Die Vorgaben sind in den Anlagebedingungen festgehalten.

Portfoliobericht 1

Wesentliche Veränderungen

Der PRIVATE Fund 12 hat im Berichtszeitraum 2 institutionelle Investmentstrategien mit einer Kapitalzusage von insgesamt 19,1 Mio. EUR gezeichnet.

Die erste institutionelle Investmentstrategie ist eine Beteiligung an einem Studentenwohnheim im Mittleren Westen der USA. Das unmittelbar neben der Universität von Colorado gelegene Gebäude soll durch Umbauarbeiten eine höhere Anzahl der vermietbaren Wohneinheiten erhalten, welche zum Akquisitionszeitpunkt bereits zu 100 % vermietet bzw. für das neue Studienjahr teilweise vorvermietet waren. Der stabile Cash Flow resultiert aus einer kontinuierlich steigenden Anzahl an Studenten, einer exklusiven Ausstattung und fehlenden vergleichbaren Einrichtungen am Standort. Darüber hinaus bietet das Objekt ein attraktives Wertsteigerungspotential.

Der PRIVATE Fund 12 hat dieser institutionellen Investmentstrategie gegenüber eine Kapitalzusage in Höhe von 5,3 Mio. EUR abgegeben.

Die zweite institutionelle Investmentstrategie betrifft die Entwicklung eines Wohngebäudes in bester Lage von Beverly Hills/Kalifornien. Das Wohngebäude, welches sich über einen gesamten Straßenblock erstreckt, gehört aufgrund strikter Kriterien beim Ausweis von neuem Wohnbauland zu den wenigen Neubauten, die derzeit realisiert werden dürfen. Nach Fertigstellung werden die Wohneinheiten im Rahmen eines Branded Residences Konzeptes von einem international renommierten Hotelbetreiber verwaltet und anschließend im Teileigentum vermarktet.

Der PRIVATE Fund 12 hat dieser institutionellen Investmentstrategie gegenüber eine Kapitalzusage in Höhe von 13,8 Mio. EUR abgegeben.

Darüber hinaus hat der PRIVATE Fund 12 seine Kapitalzusagen gegenüber den bereits in 2018 gezeichneten Investmentstrategien 1, 2 und 4 um insgesamt 24,3 Mio. EUR erhöht.

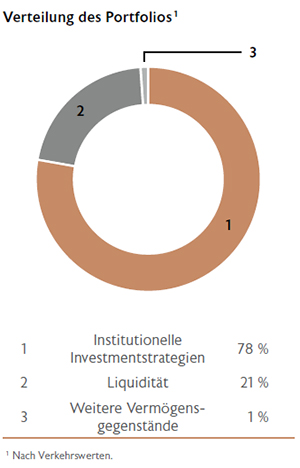

Struktur des Portfolios

Zum Berichtsstichtag hat der PRIVATE Fund 12 Kapitalzusagen gegenüber 7 institutionellen Investmentstrategien in Höhe von insgesamt 79,2 Mio. EUR abgegeben, von denen 64,7 Mio. EUR bereits abgerufen wurden. Offene Kapitalzusagen bestanden zum Berichtsstichtag in Höhe von 14,5 Mio. EUR.

Die regionale Diversifikation verteilt sich zum Berichtsstichtag auf die Regionen Europa und Nordamerika. Die Anzahl der Direktinvestments der gezeichneten institutionellen Investmentstrategien liegt zum 31.12.2019 bei insgesamt 226. Eine weitere Diversifikation wird durch die Streuung auf verschiedene Bereiche des Sektors Immobilien sowie durch unterschiedliche Nutzungsarten und Nutzer sichergestellt.

1 Alle Angaben in diesem Abschnitt berücksichtigen auch die institutionellen Investmentstrategien und die Liquidität der PRIVATE 12 Investitions GmbH.

Der PRIVATE Fund 12 hat zum Berichtsstichtag keine Fremdfinanzierung aufgenommen. Auf Ebene der institutionellen Investmentstrategien beträgt die Fremdfinanzierungsquote über das Gesamtportfolio gerechnet 40,38 % 2. Am 31.12.2019 haben die institutionellen Investmentstrategien eine durchschnittliche Netto IRR 3 zum Stichtag von rund 6,05 % p. a. erwirtschaftet. Der TVPI 4 der institutionellen Investmentstrategien lag zum Stichtag bei 1,06. Es wird darauf hingewiesen, dass die bisherige Wertentwicklung kein Indikator für die zukünftige Wertentwicklung ist.

2 Loan to value (LTV) der Investmentstrategien gewichtet nach Bilanzsumme der Investmentstrategien.

3 Internal Rate of Return (IRR, engl.: interner Zinsfuß) drückt die rechnerische Verzinsung des jeweils in der Beteiligung kalkulatorisch gebundenen Kapitals unter Berücksichtigung der zeitlichen Komponente aus. Das kalkulatorisch gebundene Kapital ändert sich im Verlauf der Beteiligung (durch Ausschüttungen / Entnahmen). Die IRR-Rendite beziffert daher nicht die Verzinsung der tatsächlich gezeichneten Kapitaleinlage. sondern des jeweils kalkulatorisch gebundenen Kapitals. Eine Vergleichbarkeit der IRR-Renditen verschiedener Vermögensanlagen ist nur bei gleicher Laufzeit und vergleichbarem Kapitalbindungsverlauf möglich.

4 Der TVPI (Total Value to Paid-in Capital) spiegelt die Wertschöpfung eines Fonds auf Ebene der Investmentstrategie wider. Er setzt den Nettowert der sich noch im Portfolio befindlichen Investmentstrategie (NAV) und der Rückflüsse aus den Einzelinvestitionen der Investmentstrategien ins Verhältnis zum eingezahlten Kapital, das der Fonds von seinen Investoren für Investitionen abgerufen hat Werte über 1,0 stellen eine positive Wertschöpfung dar.

Direktinvestments der institutionellen Investmentstrategien

| INVESTMENTS | EINHEITEN | ANZAHL /FLÄCHE |

| Wohnungen | Anzahl | 8.255 |

| Einzelhandelsflächen | qm | 3.661 |

| Büroflächen | qm | 82.656 |

| Gewerbeflächen | qm | 1.050 |

| Hotelzimmer | Anzahl | 10.630 |

| Wohnungen im Studentenwohnheim | Anzahl | 2.235 |

| Wohnungen in Alten- u. Pflegeheimen | Anzahl | 178 |

| Betten in Pflegeeinrichtungen | Anzahl | 348 |

| Häfen | Anzahl | 1 |

| Parkplätze | Anzahl | 831 |

| Logistikflächen | qm | 1.316.799 |

| Sport- und Freizeiteinrichtungen | Anzahl | 1 |

| Gewerbeentwicklungsflächen | qm | 389.916 |

ÜBERSICHT DER GEZEICHNETEN INSTITUTIONELLEN INVESTMENTSTRATEGIEN

| INSTITUTIONELLE INVESTMENTSTRATEGIE 1 | INSTITUTIONELLE INVESTMENTSTRATEGIE 2 | INSTITUTIONELLE INVESTMENTSTRATEGIE 3 |

|

| Name | SPO III | MISB | NYFI |

| Kapitalzusage | 23.500.000 EUR | 9.525.000 USD | 6.252.141 EUR |

| Strategie | Global-Immobilienfonds | USA-Immobilienfonds | USA-Immobilienfonds |

| Sektoren | Wohnen, Büro, Einzelhandel, Hotels, Gewerbe | Wohnen | Wohnen |

| Investmentstil | Value Added | Value Added | Value Added |

| Beteiligungsjahr PRIVATE Fund 12 | 2018 | 2018 | 2018 |

| Abrufquote Netto | 100 % | 100 % | 100 % |

| Verkehrswert gemäß KARBV in EUR | 23.117.089 | 9.842.783 | 6.241.587 |

| Anzahl Direktinvestments | 179 | 1 | 1 |

| INSTITUTIONELLE INVESTMENTSTRATEGIE 4 |

INSTITUTIONELLE INVESTMENTSTRATEGIE 5 | Institutionelle Investmentstrategie 6 | INSTITUTIONELLE INVESTMENTSTRATEGIE 7 | |

| Name | DEVA | WCP IV | SPO V | BHFI |

| Kapitalzusage | 15.000.000 EUR | 10.000.000 CAD | 5.25O.OOO EUR | 13.833.728 EUR |

| Strategie | Europa-Immobilienfonds | Kanada-Immobilienfonds | USA-Infrastruktur-Immobilienfonds | USA-Immobilienfonds |

| Sektoren | Büro, Wohnen, Einzelhandel, Hotels | Seniorenheime, Studentenwohnheime, Wohnen | Studentenwohnen | Wohnen |

| Investmentstil | Value Added | Opportunistisch | Value Added | Value Added/ Opportunistisch |

| Beteiligungsjahr PRIVATE Fund 12 | 2018 | 2018 | 2019 | 2019 |

| Abrufquote Netto | 47 % | 5 % | 97 % | 100 % |

| Verkehrswert gemäß KARBV in EUR | 9.082.408 | 191.087 | 5.999.967 | 13.537.256 |

| Anzahl Direktinvestments | 10 | 36 | 1 | 1 |

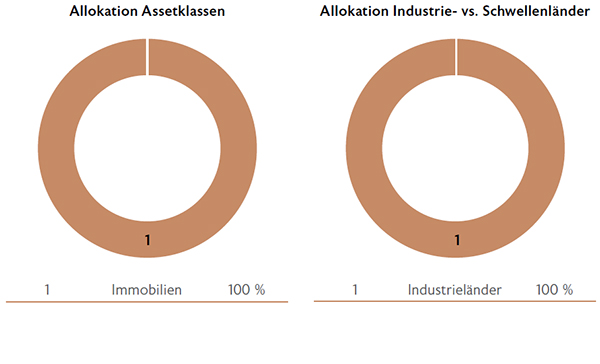

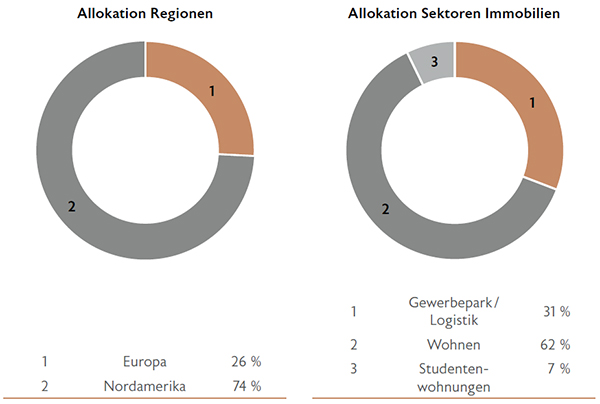

ÜBERSICHT ALLOKATION

Die Allokation errechnet sich auf Basis des zugesagten Eigenkapitals gegenüber institutionellen Investmentstrategien in Verbindung mit der jeweils festgelegten Investitionsstrategie. Der PRIVATE Fund 12 ist zum Berichtsstichtag ausschließlich in die Assetklasse Immobilien in Industrieländern investiert. Hinsichtlich der regionalen Verteilung beträgt der Anteil Europa 26 % und Nordamerika 74 %. Der sektorale Fokus im Bereich Immobilien liegt zu 62 % auf Wohnimmobilien, 31 % auf Gewerbepark/Logistik und 7 % auf Studentenwohnungen.

Keine Investmentstrategie hat einen übermäßig hohen Anteil am Gesamtportfolio.

RISIKOPROFIL

Mit dem Beitritt zum PRIVATE Fund 12 geht der Anleger eine unternehmerische Beteiligung ein. die für ihn mit wirtschaftlichen, rechtlichen und steuerlichen Risiken verbunden ist. Das generelle Risikoprofil des PRIVATE Fund 12 umfasst die unter Kapitel 8 des Verkaufsprospekts (S. 40 ff.) beschriebenen prognosegefährdenden, anlagegefährdenden und anlegergefährdenden Risiken, zu denen insbesondere das Blindpool-Konzept sowie nicht vorhersagbare Marktentwicklungen und Änderungen von Rechtsvorschriften zählen.

Darüber hinaus können weitere, heute nicht vorhersehbare Ereignisse und Entwicklungen zu einer negativen Beeinflussung des Investmentvermögens führen. Der Anleger hat keinen Anspruch auf Rückzahlung seines eingesetzten Kapitals.

Der PRIVATE Fund 12 befindet sich noch in der Aufbauphase und die wirtschaftliche Entwicklung der Einzelinvestitionen hängt von wirtschaftlichen, rechtlichen und steuerlichen Entwicklungen ab.

Wesentliche Risiken im Berichtszeitraum

Beteiligungsrisiko

Das Beteiligungsrisiko beinhaltet, dass Rückflüsse aus einer Beteiligung an einer institutionellen Investmentstrategie geringer als erwartet oder gänzlich ausfallen. Derartige Rückflüsse an den PRIVATE Fund 12 richten sich maßgeblich nach den Wertentwicklungen der getätigten Investments der Investmentstrategien, die ihrerseits wiederum Immobilienmarkt- und Standortrisiken, immobilienspezifischen sowie Immobilienentwicklungsrisiken und ggf. auch Auslands- und Währungsrisiken unterliegen können. Durch regelmäßiges Monitoring und aktives Management des Portfolios des PRIVATE Fund 12 sowie durch Diversifikation des Portfolios wird das Beteiligungsrisiko eingegrenzt. Das Beteiligungsrisiko bleibt jedoch das wesentlichste Risiko des PRIVATE Fund 12.

Kreditrisiko

Das Kreditrisiko entspricht der Gefahr des Verlusts, dass ein Kreditinstitut seinen vertraglichen Pflichten nicht nachkommt. Anlagen bei

Kreditinstituten erfolgen nach dem Grundsatz der Risikomischung und Geschäftsbeziehungen wurden ausschließlich mit genehmigten und beaufsichtigten Banken eingegangen. Das Kreditrisiko war im Berichtszeitraum gering.

Zinsänderungsrisiken

Das Zinsänderungsrisiko entsteht durch Zinsbindung der Vermögensgegenstände oder Verbindlichkeiten und es entspricht der Gefahr eines Verlusts infolge von Marktzinsänderungen. Es ist gering, da die Anlage liquider Mittel wie auch die Aufnahme von Fremdkapital nur mit kurzen Laufzeiten von unter 12 Monaten vorgesehen ist.

Währungsrisiken

Die Beteiligungen des PRIVATE Fund 12 an Investmentstrategien werden zum Teil in Fremdwährung getätigt und der Wert dieser Beteiligungen unterliegt deshalb Währungsschwankungen. Die AIF-Kapitalverwaltungsgesellschaft hat sicherzustellen, dass die gesetzlichen Vorgaben des KAGB bezüglich einer maximalen Fremdwährungsquote in Höhe von maximal 30% eingehalten wird. Das Währungsrisiko wird deshalb als moderat eingeschätzt.

Sonstige Marktpreisrisiken

Die Vermögenspositionen des PRIVATE Fund 12 wurden nicht gehandelt und sind nicht für den Handel vorgesehen. Somit besteht grundsätzlich kein direktes Marktpreisrisiko.

Operationelle Risiken

Operationelle Risiken bestehen grundsätzlich in Form eines potentiellen Versagens von Prozessen, Personal und Systemen. Der PRIVATE Fund 12 hat die Kapitalverwaltungsgesellschaft mit der Verwaltung des AIF beauftragt, d. h. alle operativen Prozesse werden von der KVG erbracht. Daher sind die operationellen Risiken grundsätzlich bei der KVG angesiedelt. Es kann jedoch nicht ausgeschlossen werden, dass sich Folgen aus operationellen Risiken auf den PRIVATE Fund 12 auswirken. Die KVG hat in ihrem Risikomanagementsystem Maßnahmen implementiert, durch die operationelle Risiken frühzeitig erkannt und angemessen gesteuert und überwacht werden, um die Risiken sowie mögliche Auswirkungen auf die AIFs zu reduzieren.

Liquiditätsrisiken

Die Liquiditätssituation des PRIVATE Fund 12 wird hauptsächlich durch die eingegangenen Overcommitments, Kapitalabrufe und Ausschüttungen der Investmentstrategien sowie laufende Kosten des Fonds bestimmt. Sowohl Kapitalabrufe als auch Ausschüttungen sind zeitlich nicht genau fixiert. Somit unterliegt die Liquiditätsplanung des PRIVATE Fund 12 Prognoseunsicherheiten. Das hieraus resultierende Risiko eines Liquiditätsengpasses ist durch den Einsatz der Commitment-Strategie erhöht, was vom PRIVATE Fund 12 im Rahmen seiner Investitionsstrategie eingegangen und akzeptiert wird. Gem. § 3 der Anlagebedingungen ist die Möglichkeit eingeräumt, dass der PRIVATE Fund 12 Kredite bis zur Höhe von 150 % des aggregierten eingebrachten Kapitals und noch nicht eingeforderten zugesagten Kapitals der Fondsgesellschaft aufnehmen darf. Das Liquiditätsrisiko wird durch Limits, die bei der kurzfristigen wie auch bei der mittel- und langfristigen Liquiditätsplanung einzuhalten sind, gesteuert und überwacht und wird deshalb als gering angesehen.

Es ist derzeit nicht absehbar, welche direkten und indirekten Auswirkungen die weltweit grassierende CoVid 19 Pandemie auf den PRIVATE Fund 12 haben wird. Allerdings kann es im Zuge dessen zu einer Veränderung der Risikolage in Bezug auf Intensität und Auftrittswahrscheinlichkeit kommen. Insbesondere durch eventuelle Turbulenzen auf den internationalen Immobilien- und Devisenmärkten und eine mögliche Depression ergibt sich die Möglichkeit erhöhter Beteiligungs-, Währungs- und Kreditrisiken. Darüber hinaus können sich die Liquiditätsrisiken aufgrund eines im Zuge der internationalen Coronakrise potenziell veränderten Kapitalabruf- und Ausschüttungsverhaltens der institutionellen Investmentstrategien erhöhen. Eine weitere Krankheitswelle kann zudem zu wesentlichen

Einschränkungen des Wirtschaftslebens führen und die Wahrscheinlichkeit operationeller Risiken erhöhen. Die Prozesse und Wirkungsmechanismen des Risikomanagementsystems der Deutschen Finance Investment sind dabei auch bei einerweiteren Verschärfung der Co-Vid 19 Pandemie wirksam und effizient aufgestellt, um auf veränderte Gegebenheiten der Risikolage zielgerichtet reagieren zu können. Ein konkretes Risiko auf Basis von CoVid 19 für den PRIVATE Fund 12 besteht daher derzeit nicht.

Risikomanagementsystem

Ziel des Risikomanagementsystems der Deutsche Finance Investment ist es. sicherzustellen, dass die von ihr verwalteten Investmentfonds nur Risiken eingehen, die im Rahmen ihrer jeweiligen, durch die Anlagebedingungen näher bestimmten, Risikobereitschaft liegen und dass Risiken, die die Ertrags-, Vermögens-, oder Liquiditätslage der Investmentfonds gefährden, frühzeitig erkannt und Gegensteuerungsmaßnahmen aufgezeigt und umgesetzt werden. Richtlinien, ein Organisations- und Risikomanagementhandbuch sowie Entscheidungsgremien regeln risikobewusste Abläufe im Fondsmanagement und bilden zusammen mit dem Risikomanagementprozess die Grundpfeiler des Risikomanagementsystems. Der Risikomanagementprozess ist ein fortlaufender Prozess, bei dem Einzelrisiken identifiziert, erfasst, analysiert und geeignete Überwachungsmaßnahmen festgelegt werden. Zur Risikoüberwachung werden Limitsysteme. Stresstests sowie die Messung von Risikokonzentrationen und eine regelmäßige Bewertung der Risiken eingesetzt.

Liquiditätsrisikomanagement

Die Kapitalverwaltungsgesellschaft hat ein Liquiditätsmanagementsystem implementiert, das mittels festgelegter Liquiditätsmanagementprozesse die Erfassung, Messung, Steuerung und Überwachung von Liquiditätsrisiken des PRIVATE Fund 12 sicherstellt. Alle Liquiditätsmanagementprozesse sind in einer Liquiditätsrichtlinie festgehalten. Sie ermöglichen der Kapitalverwaltungsgesellschaft, sowohl die kurz- als auch die mittel- und langfristige Liquiditätsentwicklung zu überwachen und Veränderungen der Liquiditätssituation frühzeitig zu erkennen.

Entwicklung der Vermögens-, Finanz- und Ertragslage der Gesellschaft

Die Entwicklung der Vermögenslage in 2019 ist geprägt von der seit Beginn der Beitrittsphase erfolgten Erhöhung der Liquidität in Form von Eigenkapital sowie darauffolgend den ersten Investitionen des Investmentfonds. So ist der Anstieg der Bilanzsumme auf rund 87,1 Mio. EUR. im Wesentlichen aufgrund der Erhöhung der Beteiligungen um 47,3 Mio. EUR im Zuge von bereits erfolgten Kapitalabrufen durch die institutionellen Investmentstrategien zu erklären. Dabei handelt es sich bei dem in der Bilanz ausgewiesenen Verkehrswert für die Beteiligungen mit 38,7 Mio. EUR um direkt von der Gesellschaft gehaltene Investmentstrategiebeteiligungen und mit 36,4 Mio. EUR um indirekt über die 100%ige Tochtergesellschaft PRIVATE 12 Investitions GmbH gehaltene Investmentstrategiebeteiligungen.

Der Rückgang der liquiden Mittel um 0,8 Mio. EUR auf 10,8 Mio. EUR wurde durch den Anstieg der sonstigen Vermögensgegenstände und Forderungen an Beteiligungsgesellschaften nahezu vollständig kompensiert.

Die Forderungen bestehen in voller Höhe gegenüber der 100%igen Tochtergesellschaft PRIVATE 12 Investitions GmbH. Darüber hinaus wird eine im Januar 2020 erhaltene Ausgleichszahlung einer Investmentstrategie i. H. v. rund 0,3 Mio. EUR unter den sonstigen Vermögensgegenständen ausgewiesen.

In dem in der Bilanz nach KARBV ausgewiesenen Eigenkapital i. H. v. rund 87,0 Mio. EUR ist sowohl das realisierte als auch das unrealisierte Ergebnis des Geschäftsjahres berücksichtigt. Verbindlichkeiten bestanden zum Geschäftsjahresende nur in relativ unbedeutender Höhe und betrafen vor allem ausstehende Rechnungen i. H. v. rund 0,1 Mio. EUR. Rückstellungen wurden in ausreichender Höhe insbesondere für Aufwendungen im Zusammenhang mit der laufenden Buchführung, dem Jahresabschluss und für Steuererklärungen gebildet.

Die Zahlungsfähigkeit der Gesellschaft war im Geschäftsjahr zu jeder Zeit gegeben.

Die Ertragslage in 2019 ist mit einem realisierten Ergebnis i. H. v. – 9,4 Mio. EUR. aufgrund der Beitrittsphase, die sich über die erste Hälfte des Geschäftsjahres erstreckte, erwartungsgemäß negativ. Dies ist insbesondere bedingt durch die unter der Verwaltungsvergütung ausgewiesenen Initialkosten i. H. v. rund 9,4 Mio. EUR. Daneben ergaben sich insbesondere Aufwendungen aus der laufenden Verwaltung durch die Kapitalverwaltungsgesellschaft i. H. v. 1,2 Mio. EUR, Anlegerbetreuungsgebühren i. H. v. rund 0,6 Mio. EUR sowie Aufwendungen für externe Dienstleister im Bereich Steuerberatung, Rechtsberatung, die Aufstellung des Jahresabschlusses und der laufenden Buchführung i. H. v. insgesamt rund 0,1 Mio. EUR. Realisierte Erträge i. H. v. 1,0 Mio. EUR sind vor allem in Form von Zinserträgen i. H. v. 0,6 Mio. EUR und sonstigen betrieblichen Erträgen angefallen. Gemäß den Rechnungslegungsvorschriften nach KARBV wird ein positives nicht realisiertes Ergebnis für das Geschäftsjahr i. H. v. rund 1,3 Mio. EUR ausgewiesen.

Die wirtschaftliche Lage der Gesellschaft wird als stabil beurteilt.

Leistungsindikatoren

Ein wesentlicher Leistungsindikator des PRIVATE Fund 12 ist der Aufbau eines globalen diversifizierten Gesamtportfolios aus Immobilieninvestments. Die Anlagebedingungen der Gesellschaft sehen vor. dass sich der PRIVATE Fund 12 während der gesamten Laufzeit an mind. 5 institutionellen Investmentstrategien beteiligt. Der PRIVATE Fund 12 hat dieses Ziel bereits vorzeitig erreicht und verfügt aktuell in seinen 7 institutionellen Investmentstrategien über ein Gesamtportfolio bestehend aus 226 Immobilieninvestments in 10 Ländern.

Für ihre verwalteten AIF. die sich in der Platzierungsphase befinden, lässt die KVG jeweils Ratings von der Scope Group, der größten Ratingagentur Europas 1, durchführen. Diese Ratings beinhalten unter anderem auch die Überprüfung der Leistungsfähigkeit des Asset- und Portfoliomanagement der Deutsche Finance Group.

Bei den aktuell durchgeführten Ratings wurden die AIF sowie das Asset- und Portfoliomanagement durchwegs positiv bewertet. Diese Auszeichnungen werten wir als nicht finanzielle Leistungsindikatoren.

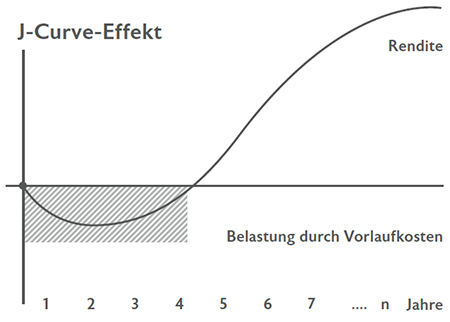

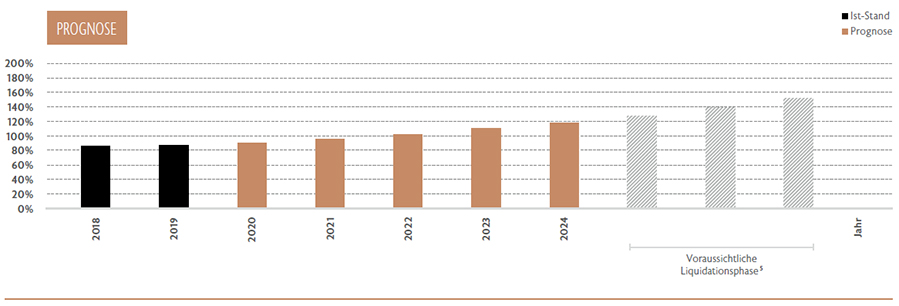

Der Nettoinventarwert (NIW) pro Anteil 2 beträgt 0,87 EUR. bei 100.000.000 Anteilen und stieg gegenüber dem Vorjahreswert von 0,86 EUR bei 45.577.000 Anteilen um rd. 1 % an. Der NIW wird am Anfang durch Initialkosten und Investitionskosten geprägt und entwickelt sich über die Laufzeit des PRIVATE Fund 12 durch Wertsteigerungsstrategien auf Basis der Direktinvestments zur prospektierten Gesamtauszahlung – diese Entwicklung wird von institutionellen Investoren als J-Curve-Effekt 3 bezeichnet. Die Entwicklung des NIWs ist ein Bestandteil der Leistungsentwicklung und führt zusammen mit Entnahmen, gezahlten Steuern und Steuergutschriften zur prognostizierten Gesamtauszahlung am Laufzeitende von durchschnittlich 152 % des eingezahlten Kapitals ohne Agio.

1 Nach Angaben auf https://www.scopeexplorer.com/

2 Dieser NIW pro Anteil ist ein Durchschnittswert aller Kapitalkonten und gibt keinen Rückschluss auf einen individuellen Anleger-Anteilwert.

3 Der „J-Curve-Effekt“ beschreibt die Tatsache, dass die Vorlaufkosten des Investmentfonds und der institutionellen Investmentstrategie die Gesamtentwicklung zunächst negativ beeinflussen. Der Investmentfonds muss diese Kosten erst aufholen, bevor eine positive Gesamtrendite verzeichnet werden kann.

Leistungsentwicklung bis zur Gesamtauszahlung 4

Die Gesamtauszahlung wird berechnet als arithmetischer Mittelwert aus der prognostizierten Gesamtauszahlung aller Anleger vor Steuern. Die folgende Grafik zeichnet eine Prognose der zukünftigen Entwicklung bis zur Gesamtauszahlung auf. Die tatsächliche Entwicklung kann jedoch erheblichen Schwankungen unterliegen, auf die die Fondsgesellschaft keinen Einfluss hat und mit Abweichungen von der Prognose ist zu rechnen. Auch Vergangenheitswerte sind kein Indikator für die zukünftige Entwicklung der Fondsgesellschaft.

Entwicklung Branche und Gesamtwirtschaft

Rahmenbedingungen internationale Immobilienmärkte 2019

Der Handelsstreit zwischen den USA und China sowie die Gefahr eines ungeregelten Austritt Großbritanniens aus der EU, dem „No Deal Brexit“, belasteten das Wirtschaftsjahr 2019. Beides konnte im Jahresverlauf größtenteils abgewendet werden, allerdings dämpften neue Konflikte zwischen den USA und Iran, weitere geopolitische Spannungen und soziale Unstimmigkeiten (beispielsweise in Hong Kong oder Latein Amerika) die Erwartungen an das Wirtschaftswachstum lt. IMF auf 2,9 %, 0,7 % wenigeres noch im Vorjahr angenommen. 6

Trotz des mäßigen Wirtschaftswachstums waren Immobilien auch im Jahr 2019 wieder eine attraktive Anlageklasse. So erreichte lt. Preqin das für Immobilieninvestitionen eingesammelte Kapital letztes Jahr einen Rekordwert von 151 Mrd. USD und Assets Under Management von 992 Mrd. USD. die vierte Erhöhung in Folge. Dabei wurden die Assetkategorien „Value Add“ (42.5%) vor „Core“ (37,5 %) favorisiert, „Opportunistic“ (20,0 %) landet auf dem dritten Platz, damit allerdings doppelt so hoch wie im Vorjahr 2018. Spitzenreiter im Anlagesektor für Dachfonds waren gemäß Umfrage von Preqin letztes Jahr Büro-, Logistik- und Wohnimmobilien. Auch die Segmente Studentenwohnheim und Immobilien des Gesundheitswesens verzeichneten einen starken Anstieg. Insgesamt wurden im Jahr 2019 Transaktionen im Wert von 800 Mrd. USD umgesetzt und erreichten damit einen weiteren Rekordwert. 7, 8, 9

Für das Jahr 2020 erwartete JLL im Januar einen Rückgang des Transaktionsvolumens auf 780 Mrd. USD. Wir gehen davon aus, dass sich bei Eintritt der vielseits prognostizierten Marktkorrektur neue Investmentopportunitäten ergeben und nach wie vor lohnende Investitionsgelegenheiten wahrgenommen werden können. Die zu erwartenden langfristig tiefen Zinsen sollten dabei die Attraktivität von Immobilien weiter stützen.

In Bezug auf die Auswirkungen durch die CoVid 19 Pandemie verweisen wir auch auf die Angaben im Nachtragsbericht im Anhang.

Branchenbezogenes Umfeld

Sachwertbeteiligungen

Im Jahr 2019 betrug das in Deutschland platzierte Eigenkapital geschlossener alternativer Investmentfonds 1,6 Mrd. EUR., was einem Anstieg im Vergleich zum Vorjahr von 500 Mio. EUR bzw. 43 % entspricht. Über die Hälfte des Volumens (ca. 53 %) wurde dabei von nur 5 Anbietern platziert, u. a. durch die DF Deutsche Finance Investment GmbH mit einem Anteil von 12 % auf dem zweiten Rang. Von den 1,6 Mrd. EUR platziertem Eigenkapital wurden 58 % erst 2019 auf den Markt gebracht, was eine hohe Nachfrage seitens der Anleger darstellt, wenngleich die Anzahl der von der BaFin zum Vertrieb zugelassenen Fonds im Jahr 2019 von 32 auf 24 zurück ging. 10, 1

Das gleiche Bild zeigt sich auch im internationalen Vergleich im Bereich der Immobilienfonds. Neben dem Rekord-Platzierungsvolumen von 151 Mrd. USD gab es gleichzeitig einen Rückgang in der Anzahl der Fonds, die im Jahr 2019 geschlossen wurden auf 295, was dem niedrigsten Wert der Jahre 2010 – 2019

4 Die prognostizierte Leistungsentwicklung umfasst den NIW. Entnahmen, gezahlte Steuern und Steuergutschriften in Bezug auf das eingezahlte Kapital ohne Agio.

5 Die genaue Dauer der Liquidationsphase wird von der individuellen Abwicklung der Direktinvestments durch die Investmentstrategiemanager beeinflusst.

6 IMF (Januar 2020): World Economic Outlook Update.

7 Preqin: 2020 Preqin Global Real Estate Report.

8 INREV (Januar 2020): Investment Intensions Survey 2020.

9 JLL (February 2020): Global Market Perspective.

10 Scope Analysis GmbH, „Platzierungsvolumen 2019 Geschlossene Publikums-AIF“ vom 10.03.2020.

11 Scope Analysis GmbH, „Emissionsaktivitäten 2019 Geschlossene Publikums-AIF und Vermögensanlagen“ vom 20.01.2020.

entspricht. 44 % des Gesamtplatzierungsvolumens erfolgte dabei durch die 10 größten Fonds was auf eine Konsolidierung der Branche schließen lässt. 75 % der vom Branchenkenner Preqin befragten Fondsmanager gaben an, dass sie den Markt aktuell überbewertet empfinden und daher eine abwartende Haltung bei Ankäufen annehmen. Dies beweist die sinkende Anzahl an Transaktionen bei gleichzeitig angestiegenem Gesamtvolumen in USD. Die hohe Ankaufskonkurrenz führt zu sinkenden Renditen, insbesondere für Immobilien, und erschwert nach wie vor die Konzeption geschlossener Publikums-AIF mit attraktiven Renditen.

Dennoch bleiben Immobilien Spitzenreiter in den Assetklassen der Publikumsfonds mit einem Anteil von 67 % des platzierten Eigenkapitals wie schon in den letzten drei Jahren. Ihnen folgen Private Equity mit 27 % und Multi-Asset mit 6 %. 1

Die DF Deutsche Finance Investment GmbH (DFI) sieht die Investmentausrichtung der von ihr verwalteten Investmentvermögen in die Assetklassen Immobilien und Infrastruktur bestätigt und geht davon aus, dass auch im Falle einer vielseits erwarteten Marktkorrektur insbesondere im Value-Add oder Opportunistischen Bereich weiterhin lohnende Investitionsgelegenheiten wahrgenommen und nach Regionen und Anlagestil diversifizierte Portfolien aufgebaut werden können.

Sonstige Angaben

Verfahren, nach denen die Anlagestrategie geändert werden kann

Die Anlagestrategie und die Anlagepolitik sind in dem Unternehmensgegenstand bestimmt sowie in den Anlagebedingungen näher konkretisiert. Je nach Umfang der Änderung kann eine Änderung der Anlagebedingungen der Fondsgesellschaft oder gegebenenfalls auch eine Änderung des Gesellschaftsvertrages der Fondsgesellschaft erforderlich sein. Eine Änderung oder Ergänzung des Gesellschaftsvertrages bedarf der Zustimmung der Mehrheit von 75 Prozent der abgegebenen Stimmen der

Gesellschafter der Fondsgesellschaft (vgl. § 10 Abs. 6 Satz 1 lit. (a) des Gesellschaftsvertrages). Eine Änderung der Anlagebedingungen der Fondsgesellschaft, die mit den bisherigen Anlagegrundsätzen der Gesellschaft nicht vereinbar ist oder zu einer Änderung der Kosten oder der wesentlichen Anlegerrechte führt, bedarf (i) gemäß § 267 Abs. 3 KAGB die Zustimmung einer qualifizierten Mehrheit von Anlegern, die mindestens zwei Drittel des Zeichnungskapitals auf sich vereinigen, sowie (ii) gemäß § 267 Abs. 1 KAGB eine Genehmigung der BaFin. Bei der Fassung eines entsprechenden Gesellschafterbeschlusses darf die Treuhandkommanditistin ihr Stimmrecht für einen Anleger nur nach vorheriger Weisung durch den Anleger ausüben. Die Genehmigung der BaFin ist von der Kapitalverwaltungsgesellschaft der Fondsgesellschaft zu beantragen.

Wesentliche Merkmale des Verwaltungsvertrages

Über die Bestellung der DF Deutsche Finance Investment GmbH (DFI) als externe Kapitalverwaltungsgesellschaft wurde ein Verwaltungsvertrag zwischen der DFI und dem PRIVATE Fund 12 auf unbestimmte Zeit abgeschlossen. Eine Kündigung dieses Vertrages ist während der Laufzeit nur aus wichtigem Grund möglich. Der Gegenstand des Vertrages umfasst die Übernahme der Anlage und Verwaltung von inländischen Investmentvermögen (kollektive Vermögensverwaltung) i. S. d. §§ 17 ff. KAGB für den PRIVATE Fund 12. unter Beachtung der geltenden Anlagebedingungen und des Verkaufsprospekts. Die Verwaltungstätigkeit umfasst insbesondere die Portfolioverwaltung und das Risikomanagement gemäß AIFM-Richtlinie. Die DFI ist berechtigt, alle Leistungspflichten ganz oder teilweise an Dritte zu übertragen, sofern diese mit dem KAGB vereinbar sind und wenn der beauftragte Dritte den zwischen dem PRIVATE Fund 12 und der DFI vereinbarten Verpflichtungen vollumfänglich nachkommt. Die Bestimmungen des § 36 KAGB bleiben unberührt. Die DFI ist für die Einhaltung der Anforderungen des KAGB im Rahmen der Fondsverwaltung und des Vertriebs verantwortlich. Darüber hinaus übernimmt die DFI die Prospekthaftung und die Haftung für die wesentlichen Anlegerinformationen.

Die DFI übernimmt keine Gewährleistung dafür, dass die verfolgten Performanceziele auch tatsächlich erreicht werden. In ihrer Eigenschaft als externe Kapitalverwaltungsgesellschaft ist die DFI vertraglich u. a. dazu verpflichtet, eine Verwahrstelle zu beauftragen und die durch die BaFin erteilte Erlaubnis zum Geschäftsbetrieb einer externen Kapitalverwaltungsgesellschaft nach dem KAGB aufrechtzuerhalten. Ferner hat die Deutsche Finance Investment ihre Aufgaben unter Einhaltung der gesetzlichen Bestimmungen und die Einhaltung von Verhaltens- und Organisationspflichten (Compliance) zu erfüllen. Bei Geschäften mit Dritten handelt die KVG im eigenen Namen und für Rechnung der Fondsgesellschaft. Für ihre Tätigkeit erhält die DFI eine Vergütung für Initialkosten, laufende Kosten und Transaktionskosten, am Ende der Laufzeit eine Liquidationsgebühr sowie unter bestimmten festgelegten Voraussetzungen eine Performance Fee.

Tätigkeiten der KVG

Die Gesellschaft hat die DF Deutsche Finance Investment GmbH (DFI) mit Sitz in München mit der kollektiven Vermögensverwaltung der Gesellschaft beauftragt. Dies umfasst insbesondere das Portfoliomanagement, das Risikomanagement sowie die administrative Verwaltung der Gesellschaft.

Die DFI übt diese Tätigkeiten auch für weitere Investmentvermögen der Deutsche Finance Group aus. In 2019 wurden von der DFI mit dem Investment Fund 14 mit einer Laufzeit von 7 Jahren und dem Investment Fund 15 mit einer Laufzeit von 3 Jahren zwei neue Investmentvermögen aufgelegt. Daneben befanden sich im Geschäftsjahr 2019 zwei weitere alternative Investmentfonds (AIF) für Privatanleger in der Platzierung. Dabei handelt es sich um den Deutsche Finance PRIVATE Fund 12 mit einer Laufzeit von 5 Jahren sowie den Deutsche Finance Investment Fund 13, mit einer Laufzeit von 13 Jahren. Der PRIVATE Fund 12 wurde

1 Preqin: 2020 Preqin Global Real Estate Report.

zum 30.06.2019 mit einem Platzierungsvolu- men in Höhe von 100,0 Mio. EUR. geschlossen. Der Investment Fund 15 wurde zum 31.12.2019 mit einem Platzierungsvolumen in Höhe von 40,0 Mio. USD geschlossen. Des Weiteren wurden Kapitalzusagen gegenüber institutionellen Investmentstrategien von insgesamt rund 194,2 Mio. EUR abgegeben.

Rücknahmerechte

Es handelt sich um eine geschlossene Investmentkommanditgesellschaft (InvKG) und ein Rückgaberecht der Beteiligung durch die Anleger ist ausgeschlossen. Die Anleger haben dennoch die Möglichkeit, die Beteiligung an der Fondsgesellschaft aus wichtigem Grund zu kündigen und aus dem Vertrag auszuscheiden. In diesen Fällen erfolgt die Auszahlung des Auseinandersetzungsguthabens grundsätzlich über einen Zeitraum von fünf Jahren.

Bestehende Rücknahmevereinbarungen

Während des Berichtszeitraums gab es beim PRIVATE Fund 12 keine Auseinandersetzungen in Folge wirksamer Kündigungen.

Bewertungsverfahren

Angaben zu den Bewertungsverfahren sind dem Anhang Kapitel II. Angaben zu Bilanzierungs- und Bewertungsmethoden zu entnehmen.

Angaben zum Leverage

Per 31.12.2019 ergab sich ein Gesamtwert der Hebelfinanzierung von 0,88 nach der Brutto-Methode und 1,00 nach der Commitment-Methode. Eine Fremdfinanzierung für Investments in Vermögensgegenständen erfolgte im Berichtsjahr nicht, der errechnete Hebel resultiert daher nur aus der Rechnungslegung (laufende Verbindlichkeiten bzw. Rückstellungen).

Faire Behandlung der Anleger

Die DF Deutsche Finance Investment GmbH als Kapitalverwaltungsgesellschaft verpflichtet sich, alle Anleger der Fondsgesellschaft fair zu

behandeln. Die Kapitalverwaltungsgesellschaft verwaltet das von ihr aufgelegte Investmentvermögen nach dem Prinzip der Gleichbehandlung. indem sie bestimmte Anleger bzw. Anlegergruppen nicht zulasten anderer bevorzugt behandelt. Die Entscheidungsprozesse und organisatorischen Strukturen der Kapitalverwaltungsgesellschaft sind entsprechend ausgerichtet. Soweit Mitarbeiter der Kapitalverwaltungsgesellschaft im Geschäftsjahr unentgeltliche Zuwendungen (bspw. Newsletter oder Zugang zu Informationsveranstaltungen) erhalten haben, wurden diese Zuwendungen als geringfügig und zur Verbesserung für die Erbringung der Dienstleistung gegenüber dem gesamten Kundenkreis von der Kapitalverwaltungsgesellschaft eingestuft.

Haftung

Im Verhältnis untereinander sowie im Verhältnis zu der Gesellschaft haben die Gesellschafter nur Vorsatz und Fahrlässigkeit zu vertreten.

Ausgabe und Verkauf von Anteilen

Die Beitrittsphase wurde im Geschäftsjahr 2019 abgeschlossen und deshalb ist die weitere Zeichnung von Anteilen des PRIVATE Fund 12 ausgeschlossen. Die Anzahl der im Umlauf befindlichen Anteile folgt dem Einzahlungsstand der Kapitalkonten. Da derzeit kein etablierter Zweitmarkt für unternehmerische Beteiligungen des PRIVATE Fund 12 besteht, der Personenkreis, an den die Beteiligung übertragen werden kann, begrenzt ist, die Übertragung nur einmal jährlich erfolgen kann und der Zustimmung der Komplementärin und gegebenenfalls der Treuhandkommanditistin bedarf, ist voraussichtlich eine Veräußerung während der Laufzeit der Beteiligung nicht oder nicht zu einem angemessenen Preis möglich.

Angaben zur Vergütung

Angaben zur Vergütung der KVG. der Mitarbeiter und Dritter sind im Anhang Kapitel IV. „Erläuterungen zur GuV“ sowie Kapitel V. „Sonstige Angaben“ zu entnehmen.

30.06.2020

Die Geschäftsführung der

DF Deutsche Finance Managing GmbH,

Stefanie Watzl,

Christoph Falk

BILANZ ZUM 31.12.2019

DF DEUTSCHE FINANCE PRIVATE FUND 12 – IMMOBILIEN GLOBAL – GMBH & CO. GESCHLOSSENE INVKG,

MÜNCHEN

A. AKTIVA

| INVESTMENTANLAGEVERMÖGEN | EUR | 31.12.2019 | 31.12.2018 |

| EUR | IN EUR | IN EUR | |

| 1. Beteiligungen | 75.092.583 | 27.768.839 | |

| 2. Barmittel und Barmitteläquivalente | |||

| a) Täglich verfügbare Bankguthaben | 10.825.268 | 11.644.886 | |

| 3. Forderungen | |||

| a) Forderungen an Beteiligungsgesellschaften | 450.117 | 6.373 | |

| b) Eingeforderte ausstehende Pflichteinlagen | 0 | 450.117 | 233.688 |

| 4. Sonstige Vermögensgegenstände | 722.592 | 111.004 | |

| Summe Aktiva | 87.090.560 | 39.764.790 |

A. AKTIVA

| EUR | 31.12.2019 | 31.12.2018 | |

| IN EUR | IN EUR | ||

| 1. Rückstellungen | 51.641 | 123.888 | |

| 2. Verbindlichkeiten aus Lieferungen und Leistungen | |||

| a) Aus anderen Lieferungen und Leistungen | 52.269 | 195.865 | |

| 3. Sonstige Verbindlichkeiten | |||

| a) Gegenüber Gesellschaftern | 0 | 237.763 | |

| b) Andere | 7.375 | 7.375 | 1.000 |

| 4. Eigenkapital | |||

| a) Kapitalanteile der Kommanditisten | 85.631.214 | 39.192.714 | |

| b) Nicht realisierte Gewinne/ Verluste aus der Neubewertung | 1.348.061 | 13.560 | |

| Summe Passiva | 87.090.560 | 39.764.790 |

B. PASSIVA

GEWINN- UND VERLUSTRECHNUNG VOM 01.01.2019 BIS ZUM 31.12.2019

DF DEUTSCHE FINANCE PRIVATE FUND 12 – IMMOBILIEN GLOBAL – GMBH & CO. GESCHLOSSENE INVKG,

MÜNCHEN

| GESCHÄFTSJAHR | VORJAHR | |

| IN EUR | IN EUR | |

| I. Investmenttätigkeit | ||

| 1. Erträge | ||

| a) Zinsen und ähnliche Erträge | 626.151 | 34.175 |

| b) Sonstige betriebliche Erträge | 333.391 | 120.514 |

| Summe der Erträge | 959.542 | 154.689 |

| 2. Aufwendungen | ||

| a) Zinsen auf Kreditaufnahme | 65.953 | 0 |

| b) Verwaltungsvergütung | 11.355.792 | 8.460.611 |

| c) Verwahrstellenvergütung | 45.059 | 13.995 |

| d) Prüfungs- und Veröffentlichungskosten | 56.044 | 50.351 |

| e) Sonstige Aufwendungen | 141.843 | 293.367 |

| Summe der Aufwendungen | 11.664.691 | 8.818.325 |

| 3. Ordentlicher Nettoertrag | -10.705.149 | – 8.663.636 |

| 4. Realisiertes Ergebnis des Geschäftsjahres | – 10.705.149 | – 8.663.636 |

| 5. Zeitwertänderung | ||

| a) Erträge aus der Neubewertung | 2.048.308 | 13.560 |

| b) Aufwendungen aus der Neubewertung | – 713.807 | 0 |

| Summe des nicht realisierten Ergebnisses des Geschäftsjahres | 1.334.501 | 13.560 |

| 6. Ergebnis des Geschäftsjahres | – 9.370.648 | – 8.650.076 |

| II. Verwendungsrechnung | ||

| 1. Realisiertes Ergebnis des Geschäftsjahres | -10.705.149 | – 8.663.636 |

| 2. Belastung auf Kapitalkonten | 10.705.149 | 8.663.636 |

| 3. Bilanzgewinn | 0 | 0 |

ANHANG 2019

DF DEUTSCHE FINANCE PRIVATE FUND 12 – IMMOBILIEN GLOBAL – GMBH & CO. GESCHLOSSENE INVKG, MÜNCHEN

I. Allgemeine Angaben zum Jahresabschluss

Der Jahresabschluss der DF Deutsche Finance PRIVATE Fund 12 – Immobilien Global – GmbH & Co. geschlossene InvKG, München. HRA 107494. Amtsgericht München, wurde nach den Vorschriften der § 158 i. V. m § 135 KAGB sowie der §§ 264 ff. des Handelsgesetzbuches aufgestellt. Die ergänzenden Vorschriften für Personenhandelsgesellschaften i. S. d. § 264 c HGB wurden beachtet. Die Gliederung der Bilanz sowie der Gewinn- und Verlustrechnung entspricht den Vorschriften der §§ 135 Abs. 3 und Abs. 4 KAGB i. V. m. §§ 21. 22 KARBV. Der Anhang wurde gemäß § 158 i. V. m. § 135 Abs. 5 KAGB und § 25 KARBV erstellt. Von den größenabhängigen Erleichterungen für kleine Kapitalgesellschaften wurde Gebrauch gemacht. Die Darstellung des Eigenkapitals erfolgte unter Beachtung der Vorschriften des § 264c Abs. 2 HGB. Die Bilanz wurde gem. § 268 Abs. 1 HGB unter vollständiger Verwendung des Ergebnisses aufgestellt. Die DF Deutsche Finance PRIVATE Fund 12 – Immobilien Global – GmbH & Co. geschlossene InvKG (nachfolgend auch „Gesellschaft“ oder PRIVATE Fund 12) wurde am 08. März 2017 gegründet. Das Geschäftsjahr entspricht dem Kalenderjahr.

II. Angaben zu Bilanzierungs- und Bewertungsmethoden

Der Jahresabschluss für das Geschäftsjahr ist unter Beachtung der generellen Ansatz- und Bewertungsvorschriften der §§ 246 bis 256 a HGB sowie der aufgrund des § 264 a Abs. 1 HGB für die Gesellschaft anzuwendenden speziellen Vorschriften des HGB aufgestellt. Zusätzlich wurden die für geschlossene InvKGs anzuwendenden Vorschriften der §§ 261 bis 272 KAGB und der §§ 20 – 25 KARBV beachtet.

Bilanzposten, die auf fremde Währung lauten, wurden unterjährig zu den jeweiligen Kursen im Entstehungszeitpunkt in Euro umgerechnet. Am Bilanzstichtag wurden diese zum Stichtagskurs der Europäischen Zentralbank (EZB-Kurs) bewertet.

Die Beteiligungen wurden mit den Anschaffungskosten zzgl. Nebenkosten aktiviert. Zum Bilanzstichtag erfolgt eine interne Bewertung zum Verkehrswert gemäß § 168 i. V. m. § 271 KAGB. Der Verkehrswert ermittelt sich aus dem Net Asset Value (NAV) auf Grundlage des von der Investmentstrategie vorliegenden aktuellsten Berichtes am Bewertungszeitpunkt zzgl. ggf. der Fortschreibung aller getätigten Zahlungen bis zum Bilanzstichtag, werterhel-

lender Tatsachen, die vom Investmentstrategiemanagement mitgeteilt worden sind und ggf. eingeforderter Einlagen zum Bilanzstichtag. Nach dem Bewertungszeitpunkt werden nur wesentliche werterhellende Tatsachen, die bis zur Aufstellung bekannt geworden sind, berücksichtigt.

Sämtliche Forderungen und sonstige Vermögensgegenstände wurden zum Nennwert angesetzt, der dem Verkehrswert zum Bilanzstichtag entspricht. Guthaben bei Kreditinstituten wurden zum Nominalwert angesetzt.

Die sonstigen Rückstellungen berücksichtigen alle am Bilanzstichtag erkennbaren Risiken und ungewissen Verpflichtungen. Sie werden mit dem nach vernünftiger kaufmännischer Beurteilung notwendigen Erfüllungsbetrag angesetzt.

Verbindlichkeiten sind zum Rückzahlungsbetrag angesetzt.

Währungskurse

| 31.12.2019 | 31.12.2018 | |

| Kurs EUR/USD | 1,1234 | 1,1450 |

| Kurs EUR/CAD | 1.4598 | 1,5605 |

III. Angaben zur Bilanz

Investmentanlagevermögen

Die Anteile an verbundenen Unternehmen (ausgewiesen unter den Beteiligungen) stellen sich wie folgt dar 1(1):

| NAME | RECHTSFORM | GESELLSCHAFTSKAPITAL | HÖHE DER | ZEITPUNKT | VERKEHRSWERT |

| SITZ | IN TEUR | BETEILIGUNG | DES ERWERBS | IN TEUR | |

| PRIVATE 12 INVESTITION GMBH | GmbH, Deutschland | 36.909 | 100 % | 08.10.2018 | 36.389 |

1 Zusätzlich qualifiziert die Beteiligung an der SPO III. die in der Tabelle darunter dargestellt wird, als verbundenes Unternehmen.

Angaben zu Beteiligungen nach § 261 Abs. 1 Nr. 2 bis 6 KAGB:

| NAME | RECHTSFORM | GESELLSCHAFTKAPITAL | HÖHE DER | ZEITPUNKT | VERKEHRSWERT |

| NAME | SITZ | IN TEUR | BETEILIGUNG | DES ERWERBS 2 | IN TEUR |

| DEVA | SCSp. Luxemburg | 144.020 | 6,51 % | 04.05.2018 | 9.082 |

| NYFI | S.C.S., Luxemburg | 123.977 | 5,03 % | 29.06.2018 | 6.242 |

| SPO III 3 | S.C.S., Luxemburg | 43.674 | 55,29 % | 31.10.2018 | 23.117 |

| MISB | S.C.S., Luxemburg | 164.847 | 5,97 % | 05.12.2018 | 9.843 |

| WCP IV 3 | L.P., Cayman Islands | 4.656 | 4,29 % | 12.11.2018 | 191 |

| SPO V 3 | S.C.S., Luxemburg | 34.000 | 17,65 % | 04.03.2019 | 6.000 |

| BHFI | S.C.S., Luxemburg | 101.608 | 13,32 % | 24.04.2019 | 13.537 |

Forderungen und sonstige Vermögensgegenstände

Unter den Forderungen bestehen Forderungen gegen verbundene Unternehmen in Höhe von 450.117 EUR. Sämtliche Forderungen haben eine Restlaufzeit von bis zu einem Jahr.

Eigenkapital

Die Komplementärin ist am Kapital der Gesellschaft nicht beteiligt und leistet keine Einlage.

Kapitalanteile Kommanditisten

Die Anteile der Kommanditisten werden über eine Treuhandkommanditistin gebündelt, die nicht auf eigene Rechnung am Kapital der Gesellschaft beteiligt ist. Die in das Handelsregister eingetragene Hafteinlage beträgt 1.000 EUR. Die Hafteinlage der Treuhandkommanditistin ist unveränderlich und wird durch die Erbringung der Pflichteinlagen nicht berührt.

Die Kommanditisten und Treugeber sind im Verhältnis ihrer am Bilanzstichtag geleisteten Kommanditeinlage (Kapitalkonto I) am Vermögen und Ergebnis der Fondsgesellschaft beteiligt. Während der Beitrittsphase wird den Anlegern ein Vorabergebnis in Höhe von 2 % auf die geleistete Einlage ab dem Zeitpunkt des wirksamen Beitritts gewährt und dem Kapitalkonto gutgeschrieben. Gemäß Gesellschaftsvertrag wurde das realisierte Ergebnis auf dem Verlustvortragskonto vorgetragen.

Entwicklungsrechnung für das Vermögen der Kommanditisten (§ 24 Abs. 2 KARBV)

| GESCHÄFTSJAHR | VORJAHR | |

| IN EUR | IN EUR | |

| I. Wert des Eigenkapitals zu Beginn des Geschäftsjahres | 39.206.274 | 0 |

| 1. Entnahmen für das Vorjahr | 0 | 0 |

| 2. Zwischenentnahmen | 0 | 0 |

| 3. Mittelzufluss (netto) | ||

| a) Mittelzufluss aus Gesellschaftereintritten | 57.143.649 | 47.856.350 |

| b) Mittelabflüsse wegen Gesellschafteraustritten | 0 | 0 |

| 4. Realisiertes Ergebnis des Geschäftsjahres nach Verwendungsrechnung | -10.705.149 | – 8.663.636 |

| 5. Nicht realisiertes Ergebnis des Geschäftsjahres | 1.334.501 | 13.560 |

| II. Wert des Eigenkapitals am Ende des Geschäftsjahres | 86.979.275 | 39.206.274 |

2 Datum der Kapitalzusage bzw. Unterzeichnung des Vertrages.

3 Die Beteiligung wird mittelbar über die PRIVATE 12 Investitions GmbH gehalten.

Darstellung der Kapitalkonten (gemäß § 6 Gesellschaftsvertrag)

Entsprechend der Regelung in § 6 des Gesellschaftsvertrags lassen sich die Kapitalkonten der Kommanditisten sowie der Komplementärin wie folgt darstellen (in Klammern Angabe der Vorjahreswerte).

| KAPITALKONTEN | BESCHREIBUNG | KOMMANDITISTEN | |||

| EUR (VORJAHR) | |||||

| Kapitalkonto I | Tatsächlich geleistete Pflichteinlage | 100.000.000 | (45.345.750) | ||

| Gezeichnete Einlage | 100.000.000 | (45.577.000) | |||

| Hafteinlage Treuhandkommanditist | 0 | (0) | |||

| Ausstehende Einlage | 0 | (- 231.250) | |||

| Verrechnungskonto 1 | Sonstiger Zahlungsverkehr | 0 | (237.763) | ||

| Rücklagenkonto | Sonstige Einlagen | 5.000.000 | (2.279.350) | ||

| Verlustverrechnungskonto | Verlustanteile | – 19.368.786 | (- 8.663.636) | ||

| Neubewertungskonto | Nicht realisierte Ergebnisanteile | 1.348.061 | (13.560) | ||

| KAPITALKONTEN | BESCHREIBUNG | KOMPLEMENTÄRIN | |||

| EUR (VORJAHR) | |||||

| Kapitalkonto I | Tatsächlich geleistete Pflichteinlage | 0 | (0) | ||

| Gezeichnete Einlage | |||||

| Hafteinlage Treuhandkommanditist | 0 | (0) | |||

| Ausstehende Einlage | 0 | (0) | |||

| Verrechnungskonto 1 | Sonstiger Zahlungsverkehr | 0 | (0) | ||

| Rücklagenkonto | Sonstige Einlagen | 0 | (0) | ||

| Verlustverrechnungskonto | Verlustanteile | 0 | (0) | ||

| Neubewertungskonto | Nicht realisierte Ergebnisanteile | 0 | (0) | ||

Verbindlichkeiten

Sämtliche Verbindlichkeiten haben (wie im Vorjahr) eine Restlaufzeit bis zu einem Jahr.

Rückstellungen

Die Rückstellungen enthalten im Wesentlichen Rückstellungen für die Ermittlung steuerlicher Werte ausländischer Zielgesellschaften (6.496 EUR; im Vorjahr 18.100 EUR) sowie für Jahresabschluss, Steuerberatung und Prüfung (45.145 EUR; im Vorjahr 25.820 EUR).

Haftungsverhältnisse

Die DF Deutsche Finance PRIVATE Fund 12 – Immobilien Global – GmbH & Co. geschlossene InvKG hat der PRIVATE 12 Investitions GmbH als verbundenem Unternehmen eine Liquiditätsgarantie erteilt, indem sie die PRIVATE 12 Investitions GmbH von den Kapitalabrufen der Investmentstrategien freigestellt hat. Die Inanspruchnahme der DF Deutsche Finance PRIVATE Fund 12 – Immobilien Global – GmbH Co. geschlossene InvKG aus dieser Zusage durch die PRIVATE 12 Investitions GmbH erfolgt gemäß den Kapitalabrufen der Investmentstrategien, an denen die PRIVATE 12 Investitions GmbH beteiligt ist. Die hieraus entstehenden latenten Einzahlungsverpflichtungen belaufen sich – ohne Berücksichtigung der zum Stichtag auf den Bankkonten der PRIVATE 12 Investitions GmbH aus Zahlungen der DF Deutsche Finance PRIVATE Fund 12 – Immobilien Global – GmbH & Co. geschlossene InvKG vorhandenen liquiden Mitteln – zum Stichtag auf 6.684.211 EUR (Vorjahr 6.408.203 EUR). Soweit diese auf fremde Währung lauten, wurde der jeweilige Betrag mit dem EZB-Kurs zum Stichtag in EUR umgerechnet.

Sonstige finanzielle Verpflichtungen

Gegenüber dem gezeichneten Investmentstrategien bestehen Einzahlungsverpflichtungen in Höhe von 7.788.023 EUR (Vorjahr 1.993.587 EUR) sowie 0 USD (Vorjahr 131.678 USD). Insgesamt bestehen somit Einzahlungsverpflichtungen in Höhe von 7.788.023 EUR (Vorjahr 2.125.265 EUR).

1 Diese Konten werden je nach aktuellem Stand zum Bilanzstichtag aktivisch ausgewiesen.

IV. Erläuterungen zur GuV

Zinsen und ähnliche Erträge beinhalten insbesondere Erträge in Höhe von 626.151 EUR. (Vorjahr 0 EUR) im Zusammenhang mit Zeichnungen von institutionellen Investmentstrategien. Die sonstigen betrieblichen Erträge umfassen Erstattungsansprüche gegen die KVG im Zusammenhang mit umsatzsteuerbefreiten Leistungen in Höhe von 198.702 EUR (Vorjahr 111.004 EUR) sowie Erträge aus der Währungsumrechnung in Höhe von 133.655 EUR (Vorjahr 9.150 EUR).

Die Aufwendungen in Höhe von 11.664.691 EUR. (Vorjahr 8.818.325 EUR) enthalten im Wesentlichen Aufwendungen für die allgemeine Verwaltung des Fonds von 11.355.792 EUR (Vorjahr 8.460.611 EUR) und sind geprägt von den im Geschäftsjahr angefallenen Initialkosten in Höhe von 9.360.756 EUR (Vorjahr 7.839.244 EUR). Aufwendungen für Abschluss-, Prüfungs- und Beratungskosten sind in Höhe von 56.044 EUR (Vorjahr 50.351 EUR) angefallen. Unter den sonstigen Aufwendungen in Höhe von 141.843 EUR (Vorjahr 293.367 EUR) sind im Wesentlichen Kosten für externe Rechtsberater, externe Marktanalysen, sowie Druck- und Portokosten. Auf-wendungen aus der Währungsumrechnung betragen im Berichtsjahr 6.846 EUR (Vorjahr 6.343 EUR). Die Zeitwertänderung bzw. das unrealisierte Ergebnis in Höhe von 1.334.501 EUR (Vorjahr 13.560 EUR) resultiert aus Erträgen aus der Neubewertung in Höhe von 2.048.308 EUR (Vorjahr 13.560 EUR) und Aufwendungen aus der Neubewertung in Höhe von 713.807 EUR (Vorjahr 0 EUR) im Zusammenhang mit den direkten Investmentstrategiebeteiligungen.

Gesamtkostenquote

Die Berechnung der Gesamtkostenquote erfolgt nach regulatorischen Vorgaben und bezieht sich dabei auf den zum Stichtag ermittelten durchschnittlichen NAV. Demnach beträgt die Gesamtkostenquote ohne Initialkosten und Transaktionskosten bei einem durchschnittlichen NAV von 63.092.775 EUR (Vorjahr 19.603.137 EUR) rund 3,54 % (Vorjahr 4,96 %). Die Anwendung dieser Berechnungsmethode führt bei Fonds in der Beitrittsphase zu einer mit anderen Fonds schwer vergleichbaren Gesamtkostenquote. Zum Vergleich beträgt die auf Basis der gezeichneten Pflichteinlagen in Höhe von 100.000.000 EUR. berechnete Gesamtkostenquote 2,23 %.

Pauschalgebühren

Es wurden keine Pauschalgebühren in 2019 gezahlt.

Transaktionskosten

Die Transaktionskosten beliefen sich auf 1.018.287 EUR. (Vorjahr 411.051 EUR) an die KVG Sowie 13.736 EUR (Vorjahr 92.861 EUR) an Dritte.

Verwahrstelle

Die Vergütungen an die Verwahrstelle betrugen im Geschäftsjahr 45.049 EUR. (Vorjahr 13.995 EUR).

Vergütung an die KVG

Die laufende Vergütung an die KVG betrug im Geschäftsjahr 2.319.791 EUR (Vorjahr 378.309 EUR) und beinhaltet von der KVG aus dem Vermögen des Private Fund 12 an Dritte gezahlte Gebühren für die Anlegerbetreuung in Höhe von 849.460 EUR. Im Vorjahr betrafen die Vergütungen an die KVG Initialkosten. Eine zusätzliche Vergütung oder performanceabhängige Vergütung wurde nicht bezahlt. Die KVG erhält keine Rückvergütungen der aus dem Investmentvermögen an Dritte geleisteten Vergütungen und Aufwandserstattungen.

Ausgabeaufschlag

Im Geschäftsjahr 2019 wurden von Kommanditisten Ausgabeaufschläge (Agio) in Höhe von 2.720.650 EUR (Vorjahr 2.279.350 EUR) eingezahlt.

V. Sonstige Angaben

Vermögensaufstellung zum 31. Dezember 2019

| EUR | ANTEIL AM FONDSVERMÖGEN IN % | |

| A. VERMÖGENSGEGENSTÄNDE | ||

| I. Beteiligungen | 75.092.583 | 86,3 % |

| II. Liquiditätsanlagen | ||

| Bankguthaben | 10.825.268 | 12,4 % |

| III. Forderungen und sonstige Vermögensgegenstände | 1.172.709 | 1,3 % |

| Summe Vermögensgegenstände | 87.090.560 | 100,1 % |

| B. SCHULDEN | ||

| I. Rückstellungen | 51.641 | – 0,1 % |

| II. Verbindlichkeiten | 59.644 | – 0,1 % |

| Summe Schulden | 111.285 | – 0,1 % |

| C. FONDSVERMÖGEN | 86.979.275 | 100,0 % |

Mehrjahresübersicht – Entwicklung des Wertes des Eigenkapitals

Die Mehrjahresübersicht beinhaltet statt dem Beteiligungsbuchwert der 100%igen Tochtergesellschaft PRIVATE 12 Investitions GmbH deren Vermögensgegenstände und Schulden.

| IN EUR | 31.12.2019 | DAVON INVESTITIONS GMBH |

31.12.2018 | DAVON INVESTITIONS GMBH |

| Zielinvestitionen | 68.012.176 | 29.308.142 | 27.790.727 | 11.925.739 |

| Liquidität | 18.390.080 | 7.564.812 | 11.669.866 | 24.980 |

| Weitere Vermögensgegenstände | 1.172.709 | 0 | 351.065 | 0 |

| Sonstige Verbindlichkeiten & Rückstellungen | – 595.690 | – 484.405 | – 605.383 | – 46.867 |

| Fremdkapital | 0 | 0 | 0 | 0 |

| Wert des Eigenkapitals | 86.979.275 | 36.388.550 | 39.206.274 | 11.903.852 |

Anteilwertermittlung

| IN EUR | 31.12.2019 | 31.12.2018 |

| Wert des Eigenkapitals | 86.979.275 | 39.206.274 |

| Abzgl. eingeforderte ausstehende Pflichteinlagen | 0 | 231.250 |

| a) Wert des Eigenkapitals für die Anteilwertermittlung | 86.979.275 | 38.975.024 |

| b) Anzahl Anteile im Umlauf (Stand Kapitalkonto I) | 100.000.000 | 45.577.000 |

| Nettoinventarwert (NIW) in EUR pro Anteil 1 | 0,87 | 0,86 |

‚ Dieser NIW pro Anteil ist ein Durchschnittswert aller Kapitalkonten und gibt keinen Rückschluss auf einen individuellen Anleger-Anteilwert.

Gesamtvergütung der Mitarbeiter und der Risk-Taker

Die Vergütungspolitik der KVG ist darauf ausgerichtet. Interessenkonflikte sowie falsche Anreize, insbesondere für Mitarbeiter, die über das Eingehen von Risiken entscheiden, zu vermeiden. Der Schwerpunkt der Vergütungspolitik liegt daher auf Zahlung von marktgerechten Fixgehältern. Gegebenenfalls werden zusätzlich feste Sonderzahlungen in Form von Weihnachts- oder Urlaubsgeld gezahlt. Die Deutsche Finance Investment hat eine Vergütungsrichtlinie implementiert, in der Regelungen getroffen sind, unter denen variable Vergütungen vereinbart werden können und dennoch keine zusätzlichen Anreize für das Eingehen unerwünschter Risiken geschaffen oder Interessenkonflikte gefördert werden.

Im Geschäftsjahr 2019 betrug die Gesamtvergütung an die Mitarbeiter der externen KVG 1.646.846 EUR. (Vorjahr 1.075.619 EUR) bei einem durchschnittlichen Mitarbeiterstand von 16 Personen (Vorjahr 10 Personen). In 2019 wurden variable Vergütungen in Höhe von 175.000 EUR (Vorjahr 86.500 EUR) ausbezahlt. Die Vergütung an leitende Mitarbeiter. deren berufliche Tätigkeit sich wesentlich auf das Risikoprofil der Fondsgesellschaft ausgewirkt hat. betrug 639.157 EUR (Vorjahr 407.813 EUR). Die Angaben zur Vergütung beziehen sich ausschließlich auf die Kapitalverwaltungsgesellschaft und nicht auf Unternehmen, mit denen ein Auslagerungsverhältnis besteht.

Wesentliche im Geschäftsjahr erfolgte Veränderungen des Verkaufsprospekts

Im Geschäftsjahr erfolgten zwei Änderungen des Verkaufsprospektes. Mit Nachtrag Nr. 1 vom 18.02.2019 wurden Änderungen bei Vertragspartnern (Umfirmierung und Wechsel in der Geschäftsführung) bekanntgegeben und mit Nachtrag Nr. 2 vom 02.05.2019 wurden Änderungen bei der Kapitalverwaltungsgesellschaft (Wechsel in der Geschäftsführung) bekannt gegeben. Bezüglich des Wechsels in der Geschäftsführung der KVG verweisen wir auf den Nachtragsbericht.

Angaben zu besonderen Regelungen nach § 300 Abs. 1 Nr. 1 KAGB

Der Anteil der Vermögensgegenstände des PRIVATE Fund 12, die schwer zu liquidieren sind und für die deshalb besondere Regelungen nach § 300 Abs. 1 Nr. 1 KAGB gelten, beträgt null Prozent.

Komplementärin

Persönlich haftende Gesellschafterin ist die DF Deutsche Finance Managing GmbH, München (eingetragen beim Amtsgericht München, HRB 180869, mit einem voll erbrachten Kapital in Höhe von 25.000 EUR).

Geschäftsführung

Während des Geschäftsjahres 2019 erfolgte die Geschäftsführung durch die Geschäftsführer der persönlich haftenden Gesellschafterin. Herrn Andre Schwab als Leiter Risikomanagement (bis 31.12.2019). München, und Frau Stefanie Watzl als Leiter Portfoliomanagement, München.

Zusammenfassung nach § 25 Abs. 5 KARBV

Zusammenfassende Angaben zu den 226 bereits getätigten Direktinvestments der institutionellen Investmentstrategien per 31.12.2019.

| INVESTMENTS | EINHEITEN | ANZAHL / FLÄCHE |

| Wohnungen | Anzahl | 8.255 |

| Einzelhandelsflächen | qm | 3.661 |

| Büroflächen | qm | 82.656 |

| Gewerbeflächen | qm | 1.050 |

| Hotelzimmer | Anzahl | 10.630 |

| Wohnungen im Studentenwohnheim | Anzahl | 2.235 |

| Wohnungen in Alten- u. Pflegeheimen | Anzahl | 178 |

| Betten in Pflegeeinrichtungen | Anzahl | 348 |

| Häfen | Anzahl | 1 |

| Parkplätze | Anzahl | 831 |

| Logistikflächen | qm | 1.316.799 |

| Sport- und Freizeiteinrichtungen | Anzahl | 1 |

| Gewerbeentwicklungsflächen | qm | 389.916 |

Weitere Angaben

Angaben zum Risikoprofil, zum Risikomanagement. zu Rücknahmerechten, zu Rücknahmevereinbarungen sowie zur Hebelwirkung / Leverage können dem Lagebericht entnommen werden.

Nachtragsbericht

Seit Januar 2020 breitet sich das Coronavirus weltweit weiter aus. Die konkreten Auswirkungen der Verbreitung des Coronavirus auf die Weltwirtschaft sind derzeit noch nicht absehbar. In diesem Zuge können auch die weltweiten Immobilienmärkte von den Auswirkungen der Pandemie betroffen sein. Dies kann sich auf die Vermögens-, Finanz- und Ertragslage der Gesellschaft auswirken. Die Höhe der Auswirkung können wir auf aufgrund der rasanten Entwicklung und dem damit verbundenen hohen Grad an Unsicherheit nicht abschätzen.

Herr Andre Schwab ist mit Ablauf des 31.12.2019 als Geschäftsführer aus der KVG und der geschäftsführenden persönlich haftenden Gesellschafterin des Investmentfonds, der DF Deutsche Finance Managing GmbH, ausgeschieden. Christoph Falk wurde mit Wirkung zum 01.01.2020 als Geschäftsführer der DF Deutsche Finance Managing GmbH bestellt. Die Geschäftsführung der KVG und der geschäftsführenden persönlich haftenden Gesellschafterin des Investmentfonds, der DF Deutsche Finance Managing GmbH, besteht somit aus den jeweils zur Einzelvertretung berechtigten Geschäftsführern Stefanie Watzl und Christoph Falk.

Darüber hinaus gab es nach Abschluss des Geschäftsjahres 2019 keine Vorgänge von besonderer Bedeutung, die einen wesentlichen Einfluss auf die Darstellung der Vermögens,- Finanz- und Ertragslage zur Folge gehabt hätten.

München, den 30.06.2020

DF Deutsche Finance Managing GmbH

vertreten durch Stefanie Watzl, Geschäftsführer

DF Deutsche Finance Managing GmbH

vertreten durch Christoph Falk, Geschäftsführer

VERMERK DES UNABHÄNGIGEN ABSCHLUSSPRÜFERS

An die DF Deutsche Finance PRIVATE Fund 12 – Immobilien Global – GmbH & Co. geschlossene InvKG, München

Vermerk über die Prüfung des Jahresabschlusses und des Lageberichts

Prüfungsurteile

Wir haben den Jahresabschluss der DF Deutsche Finance PRIVATE Fund 12 – Immobilien Global – GmbH & Co. geschlossene InvKG, München – bestehend aus der Bilanz zum 31. Dezember 2019 und der Gewinn- und Verlustrechnung für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2019 sowie dem Anhang, einschließlich der Darstellung der Bilanzierungs- und Bewertungsmethoden – geprüft. Darüber hinaus haben wir den Lagebericht der DF Deutsche Finance PRIVATE Fund 12-Immobilien Global – GmbH & Co. geschlossene InvKG für das Geschäftsjahr 1. Januar bis zum 31. Dezember 2019 geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse

| ― |

entspricht der beigefügte Jahresabschluss in allen wesentlichen Belangen den deutschen, für bestimmte Personengesellschaften geltenden handelsrechtlichen Vorschriften unter Berücksichtigung der Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und vermittelt unter Beachtung dieser Vorschriften ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens- und Finanzlage der Gesellschaft zum 31. Dezember 2019 sowie ihrer Ertragslage für das Geschäftsjahr vom 1. Januar bis zum 31. Dezember 2019 und |

| ― |

vermittelt der beigefügte Lagebericht insgesamt ein zutreffendes Bild von der Lage der Gesellschaft. In allen wesentlichen Belangen steht dieser Lagebericht in Einklang mit dem Jahresabschluss, entspricht den deutschen gesetzlichen Vorschriften und den einschlägigen europäischen Verordnungen. |

Gemäß § 159 Satz 1 i. V. m. § 136 KAGB i. V. m. § 322 Abs. 3 Satz 1 HGB erklären wir. dass unsere Prüfung zu keinen Einwendungen gegen die Ordnungsmäßigkeit des Jahresabschlusses und des Lageberichts geführt hat.

Grundlage für die Prüfungsurteile

Wir haben unsere Prüfung des Jahresabschlusses und des Lageberichts in Übereinstimmung mit § 159 Satz 1 i. V. m. § 136 KAGB i. V. m. § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der Gesellschaft unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung. dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht zu dienen.

Sonstige Informationen

Die gesetzlichen Vertreter sind für die sonstigen Informationen verantwortlich. Die sonstigen Informationen umfassen den Geschäftsbericht. mit Ausnahme des geprüften Jahresabschlusses und Lageberichts sowie unseres Vermerks.

Unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht erstrecken sich nicht auf die sonstigen Informationen, und dementsprechend geben wir weder ein Prüfungsurteil noch irgendeine andere Form von Prüfungsschlussfolgerung hierzu ab.

Im Zusammenhang mit unserer Prüfung haben wir die Verantwortung, die sonstigen Informationen zu lesen und dabei zu würdigen, ob die sonstigen Informationen

| ― |

wesentliche Unstimmigkeiten zum Jahresabschluss, zum Lagebericht oder unseren bei der Prüfung erlangten Kenntnissen aufweisen oder |

| ― |

anderweitig wesentlich falsch dargestellt erscheinen. |

Verantwortung der gesetzlichen Vertreter für den Jahresabschluss und den Lagebericht

Die gesetzlichen Vertreter sind verantwortlich für die Aufstellung des Jahresabschlusses, der den deutschen, für bestimmte Personengesellschaften geltenden handelsrechtlichen Vorschriften unter Berücksichtigung der Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht, und dafür, dass der Jahresabschluss unter Beachtung dieser Vorschriften ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage der Gesellschaft vermittelt. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresabschlusses zu ermöglichen, der frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist.

Bei der Aufstellung des Jahresabschlusses sind die gesetzlichen Vertreter dafür verantwortlich, die Fähigkeit der Gesellschaft zur Fortführung der Unternehmenstätigkeit zu beurteilen. Des Weiteren haben sie die Verantwortung, Sachverhalte in Zusammenhang mit der Fortführung der Unternehmenstätigkeit, sofern einschlägig, anzugeben. Darüber hinaus sind sie dafür verantwortlich, auf der Grundlage des Rechnungslegungsgrundsatzes der Fortführung der Unternehmenstätigkeit zu bilanzieren, sofern dem nicht tatsächliche oder rechtliche Gegebenheiten entgegenstehen.

Außerdem sind die gesetzlichen Vertreter verantwortlich für die Aufstellung des Lageberichts, der insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss in Einklang steht, den deutschen gesetzlichen Vorschriften und den einschlägigen europäischen Verordnungen entspricht. Ferner sind die gesetzlichen Vertreter verantwortlich für die Vorkehrungen und Maßnahmen (Systeme), die sie als notwendig erachtet haben, um die Aufstellung eines Lageberichts in Übereinstimmung mit den anzuwendenden deutschen gesetzlichen Vorschriften und einschlägigen europäischen Verordnungen zu ermöglichen, und um ausreichende geeignete Nachweise für die Aussagen im Lagebericht erbringen zu können.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresabschlusses und des Lageberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresabschluss als Ganzes frei von wesentlichen – beabsichtigten oder unbeabsichtigten – falschen Darstellungen ist, und ob der Lagebericht insgesamt ein zutreffendes Bild von der Lage der Gesellschaft vermittelt sowie in allen wesentlichen Belangen mit dem Jahresabschluss sowie mit den bei der Prüfung gewonnenen Erkenntnissen in Einklang steht, den deutschen gesetzlichen Vorschriften und den einschlägigen europäischen Verordnungen entspricht, sowie einen Vermerk zu erteilen, der unsere Prüfungsurteile zum Jahresabschluss und zum Lagebericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 159 Satz 1 i. V. m. § 136 KAGB i. V. m. § 317 HGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresabschlusses und Lageberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

» identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter-falscher Darstellungen im Jahresabschluss und im Lagebericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unsere Prüfungsurteile zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresabschlusses relevanten internen Kontrollsystem und den für die Prüfung des Lageberichts relevanten Vorkehrungen und Maßnahmen, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieser Systeme der Gesellschaft abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen über die Angemessenheit des von den gesetzlichen Vertretern angewandten Rechnungslegungsgrundsatzes der Fortführung der Unternehmenstätigkeit sowie, auf der Grundlage der erlangten Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fähigkeit der Gesellschaft zur Fortführung der Unternehmenstätigkeit aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresabschluss und im Lagebericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser jeweiliges Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass die Gesellschaft ihre Unternehmenstätigkeit nicht mehr fortführen kann. |

| ― |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresabschlusses einschließlich der Angaben sowie ob der Jahresabschluss die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresabschluss unter Beachtung der deutschen gesetzlichen Vorschriften und der einschlägigen europäischen Verordnungen ein den tatsächlichen Verhältnissen entsprechendes Bild der Vermögens-, Finanz- und Ertragslage der Gesellschaft vermittelt. |

| ― |

beurteilen wir den Einklang des Lageberichts mit dem Jahresabschluss, seine Gesetzesentsprechung und das von ihm vermittelte Bild von der Lage des Unternehmens. |

Wir erörtern mit den für die Überwachung Verantwortlichen unter anderem den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Sonstige gesetzliche und andere rechtliche Anforderungen

VERMERK ÜBER DIE PRÜFUNG DER ORDNUNGSGEMÄSSEN ZUWEISUNG VON GEWINNEN, VERLUSTEN, EINLAGEN UND ENTNAHMEN ZU DEN EINZELNEN KAPITALKONTEN

Prüfungsurteil

Wir haben die ordnungsgemäße Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten der DF Deutsche Finance PRIVATE Fund 12 – Immobilien Global – GmbH & Co. geschlossene InvKG, München, zum 31. Dezember 2019 geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse erfolgte die Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten in allen wesentlichen Belangen ordnungsgemäß.

Grundlage für unser Prüfungsurteil

Wir haben die Prüfung der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten in Übereinstimmung mit § 159 Satz 1 i. V. m. § 136 Abs. 2 KAGB unter Beachtung des International Standard on Assurance Engagements (ISAE) 3000 (Revised) „Assurance Engagements Other than Audits or Reviews of Historical Financial Information“ (Stand: Dezember 2013) durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten“ unseres Vermerks weitergehend beschrieben. Wir sind von der Gesellschaft unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu der ordnungsgemäßen Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten zu dienen.

Verantwortung der gesetzlichen Vertreter für die ordnungsgemäße Zuweisung von Gewinnen, Verlusten, Einlagen und Entnahmen zu den einzelnen Kapitalkonten