Jahresbericht für das Investmentvermögen gemäß der OGAW-Richtlinie PECULIUM GLOBAL SELECT

Tätigkeitsbericht

– PECULIUM GLOBAL SELECT-

01.10.2017 bis 30.09.2018

Das Portfoliomanagement ist an die SIGNAL IDUNA Asset Management GmbH, Kapstadtring 8, 22297 Hamburg ausgelagert. Die mit der Verwaltung des Investmentvermögens betraute Kapitalverwaltungsgesellschaft ist die HANSAINVEST Hanseatische Investment-GmbH, Hamburg.

Tätigkeit des mit der Beratung betrauten Unternehmens

Die Volksbank Vogtland eG ist eine genossenschaftliche Universalbank im Freistaat Sachsen mit über 100jähriger Tradition. Ein qualifiziertes Team von erfahrenen Wertpapierspezialisten betreut heute ein Anlagevolumen im Kunden- und Eigengeschäft von 400 Millionen Euro. Mit ihrer wertorientierten und konservativen Anlagestrategie ist die Bank ein verlässlicher und unabhängiger Partner für anspruchsvolle Wertpapiervermögen. Die Volksbank Vogtland eG ist ebenso für den Vertrieb eigener Produkte zuständig.

Anlageziel

Der PECULIUM GLOBAL SELECT ist ein vermögensverwaltender Dachfonds. Durch die Kombination verschiedener Managementstile der Zielfonds und eines Best-Select Ansatzes zur Auswahl der Zielfonds wird ein optimiertes Ertrags-/ Risikoverhältnis angestrebt. Ziel des Fondsberaters ist es, mit einer wachstumsorientierten bzw. begrenzt risikobereiten Anlagepolitik eine attraktive Wertsteigerung zu erzielen. Hierbei wird mindestens 51% des Wertes des OGAW-Investmentvermögens in zulässige Investmentvermögen (Zielfonds) investiert. Unter Beachtung der gesetzlichen Anlagegrenzen dürfen bis zu 100% des Wertes des Fonds in Zielfonds investiert werden, die insbesondere in folgende Anlageklassen oder in Kombinationen hiervon, entsprechend ihrer jeweiligen Anlagebedingungen, investieren dürfen: Aktien, Anleihen, Geldmarktinstrumente, Bankguthaben, Derivate, Rohstoffe. Bei der Auswahl der Zielfonds ist neben der Anlagepolitik das jeweilige Fondsmanagement ein entscheidendes Kriterium, da dieses entscheidenden Einfluss auf die Performance des Zielfonds hat. Bei der Auswahl der Zielfonds werden ferner solche bevorzugt, die, nach Ansicht des Fondsberaters, im Gegensatz zu vergleichbaren Zielfonds bisher eine höhere Rendite unter Abwägung der Risiken aufweisen. Damit sollen solche Zielfonds ausgewählt und in einem Portfolio zusammengestellt werden, die insgesamt unter quantitativen und qualitativen Aspekten die bestmöglichen Anlageergebnisse erwarten lassen.

Anlagepolitik

Die strategische Asset Allocation sieht eine Anlage in Investmentfondsanteile vor. Als Beimischung kann der Fonds in Verzinsliche Wertpapiere, Bankguthaben und Geldmarktinstrumente investieren. Eine bewusste Steuerung der sich ergebenden Anlageklassen erfolgt nicht.

Anteile an Investmentvermögen mit zusätzlichen Risiken nach Maßgabe des § 283 KAGB, unverbriefte Darlehensforderungen sowie Unternehmensbeteiligungen dürfen für das Investmentvermögen nicht erworben werden.

Portfoliostruktur

Nach Auflage des Investmentvermögens im August 2015 wurden die Positionen des Fonds sukzessive aufgebaut. Das Initialportfolio bestand demzufolge aus 100% Liquidität. Die Erstinvestitionsphase erstreckte sich bis ca. Mitte August 2015. Im weiteren Verlauf wurde die eingehende Liquidität entsprechend der im Anlageausschuss erarbeiteten Anlagemöglichkeiten investiert. Im Berichtszeitraum wurden weiterhin nach Maßgabe der turnusmäßig stattfindenden Anlageausschusssitzungen Investitionen und Desinvestitionen vorgenommen.

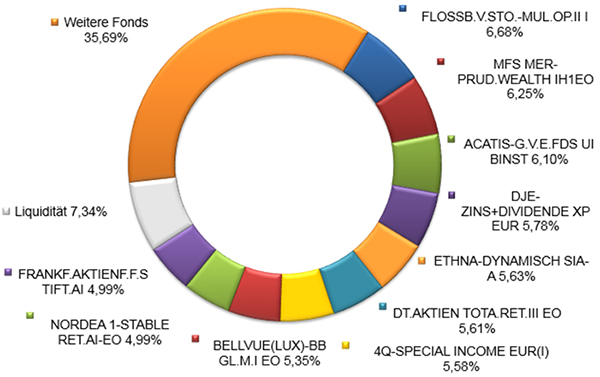

Zum Berichtszeitpunkt stellt sich die Struktur des Anlagevermögens folgendermaßen dar:

Abbildung 1: Fondsstruktur PECULIUM GLOBAL SELECT per 30.09.2018

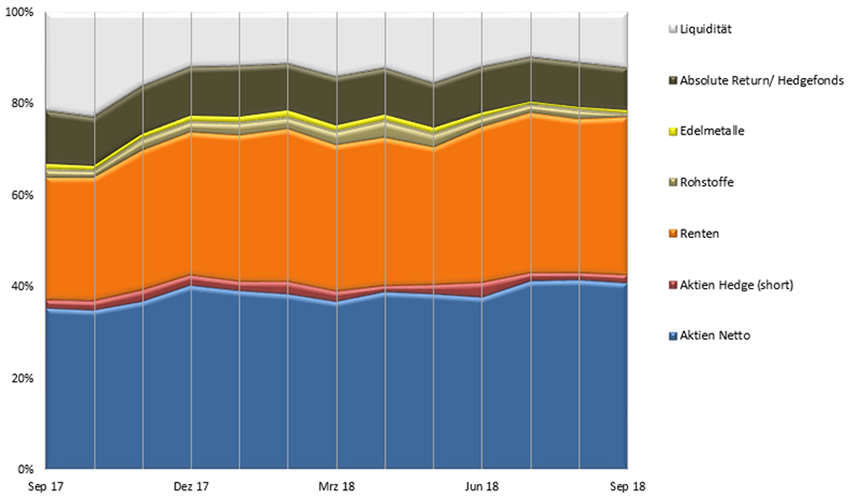

Abbildung 2: Anlageklassenstruktur PECULIUM GLOBAL SELECT per 30.09.2018

Abbildung 3: Strukturentwicklung PECULIUM GLOBAL SELECT 30.09.2017 bis 30.09.2018

Der Nettoaktienanteil schwankte im Berichtszeitraum (Oktober 2017 bis September 2018) zwischen ca. 35% und ca. 41,5%, durchgängig gab es Aktienshortpositionen zwischen 1,4% und 3,4% und zusätzlich wurden durch die Zielfonds bis zu ca. 15% in alternative Strategien inklusive Rohstoffen und Edelmetallen investiert. Der Rentenanteil lag im Berichtzeitraum zwischen ca. 27% und knapp 35%, der Liquiditätsanteil schwankte zwischen 9,7% und 22,6%.

Wertentwicklung

Die Wertentwicklung des Fonds lag im Berichtszeitraum bei -1,36% nach BVI-Methode.

Veräußerungsergebnisse

Folgende Veräußerungsergebnisse ergaben sich im Berichtszeitraum:

| Veräußerungsgewinne: | 854,44 € |

| Veräußerungsverluste: | 0,00 € |

Das Ergebnis aus Veräußerungsgeschäften wurde durch die Veräußerung von Investmentfonds erzielt.

RISIKOANALYSE

| Volatilität (1|2|3|s.Aufl.-Jahre) | 3,13% | 2,88% | 3,40% | 3,64% |

| SharpRatio (1|2|3|s.Aufl.-Jahre) | -0,33% | 0,41 | 0,54% | 0,05% |

| Max. Drawdown (1|2|3|s.Aufl.-Jahre) | 3,87% | 3,87% | 6,44% | 7,99% |

Allgemeines

Wesentliche Risiken ergeben sich aus den von den selektierten Zielfondsmanagern eingegangenen Engagements in Wertpapieren (z.B. Aktien, Anleihen, Zertifikate) und in Fremdwährungen. Neben den üblichen Marktschwankungen (Marktpreisrisiken) zählen dazu auch Emittentenausfallrisiken (Adressausfallrisiken) bei Zertifikaten und Anleihen. Je nach Marktentwicklung kann es dadurch zu mehr oder minder ausgeprägten Schwankungen beim Fonds kommen. Allerdings zeichnen sich die selektierten Zielfondsmanager u.a. durch ein eigenes Risikomanagement aus, so dass die für den Anleger relevanten Risiken ständig überwacht und bei Bedarf begrenzt werden. Bei Bedarf werden Zielfonds ausgetauscht. Derivate setzt der Fondsberater selbst nicht ein.

Marktpreisrisiken

Das zentrale Marktpreisrisiko resultiert grundsätzlich aus den Kursbewegungen an den globalen Renten-, Rohstoff-, Zins- und Aktienmärkten. Im Besonderen aus den Wertschwankungen von Schuldverschreibungen, Zertifikaten, Fonds, Rohstoffen und Edelmetallen, welche den einzelnen Anlageklassen zuzuordnen sind. Im Sektor der Rentenanlagen sind auch Risiken resultierend aus einer eingeschränkten Handelbarkeit einzelner Wertpapiere, im Besonderen aus den Teilbereichen mit schlechterem Rating oder der sog. Mittelstandsanleihen, zu nennen. Zinsänderungsrisiken bestanden dahingehend, dass Zielfonds in festverzinsliche Anleihen investierten, deren Kursentwicklung abhängig von Zinsänderungen ist. Darüber hinaus ergeben sich Marktpreisrisiken durch die Zielfonds, die in Aktien oder Finanzprodukte auf Rohstoffe investieren.

Adressausfallrisiken

Adressausfallrisiken können durch den Erwerb von Schuldverschreibungen (Anleihen, Zertifikate und ETC´s) nicht gänzlich ausgeschlossen werden. Die Adressausfallrisiken steigen mit schlechterem Rating. Diese bestanden indirekt durch das Engagement der Zielfonds in Wertpapiere, die einem Adressausfallrisiko unterliegen.

Zinsänderungsrisiken

Zinsänderungsrisiken sind durch die Investition in festverzinsliche Titel zu verzeichnen. Diesem Risiko wird im Rahmen des Durationsmanagement auf Zielfondsebene durch den jeweiligen Zielfondsmanager entgegengewirkt.

Währungsrisiken

Währungsrisiken sind durch Investitionen in Wertpapieren mit nicht Euro – notierten Underlyings und Fremdwährungsanleihen vorhanden. Die Entwicklungen von Fremdwährungen sind in die Analyse der Märkte auf Zielfondsebene durch den jeweiligen Zielfondsmanager allerdings integriert. Teilweise werden Währungsrisiken durch geeignete Maßnahmen abgesichert.

Operationale Risiken

Besondere operationale Risiken waren im Berichtszeitraum nicht zu erkennen.

Liquiditätsrisiken

Besondere Liquiditätsrisiken waren im Berichtszeitraum nicht zu erkennen.

Sonstige wesentliche Ereignisse

Sonstige wesentliche Ereignisse haben sich nicht ergeben.

Vermögensübersicht zum 30.09.2018

| Fondsvermögen: EUR | 8.704.588,68 | (7.824.215,99) |

| Umlaufende Anteile: | 176.670 | (156.229) |

Vermögensaufteilung in TEUR/%

| Kurswert in Fondswährung |

% des Fonds- vermögens |

||

| I. Vermögensgegenstände | |||

| 1. Sonstige Wertpapiere | 8.066 | 92,66 | (88,03) |

| 2. Bankguthaben | 662 | 7,61 | (12,25) |

| II. Verbindlichkeiten | -24 | -0,27 | (-0,28) |

| III. Fondsvermögen | 8.705 | 100,00 |

(Angaben in Klammern per 30.09.2017)

Vermögensaufstellung zum 30.09.2018

| Gattungsbezeichnung ISIN Markt |

Stücke bzw. Anteile bzw. Whg. in 1.000 |

Bestand 30.09.2018 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|

| im Berichtszeitraum | ||||||||

| Investmentanteile | ||||||||

| KVG-eigene Investmentanteile 2) | ||||||||

| 4Q-SPECIAL INCOME DE000A1JRQC3 |

ANT | 3.880 | 530 | 0 | EUR | 125,200000 | 485.776,00 | 5,58 |

| Gruppenfremde Investmentanteile 3) | ||||||||

| ACATIS – GANÉ VALUE EVENT FONDS UI B (INST.) DE000A1C5D13 |

ANT | 30 | 6 | 0 | EUR | 17.709,090000 | 531.272,70 | 6,10 |

| Bellevue Fds (Lux)-BB Gl.Macro Namens-Anteile I EUR o.N. LU0494762056 |

ANT | 2.730 | 0 | 0 | EUR | 170,730000 | 466.092,90 | 5,35 |

| BGF-Global Multi-Asset Inc.Fd Act. Nom. D4 EUR Hdgd o.N. LU0944772804 |

ANT | 36.000 | 0 | 0 | EUR | 9,200000 | 331.200,00 | 3,80 |

| Carmignac Portf.-Emerg.Patrim. Namens-Anteile F EUR acc o.N. LU0992631647 |

ANT | 1.905 | 1.905 | 0 | EUR | 110,590000 | 210.673,95 | 2,42 |

| Deutsche Aktien Total Return Inhaber-Anteile III EUR o.N. LU1503114545 |

ANT | 3.088 | 1.688 | 0 | EUR | 158,050000 | 488.058,40 | 5,61 |

| Deutsche Concept-Kaldemorgen FC LU0599947271 |

ANT | 2.868 | 0 | 0 | EUR | 148,390000 | 425.582,52 | 4,89 |

| DJE – Zins & Dividende Inhaber-Anteile XP EUR o.N. LU0553171439 |

ANT | 3.025 | 435 | 0 | EUR | 166,240000 | 502.876,00 | 5,78 |

| ECHIQUIER ARTY Actions au Porteur D 3 Déc. oN FR0011667989 |

ANT | 330 | 0 | 0 | EUR | 1.054,000000 | 347.820,00 | 4,00 |

| ECHIQUIER QME Act.au Port.Cap.EUR 3 Déc.o.N. FR0012815876 |

ANT | 425 | 0 | 0 | EUR | 963,350000 | 409.423,75 | 4,70 |

| Ethna-DYNAMISCH Inhaber-Anteile SIA-A o.N. LU0985193357 |

ANT | 850 | 327 | 0 | EUR | 576,540000 | 490.059,00 | 5,63 |

| Flossbach v.Storch-Mult.Opp.II Inhaber-Anteile I o.N. LU0952573300 |

ANT | 4.200 | 700 | 0 | EUR | 138,380000 | 581.196,00 | 6,68 |

| Frankf.Aktienfond. f.Stiftungen Inhaber-Anteile AI DE000A12BPQ2 |

ANT | 3.500 | 0 | 0 | EUR | 124,180000 | 434.630,00 | 4,99 |

| INVESCO Balanced – Risk Allocation Fund A Dis. EUR LU0482498176 |

ANT | 16.470 | 3.970 | 0 | EUR | 16,580000 | 273.072,60 | 3,14 |

| Invesco Fds-Inv.Gl Target.Ret. Actions Nom. C Acc. EUR o.N. LU1004133028 |

ANT | 24.089 | 0 | 4.111 | EUR | 10,983000 | 264.569,49 | 3,04 |

| Invesco Fds-Inv.Gl.Mkts.Strat. Act.Nom. A Ann.Distr.EUR o.N. LU1439459956 |

ANT | 25.710 | 6.060 | 0 | EUR | 10,830000 | 278.439,30 | 3,20 |

| MFS Mer.-Prudent Wealth Fund Registered Shares IH1 EUR o.N. LU0808562705 |

ANT | 3.800 | 780 | 0 | EUR | 143,260000 | 544.388,00 | 6,25 |

| Nordea 1-Stable Return Fund Actions Nom. AI-EUR o.N. LU1009762938 |

ANT | 25.300 | 0 | 0 | EUR | 17,180000 | 434.654,00 | 4,99 |

| ProfitlichSchmidlin Fonds UI Inhaber-Anteile Ant.klasse I DE000A1W9A36 |

ANT | 260 | 0 | 0 | EUR | 1.245,640000 | 323.866,40 | 3,72 |

| ROUVIER-PATRIMOINE Namens-Anteile I Cap.EUR o.N. LU1100077798 |

ANT | 225 | 0 | 0 | EUR | 1.077,230000 | 242.376,75 | 2,79 |

| Summe der Investmentanteile | EUR | 8.066.027,76 | 92,66 | |||||

| Summe Wertpapiervermögen | EUR | 8.066.027,76 | 92,66 | |||||

| Bankguthaben | ||||||||

| EUR – Guthaben bei: | ||||||||

| Verwahrstelle: Donner & Reuschel AG | EUR | 662.351,61 | 662.351,61 | 7,61 | ||||

| Summe der Bankguthaben | EUR | 662.351,61 | 7,61 | |||||

| Sonstige Verbindlichkeiten 1) | EUR | -23.790,69 | EUR | -23.790,69 | -0,27 | |||

| Fondsvermögen | EUR | 8.704.588,68 | 100 *) | |||||

| Anteilwert | EUR | 49,27 | ||||||

| Umlaufende Anteile | STK | 176.670 | ||||||

*) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Differenzen entstanden sein.

1) noch nicht abgeführte Prüfungskosten, Veröffentlichungskosten, Verwahrstellenvergütung, Verwaltungsvergütung, Zinsen lfd. Konto

Abwicklung von Transaktionen durch verbundene Unternehmen. Der Anteil der Transaktionen, die im Berichtszeitraum für Rechnung des Investmentvermögens über Broker ausgeführt wurden, die verbundene Unternehmen und Personen sind, betrug 100,00 %. Ihr Umfang belief sich hierbei auf insgesamt 1.325.467,93 EUR.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Investmentvermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet.

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag)

| Gattungsbezeichnung | ISIN | Stücke bzw. Anteile bzw. Whg. in 1.000 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Volumen in 1.000 |

| Fehlanzeige |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 01. Oktober 2017 bis 30. September 2018

| I. Erträge | ||

| 1. Zinsen aus Liquiditätsanlagen im Inland | EUR | -3.466,18 *) |

| 2. Erträge aus Investmentanteilen | EUR | 62.344,51 |

| 3. Sonstige Erträge 1) | EUR | 8.602,93 |

| Summe der Erträge | EUR | 67.481,26 |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | EUR | 74,90 **) |

| 2. Verwaltungsvergütung | EUR | -122.608,91 |

| 3. Verwahrstellenvergütung | EUR | -4.986,11 |

| 4. Prüfungs- und Veröffentlichungskosten | EUR | -9.250,09 |

| 5. Sonstige Aufwendungen 2) | EUR | -3.402,61 |

| Summe der Aufwendungen | EUR | -140.172,82 |

| III. Ordentlicher Nettoertrag | EUR | -72.691,56 |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | EUR | 854,44 |

| 2. Realisierte Verluste | EUR | 0,00 |

| Ergebnis aus Veräußerungsgeschäften | EUR | 854,44 |

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | -71.837,12 |

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | 30.156,37 |

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | -85.067,50 |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | EUR | -54.911,13 |

| VII. Ergebnis des Geschäftsjahres | EUR | -126.748,25 |

*) Der Sollsaldo resultiert aus negativen Habenzinsen

**) Der habensaldo resultiert aus einer zu hohen Rückstellung zum letzten Geschäftsjahresende

Entwicklung des Investmentvermögens

| 2018 | ||||

| I. Wert des Investmentvermögens am Beginn des Geschäftsjahres | EUR | 7.824.215,99 | ||

| 1. Ausschüttung für das Vorjahr/Steuerabschlag für das Vorjahr | EUR | -8.047,35 | ||

| 2. Steuerabschlag zum 02.01.2018 | EUR | -13.075,68 | ||

| 1. Mittelzufluss / -abfluss (netto) | EUR | 1.026.535,35 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen: | EUR | 1.282.594,87 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen: | EUR | -256.059,52 | ||

| 2. Ertragsausgleich/Aufwandsausgleich | EUR | 1.708,62 | ||

| 3. Ergebnis des Geschäftsjahres | EUR | -126.748,25 | ||

| davon nicht realisierte Gewinne: | EUR | 30.156,37 | ||

| davon nicht realisierte Verluste: | EUR | -85.067,50 | ||

| II. Wert des Investmentvermögens am Ende des Geschäftsjahres | EUR | 8.704.588,68 |

Verwendung der Erträge des Investmentvermögens

Berechnung der Wiederanlage

| insgesamt | je Anteil *) **) | ||

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | -71.837,12 | -0,41 |

| 2. Zuführung aus dem Investmentvermögen ***) | EUR | 0,00 | 0,00 |

| 3. Zur Verfügung gestellter Steuerabzugsbetrag ****) | EUR | -13.075,68 | -0,07 |

| II. Wiederanlage | EUR | -84.912,80 | -0,48 |

*) Pflichtangabe gem. § 101 Abs. 1 Nr. 5 KAGB

**) Bei Anteilklassen ist die Berechnung der Wiederanlage ggf. für jede Anteilklasse gesondert vorzunehmen

***) Die Zuführung aus dem Investmentvermögen resultiert aus der Berücksichtigung von realisierten Verlusten

****) Auf Grund der Neuregelung der Investmentbesteuerung wurde zum 31.12.2017 ein Steuerabzugsbetrag ermittelt und an das Finanzamt abgeführt.

Es handelt sich um einen Ergebnisbesteuerungsvorgang ohne investmentrechtliche Ergebnisverwendung.

Der Betrag errechnet sich auf Basis der umlaufenden Anteile zum Ende des Berichtszeitraumes.

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Geschäftsjahr | Fondsvermögen am Ende des Geschäftsjahres |

Anteilwert | ||

| Auflegung | EUR | 50,00 | ||

| 2016 | EUR | 5.598.846,10 | EUR | 48,80 |

| 2017 | EUR | 7.823.873,71 | EUR | 50,08 |

| 2018 | EUR | 8.704.588,68 | EUR | 49,27 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| Das durch Derivate erzielte zugrundeliegende Exposure | EUR | 0,00 |

Der Wert ergibt sich unter Berücksichtigung von Netting- und Hedgingeffekten, der zugrundeliegenden Derivate im Investmentvermögen

Die Vertragspartner der Derivate-Geschäfte

Fehlanzeige

| Bestand der Wertpapiere am Fondsvermögen (in %) | 92,66 |

| Bestand der Derivate am Fondsvermögen (in %) | 0,00 |

Die Auslastung der Obergrenze für das Marktrisikopotential wurde für dieses Investmentvermögen gemäß der Derivateverordnung nach dem einfachen Ansatz ermittelt.

Sonstige Angaben

| Anteilwert | EUR | 49,27 |

| Umlaufende Anteile | STK | 176.670 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Die Bewertung von Vermögenswerten, die an einer Börse zum amtlichen Markt zugelassen bzw. in einen anderen organisierten Markt einbezogen sind, erfolgt zu den handelbaren Schlusskursen des vorhergehenden Börsentages gem. § 27 KARBV. Nicht notierte Rentenwerte und Schuldscheindarlehen werden mit Renditekursen bewertet. Investmentzertifikate werden zu den letzten veröffentlichten Rücknahmepreisen angesetzt.

Vermögenswerte, die weder an einer Börse zugelassen noch in einen organisierten Markt einbezogen sind oder für die ein handelbarer Kurs nicht verfügbar ist, werden mit von anerkannten Kursversorgern zur Verfügung gestellten Kursen bewertet. Sollten die ermittelten Kurse nicht belastbar sein, wird auf den mit geeigneten Bewertungsmodellen ermittelten Verkehrswert abgestellt (§ 28 KARBV).

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Gesamtkostenquote *) | 2,60 % |

*) Die Gesamtkostenquote drückt sämtliche vom Investmentvermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Investmentvermögens aus

| Transaktionskosten **) | EUR | 650,00 |

**) Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände.

An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen

| Gezahlte Verwaltungsvergütung (01.10.2017 – 30.09.2018) | EUR | 122.608,91 |

Die KVG erhält keine Rückvergütungen der aus dem Investmentvermögen an die Verwahrstelle und an Dritte geleisteten Vergütung und Aufwandserstattungen.

Die KVG gewährt sogenannte Vermittlungsfolgeprovision an Vermittler in wesentlichem Umfang aus der von dem Investmentvermögen an sie geleisteten Vergütung.

Verwaltungsvergütungssatz für im Investmentvermögen gehaltene Investmentanteile

2) Die Verwaltungsvergütung für KVG-eigene Investmentanteile beträgt:

| 4Q-SPECIAL INCOME | 0,5600% p.a. |

3) Die Verwaltungsvergütung für Gruppenfremde Investmentanteile beträgt:

| ACATIS – GANÉ VALUE EVENT FONDS UI B (INST.) | 1,5000% p.a. |

| Bellevue Fds (Lux)-BB Gl.Macro Namens-Anteile I EUR o.N. | 0,9000% p.a. |

| BGF-Global Multi-Asset Inc.Fd Act. Nom. D4 EUR Hdgd o.N. | 1,5000% p.a. |

| Carmignac Portf.-Emerg.Patrim. Namens-Anteile F EUR acc o.N. | 0,8500% p.a. |

| Deutsche Aktien Total Return Inhaber-Anteile III EUR o.N. | 0,1200% p.a. |

| Deutsche Concept-Kaldemorgen FC | 0,7500% p.a. |

| DJE – Zins & Dividende Inhaber-Anteile XP EUR o.N. | 0,3000% p.a. |

| ECHIQUIER ARTY Actions au Porteur D 3 Déc. oN | 1,5000% p.a. |

| ECHIQUIER QME Act.au Port.Cap.EUR 3 Déc.o.N. | 0,5000% p.a. |

| Ethna-DYNAMISCH Inhaber-Anteile SIA-A o.N. | 1,0500% p.a. |

| Flossbach v.Storch-Mult.Opp.II Inhaber-Anteile I o.N. | 0,7800% p.a. |

| Frankf.Aktienfond.f.Stiftungen Inhaber-Anteile AI | 0,1500% p.a. |

| INVESCO Balanced – Risk Allocation Fund A Dis. EUR | 1,2500% p.a. |

| Invesco Fds-Inv.Gl Target.Ret. Actions Nom. C Acc. EUR o.N. | 0,3000% p.a. |

| Invesco Fds-Inv.Gl.Mkts.Strat. Act.Nom. A Ann.Distr.EUR o.N. | 1,2500% p.a. |

| MFS Mer.-Prudent Wealth Fund Registered Shares IH1 EUR o.N. | 0,9500% p.a. |

| Nordea 1-Stable Return Fund Actions Nom. AI-EUR o.N. | 0,8500% p.a. |

| ProfitlichSchmidlin Fonds UI Inhaber-Anteile Ant.klasse I | 1,2500% p.a. |

| ROUVIER-PATRIMOINE Namens-Anteile I Cap.EUR o.N. | 0,6000% p.a. |

Ausgabeaufschläge oder Rücknahmeabschläge wurden nicht berechnet.

Wesentliche sonstige Erträge und sonstige Aufwendungen:

1) im Wesentlichen Erträge aus Kick-Back Zahlungen

2) im Wesentlichen Kosten für Marktrisikomessung, Gebühren für die BaFin sowie Aufwandsausgleich;

Die Ermittlung der Nettoveränderung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Geschäftsjahr die in den Anteilspreis einfließenden Wertansätze der Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden, die Höhe der positiven Differenzen in die Summe der nicht realisierten Gewinne einfließen, die Höhe der negativen Differenzen in die Summe der nicht realisierten Verluste einfließen und aus dem Vergleich der Summenpositionen zum Ende des Geschäftsjahres mit den Summenpositionen zum Anfang des Geschäftsjahres die Nettoveränderungen ermittelt werden.

Angaben zur Mitarbeitervergütung der HANSAINVEST Hanseatische Investment-GmbH (KVG) für das Geschäftsjahr 2017

Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten

| Mitarbeitervergütung (inkl. Geschäftsführer): | EUR | 9.668.504,18 |

| davon fix: | EUR | 7.731.706,47 |

| davon variabel: | EUR | 1.936.797,71 |

| Zahl der Mitarbeiter der KVG inkl. Geschäftsführer: | 128 | |

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr 2017 der KVG gezahlten Vergütung an Risktaker (nur Führungskräfte): | EUR | 878.912,52 |

Beschreibung, wie die Vergütungen und ggf. sonstige Zuwendungen berechnet wurden

Die HANSAINVEST Hanseatische Investment-GmbH unterliegt den für Kapitalverwaltungsgesellschaften geltenden aufsichtsrechtlichen Vorgaben im Hinblick auf die Gestaltung ihres Vergütungssystems. Die Ausgestaltung des Vergütungssystems hat die Gesellschaft in einer internen Richtlinie über die Vergütungspolitik und Vergütungspraxis geregelt. Ziel ist es, ein Vergütungssystem sicherzustellen, das Fehlanreize zur Eingehung übermäßiger Risiken verhindert. Das Vergütungssystem der HANSAINVEST wird unter Einbeziehung des Risikomanagements und der Compliance Beauftragten mindestens jährlich auf seine Angemessenheit und die Einhaltung der rechtlichen Vorgaben überprüft. Eine Erörterung des Vergütungssystems mit dem Aufsichtsrat findet ebenfalls jährlich statt.

Die Vergütung der Mitarbeiter richtet sich grundsätzlich nach dem Manteltarifvertrag für das Versicherungswesen. Je nach Tätigkeit und Verantwortung erfolgt die Vergütung gemäß der entsprechenden Tarifgruppe. Die Ausgestaltung und Vergütungshöhen der Tarifgruppen werden zwischen Arbeitgeber- und Arbeitnehmerverbänden bzw. der Konzernmutter und den Betriebsräten verhandelt, die HANSAINVEST hat hierauf keinen Einfluss. Nur mit wenigen Mitarbeitern inkl. der leitenden Angestellten sind finanzielle Anreizsysteme für variable Vergütungen und Tantiemen vereinbart. Der Anteil der variablen Vergütung darf dabei maximal 30% der Gesamtvergütung ausmachen. Ein Anreiz, ein unverhältnismäßig großes Risiko für die Gesellschaft einzugehen, resultiert aus der variablen Vergütung nicht.

Die Vergütung für die Geschäftsführer der HANSAINVEST erfolgt auf einzelvertraglicher Basis. Sie setzt sich zusammen aus einer monatlichen festen Vergütung und einer jährlichen Tantieme.

Die Höhe der Tantieme wird im gesamten Aufsichtsrat erörtert und festgelegt und orientiert sich nicht am Erfolg der einzelnen Fonds.

Derzeit sind nur die Geschäftsführung als Risikoträger der Gesellschaft eingestuft. Die Gesellschaft überprüft die Vergütungssysteme jährlich. Die Vergütungspolitik der HANSAINVEST erfüllt die Anforderungen der § 37 KAGB, als auch die Leitlinien für solide Vergütungspolitiken unter Berücksichtigung der AIFMD (ESMA/2013/232).

Ergebnisse der jährlichen Überprüfung der Vergütungspolitik

Im Rahmen der internen jährlichen Überprüfung der Einhaltung der Vergütungspolitik ergaben sich keine Anhaltspunkte dafür, dass die Ausgestaltung von fixen und / oder variablen Vergütungen sich nicht an den Regelungen der Richtlinie über die Vergütungspolitik und Vergütungspraxis orientieren.

Angaben zu wesentlichen Änderungen der festgelegten Vergütungspolitik gem. § 101 Abs. 4 Nr. 5 KAGB

Keine Änderung im Berichtszeitraum.

Hamburg, 13. Dezember 2018

HANSAINVEST

Hanseatische Investment-GmbH

Geschäftsführung

Nicholas Brinckmann

Marc Drießen

Dr. Jörg W. Stotz

Wiedergabe des Vermerks des Abschlussprüfers

An die HANSAINVEST Hanseatische Investment-Gesellschaft mit beschränkter Haftung, Hamburg

Die HANSAINVEST Hanseatische Investment-Gesellschaft mit beschränkter Haftung hat uns beauftragt, gemäß § 102 des Kapitalanlagegesetzbuchs (KAGB) den Jahresbericht des Investmentvermögens PECULIUM GLOBAL SELECT für das Geschäftsjahr vom 1. Oktober 2017 bis 30. September 2018 zu prüfen.

Verantwortung der gesetzlichen Vertreter

Die Aufstellung des Jahresberichts nach den Vorschriften des KAGB liegt in der Verantwortung der gesetzlichen Vertreter der Kapitalverwaltungsgesellschaft.

Verantwortung des Abschlussprüfers

Unsere Aufgabe ist es, auf der Grundlage der von uns durchgeführten Prüfung eine Beurteilung über den Jahresbericht abzugeben.

Wir haben unsere Prüfung nach § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung vorgenommen. Danach ist die Prüfung so zu planen und durchzuführen, dass Unrichtigkeiten und Verstöße, die sich auf den Jahresbericht wesentlich auswirken, mit hinreichender Sicherheit erkannt werden. Bei der Festlegung der Prüfungshandlungen werden die Kenntnisse über die Verwaltung des Investmentvermögens sowie die Erwartungen über mögliche Fehler berücksichtigt. Im Rahmen der Prüfung werden die Wirksamkeit des rechnungslegungsbezogenen internen Kontrollsystems und die Nachweise für die Angaben im Jahresbericht überwiegend auf der Basis von Stichproben beurteilt. Die Prüfung umfasst die Beurteilung der angewandten Rechnungslegungsgrundsätze für den Jahresbericht und der wesentlichen Einschätzungen der gesetzlichen Vertreter der Kapitalverwaltungsgesellschaft. Wir sind der Auffassung, dass unsere Prüfung eine hinreichend sichere Grundlage für unsere Beurteilung bildet.

Prüfungsurteil

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der Jahresbericht für das Geschäftsjahr vom 1. Oktober 2017 bis 30. September 2018 den gesetzlichen Vorschriften.

Hamburg, den 14. Dezember 2018

PricewaterhouseCoopers GmbH

Wirtschaftsprüfungsgesellschaft

Gero Martens, Wirtschaftsprüfer

ppa. Ruth Koddebusch, Wirtschaftsprüferin