DFV Deutsche Familienversicherung AG

Frankfurt am Main

Geschäftsbericht DFV 2018

Vorwort des Vorstandes

Die im Jahr 2007 gegründete Deutsche Familienversicherung ist seit dem 04.12.2018 an der Frankfurter Wertpapierbörse notiert. Es war ein Börsengang in einem schwierigen wirtschaftlichen Umfeld, das sich so nicht vorhersehen ließ, als Gesellschafter, Aufsichtsrat und Vorstand den Beschluss gefasst hatten, einen IPO (Initial Public Offering) zu wagen. Die Deutsche Familienversicherung hat für die Vorbereitungen nicht einmal ein Jahr gebraucht, ein Jahr, das aufgrund der Absicht, an die Börse zu gehen, mit erheblichem administrativem Aufwand verbunden war. Die rechtlichen und technischen Vorbereitungen haben die Stäbe der Deutschen Familienversicherung personell erheblich gefordert und die damit einhergehenden Aufwendungen waren hoch.

Neben den Vorbereitungen auf den Börsengang musste der normale Geschäftsbetrieb weitergehen und so ist es trotz des mit dem geplanten Börsengang verbundenen Mehraufwands gelungen, ein Geschäftsergebnis zu realisieren, das in der Firmengeschichte das beste bisher erzielte darstellt.

Der Vorstand ist den Mitarbeiterinnen und Mitarbeitern für ihr weit überdurchschnittliches Engagement im Jahr 2018 dankbar und hielt es deshalb im Einvernehmen mit den Gesellschaftern und dem Aufsichtsrat für angezeigt, dass alle 111 Mitarbeiterinnen und Mitarbeiter der Deutschen Familienversicherung im Rahmen des Börsengangs am Unternehmen beteiligt werden. So hatten die Mitarbeiterinnen und Mitarbeiter die Gelegenheit, insgesamt 35.000 Aktien zum Nennwert von € 2,00 zu erwerben. Wir sind stolz darauf und dankbar dafür, dass nun alle, die einen Beitrag zum Erfolg der Deutschen Familienversicherung geleistet haben, sagen können, dass sie Aktionäre der Deutschen Familienversicherung sind.

Der Börsengang selbst war ein herausragendes Ereignis und es ist das erste Mal der Fall gewesen, dass das Läuten der Glocke in den Räumen der Wertpapierbörse zum Zeichen der Erstnotierung von allen Mitarbeiterinnen und Mitarbeitern des Unternehmens begleitet wurde.

Die Deutsche Familienversicherung ist ein InsurTech, also die Kombination aus einem Versicherungs- und einem Technologieunternehmen. Die Digitalisierung des Unternehmens, die in diesem Geschäftsbericht detailliert beschrieben wird, die von Stiftung Warentest bestätigte weit überdurchschnittliche Qualität der angebotenen Versicherungsprodukte und das starke Unternehmenswachstum bestätigen die Ausnahmestellung der Deutschen Familienversicherung.

Folgerichtig ist die Deutsche Familienversicherung seit dem 04.12.2018 das einzige in Europa börsennotierte InsurTech.

Frankfurt, 11. April 2019

Mit freundlichen Grüßen

Dr. Stefan Knoll, Vorsitzender des Vorstandes, CEO

Lagebericht

1 Wirtschaftliches Umfeld und Branchenentwicklung

Das Jahr 2018 war mit einer vorläufigen Wachstumsrate des Bruttoinlandsproduktes von rund 1,6 % das zehnte Jahr eines wirtschaftlichen Aufschwungs in Deutschland. Auch die Zahl der Erwerbstätigen und die Arbeitslosenquote verzeichneten neue Bestmarken.

Allerdings lag das Wachstum infolge steigender politischer Unsicherheitsfaktoren, etwa ungeklärter Bedingungen des Austritts des Vereinigten Königreichs aus der Europäischen Union, der Zunahme globaler Handelskonflikte sowie der langwierigen Regierungsbildung in Deutschland und im Frühjahr der Wahlen in Italien, deutlich unter den Wachstumsraten des Vorjahres. Hinzu kamen aufgrund der Probleme mit Schadstoffemissionen und drohenden Fahrverboten vor allem in Deutschland deutliche Einbußen in der Automobilbranche.

Die Inflation stieg im Vergleich zu 2017 von 1,8 % auf 1,9 %, blieb jedoch, insbesondere bezogen auf die um Energie- und Lebensmittelpreise bereinigte Kerninflation, hinter der von der Europäischen Zentralbank (EZB) angestrebten Zielmarke zurück. Auch wenn die EZB die Beendigung ihres Anleihenkaufprogramms zum Jahresende angekündigt hat, wird sie Mittelzuflüsse aus fällig werdenden Renten auch nach Ende des Programms weiter in Anleihen investieren. Damit bestehen weiterhin Unsicherheiten hinsichtlich der Reduzierung der Bilanzsumme der EZB und somit der Umsetzung der geldpolitischen Wende. Folglich verharrt das Zinsniveau auf unverändert niedrigem Niveau. So lag etwa die Rendite 10-jähriger deutscher Staatsanleihen zu Beginn des Jahres 2018 bei etwa 0,44 %, stieg dann auf nahezu 80 Basispunkte und schloss angesichts wachsender Verunsicherung der Investoren zum Jahresende bei etwa 17 Basispunkten.

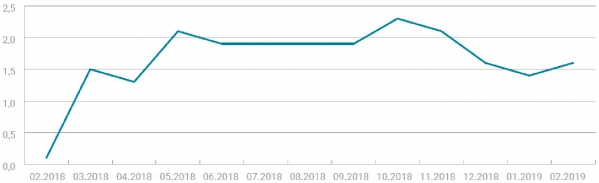

ENTWICKLUNG DER INFLATIONSRATE IN %

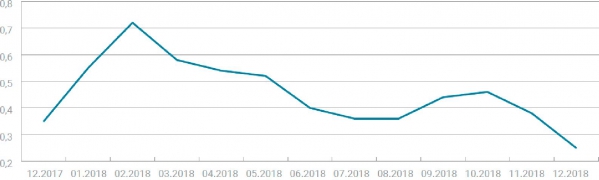

10-JÄHRIGE BUNDESANLEIHE

Die Verunsicherung der Kapitalanleger führte auch zu erheblichen Kursrückgängen bei Aktien. So verlor der deutsche Leitindex DAX rund 18 % und der Euro STOXX 50 rund 11 %.

DAX-PERFORMANCE INDEX/EURO STOXX 50

Neben den weltpolitischen Herausforderungen stellt im Euroraum der demografische Wandel mit anhaltend niedrigen Geburtenraten und einer erwarteten Überalterung der Gesellschaft, insbesondere in Deutschland, ein großes Problem für die Sozialversicherungssysteme dar. Andererseits ergeben sich aus diesem Wandel größere Wachstumspotenziale für die Kranken- und Pflegeversicherungsprodukte der Deutschen Familienversicherung.

Die Prämieneinnahmen der deutschen Versicherungswirtschaft entwickelten sich auch im Jahr 2018 positiv. Die vorläufigen Zahlen des Gesamtverbands der Deutschen Versicherungswirtschaft (GDV) weisen ein Prämienwachstum von rund 2,1 % für die deutsche Versicherungswirtschaft aus.

2 Entwicklung des Geschäftsverlaufs und Vermögens-, Finanz- und Ertragslage der Gesellschaft

Überblick über den Geschäftsverlauf 2018

Die Deutsche Familienversicherung blickt auf ein äußerst erfolgreiches Geschäftsjahr zurück. Das Jahr war gekennzeichnet durch das weiterhin hervorragende Abschneiden der Versicherungsprodukte der Deutschen Familienversicherung bei Stiftung Warentest, bahnbrechende Fortschritte bei der Digitalisierung des Unternehmens, das sehr starke Bestandswachstum – vor allem in der Krankenzusatzversicherung – sowie den erfolgreichen Börsengang des Unternehmens.

Die Bestandsbeiträge stiegen im Jahresvergleich von T€ 72.909,6 um 3,8 % auf T€ 75.657,3. Berücksichtigt man den Effekt aus der Beendigung der Mitversicherung an einem Versicherungsportfolio in der Gebäudeversicherung zum 31.12.2017 und dem Run-off der Elektronikversicherung, so lag das Wachstum der Bestandsbeiträge bei 19,7 %. Das starke Wachstum der Deutschen Familienversicherung fußt auf drei Säulen, der Produkt-, Digitalisierungs- und Vertriebskompetenz.

Die herausragende Qualität der Produkte wurde auch im Jahr 2018 unter Beweis gestellt. Dem Grundsatz „Einfach. Vernünftig.“ folgend, bietet die Deutsche Familienversicherung ihren Kunden ausschließlich Produkte an, bei denen der Kunde sich einen sehr schnellen Überblick über den Versicherungsschutz und die Prämien verschaffen kann. Die Qualität der Versicherungsprodukte wurde erneut durch mehrere Testsiegel bestätigt. Der DFV-ZahnSchutz schnitt im Frühjahr zum dritten Mal in Folge als Testsieger bei Stiftung Warentest ab. Aber auch mit den Tarifen DFV-KrankenGeld und DFV-KlinikSchutz gelang es, als Testsieger bei Stiftung Warentest abzuschließen. Zu guter Letzt schloss der DFV-UnfallSchutz Exklusiv im vierten Quartal 2018 mit einem „Sehr gut“ ab.

Die Deutsche Familienversicherung setzte im Jahr 2018 ihre Digitalisierung konsequent fort. So konnten die digitalen Abschluss-, Policierungs- und Schadenregulierungsprozesse im zweiten Quartal der breiten Öffentlichkeit vorgestellt und kurz darauf in Produktion gesetzt werden. Bereits zu diesem Zeitpunkt ermöglichte die Deutsche Familienversicherung ihren Kunden die Nutzung von Sprachsteuerungsmedien wie Amazon Echo. Seit dem vierten Quartal ist die Deutsche Familienversicherung das weltweit erste Versicherungsunternehmen, das seinen Kunden einen vollständigen Abschluss eines Versicherungsvertrages über den digitalen Assistenten „Alexa“ anbietet, inkl. der Bezahlfunktionen.

Die dritte Säule des Wachstums ist die Ausrichtung auf drei Vertriebswege: Während im Jahr 2018 rund 73 % des Neugeschäfts online erfolgten, entstammen rund 19 % des Neugeschäfts aus Kooperationen. Über Makler wurden ca. 8 % der Abschlüsse des Jahres 2018 getätigt. Der Online-Vertrieb in Verbindung mit den vollständig digitalisierten Policierungsprozessen erlaubt eine weitreichende Skalierbarkeit des Neugeschäfts.

Die Deutsche Familienversicherung hat das Geschäftsjahr mit einem Verlust vor Steuern von T€ 7.433,9 (Vorjahr: Gewinn von T€ 1.432,7) abgeschlossen. Folgende Entwicklungen haben maßgeblich zu diesem Ergebnis beigetragen:

2.1.1 Beitragsentwicklung

Die gebuchten Bruttobeiträge von T€ 66.522,2 lagen zwar um T€ 4.132,7 (5,8 %) unter dem Wert des Vorjahres, was maßgeblich auf die Beendigung der Mitversicherung an einem Portfolio in der Gebäudeversicherung zurückzuführen ist. Um diesen Effekt bereinigt wären die gebuchten Bruttobeiträge um 10,1 % gestiegen.

Dieser Anstieg ist auf das starke Wachstum im Geschäftsbereich der Kranken- und Pflegezusatzversicherungen zurückzuführen. In diesem Geschäftsbereich ist der Bestand an Versicherungsverträgen von 314.095 Ende 2017 um 30.378 (+ 9,7 %) auf 344.473 angestiegen. Damit einher ging eine noch höhere Steigerung der gebuchten Beiträge, die im Jahresvergleich um fast 16 % auf T€ 61.951,6 anstiegen.

Die Einführung des Produktmodells unter der Bezeichnung „16er-Matrix“ war eine wichtige Voraussetzung für die Umsetzung der Digitalisierungsstrategie der Deutschen Familienversicherung. Digitalisierung auf ein reines Prozess- und IT-Thema zu verkürzen, bedeutet, das Bedürfnis der Kunden nach bedarfsgerechten und verständlichen Produkten zu ignorieren. Sowohl im Jahr 2017 als auch im Jahr 2018 wurde die Deutsche Familienversicherung von dem namhaften, unabhängigen Analysehaus der Versicherungswirtschaft Morgen & Morgen und dem Versicherungsmagazin, einer der führenden Fachzeitschriften für Versicherungsvermittler, in der Kategorie Produktdesign/Versicherungstechnik für diese Produktinnovation der 16er-Matrix mit dem Innovationspreis der deutschen Assekuranz in Gold ausgezeichnet.

Die Beitrags- und Bestandsentwicklung in den Sachsparten stand unter dem Vorzeichen einer vollständigen Überarbeitung der Produkte im Laufe des Jahres 2018. Mit dieser Revision ist es gelungen, die Versicherungsprodukte der ersten Generation zu ersetzen und zudem online besser und über Sprachassistenzsysteme zu verkaufen.

Neben den erwähnten Effekten aus der Beendigung der Mitversicherung an einem Portfolio in der Gebäudeversicherung nahmen die gebuchten Bruttobeiträge insbesondere in der Technischen Versicherung (Elektronik) erwartungsgemäß um T€ 832,2 ab. Der Vertrieb im Geschäftsbereich Elektronik wurde aufgrund des schlechten Ergebnisverlaufs mit Wirkung zum 31.05.2015 geschlossen; die im Bestand befindlichen Verträge werden abgewickelt, wobei auch im Berichtsjahr eine weitere Verbesserung der Schaden- und Kostenquote verzeichnet wurde. Die Deutsche Familienversicherung erwartet eine Fortsetzung dieser positiven Entwicklung im verbleibenden Abwicklungszeitraum.

2.1.2 Leistungen an Kunden

Die Leistungen an Kunden lagen mit T€ 38.611 nahezu auf dem Vorjahresniveau. Davon entfallen T€ 11.629 (Vorjahr: T€ 10.740) auf die Zuführung zur Deckungsrückstellung. Die Schadenzahlungen selbst stiegen von T€ 26.560 im Jahr 2017 um T€ 843 auf T€ 27.403.

Die zum 31.12.2018 ausgewiesene Bruttodeckungsrückstellung in Höhe von T€ 42.570,2 (Vorjahr: T€ 30.941,0) sowie die Rückstellung für erfolgsabhängige Beitragsrückerstattung in Höhe von T€ 836,0 (Vorjahr: T€ 811,6) betreffen unverändert im Wesentlichen den Versicherungszweig Pflege.

Die Bruttorückstellungen für noch nicht abgewickelte Versicherungsfälle betragen zum Bilanzstichtag T€ 10.268,9 (Vorjahr: T€ 10.713,6).

2.1.3 Versicherungstechnisches Ergebnis

Das starke Beitragswachstum geht mit einem deutlichen Anstieg der Vertriebsaufwendungen einher, die von T€ 11.422,5 im Vorjahr um T€ 3.126,3 auf T€ 14.548,8 anstiegen. Trotz dieser hohen zusätzlichen Vertriebsaufwendungen schloss die Deutsche Familienversicherung das Geschäftsjahr mit einem versicherungstechnischen Gewinn ohne Berücksichtigung des auf das Geschäft nach Art der Lebensversicherung entfallenden Anteils des Kapitalanlagenergebnisses von T€ 717,2 (Vorjahr: T€ 1.414,9). Dies unterstreicht die Kompetenz der Deutschen Familienversicherung, in ihrem Kerngeschäft ertragreich zu wachsen.

2.1.4 Kapitalanlagen

Die Entwicklung der internationalen Kapitalmärkte war im Laufe des Jahres 2018 von erheblichen Volatilitäten gekennzeichnet. Die Ursachen hierfür waren vielfältig. Zum einen sind die Wachstumsaussichten in nahezu allen Wirtschaftsräumen deutlich rückläufig. Andererseits bemühen sich viele Staaten, ihre heimische Wirtschaft durch die Wiedereinführung oder Verschärfung bestehender Handelsbarrieren zu schützen. Für die Europäische Union stellt die nach wie vor ungelöste Frage des Ausscheidens des Vereinigten Königreichs aus der Union eine große Herausforderung dar. Die expansive Geldpolitik der vergangenen Jahre, unter der die Europäische Zentralbank (EZB) mit massiven Käufen von Anleihepapieren die Inflation dem Zielwert von 2 % näher zu bringen versuchte, hat bislang nur bedingt zum gewünschten Erfolg geführt. Zwar hat die EZB weitere Käufe von Anleihen zum Jahresende beendet, jedoch werden fällige Mittel für neue Anleihenkäufe verwendet, sodass das allgemeine Zinsniveau nach wie vor extrem niedrig bzw. im Bereich sicherer Anlagen – wie etwa deutscher Staatsanleihen – negativ ist.

Der Bestand der Kapitalanlagen der Deutschen Familienversicherung betrug zum 31.12.2018 T€ 99.586,4. Die Allokation der Kapitalanlagen folgt den Grundsätzen der Aktiv-/ Passivsteuerung und ist insbesondere fristenkongruent in langfristige Kapitalanlagen investiert. Die Deutsche Familienversicherung nutzt zur Verwaltung der Kapitalanlagen das DFV-Sondervermögen.

Angesichts der volatilen Marktentwicklung sind die Kapitalanlageergebnisse sehr enttäuschend. Unter Berücksichtigung der Gewinnabführung der Tochtergesellschaft Deutsche Familienversicherung-Vertriebsgesellschaft mbH betrug das laufende Kapitalanlageergebnis T€ 870,9 (Vorjahr: T€ 736,4).

Die erheblichen Kursrückgänge bei Aktien, die zum Jahresende Tiefststände verzeichneten, haben ungeplante Bewertungsabschläge erfordert. Insgesamt sind Abschreibungen in Höhe von T€ 2.391,9 vorgenommen worden, was 2,46 % entspricht und im Verhältnis zum Rückgang beim DAX (-18 %) gesehen werden muss.

2.1.5 Sonstiges Ergebnis

Im sonstigen Ergebnis verzeichnete die Deutsche Familienversicherung Nettoaufwendungen in Höhe von T€ 6.420,3 (Vorjahr: T€ 512,7). Die Deutsche Familienversicherung führte mit der Notierungsaufnahme am 04.12.2018 den Börsengang durch. Mit der Börsennotierung hat die Deutsche Familienversicherung die Voraussetzung für ein langfristiges ertragreiches Wachstum geschaffen. Der erfolgreiche Börsengang des Unternehmens war das Ergebnis einer das gesamte Unternehmen umfassenden Anstrengung. Er wurde mit einem zeitlichen Vorlauf von deutlich unter einem Jahr in einem extrem volatilen Kapitalmarktumfeld realisiert, in dem angekündigte Börsengänge kurzfristig abgesagt wurden. Über die direkten Kosten des Börsengangs von T€ 3.656 hinaus belasteten diese Anstrengungen das Jahresergebnis mit rund T€ 1.500 und führten zu einem deutlichen Anstieg der sonstigen Aufwendungen.

2.1.6 Gesamtergebnis

Die Deutsche Familienversicherung schließt das Geschäftsjahr 2018 mit einem Verlust vor Steuern von T€ 7.433,9 (Vorjahr: Gewinn von T€ 1.432,7) ab. Nach Verrechnung von Steuern ergibt sich ein Jahresfehlbetrag von T€ 5.580,4 (Vorjahr: Gewinn von T€ 228,7). Hierbei ist hervorzuheben, dass die Deutsche Familienversicherung trotz des starken Wachstums und der damit verbundenen deutlich gestiegenen Vertriebsaufwendungen einen versicherungstechnischen Gewinn erzielt. Die Verwerfungen an den internationalen Kapitalmärkten sowie die Aufwendungen des gesamten Unternehmens im Zusammenhang mit dem erfolgreichen Börsengang führen zu dem insgesamt negativen Jahresergebnis.

2.1.7 Digitalisierung

Die Deutsche Familienversicherung ist ein funktionierendes InsurTech. InsurTech definiert sich als eine Kombination aus einem Versicherungsunternehmen nach § 1 Abs. 1, Nr. 1 in Verbindung mit § 7 Nr. 33 des Versicherungsaufsichtsgesetzes und einem Technologieunternehmen zur Digitalisierung des Versicherungsproduktangebotes und aller dahinter liegenden Prozesse.

Bei der Aufnahme des Geschäftsbetriebes im Jahr 2007 hat die Deutsche Familienversicherung als klassisches Versicherungsunternehmen begonnen, wobei die IT-Infrastruktur der Helvetia Versicherungs-AG genutzt wurde. Die Beendigung des Kooperationsvertrages mit der Helvetia zur Nutzung ihrer IT-Infrastruktur hat die Deutsche Familienversicherung gezwungen, ein eigenes Bestandsführungssystem aufzubauen. Dieses neue Bestandsführungssystem (BSN) ist beginnend im Januar 2014 schrittweise eingeführt worden und stellt heute das Herzstück der Unternehmens-IT dar. Das Bestandsführungssystem zeichnet sich zum einen dadurch aus, dass es in einer modernen Sprache programmiert wurde (JAVA), und zum anderen dadurch, dass es eventbasiert arbeitet. Damit ist es möglich, Geschäftsvorgänge unmittelbar und in „Echtzeit“ technisch umzusetzen. Wegen dieser IT-technischen Befähigung kann die Deutsche Familienversicherung ein Unfallversicherungsprodukt anbieten, wo der Kunde situativ den Versicherungsschutz unter Nutzung der DFV-Kunden-App erhöhen und nach Beendigung des erhöhten Risikos diesen Versicherungsschutz auf gleichem Wege reduzieren kann. Die Bestätigung des höheren Versicherungsschutzes erhält der Kunde unmittelbar, weil das Bestandsführungssystem in Echtzeit verarbeiten kann. In derartigen Versicherungslösungen liegt die Zukunft, weil Kunden zunehmend Versicherungen auch auf Abruf (Insurance on Demand) nachfragen. Darauf ist die Deutsche Familienversicherung vorbereitet.

Im Jahr 2014 ist auch das erste Digitalisierungskonzept erstellt worden, in dessen Mittelpunkt die Erkenntnis stand, dass die Digitalisierung dann beim Versicherungsprodukt beginnen muss, wenn der Vertriebsschwerpunkt im Online-Vertrieb liegt. Das hat seine Ursache im Wesentlichen darin, dass beim Online-Vertrieb der Kunde unmittelbar, quasi auf einen Blick, erkennen muss, welchen Versicherungsschutz er einkauft und welche Risiken einerseits abgedeckt und andererseits für ihn damit verbunden sind. Weil die Deutsche Familienversicherung im Schwerpunkt den Online-Vertrieb hat, musste die gesamte Produktpalette im Hinblick auf die damit einhergehenden Kriterien überarbeitet werden. So ist die sogenannte „16er-Matrix Kranken“ und in der Folge die „16er-Matrix Sach“ entstanden.

Wesentliche Überlegung dabei ist, dass der Kunde in jeder Produktfamilie (Zahn, Ambulant, Stationär und Pflege) immer über den vollständigen Versicherungsschutz dem Grunde nach verfügt und lediglich in Abhängigkeit von seinen finanziellen Möglichkeiten den Versicherungsschutz der Höhe nach auswählt. Dies bedeutet bei der Zahnzusatzversicherung, dass alle Leistungen des Zahnarztes grundsätzlich versichert sind. Dies auch im Hinblick auf mögliche Neuerungen und Erweiterungen in der Zahnheilkunde (GOZ-Garantie). Der Kunde kann dann wählen, ob er 30 %, 60 %, 90 % oder 100 % dessen erstattet haben möchte, was seine gesetzliche Kasse nicht übernimmt. Dieses Prinzip kommt bei allen von der Deutschen Familienversicherung angebotenen Produktfamilien zur Anwendung. Deshalb ist die Deutsche Familienversicherung in der Lage, den Kunden nach Eingabe ihres Alters alle Preise für alle von der Deutschen Familienversicherung angebotenen Produkte zu nennen.

Nach dem Umbau der angebotenen Versicherungsprodukte, die Deutsche Familienversicherung bezeichnet dies als die Produktdigitalisierungsphase, wurden alle Prozesse daraufhin ausgerichtet, automatisiert und somit auch digitalisiert. Dies stellt sich im Einzelnen wie folgt dar:

Digitale Beratung

Mit der Idee der 16er-Matrix ging eine deutliche Reduzierung des Beratungsumfanges einher, weil beispielsweise eine Zahnzusatzversicherung leichter zu erklären ist, in der alles enthalten ist, was ein Zahnarzt an Behandlungsmöglichkeiten vorhält, als eine Zahnzusatzversicherung, die nach unterschiedlichen Behandlungsformen, wie etwa Zahnersatz, Zahnerhalt oder Implantat differenziert.

Digitaler Abschlussprozess

Der Abschlussprozess erfolgt papierfrei. Die Deutsche Familienversicherung verzichtet auf eine Unterschrift und nutzt zur Vereinfachung der Aufnahme von Kunden- und Zahlungsinformationsdaten „Login mit Amazon“, „Amazon Pay“ und „PayPal“. Seit dem 01.01.2018 werden nur Anträge auf Abschluss einer Versicherung policiert, wenn eine Kommunikation per E-Mail mit dem Kunden möglich ist. Es kann davon ausgegangen werden, dass Kunden mit einer E-Mail-Adresse auch über einen Amazon-Account verfügen. Dennoch kann der Kunde auch in herkömmlicher Form die notwendigen Kundendaten eingeben.

Digitaler Policierungsprozess

Anträge auf Abschluss einer Versicherung werden, bedingt durch das Bestandsführungssystem, in Echtzeit verarbeitet und es erfolgt unmittelbar die Anlage des Vertrages im System (Policierung), sofern nicht Hinweise bestehen, die einer Vertragsannahme entgegenstehen. Mit der Policierung erhält der Kunde eine E-Mail, die drei Links enthält.

Der erste Link betrifft das DFV-Kundenportal. Dabei handelt es sich um die digitale Version des früher verwendeten analogen Briefkastens. Über das DFV-Kundenportal wird der Kunde mit allen Vertragsunterlagen versorgt. Er ist nicht gezwungen, Vertragsunterlagen auszudrucken und diese in einer analogen Ordnerstruktur abzulegen. Stattdessen kann er auf alle Vertragsunterlagen jederzeit zurückgreifen.

Der zweite Link betrifft die DFV-Kunden-App, die eine mobile Version des DFV-Kundenportals darstellt. Sie kann aber auch zusätzlich für das Abrufen von situativem Versicherungsschutz (Insurance on Demand) genutzt werden.

Der dritte Link betrifft die DFV-Kunden-Wallet, die über das Portal abrufbereit steht. Sie ist der digitale Ersatz der früheren Plastikkarte, mit der der Kunde seinen Versicherungsschutz überall nachweisen kann.

Digitale Kundenbetreuung

Über das DFV-Kundenportal kann auch eine digitale Kundenbetreuung abgebildet werden. Diese manifestiert sich im Wesentlichen darin, dass der Kunde jederzeit über das Portal seine Verträge einsehen und bei Bedarf dort auch Änderungen im Hinblick auf seine persönlichen Lebensumstände oder die Zahlungsmodalitäten vornehmen kann. Anrufe sowie Schriftwechsel, egal ob per E-Mail oder papiergestützt, sind bei konsequenter Nutzung des DFV-Kundenportals nicht mehr erforderlich. Umgekehrt können dem Kunden über das DFV-Kundenportal auch Nachrichten, Produktinformationen etc. zur Verfügung gestellt werden, ohne den Kunden in herkömmlicher Weise (per Telefon oder per Brief) belästigen zu müssen.

Digitale Schadenbearbeitung

Der Umfang der digitalen Schadenbearbeitung hängt sehr stark vom jeweiligen Versicherungsprodukt ab. Die Deutsche Familienversicherung setzt bereits heute zur Schadenbearbeitung künstliche Intelligenz ein, die allerdings im Bereich der Schadenregulierung von Krankenzusatzversicherungen ein deutlich breiteres Einsatzspektrum aufweist als beispielsweise bei der Hausrat- oder Haftpflichtversicherung. So erreicht die Deutsche Familienversicherung bei einigen Leistungsarten der Zahnzusatzversicherung einen Automatisierungsgrad von 80 %, während sich die digitale Schadenbearbeitung bei Haftpflicht- und Hausratversicherungen noch auf die Unterstützung des jeweiligen Sachbearbeiters bei der Schadenbearbeitung beschränkt.

Perspektivisch wird es darum gehen, insbesondere im Bereich der Schadenbearbeitung, die Automatisierung weiterzuentwickeln. Ziel muss es bei der Krankenzusatzversicherung sein, dass dort alle Schadenfälle zu 80 % automatisiert bearbeitet werden können. Während heute bei der professionellen Zahnreinigung eine automatisierte Schadenbearbeitung im Minutenbereich möglich ist, muss das auf alle Krankenzusatzversicherungsschadenfälle ausgedehnt werden. Eine Schadenbearbeitung innerhalb von 48 Stunden bleibt ungeachtet dessen die Messlatte des Unternehmens.

Zusammenfassend bedeutet das, dass die Deutsche Familienversicherung einerseits ein Versicherungsunternehmen ist, das alle für eine Versicherungsgesellschaft typischen Prozesse abbildet, von der Produktgestaltung über die Produktkalkulation bis hin zur Schadenbearbeitung und zur Kapitalanlage, anderseits aber die gesamte Versicherungstechnik als eine Summe aller Unternehmensprozesse weitgehend digitalisiert hat. Die Deutsche Familienversicherung ist ein InsurTech, weil es sich um eine Kombination aus einem funktionierenden Versicherungsunternehmen und einer funktionierenden Digitalisierung handelt.

Sparten und Bestandsaufteilung zum Bilanzstichtag

Im Folgenden werden die Bestands- und Ergebnisentwicklungen der wesentlichen Produkte je Versicherungssparte dargestellt. Die nachstehende Zusammenfassung gibt einen Überblick über die Sparten- und Bestandsaufteilung zum Bilanzstichtag in Hinsicht auf die Verteilung der gebuchten Bruttobeiträge und Anzahl der Verträge.

Aufgrund der Darstellung in T€ kann es zu Rundungsdifferenzen in den Summationen kommen.

Bestandsentwicklung in T€

| Versicherungszweige | Anzahl der mindestens einjährigen Versicherungsverträge | Veränderungen | Gebuchte Bruttobeiträge | |||

| 2018 | 2017 | in Stück | in % | 2018 | 2017 | |

| Kranken gesamt | 344.473 | 314.095 | 30.378 | 9,7 | 61.951,6 | 53.518,7 |

| Kranken nach Art der Sach | 289.595 | 266.097 | 23.498 | 8,8 | 40.478,3 | 34.860,9 |

| Kranken nach Art der Leben | 54.878 | 47.998 | 6.880 | 14,3 | 21.473,3 | 18.657,8 |

| Unfall | 14.370 | 15.075 | -705 | -4,7 | 1.124,3 | 1.058,5 |

| Haftpflicht | 12.757 | 13.208 | -451 | -3,4 | 719,0 | 1.248,4 |

| Rechtsschutz | 9.317 | 9.830 | -513 | -5,2 | 1.058,3 | 850,3 |

| Glas | 8.103 | 8.534 | -431 | -5,1 | 94,1 | 94,8 |

| Hausrat | 9.739 | 10.189 | -450 | -4,4 | 594,3 | 624,7 |

| Wohngebäude | 0 | 18.288 | -18.288 | -100,0 | -1.996,9 | 8.436,4 |

| Technische Versicherung | 56.187 | 75.067 | -18.880 | -25,2 | 2.377,9 | 3.210,1 |

| Sonstige Sachversicherung | 18 | 70 | -52 | -74,3 | 599,6 | 1.613,1 |

| Insgesamt | 454.964 | 464.356 | -9.392 | -2,0 | 66.522,2 | 70.654,9 |

| Versicherungszweige | Veränderungen | |

| in T€ | in % | |

| Kranken gesamt | 8.432,9 | 15,8 |

| Kranken nach Art der Sach | 5.617,4 | 16,1 |

| Kranken nach Art der Leben | 2.815,5 | 15,1 |

| Unfall | 65,8 | 6,2 |

| Haftpflicht | -529,4 | -42,4 |

| Rechtsschutz | 208,0 | 24,5 |

| Glas | -0,7 | -0,7 |

| Hausrat | -30,4 | -4,9 |

| Wohngebäude | -10.433,3 | -123,7 |

| Technische Versicherung | -832,2 | -25,9 |

| Sonstige Sachversicherung | -1.013,5 | -62,8 |

| Insgesamt | -4.132,7 | -5,8 |

Kostenentwicklung in T€

| Versicherungszweige | Bruttoaufwendungen für den Versicherungsbetrieb | Veränderungen | Bruttokostenquote (in % der gebuchten Bruttobeiträge) | |||

| 2018 | 2017 | in T€ | in % | 2018 | 2017 | |

| Kranken gesamt | 28.262,1 | 20.340,1 | 7.922,0 | 38,9 | 45,6 | 38,0 |

| Kranken nach Art der Sach | 21.037,5 | 14.607,0 | 6.430,5 | 44,0 | 52,0 | 41,9 |

| Kranken nach Art der Leben | 7.224,5 | 5.733,1 | 1.491,4 | 26,0 | 33,6 | 30,7 |

| Unfall | 278,1 | 1.388,4 | -1.110,3 | -80,0 | 24,7 | 131,2 |

| Haftpflicht | 162,9 | 420,3 | -257,4 | -61,2 | 22,7 | 33,7 |

| Rechtsschutz | 172,3 | 245,6 | -73,3 | -29,9 | 16,3 | 28,9 |

| Glas | 22,3 | 33,6 | -11,3 | -33,6 | 23,7 | 35,5 |

| Hausrat | 129,1 | 240,4 | -111,3 | -46,3 | 21,7 | 38,5 |

| Wohngebäude | -581,0 | 2.542,4 | -3.123,4 | -122,9 | n.a.* | 30,1 |

| Technische Versicherung | 446,8 | 530,7 | -83,9 | -15,8 | 18,8 | 16,5 |

| Sonstige Sachversicherung | 143,2 | 302,7 | -159,5 | -52,7 | 23,9 | 18,8 |

| Insgesamt | 29.035,8 | 26.044,2 | 2.991,6 | 11,5 | 43,7 | 36,9 |

| Versicherungszweige | Veränderungen in % absolut |

| Kranken gesamt | 7,6 |

| Kranken nach Art der Sach | 10,1 |

| Kranken nach Art der Leben | 2,9 |

| Unfall | -106,4 |

| Haftpflicht | -11,0 |

| Rechtsschutz | -12,6 |

| Glas | -11,7 |

| Hausrat | -16,7 |

| Wohngebäude | n.a. |

| Technische Versicherung | 2,3 |

| Sonstige Sachversicherung | 5,1 |

| Insgesamt | 6,8 |

* nicht aussagekräftig

Schadenentwicklung in T€

| Versicherungszweige | Bruttoaufwendungen für Versicherungsfälle | Veränderungen | Bruttoschadenquoten in % der verdienten Prämie | |||

| 2018 | 2017 | in T€ | in % | 2018 | 2017 | |

| Kranken gesamt | 24.943,8 | 18.773,1 | 6.170,7 | 32,9 | 40,3 | 35,1 |

| Kranken nach Art der Sach | 22.176,6 | 17.760,2 | 4.416,4 | 24,9 | 54,8 | 51,1 |

| Kranken nach Art der Leben | 2.767,2 | 1.013,0 | 1.754,2 | 173,2 | 12,9 | 5,4 |

| Unfall | 359,3 | 126,3 | 233,0 | 184,5 | 32,0 | 11,9 |

| Haftpflicht | 104,8 | 737,3 | -632,5 | -85,8 | 14,6 | 58,9 |

| Rechtsschutz | 912,6 | 692,9 | 219,7 | 31,7 | 86,1 | 81,0 |

| Glas | 13,7 | 6,5 | 7,2 | 111,2 | 14,5 | 6,8 |

| Hausrat | 79,7 | 258,8 | -179,1 | -69,2 | 13,4 | 41,3 |

| Wohngebäude | -428,4 | 4.971,9 | -5.400,3 | -108,6 | n.a* | 60,0 |

| Technische Versicherung | 263,1 | 862,6 | -599,5 | -69,5 | 9,5 | 21,7 |

| Sonstige Sachversicherung | 709,6 | 1.364,6 | -655,0 | -48,0 | 118,4 | 84,6 |

| Insgesamt | 26.958,2 | 27.794,1 | -835,9 | -3,0 | 39,5 | 39,0 |

| Versicherungszweige | Veränderungen in % absolut |

| Kranken gesamt | 5,2 |

| Kranken nach Art der Sach | 3,8 |

| Kranken nach Art der Leben | 7,5 |

| Unfall | 20,1 |

| Haftpflicht | -44,4 |

| Rechtsschutz | 5,1 |

| Glas | 7,7 |

| Hausrat | -27,8 |

| Wohngebäude | n.a. |

| Technische Versicherung | -12,2 |

| Sonstige Sachversicherung | 33,8 |

| Insgesamt | 0,5 |

* nicht aussagekräftig

Die Deutsche Familienversicherung nutzt Rückversicherung zur Risikosteuerung. Im Geschäftsjahr 2018 erzielte die Gesellschaft ein positives Ergebnis aus dem in Rückdeckung gegebenen Geschäft von T€ 653,4. Im Vorjahr verzeichnete die Deutsche Familienversicherung eine Ergebnisbelastung aus der Rückversicherung von T€ 4.113,5, die insbesondere auf das in einem hohen Maße rückversicherte Geschäft der Wohngebäudeversicherung zurückzuführen ist.

Das versicherungstechnische Ergebnis vor Schwankungsrückstellung ohne Berücksichtigung des auf das nach Art der Lebensversicherung abgeschlossene Geschäft entfallenden Anteils der Abschreibungen auf Kapitalanlagen belief sich im Berichtsjahr auf T€ 986,2 (Vorjahr: T€ 1.909,3). Dieser Rückgang ist insbesondere auf den deutlichen Anstieg der gebuchten Bruttoprämien im Krankenversicherungsgeschäft nach Art der Leben zurückzuführen, die im Jahresvergleich um rund 15 % wuchsen.

Die Schwankungsrückstellung verminderte sich geringfügig um T€ 6,8. Hierbei standen Entnahmen in den Sparten Unfall und Wohngebäude nahezu gleich hohen Zuführungen in den Sparten der Haftpflichtversicherung gegenüber.

Vermögenslage

Die immateriellen Vermögensgegenstände betrugen im Geschäftsjahr 2018 T€ 9.193,9 (Vorjahr: T€ 9.319,9). Die Verminderung ist im Wesentlichen auf laufende Abschreibungen des Bestandsführungssystems BSN zurückzuführen. Bedingt durch das laufende Wachstum des Geschäfts sowie die durchgeführte Kapitalerhöhung im Rahmen des Börsengangs sind die Kapitalanlagen von T€ 47.932,2 auf T€ 99.586,4 erheblich angestiegen. Die Guthaben bei Kreditinstituten wurden zugunsten der Kapitalanlagen im Vergleich zum Ende des Jahres 2017um T€ 2.066,9 reduziert. Die Abrechnungsforderungen aus dem Rückversicherungsgeschäft nahmen infolge der Beendigung des Wohngebäudegeschäfts, das zu einem Großteil rückversichert war, deutlich um T€ 3.416,8 ab.

Cashflow und Liquiditätslage

Das anhaltend starke Wachstum der Deutschen Familienversicherung führte auch im Jahr 2018 zu einem positiven operativen Cashflow. Hierbei standen den operativen Mittelzuflüssen jedoch erhebliche Mittelabflüsse im Zusammenhang mit dem Börsengang gegenüber, sodass der operative Cashflow von T€ 8.211,4 unter dem Wert des Vorjahres von T€ 15.644,0 liegt. Der operative Cashflow sowie die aus dem Börsengang erlösten liquiden Mittel wurden insbesondere für den Ausbau des Kapitalanlagebestandes der Deutschen Familienversicherung (T€ 54.046,1) sowie weitere Investitionen in immaterielle Vermögensgegenstände (T€ 1.832,2) verwendet. Der Bestand liquider Mittel wurde zugunsten der Kapitalanlagen um T€ 2.066,9 im Vergleich zum Vorjahreswert vermindert.

Zusammenfassende Gesamtaussage zur Lage der Gesellschaft

Das Ergebnis der normalen Geschäftstätigkeit hat sich von T€ 1.432,7 im Vorjahr auf T€ -7.433,9 verringert. Dieser Verlust setzt sich im Wesentlichen aus drei Komponenten zusammen:

| ― |

erhöhten allgemeinen Kosten, u. a. Erweiterung des Vorstandes und Ausbau der Ressortstruktur dort (T€ 850) |

| ― |

einem Abschreibungsbedarf auf die Kapitalanlage in Höhe von T€ 2.600 infolge globaler Einbrüche im Kapitalanlagemarkt |

| ― |

internen und externen IPO-Kosten in Höhe von insgesamt T€ 5.000 |

Unter der Berücksichtigung der steuerlichen Verpflichtungen ergibt sich für das Geschäftsjahr ein Verlust von T€ 5.580,4, nach einem Gewinn im Vorjahr von T€ 228,7.

Die Vermögenslage der Deutschen Familienversicherung hat sich infolge des erfolgreichen Börsengangs sowie des Erreichens der gesteckten Wachstumsziele verbessert. So stiegen die Kapitalanlagen um T€ 51.654,2 auf T€ 99.586,4.

Die Deutsche Familienversicherung ist im Berichtsjahr sämtlichen Zahlungsverpflichtungen nachgekommen. Zum Zeitpunkt der Aufstellung des Geschäftsberichtes lagen keine Erkenntnisse vor, dass die Fähigkeit der Gesellschaft zur zukünftigen Erfüllung der Zahlungsverpflichtungen beeinträchtigt ist.

Mit dem erfolgreichen Börsengang hat die Deutsche Familienversicherung die Voraussetzung geschaffen, das Wachstum im Jahr 2019 und in den Folgejahren deutlich zu intensivieren. In diesem Zusammenhang kann auch eine schrittweise Veränderung der Rückversicherungsstruktur vorgenommen werden. Der Digitalisierungsumfang der Deutschen Familienversicherung ist marktüberdurchschnittlich weit fortgeschritten. Darauf aufsetzend werden im Jahr 2019 weitere Ergänzungen an den IT-Systemen vorgenommen.

Eine alternative Kapitalanlage, keine den IPO-Kosten vergleichbaren Aufwendungen im Jahr 2019 und die deutliche Ausweitung des Neugeschäfts werden sich positiv auf die langfristige Ertragslage der Deutschen Familienversicherung auswirken.

3 Chancen- und Risikobericht

3.1 Einführung und Beschreibung der Risikostruktur

Gegenstand des Unternehmens ist das Versicherungsgeschäft. Diese Tätigkeit ist naturgemäß mit Risiken verbunden. Wichtig ist es daher, die Risiken im Rahmen der vorhandenen Risikotragfähigkeit gezielt einzugehen, soweit die damit verbundenen Chancen eine adäquate Wertschöpfung erwarten lassen. Das Risikomanagement der Deutschen Familienversicherung zielt darauf ab, Produkt- und Vertragsrisiken frühzeitig zu identifizieren, zu kontrollieren und letztendlich systemisch zu bewältigen. Ein aktives Risikomanagement findet durch die Vorstände und Führungskräfte statt. Routinemäßig berichten die Abteilungsleiter gegenüber Ressort- oder Gesamtvorstand über den aktuellen Geschäftsverlauf auch unter möglicherweise risikobehafteten Gesichtspunkten.

Zur Risikostrategie der Deutschen Familienversicherung zählen auch die Risikoabwälzung auf solvente Rückversicherungsunternehmen mit sehr guter Bonität über quotale Risikoübernahmen und flexibel erweiterbare Großschäden- und Naturkatastrophendeckungen sowie ein jährlich angepasster Versicherungsschutz für Ertragsausfall/Betriebsunterbrechungen, Betriebshaftpflicht, Cyberrisiken sowie Geschäftsgebäude und -inventar.

Gemäß der Solvency-II-Rahmenrichtlinie sowie den Ausführungen der delegierten Rechtsakte im Rahmen der Säule 2 besteht ein Prozess der unternehmenseigenen Risiko- und Solvabilitätsbeurteilung (ORSA). Auf der Grundlage des zum Stichtag 31.12.2017/01.01.2018 ermittelten Gesamtsolvabilitätsbedarfes wurde auf der Basis der Werte zum 30.06.2018 eine ORSA-Beurteilung durchgeführt, bei der die Effekte aus dem im Dezember erfolgreich durchgeführten Börsengang und der damit verbundenen Kapitalerhöhung berücksichtigt wurden. Diese sogenannte Regel-ORSA ist einmal jährlich durchzuführen. Der ORSA-Prozess der Deutschen Familienversicherung sieht darüber hinaus vor, dass im Rahmen der Quartalsmeldungen an die Aufsichtsbehörde zusätzlich die Solvabilitäts- und Mindestkapitalanforderungen durch aktualisierte Risikoberechnungen nach der Standardformel regelmäßig durchzuführen und zu bewerten sind. Der Gesamtvorstand und der Aufsichtsrat werden turnusmäßig über die Quartals-Solvabilitätskennzahlen informiert. Die Solvabilitätsquote zum 31.12.2018 lag deutlich oberhalb der gesetzlichen Anforderungen.

Die Deutsche Familienversicherung verfügt über eine „unabhängige Risikocontrollingfunktion“ (URCF), deren Aufgabengebiet die kontinuierliche, unabhängige und objektive Umsetzung und Weiterentwicklung des Risikomanagementsystems der Deutschen Familienversicherung umfasst. Bei der Ausgestaltung der URCF und des Risikomanagementsystems wird das Prinzip der Proportionalität angewendet.

Das Gesamtrisiko der Deutschen Familienversicherung lässt sich in folgende Risikokategorien einteilen:

| ― |

versicherungstechnische Chancen und Risiken |

| ― |

Risiken aus dem Ausfall von Forderungen aus dem Versicherungsgeschäft |

| ― |

Chancen und Risiken aus Kapitalanlagen, insbesondere Marktrisiken |

| ― |

operationale Risiken |

| ― |

Liquiditätsrisiken |

| ― |

Reputationsrisiken |

| ― |

strategische Chancen und Risiken |

3.2 Versicherungstechnische Chancen und Risiken

Im Rahmen des Risikomanagements nimmt die Identifikation, Bewertung und Steuerung von versicherungstechnischen Risiken naturgemäß eine wesentliche Stellung ein.

Das Hauptrisiko in den betriebenen Versicherungssparten ist das Prämien- und Schadensrisiko. Es besteht darin, dass aus den im Voraus kalkulierten Prämien künftig vertraglich festgelegte Schadenzahlungen zu leisten sind, deren Höhe bei der Prämienfestsetzung nicht sicher bekannt ist (Zufalls- und Änderungsrisiko). Im Rahmen der fortlaufenden Überwachung der Profitabilität des Versicherungsbestandes wird ebenfalls überprüft, ob bei den Produkten der Krankenzusatzversicherungen ein Bedarf zur Beitragsanpassung besteht.

Ein weiteres Risiko ist das Reserverisiko. Es besteht darin, dass der zu leistende Schadenaufwand höher sein kann als zum Zeitpunkt der Schadenmeldung erwartet. Die Berechnung der versicherungstechnischen Rückstellungen erfolgt für jeden Schadenfall einzeln auf Basis differenzierter Statistiken und unter Beachtung des handelsrechtlichen Vorsichtsprinzips.

Diesen Risiken begegnet die Deutsche Familienversicherung durch eine risikogerechte Kalkulation der Beiträge, durch eine gezielte Annahmepolitik und durch stringente Zeichnungsrichtlinien. Im Rahmen eines systematischen Bestandscontrollings stellt die Deutsche Familienversicherung ein angemessenes Verhältnis von Beitragseinnahmen zu Schaden- und Leistungsaufwendungen sicher. Gegen die Auswirkungen des Schadensrisikos schützt sich die Deutsche Familienversicherung durch den Abschluss von geeigneten proportionalen Rückversicherungsverträgen, insbesondere in den Versicherungszweigen Krankenzusatzversicherung, Pflegeversicherung sowie Elektronikversicherung. Darüber hinaus bestehen für die Sparten Auslandskrankenversicherung, Unfall, Hausrat, Haftpflicht und Rechtsschutz nicht proportionale Rückversicherungsverträge, durch die der Eigenanteil der Leistungsverpflichtungen pro Risiko, pro Police und pro Ereignis, die eine festgelegte Priorität überschreiten, in Zession gegeben werden. Die nicht proportionalen Rückversicherungsverträge enthalten die Option der mehrfachen Wiederauffüllungen der Rückversicherungshaftungsbeträge. Durch den weiteren Aufbau des Versicherungsbestandes und die damit verbundene Stärkung der Vermögens-, Finanz- und Ertragslage der Gesellschaft besteht die Chance, die Quote der proportionalen Rückversicherung zu senken, um damit die positiven versicherungstechnischen Ergebnisse in voller Höhe zu vereinnahmen.

Die Schadenquoten (brutto) der vergangenen zehn Jahre im Überblick:

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

| 43,5% | 23,2% | 31,5% | 32,7% | 35,4% | 43,2% | 48,6% |

| 2016 | 2017 | 2018 |

| 42,8% | 39,0% | 39,5% |

Die Deutsche Familienversicherung betreibt seit 2011 die private Pflegezusatzversicherung, die nach Art der Lebensversicherung kalkuliert ist. In dieser Sparte übernimmt die Deutsche Familienversicherung langfristige Risiken hinsichtlich der Entwicklung der Pflegekosten und Biometrie. Die versicherungstechnischen Risiken hat die Deutsche Familienversicherung basierend auf anerkannten Rechnungsgrundlagen kalkuliert. Dennoch können diese vom realen Verlauf abweichen und zu einem erhöhten Verlustrisiko führen. Gemäß § 155 Abs. 3 VAG vergleicht die Deutsche Familienversicherung daher jährlich die erforderlichen mit den kalkulierten Versicherungsleistungen. Unter Berücksichtigung der in § 155 Abs. 3 VAG dargestellten Voraussetzungen und Vorgehensweisen hat die Deutsche Familienversicherung die Chance, die ursprünglich gewählten Kalkulationsparameter, einschließlich des Rechnungszinsfußes, bei geänderten Gegebenheiten im Zuge einer Neukalkulation der Tarife anzupassen.

Darüber hinaus werden die vorstehenden Risikoparameter laufend beobachtet und analysiert. Die versicherungstechnischen Risiken werden im Rahmen der Quartalsmeldungen an die Aufsichtsbehörde unter Anwendung der Standardformeln nach Solvency II neu berechnet und bewertet. Der Aufsichtsrat wird im Rahmen der turnusmäßigen Quartalssitzungen über diese Quartals-Solvabilitätskennzahlen informiert. Mit Blick auf die Tragweite und Langfristigkeit der Pflegezusatzversicherung hat die Deutsche Familienversicherung den Bestand zu 50 % bzw. 70 % in Rückdeckung gegeben.

Die Deutsche Familienversicherung hat mit dem am 04.12.2018 erfolgreich abgeschlossenen Börsengang die Voraussetzungen für das weitere Wachstum geschaffen. Im Zusammenhang mit dem Börsengang der Deutschen Familienversicherung wurden im Laufe des Jahres 2018 folgende Kapitalmaßnahmen beschlossen und durchgeführt:

| ― |

Mit Beschluss der Hauptversammlung vom 05.09.2018 wurde das bislang gemäß Beschluss vom 20.04.2016 genehmigte Kapital in Höhe von T€ 7.000 aufgehoben und der Vorstand ermächtigt, mit Zustimmung des Aufsichtsrates das Grundkapital der Gesellschaft bis zum 04.09.2023 einmalig oder mehrmalig um bis zu T€ 12.000 durch die Ausgabe neuer auf den Inhaber lautender Stückaktien gegen Bar- oder Sacheinlage zu erhöhen (genehmigtes Kapital 2018). |

| ― |

Mit Beschluss vom selben Tag wurde die Herabsetzung des Grundkapitals der Gesellschaft im Wege der vereinfachten Kapitalherabsetzung von T€ 34.110 um T€ 16.202,3 auf T€ 17.907,8 durch Zusammenlegung von Aktien im Verhältnis 40 zu 21 beschlossen. Der Beschluss über die vereinfachte Kapitalerhöhung wurde am 24.10.2018 und die Durchführung derselben am 03.12.2018 in das Handelsregister eingetragen. |

| ― |

Ebenfalls mit Beschluss vom 05.09.2018 wurde aufschiebend bedingt auf die Eintragung der vereinfachten Kapitalerhöhung die Zusammenlegung der Aktien im Verhältnis 2 zu 1 in der Art beschlossen, dass je zwei auf den Inhaber lautende Stückaktien mit einem rechnerischen Anteil am Grundkapital von je € 1,00 zu je einer auf den Inhaber lautenden Stückaktie mit einem rechnerischen Anteil am Grundkapital von je € 2,00 zusammengelegt wurden, wodurch die Höhe des Grundkapitals unberührt blieb. |

| ― |

Mit Beschluss der Hauptversammlung vom 24.10.2018 wurde das Grundkapital der Gesellschaft von T€ 17.907,8, eingeteilt in 8.953.875 Aktien, um bis zu T€ 9.000,0 auf bis zu T€ 26.907,8 durch Ausgabe von bis zu 4.500.000 neuen, auf den Inhaber lautenden Stückaktien mit einem auf die einzelne Aktie entfallenden anteiligen Betrag am Grundkapital von € 2,00 gegen Bareinlagen erhöht. Das gesetzliche Bezugsrecht der Aktionäre wurde ausgeschlossen. Der Vorstand wurde ermächtigt, mit Zustimmung des Aufsichtsrates die weiteren Einzelheiten der Kapitalerhöhung und ihrer Durchführung sowie die Bedingungen für die Ausgabe der Aktien festzulegen. |

| ― |

Mit Beschluss des Vorstandes vom 29.11.2018 und mit Zustimmung des Aufsichtsrates vom gleichen Tage wurde festgelegt, dass die Anzahl der neuen Aktien insgesamt 3.800.000 Stück beträgt und somit die IPO-Kapitalerhöhung im Umfang von T€ 45.600 durch Ausgabe von 3.800.000 neuen Aktien durchgeführt wird. Die Durchführung der Kapitalerhöhung wurde am 03.12.2018 in das Handelsregister eingetragen. |

3.3 Risiken aus dem Ausfall von Forderungen aus dem Versicherungsgeschäft

Es bestehen Risiken aufgrund von Provisionsrückforderungen an Versicherungsvermittler. Dem wird durch ausreichende Stornoreserven und Stornohaftungszeiten hinreichend begegnet.

Zum Bilanzstichtag bestanden Forderungen aus dem Versicherungsgeschäft. Forderungen gegenüber Versicherungsnehmern wurden zum Bilanzstichtag mit 62,0 % wertberichtigt. Durch laufende Prozesse der Überprüfung der Zusammensetzung und Altersstruktur der ausstehenden Forderungen sowie bewährte Inkassoprozesse ist dieses Risikopotenzial gut beherrschbar.

Wesentliche Forderungen können auch gegenüber den Rückversicherungspartnern der Deutschen Familienversicherung bestehen. Bei der Auswahl von Rückversicherungsunternehmen ist die Bonität ein wesentliches Entscheidungsmerkmal. Zum Bilanzstichtag sind folgende Unternehmen wesentliche Rückversicherungspartner des Unternehmens:

| ― |

BNP Paribas Cardif Allgemeine Versicherung, Stuttgart, Zweigniederlassung für Deutschland der BNP Paribas Cardif Assurances Risques Divers, Frankreich, Paris |

| ― |

Echo Rückversicherungs-AG, Schweiz, Zürich |

| ― |

E+S Rückversicherung AG, Hannover |

| ― |

HanseMerkur Reiseversicherung AG, Hamburg |

| ― |

Helvetia Schweizerische Versicherung AG, Direktion für Deutschland, Frankfurt am Main |

| ― |

Partner Reinsurance Europe SE, Schweiz, Zürich |

| ― |

SCOR Global Life Deutschland, Köln, Niederlassung der SCOR Global Life SE, Frankreich, Paris |

| ― |

VIG Re as, Tschechische Republik, Prag |

Im Rahmen des ORSA-Prozesses und der regelmäßigen Ermittlung der Gegenparteiausfallrisiken überprüft die Deutsche Familienversicherung die wirtschaftliche Entwicklung der Rückversicherungspartner, insbesondere mögliche Veränderungen der Ratings der vorstehenden Rückversicherungsunternehmen. Die Risikostrategie der Deutschen Familienversicherung sieht vor, dass der Risikotransfer grundsätzlich auf mehrere solvente Rückversicherungspartner mit guten bis sehr guten Ratings anerkannter, globaler Ratingagenturen zu erfolgen hat.

3.4 Chancen und Risiken aus Kapitalanlagen, insbesondere Marktrisiken

Der Kapitalanlagebestand des Unternehmens besteht maßgeblich aus der Anlage der Gelder zur Deckung der jederzeitigen Erfüllbarkeit der versicherungstechnischen Verpflichtungen, insbesondere der langfristigen Deckung der Altersrückstellungen aus den Verpflichtungen des Versicherungszweiges der Kranken- und Pflegezusatzversicherungen nach Art der Leben.

Im Zusammenhang mit den Kapitalanlagen bestehen folgende wesentliche Einzelrisiken:

| ― |

Marktpreisrisiken Sie entstehen aus dem potenziellen Verlust aufgrund nachteiliger Veränderungen von Marktpreisen für Kapitalanlagen (u. a. Zins-, Wechselkurs- und Aktienkursveränderungen). |

| ― |

Gegenparteiausfall- und Konzentrationsrisiken Sie ergeben sich aus negativen Bonitätsveränderungen von Emittenten, insbesondere dann, wenn eine wesentliche Konzentration der Anlagen auf einzelne Emittenten vorliegt. |

| ― |

Liquiditätsrisiken Sie bestehen darin, dass durch nicht zeitgerechte Liquiditätszuflüsse die Erfüllung von Zahlungsverpflichtungen der Gesellschaft gefährdet würde. |

Das Kapitalanlagemanagement wird im Rahmen des DFV-Sondervermögens durch einen Fondsverwalter wahrgenommen. Hierzu besteht ein Funktionsausgliederungsvertrag. Zum 31.12.2018 waren T€ 96.751,2 (97,15 %; Vorjahr: T€ 45.418,1, 94,8 %) des gesamten Kapitalanlagevermögens von T€ 99.586,4 (Vorjahr: T€ 47.932,2) in dem Fonds „DFV-Sondervermögen“ angelegt. Die Anlage in dem Fonds ist als langfristige Investition gedacht. Im Zusammenhang mit dem kurz vor Jahresende durchgeführten Börsengang der Deutschen Familienversicherung hielt der Fonds einen Anteil von T€ 56.000 an Tages- und Festgeldanlagen. Die Umschichtung dieser Mittel in längerfristige Kapitalanlagen erfolgte im Laufe des ersten Quartals 2019.

Ziel der Anlagepolitik des DFV-Sondervermögens ist, dass das Vermögen der Deutschen Familienversicherung unter Berücksichtigung von Anlagerisiken und Anlagechancen sowie möglichst großer Sicherheit und Rentabilität bei jederzeitiger Liquidität und unter Wahrung angemessener Mischung und Streuung angelegt wird. Entsprechend dem Funktionsausgliederungsvertrag zum DFV-Sondervermögen hat der Verwalter des Investmentfonds folgende Sicherheitsgrundsätze einzuhalten:

| ― |

Sicherung des Nominalwertes |

| ― |

Wahrung der wirtschaftlichen Substanz der Vermögensanlage |

| ― |

Vermögensanlagen müssen jederzeit uneingeschränkt veräußerbar und transferierbar sein |

| ― |

Beachtung von anerkannten Ratings (Investment-Grade-Ratings von anerkannten Ratingagenturen) |

Wesentliche Grundsätze der Anlagepolitik, wie beispielsweise die Vorgaben, dass das Fondsvermögen ausschließlich an geregelten Märkten und ausschließlich in OECD-Ländern angelegt werden darf, sind im Verwaltungsreglement des Fondsprospektes festgelegt. Die Anlagepolitik wird laufend durch den von der Deutschen Familienversicherung bestimmten Anlageausschuss überprüft und festgelegt. Im Anlageausschuss verifiziert und adjustiert der Vorstand der Gesellschaft gemeinsam mit dem Fondsverwalter die Risiko-, Durations- und Ertragsentwicklung des Fonds und schreibt feststehende Regeln über zulässige Anlageklassen (z. B. Derivate nur zur Wertabsicherung), Streuungs- und Konzentrationslimits sowie Anlagespezifikationen dem Fondsverwalter schriftlich vor. Die Durationen in den Einzelanlagen der Wertpapiere im Fonds werden durch die im Sinne des Aktiv-Passiv-Managements vorgegebenen langfristigen Cashflow- und Mittelbedarfsverläufe bestimmt.

Zur Kontrolle der definierten Vorgaben erhalten die Vorstände sowie die verantwortlichen Mitarbeiter der Finanzabteilung vom Fondsverwalter eine detaillierte monatliche Berichterstattung über die Entwicklung des Fonds. Darüber hinaus werden die Risiken aus den Kapitalanlagen auf Basis der Meldungen auf Einzelwertpapierebene an die Aufsichtsbehörde und an die EZB in jedem Quartal mittels detaillierter Neubewertungen des Markt-, Zinsänderungs-, Konzentrations-, Spread- und Gegenparteiausfallrisikos unter Anwendung der Standardformeln nach Solvency neu ermittelt und beurteilt. Zusätzlich werden vom Verwalter des Fonds detaillierte Berichte über die Zusammensetzung, die Bestands- sowie Wert- und Ertragsentwicklung des Fonds den Vorständen und verantwortlichen Mitarbeitern der Finanzabteilung täglich zur Verfügung gestellt.

Die Anlagen in das DFV-Sondervermögen, die zur Deckung der Verpflichtungen aus den Kranken- und Pflegezusatzversicherungen nach Art der Lebensversicherung bestimmt sind, werden gemäß § 128 VAG durch einen unabhängigen Treuhänder überwacht.

3.5 Operationale Risiken

Grundsätzlich besteht für jedes Versicherungsunternehmen eine Vielzahl operationaler Risiken aus dem laufenden Betrieb. Relevant ist besonders die Gefahr von Verlusten, die durch menschliches oder technisches Versagen, aus der Unzulänglichkeit von internen Prozessen oder Systemen oder durch externe Einflüsse entstehen können. Dazu zählen auch Rechtsrisiken.

Um diese Risiken zu verringern, verfügt die Deutsche Familienversicherung über ein für die Unternehmensgröße adäquates internes Kontrollsystem. Handlungsrisiken von Mitarbeitern beugt die Deutsche Familienversicherung vor, indem für jeden Mitarbeiter eindeutige Vollmachtgrenzen zur Beauftragung und Zahlungsfreigabe von Rechnungen definiert sind. Zahlungseinschränkungen sind in maschinellen In- und Exkassosystemen hinterlegt. Ansonsten verfügt das Unternehmen über ein durchgängiges Vier-Augen-Prinzip. Im Übrigen erfolgt eine Kontrolle über Stichproben und Dienstaufsicht. Prozessunabhängig prüft zudem die Interne Revision Systeme, Verfahren und Einzelfälle.

Im Rahmen eines bestehenden Outsourcings der IT-Sicherheit profitiert die Deutsche Familienversicherung von den hohen Sicherheits- und Funktionalitätsniveaus externer Dienstleister. Deren räumlich getrennte Systeme stellen eine Wiederaufnahme des Betriebes im Katastrophenfall sicher. Wirksame Zugangskontrollen und der Einsatz neuester Sicherheitstechnologien gewährleisten zuverlässig die Integrität aller Daten. In Zusammenarbeit mit einem der externen Dienstleister verfügt die Deutsche Familienversicherung darüber hinaus über einen laufenden Überwachungs- und Verbesserungsprozess mit Blick auf sogenannte Cyberrisiken.

Zur Minderung möglicher Auswirkungen operativer Risiken verfügt die Gesellschaft u. a. über einen umfassenden Versicherungsschutz für Gebäude, Inventar, Ertragsausfall/Betriebsunterbrechungen sowie Cyberrisiken. Die Versicherungsdeckungen werden jährlich überprüft und bei Bedarf angepasst.

Rechtsrisiken können insbesondere aus Änderungen rechtlicher Rahmenbedingungen (Gesetze und Rechtsprechung), aus Veränderungen der behördlichen Auslegungen und aus Änderungen des Geschäftsumfeldes resultieren.

Zur Vermeidung von Rechtsrisiken besteht im Unternehmen eine dezentral ausgerichtete Compliance-Organisation. Die Schlüsselfunktion Compliance ist für die Identifikation und Analyse von Rechtsrisiken, die Entwicklung von risikobegrenzenden Maßnahmen und die Durchführung von Kontrollverfahren verantwortlich. Die laufende Überprüfung der Risiken im Rahmen der Compliance-Organisation, verbindliche Vollmachten mit Zeichnungsgrenzen für einzelne Mitarbeiter, eine klare Funktionstrennung und festgelegte Berichtswege sowie die Einhaltung des Vier-Augen-Prinzips stellen die Einhaltung von Recht und Gesetz sowie der aufsichtsrechtlichen Anforderungen sicher.

Die Deutsche Familienversicherung unterliegt in der Folge der Börsennotierung den für kapitalmarktorientierte Unternehmen geltenden Bestimmungen. Hierzu zählen insbesondere Regelungen zur Ad-hoc-Publizität, zum Führen von Insiderlisten, zum Verbot von Insidergeschäften, zu Eigengeschäften von Führungskräften bzw. diesen nahestehenden Personen (Directors‘ Dealings) wie auch Melde- und Veröffentlichungspflichten bei Veränderungen von Stimmrechtsanteilen. Ergänzend sind die Vorgaben des Deutschen Corporate Governance Kodex zu berücksichtigen.

Die Gesellschaft hat diesen erhöhten Anforderungen Rechnung getragen und organisatorische Voraussetzungen bzw. Maßnahmen für die Einhaltung und Umsetzung dieser Regelungen getroffen.

3.6 Liquiditätsrisiken

Das Liquiditätsrisiko besteht darin, dass durch nicht zeitgerechten Liquiditätszufluss die Erfüllung von Zahlungsverpflichtungen der Gesellschaft gefährdet wird.

Generell erfolgt ein stetiger Liquiditätszufluss durch Lastschrifteinzug, dieser wird u. a. gemäß der langfristigen Planung zur Absicherung der versicherungstechnischen Verpflichtungen dem DFV-Sondervermögen zugeführt. Die Verfügbarkeit der Kapitalanlagen im DFV-Sondervermögen wird unter Berücksichtigung der Vorgaben des Aktiv-Passiv-Managements im Rahmen des vorstehend beschriebenen Kapitalanlagemanagementprozesses über den Fondsverwalter sichergestellt.

Für die Regulierung von Großschäden besteht mit den Rückversicherern eine Standardvereinbarung in den Rückversicherungsverträgen über unverzüglich abrufbare Schadeneinschüsse zur Abwendung von Liquiditätsengpässen.

Der Anteil der Rückversicherer mit sehr guter Bonität zur Deckung der Alterungsrückstellungen der Kranken- und Pflegezusatzprodukte nach Art der Lebensversicherung wird als Depot vom Rückversicherer der Deutschen Familienversicherung für die Kapitalanlage zur Verfügung gestellt.

3.7 Reputationsrisiken

Reputationsrisiken können nicht zuletzt durch negative Darstellungen in der Öffentlichkeit, ausgelöst beispielsweise durch unzufriedene Kunden oder Vertriebspartner, durch Gerichtsverfahren und letztlich auch durch Verleumdungen entstehen.

Mit einem adäquaten internen Compliance Management System, einer laufenden Beobachtung sowie einer aktiven Öffentlichkeitsarbeit versucht die Deutsche Familienversicherung, diesen Risiken entgegenzuwirken. Das Kundenverhalten wird aktiv durch das Beschwerdemanagement verfolgt, dabei werden alle Beschwerden auf ihre Ursache hin untersucht und nach möglichen Auswirkungen auf die Reputation bewertet. Auffälligkeiten im Beschwerdemanagement können zu Anpassungen in den Geschäftsprozessen führen. Diese Maßnahme wird durch das Online-Marketing unterstützt, das die Aktivitäten in den sozialen Netzwerken mittels Software-Tools auswertet.

Im Rahmen der Öffentlichkeitsarbeit beobachtet die Deutsche Familienversicherung kontinuierlich die gängigen Medien. Darüber hinaus vermag es die Deutsche Familienversicherung, durch proaktiven Umgang mit den Medien und eine klare Kundenkommunikation das positive Image in der Öffentlichkeit fortlaufend auszubauen. Somit ist gewährleistet, dass kurzfristig auf besondere Entwicklungen mit geeigneten Maßnahmen reagiert werden kann.

3.8 Strategische Chancen und Risiken

Die strategischen Risiken resultieren daraus, dass strategisch notwendige Zielsetzungen und Maßnahmen aus dem Unternehmensumfeld nicht bzw. zu spät erkannt und mangelhaft umgesetzt werden. Auch Fehlinterpretationen und daraus abgeleitete wesentliche geschäftliche Fehlentscheidungen definiert die Deutsche Familienversicherung als ein strategisches Risiko.

Diesen Chancen und Risiken begegnet die Deutsche Familienversicherung, indem sie

| ― |

wesentliche geschäftliche Entscheidungen einem ausführlichen Prüfungs- und Konsultationsprozess unterzieht, |

| ― |

den Prozess der Beobachtung des Unternehmensumfeldes kontinuierlich ausbaut und systematisiert, |

| ― |

auf Basis einer strategischen Rahmenzielsetzung über eine detaillierte Geschäftsplanung verfügt, die über einen Zeitraum von fünf Jahren die Vorgaben mit Blick auf die Entwicklung der Versicherungszweige, der Produkte sowie der Vertriebswege abbildet, |

| ― |

die laufende, kurzfristige Kontrolle dieser Planung mit den tatsächlichen Istdaten als ein wesentliches Frühwarninstrumentarium zur Erkennung und Gegensteuerung geschäftlicher Fehlentwicklungen nutzt, |

| ― |

über spartenbezogene Analysen den Aufsichtsrat im Rahmen der quartalsweisen Aufsichtssitzungen ausführlich über geschäftliche Entwicklungen informiert und |

| ― |

im Rahmen einer wöchentlichen, protokollierten Vorstandssitzung einen intensiven Austausch einschließlich der Festlegung von Maßnahmen mit Blick auf mögliche strategische Risiken und Fehlentwicklungen durchführt. |

3.9 Zusammenfassende Darstellung der Risikolage

Die wesentlichen Risiken sind in den vorherigen Abschnitten dargestellt. Zusammenfassend stellt die Deutsche Familienversicherung fest, dass aus den aktuellen Erkenntnissen und beschriebenen Gegebenheiten keine bestandsgefährdenden gegenwärtigen Entwicklungen erkennbar sind, die die Vermögens-, Finanz- und Ertragslage der Gesellschaft sowie deren Risikotragfähigkeit wesentlich beeinträchtigen könnten.

4 Vergleich Prognose mit tatsächlichem Ergebnis 2018

Zwar gingen die gebuchten Bruttobeiträge um T€ 4.132,7 auf T€ 66.522,2 zurück. Um die geplante Beendigung der Mitversicherung an einem Versicherungsportfolio in der Gebäudeversicherung bereinigt, stiegen die gebuchten Bruttoprämien in den übrigen Sparten mit 10,1 % erneut deutlich an.

Das anhaltende niedrige Zinsniveau führte in den europäischen Anleihen zu dem erwarteten Druck auf die laufende Rendite der Kapitalanlagen. Erschwerend hinzu kam die Volatilität an den Kapitalmärkten insbesondere in der zweiten Jahreshälfte, sodass die Aktienbestände zum Teil deutliche Kursrückgänge zu verzeichnen hatten. Vor dem Hintergrund dieser Entwicklung hat die Deutsche Familienversicherung Abschreibungen auf ihre Kapitalanlagenbestände vorgenommen.

5 Prognosebericht 2019

5.1 Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen

Die OECD prognostizierte im vierten Quartal 2018 ein Wachstum des deutschen Bruttoinlandsproduktes für das Jahr 2019 von 1,6 %. Für den Euroraum wird ein Absinken des Bruttoinlandsproduktes im Jahr 2018 auf 1,0 % (2018: 2,1 %) prognostiziert.

Laut dem Gesamtverband der Deutschen Versicherungswirtschaft e. V. verzeichneten die deutschen Versicherer im Geschäftsjahr ein Plus bei den Beitragseinnahmen von 1,9 % (Vorjahr: 1,7 %) auf € 202,2 Milliarden. Auf das Jahr 2019 blickt die Versicherungswirtschaft verhalten optimistisch. Trotz insgesamt eingetrübter Konjunkturaussichten geht die deutsche Versicherungswirtschaft von einer weiterhin stabilen Geschäftsentwicklung aus, wobei die Folgen der Niedrigzinspolitik die Ergebnisse nachhaltig belasten. Andererseits jedoch dürften die Vorsorgeneigung und die Notwendigkeit der Absicherung von Risiken tendenziell steigen.

5.2 Unternehmensprognose

Die Deutsche Familienversicherung plant für das Jahr 2019 eine deutliche Ausweitung des Neugeschäfts. Hierzu wird die Deutsche Familienversicherung die beim Börsengang erlösten Mittel für die Finanzierung der Abschlusskosten verwenden. In dem Geschäftsbereich Krankenzusatz- und Pflegezusatzversicherungen erwartet die Deutsche Familienversicherung auch im Jahr 2019 bei konstanten Stornoquoten eine Steigerung des Vertragsbestandes und der verdienten Bruttobeiträge. Hierbei wird das steigende Online-Geschäft durch den Abschluss der Gruppenversicherung mit Henkel ergänzt. Darüber hinaus plant die Deutsche Familienversicherung die Einführung einer Tier-Krankenversicherung (DFV-TierkrankenSchutz), die im Laufe des zweiten Quartals auf den Markt gebracht werden wird. Im sonstigen Sachportfolio plant die Deutsche Familienversicherung aufgrund der vollständigen Überarbeitung der Produkte einen leichten Anstieg in den Vertragsbeständen. Für den im Run-off befindlichen Geschäftsbereich der Technischen Versicherung (Elektronik) wird ein weiterer planmäßiger Rückgang der Vertragsbestände erwartet. Insgesamt wird eine Steigerung der verdienten Bruttobeiträge um 20 % geplant.

Infolge des anhaltend niedrigen Zinsniveaus in den europäischen Anleihen werden die Kapitalerträge im Verhältnis zu dem wachsenden Kapitalanlagebestand weiter belastet. Hinzu kommen politische und konjunkturelle Unsicherheiten infolge des Brexits sowie der wachsenden protektionistischen Tendenzen in den USA, die zu zusätzlichen nicht vorhersehbaren und zu nicht unerheblichen Ergebnisbelastungen im Kapitalanlagebestand führen können.

Vorausgesetzt, dass die vorstehend dargestellten unsicheren politischen und konjunkturellen Rahmenbedingungen zu keinen außerordentlichen negativen Ergebniseinflüssen führen werden, erwartet die Deutsche Familienversicherung für das folgende Geschäftsjahr unter Berücksichtigung des geplanten weiteren Aufbaus des Vertragsbestandes durch Neuverträge, zusätzlicher Aufwendungen im Zuge der weiter fortschreitenden Digitalisierung und des weiteren Auf- und Ausbaus neuer Vertriebswege einen Verlust vor Steuern zwischen € 9 und 11 Millionen. Trotz der geplanten Fortsetzung des dynamischen Wachstums soll der Breakeven in 2021 erreicht werden.

6 Corporate-Governance-Bericht gemäß 3.10 DCGK und Bericht zur Unternehmensführung gemäß §§ 315d; 289F HGB

6.1 Corporate-Governance-Bericht

Über die Corporate Governance sollen Vorstand und Aufsichtsrat jährlich berichten (Corporate Governance Bericht) und diesen Bericht im Zusammenhang mit der Erklärung zur Unternehmensführung veröffentlichen.

Corporate Governance bedeutet eine verantwortungsbewusste, transparente und auf eine nachhaltige Wertschöpfung ausgerichtete Unternehmensführung und Überwachung. Corporate Governance in diesem Sinne ist für die Deutsche Familienversicherung eine wesentliche Grundlage für den Unternehmenserfolg und begründet das Vertrauen der Versicherungsnehmer, Geschäftspartner, Mitarbeiter und Mitarbeiterinnen sowie Aktionäre in das Unternehmen.

Duales Führungssystem von Vorstand und Aufsichtsrat

Die Deutsche Familienversicherung unterliegt als börsennotierte Aktiengesellschaft u. a. den Vorschriften des Aktiengesetzes (AktG). Ein Grundprinzip des deutschen Aktienrechtes ist das duale Führungssystem, bestehend aus Vorstand einerseits und Aufsichtsrat andererseits. Dem Vorstand obliegt dabei die Führung und Ausrichtung des Unternehmens und dem Aufsichtsrat die Bestellung der Mitglieder des Vorstandes, die Festlegung deren Vergütung sowie die Beratung und Überwachung des Vorstandes. Beide Organe arbeiten bei der Deutschen Familienversicherung vertrauensvoll im Unternehmensinteresse zusammen. Der Vorstand der Deutschen Familienversicherung besteht satzungsgemäß aus vier Mitgliedern. Er bestimmt die Geschäftspolitik des Unternehmens und entwickelt die strategische Ausrichtung des Unternehmens. Er leitet die Gesellschaft in eigener Verantwortung mit dem Ziel nachhaltiger Wertschöpfung und im Unternehmensinteresse. Er ist dabei auch für die Aufstellung des Jahresabschlusses und des Konzernabschlusses zuständig. Die Arbeitsweise des Vorstandes ist im Bericht zur Unternehmensführung näher ausgeführt.

Der Aufsichtsrat der Gesellschaft bestand im Geschäftsjahr 2018 aus vier Mitgliedern, die in der Hauptversammlung vom 05.09.2018 für die Zeit bis zur Beendigung der Hauptversammlung, die über die Entlastung für das Geschäftsjahr 2023 beschließt, wiedergewählt wurden. Der Aufsichtsrat ist so zusammengesetzt, dass eine umfassende, qualifizierte Beratung und Überwachung des Vorstandes möglich ist. Dies setzt voraus, dass im Aufsichtsrat dem Risikoprofil der Gesellschaft entsprechende Kenntnisse mindestens in den Bereichen Kapitalanlage, Versicherungstechnik und Rechnungslegung vorhanden sind. Die Arbeitsweise des Aufsichtsrates ist im Bericht zur Unternehmensführung näher ausgeführt.

Die Vorstandsmitglieder dürfen im Zusammenhang mit ihrer Tätigkeit weder für sich noch für andere Personen von Dritten Zuwendungen oder sonstige ungerechtfertigte Vorteile fordern oder annehmen oder Dritten ungerechtfertigte Vorteile gewähren.

Die Aufsichtsratsmitglieder dürfen bei ihren Entscheidungen weder persönliche Interessen verfolgen noch Geschäftschancen, die der Gesellschaft oder dem Konzern zustehen, für sich oder Dritte nutzen.

Die Mitglieder des Vorstandes und des Aufsichtsrats sind verpflichtet, etwaige Interessenkollisionen dem Aufsichtsrat zu melden.

Hauptversammlung

Weiteres Organ der Gesellschaft ist die Hauptversammlung. In der Hauptversammlung üben die Aktionäre der Deutschen Familienversicherung ihre Rechte aus. Alle ausgegebenen Aktien der Deutschen Familienversicherung sind auf den Inhaber lautenden Stückaktien mit identischen Rechten und Pflichten. Bei Beschlussfassungen der Hauptversammlung gewährt jede Aktie eine Stimme.

Die jährliche ordentliche Hauptversammlung, die innerhalb der ersten acht Monate eines Geschäftsjahres stattfindet, nimmt alle ihr durch Gesetz zugewiesenen Aufgaben wahr. Sie entscheidet im Wesentlichen über die Entlastung der Mitglieder des Vorstandes und des Aufsichtsrates, über einen etwaigen Bilanzgewinn, über die Aufsichtsratsvergütung, über Kapitalmaßnahmen und Satzungsänderungen der Gesellschaft.

Der Aufsichtsratsvorsitzende oder ein von ihm bestimmtes anderes Aufsichtsratsmitglied führt den Vorsitz in der Hauptversammlung.

Beschlüsse der Hauptversammlung werden mit einfacher Mehrheit der abgegebenen Stimmen gefasst, sofern nicht nach zwingenden gesetzlichen Vorschriften oder der Satzung der Gesellschaft eine höhere Mehrheit erforderlich ist.

Rechnungslegung und Abschlussprüfung

Die Rechnungslegung der Deutschen Familienversicherung und ihrer Tochterunternehmen (DFV-Unternehmensverbund) erfolgt gemäß § 315e Handelsgesetzbuch (HGB) auf Grundlage der internationalen Rechnungslegungsstandards (IFRS), wie sie in der Europäischen Union anzuwenden sind. Der Jahresabschluss der Deutschen Familienversicherung wird nach Maßgabe des deutschen Rechts, insbesondere des Handelsgesetzbuches (HGB), erstellt.

Der Abschlussprüfer wird, wie bei Versicherungsunternehmen gesetzlich vorgeschrieben, durch den Aufsichtsrat bestellt. Der Aufsichtsrat überzeugt sich dabei jeweils zuvor über die Unabhängigkeit des Prüfers.

Die Abschlussprüfung umfasst den Einzelabschluss der Deutschen Familienversicherung sowie den Konzernabschluss des DFV-Unternehmensverbundes.

Kommunikation und Transparenz

Für die Deutsche Familienversicherung hatte eine transparente Unternehmensführung und eine offene Kommunikation stets einen hohen Stellewert. Dies gilt umso mehr nach dem Börsengang der Gesellschaft im Dezember 2018, weil eine zeitnahe, einheitliche und umfassende Information und Kommunikation das Vertrauen der Investoren und der Öffentlichkeit stärkt.

Bei der Veröffentlichung von Informationen folgt der Vorstand daher den Grundsätzen von Transparenz, Offenheit und Verständlichkeit sowie Unverzüglichkeit und Gleichbehandlung der Aktionäre und Investoren.

Im Rahmen der Investor Relations werden alle wesentlichen Informationen zur Lage und Entwicklung der Gesellschaft sowie alle relevanten Mitteilungen, wie Presse-, Adhoc- und Stimmrechtsmitteilungen sowie Finanzberichte und der Finanzkalender veröffentlicht. Die weitere Berichterstattung über die Geschäftsergebnisse erfolgt über den Geschäftsbericht, Zwischenmitteilungen und unterjährigen Finanzberichten. Zusätzlich führt der Vorstand eine intensive Finanzkommunikation mit den relevanten Markteilnehmern auf Konferenzen und Roadshow im In- und Ausland.

6.2 Bericht zur Unternehmensführung

Börsennotierte Aktiengesellschaften haben eine Erklärung zur Unternehmensführung in ihren Lagebericht aufzunehmen.

Erklärung zum Deutschen Corporate Governance Kodex gemäß § 161 Aktiengesetz (AktG)

Vorstand und Aufsichtsrat der Deutschen Familienversicherung folgen den vom Bundesministerium der Justiz und für Verbraucherschutz im amtlichen Teil des Bundesanzeigers bekannt gemachten Empfehlungen der „Regierungskommission Deutscher Corporate Governance Kodex“.

Als Vorstand und Aufsichtsrat einer börsennotierten Gesellschaft haben sie jährlich zu erklären, dass dem Deutschen Corporate Governance Kodex entsprochen wurde und wird oder welche Empfehlungen nicht angewendet wurden oder werden und warum nicht.

Vorstand und Aufsichtsrat der Deutschen Familienversicherung haben im Oktober 2018 folgende Erklärung zum Deutschen Corporate Governance Kodex gemäß § 161 AktG abgegeben:

| ― |

Entsprechenserklärungen zum Corporate Governance Kodex Vorstand und Aufsichtsrat einer börsennotierten deutschen Aktiengesellschaft sind gemäß § 161 Abs. 1 Aktiengesetz (AktG) verpflichtet, einmal jährlich zu erklären, ob den Empfehlungen des Deutschen Corporate Governance Kodex (DCGK) entsprochen wurde und wird oder welche Empfehlungen des Kodex nicht angewendet wurden oder werden und warum nicht. Der Vorstand und der Aufsichtsrat der DFV Deutsche Familienversicherung AG erklären, dass die Deutsche Familienversicherung den Empfehlungen des Kodex mit folgenden Abweichungen entsprechen wird: Ziffer 4.2.3., Abs. 2, S. 2 Der Kodex empfiehlt, dass die monetären Vergütungsteile von Vorstandsgehältern fixe und variable Bestandteile umfassen sollen. Die Gesellschaft ist der Auffassung, dass durch variable Vergütungsbestandteile bei einem im Aufbau begriffenen Unternehmen falsche Anreize gesetzt werden. Ziffer 4.2.3., Abs. 4, S. 1 Der Kodex empfiehlt, bei Abschluss von Vorstandsverträgen Zahlungen an ein Vorstandsmitglied bei vorzeitiger Beendigung der Vorstandstätigkeit einschließlich Nebenleistungen auf den Wert von zwei Jahresvergütungen zu begrenzen. Für die derzeitigen Mitglieder des Vorstandes besteht keine Begrenzung der bei Beendigung ihrer Vorstandstätigkeit zu zahlenden Vergütung bis zum Ende der Vertragslaufzeit. In keinem Fall wird jedoch mehr als die Restlaufzeit des Dienstvertrages vergütet. Ziffer 5.3.1., S. 1 Der Kodex empfiehlt, dass der Aufsichtsrat abhängig von den spezifischen Gegebenheiten des Unternehmens und der Anzahl seiner Mitglieder fachlich qualifizierte Ausschüsse bilden soll. Die Gesellschaft ist der Auffassung, dass die Bildung von Ausschüssen bei fünf Aufsichtsratsmitgliedern einen für die Gesellschaft unter dem Gesichtspunkt der Proportionalität unangemessenen Organisationsaufwand darstellt. Ziffer 5.3.2., Abs. 1, S. 1 Der Kodex empfiehlt, dass der Aufsichtsrat einen Prüfungsausschuss einrichten soll. Die Gesellschaft ist der Auffassung, dass die Bildung eines eigenen Prüfungsausschusses einen für die Gesellschaft unter dem Gesichtspunkt der Proportionalität unangemessenen Organisationsaufwand darstellt. Ziffer 5.3.3. Der Kodex empfiehlt, dass der Aufsichtsrat einen Nominierungsausschuss bilden soll. Die Gesellschaft ist der Auffassung, dass die Bildung eines eigenen Nominierungsausschusses einen für die Gesellschaft unter dem Gesichtspunkt der Proportionalität unangemessenen Organisationsaufwand darstellt. |

Frankfurt am Main, Oktober 2018

Unternehmensführungspraktiken

Die Deutsche Familienversicherung hat darüber hinaus ein Governance-System etabliert, das ein solides und vorsichtiges Management des Versicherungsgeschäfts ermöglicht. Dieses Governance-System umfasst die vier Schlüsselfunktionen, die Risikomanagementfunktion, die Compliance-Funktion, die versicherungsmathematische Funktion und die interne Revisionsfunktion. Wesentliche Stützpfeiler des Systems sind die Einrichtung geeigneter Prozesse im Bereich der Schlüsselfunktionen sowie der unternehmenseigenen Risiko- und Solvabilitätsbeurteilung (ORSA), der internen Kontrollen und des Outsourcings.

Die Deutsche Familienversicherung verfügt über ein funktionierendes und effektives internes Kontrollsystem, das eine unternehmensspezifische Steuerung und die Einhaltung der regulatorischen Anforderungen und somit die Funktionsfähigkeit der Geschäftstätigkeit und Sicherstellung der Zuverlässigkeit von Informationen und Berichterstattungen gewährleistet.

Ergänzt wird das interne Kontrollsystem durch die Schlüsselfunktion Interne Revision, die nach Maßgabe des aufgestellten Revisionsplanes selbstständig und unabhängig objektive und risikoorientierte Überprüfungen der Geschäftsbereiche sowie der unternehmensspezifischen Abläufe, Verfahren und Systeme durchführt.

Unter Compliance werden die Einhaltung von Gesetzen, einschließlich der Beachtung der Grundsätze der Sittlichkeit, sowie die Sicherstellung des gesetzmäßigen Verhaltens in einer Unternehmensorganisation verstanden.

Compliance ist für die Deutsche Familienversicherung und ihre Mitarbeiterinnen und Mitarbeiter ein grundlegendes Selbstverständnis. Compliance bedeutet für die Deutsche Familienversicherung nicht nur Legalität und Risikovermeidung, sondern auch eine verantwortungsbewusste Werteorientierung.

Ziel des Compliance Management Systems der Deutschen Familienversicherung ist die Vermeidung von Compliance-Risiken, insbesondere von finanziellen Risiken und Reputationsschäden, sowie die Schaffung einer gelebten Compliance-Kultur.

Das Compliance Management System der Deutschen Familienversicherung ist für die Einhaltung und Überwachung der für den Versicherungsbetrieb einschlägigen gesetzlichen und regulatorischen Vorgaben zuständig. Neben der Beratung des Vorstandes im Hinblick auf die für den Betrieb des Versicherungsgeschäfts geltenden Gesetze und Verwaltungsvorschriften beurteilt es die möglichen Auswirkungen von Änderungen des Rechtsumfeldes und mit der Nichteinhaltung der rechtlichen Vorgaben verbundenen Risiken.

Die Schlüsselfunktion Compliance berichtet regelmäßig im Rahmen des Compliance-Berichtes oder, sofern unmittelbare Veranlassung besteht, in Form eines Ad-hoc-Berichtes unmittelbar an den Vorstand der Gesellschaft.

Arbeitsweise des Vorstandes

Der Vorstand führt die Geschäfte der Gesellschaft unter Beachtung der Sorgfalt eines ordentlichen und gewissenhaften Geschäftsleiters nach den Vorschriften der Gesetze, der Satzung der Gesellschaft und seiner Geschäftsordnung.

Der Vorstand hat in seiner Gesamtheit die Gesellschaft in eigener Verantwortung zu leiten. Die Mitglieder des Vorstandes tragen daher gemeinsam die Verantwortung für die Geschäftsführung und die Einhaltung gesetzlicher Vorgaben.

Unbeschadet der Gesamtverantwortung des Vorstandes führen die einzelnen Mitglieder die ihnen nach dem Geschäftsverteilungsplan zugewiesenen Ressorts selbstständig. Dabei sind die Ressorts wie folgt zusammengefasst:

| ― |

Recht; Personal; Unternehmenskommunikation; Revision |

| ― |

Rechnungswesen, Steuern, Finanzen; Aktuariat; Risikomanagement; Solvency II; BI/Controlling; Assetmanagement/Kapitalanlage |

| ― |

Vertrieb; Produktentwicklung; Marketing |

| ― |

Betrieb/Schaden/Leistung; IT; IT-Sicherheit; Digitale Transformation |

Der Vorstand trifft sich regelmäßig, mindestens zweimal im Monat zu Vorstandssitzungen, die vom Vorstandsvorsitzenden geleitet werden. Jedes Vorstandsmitglied ist berechtigt, Punkte und Themen für die Tagesordnung zu benennen. Die Sitzungen dienen der Abstimmung, Beratung und Beschlussfassung.

Beschlüsse des Vorstandes sollen möglichst einstimmig gefasst werden, anderenfalls wird der Beschluss mit der einfachen Mehrheit der abgegebenen Stimmen gefasst, soweit nicht durch Gesetz, Satzung oder die Geschäftsordnung andere Mehrheiten zwingend vorgeschrieben sind. Vorstandsbeschlüsse von besonderer Bedeutung bedürfen der Zustimmung des Aufsichtsrates.

Über jede Sitzung des Vorstandes wird eine Niederschrift angefertigt, aus der sich u. a. der wesentliche Inhalt der Verhandlungen und die Beschlussfassungen ergeben.

In den Vorstandssitzungen werden alle Unternehmensbelange ressortübergreifend und abschließend beraten und beschlossen. Von der Bildung weiterer Vorstands- und Konzernausschüsse kann daher auch unter Proportionalitätsgrundsätzen abgesehen werden.