Universal-Investment-Gesellschaft mbH

Frankfurt am Main

Jahresbericht

MasterFonds-VV Ertrag

Tätigkeitsbericht

für den Berichtszeitraum vom 1. Januar 2023 bis 31. Dezember 2023

Anlageziele und Anlagepolitik zur Erreichung der Anlageziele

Das Sondervermögen strebt auf lange Sicht an, eine bessere Wertenwicklung als die Benchmark (Vergleichsgröße) zu erzielen. Das Sondervermögen investiert schwerpunktmäßig in Rentenfonds des europäischen Währungsraumes. Daneben kann das Sondervermögen z.B. in Aktien- (bis zu 25 %), Misch-, Geldmarkt-, Absolute Return- / Total Return- und Offene Immobilienfonds investiert werden.

Struktur des Portfolios und wesentliche Veränderungen im Berichtszeitraum

Fondsstruktur

| 31.12.2023 | 31.12.2022 | |||

| Kurswert | % Anteil Fondsvermögen |

Kurswert | % Anteil Fondsvermögen |

|

| Fondsanteile | 10.930.888,11 | 97,79 | 9.817.067,34 | 93,75 |

| Bankguthaben | 311.396,09 | 2,79 | 695.763,24 | 6,64 |

| Zins- und Dividendenansprüche | 0,00 | 0,00 | 1.730,45 | 0,02 |

| Sonstige Ford./Verbindlichkeiten | -64.099,29 | -0,57 | -43.180,86 | -0,41 |

| Fondsvermögen | 11.178.184,91 | 100,00 | 10.471.380,17 | 100,00 |

Das Jahr 2023 war ein insgesamt sehr erfreuliches Jahr für die Aktienmärkte. Deren positive Entwicklung wurde zunächst vor allem von wenigen großen Technologiewerten getragen. Im November und Dezember kam es zu einer starken Rallye, und die Zuwächse verteilten sich auf mehrere Titel, d.h. die Marktbreite nahm zu. Die Rentenmärkte erlebten ebenfalls ein sehr starkes Jahr. In den ersten zehn Monaten taten sie sich noch schwer, stiegen aber in den beiden letzten Monaten stark an.

Im Bereich der amerikanischen Aktienfonds wurde im Jahresverlauf der defensive Fonds SPDR US Dividend Aristocrats ETF komplett verkauft zu Gunsten des Amundi S&P 500 ESG ETF. Ein japanischer Zielfonds wurden neu in das Portfolio aufgenommen. Ab November sprossen Hoffnungen auf, dass die Leitzinsen 2024 gesenkt werden könnten, möglicherweise schon im ersten Quartal. Das löste an den Aktienmärkten eine Jahresendrallye aus und an den Rentenmärkten eine Phase fallender Renditen. Das Fondsmanagement reduzierte im Jahresverlauf Rentenfonds mit kurzen Laufzeiten wie zum Beispiel den Nordea Low Duration European Covered Bond Fund und den Amundi Euro Corporate 0-1Y ESG ETF und schichtete in Fonds mit längeren Laufzeiten um, beispielweise in den iShares Euro Corporate ESG ETF. Insgesamt selektierte das Fondsmanagement im Rentenbereich Fonds mit Schwerpunkt auf Unternehmensanleihen, Staatsanleihefonds wie zum Beispiel ein ETF auf US-Treasuries wurden beigemischt.

Zum Ende des Berichtszeitraums war der Fonds zu rund 16,5% in Aktienfonds, zu rund 10,3% in Mischfonds und zu rund 71% in Anleihefonds investiert.

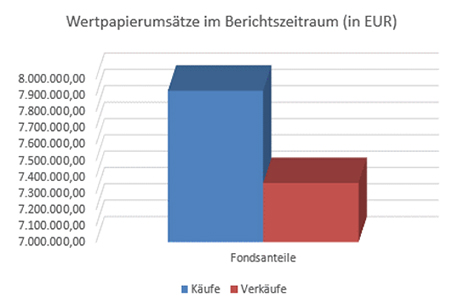

Wertpapierumsätze im Berichtszeitraum (in EUR)

| Bezeichnung | Käufe | Verkäufe |

| Fondsanteile | 7.926.147,03 | 7.361.033,76 |

Wesentliche Risiken

Allgemeine Marktpreisrisiken

Die Kurs- oder Marktwertentwicklung von Finanzprodukten hängt insbesondere von der Entwicklung der Kapitalmärkte ab, die wiederum von der allgemeinen Lage der Weltwirtschaft sowie den wirtschaftlichen und politischen Rahmenbedingungen in den jeweiligen Ländern beeinflusst wird. Auf die allgemeine Kursentwicklung, insbesondere an einer Börse, können auch irrationale Faktoren wie Stimmungen, Meinungen und Gerüchte einwirken.

Die Ukraine-Krise und die dadurch ausgelösten Marktturbulenzen und Sanktionen der Industrienationen gegenüber Russland haben eine Vielzahl an unterschiedlichen Auswirkungen auf die Finanzmärkte im Allgemeinen und auf Fonds (Sondervermögen) im Speziellen. Die Bewegungen an den Börsen werden sich entsprechend auch im Fondsvermögen (Wert des Sondervermögens) widerspiegeln.

Zusätzlich belasten Unsicherheiten über den weiteren Verlauf des Konflikts sowie die wirtschaftlichen Folgen der diversen Sanktionen die Märkte.

Risiken im Zusammenhang mit Zielfonds

Die Risiken der Investmentanteile, die für das Sondervermögen erworben werden, stehen in engem Zusammenhang mit den Risiken der in diesen Sondervermögen enthaltenen Vermögensgegenstände. Zielfonds mit Rentenfokus weisen teilweise deutliche Zinsänderungsrisiken und Adressenausfallrisiken auf, während Zielfonds mit Aktienfokus stärkeren Marktschwankungen ausgesetzt sind. Eine breite Streuung des Sondervermögens kann jedoch zur Verringerung von Klumpenrisiken beitragen. Die laufende Überwachung der einzelnen Zielfonds hat zusätzlich zum Ziel, die genannten Einzelrisiken systematisch zu begrenzen.

Währungsrisiken

Sofern Vermögenswerte eines Sondervermögens in anderen Währungen als der jeweiligen Fondswährung angelegt sind, erhält es die Erträge, Rückzahlungen und Erlöse aus solchen Anlagen in der jeweiligen Währung. Fällt der Wert dieser Währung gegenüber der Fondswährung, so reduziert sich der Wert des Sondervermögens.

Fondsergebnis

Die wesentlichen Quellen des negativen Veräußerungsergebnisses während des Berichtszeitraums waren realisierte Verluste aus ausländischen Investmentanteilen.

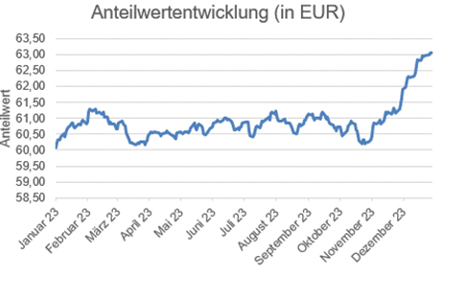

Im Berichtszeitraum vom 1. Januar 2023 bis 31. Dezember 2023 lag die Wertentwicklung des Sondervermögens bei +5,00%1.

1 Eigene Berechnung nach der BVI-Methode (ohne Berücksichtigung von Ausgabeaufschlägen). Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu. Diese ist nicht prognostizierbar.

Vermögensübersicht zum 31.12.2023

| Anlageschwerpunkte | Tageswert in EUR |

% Anteil am Fondsvermögen |

| I. Vermögensgegenstände | 11.242.284,20 | 100,57 |

| 1. Investmentanteile | 10.930.888,11 | 97,79 |

| EUR | 10.154.015,76 | 90,84 |

| USD | 776.872,35 | 6,95 |

| 2. Bankguthaben | 311.396,09 | 2,79 |

| II. Verbindlichkeiten | -64.099,29 | -0,57 |

| III. Fondsvermögen | 11.178.184,91 | 100,00 |

Vermögensaufstellung zum 31.12.2023

| Gattungsbezeichnung ISIN Markt |

Stück bzw. Anteile bzw. Whg. in 1.000 |

Bestand 31.12.2023 |

Käufe / Zugänge |

Verkäufe / Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|

| im Berichtszeitraum | ||||||||

| Bestandspositionen | EUR | 10.930.888,11 | 97,79 | |||||

| Investmentanteile | EUR | 10.930.888,11 | 97,79 | |||||

| KVG – eigene Investmentanteile | EUR | 555.965,65 | 4,97 | |||||

| LF – Sustainable Yield Opport. Inhaber-Anteilsklasse I DE000A2PB6G7 |

ANT | 565 | 80 | 0 | EUR | 984,010 | 555.965,65 | 4,97 |

| Gruppenfremde Investmentanteile | EUR | 10.374.922,46 | 92,81 | |||||

| AB FCP I-Europ.Inc.Portfolio Actions Nom. I2 o.N. LU0249549782 |

ANT | 32.400 | 8.000 | 16.600 | EUR | 14,190 | 459.756,00 | 4,11 |

| Amu.ETF-Amu.S&P 500 ESG ETF Bear.Shs USD Acc. oN IE000KXCEXR3 |

ANT | 6.500 | 6.500 | 0 | EUR | 123,480 | 802.620,00 | 7,18 |

| BLRK STR.FDS-BR Sus.EO Corp.Bd Act. Nom. D2 EUR Acc. oN LU1908247130 |

ANT | 3.600 | 3.600 | 0 | EUR | 96,020 | 345.672,00 | 3,09 |

| DJE – Short Term Bond Inhaber-Anteile XP (EUR) o.N. LU1714355440 |

ANT | 11.830 | 0 | 3.070 | EUR | 91,820 | 1.086.230,60 | 9,72 |

| DJE – Zins + Dividende Inhaber-Anteile XT EUR o.N. LU1794438561 |

ANT | 4.500 | 950 | 0 | EUR | 125,130 | 563.085,00 | 5,04 |

| DJE – Zins Global Inhaber-Anteile XP (EUR) o.N. LU0229080659 |

ANT | 3.950 | 3.950 | 0 | EUR | 139,280 | 550.156,00 | 4,92 |

| iShs EO Govt Bd 1-3yr U.ETF Registered Shares o.N. IE00B14X4Q57 |

ANT | 7.830 | 3.280 | 0 | EUR | 141,520 | 1.108.101,60 | 9,91 |

| iShsII-EO C.Bd 0-3yr ESG U.ETF Registered Shares o.N. IE00BYZTVV78 |

ANT | 113.100 | 45.200 | 219.100 | EUR | 4,915 | 555.920,43 | 4,97 |

| iShsII-EO Corp Bd ESG U.ETF Registered Shares o.N. IE00BYZTVT56 |

ANT | 216.700 | 216.700 | 0 | EUR | 4,711 | 1.020.895,37 | 9,13 |

| iShsIII-EO Cor.Bd ex-Fin.U.ETF Registered Shares EUR o.N. IE00B4L5ZG21 |

ANT | 5.170 | 5.170 | 0 | EUR | 108,970 | 563.374,90 | 5,04 |

| iShsIV-MSCI J.SRIEURH.U.ETF(A) Registered Shares EUR o.N. IE00BYVJRQ85 |

ANT | 17.870 | 17.870 | 0 | EUR | 9,443 | 168.746,41 | 1,51 |

| Lyxor Index-L.Co.St.EO 600(DR) Actions Nom.UCITS ETF Acc oN LU0908500753 |

ANT | 1.560 | 780 | 820 | EUR | 218,300 | 340.548,00 | 3,05 |

| M&G(L)IF1-M&G(L)Gl.Dividend Fd Act. Nom. C EUR Acc. oN LU1670710232 |

ANT | 21.375 | 6.375 | 16.400 | EUR | 15,476 | 330.790,95 | 2,96 |

| M&G(L)IF1-M&G(L)Optimal Inc.Fd Act. Nom. C EUR Acc. oN LU1670724704 |

ANT | 32.500 | 32.500 | 0 | EUR | 10,689 | 347.376,25 | 3,11 |

| SQUAD – Value Actions au Porteur A o.N. LU0199057307 |

ANT | 430 | 0 | 0 | EUR | 556,540 | 239.312,20 | 2,14 |

| UBS(L)FS-BBG EO A.L.Crp1-5UETF Inhaber-Anteile A Dis.EUR o.N. LU1048314196 |

ANT | 42.050 | 25.400 | 0 | EUR | 13,104 | 551.023,20 | 4,93 |

| Xtrackers II US Treasuries Inhaber-Anteile 2D EUR Hgd oN LU1399300455 |

ANT | 5.900 | 5.900 | 0 | EUR | 95,668 | 564.441,20 | 5,05 |

| AIS-Amun.Idx US Corp. SRI Act.Nom.UCIT.ETF DR USD Acc.oN LU1806495575 |

ANT | 11.000 | 11.000 | 0 | USD | 57,056 | 568.235,40 | 5,08 |

| Schroder ISF-Asian Opportun. Namensanteile C Acc o.N. LU0106259988 |

ANT | 8.700 | 8.700 | 0 | USD | 26,487 | 208.636,95 | 1,87 |

| Summe Wertpapiervermögen | EUR | 10.930.888,11 | 97,79 | |||||

| Bankguthaben, nicht verbriefte Geldmarktinstrumente und Geldmarktfonds | EUR | 311.396,09 | 2,79 | |||||

| Bankguthaben | EUR | 311.396,09 | 2,79 | |||||

| EUR – Guthaben bei: | ||||||||

| Hauck Aufhäuser Lampe Privatbank AG | EUR | 270.690,81 | % | 100,000 | 270.690,81 | 2,42 | ||

| Guthaben in Nicht-EU/EWR-Währungen bei: | ||||||||

| Hauck Aufhäuser Lampe Privatbank AG | GBP | 10.692,29 | % | 100,000 | 12.342,48 | 0,11 | ||

| Hauck Aufhäuser Lampe Privatbank AG | USD | 31.326,71 | % | 100,000 | 28.362,80 | 0,25 | ||

| Sonstige Verbindlichkeiten | EUR | -64.099,29 | -0,57 | |||||

| Verwaltungsvergütung | EUR | -29.106,48 | -29.106,48 | -0,26 | ||||

| Verwahrstellenvergütung | EUR | -1.611,01 | -1.611,01 | -0,01 | ||||

| Prüfungskosten | EUR | -12.582,50 | -12.582,50 | -0,11 | ||||

| Veröffentlichungskosten | EUR | -596,67 | -596,67 | -0,01 | ||||

| Portfoliomanagervergütung | EUR | -20.202,63 | -20.202,63 | -0,18 | ||||

| Fondsvermögen | EUR | 11.178.184,91 | 100,001) | |||||

| Anteilwert | EUR | 63,04 | ||||||

| Ausgabepreis | EUR | 65,56 | ||||||

| Anteile im Umlauf | STK | 177.306 | ||||||

1) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Sondervermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet.

Devisenkurse (in Mengennotiz)

| per 29.12.2023 | |||

| GBP | (GBP) | 0,8663000 | = 1 EUR (EUR) |

| USD | (USD) | 1,1045000 | = 1 EUR (EUR) |

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

– Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag):

| Gattungsbezeichnung | ISIN | Stück bzw. Anteile Whg. in 1.000 |

Käufe bzw. Zugänge |

Verkäufe bzw. Abgänge |

Volumen in 1.000 |

| Investmentanteile | |||||

| Gruppenfremde Investmentanteile | |||||

| AIS-Amundi Index S+P 500 ESG Act.Nom.UCITS ETF o.N. | LU1437017863 | ANT | 6.500 | 6.500 | |

| Am.Idx Sol.Amu.EUR C.0-1 Y ESG Act. Nom. EUR Acc. oN | LU2300294316 | ANT | 2.700 | 24.200 | |

| Carmignac Portf.-Sécurité Namens-Anteile FW EUR acc o.N. | LU0992624949 | ANT | 0 | 4.900 | |

| DJE-Asien Inhaber-Anteile XP (EUR) o.N. | LU0374457033 | ANT | 0 | 975 | |

| iShs DL Treasury Bond UC.ETF Registered Shares USD (Dist)oN | IE00BK95B138 | ANT | 140.821 | 140.821 | |

| iShs VII-Core S&P 500 U.ETF Reg. Shares USD (Acc) o.N. | IE00B5BMR087 | ANT | 415 | 1.195 | |

| Jupiter Global Fd-J.Dynamic Bd Namens-Ant.D (EUR) acc. o.N. | LU0895805017 | ANT | 22.000 | 22.000 | |

| Nordea 1-Low Dur.Europ.Cov.Bd Actions Nom. BI-EUR o.N. | LU1694214633 | ANT | 0 | 13.800 | |

| SPDR S&P US Divid.Aristocr.ETF Registered Shares (Dist) o.N. | IE00B6YX5D40 | ANT | 0 | 4.800 | |

| Xtr.(IE)-MSCI AC World ESG Sc. Registered Shares 1C o.N. | IE00BGHQ0G80 | ANT | 11.340 | 11.340 | |

| Xtr.(IE)-MSCI Wrld Health Care Registered Shares 1C USD o.N. | IE00BM67HK77 | ANT | 0 | 2.400 |

Die Gesellschaft sorgt dafür, dass eine unangemessene Beeinträchtigung von Anlegerinteressen durch Transaktionskosten vermieden wird, indem unter Berücksichtigung der Anlageziele dieses Sondervermögens ein Schwellenwert für die Transaktionskosten bezogen auf das durchschnittliche Fondsvolumen sowie für eine Portfolioumschlagsrate festgelegt wurde. Die Gesellschaft überwacht die Einhaltung der Schwellenwerte und ergreift im Falle des Überschreitens weitere Maßnahmen.

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 01.01.2023 bis 31.12.2023

| insgesamt | je Anteil | ||||

| I. Erträge | |||||

| 1. Dividenden inländischer Aussteller (vor Körperschaft-/Kapitalertragsteuer) | EUR | 0,00 | 0,00 | ||

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | EUR | 0,00 | 0,00 | ||

| 3. Zinsen aus inländischen Wertpapieren | EUR | 0,00 | 0,00 | ||

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | EUR | 0,00 | 0,00 | ||

| 5. Zinsen aus Liquiditätsanlagen im Inland | EUR | 16.264,30 | 0,09 | ||

| 6. Zinsen aus Liquiditätsanlagen im Ausland (vor Quellensteuer) | EUR | 0,00 | 0,00 | ||

| 7. Erträge aus Investmentanteilen | EUR | 120.457,10 | 0,67 | ||

| 8. Erträge aus Wertpapier- Darlehen- und -Pensionsgeschäften | EUR | 0,00 | 0,00 | ||

| 9. Abzug inländischer Körperschaft-/Kapitalertragsteuer | EUR | 0,00 | 0,00 | ||

| 10. Abzug ausländischer Quellensteuer | EUR | 0,00 | 0,00 | ||

| 11. Sonstige Erträge | EUR | 2.783,65 | 0,02 | ||

| Summe der Erträge | EUR | 139.505,05 | 0,78 | ||

| II. Aufwendungen | |||||

| 1. Zinsen aus Kreditaufnahmen | EUR | -32,87 | 0,00 | ||

| 2. Verwaltungsvergütung | EUR | -142.648,34 | -0,80 | ||

| – Verwaltungsvergütung | EUR | -115.733,58 | |||

| – Beratungsvergütung | EUR | 0,00 | |||

| – Asset Management Gebühr | EUR | -26.914,76 | |||

| 3. Verwahrstellenvergütung | EUR | -5.488,64 | -0,03 | ||

| 4. Prüfungs- und Veröffentlichungskosten | EUR | -7.228,16 | -0,04 | ||

| 5. Sonstige Aufwendungen | EUR | -2.725,63 | -0,02 | ||

| – Depotgebühren | EUR | -2.686,59 | |||

| – Ausgleich ordentlicher Aufwand | EUR | 31,17 | |||

| – Sonstige Kosten | EUR | -70,21 | |||

| Summe der Aufwendungen | EUR | -158.123,64 | -0,89 | ||

| III. Ordentliches Nettoergebnis | EUR | -18.618,59 | -0,11 | ||

| IV. Veräußerungsgeschäfte | |||||

| 1. Realisierte Gewinne | EUR | 114.032,15 | 0,64 | ||

| 2. Realisierte Verluste | EUR | -163.767,89 | -0,92 | ||

| Ergebnis aus Veräußerungsgeschäften | EUR | -49.735,75 | -0,28 | ||

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | -68.354,33 | -0,39 | ||

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | 381.382,68 | 2,15 | ||

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | 217.414,61 | 1,23 | ||

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | EUR | 598.797,29 | 3,38 | ||

| VII. Ergebnis des Geschäftsjahres | EUR | 530.442,96 | 2,99 |

Entwicklung des Sondervermögens 2023

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 10.471.380,17 | ||

| 1. Ausschüttung für das Vorjahr/Steuerabschlag für das Vorjahr | EUR | 0,00 | ||

| 2. Zwischenausschüttungen | EUR | 0,00 | ||

| 3. Mittelzufluss/-abfluss (netto) | EUR | 176.017,29 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | EUR | 689.059,16 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | EUR | -513.041,87 | ||

| 4. Ertragsausgleich/Aufwandsausgleich | EUR | 344,49 | ||

| 5. Ergebnis des Geschäftsjahres | EUR | 530.442,96 | ||

| davon nicht realisierte Gewinne | EUR | 381.382,68 | ||

| davon nicht realisierte Verluste | EUR | 217.414,61 | ||

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 11.178.184,91 |

Berechnung der Wiederanlage insgesamt und je Anteil

| insgesamt | je Anteil | ||

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | -68.354,33 | -0,39 |

| 2. Zuführung aus dem Sondervermögen *) | EUR | 68.354,33 | 0,39 |

| 3. Steuerabschlag für das Geschäftsjahr | EUR | 0,00 | 0,00 |

| II. Wiederanlage | EUR | 0,00 | -0,00 |

*) Die Zuführung aus dem Sondervermögen resultiert aus der Berücksichtigung von realisierten Verlusten.

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Geschäftsjahr | Umlaufende Anteile am Ende des Geschäftsjahres |

Fondsvermögen am Ende des Geschäftsjahres |

Anteilwert am Ende des Geschäftsjahres |

|||

| 2020 | Stück | 163.046 | EUR | 10.178.402,63 | EUR | 62,43 |

| 2021 | Stück | 168.235 | EUR | 11.077.110,21 | EUR | 65,84 |

| 2022 | Stück | 174.393 | EUR | 10.471.380,17 | EUR | 60,04 |

| 2023 | Stück | 177.306 | EUR | 11.178.184,91 | EUR | 63,04 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| das durch Derivate erzielte zugrundeliegende Exposure | EUR | 0,00 |

| Bestand der Wertpapiere am Fondsvermögen (in %) | 97,79 |

| Bestand der Derivate am Fondsvermögen (in %) | 0,00 |

Die Auslastung der Obergrenze für das Marktrisikopotential wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem einfachen Ansatz ermittelt.

Sonstige Angaben

| Anteilwert | EUR | 63,04 |

| Ausgabepreis | EUR | 65,56 |

| Anteile im Umlauf | STK | 177.306 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Bewertung

Für Devisen, Aktien, Anleihen und Derivate, die zum Handel an einer Börse oder an einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind, wird der letzte verfügbare handelbare Kurs gemäß § 27 KARBV zugrunde gelegt.

Für Investmentanteile werden die aktuellen Werte, für Bankguthaben und Verbindlichkeiten der Nennwert bzw. Rückzahlungsbetrag gemäß § 29 KARBV zugrunde gelegt.

Für Vermögensgegenstände, die weder zum Handel an einer Börse noch an einem anderen organisierten Markt zugelassen oder in den regulierten Markt oder Freiverkehr einer Börse einbezogen sind oder für die kein handelbarer Kurs verfügbar ist, werden gemäß § 28 KARBV i.V.m. § 168 Absatz 3 KAGB die Verkehrswerte zugrunde gelegt, die sich bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten ergeben.

Unter dem Verkehrswert ist der Betrag zu verstehen, zu dem der jeweilige Vermögensgegenstand in einem Geschäft zwischen sachverständigen, vertragswilligen und unabhängigen Geschäftspartnern ausgetauscht werden könnte.

Angaben zur Transparenz sowie zur Gesamtkostenquote

Gesamtkostenquote

| Die Gesamtkostenquote (ohne Transaktionskosten) für das abgelaufene Geschäftsjahr beträgt | 1,86 | % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus.

| An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen | EUR | 0,00 |

Hinweis gem. § 101 Abs. 2 Nr. 3 KAGB (Kostentransparenz)

Die Gesellschaft erhält aus dem Sondervermögen die ihr zustehende Verwaltungsvergütung. Ein wesentlicher Teil der Verwaltungsvergütung wird für Vergütungen an Vermittler von Anteilen des Sondervermögens verwendet. Der Gesellschaft fließen keine Rückvergütungen von den an die Verwahrstelle und an Dritte aus dem Sondervermögen geleisteten Vergütungen und Aufwendungserstattungen zu. Sie hat im Zusammenhang mit Handelsgeschäften für das Sondervermögen keine geldwerten Vorteile von Handelspartnern erhalten.

| Ausgabeauf- und Rücknahmeabschläge, die dem Sondervermögen für den Erwerb und die Rücknahme von Investmentanteilen berechnet wurden | EUR | 0,00 |

Die Gesamtkostenquote drückt die Summe der Kosten und Gebühren (ohne Transaktionskosten) als Prozentsatz des durchschnittlichen Fondsvolumens innerhalb eines Geschäftsjahres aus.

Verwaltungsvergütungssätze für im Sondervermögen gehaltene Investmentanteile

| Investmentanteile | Identifikation | Verwaltungsvergütungssatz p.a. in % |

| KVG – eigene Investmentanteile | ||

| LF – Sustainable Yield Opport. Inhaber-Anteilsklasse I | DE000A2PB6G7 | 0,800 |

| Gruppenfremde Investmentanteile | ||

| AB FCP I-Europ.Inc.Portfolio Actions Nom. I2 o.N. | LU0249549782 | 0,550 |

| AIS-Amun.Idx US Corp. SRI Act.Nom.UCIT.ETF DR USD Acc.oN | LU1806495575 | 0,140 |

| Amu.ETF-Amu.S&P 500 ESG ETF Bear.Shs USD Acc. oN | IE000KXCEXR3 | 0,120 |

| BLRK STR.FDS-BR Sus.EO Corp.Bd Act. Nom. D2 EUR Acc. oN | LU1908247130 | 0,400 |

| DJE – Short Term Bond Inhaber-Anteile XP (EUR) o.N. | LU1714355440 | 0,332 |

| DJE – Zins + Dividende Inhaber-Anteile XT EUR o.N. | LU1794438561 | 0,650 |

| DJE – Zins Global Inhaber-Anteile XP (EUR) o.N. | LU0229080659 | 0,430 |

| iShs EO Govt Bd 1-3yr U.ETF Registered Shares o.N. | IE00B14X4Q57 | 0,150 |

| iShsII-EO C.Bd 0-3yr ESG U.ETF Registered Shares o.N. | IE00BYZTVV78 | 0,120 |

| iShsII-EO Corp Bd ESG U.ETF Registered Shares o.N. | IE00BYZTVT56 | 0,150 |

| iShsIII-EO Cor.Bd ex-Fin.U.ETF Registered Shares EUR o.N. | IE00B4L5ZG21 | 0,200 |

| iShsIV-MSCI J.SRIEURH.U.ETF(A) Registered Shares EUR o.N. | IE00BYVJRQ85 | 0,250 |

| Lyxor Index-L.Co.St.EO 600(DR) Actions Nom.UCITS ETF Acc oN | LU0908500753 | 0,070 |

| M&G(L)IF1-M&G(L)Gl.Dividend Fd Act. Nom. C EUR Acc. oN | LU1670710232 | 0,750 |

| M&G(L)IF1-M&G(L)Optimal Inc.Fd Act. Nom. C EUR Acc. oN | LU1670724704 | 0,750 |

| Schroder ISF-Asian Opportun. Namensanteile C Acc o.N. | LU0106259988 | 0,750 |

| SQUAD – Value Actions au Porteur A o.N. | LU0199057307 | 1,500 |

| UBS(L)FS-BBG EO A.L.Crp1-5UETF Inhaber-Anteile A Dis.EUR o.N. | LU1048314196 | 0,160 |

| Xtrackers II US Treasuries Inhaber-Anteile 2D EUR Hgd oN | LU1399300455 | 0,010 |

| Während des Berichtszeitraumes gehaltene Bestände in Investmentanteilen, soweit sie nicht mehr in der Vermögensaufstellung erscheinen: | ||

| Gruppenfremde Investmentanteile | ||

| AIS-Amundi Index S+P 500 ESG Act.Nom.UCITS ETF o.N. | LU1437017863 | 0,150 |

| Am.Idx Sol.Amu.EUR C.0-1 Y ESG Act. Nom. EUR Acc. oN | LU2300294316 | 0,080 |

| Carmignac Portf.-Sécurité Namens-Anteile FW EUR acc o.N. | LU0992624949 | 0,450 |

| DJE-Asien Inhaber-Anteile XP (EUR) o.N. | LU0374457033 | 0,300 |

| iShs DL Treasury Bond UC.ETF Registered Shares USD (Dist)oN | IE00BK95B138 | 0,070 |

| iShs VII-Core S&P 500 U.ETF Reg. Shares USD (Acc) o.N. | IE00B5BMR087 | 0,070 |

| Jupiter Global Fd-J.Dynamic Bd Namens-Ant.D (EUR) acc. o.N. | LU0895805017 | 0,500 |

| Nordea 1-Low Dur.Europ.Cov.Bd Actions Nom. BI-EUR o.N. | LU1694214633 | 1,500 |

| SPDR S&P US Divid.Aristocr.ETF Registered Shares (Dist) o.N. | IE00B6YX5D40 | 0,350 |

| Xtr.(IE)-MSCI AC World ESG Sc. Registered Shares 1C o.N. | IE00BGHQ0G80 | 0,050 |

| Xtr.(IE)-MSCI Wrld Health Care Registered Shares 1C USD o.N. | IE00BM67HK77 | 0,100 |

Wesentliche sonstige Erträge und sonstige Aufwendungen

| Wesentliche sonstige Erträge: | EUR | 0,00 |

| Wesentliche sonstige Aufwendungen: | EUR | 0,00 |

Transaktionskosten (Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände)

| Transaktionskosten | EUR | 5.238,15 |

Die Transaktionskosten berücksichtigen sämtliche Kosten, die im Geschäftsjahr für Rechnung des Fonds separat ausgewiesen bzw. abgerechnet wurden und in direktem Zusammenhang mit einem Kauf oder Verkauf von Vermögensgegenständen stehen.

Angaben zur Mitarbeitervergütung

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung | in Mio. EUR | 84,3 |

| davon feste Vergütung | in Mio. EUR | 75,0 |

| davon variable Vergütung | in Mio. EUR | 9,3 |

| Zahl der Mitarbeiter der KVG | 998 | |

| Höhe des gezahlten Carried Interest | in EUR | 0 |

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Vergütung an Risktaker | in Mio. EUR | 4,8 |

| davon Geschäftsleiter | in Mio. EUR | 3,9 |

| davon andere Risktaker | in Mio. EUR | 0,9 |

Vergütungssystem der Kapitalverwaltungsgesellschaft

Die Universal-Investment-Gesellschaft mbH unterliegt den für Kapitalverwaltungsgesellschaften geltenden aufsichtsrechtlichen Vorgaben im Hinblick auf die Gestaltung ihres Vergütungssystems. Die detaillierte Ausgestaltung hat die Gesellschaft in einer Vergütungsrichtlinie geregelt, deren Ziel es ist, eine nachhaltige Vergütungssystematik unter Berücksichtigung von Sustainable Corporate Governance und unter Vermeidung von Fehlanreizen zur Eingehung übermäßiger Risiken (einschließlich einschlägiger Nachhaltigkeitsrisiken) sicherzustellen.

Das Vergütungssystem der Kapitalverwaltungsgesellschaft wird mindestens einmal jährlich durch den Vergütungsausschuss der Universal-Investment auf seine Angemessenheit und die Einhaltung aller rechtlichen sowie interner und externer regulatorischer Vorgaben überprüft. Es umfasst fixe und variable Vergütungselemente. Durch die Festlegung von Bandbreiten für die Gesamtzielvergütung ist gewährleistet, dass keine signifikante Abhängigkeit von der variablen Vergütung sowie ein angemessenes Verhältnis von variabler zu fixer Vergütung besteht. Für die Geschäftsführung der Kapitalverwaltungsgesellschaft und Mitarbeiter, deren Tätigkeiten einen wesentlichen Einfluss auf das Gesamtrisikoprofil der Kapitalverwaltungsgesellschaft und der von ihr verwalteten Investmentvermögen haben (Risk Taker) gelten besondere Regelungen. Risikorelevante Mitarbeiter, deren variable Vergütung für das jeweilige Geschäftsjahr einen Schwellenwert von 50 TEUR nicht überschreitet, erhalten die variable Vergütung vollständig in Form einer Barleistung ausgezahlt. Wird für risikorelevante Mitarbeiter dieser Schwellenwert überschritten, wird zwingend ein Anteil von 40 % der variablen Vergütung über einen Zeitraum von drei Jahren aufgeschoben. Der aufgeschobene Anteil der Vergütung ist während dieses Zeitraums risikoabhängig, d.h. er kann im Fall von negativen Erfolgsbeiträgen des Mitarbeiters oder der Kapitalverwaltungsgesellschaft insgesamt gekürzt werden. Jeweils am Ende jedes Jahres der Wartezeit wird der aufgeschobene Vergütungsanteil anteilig unverfallbar und zum jeweiligen Zahlungstermin ausgezahlt.

Soweit das Portfolio-Management ausgelagert ist, werden keine Mitarbeitervergütungen direkt aus dem Fonds gezahlt.

Angaben zu wesentlichen Änderungen gem. § 101 Abs. 3 Nr. 3 KAGB

Zusätzliche Informationen

| prozentualer Anteil der schwer liquidierbaren Vermögensgegenstände | 0 | % |

Angaben zu neuen Regelungen zum Liquiditätsmanagement gem. § 300 Abs. 1 Nr. 2 KAGB

Im Berichtszeitraum hat es keine Änderungen im Liquiditätsmanagement gegeben.

Angaben zum Risikoprofil nach § 300 Abs. 1 Nr. 3 KAGB

Gegenstand des Risikomanagementsystems der Kapitalverwaltungsgesellschaft sind Risiken, die bei der Verwaltung von Investmentvermögen auftreten. Hierzu zählen insbesondere Adressenausfall-, Zinsänderungs-, Währungs-, sonstige Marktpreis-, Liquiditäts- und operationelle Risiken. Die Konzentration wesentlicher Risiken wird unter Anwendung von Limitsystemen begrenzt. Auf Investmentvermögensebene werden monatlich geeignete Stresstests durchgeführt. Hiermit werden mögliche außergewöhnlich große Wertverluste im Investmentvermögen ermittelt. Die identifizierten Risiken und deren Einschätzung werden periodisch an die relevanten Entscheidungsträger kommuniziert. Zur IT-technischen Unterstützung kommen im Risikomanagementprozess die Systeme XENTIS und RiskMetrics zum Einsatz. Das Risikoprofil des Investmentvermögens stellt sich zum Berichtsstichtag wie folgt dar. Bei der Berechnung des Risikoprofils des Investmentvermögen findet keine Durchschau durch Zielinvestmentvermögen statt.

Marktpreisrisiken:

| Verhältnis zwischen dem Risiko nach Brutto-Methode und dem Nettoinventarwert (Brutto-Hebel): | 0,98 | |

| potentielle Wertveränderung des Investmentvermögens bei der Veränderung des Aktienpreises um 1 Basispunkt (Net Equity Delta): | 0,00 | EUR |

| potentielle Wertveränderung des Investmentvermögens bei der Veränderung des Zinssatzes um 1 Basispunkt (Net DV01): | 0,00 | EUR |

| potentielle Wertveränderung des Investmentvermögens bei der Veränderung des Credit Spreads um 1 Basispunkt (Net CS01): | 0,00 | EUR |

Währungsrisiken:

Aufteilung des Investmentvermögens nach Währungsexposure in Basiswährung des Investmentvermögens:

| EUR | 10.360.607,28 |

| GBP | 12.342,48 |

| USD | 805.235,15 |

Kontrahentenrisiko:

Zum Berichtsstichtag bestand kein Kontrahentenrisiko durch OTC-Derivate.

Liquiditätsrisiken:

Anteil des Portfolios, der voraussichtlich innerhalb folgender Zeitspannen liquidiert werden kann (Angaben in % des NAV des AIF zum Berichtsstichtag):

| 1 Tag oder weniger | 2,79 |

| 2-7 Tage | 97,21 |

| 8-30 Tage | 0,00 |

| 31-90 Tage | 0,00 |

| 91-180 Tage | 0,00 |

| 181-365 Tage | 0,00 |

| mehr als 365 Tage | 0,00 |

Angaben zur Änderung des max. Umfangs des Leverage § 300 Abs. 2 Nr. 1 KAGB

Es gab keine Änderungen des max. Umfang des Leverage nach Bruttomethode und nach Commitmentmethode.

| Leverage-Umfang nach Bruttomethode bezüglich ursprünglich festgelegtem Höchstmaß | 2,00 |

| tatsächlicher Leverage-Umfang nach Bruttomethode | 0,96 |

| Leverage-Umfang nach Commitmentmethode bezüglich ursprünglich festgelegtem Höchstmaß | 2,00 |

| tatsächlicher Leverage-Umfang nach Commitmentmethode | 0,96 |

Angaben gemäß § 101 Abs. 2 Nr. 5 KAGB

Wesentliche mittel- bis langfristigen Risiken

Die Angaben der wesentlichen mittel- bis langfristigen Risiken erfolgt innerhalb des Tätigkeitsberichts.

Zusammensetzung des Portfolios, die Portfolioumsätze und die Portfolioumsatzkosten

Die Angaben zu der Zusammensetzung des Portfolios erfolgen innerhalb der Vermögensaufstellung.

Die Angaben zu den Portfolioumsätzen erfolgen innerhalb der Vermögensaufstellung und innerhalb der Aufstellung der während des Berichtszeitraumes abgeschlossene Geschäfte.

Die Angabe zu den Transaktionskosten erfolgt im Anhang.

Berücksichtigung der mittel- bis langfristigen Entwicklung der Gesellschaft bei der Anlageentscheidung

Die Auswahl von Einzeltiteln richtet sich nach der Anlagestrategie. Die vertraglichen Grundlagen für die Anlageentscheidung finden sich in den vereinbarten Anlagebedingungen und ggf. Anlagerichtlinien. Eine Berücksichtigung der mittel- bis langfristigen Entwicklung der Portfoliogesellschaften erfolgt, wenn diese in den Vertragsbedingungen vorgeschrieben ist.

Einsatz von Stimmrechtsberatern

Zum Einsatz von Stimmrechtsberatern verweisen wir auf den neuen Mitwirkungsbericht auf der Homepage https://www.universal-investment.com/de/permanent-seiten/compliance/mitwirkungspolitik.

Handhabung der Wertpapierleihe und zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Gesellschaften, insbesondere durch Ausübung von Aktionärsrechten

Zur grundsätzlichen Handhabung der Wertpapierleihe und zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung der Gesellschaft, insbesondere durch die Ausübung von Aktionärsrechten, verweisen wir auf unsere aktuelle Mitwirkungspolitik auf der Homepage https://www.universal-investment.com/de/permanent-seiten/compliance/mitwirkungspolitik.

Angaben gemäß Verordnung (EU) 2015/2365 über die Transparenz von Wertpapierfinanzierungsgeschäften und der Weiterverwendung sowie zur Änderung der Verordnung (EU) Nr. 648/2012 – Ausweis nach Abschnitt A

Im Berichtszeitraum lagen keine Wertpapierfinanzierungsgeschäfte und Gesamtrendite-Swaps gemäß der oben genannten rechtlichen Bestimmung vor.

Angaben zu nichtfinanziellen Leistungsindikatoren

Konventionelles Produkt Artikel 6 der Verordnung (EU) 2019/2088 (Offenlegungs-Verordnung)

Die wichtigsten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren (Principal Adverse Impacts PAI) werden im Investitionsprozess auf Gesellschaftsebene berücksichtigt.

Eine Berücksichtigung der PAI auf Ebene des Fonds ist nicht verbindlich und erfolgt insoweit nicht.

Dieser Fonds wird weder als ein Produkt eingestuft, das ökologische oder soziale Merkmale im Sinne der Offenlegungs-Verordnung (Artikel 8) bewirbt, noch als ein Produkt, das nachhaltige Investitionen zum Ziel hat (Artikel 9). Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.

Frankfurt am Main, den 2. Januar 2024

Universal-Investment-Gesellschaft mbH

Die Geschäftsführung

Hinweis:

Der um freiwillige Angaben ergänzte Bericht ist kostenlos erhältlich bei der Universal-Investment-GmbH, Postfach 170548, 60079 Frankfurt am Main und auf der Internet-Seite der Gesellschaft unter http://fondsfinder.universal-investment.com/de.

VERMERK DES UNABHÄNGIGEN ABSCHLUSSPRÜFERS

An die Universal-Investment-Gesellschaft mbH, Frankfurt am Main

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens MasterFonds-VV Ertrag – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. Januar 2023 bis zum 31. Dezember 2023, der Vermögensübersicht und der Vermögensaufstellung zum 31. Dezember 2023, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. Januar 2023 bis zum 31. Dezember 2023 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraumes abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der Universal-Investment-Gesellschaft mbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der Universal-Investment-Gesellschaft mbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts zu ermöglichen, der frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen (d.h. Manipulationen der Rechnungslegung und Vermögensschädigungen) oder Irrtümern ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Sondervermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die Universal-Investment-Gesellschaft mbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen oder Irrtümern ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus dolosen Handlungen oder Irrtümern resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

– identifizieren und beurteilen wir die Risiken wesentlicher falscher Darstellungen aufgrund von dolosen Handlungen oder Irrtümern im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass aus dolosen Handlungen resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, ist höher als das Risiko, dass aus Irrtümern resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, da dolose Handlungen kollusives Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können.

– gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Universal-Investment-Gesellschaft mbH abzugeben.

– beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Universal-Investment-Gesellschaft mbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben.

– ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Universal-Investment-Gesellschaft mbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Universal-Investment-Gesellschaft mbH nicht fortgeführt wird.

– beurteilen wir Darstellung, Aufbau und Inhalt des Jahresberichts insgesamt, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger bedeutsamer Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 13. Juni 2024

KPMG AG

Wirtschaftsprüfungsgesellschaft

Schobel, Wirtschaftsprüfer

Neuf, Wirtschaftsprüfer