SANHA GmbH & Co. KG

Essen

EINLADUNG ZUR ZWEITEN GLÄUBIGERVERSAMMLUNG

betreffend die

INHABER-SCHULDVERSCHREIBUNGEN 2013/2023

der

SANHA GMBH & CO. KG („Emittentin“)

Essen

fällig am 4. Juni 2023

ISIN DE000A1TNA70 – WKN A1TNA7

im Gesamtnennbetrag von insgesamt Euro 37.063.000 und eingeteilt in 37.063 Teilschuldverschreibungen im Nennbetrag von jeweils Euro 1.000 (die „Teilschuldverschreibungen“).

Die Inhaber der zu der vorgenannten Inhaber-Schuldverschreibungen 2013/2023 („Anleihe“) gehörigen Teilschuldverschreibungen werden hiermit eingeladen zu einer zweiten Gläubigerversammlung

am Montag, den 25. Mai 2020 um 12:00 Uhr

im Gebäude der SANHA GmbH & Co. KG,

Im Teelbruch 80

45219 Essen

Der Einlass findet ab 11:00 Uhr statt.

Über die nachfolgenden Beschlussvorschläge für die zweite Gläubigerversammlung erfolgte bereits eine Abstimmung ohne Versammlung innerhalb des Zeitraums beginnend am Donnerstag, den 23. April 2020 um 0:00 Uhr und endend am Samstag, den 25. April 2020 um 24:00 Uhr gegenüber dem Notar Dr. Ulrich Irriger mit dem Amtssitz in Essen als Abstimmungsleiter, bei der das notwendige Quorum für eine Beschlussfähigkeit (mindestens die Hälfte der ausstehenden Teilschuldverschreibungen) nicht erreicht wurde. Die Aufforderung zur Stimmabgabe ohne Versammlung ist im Bundesanzeiger am 8. April 2020 öffentlich bekannt gemacht worden. Veröffentlichungspflichtige Gegenanträge wurden jeweils nach Eingang vor Beginn des Abstimmungszeitraums auf der Internetseite der SANHA GmbH & Co. KG in der Rubrik „Anleihe“ (http://www.sanha.com/de/ueber-sanha/anleihe/) veröffentlicht.

Aufgrund der Beschlussunfähigkeit im Rahmen der Abstimmung ohne Versammlung kann gemäß § 18 Abs. 4 Satz 2 SchVG eine Gläubigerversammlung einberufen werden, die als zweite Versammlung im Sinne des § 15 Abs. 3 Satz 3 SchVG gilt. Vor diesem Hintergrund wird zum Zwecke der erneuten Beschlussfassung der Anleihegläubiger über den Beschlussgegenstand der Abstimmung ohne Versammlung diese zweite Gläubigerversammlung einberufen. Der nachfolgende Abschnitt „Vorbemerkung“ (Abschnitt A), die Tagesordnung für die zweite Gläubigerversammlung und die Beschlussvorschläge (Abschnitt B) entsprechen der am 8. April 2020 im Bundesanzeiger öffentlich bekannt gemachten Aufforderung zur Stimmabgabe im Rahmen der Abstimmung ohne Versammlung, mit Ausnahme notwendiger Modifikationen und Aktualisierungen.

Auch Anleihegläubiger, die bereits an der Abstimmung ohne Versammlung vom 23. April 2020 bis zum 25. April 2020 teilgenommen haben, müssen sich – um ihre Stimmrechte aus den Schuldverschreibungen in der Gläubigerversammlung ausüben zu können – nach Maßgabe der unter Abschnitt C dieser Einladung erläuterten Vorgaben für die Gläubigerversammlung anmelden und einen (neuen) besonderen Nachweis mit einem (neuen) Sperrvermerk einreichen sowie danach an der Gläubigerversammlung teilnehmen oder sich in dieser vertreten lassen und nochmals abstimmen. Formulare und Anleitungen hierzu sind unter auf der Internetseite der SANHA GmbH & Co. KG in der Rubrik „Anleihe“ (http://www.sanha.com/de/ueber-sanha/anleihe/) erhältlich.

| Wichtige Hinweise | Important Notice |

| Inhaber der EUR 37.063.000,00 7,75 % Inhaber-Teilschuldverschreibungen 2013/2023, ISIN: DE000A1TNA70 (insgesamt „SANHA-Anleihe 2013/2023“ oder „Anleihe“) der SANHA GmbH & Co. KG („Emittentin“, „Gesellschaft“ oder „SANHA“) sollten die nachfolgenden Hinweise beachten. | Holders of the EUR 37,063,000.00 7.75% bearer bonds 2013/2023, ISIN: DE000A1TNA70 (collectively “SANHA-Bond 2013/2023”or “Bond”) of SANHA GmbH & Co. KG (“Issuer”, „Company“ or “SANHA”) should take note of the instructions set out below. |

| Die Veröffentlichung dieser Einladung zur Gläubigerversammlung stellt kein Angebot dar. Insbesondere stellt die Veröffentlichung weder ein öffentliches Angebot zum Verkauf noch ein Angebot oder eine Aufforderung zum Erwerb, Kauf oder zur Zeichnung von Schuldverschreibungen oder sonstigen Wertpapieren dar. | The publication of this invitation to a noteholder meeting does not constitute an offer. In particular, the publication constitutes neither a public offer to sell nor an offer or a request to acquire, purchase or subscribe for bonds or other securities. |

| Die nachfolgenden Vorbemerkungen dieser Einladung zur Gläubigerversammlung (s. Abschnitt A.) sind von der One Square Advisory Services GmbH („Gemeinsamer Vertreter“) und der Emittentin freiwillig erstellt worden, um den Inhabern der Schuldverschreibungen der SANHA-Anleihe 2013/2023 („Anleihegläubiger“) die Hintergründe für die Beschlussgegenstände der Gläubigerversammlung und die konkreten Beschlussvorschläge zu erläutern. Die betreffenden Ausführungen sind keinesfalls als abschließende Grundlage für das Abstimmungsverhalten der Anleihegläubiger zu verstehen. Der Gemeinsame Vertreter und die Emittentin übernehmen keine Gewähr dafür, dass die Vorbemerkungen dieser Einladung zur Gläubigerversammlung alle Informationen enthalten, die für eine Entscheidung über die Beschlussgegenstände erforderlich oder zweckmäßig sind. Diese Einladung zur Gläubigerversammlung ersetzt nicht eine eigenständige Prüfung und Bewertung der Beschlussgegenstände sowie eine weitere Prüfung der rechtlichen, wirtschaftlichen, finanziellen und sonstigen Verhältnisse der Emittentin durch jeden einzelnen Anleihegläubiger. Jeder Anleihegläubiger sollte seine Entscheidung über die Abstimmung zu den Beschlussgegenständen der Gläubigerversammlung nicht allein auf der Grundlage dieser Einladung zur Gläubigerversammlung, sondern unter Heranziehung aller verfügbaren Informationen über die Emittentin nach Konsultation mit seinen eigenen Rechtsanwälten, Steuer- und/oder Finanzberatern treffen. | The following preliminary remarks (see para. A.) have been drawn up voluntarily by One Square Advisory Services GmbH (“Joint Representative“) and the Issuer to outline the background of the resolutions to be passed at the noteholder meeting and the concrete proposals for decision for the holders of the SANHA-Bond 2013/2023 (“Bondholders”). The relevant explanations are by no means to be understood as a complete basis for the Bondholders‘ voting behavior. The Joint Representative and the Issuer shall not warrant that the preliminary remarks to this invitation to a noteholder meeting contain all the information necessary or appropriate for passing on the resolutions. This invitation to a noteholder meeting does not replace an independent review and assessment of the resolutions as well as a further review of the Issuer’s situation regarding legal, economic, financial and other matters by each individual Bondholder. The Bondholders should not vote on the resolutions of the noteholder meeting solely on the basis of this invitation to a noteholder meeting but upon consulting their own attorneys, tax and financial advisors and considering all the information available on the Issuer. |

| Diese Einladung zur Gläubigerversammlung ist seit dem 7. Mai 2020 auf der Internetseite der SANHA (http://www.sanha.com/de/ueber-sanha/anleihe/) und seit dem 7. Mai 2020 im Bundesanzeiger veröffentlicht. Die hierin enthaltenen Informationen sind nach Auffassung des Gemeinsamen Vertreters, soweit nichts anderes angegeben ist, aktuell. Diese Informationen können nach dem Veröffentlichungsdatum der Einladung zur Gläubigerversammlung unrichtig werden. Weder der Gemeinsame Vertreter noch dessen jeweiligen gesetzlichen Vertreter, Angestellten oder Berater und Beauftragte oder deren jeweilige gesetzliche Vertreter, Angestellte und Berater übernehmen im Zusammenhang mit dieser Einladung zur Gläubigerversammlung eine Verpflichtung zur Aktualisierung dieser Informationsunterlage oder zur Information über Umstände nach dem Datum dieser Einladung zur Gläubigerversammlung. | This invitation to a noteholder meeting has been published on SANHA’s website since 7 May 2020 (http://www.sanha.com/de/ueber-sanha/anleihe/) and since 7 May 2020 in the German Federal Gazette. In the Joint Representative’s opinion, the information contained herein is up-to-date where not stated otherwise. This information may become inaccurate after the publishing date of the invitation to a noteholder meeting. Regarding this invitation to a noteholder meeting, neither the Joint Representative nor its respective legal representatives, employees or advisors and agents or their respective legal representatives, employees and advisors undertake to update this information or to inform on circumstances after the date of this invitation to a noteholder meeting. |

| Weder der Gemeinsame Vertreter oder die Emittentin noch deren jeweiligen gesetzlichen Vertreter, Angestellten oder Berater und Beauftragte oder deren jeweilige gesetzliche Vertreter, Angestellte und Berater noch irgend eine andere Person, insbesondere solche Berater, die in den nachfolgenden Vorbemerkungen dieser Einladung zur Gläubigerversammlung genannt sind, sichern die Richtigkeit und Vollständigkeit der in den Vorbemerkungen enthaltenen Informationen zu. Weder der Gemeinsame Vertreter oder die Emittentin noch dessen jeweiligen gesetzlichen Vertreter, Angestellten oder Berater und Beauftragte oder deren jeweiligen gesetzliche Vertreter, Angestellte oder Berater und Beauftragte noch irgendeine andere Person, insbesondere solche, die in den nachfolgenden Vorbemerkungen dieser Einladung zur Gläubigerversammlung genannt sind, übernehmen im Zusammenhang mit den Vormerkungen dieser Einladung zur Gläubigerversammlung irgendeine Haftung. Insbesondere haften sie nicht für Schäden, die mittelbar oder unmittelbar im Zusammenhang mit der Verwendung der Informationen der Vorbemerkungen der Einladung zur Gläubigerversammlung entstehen, insbesondere für Schäden aufgrund von Investitionsentscheidungen, die auf der Grundlage der Informationen der Vorbemerkungen der Einladung zur Gläubigerversammlung getroffen werden, oder die durch Unrichtigkeit oder Unvollständigkeit der in den Vorbemerkungen der Einladung zur Gläubigerversammlung enthaltenen Informationen verursacht wurden. | Neither the Joint Representative or the Issuer nor their respective legal representatives, employees or advisors and agents or their respective legal representatives, employees and advisors, nor any other person, particularly such advisors named in the following preliminary remarks to this invitation to a noteholder meeting warrant the accuracy and completeness of the information contained in the preliminary remarks. Neither the Joint Representative or the Issuer nor their respective legal representatives, employees or advisors and agents or their respective legal representatives, employees and advisors, nor any other person, particularly such advisors named in the following preliminary remarks to this invitation to a noteholder meeting, assume any liability in connection with the preliminary remarks to this invitation to a noteholder meeting. In particular, they are not liable for any damage arising directly or indirectly from the use of the information contained in the preliminary remarks to the invitation to a noteholder meeting, especially not for damage caused by investment decisions made on the basis of the information contained in the preliminary remarks to the invitation to a noteholder meeting, or caused by any inaccuracy or incompleteness of the information contained in the preliminary remarks to the invitation to a noteholder meeting. |

| Die Vorbemerkungen (Abschnitt A.) dieser Einladung zur Gläubigerversammlung enthalten bestimmte in die Zukunft gerichtete Aussagen. In die Zukunft gerichtete Aussagen sind alle Aussagen, die sich nicht auf historische Tatsachen oder Ereignisse beziehen. Dies gilt insbesondere für Angaben über die Absichten, Überzeugungen oder gegenwärtigen Erwartungen der Emittentin in Bezug auf ihre zukünftige finanzielle Ertragsfähigkeit, Pläne, Liquidität, Aussichten, Wachstum, Strategie und Profitabilität sowie die wirtschaftlichen Rahmenbedingungen, denen die Emittentin ausgesetzt ist. Die in die Zukunft gerichteten Aussagen beruhen auf gegenwärtigen, nach bestem Wissen vorgenommenen Einschätzungen und Annahmen des Gemeinsamen Vertreters oder der Emittentin. Solche in die Zukunft gerichteten Aussagen unterliegen jedoch Risiken und Ungewissheiten, da sie sich auf Ereignisse beziehen und auf Annahmen basieren, die gegebenenfalls in der Zukunft nicht eintreten werden. | The preliminary remarks (Sec. A.) to the invitation to a noteholder meeting contain certain forward looking statements. Forward looking statements include all statements which are not related to historic facts or events. This applies especially to information on the Issuer’s intentions, convictions or current expectations regarding its future financial earning capacity, plans, liquidity, prospects, growth, strategy and profitability as well as economic parameters the Issuer may be exposed to. The forward looking statements are based on current assessments and assumptions to the best of the Joint Representative’s or the Issuer’s knowledge. However, such forward looking statements are subject to risks and uncertainties, as they refer to events and are based on assumptions which might not occur in future. |

| Vorstehendes gilt in gleicher und besonderer Weise, falls es bis zum Ablauf der ggf. erforderlichen sog. zweiten Anleihegläubigerversammlung zu Änderungen der Beschlussvorschläge kommen sollte. | The above applies equally and particularly, if amendments to the resolution proposals are made until the end of the so-called second Bondholders‘ meeting, which might possibly be required. |

| A. |

VORBEMERKUNGEN |

| 1. |

Hintergrund der Einladung zur Gläubigerversammlung und der Beschlussvorschläge des Gemeinsamen Vertreters |

Die SANHA GmbH & Co. KG hat im Juni 2013 eine Unternehmensanleihe im Volumen von Euro 25 Mio. emittiert und bei institutionellen sowie privaten Investoren platziert. Im Januar 2014 wurde im Wege einer Privatplatzierung eine Erhöhung der Anleihe um Euro 12,5 Mio. durchgeführt. Nachdem die Emittentin im Jahr 2016 Schuldverschreibungen im Volumen von Euro 437.000,00 erworben und per Ende März 2017 eingezogen hat, valutiert die Anleihe derzeit mit einem Nennbetrag von Euro 37.063.000,00. Die aus der Emission der Anleihe über Euro 37,5 Mio. generierten Mittel wurden wie angekündigt verwendet. Dabei wurden nach Abzug der Emissionskosten rund 53,4 % für Investitionen an einzelnen Standorten innerhalb der SANHA-Gruppe und rund 46,6 % für die Ablösung bestehender Finanzierungen (vorzeitige Tilgung von Kreditlinien/Schuldscheindarlehen) der SANHA bzw. zur Zahlung einer EU-Finanzverbindlichkeit verwendet. Der Investitionsanteil diente zum einen der Anschaffung und Herstellung neuer Maschinen und technischer Anlagen zum Kapazitätsausbau und der Modernisierung der Produktionsanlagen, zum anderen dem Ausbau der Vertriebsaktivitäten, dem Marktausbau sowie dem Erwerb eines bis dahin gemieteten Werksgeländes am Standort Berlin. Hierbei handelt es sich um ein Erbbaurecht.

Im Rahmen einer Gläubigerversammlung am 15. September 2017 haben die Gläubiger der Anleihe eine Neufassung der Anleihebedingungen beschlossen. Hierdurch wurde unter anderem die Laufzeit der Anleihe bis zum 4. Juni 2023 verlängert, eine Staffelung des Zinssatzes ab dem 4. Juni 2018 eingeführt und die One Square Advisory Services GmbH, München, als Gemeinsamer Vertreter für alle Anleihegläubiger bestellt.

Die Emittentin hat sich seit der Gläubigerversammlung im Jahr 2017 operativ und finanziell positiv entwickelt. Das Restrukturierungskonzept, das den Beschlüssen im Jahr 2017 zugrunde lag, wurde umgesetzt. Unter anderem hat die Emittentin wie veröffentlicht stets die Finanzkennzahlen eingehalten. Auch das Jahr 2019 war für die Emittentin operativ positiv. Nach vorläufigen Erkenntnissen hat die Emittentin einen Umsatz etwa auf Höhe des Vorjahres erzielt und gleichzeitig ein deutlich besseres Betriebsergebnis erwirtschaftet.

Nunmehr befindet die Emittentin sich jedoch aufgrund der Auswirkungen der Corona-Pandemie in einer Situation, die so nicht absehbar war. Die Auswirkungen der weltweiten Corona-Pandemie auf die Liquiditätssituation der Emittentin gegenüber den Annahmen zum Zeitpunkt der Gläubigerversammlung können derzeit nur schwer abgeschätzt werden. Nach Informationen des Instituts für Weltwirtschaft (IfW) droht der deutschen Wirtschaft in einem Negativszenario für 2020 eine Verringerung der Wirtschaftsleistung gegenüber einem normalen Jahresverlauf von bis 10 % (https://www.iwkoeln.de/presse/pressemitteilungen/beitrag/hubertus-bardt-michael-huether-bip-um-zehn-prozent-geringer.html) und auch in Europa wird nach Angaben der Europäischen Zentralbank eine Rezession prognostiziert. Es ist daher absehbar, dass auch die Emittentin in ihrer Geschäftstätigkeit maßgeblich von den Auswirkungen der Corona-Pandemie betroffen sein wird. Dies gilt mit Blick auf den Kundenkreis der Emittentin und den starken Auslandsumsatzanteil. Das Ausmaß hängt maßgeblich davon ab, wie lange die Corona-Pandemie andauert und wie lange es welche Einschränkungen für die Wirtschaftsbereiche gibt, die für die Emittentin relevant sind. Die Emittentin geht jedoch nach aktuellen Planungen davon aus, dass sich die Liquidität in den Jahren 2020 und 2021 negativ entwickelt und damit auch ihre Fähigkeit, die Zinslast zu tragen beeinflusst. Auch die vereinbarten Finanzkennzahlen (Covenants) berücksichtigen diese außerordentliche Entwicklung nicht. Um die Emittentin hinsichtlich ihrer wirtschaftlichen Handlungsfähigkeit zu stützen und Vorsorge zu treffen, ergreift die Emittentin aktuell aus Vorsichtsgesichtspunkten verschiedene Maßnahmen, um zu verhindern, dass die Emittentin in eine wirtschaftliche Schieflage gerät. Vor diesem Hintergrund hat der Gemeinsame Vertreter der Anleihegläubiger in Abstimmung mit der Emittentin ein Konzept erarbeitet, das diese veränderten wirtschaftlichen Rahmenbedingungen berücksichtigt, um so die Fähigkeit der Emittentin zu gewährleisten, ihren Verpflichtungen gegenüber den Anleihegläubigern immer umfassend nachzukommen.

Eckpunkte des Konzepts sind eine Verlängerung der Anleihelaufzeit um drei Jahre, die Einführung eines reduzierten Staffelzinses für die Jahre 2020 bis 2026, eine Erhöhung des Rückzahlungsbetrages auf 105 % zur Aufholung für die Reduzierung der Zinsen in den Jahren 2021 bis 2023, eine Anpassung der Covenants, eine Anpassung der Negativverpflichtung sowie eine Ermächtigung des Gemeinsamen Vertreters zur Umsetzung der Beschlüsse.

Die Emittentin hat im Nachgang zur Gläubigerversammlung in 2017 alle nach den Anleihebedingungen vorgesehenen Sicherheiten an den Sicherheitentreuhänder bestellt. Sicherheitentreuhänder ist die One Square Treuhand GmbH als Rechtsnachfolgerin der One Square Trustee Ltd. Zweigniederlassung München. Diese Sicherheiten bleiben vollumfänglich zu Gunsten der Anleihegläubiger bestehen.

| 2. |

Allgemeine Informationen über die Emittentin und die SANHA-Gruppe |

| 2.1 |

Geschäftsmodell und Konzernstruktur |

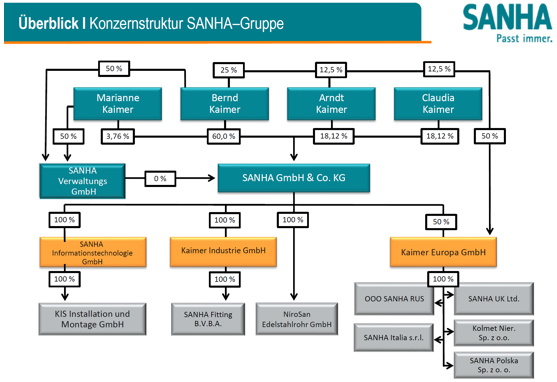

Die SANHA GmbH & Co. KG („SANHA“, „Gesellschaft“ oder „Emittentin“) ist die Muttergesellschaft der SANHA-Gruppe („SANHA-Gruppe“). SANHA mit ihren Tochtergesellschaften ist als inhabergeführtes Familienunternehmen einer der führenden Hersteller von Rohrleitungssystemen und Verbindungskomponenten für die Anwendungsbereiche Wasser, Heizung, Kälte/Klima, Solar, Gas, Industrie und Brandschutz in Europa. Das Unternehmen wurde 1964 von Familie Kaimer gegründet und wird heute von Herrn Bernd Kaimer in zweiter Generation geführt.

Die SANHA-Gruppe fertigt und vertreibt Rohre und Verbindungsstücke (Fittings), die sich wie folgt einteilen lassen:

Die Produktionsanlagen der SANHA-Gruppe befinden sich neben Standorten in Deutschland auch in Belgien und Polen. In Deutschland befindet sich der Stammsitz sowie das Logistikzentrum in Essen; produziert wird in Berlin sowie in Schmiedefeld bei Dresden. Ein weiteres Logistikzentrum für Zentraleuropa befindet sich am Produktionsstandort Legnica/Polen. Die folgende Übersicht zeigt die regionale Struktur der SANHA-Gruppe auf:

Die Gruppe produziert in vier Werken und betreibt zwei Logistikzentren sowie Außenlager in UK, RU und BE. Hauptsitz der Gruppe ist in Essen.

Die zur SANHA-Gruppe gehörenden Gesellschaften sind in dem folgenden Organigramm dargestellt; ihre jeweiligen Aufgaben werden weiter unten erläutert:

Die SANHA GmbH & Co. KG umfasst neben der Zentrale in Essen auch die rechtlich unselbständigen Betriebsstätten in der Schweiz und Schweden sowie insbesondere die Produktion am Standort Schmiedefeld.

Die Nirosan Edelstahlrohr GmbH betreibt ein Edelstahlrohrwerk in Berlin.

Die Kaimer Industrie GmbH ist eine Zwischenholding für die Produktions- und Vertriebsgesellschaft in Belgien.

Die SANHA Fittings BVBA, Ternat/Belgien fungiert als Produktionsgesellschaft in Belgien, die das Kupfer-Fittingwerk in Ternat betreibt. Darüber hinaus ist sie als Vertriebsgesellschaft für die Region Benelux tätig.

Die Kaimer Europa GmbH gehört zu 50 % der SANHA GmbH & Co. KG. Die weiteren 50 % der Anteile befinden sich in den Händen der zweiten Generation der Familie Kaimer. Die Kaimer Europa GmbH ist die Holdinggesellschaft für die weiteren Auslandsgesellschaften in Großbritannien, Italien, Polen und Russland. Diese sind mit Ausnahme der SANHA Polska Sp. z o. o., die das Werk in Legnica/Polen betreibt, reine Vertriebsgesellschaften ohne eigene Produktion.

Wirtschaftlich dienen die Kaimer Europa GmbH sowie ihre Tochtergesellschaften vollständig der Sicherstellung von Zins- und Tilgungsverpflichtungen aus der Anleihe. Dies erfolgt über eine umfassende Garantie der Kaimer Europa GmbH zugunsten der Anleihegläubiger.

Die KIS Installation und Montage GmbH montiert Rohrleitungssysteme im Auftrag des Fachhandwerks in Deutschland. Die SANHA Informationstechnologie GmbH ist nicht operativ tätig. Sie ist Eigentümerin der Lizenz einer in der Gruppe selbst entwickelten ERP-Software, die grundsätzlich auch an externe Kunden verkauft wird; wirtschaftlich hat dies derzeit keine Bedeutung für die SANHA-Gruppe.

| 2.2 |

Entwicklung der Gewinn- und Verlustrechnung, der Bilanz und der Kapitalflussrechnung |

Die nachfolgend aufgeführten zusammengefassten Finanzinformationen jeweils für die am 31. Dezember endenden Geschäftsjahre 2016 bis 2018 entsprechen den geprüften Konzernabschlüssen der SANHA GmbH & Co. KG nach HGB. Die Konzernabschlüsse wurden von der Warth & Klein Grant Thornton AG, Wirtschaftsprüfungsgesellschaft, Düsseldorf, geprüft und für die Jahre 2016 bis 2018 mit einem uneingeschränkten Bestätigungsvermerk versehen.

Die nachfolgenden Zahlenangeben wurden kaufmännisch gerundet. Außerdem wird auf die Darstellung unwesentlicher Positionen verzichtet. Aus diesem Grund ist es möglich, dass die Summe der in einer der Tabelle genannten Zahlen nicht exakt der in der Tabelle genannten Summe entspricht.

2.2.1 Konzern-Gewinn- und Verlustrechnung (HGB)

| Gewinn- und Verlustrechnung | 2016 | 2017 | 2018 |

| Beträge in TEUR | |||

| Umsatzerlöse | 98.993 | 101.576 | 101.235 |

| Sonstige betriebl. Erträge | 8.483 | 5.023 | 4.462 |

| Materialaufwand | -52.109 | -54.990 | -51.133 |

| Personalaufwand | -24.034 | -23.780 | -23.722 |

| Sonstige betriebl. Aufwendungen | -24.275 | -21.516 | -21.016 |

| Operatives Ergebnis vor Abschreibungen (EBITDA) 1) | 8.418 | 9.863 | 9.180 |

| Abschreibungen | -5.713 | -5.634 | -5.648 |

| Operatives Ergebnis (EBIT) 2) | 2.705 | 4.229 | 3.532 |

| Finanzergebnis 3) | -4.205 | -3.900 | -4.035 |

| Ergebnis vor Steuern | -1.500 | 328 | -503 |

| Steuern 4) | -146 | -414 | -573 |

| Konzernjahresfehlbetrag/-überschuss | -1.646 | -85 | 1.536 |

1) Summe aus Umsatzerlösen, Bestandsveränderungen, aktivierten Eigenleistungen, sonst. betr. Erträgen, Materialaufwand und Personalaufwand

2) EBITDA abzüglich Abschreibungen

3) Saldo aus „Sonstige Zinsen und ähnliche Erträge“ und „Zinsen und ähnliche Aufwendungen“

4) Summe aus „Steuern vom Einkommen und vom Ertrag“ und „Sonstige Steuern“

5) Im Jahr 2018 wurde durch erstmalige Anwendung des DRS23 der Unterschiedsbetrag aus der Kapitalkonsolidierung für Vorjahre im Wert von T€ 2.612 erfolgswirksam unterhalb des Ergebnisses vor Steuern aufgelöst.

2.2.2. Konzern-Bilanz (HGB)

| Bilanz | 31.12.2016 | 31.12.2017 | 31.12.2018 | |

| Beträge in TEUR | ||||

| Aktiva | ||||

| Anlagevermögen | 43.057 | 40.666 | 37.089 | |

| Immaterielle Vermögensgegenstände | 4.963 | 4.875 | 4.383 | |

| Sachanlagen | 37.853 | 35.791 | 32.707 | |

| davon: | Grundstücke und Bauten | 19.044 | 18.769 | 17.842 |

| Technische Anlagen und Maschinen | 15.616 | 14.633 | 12.247 | |

| Betriebs- und Geschäftsausstattung | 2.972 | 2.203 | 2.169 | |

| Umlaufvermögen | 58.450 | 62.966 | 54.315 | |

| Vorräte | 51.142 | 51.683 | 43.637 | |

| davon: | Roh-, Hilfs- und Betriebsstoffe | 5.842 | 5.992 | 6.318 |

| Unfertige Erzeugnisse | 1.839 | 3.857 | 1.878 | |

| Fertige Erzeugnisse und Waren | 43.408 | 41.754 | 35.371 | |

| Forderungen und sonstige Vermögensgegenstände | 6.372 | 9.148 | 8.256 | |

| Kassenbestand, Guthaben bei Kreditinstituten | 937 | 2.135 | 2.421 | |

| RAP / Aktive latente Steuern* | 3.370 | 3.193 | 3.405 | |

| Bilanzsumme | 104.877 | 106.825 | 94.809 | |

| 31.12.2016 | 31.12.2017 | 31.12.2018 | ||

| Passiva | ||||

| Eigenkapital: | ||||

| Kommanditkapital | 5.000 | 5.000 | 5.000 | |

| Gewinnrücklagen | 3.759 | 3.759 | 3.759 | |

| Konzernbilanzverlust | 11.659 | 11.711 | 7.945 | |

| Eigenkapitaldifferenz aus der Währungs-umrechnung | -156 | 410 | 131 | |

| Nicht beherrschende Anteile | 8.087 | 8.620 | 8.170 | |

| Unterschiedsbetrag aus der Kapitalkonsolidierung | 6.516 | 6.516 | 1.408 | |

| Sonderposten für Investitionszuschüsse zum Anlagevermögen | 1.988 | 1.802 | 1.494 | |

| Verbindlichkeiten | 88.933 | 90.697 | 80.622 | |

| davon: | Anleihen | 37.500 | 37.063 | 37.063 |

| Verbindlichkeiten gegenüber Kreditinstituten | 20.024 | 16.355 | 16.901 | |

| Verbindlichkeiten aus Lieferungen und Leistungen | 19.619 | 17.577 | 10.239 | |

| Verbindlichkeiten gegenüber Gesellschaftern | 6.067 | 5.889 | 5.465 | |

| Sonstige Verbindlichkeiten | 5.665 | 13.733 | 10.887 | |

| Bilanzsumme | 104.877 | 106.825 | 94.809 | |

*) Summe aus „Rechnungsabgrenzungsposten“ und „Aktive latente Steuern“

2.2.3. Konzern-Kapitalflussrechnung (HGB)

| Kapitalflussrechnung | 2016 | 2017 | 2018 |

| Beträge in TEUR | |||

| Cashflow aus der laufenden Geschäftstätigkeit | 5.650 | 11.339 | 5.276 |

| Cashflow aus der Investitionstätigkeit | -488 | -2.304 | -1.328 |

| Cashflow aus der Finanzierungstätigkeit | -5.500 | -8.076 | -3.538 |

| Cashflow gesamt | -338 | 959 | 410 |

| 3. |

Überprüfung Business Plan |

Die Emittentin erstellt derzeit einen Business Plan, der Notwendigkeit und Sinnhaftigkeit der vorgeschlagenen Maßnahmen aufzeigt sowie dass die Gesellschaft in der Lage ist, zum Ende der Laufzeit in 2026 den dann erhöhten Betrag in Höhe von Euro 39 Millionen zurückzuzahlen. Dieser Business Plan soll von einem unabhängigen Gutachter verplausibilisiert werden. Wenn das Gutachten vorliegt, werden dessen Ergebnisse den Anleihegläubigern gegen eine übliche Erklärung zu Vertraulichkeit und Haftungsbegrenzungsvereinbarung zugänglich gemacht. Informationen dazu werden auf der Homepage der Emittentin veröffentlicht.

| B. |

GEGENSTÄNDE DER ABSTIMMUNG UND BESCHLUSSVORSCHLÄGE |

| TOP 1: |

Beschlussfassung über eine Ermächtigung des Gemeinsamen Vertreters zur Umsetzung der Beschlüsse der Gläubigerversammlung |

Die One Square Advisory Services GmbH als Gemeinsamer Vertreter der Anleihegläubiger schlägt vor, folgenden Beschluss zu fassen:

”Der gemeinsame Vertreter wird angewiesen, ermächtigt und bevollmächtigt, die Anleihegläubiger bei sämtlichen Maßnahmen, Erklärungen und Beschlüssen zu vertreten, die zur Umsetzung und zum Vollzug der Beschlüsse der Anleihegläubiger zu den nachfolgenden Punkten 2 bis 4 der Tagesordnung geeignet und erforderlich oder zweckdienlich sind. Der gemeinsame Vertreter wird auch angewiesen, ermächtigt und bevollmächtigt, entsprechenden Änderungen der Anleihebedingungen und/oder des Sicherheitentreuhandvertrags zuzustimmen. Der gemeinsame Vertreter wird darüber hinaus angewiesen und bis zum 31. Dezember 2020 (einschließlich) ermächtigt und bevollmächtigt, mit Wirkung für und gegen sämtliche Anleihegläubiger mit der Emittentin nach eigenem Ermessen eine Veränderung der Regelungen in den Anleihebedingungen zu den Finanzkennzahlen einschließlich deren Anforderungen und Rechtsfolgen sowie der Regelungen über die Fälligkeit, die Stundung und/oder die Verringerung oder den Ausschluss von folgenden Ansprüchen der Anleihegläubiger zu verhandeln und zu vereinbaren:

| a) |

seit dem 4. Dezember 2019 entstandene und noch entstehenden Ansprüche auf Verzinsung der Anleihe und/oder |

| b) |

fällig werdende Ansprüche auf (vorzeitige) Rückzahlung des Nennbetrags der Anleihe (hinsichtlich dieser Ansprüche besteht jedoch nur die Berechtigung zur Veränderung der Fälligkeit oder Stundung und nicht die Berechtigung zur Verringerung oder zum Ausschluss der Ansprüche) und die Anleihegläubiger bei sämtlichen Maßnahmen, Handlungen und Erklärungen zu vertreten, die zur Umsetzung des Verhandlungsergebnisses erforderlich oder zweckdienlich sind. Der gemeinsame Vertreter wird auch angewiesen, ermächtigt und bevollmächtigt, entsprechenden Änderungen der Anleihebedingungen und/oder des Treuhandvertrags zuzustimmen. |

Sämtliche vorgenannten Ermächtigungen und Bevollmächtigungen des gemeinsamen Vertreters sind im Zweifel weit auszulegen.“

| TOP 2: |

Beschlussfassung über die Verlängerung der Laufzeit der Anleihe, die Verzinsung im Falle einer vorzeitigen Rückzahlung durch die Emittentin, Änderung der Verzinsung sowie die Erhöhung des Rückzahlungsbetrags |

Die One Square Advisory Services GmbH als Gemeinsamer Vertreter der Anleihegläubiger schlägt vor, folgenden Beschluss zu fassen:

| „1. |

§ 4 Absatz 1 der Anleihebedingungen wird wie folgt neu gefasst: „Rückzahlung. Die Schuldverschreibungen werden am 4. Juni 2026 (der „Fälligkeitstermin„) in Höhe von 105 % des dann bestehenden Valutabetrags je Schuldverschreibung, klarstellend unter Berücksichtigung von Zahlungen nach § 4 Abs. 5 (der „Rückzahlungsbetrag„), zurückgezahlt. |

| 2. |

§ 4 Absatz 5 der Anleihebedingungen wird wie folgt neu gefasst: „Vorzeitige Rückzahlung durch die Emittentin. Die Emittentin ist zudem berechtigt, die Schuldverschreibungen jederzeit – frühestens zum 4. Juni 2023 – mit einer Kündigungsfrist von mindestens 30 und höchstens 60 Tagen gemäß § 13 insgesamt oder teilweise, in Höhe eines von der Emittentin frei wählbaren Betrags einheitlich verteilt auf alle Schuldverschreibungen, gegenüber den Anleihegläubigern vorzeitig zu kündigen und diese zum Kündigungstermin zum Vorzeitigen Rückzahlungsbetrag zurück zu zahlen. Der „Vorzeitige Rückzahlungsbetrag“ beträgt bis 3. Juni 2025 (einschließlich) 103 % und ab 4. Juni 2025 105 % des zurückzuzahlenden Valutabetrags der Schuldverschreibungen. |

||||||||||

| 3. |

§ 3 Absatz 1 der Anleihebedingungen wird wie folgt neu gefasst: „Verzinsung, Zinszahlungstage und Zinsperiode. Die Schuldverschreibungen werden ab dem 4. Juni 2013 (einschließlich) bis zum 4. Juni 2018 (ausschließlich) bezogen auf ihren Valutabetrag mit 7,75 % jährlich (der „Zinssatz 1„) verzinst. Ab dem 4. Juni 2018 (einschließlich) bis zum 4. Juni 2026 (ausschließlich) werden die Schuldverschreibungen bezogen auf ihren Valutabetrag wie folgt verzinst:

|

| TOP 3: |

Beschlussfassung über eine Änderung der Negativverpflichtung |

Die One Square Advisory Services GmbH als Gemeinsamer Vertreter der Anleihegläubiger schlägt vor, folgenden Beschluss zu fassen:

In § 2 Absatz 2 der Anleihebedingungen wird am Ende der Punkt durch ein Semikolon ersetzt und danach folgender Text ergänzt:

| „f) |

für Sicherheiten, die an neu erworbenen Vermögensgegenständen zur Besicherung einer für den Erwerb dieses Vermögensgegenstandes neu aufgenommenen und zweckgebundenen Akquisitionsfinanzierung bestellt werden.“ |

In § 10 Absatz 1 wird am Ende von (v) folgender Text ergänzt:

„Ausgenommen von dieser Verpflichtung, keine Finanzverbindlichkeiten aufzunehmen, sind des Weiteren Finanzverbindlichkeiten, die (i) gegenüber den Verbindlichkeiten aus diesen Anleihebedingungen nachrangig sind oder (ii) unbesichert sind oder (iii) der Finanzierung des Erwerbs eines neu erworbenen Vermögensgegenstands dienen und die mit diesem neu erworbenen Vermögensgegenstand besichert werden.“

| TOP 4: |

Beschlussfassung über eine Änderung der Regelungen zu den Finanzkennzahlen (Covenants) |

Die One Square Advisory Services GmbH als Gemeinsamer Vertreter der Anleihegläubiger schlägt vor, folgenden Beschluss zu fassen:

| 1. |

§ 10 Absatz 3 der Anleihebedingungen wird wie folgt neu gefasst: „Finanzkennzahlen. Die Emittentin ist verpflichtet zum Ende eines jeden Geschäftsjahrs (jeweils der „Stichtag“), erstmals ab dem Geschäftsjahr beginnend mit dem 01.01.2020, die folgende Finanzkennzahl auf konsolidierter Ebene und ermittelt nach HGB Bilanzierung einzuhalten das heißt, nicht zu überschreiten:

* Werte in Mio. EUR Leverage: Nettofinanzverbindlichkeiten (i) (kurz-/langfristige Verbindlichkeiten – liquide Mittel) / (ii) EBITDA

Die Emittentin ist verpflichtet, die Einhaltung dieser Finanzkennzahlen spätestens bis zum Ablauf des fünften Monates, der auf das Ende des Stichtags folgt, mit einem von dem gemeinsamen Vertreter überprüften compliance certificate (inkl. Berechnung der Finanzkennzahlen) öffentlich auf der Unternehmenswebseite zu veröffentlichen. Sofern eine Finanzkennzahl nicht eingehalten wird, erhöhen sich der Rückzahlungsbetrag sowie der Vorzeitige Rückzahlungsbetrag um 2 %. Klarstellend: Weitere Rechtsfolgen ergeben sich aus der Nichteinhaltung der Finanzkennzahl nicht, insbesondere keine Kündigungsrechte wegen Verstoßes gegen die Anleihebedingungen.“ |

||||||||||||||||||||||||||||||||||||||

| 2. |

§ 3 Absatz 2 Unterabsatz 2 der Anleihebedingungen über die Erhöhung des Zinssatzes bei einer Verletzung der Finanzkennzahlen wird aufgehoben. |

| C. |

FORMALIEN UND TEILNAHMEVORAUSSETZUNGEN DER GLÄUBIGERVERSAMMLUNG |

| 1. |

Rechtsgrundlage für die Einladung zur Gläubigerversammlung, Beschlussfähigkeit und Mehrheitserfordernis |

| 1.1 |

Gemäß § 1 des Gesetzes über Schuldverschreibungen aus Gesamtemissionen („SchVG“) findet das SchVG in seiner jeweils gültigen Fassung auf die Teilschuldverschreibungen und die Anleihebedingungen Anwendung. Infolgedessen können die Anleihegläubiger Änderungen der Anleihebedingungen durch Mehrheitsbeschluss zustimmen. |

| 1.2 |

Über die Beschlussgegenstände gemäß der Tagesordnung für die zweite Gläubigerversammlung erfolgte bereits eine Abstimmung ohne Versammlung gemäß § 18 SchVG in Verbindung mit § 11 Abs. 3 der Anleihebedingungen der Anleihe innerhalb des Zeitraums vom 23. bis zum 25. April 2020, bei der das notwendige Quorum für eine Beschlussfähigkeit (mindestens die Hälfte der ausstehenden Teilschuldverschreibungen) nicht erreicht wurde. Dementsprechend hat der Abstimmungsleiter die mangelnde Beschlussfähigkeit der Abstimmung ohne Versammlung festgestellt. Gemäß § 18 Abs. 4 Satz 2 SchVG kann bei einer beschlussunfähigen Abstimmung ohne Versammlung eine Gläubigerversammlung zum Zwecke der erneuten Beschlussfassung einberufen werden. Eine derart einberufene Gläubigerversammlung gilt gemäß § 18 Abs. 4 Satz 2 SchVG als zweite Gläubigerversammlung. |

| 1.3 |

Die mit dieser Einladung einberufene Gläubigerversammlung ist in Bezug auf die in dieser Einladung zur Gläubigerversammlung genannten Beschlüsse, zu deren Wirksamkeit eine qualifizierte Mehrheit erforderlich ist, dann beschlussfähig, wenn die Anwesenden mindestens 25 % der ausstehenden Schuldverschreibungen vertreten. |

| 1.4 |

Beschlüsse bedürfen zu ihrer Wirksamkeit grundsätzlich einer einfachen Mehrheit von mehr als 50 % der an der Abstimmung teilnehmenden Stimmrechte. Die vorstehend vorgeschlagenen Beschlüsse zur TOP 1 bis 4 bedürfen darüber hinaus zu ihrer Wirksamkeit einer qualifizierten Mehrheit von 75 % der an der Abstimmung teilnehmenden Stimmrechte. Ein mit der erforderlichen Mehrheit gefasster Beschluss der Anleihegläubiger ist für alle Anleihegläubiger gleichermaßen verbindlich. |

| 2. |

Teilnahmeberechtigung, Anmeldung und besonderer Nachweis der Gläubigereigenschaft, Beschlussfähigkeit |

| 2.1 |

Zur Teilnahme an der Gläubigerversammlung ist jeder Inhaber von zu den Inhaber-Schuldverschreibungen 2013/2023 gehörigen Teilschuldverschreibungen („Anleihegläubiger“) berechtigt. An der Abstimmung kann jeder teilnahmeberechtigte Anleihegläubiger nach Maßgabe des von ihm gehaltenen Nennbetrags der ausstehenden Teilschuldverschreibungen der Anleihe teilnehmen. Im Übrigen gilt § 6 SchVG. |

|

| 2.2 |

Für die Teilnahme an der Gläubigerversammlung und die Ausübung der Stimmrechte ist eine Anmeldung der Anleihegläubiger vor der Gläubigerversammlung erforderlich. Die Anmeldung muss unter folgender Adresse spätestens am dritten Kalendertag vor dem Tag der Gläubigerversammlung zugehen, wobei der Tag des Eingangs der Anmeldung mitzurechnen ist, somit bis zum 22. Mai 2020:

|

|

| 2.3 |

Zusammen mit der Anmeldung müssen Anleihegläubiger den Nachweis ihrer Berechtigung zur Teilnahme an der Versammlung und der Abstimmung durch eine in Textform (§ 126b BGB) erstellte besondere Bescheinigung der Depotbank („besonderer Nachweis“) und die Vorlage eines Sperrvermerks der Depotbank („Sperrvermerk“) erbringen, aus dem hervorgeht, dass die betreffenden Schuldverschreibungen für den Zeitraum vom Tag der Absendung der Anmeldung (einschließlich) bis zum Ende des Abstimmungszeitraums (einschließlich) nicht übertragen werden können. Der besondere Nachweis ist eine Bescheinigung der Depotbank des betreffenden Anleihegläubigers, die den vollen Namen und die volle Anschrift des Anleihegläubigers enthält und den Gesamtnennbetrag der Teilschuldverschreibungen angibt, den gesamten Nennbetrag der Schuldverschreibungen angibt, die am Ausstellungstag dieser Bescheinigung dem bei dieser Depotbank bestehenden Depot dieses Anleihegläubigers gutgeschrieben sind. Im Sinn der Anleihebedingungen bezeichnet „Depotbank“ ein Bank- oder sonstiges Finanzinstitut (einschließlich Clearstream, Clearstream Luxemburg und Euroclear), das eine Genehmigung für das Wertpapier-Depotgeschäft hat und bei dem der Anleihegläubiger Teilschuldverschreibungen im Depot verwahren lässt. Anleihegläubiger sollten sich wegen der Ausstellung des besonderen Nachweises und des Sperrvermerks mit ihrem depotführenden Institut in Verbindung setzten. Ein Musterformular für den besonderen Nachweis kann auf der Internetseite der SANHA GmbH & Co. KG in der Rubrik „Anleihe“ abgerufen werden. |

|

| 2.4 |

Die zweite Versammlung ist beschlussfähig; für Beschlüsse, zu deren Wirksamkeit eine qualifizierte Mehrheit erforderlich ist, müssen die Anwesenden mindestens 25 % der ausstehenden Schuldverschreibungen vertreten. |

| 3. |

Vertretung durch Bevollmächtigte oder gesetzliche Vertreter |

| 3.1 |

Jeder Anleihegläubiger kann sich bei der Stimmabgabe durch einen Bevollmächtigten seiner Wahl vertreten lassen (§ 14 SchVG). |

| 3.2 |

Die Vollmacht und etwaige Weisungen des Vollmachtgebers an den Vertreter bedürfen der Textform im Sinne von § 126b BGB. Ein Formular, das für die Erteilung einer Vollmacht verwendet werden kann, kann auf der Internetseite der SANHA GmbH & Co. KG in der Rubrik „Anleihe“ abgerufen werden. |

| 3.3 |

Die Vollmachtserteilung ist nachzuweisen. Auch bei der Stimmabgabe durch Bevollmächtigte gelten die Voraussetzungen für die Anmeldung und den Nachweis der Teilnahmeberechtigung. |

| 3.4 |

Anleihegläubiger, die keinen selbst ausgewählten Dritten bevollmächtigen wollen, können den von der Gesellschaft benannten Stimmrechtsvertretern, Frau Daniela Gebauer und Frau Corinna Fischer, beide Mitarbeiter der Link Market Services GmbH, geschäftsansässig in München (die „Stimmrechtsvertreter“), jeweils einzeln, eine Vollmacht mit Weisungen zur Abstimmung erteilen. Ein entsprechendes Formular hierfür ist auf der Internetseite der SANHA GmbH & Co. KG in der Rubrik „Anleihe“ abrufbar. Die Stimmrechtvertreter benötigen konkrete Weisungen, wie sie abstimmen sollen. Die Weisung kann auch lauten, zu allen Beschlüssen immer so abzustimmen, wie es die Emittentin oder wie es der gemeinsame Vertreter empfiehlt. Sie stehen nicht zur Verfügung, um in der Versammlung über die reine Abstimmung hinausgehende Handlungen vorzunehmen, Fragen zu stellen oder Erklärungen abzugeben. Vollmachten und Weisungen von Gläubigern, die sich fristgerecht angemeldet und uns einen gültigen Sperrvermerk zukommen lassen haben, nehmen die Stimmrechtsvertreter bis zum Ende der Generaldebatte auch per Mail an versammlung@linkmarketservices.de entgegen. |

| 3.5 |

Die Gesellschaft bittet vor dem Hintergrund der Corona-Krise dringend darum, von einer persönlichen Anreise abzusehen und stattdessen die von der Gesellschaft benannten Stimmrechtsvertreter oder eine sonstige ohnehin vor Ort anwesende Person zu bevollmächtigen, für Sie als Anleihegläubiger abzustimmen. Die One Square Advisory Services GmbH als gemeinsamer Vertreter der Anleihegläubiger wird in jedem Fall mit einem Vertreter vor Ort sein, der z.B. mit dem von der Gesellschaft gestellten „Vollmachtsformular zur Erteilung von Vollmachten an selbst ausgewählte Dritte“ bevollmächtigt werden kann. Wenden Sie sich dazu bitte unmittelbar an die One Square Advisory Services GmbH, c/o One Square Advisors GmbH, z.H. Herrn Ricardo Oberrauch, Theatinerstraße 36, 80333 München, Deutschland, Fax: +49 (89) 15 98 98 22, sanha@onesquareadvisors.com. |

| 3.6 |

Gläubiger, die der vorstehenden Bitte Folge leisten und auf eine persönlich Teilnahme verzichten, können die Versammlung online verfolgen, nachdem Sie sich bzw. ihren Vertreter fristgerecht angemeldet und uns einen gültigen Sperrvermerk zukommen lassen haben. Ihr Interesse an einem solchen Online-Zugang können Sie im Anmeldeformular kenntlich machen. Sie erhalten dann von uns einen Zugangslink und einen persönlichen Internetcode, um sich einzuwählen. Sofern Sie mit der Technik nicht vertraut sind und Fragen dazu haben, melden Sie sich gerne im Vorfeld und wir erklären Ihnen die Vorgehensweise in einem Testlauf. Ein Zugang über die Internet-Verbindung ist grundsätzlich – eine entsprechend stabile Leitung vorausgesetzt – über Computer, Tablet oder Smartphone möglich. Alternativ können Sie sich auch über eine Telefonleitung einwählen. In beiden Fällen können Sie nur zuhören bzw. online auch zuschauen. Einfluss nehmen können Sie z.B. durch Vollmachtserteilung an die Stimmrechtsvertreter und Weisungen per E-Mail gemäß Ziffer 3.5. Auch die One Square Advisory Services GmbH plant, solche Bevollmächtigungen und Weisungen zu ermöglichen. Wir ermöglichen Ihnen auch, im Vorfeld Fragen bereits bei der Gesellschaft einzureichen. Die Gesellschaft wird dann prüfen, ob sie diese bereits im Vorfeld durch Information auf der Internetseite der SANHA (http://www.sanha.com/de/ueber-sanha/anleihe/) für alle Gläubiger beantworten kann. Senden Sie Ihre Fragen bitte per E-Mail oder Post an die Emittentin, die genaue Adresse finden Sie auf der vorstehenden auf der Internetseite der SANHA GmbH & Co. KG in der Rubrik „Anleihe“. Wir werden Sie auf Antworten hinweisen. Bitte beachten Sie, dass die SANHA GmbH & Co. KG nicht bei technischen Schwierigkeiten, die in der elektronischen Kommunikation immer wieder vorkommen können, haftet. |

| 4. |

Gegenanträge |

| 4.1 |

Jeder Anleihegläubiger ist berechtigt, zu dem Beschlussgegenstand, über den nach dieser Einladung zur Gläubigerversammlung Beschluss gefasst wird, innerhalb der gesetzlichen Frist Gegenanträge zu unterbreiten. |

|

| 4.2 |

Die Ankündigung von Gegenanträgen ist an die Adresse

zu senden. Hierbei ist jeweils ein Nachweis der Gläubigereigenschaft beizufügen. |

| 5. |

Weitere Informationen und Unterlagen Die Anleihegläubiger erhalten weitere Informationen zu dem Fortgang des Verfahrens und Antworten auf häufig gestellte Fragen (sog. FAQs) auf der Internetseite der SANHA GmbH & Co. KG in der Rubrik „Anleihe“. Vom Tag der Tag der Einberufung der Gläubigerversammlung bis zu deren Ende stehen den Anleihegläubigern folgende Unterlagen auf der Internetseite der SANHA GmbH & Co. KG in der Rubrik „Anleihe“ zur Verfügung:

Auf Verlangen eines Anleihegläubigers werden ihm Kopien der vorgenannten Unterlagen unverzüglich und kostenlos übersandt. Das Verlangen ist per Post, Fax oder E-Mail zu richten an:

|

|||||||||||||||

| 6. |

Hinweise zum Datenschutz Seit dem 25. Mai 2018 gilt europaweit die Verordnung (EU) 2016/679 (Datenschutz-Grundverordnung bzw. DSGVO). Der Schutz der personenbezogenen Daten unserer Anleihegläubiger und deren rechtskonforme Verarbeitung haben für die SANHA GmbH & Co. KG einen hohen Stellenwert. Daher hat die Emittentin unter https://www.sanha.com/de/datenschutz/ dargestellt, welche Betroffenenrechte Sie haben (inklusive Ihr Beschwerderecht bei einer Aufsichtsbehörde) und wie die SANHA GmbH & Co. KG grundsätzlich mit Daten umgeht, für deren Verarbeitung sie verantwortlich ist. Im Rahmen der Verwaltung der Anleihe und der anstehenden Stimmabgabe verarbeiten wir folgende Datenkategorien von Ihnen: Kontaktdaten, Anzahl der von Ihnen gehaltenen Schuldverschreibungen, Informationen zu Ihrem depotführenden Institut; ggf. Daten zu einem von Ihnen benannten Vertreter. Wir verarbeiten diese Daten ausschließlich, um die Verträge über die Schuldverschreibung zu erfüllen (Art. 6 Abs. 1 lit. b DSGVO) und um gesetzliche Pflichten (z. B. aus dem Schuldverschreibungsgesetz) zu erfüllen. Wir speichern Ihre Daten solange dies durch gesetzliche Vorschriften (aus dem Steuerrecht und Schuldverschreibungsgesetz) vorgegeben ist. Ihre oben genannten Daten werden an Herrn Notar Dr. Ulrich Irriger und ggf. an weitere Dienstleister, Rechtsanwälte und Steuerberater weitergeleitet, welche die SANHA GmbH & Co. KG bei der Organisation der anstehenden Stimmabgabe unterstützen. Wenn Sie die Gläubigerversammlung online verfolgen, werden zusätzliche personenbezogene Daten in sogenannten „Logfiles“ verarbeitet, um die online-Übertragung nur an angemeldete Gläubiger technisch zu ermöglichen. Dies betrifft z.B. ihre IP-Adresse, den von ihnen verwendeten Webbrowser sowie Datum und Uhrzeit des Aufrufs. Diese Daten werden nach der Durchführung der Gläubigerversammlung gelöscht. Die Gesellschaft verwendet diese Daten zu keinen anderen Zwecken als hier angegeben. |

| München, im Mai 2020 | Essen, im Mai 2020 |

| One Square Advisory Services GmbH als gemeinsamer Vertreter der Anleihegläubiger |

Notar Dr. Ulrich Irriger mit dem Amtssitz in Essen als Abstimmungsleiter der Abstimmung ohne Versammlung innerhalb des Zeitraums vom 23. bis zum 25. April 2020 |