Monega Kapitalanlagegesellschaft mbH

Köln

Europäischer Mittelstandsanleihen FONDS

Jahresbericht zum 31. März 2024

Tätigkeitsbericht

Sehr geehrte Anlegerin,

sehr geehrter Anleger,

hiermit legen wir Ihnen den Jahresbericht des Fonds Europäischer Mittelstandsanleihen FONDS mit den Anteilklassen Europäischer Mittelstandsanleihen FONDS (I) (ISIN DE000A2PF0N2) und Europäischer Mittelstandsanleihen FONDS (R) (ISIN DE000A2PF0P7) für das Geschäftsjahr vom 1. April 2023 bis zum 31. März 2024 vor.

Beraten wird das Fondsmanagement von der NFS Netfonds Financial Service GmbH in Hamburg.

Für das OGAW-Sondervermögen müssen zu mindestens 75% des Fondsvermögens europäische verzinsliche Wertpapiere erworben werden, deren Emittenten aufgrund positiven Produkten/Dienstleistungen und anhand von Positivkriterien aus den Bereichen umweltschonende Mobilität, Soziales/bezahlbares Wohnen ,Gesundheit, Erneuerbare Energien, Energieeffizienz, Nachhaltige Bauwirtschaft sowie Vermeidung/Reduzierung von Abfall ausgewählt werden. Dabei können die Anlagequoten von Ziel-Investmentfonds berücksichtigt werden, sofern diese als nachhaltig gelten. Der Fonds investiert vornehmlich in Anleihen von mittelständischen Unternehmen der Europäischen Union. Ziel des Fonds ist es, Bonitätsrisiken durch eine sorgfältige Auswahl und eine breite Streuung zu reduzieren. Darüber hinaus wird eine Wertentwicklung angestrebt, die über der Rendite von 5-jährigen Bundesobligationen liegen soll. Ausgeschlossen sind Anleihen, die in kritischen Geschäftsfeldern tätig sind, wie bspw. der Förderung von Kraftwerkskohle, grüner Gentechnik oder Herstellung von Atomstrom. Weiterhin erfolgt eine Analyse in Bezug auf kontroverse Geschäftspraktiken und gute Unternehmensführung. Zudem dürfen die Emittenten der Wertpapiere ihren Umsatz zu nicht mehr als 10% aus der Energiegewinnung oder dem sonstigen Einsatz von fossilen Brennstoffen (exklusive Gas) oder Atomstrom, zu nicht mehr als 5% aus der Förderung von Kohle und Erdöl, sowie nicht aus dem Anbau, der Exploration und aus Dienstleistungen für Ölsand und Ölschiefer generieren. Insoweit sind im Rahmen vorgenannter Ausschlusskriterien Investitionen in Portfoliounternehmen, die ihren Umsatz durch Aktivitäten im Zusammenhang mit der Energiegewinnung oder dem sonstigen Einsatz aus/von Atomenergie und Erdgas sowie Förderung von Uran oder Erdgas generieren, möglich. Ziel der Anlagepolitik des Fondsmanagements dieses Sondervermögens ist es, risikoangemessene Wertzuwächse zu erzielen. Hierzu werden je nach Einschätzung der Wirtschafts- und Kapitalmarktlage und der Börsenaussichten im Rahmen der Anlagepolitik die nach dem KAGB und den Anlagebedingungen zugelassenen Vermögensgegenstände erworben und veräußert. Zulässige Vermögensgegenstände sind Wertpapiere (z.B. Aktien, Anleihen, Genussscheine und Zertifikate), Geldmarktinstrumente, Bankguthaben, Investmentanteile, Derivate und sonstige Anlageinstrumente. Derivate dürfen zu Investitions- und Absicherungszwecken erworben werden.

Der Fonds ist an keine Benchmark gebunden. Je nach Marktlage kann er sowohl zyklisch als auch antizyklisch handeln.

Die Mandatsstruktur zum Berichtsstichtag stellt sich wie folgt dar:

| Fondsvermögen | Anteile | Anteilwert | |

|---|---|---|---|

| Europäischer Mittelstandsanleihen FONDS | 6.857.150,70 EUR | ||

| Europäischer Mittelstandsanleihen FONDS (I) | 2.689.731,12 EUR | 33.039,00 | 81,41 EUR |

| Europäischer Mittelstandsanleihen FONDS (R) | 4.167.419,58 EUR | 51.700,00 | 80,61 EUR |

Zum Berichtsstichtag besteht folgende Asset Allocation:

| Tageswert EUR | Tageswert % FV | |

|---|---|---|

| Renten in EUR | 6.075.592,18 | 88,60 % |

| Kasse / Forder. u. Verbindl. | 781.558,52 | 11,40 % |

| Summe | 6.857.150,70 | 100,00 % |

Die größten Einzelpositionen im Portfolio (gemessen am Tageswert in Euro) sind zum Berichtsstichtag:

| Bezeichnung | Tageswert % FV |

|---|---|

| PORTUGAL 15-25 | 14,56% |

| BRD USCHAT.AUSG.23/05 | 11,65% |

| BUNDESOBL.V.20/25 S.182 | 11,16% |

| NSI NETFDS.IS 20/25 | 7,87% |

| GREEN LD.IN. 20/27 | 7,43% |

Die Anteilklasse I konnte im Geschäftsjahr einen Wertverlust in Höhe von -7,10 % erzielen.

Die Anteilklasse R konnte im Geschäftsjahr einen Wertverlust in Höhe von -7,52 % erzielen.

Die durchschnittliche Volatilität der Anteilklasse I lag im Geschäftsjahr bei 6,67 %.

Die durchschnittliche Volatilität der Anteilklasse R lag im Geschäftsjahr bei 6,66 %.

Im Berichtszeitraum wurde für die Anteilklasse (I) ein saldiertes Veräußerungsergebnis in Höhe von -1.185.491,76 Euro realisiert. Das Veräußerungsergebnis ist im Wesentlichen auf die Veräußerungen von Renten zurückzuführen.

Im Berichtszeitraum wurde für die Anteilklasse (R) ein saldiertes Veräußerungsergebnis in Höhe von -1.839.320,77 Euro realisiert. Das Veräußerungsergebnis ist im Wesentlichen auf die Veräußerungen von Renten zurückzuführen.

Aus der im Anhang gem. § 7 Nr. 9 KARBV genannten Verwaltungsvergütung der KVG zahlt die KVG eine Basisvergütung in Höhe von 73.791,32 EUR an den Berater.

Die Berichtserstattung nach Offenlegungsverordnung sowie der EU-Taxonomieverordnung im Berichtszeitraum sind dem Anhang „Regelmäßige Informationen zu den in Artikel 8 Absätze 1,2 und 2a der Verordnung (EU) 2019/2088 und Artikel 6 Absatz 1 der Verordnung (EU) 202/852 genannten Finanzprodukten“ zu entnehmen.

Die Wertentwicklung des Fonds kann durch folgende Risiken und Unsicherheiten beeinträchtigt werden:

Der Angriff Russlands gegen die Ukraine im Februar 2022 wirkt sich nach wie vor auch auf das Kapitalmarktumfeld aus. Insbesondere die Veränderung von Rohstoffpreisen als auch die allgemeine Risikoaversion durch mögliche weitere Eskalation oder Verknappung des Rohstoffangebots können zu stärkeren Schwankungen führen. Die Auswirkungen auf die Vermögens-, Finanz- und Ertragslage des Sondervermögens hängen somit auch an Verlauf und Dauer des Krieges und den Handlungen der weiteren (geld-)politischen und wirtschaftlichen Akteure. Insofern unterliegt auch die zukünftige Wertentwicklung des Sondervermögens erhöhten Schwankungsrisiken.

Im Folgenden werden die Risiken dargestellt, die mit einer Anlage in ein Investmentvermögen typischerweise verbunden sind. Diese Risiken können sich nachteilig auf den Anteilwert, auf das vom Anleger investierte Kapital sowie auf die vom Anleger geplante Haltedauer der Fondsanlage auswirken. Diese Risiken umfassen auch mögliche Auswirkungen aus Russlands Krieg gegen die Ukraine, wobei deren unklare noch nicht absehbare ökonomische Folgen diese Risiken zusätzlich negativ beeinflussen können:

Zinsänderungsrisiko

Mit der Investition in festverzinsliche Wertpapiere ist die Möglichkeit verbunden, dass sich das Marktzinsniveau, das im Zeitpunkt der Begebung eines Wertpapiers besteht, ändern kann. Steigen die Marktzinsen gegenüber den Zinsen zum Zeitpunkt der Emission, so fallen i.d.R. die Kurse der festverzinslichen Wertpapiere. Fällt dagegen der Marktzins, so steigt der Kurs festverzinslicher Wertpapiere. Diese Kursentwicklung führt dazu, dass die aktuelle Rendite des festverzinslichen Wertpapiers in etwa dem aktuellen Marktzins entspricht. Diese Kursschwankungen fallen jedoch je nach (Rest-)Laufzeit der festverzinslichen Wertpapiere unterschiedlich aus. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben geringere Kursrisiken als festverzinsliche Wertpapiere mit längeren Laufzeiten. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben demgegenüber in der Regel geringere Renditen als festverzinsliche Wertpapiere mit längeren Laufzeiten. Geldmarktinstrumente besitzen aufgrund ihrer kurzen Laufzeit von maximal 397 Tagen tendenziell geringere Kursrisiken. Daneben können sich die Zinssätze verschiedener, auf die gleiche Währung lautender zinsbezogener Finanzinstrumente mit vergleichbarer Restlaufzeit unterschiedlich entwickeln.

Eine Vermögensaufstellung über das Portfolio zum 31. März 2024 sowie eine Übersicht über während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen, finden Sie auf den Folgeseiten dieses Berichts.

Wesentliche Änderungen

Mit Wirkung zum 01.04.2024 erfolgte ein Wechsel des Fondsmanagements von der Monega Kapitalanlagegesellschaft mbH, Köln auf Murphy & Spitz Nachhaltige Vermögensverwaltung AG, Bonn.

Ebenfalls mit Wirkung zum 01.04.2024 wurde die Beratungstätigkeit mit NFS Netfonds Financial Service GmbH, Hamburg gekündigt.

Anmerkungen

Die Berechnung der Wertentwicklung erfolgt nach der BVI-Methode ohne Berücksichtigung von Ausgabeaufschlägen oder Rücknahmeabschlägen.

WIR WEISEN DARAUF HIN, DASS DIE HISTORISCHE WERTENTWICKLUNG DES FONDS KEINE PROGNOSE FÜR DIE ZUKUNFT ERMÖGLICHT.

Im Berichtszeitraum wurden keine Transaktionen für Rechnung des Fonds über Broker ausgeführt, die eng verbundene Unternehmen und Personen sind.

Ergänzende Angaben nach der Aktionärsrichtlinie:

Portfolioumschlagsrate in Prozent 53,3424

Nähere Angaben hinsichtlich unseres Umgangs mit Stimmrechten, Interessenkonflikten sowie der mittel- und langfristigen Entwicklung der Investments bei der Anlageentscheidung finden Sie auf unserer Internetpräsens unter www.monega.de/mitwirkungspolitik.

Vermögensübersicht

| Kurswert | % des | ||

| in EUR | Fondsver- | ||

| mögens | |||

| *) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. | |||

| I. Vermögensgegenstände | 6.864.391,54 | 100,11 | |

| 1. Aktien | 0,00 | 0,00 | |

| 2. Anleihen | 6.075.592,18 | 88,60 | |

| Regierungsanleihen | 3.064.307,26 | 44,69 | |

| Finanzsektor | 1.663.940,00 | 24,27 | |

| Immobilien | 509.757,55 | 7,43 | |

| Investitionsgüter | 348.914,37 | 5,09 | |

| Technologie & Elektronik | 197.480,00 | 2,88 | |

| Energiewerte | 191.193,00 | 2,79 | |

| Konsumgüter | 100.000,00 | 1,46 | |

| 3. Derivate | 0,00 | 0,00 | |

| 4. Forderungen | 92.515,17 | 1,35 | |

| 5. Kurzfristig liquidierbare Anlagen | 0,00 | 0,00 | |

| 6. Bankguthaben | 696.284,19 | 10,15 | |

| 7. Sonstige Vermögensgegenstände | 0,00 | 0,00 | |

| II. Verbindlichkeiten | -7.240,84 | -0,11 | |

| Sonstige Verbindlichkeiten | -7.240,84 | -0,11 | |

| III. Fondsvermögen | 6.857.150,70 | 100,00 | *) |

Vermögensaufstellung

| Gattungsbezeichnung ISIN Markt |

Stück bzw. | Bestand | Käufe/ | Verkäufe/ | Kurs | Kurswert | % des | |

|---|---|---|---|---|---|---|---|---|

| Anteile | 31.03.2024 | Zugänge | Abgänge | in EUR | Fondsver- | |||

| bzw. Whg. | im Berichtszeitraum | mögens | ||||||

| *) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein. | ||||||||

| Börsengehandelte Wertpapiere | 3.922.979,18 | 57,21 | ||||||

| Verzinsliche Wertpapiere | ||||||||

| Euro | 3.922.979,18 | 57,21 | ||||||

| 0,0000 % BUND. OBL. S.182 DE0001141828 |

EUR | 800.000 | 800.000 | – | % | 95,652 | 765.216,00 | 11,16 |

| 0,0000 % BUND UNV.SCHANW. A.23/05 DE000BU0E048 |

EUR | 800.000 | 800.000 | – | % | 99,860 | 798.881,26 | 11,65 |

| 2,8750 % PORTUGAL V.15-25 PTOTEKOE0011 |

EUR | 1.000.000 | 1.000.000 | – | % | 99,848 | 998.480,00 | 14,56 |

| 2,8750 % PORTUGAL V.16-26 PTOTETOE0012 |

EUR | 500.000 | 500.000 | – | % | 100,346 | 501.730,00 | 7,32 |

| 3,0000 % PROGR. V.18-26 DE000A2G8WA3 |

EUR | 350.000 | – | 200.000 | % | 99,690 | 348.914,37 | 5,09 |

| 4,2500 % GREEN LAND INV. V.20-27 DE000A283WN9 |

EUR | 500.000 | – | – | % | 101,952 | 509.757,55 | 7,43 |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | 1.955.133,00 | 28,51 | ||||||

| Verzinsliche Wertpapiere | ||||||||

| Euro | 1.955.133,00 | 28,51 | ||||||

| 4,2500 % NSI NETFD.STRUC.INV. V.20-25 DE000A254T16 |

EUR | 600.000 | – | – | % | 90,000 | 540.000,00 | 7,87 |

| 5,0000 % DOMAINES KILGER V.20-25 DE000A254R00 |

EUR | 795.000 | – | 5.000 | % | 62,000 | 492.900,00 | 7,19 |

| 6,5000 % DE-VAU-GE V.20-25 DE000A289C55 |

EUR | 100.000 | – | 400.000 | % | 100,000 | 100.000,00 | 1,46 |

| 6,5000 % PHOTON EN. V.21-27 DE000A3KWKY4 |

EUR | 300.000 | – | 400.000 | % | 63,731 | 191.193,00 | 2,79 |

| 6,7500 % RAMFORT V.21-26 DE000A3H2T47 |

EUR | 832.000 | – | 18.000 | % | 47,000 | 391.040,00 | 5,70 |

| 12,0000 % AEROF SWEDEN B. (PUBL) V.21-24 SE0015483151 |

EUR | 300.000 | – | 200.000 | % | 80,000 | 240.000,00 | 3,50 |

| Nicht notierte Wertpapiere | 197.480,00 | 2,88 | ||||||

| Verzinsliche Wertpapiere | ||||||||

| Euro | 197.480,00 | 2,88 | ||||||

| 4,5000 % WOLFTANK-ADISA HOLD. V.21-25 AT0000A2MMJ7 |

EUR | 200.000 | – | – | % | 98,740 | 197.480,00 | 2,88 |

| Summe Wertpapiervermögen | 6.075.592,18 | 88,60 | ||||||

| Bankguthaben, nicht verbriefte Geldmarktinstrumente und Geldmarktfonds | 696.284,19 | 10,15 | ||||||

| Bankguthaben | 696.284,19 | 10,15 | ||||||

| EUR-Guthaben bei: | ||||||||

| Verwahrstelle | ||||||||

| DZ BANK AG DEUTSCHE ZENTRAL-GENOSSENSCHAFTSBANK,FRANKFURT AM MAIN | EUR | 696.284,19 | % | 100,000 | 696.284,19 | 10,15 | ||

| Sonstige Vermögensgegenstände | 92.515,17 | 1,35 | ||||||

| ZINSANSPRÜCHE | EUR | 89.605,82 | 89.605,82 | 1,31 | ||||

| FORDERUNGEN AUS SCHWEBENDEN GESCHÄFTEN | EUR | 2.909,35 | 2.909,35 | 0,04 | ||||

| Sonstige Verbindlichkeiten | -7.240,84 | -0,11 | ||||||

| KOSTENABGRENZUNGEN | EUR | -7.240,84 | -7.240,84 | -0,11 | ||||

| Fondsvermögen | EUR | 6.857.150,70 | 100,00*) | |||||

| Europäischer Mittelstandsanleihen FONDS (I) | |

| ISIN | DE000A2PF0N2 |

| Fondsvermögen (EUR) | 2.689.731,12 |

| Anteilwert (EUR) | 81,41 |

| Umlaufende Anteile (STK) | 33.039,00 |

| Europäischer Mittelstandsanleihen FONDS (R) | |

| ISIN | DE000A2PF0P7 |

| Fondsvermögen (EUR) | 4.167.419,58 |

| Anteilwert (EUR) | 80,61 |

| Umlaufende Anteile (STK) | 51.700,00 |

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Sondervermögens sind auf der Grundlage nachstehender Kurse/Marktsätze bewertet:

Alle Vermögenswerte: Kurse bzw. Marktsätze per 28.03.2024 oder letztbekannte.

Im Berichtszeitraum haben gegebenenfalls Kapitalmaßnahmen und eventuelle unterjährige Änderungen der Stammdaten eines Wertpapiers stattgefunden. Diese Kapitalmaßnahmen und die Umbuchungen aufgrund von Stammdatenänderungen sind ohne Umsatzzahlen in der „Vermögensaufstellung“ und in den „Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen“ enthalten.

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind

| Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag): | ||||

| Gattungsbezeichnung | ISIN | Stück bzw. | Käufe/ | Verkäufe/ |

| Anteile | Zugänge | Abgänge | ||

| bzw. Whg. | ||||

| Börsengehandelte Wertpapiere | ||||

| Verzinsliche Wertpapiere | ||||

| Euro | ||||

| 0,5000 % FRANKREICH V.14-25 | FR0012517027 | EUR | 800.000 | 800.000 |

| 3,9500 % GRENKE FIN. MTN V.20-25 | XS2155486942 | EUR | – | 500.000 |

| 5,0000 % AT&S FRN V.22-UND. | XS2432941693 | EUR | – | 400.000 |

| 5,5000 % UBM DEV. FRN V.21-UND. | XS2355161956 | EUR | – | 200.000 |

| 6,5000 % NEUE ZWL V.18-24 | DE000A2NBR88 | EUR | – | 200.000 |

| 7,2500 % AZERION GR. V.21-24 | SE0015837794 | EUR | – | 500.000 |

| 7,5000 % PORR FRN V.21-UND. | XS2408013709 | EUR | – | 700.000 |

| 8,1750 % INFRONT V.21-26 | NO0011130155 | EUR | – | 300.000 |

| 9,4370 % NORSKE SKOG FRN V.21-26 | NO0010936065 | EUR | – | 300.000 |

| 10,7140 % SGL GR. FRN V.23-28 | NO0012826033 | EUR | – | 601.000 |

| 11,0000 % IUTECRED.FIN. V.21-26 | XS2378483494 | EUR | – | 475.000 |

| 12,8750 % MULTITUDE FRN V.21-UND. | NO0011037327 | EUR | – | 700.000 |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | ||||

| Verzinsliche Wertpapiere | ||||

| Euro | ||||

| 0,0000 % BUND UNV.SCHANW. A.23/01 | DE000BU0E014 | EUR | 300.000 | 300.000 |

| 0,0000 % BUND UNV.SCHANW. A.23/04 | DE000BU0E030 | EUR | 800.000 | 800.000 |

| 0,0000 % EYEMAXX R.EST. V.20-25 | DE000A289PZ4 | EUR | – | 500.000 |

| 3,5000 % VANDEMOORTELE V.16-23 | BE0002268374 | EUR | – | 200.000 |

| 4,5000 % HOMANN HOLZWERKST. 21-26 | DE000A3H2V19 | EUR | – | 833.000 |

| 5,0000 % GROSS&PART.GRUNDST. V.20-25 | DE000A254N04 | EUR | – | 400.000 |

| 5,7500 % LOXAM V.19-27 | XS2031871143 | EUR | – | 400.000 |

| 6,0000 % NEUE ZWL V.21-26 | DE000A3MP5K7 | EUR | – | 800.000 |

| 6,1250 % MARCOLIN V.21-26 | XS2346563500 | EUR | – | 400.000 |

| 6,5000 % GREENCELLS V.20-25 | DE000A289YQ5 | EUR | – | 500.000 |

| 8,0000 % AGRI RES.GR. V.21-28 | DE000A287088 | EUR | – | 700.000 |

| 8,5000 % METALCORP GR. V.21-26 | DE000A3KRAP3 | EUR | – | 800.000 |

| 9,1760 % ADVANZIA BK. FRN V.21-31 | NO0010955909 | EUR | – | 200.000 |

| 10,2500 % R-LOGITECH V.18-24 | DE000A3LJCA6 | EUR | – | 801.815 |

| 10,9700 % OEP FINNISH BIDCO V.22-27 | NO0012547274 | EUR | – | 600.000 |

| Nicht notierte Wertpapiere | ||||

| Verzinsliche Wertpapiere | ||||

| Euro | ||||

| 10,6870 % SKILL BIDCO FRN V.23-28 | NO0012826041 | EUR | – | 300.000 |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

Europäischer Mittelstandsanleihen FONDS (I)

| EUR | ||

| insgesamt | ||

| Anteile im Umlauf | 33.039,00 | |

| I. Erträge | ||

| 1. Dividenden inländischer Aussteller | 0,00 | |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | 0,00 | |

| 3. Zinsen aus inländischen Wertpapieren | 64.820,99 | |

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | 91.725,89 | |

| 5. Zinsen aus Liquiditätsanlagen im Inland | 12.095,04 | |

| 6. Zinsen aus Liquiditätsanlagen im Ausland (vor Quellensteuer) | 0,00 | |

| 7. Erträge aus Investmentanteilen | 0,00 | |

| 8. Erträge aus Wertpapier-Darlehen- und -Pensionsgeschäften | 0,00 | |

| 9. Abzug ausländischer Quellensteuer | 0,00 | |

| 10. Sonstige Erträge | 3.878,44 | |

| Summe der Erträge | 172.520,36 | |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | 0,00 | |

| 2. Verwaltungsvergütung | -25.981,48 | |

| 3. Verwahrstellenvergütung | -5.644,04 | |

| 4. Prüfungs- und Veröffentlichungskosten | -3.673,84 | |

| 5. Sonstige Aufwendungen | -4.738,51 | |

| Summe der Aufwendungen | -40.037,87 | |

| III. Ordentlicher Nettoertrag | 132.482,49 | |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | 6.909,05 | |

| 2. Realisierte Verluste | -1.192.400,81 | |

| Ergebnis aus Veräußerungsgeschäften | -1.185.491,76 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | -1.053.009,27 | |

| 1. Nettoveränderung der nicht realisierten Gewinne | -6.710,03 | |

| 2. Nettoveränderung der nicht realisierten Verluste | 807.468,51 | |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 800.758,48 | |

| VII. Ergebnis des Geschäftsjahres | -252.250,79 | |

Ertrags- und Aufwandsrechnung

(inkl. Ertragsausgleich)

Europäischer Mittelstandsanleihen FONDS (R)

| EUR | ||

| insgesamt | ||

| Anteile im Umlauf | 51.700,00 | |

| I. Erträge | ||

| 1. Dividenden inländischer Aussteller | 0,00 | |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | 0,00 | |

| 3. Zinsen aus inländischen Wertpapieren | 100.575,53 | |

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | 142.401,84 | |

| 5. Zinsen aus Liquiditätsanlagen im Inland | 18.768,71 | |

| 6. Zinsen aus Liquiditätsanlagen im Ausland (vor Quellensteuer) | 0,00 | |

| 7. Erträge aus Investmentanteilen | 0,00 | |

| 8. Erträge aus Wertpapier-Darlehen- und -Pensionsgeschäften | 0,00 | |

| 9. Abzug ausländischer Quellensteuer | 0,00 | |

| 10. Sonstige Erträge | 6.014,33 | |

| Summe der Erträge | 267.760,41 | |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | 0,00 | |

| 2. Verwaltungsvergütung | -61.464,27 | |

| 3. Verwahrstellenvergütung | -8.752,13 | |

| 4. Prüfungs- und Veröffentlichungskosten | -5.792,25 | |

| 5. Sonstige Aufwendungen | -5.944,96 | |

| Summe der Aufwendungen | -81.953,61 | |

| III. Ordentlicher Nettoertrag | 185.806,80 | |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | 10.723,73 | |

| 2. Realisierte Verluste | -1.850.044,50 | |

| Ergebnis aus Veräußerungsgeschäften | -1.839.320,77 | |

| V. Realisiertes Ergebnis des Geschäftsjahres | -1.653.513,97 | |

| 1. Nettoveränderung der nicht realisierten Gewinne | -9.894,21 | |

| 2. Nettoveränderung der nicht realisierten Verluste | 1.311.565,69 | |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | 1.301.671,48 | |

| VII. Ergebnis des Geschäftsjahres | -351.842,49 | |

Entwicklungsrechnung

Europäischer Mittelstandsanleihen FONDS (I)

| EUR | ||

| insgesamt | ||

| I. Wert der Anteilklasse am Beginn des Geschäftsjahres | 7.617.015,51 | |

| 1. Ausschüttung für das Vorjahr | -431.697,32 | |

| 2. Zwischenausschüttungen | 0,00 | |

| 3. Mittelzufluss/-abfluss (netto) | -4.115.175,31 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 0,00 | |

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -4.115.175,31 | |

| 4. Ertragsausgleich/Aufwandsausgleich | -128.160,97 | |

| 5. Ergebnis des Geschäftsjahres | -252.250,79 | |

| davon nicht realisierte Gewinne | -6.710,03 | |

| davon nicht realisierte Verluste | 807.468,51 | |

| II. Wert der Anteilklasse am Ende des Geschäftsjahres | 2.689.731,12 | |

Entwicklungsrechnung

Europäischer Mittelstandsanleihen FONDS (R)

| EUR | ||

| insgesamt | ||

| I. Wert der Anteilklasse am Beginn des Geschäftsjahres | 7.936.217,65 | |

| 1. Ausschüttung für das Vorjahr | -383.328,54 | |

| 2. Zwischenausschüttungen | 0,00 | |

| 3. Mittelzufluss/-abfluss (netto) | -2.859.868,75 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 119.587,43 | |

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -2.979.456,18 | |

| 4. Ertragsausgleich/Aufwandsausgleich | -173.758,29 | |

| 5. Ergebnis des Geschäftsjahres | -351.842,49 | |

| davon nicht realisierte Gewinne | -9.894,21 | |

| davon nicht realisierte Verluste | 1.311.565,69 | |

| II. Wert der Anteilklasse am Ende des Geschäftsjahres | 4.167.419,58 | |

Vergleichende Übersicht über die letzten drei Geschäftsjahre

Europäischer Mittelstandsanleihen FONDS (I)

| 31.03.2021 | 31.03.2022 | 31.03.2023 | 31.03.2024 | |

| Vermögen in Tsd. EUR | 13.101 | 17.984 | 7.617 | 2.690 |

| Anteilwert in EUR | 105,45 | 103,22 | 92,99 | 81,41 |

Vergleichende Übersicht über die letzten drei Geschäftsjahre

Europäischer Mittelstandsanleihen FONDS (R)

| 31.03.2021 | 31.03.2022 | 31.03.2023 | 31.03.2024 | |

| Vermögen in Tsd. EUR | 7.448 | 11.981 | 7.936 | 4.167 |

| Anteilwert in EUR | 105,16 | 102,41 | 91,99 | 80,61 |

Verwendungsrechnung

Europäischer Mittelstandsanleihen FONDS (I)

| EUR | EUR | |

| insgesamt | pro Anteil | |

| *) Die Zuführung aus dem Sondervermögen entspricht dem Betrag, um den die Gesamtausschüttung das realisierte Ergebnis des Geschäftsjahres und den Vortrag aus dem Vorjahr übersteigt. | ||

| Anteile im Umlauf | 33.039,00 | |

| I. Für die Ausschüttung verfügbar | 49.558,50 | 1,50 |

| 1. Vortrag aus dem Vorjahr | 0,00 | 0,00 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | -1.053.009,27 | -31,87 |

| 3. Zuführung aus dem Sondervermögen *) | 1.102.567,77 | 33,37 |

| II. Nicht für die Ausschüttung verwendet | 0,00 | 0,00 |

| 1. Der Wiederanlage zugeführt | 0,00 | 0,00 |

| 2. Vortrag auf neue Rechnung | 0,00 | 0,00 |

| III. Gesamtausschüttung | 49.558,50 | 1,50 |

| 1. Zwischenausschüttung | 0,00 | 0,00 |

| 2. Endausschüttung | 49.558,50 | 1,50 |

Verwendungsrechnung

Europäischer Mittelstandsanleihen FONDS (R)

| EUR | EUR | |

| insgesamt | pro Anteil | |

| *) Die Zuführung aus dem Sondervermögen entspricht dem Betrag, um den die Gesamtausschüttung das realisierte Ergebnis des Geschäftsjahres und den Vortrag aus dem Vorjahr übersteigt. | ||

| Anteile im Umlauf | 51.700,00 | |

| I. Für die Ausschüttung verfügbar | 77.550,00 | 1,50 |

| 1. Vortrag aus dem Vorjahr | 0,00 | 0,00 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | -1.653.513,97 | -31,98 |

| 3. Zuführung aus dem Sondervermögen *) | 1.731.063,97 | 33,48 |

| II. Nicht für die Ausschüttung verwendet | 0,00 | 0,00 |

| 1. Der Wiederanlage zugeführt | 0,00 | 0,00 |

| 2. Vortrag auf neue Rechnung | 0,00 | 0,00 |

| III. Gesamtausschüttung | 77.550,00 | 1,50 |

| 1. Zwischenausschüttung | 0,00 | 0,00 |

| 2. Endausschüttung | 77.550,00 | 1,50 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| Das durch Derivate erzielte | ||

| zugrundeliegende Exposure | EUR | 0,00 |

| Bestand der Wertpapiere am Fondsvermögen | 88,60 % |

| Bestand der Derivate am Fondsvermögen | 0,00 % |

Die Auslastung der Obergrenze für das Marktrisikopotential wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem einfachen Ansatz ermittelt.

Sonstige Angaben

| Europäischer Mittelstandsanleihen FONDS (I) | |

| ISIN | DE000A2PF0N2 |

| Fondsvermögen (EUR) | 2.689.731,12 |

| Anteilwert (EUR) | 81,41 |

| Umlaufende Anteile (STK) | 33.039,00 |

| Ausgabeaufschlag | bis zu 3,00%, derzeit 0,00% |

| Verwaltungsvergütung (p.a.) | bis zu 1,50%, derzeit 0,95% |

| Mindestanlagesumme (EUR) | 100.000,00 |

| Ertragsverwendung | Ausschüttung |

| Europäischer Mittelstandsanleihen FONDS (R) | |

| ISIN | DE000A2PF0P7 |

| Fondsvermögen (EUR) | 4.167.419,58 |

| Anteilwert (EUR) | 80,61 |

| Umlaufende Anteile (STK) | 51.700,00 |

| Ausgabeaufschlag | bis zu 3,00%, derzeit 3,00% |

| Verwaltungsvergütung (p.a.) | bis zu 1,50%, derzeit 1,45% |

| Mindestanlagesumme (EUR) | keine |

| Ertragsverwendung | Ausschüttung |

Angaben zum Bewertungsverfahren gemäß §§ 26-31 und 34 KARBV

Alle Vermögensgegenstände, die zum Handel an einer Börse oder einem anderem organisierten Markt zugelassen oder in diesen einbezogen sind, werden mit dem zuletzt verfügbaren Preis bewertet, der aufgrund von fest definierten Kriterien als handelbar eingestuft werden kann und der eine verlässliche Bewertung sicherstellt (§§ 27, 34 KARBV).

Die verwendeten Preise sind Börsenpreise, Notierungen auf anerkannten Informationssystemen oder Kurse aus emittentenunabhängigen Bewertungssystemen (§§ 28, 34 KARBV).

Anteile an Investmentvermögen werden mit ihrem zuletzt verfügbaren veröffentlichten Rücknahmekurs der jeweiligen Kapitalverwaltungsgesellschaft bewertet.

Bankguthaben werden zum Nennwert zuzüglich zugeflossener Zinsen, kündbare Festgelder zum Verkehrswert und Verbindlichkeiten zum Rückzahlungsbetrag bewertet (§§ 29, 34 KARBV).

Die Bewertung erfolgt grundsätzlich zum letzten gehandelten Preis gemäß festgelegtem Bewertungszeitpunkt (Vortag oder gleichtägig).

Vermögensgegenstände, die nicht zum Handel an einem organisierten Markt zugelassen sind oder für die keine handelbaren Kurse festgestellt werden können, werden mit Hilfe von anerkannten Bewertungsmodellen auf Basis beobachtbarer Marktdaten bewertet. Ist keine Bewertung auf Basis von Modellen möglich, erfolgt eine Bewertung durch andere geeignete Verfahren zur Preisfeststellung (§§ 28, 34 KARBV). Andere geeignete Verfahren kann die Verwendung eines von einem Dritten ermittelten Preises sein und unterliegt einer Plausibilitätsprüfung durch die KVG.

Optionen und Futures, die zum Handel an einer Börse zugelassen oder in einem organisierten Markt einbezogen sind, werden zu dem jeweils verfügbaren handelbaren Kurs (Settlementpreis der jeweiligen Börse), der eine verlässliche Bewertung gewährleistet, bewertet.

Angaben zur Transparenz sowie zur Gesamtkostenquote

Die KVG erhält keine Rückvergütungen der aus dem Sondervermögen an die Verwahrstelle und an Dritte geleisteten Vergütung und Aufwandserstattungen.

Die KVG gewährt sogenannte Vermittlungsfolgeprovision an Vermittler aus der von dem Sondervermögen an sie geleisteten Vergütung in wesentlichem Umfang (mehr als 10 %).

| Transaktionskosten | EUR | 7.276,70 |

Die Transaktionskosten berücksichtigen sämtliche Kosten, die im Berichtszeitraum für Rechnung des Sondervermögens separat ausgewiesen bzw. abgerechnet wurden und in direktem Zusammenhang mit einem Kauf oder Verkauf von Vermögensgegenständen stehen.

| Europäischer Mittelstandsanleihen FONDS (I) |

| Gesamtkostenquote (ohne Performancefee und Transaktionskosten) | 1,44 % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus.

| Europäischer Mittelstandsanleihen FONDS (R) |

| Gesamtkostenquote (ohne Performancefee und Transaktionskosten) | 1,93 % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus.

Wesentliche sonstige Erträge und sonstige Aufwendungen sowie Zusammensetzung der Verwaltungsvergütung

Europäischer Mittelstandsanleihen FONDS (I)

| Wesentliche sonstige Erträge: | ||

| Nachbesserungszahlungen | EUR | 2.325,61 |

| Die Verwaltungsvergütung setzt sich wie folgt zusammen: | ||

| Verwaltungsvergütung KVG | EUR | -25.981,48 |

| Performanceabhängige Vergütung Asset Manager | EUR | 0,00 |

| Wesentliche sonstige Aufwendungen: | ||

| Gebühren externer Dienstleister, z.B. V&R, S&P | EUR | -4.834,53 |

Europäischer Mittelstandsanleihen FONDS (R)

| Wesentliche sonstige Erträge: | ||

| Nachbesserungszahlungen | EUR | 3.606,50 |

| Die Verwaltungsvergütung setzt sich wie folgt zusammen: | ||

| Verwaltungsvergütung KVG | EUR | -61.464,27 |

| Performanceabhängige Vergütung Asset Manager | EUR | 0,00 |

| Wesentliche sonstige Aufwendungen: | ||

| Gebühren externer Dienstleister, z.B. V&R, S&P | EUR | -6.092,91 |

Angaben zur Vergütung gemäß § 101 KAGB

Die nachfolgenden Informationen – insbesondere die Vergütung und deren Aufteilung sowie die Bestimmung der Anzahl der Mitarbeiter – basieren auf dem Jahresabschluss der Gesellschaft vom 31. Dezember 2022 betreffend das Geschäftsjahr 2022.

Die Gesamtsumme der im abgelaufenen Geschäftsjahr 2022 gezahlten Vergütungen beträgt 4,23 Mio. EUR (nachfolgend „Gesamtsumme“) und verteilt sich auf 41 Mitarbeiter.

Hiervon entfallen 3,37 Mio. EUR auf feste und 0,87 Mio. EUR auf variable Vergütungen. Die Grundlage der ermittelten Vergütungen bildet der in der Gewinn- und Verlustrechnung niedergelegte Personalaufwand. Die Vergütungsangaben beinhalten dabei neben den an die Mitarbeiter ausgezahlten fixen und variablen Vergütungen individuell versteuerte Sachzuwendungen wie z.B. Dienstwagen. Aus dem Sondervermögen wurden keine direkten Beträge, auch nicht als Carried Interest, an Mitarbeiter gezahlt.

| Gesamtsumme der im abgelaufenen Wirtschafts- | ||

|---|---|---|

| jahr der KVG gezahlten Vergütung an Mitarbeiter | ||

| (in Mio. EUR) | EUR | 4,23 |

| davon fix | EUR | 3,37 |

| davon variabel | EUR | 0,87 |

| Zahl der begünstigten Mitarbeiter inkl. Geschäftsführer: | 41 |

| Summe der im abgelaufenen Wirtschaftsjahr 2022 | ||

|---|---|---|

| von der KVG gezahlten Vergütung an Risktaker | ||

| (in Mio. EUR) | EUR | 3,50 |

| davon an Geschäftsführer | EUR | 1,00 |

| davon an sonstige Führungskräfte | EUR | 1,41 |

| davon an Mitarbeiter mit Kontrollfunktion* | EUR | 2,18 |

| davon an übrige Risktaker | EUR | 0,84 |

*Hinweis: Soweit zwischen Führungskräften und Mitarbeitern mit Kontrollfunktion Personenidentität besteht, werden die entsprechenden Vergütungen in beiden Positionen und damit doppelt ausgewiesen.

| Summe der im abgelaufenen Wirtschaftsjahr 2022 von der KVG gezahlten Vergütungen an Mitarbeiter in der gleichen Einkommensstufe wie Risktaker (in Mio. EUR): | 0,31 |

Die Vergütungen der Mitarbeiter folgen einer festgelegten Vergütungspolitik, deren Grundsätze als Zusammenfassung auf der Homepage der Gesellschaft veröffentlicht werden. Sie besteht aus einer festen Vergütung, die sich bei Tarifangestellten nach dem Tarifvertrag und bei außertariflichen Mitarbeitern nach dem jeweiligen Arbeitsvertrag richtet. Darüber hinaus ist für alle Mitarbeiter grundsätzlich eine variable Vergütung vorgesehen, die sich an dem Gesamtergebnis des Unternehmens und dem individuellen Leistungsbeitrag des einzelnen Mitarbeiters orientiert. Je nach Geschäftsergebnis bzw. individuellem Leistungsbeitrag kann die variable Vergütung jedoch auch komplett entfallen. Der Prozess zur Bestimmung der individuellen variablen Vergütung folgt einem einheitlich vorgegebenen Prozess in einer jährlich stattfindenden Beurteilung mit festen Beurteilungskriterien. Zusätzlich werden allen Mitarbeitern einheitlich Förderungen im Hinblick auf vermögenswirksame Leistungen, Altersvorsorge, Versicherungsschutz, öffentlichen Nahverkehr etc. angeboten. Mitarbeiter ab einer bestimmten Karrierestufe haben zudem einen Anspruch auf Gestellung eines Dienstwagens gemäß der geltenden CarPolicy der Gesellschaft.

Die Vergütungspolitik wurde im Rahmen eines jährlichen Reviews überprüft.

Regelmäßige Informationen zu den in Artikel 8 Absätze 1, 2 und 2a der Verordnung (EU) 2019/2088 und Artikel 6 Absatz 1 der Verordnung (EU) 2020/852 genannten Finanzprodukten

| Name des Produkts: | Unternehmenskennung (LEI-Code): | |

| Europäischer Mittelstandsanleihen FONDS | 529900BI25J0EPCEGG07 | |

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Inwieweit wurden die mit dem Finanzprodukt beworbenen ökologischen und/oder sozialen Merkmale erfüllt? | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Wie wurden bei diesem Finanzprodukt die wichtigsten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren berücksichtigt? | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Welche sind die Hauptinvestitionen dieses Finanzprodukts? | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

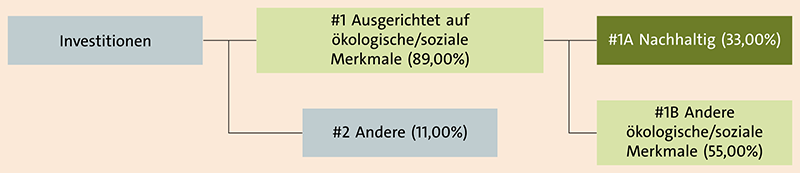

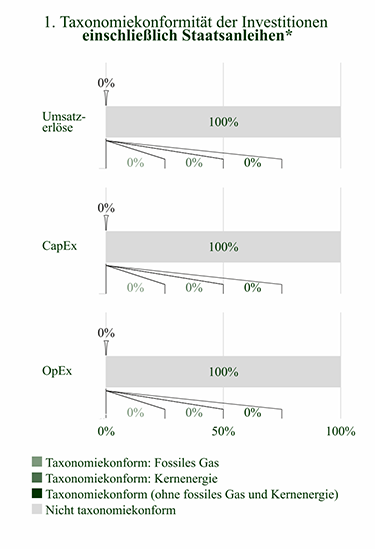

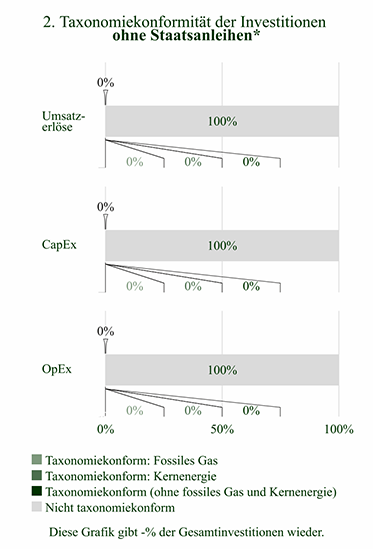

Wie hoch war der Anteil der nachhaltigkeitsbezogenen Investitionen? | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

Welche Maßnahmen wurden während des Bezugszeitraums zur Erfüllung der ökologischen und/oder sozialen Merkmale ergriffen? | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Köln, den 24.07.2024

Monega

Kapitalanlagegesellschaft mbH

Die Geschäftsführung

Vermerk des unabhängigen Abschlussprüfers

An die Monega Kapitalanlagegesellschaft mbH, Köln:

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens Europäischer Mittelstandsanleihen FONDS – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. April 2023 bis zum 31. März 2024, der Vermögensübersicht und der Vermögensaufstellung zum 31. März 2024, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. April 2023 bis zum 31. März 2024 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der Monega Kapitalanlagegesellschaft mbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der Monega Kapitalanlagegesellschaft mbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts zu ermöglichen, der frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen (d.h. Manipulationen der Rechnungslegung und Vermögensschädigungen) oder Irrtümern ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Sondervermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die Monega Kapitalanlagegesellschaft mbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen oder Irrtümern ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus dolosen Handlungen oder Irrtümern resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

identifizieren und beurteilen wir die Risiken wesentlicher falscher Darstellungen aufgrund von dolosen Handlungen oder Irrtümern im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass aus dolosen Handlungen resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, ist höher als das Risiko, dass aus Irrtümern resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, da dolose Handlungen kollusives Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können.

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Monega Kapitalanlagegesellschaft mbH abzugeben.

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Monega Kapitalanlagegesellschaft mbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben.

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Monega Kapitalanlagegesellschaft mbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Monega Kapitalanlagegesellschaft mbH nicht fortgeführt wird.

beurteilen wir Darstellung, Aufbau und Inhalt des Jahresberichts insgesamt, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger bedeutsamer Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Düsseldorf, den 24. Juli 2024

KPMG AG Wirtschaftsprüfungsgesellschaft

Schobel Wirtschaftsprüfer

Möllenkamp Wirtschaftsprüfer