Catella Real Estate AG

München

Catella Bavaria

Jahresbericht zum 31.08.2023

(ISIN DE000A2AS909)

Kennzahlen „auf einen Blick“

| Stand 31.08.2023 | Stand 31.08.2022 | ||||||

| Fondsvermögen | |||||||

| Fondsvermögen netto | 107.343 | 118.713 | TEUR | ||||

| Fondsvermögen brutto (Fondsvermögen netto zzgl. Kredite) | 142.913 | 154.283 | TEUR | ||||

| Netto-Mittelzufluss/-abfluss 1 (korrigiert um Ertragsausgleich/Aufwandsausgleich) | -3.573 | -1.591 | TEUR | ||||

| Finanzierungsquote 2 | 28,2 | 26,4 | % | ||||

| Immobilienvermögen | |||||||

| Immobilienvermögen gesamt (Summe der Verkehrswerte/Kaufpreise für die ersten drei Monate) | 126.215 | 134.595 | TEUR | ||||

| davon direkt gehalten | 126.215 | 134.595 | TEUR | ||||

| davon über Immobilien-Gesellschaften gehalten | 0 | 0 | TEUR | ||||

| Anzahl der Fondsobjekte gesamt | 6 | 5 | |||||

| davon über Immobilien-Gesellschaften gehalten | 0 | 0 | |||||

| davon im Bau/Umbau | 0 | 0 | |||||

| Veränderungen im Immobilienportfolio 1 | |||||||

| Käufe von Objekten | 0 | 0 | |||||

| Verkäufe von Objekten | 0 | 0 | |||||

| Vermietungsquote 3 | 97,1 | 96,9 | % | ||||

| Liquidität | |||||||

| Brutto-Liquidität 4 | 15.276 | 18.194 | TEUR | ||||

| Gebundene Mittel 5 | -2.075 | -3.254 | TEUR | ||||

| Netto-Liquidität 6 | 13.201 | 14.940 | TEUR | ||||

| Liquiditätsquote 7 | 12,3 | 12,6 | % | ||||

| Wertentwicklung (BVI-Rendite) 8,9 | |||||||

| Berichtszeitraum 1 | -4,8 | 8,0 | % | ||||

| seit Auflage 10 | 13,7 | 19,5 | % | ||||

| Anteile | |||||||

| Umlaufende Anteile | 10.385.410 | 10.732.956 | Stück | ||||

| Anteilwert 11 | 10,34 | 11,06 | EUR | ||||

| Ausgabepreis 12 | 10,86 | 11,61 | EUR | ||||

| Ausschüttung | |||||||

| Tag der Ausschüttung | 01.12.2023 | 01.12.2022 | |||||

| Ausschüttung je Anteil | 0,14 | 0,20 | EUR | ||||

| Gesamtkostenquote | 1,08 | 1,06 | % | ||||

Auflage des Fonds:

15.12.2016

ISIN:

DE000A2AS909

WKN:

A2AS90

Internet:

www.catella.com/immobilienfonds

| Im gesamten Bericht können bei Tabellen und Verweisen aus rechentechnischen Gründen Rundungsdifferenzen zu den sich mathematisch exakt erge- benden Werten (Geldeinheiten, Prozentangaben usw.) auftreten. |

||

| 1 | Im Berichtszeitraum vom 01.09.2022 bis 31.08.2023, im Vergleichszeitraum vom 01.09.2021 bis 31.08.2022. | |

| 2 | Summe Kredite bezogen auf Summe der Verkehrswerte aller direkt und indirekt gehaltenen Objekte. | |

| 3 | Stichtagsbezogene Vermietungsquote – Auf Basis Jahres-Bruttosollmietertrag (annualisiert). | |

| 4 | Die Bruttoliquidität errechnet sich aus den Liquiditätsanlagen korrigiert um die Forderungen/Verbindlichkeiten aus Anteilsabsatz abzüglich eventuell kurzfristiger Kreditaufnahme auf den laufenden Konten. | |

| 5 | Gebundene Mittel: für beschlossene Ausschüttungen vorgesehene Mittel, für Ankäufe und Bauvorhaben reservierte Mittel, Bewirtschaftungskosten (abzüglich Forderungen aus Grundstücksbewirtschaftung), Verbindlichkeiten aus Grundstückskäufen und Bauvorhaben, Verbindlichkeiten aus anderen Gründen (abzüglich Verbindlichkeiten aus Devisentermingeschäften zuzüglich 100 % der Verbindlichkeiten aus Devisentermingeschäften, die in den nächsten drei Monaten fällig werden, zuzüglich 50 % der Verbindlichkeiten aus Devisentermingeschäften, die in den nächsten vier bis 12 Monaten fällig werden) und kurzfristige Rückstellungen. | |

| 6 | Brutto-Liquidität abzüglich gebundener Mittel. | |

| 7 | Netto-Liquidität bezogen auf Fondsvermögen netto. | |

| 8 | Berechnungsmethode nach Unterlagen des Bundesverbandes Investment und Asset Management e. V. (BVI): Berechnungsgrundlage: Anlage, Endbewertung und Ertragswiederanlage der Ausschüttung zum Anteilwert (= kostenfreie Wiederanlage); abweichend zur Definition der BVI-Rendite wird die preiswirksame Vereinnahmung des Ausgabeaufschlages in der Rendite nicht berücksichtigt. | |

| 9 | Die jeweilige historische Wertentwicklung des Sondervermögens ermöglicht keine Prognose für die zukünftige Wertentwicklung. | |

| 10 | Angabe zum 31.08.2023 für den Zeitraum vom 15.12.2016 bis 31.08.2023, Angabe zum 31.08.2022 für den Zeitraum vom 15.12.2016 bis 31.08.2022. | |

| 11 | Auf einen Ausweis des Rücknahmepreises wird verzichtet, da derzeit kein Rücknahmeabschlag erhoben wird und somit der Rücknahmepreis dem Anteilpreis entspricht. |

|

| 12 | Anteilpreis inklusive des vertraglich vereinbarten Ausgabeaufschlags von 5 %. Der mögliche Ausgabeaufschlag wird derzeit nicht erhoben. | |

Tätigkeitsbericht

Makroökonomische Gegebenheiten

Im Jahr 2022 sowie im Jahr 2023 befand bzw. befindet sich sowohl die deutsche Volkswirtschaft als auch die gesamte europäische Volkswirtschaft in einem politischen und wirtschaftlichen turbulenten Umfeld. Als eine zentrale Determinante der ökonomischen Unsicherheiten sind die hohen Inflationsraten zu nennen, die sich im Jahr 2022 in der Eurozone etablierten. Diese waren deutlich oberhalb des Zielwertes der Europäischen Zentralbank (EZB) einzuordnen. 1 So lag nach Daten von Eurostat die jährliche Veränderungsrate des Harmonisierten Verbraucherpreisindex (HVPI) in der Eurozone im Jahr 2022 bei 8,4 %. In der deutschen Volkswirtschaft lag die jährliche Veränderungsrate des HVPIs im Jahr 2022 bei 8,7 % und war somit oberhalb der Veränderungsrate für den Euroraum einzuordnen. Im Laufe des Jahres 2023 kam es in der Eurozone zu rückläufigen Inflationsraten. So lag beispielsweise die jährliche Veränderungsrate des HVPIs im September des Jahres 2023 sowohl in der gesamten Eurozone als auch in Deutschland bei 4,3 %. 2 Als einen zentralen Grund für die Reduktion der Inflationsraten ist die Anpassung der Zinspolitik der EZB zu nennen. So hob die EZB in etwas mehr als einem Jahr den Zinssatz für Hauptrefinanzierungsgeschäfte von 0 % auf 4,50 % an. 3 Neben der EZB reagierten auch weitere Zentralbanken wie beispielsweise die Federal Reserve System oder die Bank of England mit Zinserhöhungen auf hohe Inflationsraten. 45

Die volkswirtschaftlichen Turbulenzen spiegeln sich in Daten über die Entwicklung des deutschen Bruttoinlandsproduktes (BIP) wider. So lag im dritten Quartal des Jahres 2023 nach Daten des Statistischen Bundesamtes (Destatis) das preisbereinigte BIP Deutschlands 0,8 % unterhalb des Vorjahresniveaus. 6 Mit Blick auf aktuelle Wirtschaftsdaten wird somit deutlich, dass für das Jahr 2023 ein Rückgang der realen Wirtschaftsleistung Deutschlands zu erwarten ist. So erwartet beispielsweise auch der Internationale Währungsfonds (IWF) in einer Prognose aus dem Oktober des Jahres 2023, dass für das Jahr 2023 für das deutsche reale BIP eine Wachstumsrate von -0,5 % zu erwarten ist. Weiter prognostiziert jedoch der IWF, dass die reale Wirtschaftsleistung Deutschlands sich im Jahr 2024 wieder auf einem positiven Wachstumspfad befinden wird (0,9 %). 7

Die Prognose des IWF deutet an, dass ab dem Jahr 2024 die grundlegend robusten volkswirtschaftlichen Strukturen Deutschlands sich wieder positiv auf das deutsche Wirtschaftswachstum auswirken werden. In diesem Zusammenhang ist zu erwähnen, dass vor allem der Wirtschaftsraum Bayern als ein wichtiges Element der deutschen Volkswirtschaft zu betiteln ist. Bayern verfügt über zahlreiche Standorte von international agierenden Unternehmen. Vor allem die Wirtschaftszentren Nürnberg und München sind als ökonomisch robuste Regionen zu beschreiben. So deuten auch aktuelle Arbeitsmarktdaten die volkswirtschaftliche Stärke Bayerns an. Nach Daten der Bundesagentur für Arbeit lag im September des Jahres 2023 die Arbeitslosenquote in Bayern bei 3,4 %. Mit diesem Wert lag die Arbeitslosenquote Bayerns im September des Jahres 2023 deutlich unterhalb der Quote für die gesamte Ökonomie Deutschlands (Arbeitslosenquote Deutschland September 2023: 5,7 %). 8 Es ist zu erwarten, dass sich die grundlegend robusten ökonomischen Rahmenbedingungen positiv auf die zukünftige Entwicklung des bayrischen Immobilienmarktes auswirken werden.

Der Immobilienmarkt in Bayern

Gesamtwirtschaftliche Entwicklungen haben deutlichen Einfluss auf Entwicklungen auf Immobilienmärkten. So beeinflussen auch die gegenwärtigen volkswirtschaftlichen Turbulenzen den deutschen Immobilienmarkt. Die angespannten ökonomischen Rahmenbedingungen spiegeln sich in den Entwicklungen auf dem deutschen Transaktionsmarkt wider. Vor allem der deutliche Anstieg des Zinsniveaus auf dem Kapitalmarkt der Eurozone führt zu einem starken Rückgang der Nachfrage auf dem Transaktionsmarkt des deutschen Immobilienmarktes. Transaktionsdaten der Datenbank Real Capital Analytics (RCA) (MSCI) verdeutlichen den Nachfragerückgang auf dem deutschen Transaktionsmarkt. So lagen beispielsweise die aggregierten Transaktionsvolumina der Immobilienklassen Büro, Industrial, Einzelhandel und Wohnen auf dem deutschen Immobilienmarkt in den ersten drei Quartalen des Jahres 2023 deutlich unter den jeweiligen Vorjahresniveaus. Im ersten Quartal des Jahres 2023 lag das aggregierte Transaktionsvolumen der betrachteten Assetklassen auf dem deutschen Immobilienmarkt rund 69 % unterhalb des Vorjahreswertes. Im zweiten Quartal des Jahres 2023 war im Vergleich zum Vorjahresniveau ein negatives Wachstum von rund -21 % festzustellen, gefolgt von einem Rückgang von ca. -63 % im dritten Quartal des Jahres 2023. 9

Trotz des deutlichen Nachfragerückganges auf dem deutschen Transaktionsmarkt für Immobilien zeigen sich zahlreiche Mietmärkte des deutschen Immobilienmarktes auch in dem gegenwärtigen Umfeld robust. Vor allem in den Wirtschaftszentren Deutschlands führt ein hoher Bedarf an Wohn- und Gewerbeflächen zu widerstandsfähigen Mietmärkten. Dies gilt ebenfalls für die Wirtschaftszentren Bayerns. In den ökonomisch starken Regionen des Wirtschaftsraumes Bayern befinden sich die Standorte von zahlreichen international agierenden Unternehmen. Die hohe Anzahl an Unternehmensstandorten in den Wirtschaftszentren Bayerns führt auf den entsprechenden Büroimmobilienmärkten Bayerns zu einer robusten Nachfrage nach Büroflächen. Dies spiegelt sich auch in Mietdaten über den bayrischen Büroimmobilienmarkt wider. So kam es im Jahr 2022 auf den bayrischen Büroimmobilienmärkten Augsburg, Erlangen und Nürnberg zu einem Anstieg der Spitzenmieten Büro City. Auch auf dem Büroimmobilienmarkt München zeigen sich die Spitzenmieten in dem gegenwärtigen turbulenten Umfeld robust. So befanden sich die Spitzenmieten Büro City in München in dem zweiten und dritten Quartal des Jahres 2023 auf einem positiven Wachstumspfad. 10 Die Mietdaten deuten an, dass trotz mobiler Arbeitsplatzkonzepte in zentralen Lagen größerer Büroimmobilienmärkte weiterhin eine robuste Nachfrage nach zeitgemäßen Büroflächen (guter energetischer Zustand, moderne Flächengestaltung) vorzufinden ist. Jedoch deuten aktuelle Marktentwicklungen auch an, dass bei dezentraleren Büroflächen, die darüber hinaus nicht den aktuellen Anforderungen entsprechen, eine Verschlechterung der Marktposition in Zukunft als realistisches Szenario einzustufen ist.

Der Markt für Einzelhandelsflächen befindet sich gegenwärtig in einem turbulenten Umfeld. Nicht nur die aktuellen ökonomischen Spannungen führen zu Unsicherheiten im Markt, auch der Onlinehandel stellt den Markt für Einzelhandelsimmobilien vor Herausforderungen. Jedoch zeigen Marktentwicklungen, dass bei gewissen Segmenten des Einzelhandels der stationäre Einzelhandel Vorteile gegenüber dem Onlinehandel aufweist. So zeigen Marktentwicklungen, dass in Regionen mit wirtschaftlich robusten Strukturen sowie mit einer hohen Bevölkerungsdichte weiterhin ein hoher Bedarf an Flächen für den Einzelhandel des täglichen Bedarfes (z.B. Lebensmittel) vorhanden ist. Auch in zentralen Lagen großer Städte ist trotz Onlinehandel gegenwärtig eine deutliche Nachfrage nach Einzelhandelsflächen zu verzeichnen. Diese Flächen stehen beispielsweise im Fokus des hochpreisigen Einzelhandels, da in diesem Segment die persönliche Beratung weiterhin ein wichtiges Element des Kaufprozesses repräsentiert. Die ökonomisch starken Regionen Bayerns bieten für die beschriebenen Segmente des Einzelhandelsimmobilienmarktes positive Rahmenbedingungen. In diesen Regionen ist eine große Anzahl an einkommensstarken privaten Haushalten vorzufinden, wodurch in den entsprechenden Märkten der stationäre Einzelhandel auf eine hohe Kaufkraft trifft. Trotz der grundlegend positiven Rahmenbedingungen deuten aktuelle Mietdaten über den bayrischen Markt für Einzelhandelsflächen an, dass der Markt sich in einem angespannten Umfeld befindet. So reduzierten sich beispielsweise auf dem Münchener Einzelhandelsimmobilienmarkt die monatlichen Spitzenmieten in 1a-Lagen im dritten Quartal des Jahres 2023 moderat von 310 EUR/qm auf 300 EUR/qm, nachdem diese zwischen dem dritten Quartal des Jahres 2022 und dem zweiten Quartal des Jahres 2023 bei 310 EUR/qm stagnierten. 11

Wie dargestellt befindet sich der bayrische Immobilienmarkt gegenwärtig in einem angespannten Umfeld. Die aktuellen volkswirtschaftlichen Turbulenzen sowie strukturelle Veränderungen aufgrund des Onlinehandels oder mobiler Arbeitsplatzkonzepte sorgen auf den entsprechenden Teilmärkten des Immobilienmarktes Bayern für Herausforderungen. Jedoch zeigen aktuelle Marktentwicklungen, dass die grundsätzlich robusten ökonomischen Strukturen des Wirtschaftsraumes Bayern positiv auf die einzelnen Teilmärkte des bayrischen Immobilienmarktes wirken. Es ist als realistisches Szenario einzuordnen, dass auch in Zukunft die grundsätzlich guten wirtschaftlichen Rahmenbedingungen den bayrischen Immobilienmarkt positiv beeinflussen werden und sich dies auch in Entwicklungen auf den entsprechenden Transaktions- und Mietmärkten widerspiegeln wird.

Performance

Der Catella Bavaria konnte seit Auflage 15.12.2016 eine Gesamtrendite nach BVI von 13,7 % erwirtschaften (Stand: 31.08.2023). Im Geschäftsjahr 2022/2023 (01.09.2022 bis 31.08.2023) hat das Sondervermögen eine BVI-Gesamtrendite von -4,8 % erzielt.

Hauptanlagerisiken

Das Sondervermögen wird mit der Risikoausrichtung Core+ verwaltet und verfolgt eine renditeorientierte Anlagepolitik. Das Risikomanagementsystem für das Sondervermögen umfasst die fortlaufende Erfassung, Messung, Steuerung und Überwachung der wesentlichen Risiken. Wesentliche Risiken, denen das Sondervermögen ausgesetzt ist, sind Adressausfallrisiken, Zinsänderungsrisiken, Liquiditätsrisiken, Marktpreisrisiken sowie operationelle Risiken. Aufgrund der strategischen Ausrichtung des Sondervermögens auf Immobilieninvestments in Bayern ergeben sich zudem insbesondere auch Konzentrationsrisiken. Zur Steuerung der Risiken ist ein dem Risikoprofil des Sondervermögens adäquates Limitsystem eingerichtet, das laufend überwacht wird.

Wesentliche Adressausfallrisiken, denen die Catella Real Estate AG bei der Verwaltung von Immobilien-Sondervermögen ausgesetzt ist, sind der Ausfall von Mieterträgen aufgrund der Zahlungsunfähigkeit oder -willigkeit von Mietern sowie der Ausfall eines Projektentwicklers bzw. beauftragten Bauunternehmens. Im Rahmen des Managements von Kontrahenten Risiken für bereits bestehende Mietverträge werden zeitlich gestaffelte Maßnahmen für den Fall von Mietrückständen definiert. Typische Risiken, die im Zusammenhang mit dem Ausfall eines Projektentwicklers bzw. beauftragten Bauunternehmens entstehen können, sind beispielsweise der Wegfall von durchsetzbaren Gewährleistungsansprüchen, das Risiko einer nicht rechtzeitigen Fertigstellung der Immobilie sowie hieraus resultierende Schäden, wie z. B. Vertragsstrafen oder Schadensersatzpflichten gegenüber Mietern wegen nicht fristgerechter Übergabe.

Das Zinsänderungsrisiko besteht darin, dass durch die allgemeine Zinsentwicklung ungeplante Effekte in der Ertrags- und Aufwandsrechnung eines Immobilien-Sondervermögens verursacht werden können. Je nach Höhe der Liquiditätsposition, des Fremdfinanzierungsgrades und der vereinbarten Zinsart (fest oder variabel) haben Zinsentwicklungen positive oder negative Effekte auf das Zinsergebnis.

Das Liquiditätsrisiko ist das Risiko, dass das Investmentvermögen mangels freier Liquidität seinen Zahlungsverpflichtungen sowie den Anforderungen zur Erfüllung des Rückgabeverlangens von Investoren gemäß dem Kapitalanlagegesetzbuch nicht mehr nachkommen kann. Liquiditätsrisiken können insbesondere aufgrund unerwartet hoher Mittelabflüsse für die Sondervermögen entstehen, weil ein zur Liquiditätsbeschaffung notwendiger Verkauf einer Immobilie längere Zeit in Anspruch nimmt. Zur Steuerung des Anschlussfinanzierungsrisikos aus auslaufenden Darlehensvereinbarungen – als bedeutende Unterrisikoart des Liquiditätsrisikos – werden die Restlaufzeiten der Finanzierungen kontinuierlich überwacht und bedarfsgerecht verlängert, um kurzfristig drohende Liquiditätsengpässe aufgrund von notwendig gewordenen Darlehensablösungen zu vermeiden.

Als Marktpreisrisiken werden alle Risiken subsumiert, die zu Veränderungen des Wertes eines Sondervermögens führen können. Für Immobilien-Sondervermögen sind vor allem das Immobilienpreisrisiko, das Mietpreisrisiko, das Leerstandsrisiko und bedingt das Wiedervermietungsrisiko relevant. Unter operationellem Risiko wird insbesondere das Verlustrisiko für ein Investmentvermögen verstanden, das aus unzureichenden internen Prozessen sowie aus menschlichem oder Systemversagen bei der Kapitalverwaltungsgesellschaft resultiert.

Operationelle Risiken untergliedern sich grundsätzlich in strategische Risiken und externe Risiken. Strategische Risiken können durch falsche Entscheidungen der Kapitalverwaltungsgesellschaft hinsichtlich der zukünftigen strategischen Ausrichtung des Sondervermögens entstehen. Zu den externen Risiken zählen Geschäftsrisiken, Reputationsrisiken, steuerliche Risiken und politische Risiken.

Hinsichtlich der Hauptanlagerisiken verweisen wir auf die Kapitel „Makroökonomische Gegebenheitenen“, Der Immobilienmarkt in Bayern“ des Tätigkeitsberichts sowie auf die Angaben gem. § 300 Abs. 1 Nr. 3 KAGB im Anhang.

Liquidität

Eine Prüfung des Liquiditätsrisikos erfolgt auf Basis der internen Liquiditätsgrenzen aus offenen Anteilszeichnungen und Anteilsverkäufen, Ausschüttungen im laufenden Geschäftsjahr, Umplatzierung, Kreditaufnahmen und auslaufenden Finanzierungen sowie potenziellen Ankäufen.

Der Fonds verfügt zum Stichtag 31.08.2023 über ein Gesamtvolumen an Liquiditätsanlagen (Bruttoliquidität) von rund. 15,3 Mio. EUR. Das entspricht 14,2 % des Nettofondsvolumens.

Die Fremdfinanzierungsquote des Catella Bavaria beträgt zum Stichtag 31.08.2023 etwa 28,2 %.

Kauf / Verkauf

Im Berichtszeitraum erfolgte kein zusätzlicher Ankauf oder Verkauf.

Es wurde eine Realteilung des Objekts München, Bunzlauer Str. (Moosach Center) im Berichtzeitraum vollzogen. Das Objekt wird seitdem unter zwei Wirtschaftseinheiten (München, Bunzlauer Straße 7, 9 und München, Bunzlauer Straße 5) fortgeführt.

Mietvertragslaufzeiten

Das Mietvertragslaufzeitenprofil des Catella Bavaria zeichnet sich zum Stichtag 31.08.2023 durch mittelfristige Mietvertragslaufzeiten aus. Im Kalenderjahr 2023 laufen 5,6 % der Mietverträge aus. Hiervon entfällt ein Großteil auf den Mietvertrag Ferdinand Schmack jun. GmbH in Regensburg. Hier finden bereits Gespräche mit Nachmietern statt. Im Jahr 2024 enden insgesamt 10,8 % und im Jahr 2025 insgesamt 12,7 % der Mietverträge. Rund 8,5 % entfallen auf unbefristete Mietverträge, wie beispielsweise Wohnraummietverträge.

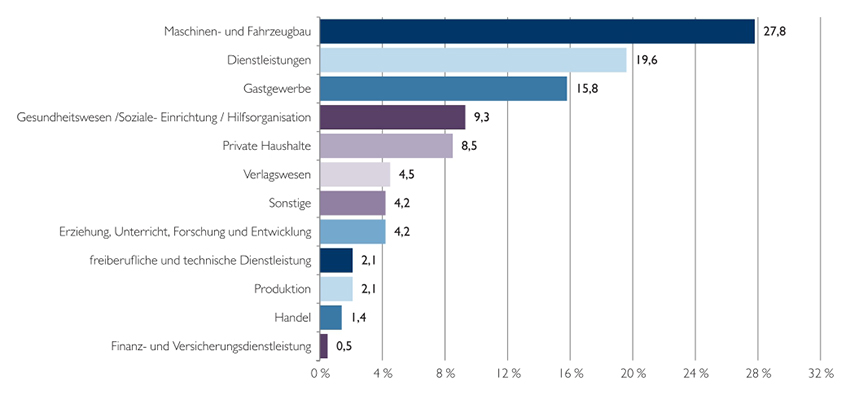

Die Mieterstruktur besteht zum Stichtag zu 27,8 % aus der Branche Fahrzeugbau. Weitere 19,6 % sind Dienstleistungen, 15,8 % Gastgewerbe, 9,3 % Gesundheitswesen, 8,5 % private Haushalte (Wohnen) und 19,0 % Sonstige zuzuordnen.

Leerstandssituation

Per 31.08.2023 hat sich eine stichtagsbezogene Vermietungsquote des Catella Bavaria von 97,1 % ergeben.

Die stichtagsbezogene Leerstandsquote (2,9 %) resultiert im Wesentlichen aus leerstehenden Flächen in den Objekten München, Bunzlauer Straße 7,9 (12,1 %), welche sich aktuell in der Nachvermietung befinden. Keine Leerstände weisen die Objekte München, Dürrstraße, München, Nymphenburger Straße und München, Bunzlauer Straße 5 auf.

Ausblick

Im nächsten Fondsgeschäftsjahr 2023/2024 liegt die Priorisierung weiterhin auf der Vermietung leerstehender Flächen, der Verlängerung auslaufender Mietverträge sowie der vorzeitigen Ziehung von Verlängerungsoptionen durch die Mieter.

Mögliche Auswirkungen des Russland-Ukraine-Krieges auf den Fonds

Seit dem Februar 2022 führt Russland einen Angriffskrieg gegen die Ukraine. Neben einer humanitären Katastrophe in der Ukraine führt der Krieg zu einer enormen Anspannung der ökonomischen Rahmenbedingungen der Volkswirtschaft Europa. Neben einer allgemeinen Unsicherheit sind in diesem Zusammenhang in erster Linie die Turbulenzen auf den europäischen Energiemärkten zu nennen. Trotz der enormen politischen sowie ökonomischen Unsicherheiten, die aus dem Angriffskrieg Russlands resultieren, zeigt sich die europäische Volkswirtschaft jedoch robust und widerstandsfähig.

Die Fonds der Catella Real Estate AG investieren in den europäischen Immobilienmarkt. Aufgrund dessen besitzen die Auswirkungen des Krieges in der Ukraine auf die europäische Volkswirtschaft für die jeweiligen Fondsstrategien eine hohe Relevanz. Jedoch ist zu erwarten, dass das Marktumfeld der Fonds in der mittel- bis langfristigen Perspektive von den fundamental guten ökonomischen Rahmenbedingungen des Wirtschaftsstandortes Europa profitieren wird.

Die Situation in der Ukraine ist weiterhin als sehr angespannt einzuordnen. Weitere Entwicklungen sowie die damit einhergehenden ökonomischen Auswirkungen auf Europa und somit auf das Marktumfeld der Fonds sind nur schwer zu prognostizieren. Eine kontinuierliche Betrachtung der Entwicklungen und Anpassungen von Analysen sind somit von hoher Relevanz.

1 Eurostat (2023), https://ec.europa.eu/eurostat/databrowser/view/prc_hicp_aind__custom_8230508/default/table?lang=de, (Abrufdatum: 30.10.2023).

2 Eurostat (2023), https://ec.europa.eu/eurostat/databrowser/view/prc_hicp_manr__custom_8230645/default/table?lang=de, (Abrufdatum: 30.10.2023).

3 Deutsche Bundesbank (2023), https://www.bundesbank.de/de/statistiken/geld-und-kapitalmaerkte/zinssaetze-und-renditen/ezb-zinssaetze-607806, (Abrufdatum: 30.10.2023).

4 Federal Reserve System (2023), https://www.federalreserve.gov/monetarypolicy/openmarket.htm, (Abrufdatum: 30.10.2023).

5 Bank of England (2023), https://www.bankofengland.co.uk/monetary-policy/the-interest-rate-bank-rate, (Abrufdatum: 30.10.2023).

6 Statistisches Bundesamt (Destatis) (2023), https://www.destatis.de/DE/Presse/Pressemitteilungen/2023/10/PD23_420_811.html (Abrufdatum: 30.10.2023)

7 Internationale Währungsfonds (IWF) (2023), https://www.imf.org/en/Publications/WEO/Issues/2023/10/10/world-economic-outlook-october-2023, (Abrufdatum: 30.10.2023).

8 Bundesagentur für Arbeit (2023), https://statistik.arbeitsagentur.de/DE/Navigation/Statistiken/Statistiken-nach-Regionen/Politische-Gebietsstruktur-Nav.html, (Abrufdatum: 30.10.2023).

9 Real Capital Analytics (RCA) (MSCI) (2023), (Keine öffentlich zugängliche Datenbank, Hinweis zu den Transaktionsdaten von RCA: Diese Daten werden kontinuierlich von RCA aktualisiert. Nachträgliche Änderungen der Transaktionsdaten sind somit möglich. Die Angaben über die Entwicklung der Transaktionsdaten für das Segment Wohnen stammen aus der von RCA definierten Assetklasse „Apartment“.), (Abrufdatum: 31.10.2023).

10 RIWIS (2023), (Keine öffentlich zugängliche Datenbank, Hinweis zu den Marktdaten von RIWIS: RIWIS stellt nur für die A-Städte (Berlin, Düsseldorf, Frankfurt (Main), Hamburg, Köln, München, Stuttgart) Quartalsdaten zur Verfügung. Für die betrachteten Büroimmobilienmärkte Augsburg, Erlangen und Nürnberg liegen somit keine Quartalsdaten von RIWIS vor.).

11 RIWIS (2023), (Keine öffentlich zugängliche Datenbank).

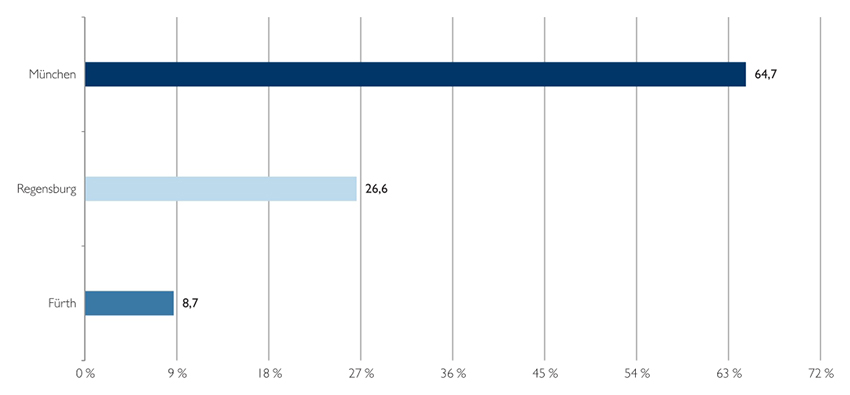

Geografische Verteilung der Fondsimmobilien

(Basis Verkehrswert) 1

1 Berechnungsbasis ist der Durchschnittswert der Gutachten zweier externer Bewerter; Ansatz Nettokaufpreis für drei Monate bis zur Erstbewertung durch den externen Bewerter.

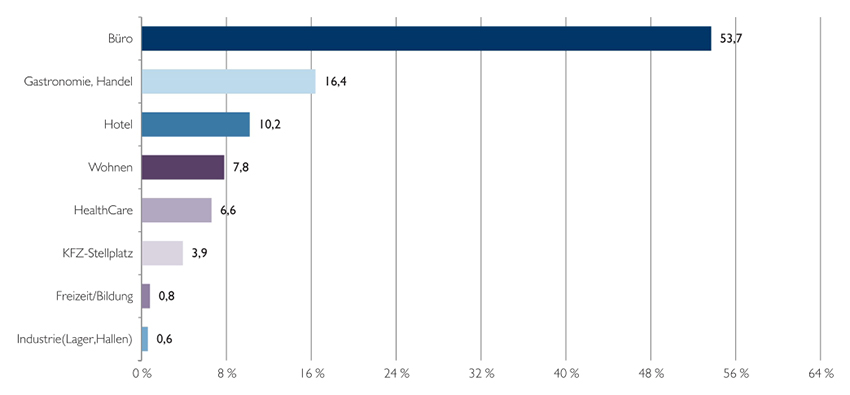

Nutzungsarten der Fondsimmobilien

(Berechnung anhand der Nettosollmieten)

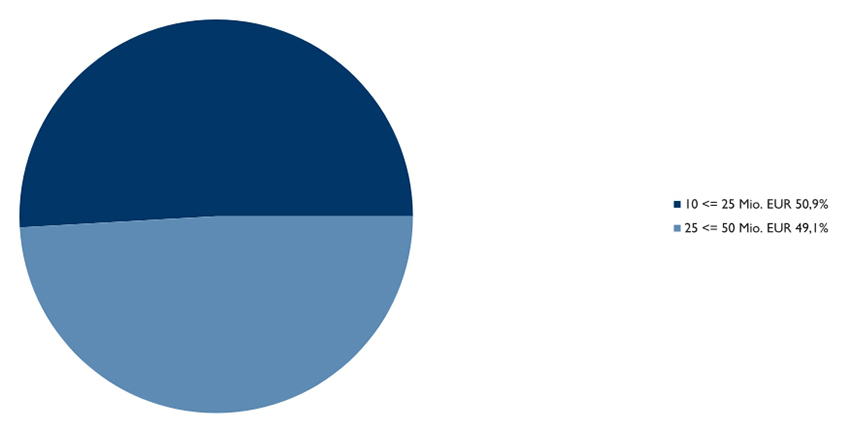

Größenklassen der Fondsimmobilien

(Basis Verkehrswert) 1

1 Berechnungsbasis ist der Durchschnittswert der Gutachten zweier externer Bewerter; Ansatz Nettokaufpreis für drei Monate bis zur Erstbewertung durch die externen Bewerter.

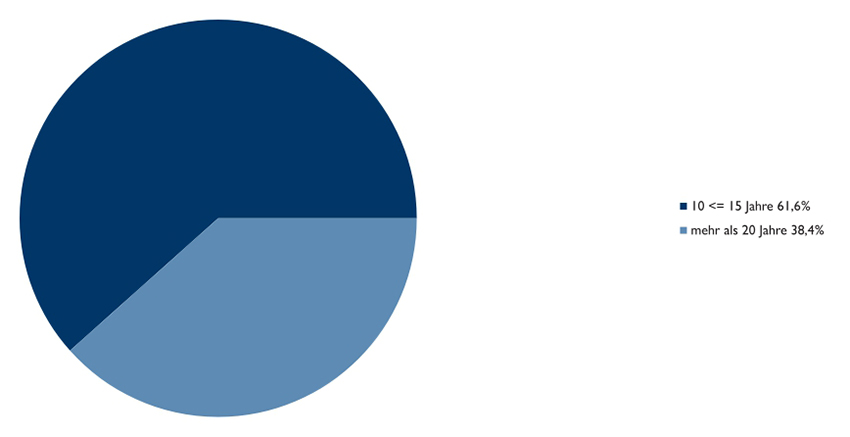

Wirtschaftliche Altersstruktur der Fondsimmobilien

(auf Basis der im Gutachten des externen Bewerters angegebenen Restnutzungsdauern)

Branchenanalyse aller Mieter

(auf Basis der monatlichen Nettosollmiete)

Sonstige: Baugewerbe, Energieversorgung

Übersicht Kredite

| Kreditvolumen (direkt) |

In % des Verkehrswertes aller Fondsimmobilien |

Kreditvolumen (indirekt über Beteiligungsgesellschaften) |

In % des Verkehrswertes aller Fondsimmobilien |

||

|---|---|---|---|---|---|

| in TEUR | in TEUR | ||||

| Euro-Kredite | 35.570 | 28,2 | 0,0 | 0,0 | |

| GESAMT | 35.570 | 28,2 | 0,0 | 0,0 | |

Übersicht Währungsrisiken

Zum Berichtsstichtag bestehen keine Währungsrisiken.

Übersicht Zinsänderungsrisiko

| in TEUR | in % | |

|---|---|---|

| unter 1 Jahr | 6.000 | 16,9 |

| 1 bis 2 Jahre | 0 | 0,0 |

| 2 bis 5 Jahre | 21.500 | 60,4 |

| 5 bis 10 Jahre | 8.070 | 22,7 |

| über 10 Jahre | 0 | 0,0 |

| GESAMT | 35.570 | 100,0 |

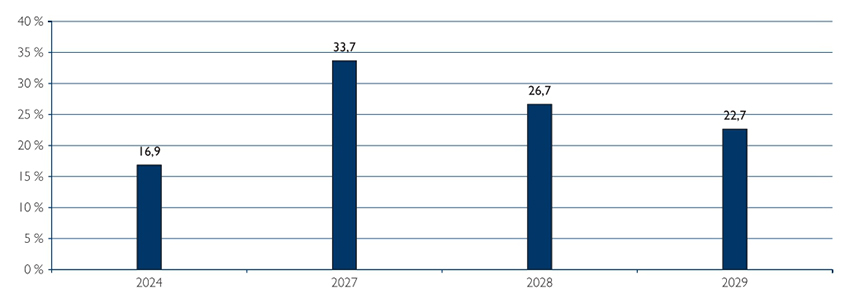

Ende der Laufzeit der Kredite

In % des Kreditvolumens 1 (Basis Kalenderjahr)

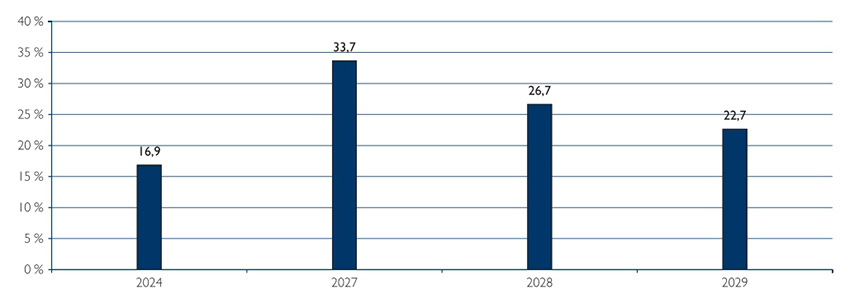

Ende der Zinsfestschreibung

In % des Kreditvolumens 1 (Basis Kalenderjahr)

| 1 | Kreditvolumen gesamt 35.570 TEUR. |

Personal und Organisation

Am 09. März 2023 hat Herr Mattias Brodin sein Amt als Aufsichtsratsmitglied niedergelegt und Frau Johanna Bjärnemyr wurde am 16. Mai 2023 zum Mitglied des Aufsichtsrats bestellt.

Vergleichende Übersicht über die letzten drei Geschäftsjahre

Entwicklung des Fonds (Mehrjahresvergleich)

| Alle Angaben in TEUR | 31.08.2023 | 31.08.2022 | 31.08.2021 | 31.08.2020 |

|---|---|---|---|---|

| Immobilien | 126.215 | 134.595 | 126.313 | 110.755 |

| Beteiligungen an Immobilien-Gesellschaften | 0 | 0 | 0 | 0 |

| Liquiditätsanlagen | 15.276 | 18.194 | 19.955 | 25.085 |

| Sonstige Vermögensgegenstände | 5.765 | 6.978 | 6.925 | 7.058 |

| ./. Verbindlichkeiten und Rückstellungen | -39.913 | -41.055 | -39.358 | -34.936 |

| Fondsvermögen in TEUR | 107.343 | 118.713 | 113.835 | 107.962 |

| Anzahl umlaufende Anteile | 10.385.410 | 10.732.956 | 10.903.328 | 10.336.663 |

| Anteilwert (EUR) | 10,34 | 11,06 | 10,44 | 10,44 |

| Ausschüttung je Anteil (EUR) | 0,14 | 0,20 | 0,20 | 0,22 |

| Tag der Ausschüttung | 01.12.2023 | 01.12.2022 | 01.12.2021 | 01.12.2020 |

Entwicklung des Sondervermögens

| EUR | EUR | ||||||

|---|---|---|---|---|---|---|---|

| I.Wert des Sondervermögens am Beginn des Geschäftsjahres | 118.712.804,70 | ||||||

| 1. Ausschüttung für das Vorjahr | -2.146.591,20 | ||||||

| Ausgleichsposten für bis zum Ausschüttungstag ausgegebene bzw. zurückgegebene Anteile | 4.510,00 | ||||||

| 2. Mittelzufluss/-abfluss (netto vor Ertragsausgleich/Aufwandsausgleich) | -3.573.494,30 | ||||||

| Mittelzuflüsse aus Anteilverkäufen | 1.187.813,20 | ||||||

| Mittelabflüsse aus Anteilrücknahmen | -4.761.307,50 | ||||||

| 3. Ertragsausgleich/Aufwandsausgleich | -102.484,14 | ||||||

| 4. Abschreibung Anschaffungsnebenkosten | -736.045,47 | ||||||

| davon bei Immobilien | -736.045,47 | ||||||

| davon bei Beteiligungen an Immobilien-Gesellschaften | 0,00 | ||||||

| 5. Ergebnis des Geschäftsjahres (ohne Ertragsausgleich) | -4.815.623,80 | ||||||

| davon nicht realisierte Gewinne | 0,00 | ||||||

| davon nicht realisierte Verluste | -7.724.148,10 | ||||||

| davon Währungskursveränderungen | 0,00 | ||||||

| II.Wert des Sondervermögens am Ende des Geschäftsjahres | 107.343.075,79 | ||||||

Erläuterungen zur Entwicklung des Sondervermögens

Die Entwicklung des Sondervermögens zeigt auf, welche Geschäftsvorfälle während der Berichtsperiode zu dem neuen in der Vermögensaufstellung des Fonds ausgewiesenen Vermögen geführt haben. Es handelt sich also um die Aufgliederung der Differenz zwischen dem Vermögen zu Beginn und am Ende des Geschäftsjahres.

Die Ausschüttung Ausgleichsposten Mittelzuflüsse aus Anteilverkäufen Mittelabflüsse aus Anteilrücknahmen aufgelaufenen Erträge Abschreibung Anschaffungsnebenkosten Ergebnis des Geschäftsjahres Ergebnis des Geschäftsjahres nicht realisierten Gewinne und Verluste Währungskursveränderungen ergibt sich aus den Angaben im Jahresbericht des Vorjahres. Der dient der Berücksichtigung von Anteilaus- und -rückgaben zwischen Geschäftsjahresende und Ausschüttungstermin. Anleger, die zwischen beiden Terminen Anteile erwerben, partizipieren an der Ausschüttung, obwohl ihre Anteilkäufe nicht als Mittelzufluss im Vorjahresberichtszeitraum berücksichtigt wurden. Umgekehrt nehmen Anleger, die ihren Anteil zwischen diesen beiden Terminen verkaufen, nicht an der Ausschüttung teil, obwohl ihre Anteilrückgabe nicht als Mittelabfluss im Vorjahresberichtszeitraum erfasst wurde.

Die und die ergeben sich aus dem jeweiligen Anteilpreis multipliziert mit der Anzahl der verkauften bzw. der zurückgenommenen Anteile. Ausgabeaufschläge, die dem Fonds zufließen, werden separat ausgewiesen und erhöhen den Posten „Mittelzuflüsse aus Anteilverkäufen“. Einbehaltene Rücknahmeabschläge werden separat ausgewiesen und mindern den Posten „Mittelabflüsse aus Anteilrücknahmen“ (§ 13 Abs. 3 KARBV). Der Fonds erhebt derzeit weder Ausgabeaufschläge noch Rücknahmeabschläge.

In dem Anteilpreis sind die pro Anteil mit enthalten. Die Mittelzu- und -abflüsse werden ohne Korrektur der Ertragsausgleichsbeträge gezeigt. Diese werden in der Entwicklungsrechnung in einem separaten Posten ausgewiesen.

Unter werden die Beträge angegeben, um die die Anschaffungsnebenkosten für Immobilien bzw. Beteiligungen im Berichtsjahr abgeschrieben wurden. Die Abschreibung erfolgt linear über einen Zeitraum von zehn Jahren (vgl. § 248 Abs. 3 KAGB).

Das ist der Ertrags- und Aufwandsrechnung zu entnehmen.

Die im enthaltenen ergeben sich bei Immobilien und Beteiligungen an Immobilien-Gesellschaften aus der Wertfortschreibung und Veränderungen der Buchwerte im Berichtszeitraum. Erfasst werden Verkehrswertänderungen aufgrund von erstmaligen Bewertungen durch externe Bewerter oder Neubewertungen sowie alle sonstigen Änderungen im Buchwert der Immobilien/Beteiligungen. Diese können z. B. aus der Bildung oder Auflösung von Rückstellungen für Gewinnsteuern bei Auslandsimmobilien stammen, aus nachträglichen Kaufpreisanpassungen, oder dem Erwerb von Zusatzkleinflächen usw.Unter der Position werden Wertveränderungen aufgrund von Währungskursschwankungen erfasst.

Zusammengefasste Vermögensaufstellung zum 31. August 2023 (Vermögensübersicht)

| Anteil am Fondsvermögen in % |

|||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| EUR | EUR | ||||||||||||||

| A. | Vermögensgegenstände | ||||||||||||||

| I. | Immobilien | ||||||||||||||

| (siehe Vermögensaufstellung, Teil I: Immobilienverzeichnis) | |||||||||||||||

| 1. | Geschäftsgrundstücke | 115.215.000,00 | 107,33 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| 2. | Gemischtgenutzte Grundstücke | 11.000.000,00 | 10,25 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| Summe der Immobilien | 126.215.000,00 | 117,58 | |||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| II. | Beteiligungen an Immobilien-Gesellschaften | ||||||||||||||

| (siehe Vermögensaufstellung, Teil I: Immobilienverzeichnis) | |||||||||||||||

| Summe der Beteiligungen an Immobilien-Gesellschaften | 0,00 | 0,00 | |||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| III. | Liquiditätsanlagen | ||||||||||||||

| (siehe Vermögensaufstellung, Teil II: Bestand der Liquidität) | |||||||||||||||

| 1. | Bankguthaben | 15.275.952,37 | 14,23 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| Summe der Liquiditätsanlagen | 15.275.952,37 | 14,23 | |||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| IV. | Sonstige Vermögensgegenstände | ||||||||||||||

| 1. | Forderungen aus Grundstücksbewirtschaftung | 1.902.373,41 | 1,77 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| 2. | Forderungen an Immobilien-Gesellschaften | 0,00 | 0,00 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| 3. | Zinsansprüche | 40.682,15 | 0,04 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| 4. | Anschaffungsnebenkosten | ||||||||||||||

| bei Immobilien | 3.635.185,48 | 3,39 | |||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| bei Beteiligungen an Immobilien-Gesellschaften | 0,00 | 0,00 | |||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| 5. | Andere | 187.086,97 | 0,17 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| Summe der sonstigen Vermögensgegenstände | 5.765.328,01 | 5,37 | |||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| Summe der Vermögensgegenstände | 147.256.280,38 | 137,18 | |||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| B. | Schulden | ||||||||||||||

| I. | Verbindlichkeiten aus | ||||||||||||||

| 1. | Krediten | -35.570.000,00 | -33,14 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| 2. | Grundstückskäufen und Bauvorhaben | 0,00 | 0,00 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| 3. | Grundstücksbewirtschaftung | -1.435.740,45 | -1,34 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| 4. | anderen Gründen | -393.360,29 | -0,37 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| Summe der Verbindlichkeiten | -37.399.100,74 | -34,84 | |||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| II. | Rückstellungen | -2.514.103,85 | -2,34 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| Summe der Schulden | -39.913.204,59 | -37,18 | |||||||||||||

| (davon in Fremdwährung) | (0,00) | ||||||||||||||

| C. | Fondsvermögen | 107.343.075,79 | 100,00 | ||||||||||||

| Anteilwert (EUR) | 10,34 | ||||||||||||||

| Umlaufende Anteile | 10.385.410 | ||||||||||||||

| Im Berichtszeitraum gibt es keine Fremdwährungspositionen. | |||||||||||||||

Erläuterungen zur Vermögensaufstellung

Fondsvermögen

Zum Stichtag 31.08.2023 weist der Catella Bavaria ein Netto-Fondsvermögen von 107.343 TEUR aus. Bei 10.385.410 Anteilen entspricht dies zum Stichtag einem Anteilpreis von 10,34 EUR.

Im Berichtszeitraum wurden 108.220 Anteile ausgegeben und 455.766 Anteile zurückgenommen, was einem Netto-Mittelabfluss von -3.573 TEUR entspricht.

Zum Berichtsstichtag zählen 6 direkt gehaltene Objekte zum Portfolio des Catella Bavaria. Detaillierte Informationen zur Zusammensetzung des Immobilienvermögens sind im ’Immobilienverzeichnis’ dargestellt.

Immobilien

Das Immobilienvermögen der direkt gehaltenen Liegenschaften beläuft sich zum Berichtsstichtag auf insgesamt 126.215 TEUR. Es setzt sich aus 5 Geschäftsgrundstücken und 1 gemischt genutzten Grundstück zusammen.

Es wurde eine Realteilung des Objekts München, Bunzlauer Str. (Moosach Center) im Berichtzeitraum vollzogen. Das Objekt wird seitdem unter zwei Wirtschaftseinheiten (München, Bunzlauer Straße 7, 9 und München, Bunzlauer Straße 5) fortgeführt.

Beteiligungen an Immobilien-Gesellschaften

Das Sondervermögen hält derzeit keine Beteiligungen an Immobilien-Gesellschaften.

Im Berichtszeitraum wurde keine Immobilien-Gesellschaft für das Sondervermögen erworben.

Liquiditätsanlagen

Die Liquiditätsanlagen belaufen sich zum Stichtag auf 15.276 TEUR (Stand 31.08.2022: 18.194 TEUR) und werden allesamt auf laufenden Bankkonten gehalten. Detaillierte Informationen zur Zusammensetzung der Liquiditätsanlagen sind in der Übersicht ’Bestand der Liquidität’ dargestellt.

Von der Gesamtliquidität in Höhe von 15.276 TEUR sind 5.367 TEUR zur Einhaltung der gesetzlichen Mindestliquidität (5 % des Nettofondsvolumens) vorgesehen. Zur Erfüllung von Verbindlichkeiten aus der Grundstücksbewirtschaftung sind 1.436 TEUR, für Verbindlichkeiten aus anderen Gründen 393 TEUR und für Rückstellungen 694 TEUR (ohne Rückstellungen für Capital Gains Tax) sowie 1.454 TEUR für die Ertragsausschüttung reserviert. Den Verbindlichkeiten aus der Grundstücksbewirtschaftung stehen entsprechende Forderungen in Höhe von 1.902 TEUR gegenüber.

Sonstige Vermögensgegenstände

Die sonstigen Vermögensgegenstände betragen zum Berichtsstichtag 5.765 TEUR.

Die Forderungen aus der Grundstücksbewirtschaftung (1.902 TEUR) setzen sich aus umlagefähigen Betriebskosten in Höhe von 1.306 TEUR sowie aus Mietforderungen in Höhe von 596 TEUR zusammen.

Es bestehen Zinsansprüche aus Bankguthaben in Höhe von 41 TEUR.

Die fortgeführten Anschaffungsnebenkosten der Immobilien betragen zum Stichtag 3.635 TEUR. In der Berichtsperiode ergaben sich Abschreibungen auf Anschaffungsnebenkosten in Höhe von insgesamt 736 TEUR.

Andere Forderungen bestehen insgesamt in Höhe von 187 TEUR. Diese setzen sich zusammen aus Forderungen aus Verkäufen in Höhe von 101 TEUR und sonstigen Forderungen in Höhe von 86 TEUR.

Verbindlichkeiten

Die Summe der Verbindlichkeiten beträgt zum Stichtag 37.399 TEUR.

In den Verbindlichkeiten aus Krediten werden Darlehen in Höhe von 35.570 TEUR zur Finanzierung der direkt gehaltenen Immobilien ausgewiesen.

Unter den Verbindlichkeiten aus der Grundstücksbewirtschaftung in Höhe von 1.436 TEUR werden mit 1.390 TEUR insbesondere die Vorauszahlungen auf Betriebskosten ausgewiesen.

Die Verbindlichkeiten aus anderen Gründen über 393 TEUR enthalten Verbindlichkeiten gegenüber der Finanzverwaltung in Höhe von 167 TEUR, Verbindlichkeiten aus Verwaltungskosten in Höhe von 72 TEUR, Verbindlichkeiten aus Anteilsumsatz in Höhe von 62 TEUR, Verbindlichkeiten aus Darlehenszinsen in Höhe von 52 TEUR, passive Rechnungsabgrenzungsposten in Höhe von 12 TEUR, Verbindlichkeiten gegenüber der Verwahrstelle in Höhe von 4 TEUR und sonstige Verbindlichkeiten in Höhe von 24 TEUR.

Rückstellungen

Zum Stichtag werden Rückstellungen in Höhe von 2.514 TEUR ausgewiesen. Es wurden Rückstellungen für Steuern in Höhe von 2.206 TEUR (davon 1.820 TEUR für Capital Gain Tax), für Instandhaltungskosten in Höhe von 252 TEUR sowie für Prüfungs-, Beratungs- und Veröffentlichungskosten in Höhe von 56 TEUR gebildet.

Vermögensaufstellung zum 31. August 2023 – Teil I:

Immobilienverzeichnis

I. Direkt gehaltene Immobilien in Ländern mit EUR-Währung 1,2

| Lfd. Nr. |

Lage des Grundstücks | Art des Grundstücks | Art der Nutzung 3

in % |

Erwerbsdatum 4 | RND 5 | Baujahr/Umbaujahr | Grundstücksgröße in m 2 |

Nutzfläche Gewerbe in m 2 |

Nutzfläche Wohnen in m 2 |

Ausstattungs- merkmale |

|||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | Nymphenburger Straße 168 DE – 80634 München | G | B G/H I W K |

31,2 57,8 2,3 8,1 0,6 |

03/2017 (Immobilie) | 44 | 1949 / 1991 / 1997 / 2019 | 943 / 943 | 1.666 | 376 | A, SP, EBK, K | ||||||||||

| 2 | Bunzlauer Straße 7,9 DE – 80992 München | G | B G/H I K |

65,9 30,1 1,0 3,0 |

01/2018 (Immobilie) | 57 | 2010 | 1.655 | 4.230 | – | A, G | ||||||||||

| 3 | Bunzlauer Straße 5 DE – 80992 München | G | G/H Ho K A |

16,1 80,8 2,9 0,2 |

01/2018 (Immobilie) | 57 | 2010 | 1.112 | 2.893 / 2.892 | – | A, G | ||||||||||

| 4 | Blumenstraße 16-28 DE – 93055 Regensburg | G | B G/H I F K |

90,6 1,9 0,3 1,8 5,4 |

07/2018 (Immobilie) | 45 | 2008 / 2016 | 10.219 | 14.942 / 14.932 | – | SP, EBK, G, K, A | ||||||||||

| 5 | Hornschuchpromenade 16,16a Nürnberger Straße 66 DE – 90762 Fürth | G/W | G/H I W F K B |

11,9 0,6 75,2 1,8 6,3 4,2 |

02/2020 (Immobilie) | 53 / 47 | 1985 / 1990 / 2006 / 2017 / 2018 | 2.141 | 1.045 | 4.017 | A, SP, G, K | ||||||||||

| 6 | Dürrstraße 1 DE – 80992 München | G | B K |

97,6 2,4 |

07/2021 (Immobilie) | 38 / 48 | 1985 / 2001 / 2020 | 1.365 | 2.807 | – | A, SP, G, K | ||||||||||

| Art des Grundstücks | Art der Nutzung | Ausstattungsmerkmale | |||||

|---|---|---|---|---|---|---|---|

| B | Grundstück im Zustand der Bebauung | A | Andere | A | Aufzug | ||

| E | Erbbaurecht | B | Büro | EBK | Einbauküche | ||

| G | Geschäftsgrundstück | F | Freizeit | G | Garage | ||

| G/W | Gemischt genutztes Grundstück | G/H | Gastronomie, Handel | K | Klimaanlage | ||

| T | Teileigentum | Ho | Hotel | SP | Außenstellplatz | ||

| W | Mietwohngrundstück | I | Industrie (Lager/Hallen) | ||||

| U | unbebautes Grundstück | K | Kfz-Stellplätze | ||||

| W | Wohnen | ||||||

| 1 | Die Immobilien wurden innerhalb der einzelnen Kategorien in Abweichung vom Leitfaden des BVI nicht nach Ort, sondern nach dem Datum des Erwerbes angeordnet. | ||||||

| 2 | Bei Immobilien, die über Immobilien-Gesellschaften gehalten werden, beziehen sich alle Angaben, unabhängig von der Höhe der Beteiligungsquote, auf die ganze Immobilie. | ||||||

| 3 | Die Nutzflächenaufteilung erfolgt auf Grundlage des Jahres-Nettosollmietertrags. | ||||||

| 4 | Übergang von Nutzen und Lasten. | ||||||

| 5 | Wirtschaftliche Restnutzungsdauer des Gebäudes gemäß Gutachten der externen Bewerter in Jahren. | ||||||

Vermögensaufstellung zum 31. August 2023 – Teil I:

Immobilienverzeichnis

II. Direkt gehaltene Immobilien in Ländern mit anderer Währung 1,2

Direkt gehaltene Immobilien in Ländern mit anderer Währung liegen zum Stichtag nicht vor.

III. Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit EUR-Währung 1,2

Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit EUR-Währung liegen zum Stichtag nicht vor.

IV. Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit anderer Währung 1,2

Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit anderer Währung liegen zum Stichtag nicht vor.

| Art des Grundstücks | Art der Nutzung | Ausstattungsmerkmale | |||||

|---|---|---|---|---|---|---|---|

| B | Grundstück im Zustand der Bebauung | A | Andere | A | Aufzug | ||

| E | Erbbaurecht | B | Büro | EBK | Einbauküche | ||

| G | Geschäftsgrundstück | F | Freizeit | G | Garage | ||

| G/W | Gemischt genutztes Grundstück | G/H | Gastronomie, Handel | K | Klimaanlage | ||

| T | Teileigentum | Ho | Hotel | SP | Außenstellplatz | ||

| W | Mietwohngrundstück | I | Industrie (Lager/Hallen) | ||||

| U | unbebautes Grundstück | K | Kfz-Stellplätze | ||||

| W | Wohnen | ||||||

| 1 | Die Immobilien wurden innerhalb der einzelnen Kategorien in Abweichung vom Leitfaden des BVI nicht nach Ort, sondern nach dem Datum des Erwerbes angeordnet. | ||||||

| 2 | Bei Immobilien, die über Immobilien-Gesellschaften gehalten werden, beziehen sich alle Angaben, unabhängig von der Höhe der Beteiligungsquote, auf die ganze Immobilie. | ||||||

| 3 | Die Nutzflächenaufteilung erfolgt auf Grundlage des Jahres-Nettosollmietertrags. | ||||||

| 4 | Übergang von Nutzen und Lasten. | ||||||

| 5 | Wirtschaftliche Restnutzungsdauer des Gebäudes gemäß Gutachten der externen Bewerter in Jahren. | ||||||

Vermögensaufstellung zum 31. August 2023 – Teil I:

Übersicht Verkehrswerte und Mieten

I. Direkt gehaltene Immobilien in Ländern mit EUR-Währung

| Lfd. Nr. |

Immobilie | Zeitraumbezogene Leerstandsquote 1 in % |

Branche des Hauptmieters |

Restlaufzeit der Mietverträge 2 in Jahren |

Nettosollmiete 3 annualisiert in TEUR |

Nettosollmiete 4

in % |

Gutachterliche Bewertungsmiete 5 in TEUR |

Aktueller Verkehrswert lt. Gutachten 6 in TEUR |

Fremdfinanzierungsquote 7

in % |

|---|---|---|---|---|---|---|---|---|---|

| 1 | Nymphenburger Straße 168 DE – 80634 München | – | Verlagswesen | 5,0 | 685,1 | 2,9 | 693/710 | 23.100,0/24.600,0 | 25,2 |

| 2 | Bunzlauer Straße 7,9 DE – 80992 München | 9,0 | Gesundheitswesen /Soziale- Einrichtung / Hilfsorganisation | 3,5 | 1.217,2 | 4,3 | 1.184/1.204 | 27.000,0/29.700,0 | 42,3 |

| 3 | Bunzlauer Straße 5 DE – 80992 München | 0,3 | Gastgewerbe | 16,1 | 761,7 | 4,8 | 760/758 | 16.000,0/15.600,0 | – |

| 4 | Blumenstraße 16-28 DE – 93055 Regensburg | 1,3 | Maschinen- und Fahrzeugbau | 3,5 | 2.248,2 | 6,7 | 2.258/2.236 | 33.330,0/33.800,0 | 28,3 |

| 5 | Hornschuchpromenade 16,16a DE – 90762 Fürth | 2,8 | Handel | 3,4 | 549,0 | 5,0 | 543/540 | 11.100,0/10.900,0 | 34,6 |

| 6 | Dürrstraße 1 DE – 80992 München | – | Maschinen- und Fahrzeugbau | 3,4 | 585,5 | 4,3 | 586 | 13.800,0/13.500,0 | 31,2 |

II. Direkt gehaltene Immobilien in Ländern mit anderer Währung

Direkt gehaltene Immobilien in Ländern mit anderer Währung liegen zum Stichtag nicht vor.

III. Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit EUR-Währung

Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit EUR-Währung liegen zum Stichtag nicht vor.

IV. Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit anderer Währung

Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit anderer Währung liegen zum Stichtag nicht vor.

| 1 | Zeitraumbezogene Leerstandsquote im Berichtszeitraum, Basis Jahres-Bruttosollmiete. | ||

| 2 | Durchschnittlich gewichtete Restlaufzeit der Mietverträge in Jahren auf Basis der Nettosollmiete. Unbefristete Mietverträge (Wohnungen und Kfz) werden in der Berechnung nicht berücksichtigt. | ||

| 3 | Werte per 31.08.2023, annualisiert. | ||

| 4 | (Annualisiert) bezogen auf die Verkehrswerte. | ||

| 5 | Jahresrohertrag laut Gutachten des externen Bewerters. Abweichende Werte zweier Gutachten, die das gleiche Objekt betreffen, sind durch unterschiedliche Wertungen bzw. Berechnungen der externen Bewerter bedingt. | ||

| 6 | Ansatz Nettokaufpreis für drei Monate bis zur Erstbewertung durch den externen Bewerter. | ||

| 7 | Bezogen auf die Verkehrswerte zum Stichtag. | ||

Vermögensaufstellung zum 31. August 2023 – Teil I:

Übersicht Anschaffungskosten

I. Direkt gehaltene Immobilien in Ländern mit EUR-Währung

| Angaben zur Immobilie | |||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Lfd. Nr. |

Immobilie | Kaufpreis bzw. Baukosten |

Anschaffungs- nebenkosten gesamt |

– davon Gebühren und Steuern |

– davon sonstige Kosten |

ANK des Kauf- preises |

Im Berichts- zeitraum ab- geschriebene ANK |

Zur Ab- schreibung verbleibende ANK |

Vorauss. verbleibende AfA-Zeitraum |

||||||||||

| in TEUR | in TEUR | in TEUR | in TEUR | in % | in TEUR | in TEUR | in Monaten | ||||||||||||

| 1 | Nymphenburger Straße 168 DE – 80634 München | 20.759,0 | 1.644,7 | 695,4 | 949,3 | 7,9 | 166,0 | 580,9 | 42 | ||||||||||

| 2 | Bunzlauer Straße 7,9 DE – 80992 München | 23.584,8 | 1.285,3 | 825,4 | 459,8 | 5,4 | 179,8 | 556,9 | 52 | ||||||||||

| 3 | Bunzlauer Straße 5 DE – 80992 München | 16.125,8 | 940,9 | 564,4 | 376,6 | 5,8 | 42,1 | 437,5 | 52 | ||||||||||

| 4 | Blumenstraße 16-28 DE – 93055 Regensburg | 33.425,0 | 1.834,7 | 1.167,9 | 666,8 | 5,5 | 183,4 | 886,6 | 58 | ||||||||||

| 5 | Hornschuchpromenade 16,16a DE – 90762 Fürth | 13.015,0 | 797,7 | 455,5 | 342,1 | 6,1 | 79,8 | 511,5 | 77 | ||||||||||

| 6 | Dürrstraße 1 DE – 80992 München | 14.147,5 | 846,7 | 495,2 | 351,6 | 6,0 | 85,0 | 661,9 | 94 | ||||||||||

II. Direkt gehaltene Immobilien in Ländern mit anderer Währung

Direkt gehaltene Immobilien in Ländern mit anderer Währung liegen zum Stichtag nicht vor.

III. Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit EUR-Währung

Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit EUR-Währung liegen zum Stichtag nicht vor.

Vermögensaufstellung zum 31. August 2023 – Teil I:

Übersicht Anschaffungskosten

IV. Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit anderer Währung

Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit anderer Währung liegen zum Stichtag nicht vor.

Vermögensaufstellung zum 31. August 2023 – Teil I:

Verzeichnis der Käufe und Verkäufe

Käufe

I. Direkt gehaltene Immobilien in Ländern mit EUR-Währung

Ankäufe von direkt gehaltenen Immobilien in Ländern mit EUR-Währung fanden im Berichtszeitraum nicht statt.

II. Direkt gehaltene Immobilien in Ländern mit anderer Währung

Ankäufe von direkt gehaltenen Immobilien in Ländern mit anderer Währung fanden im Berichtszeitraum nicht statt.

III. Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit EUR-Währung

Ankäufe von Immobilien-Gesellschaften in Ländern mit EUR-Währung fanden im Berichtszeitraum nicht statt.

IV. Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit anderer Währung

Ankäufe von Immobilien-Gesellschaften in Ländern mit anderer Währung fanden im Berichtszeitraum nicht statt.

Verkäufe

I. Direkt gehaltene Immobilien in Ländern mit EUR-Währung

Verkäufe von direkt gehaltenen Immobilien in Ländern mit EUR-Währung fanden im Berichtszeitraum nicht statt.

II. Direkt gehaltene Immobilien in Ländern mit anderer Währung

Verkäufe von direkt gehaltenen Immobilien in Ländern mit anderer Währung fanden im Berichtszeitraum nicht statt.

III. Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit EUR-Währung

Verkäufe von Beteiligungen an Immobilien-Gesellschaften in Ländern mit EUR-Währung fanden im Berichtszeitraum nicht statt.

IV. Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit anderer Währung

Verkäufe von Beteiligungen an Immobilien-Gesellschaften in Ländern mit anderer Währung fanden im Berichtszeitraum nicht statt.

Vermögensaufstellung zum 31. August 2023 – Teil II:

I. Bankguthaben

Bei den Liquiditätsanlagen mit einem Gesamtvolumen von 15.276 TEUR (14,2 % des Fondsvermögens) handelt es sich um Bankguthaben.

| Bank | Betrag in TEUR |

Betrag in Fremdwährung |

|---|---|---|

| Aareal Bank AG, Wiesbaden | 2.617 | – |

| CACEIS Bank S.A., Germany Branch, München | 1.649 | – |

| DZ Bank AG, Frankfurt am Main | 8.000 | – |

| UniCredit Bank AG (HypoVereinsbank AG), München | 501 | – |

| Kreissparkasse München Starnberg Ebersberg AöR, München | 2.509 | – |

| Summe | 15.276 |

Die Geldanlagen werden bei Drittinstituten gehalten. Es bestehen keine Konzernverbindungen mit der Catella Real Estate AG.

| II. Geldmarktinstrumente | Stichtag: 31.08.2023 |

Geldmarktinstrumente liegen zum Stichtag nicht vor.

| III. Investmentanteile | Stichtag: 31.08.2023 |

Investmentanteile liegen zum Stichtag nicht vor.

| IV. Wertpapiere | Stichtag: 31.08.2023 |

Wertpapiere liegen zum Stichtag nicht vor.

| V. Wertpapier-Pensionsgeschäfte und Wertpapierdarlehensgeschäfte | Stichtag: 31.08.2023 |

Wertpapier-Pensionsgeschäfte und Wertpapier-Darlehensgeschäfte liegen zum Stichtag nicht vor.

| VI. Sicherungsgeschäfte | Stichtag: 31.08.2023 |

| I. Devisentermingeschäfte |

a) Käufe und Verkäufe von Devisentermingeschäften, die während des Berichtszeitraumes abgeschlossen wurden und nicht mehr in der Vermögensaufstellung erscheinen:

Liegen zum Stichtag nicht vor.

b) offene Positionen

Liegen zum Stichtag nicht vor.

Vermögensaufstellung zum 31. August 2023 – Teil II:

II. Zins-Swaps

a) Käufe und Verkäufe von Zinssicherungsgeschäften, die während des Berichtszeitraumes abgeschlossen wurden und nicht mehr in der Vermögensaufstellung erscheinen:

Liegen zum Stichtag nicht vor.

b) offene Positionen

Liegen zum Stichtag nicht vor.

Vermögensaufstellung zum 31. August 2023 – Teil III:

| Anteil am Fondsvermögen in % |

||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| EUR | EUR | EUR | ||||||||||||

| I.Sonstige Vermögensgegenstände | ||||||||||||||

| 1. Forderungen aus der Grundstücksbewirtschaftung | 1.902.373,41 | 1,77 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||

| davon Betriebskostenforderungen | 1.305.748,68 | |||||||||||||

| davon Mietforderungen | 596.624,73 | |||||||||||||

| 2. Forderungen an Immobilien-Gesellschaften | 0,00 | 0,00 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||

| 3. Zinsansprüche | 40.682,15 | 0,04 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||

| 4. Anschaffungsnebenkosten | 3.635.185,48 | 3,39 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||

| bei Immobilien | 3.635.185,48 | |||||||||||||

| bei Beteiligungen an Immobilien-Gesellschaften | 0,00 | |||||||||||||

| 5. Andere | 187.086,97 | 0,17 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||

| davon aus Anteilumsatz | 0,00 | |||||||||||||

| davon aus Sicherungsgeschäften | 0,00 | |||||||||||||

| Kurswert Verkauf | Kurswert Stichtag | Vorl. Ergebnis | ||||||||||||

| EUR | EUR | EUR | ||||||||||||

| 0,00 | 0,00 | 0,00 | ||||||||||||

| II.Verbindlichkeiten aus | ||||||||||||||

| 1. Krediten | -35.570.000,00 | -33,14 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||

| davon kurzfristige Kredite (§ 199 KAGB) | 0,00 | |||||||||||||

| 2. Grundstückskäufen und Bauvorhaben | 0,00 | 0,00 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||

| 3. Grundstücksbewirtschaftung | -1.435.740,45 | -1,34 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||

| 4. anderen Gründen | -393.360,29 | -0,37 | ||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||

| davon aus Anteilumsatz | -61.920,00 | |||||||||||||

| davon aus Sicherungsgeschäften | 0,00 | |||||||||||||

| Kurswert Verkauf | Kurswert Stichtag | Vorl. Ergebnis | ||||||||||||

| EUR | EUR | EUR | ||||||||||||

| 0,00 | 0,00 | 0,00 | ||||||||||||

| -2.514.103,85 | -2,34 | |||||||||||||

| III.Rückstellungen | ||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||

| Fondsvermögen | 107.343.075,79 | 100,00 | ||||||||||||

| Anteilwert (EUR) | 10,34 | |||||||||||||

| Umlaufende Anteile | 10.385.410 | |||||||||||||

Ertrags- und Aufwandsrechnung

für den Zeitraum vom 1. September 2022 bis zum 31. August 2023

| EUR | EUR | EUR | EUR | |||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| I.Erträge | ||||||||||||||||||||

| 1. Zinsen aus Liquiditätsanlagen im Inland | 197.264,57 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| 2. Sonstige Erträge | 136.770,22 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| 3. Erträge aus Immobilien | 6.490.325,36 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| 4. Erträge aus Immobilien-Gesellschaften | 0,00 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| Summe der Erträge | 6.824.360,15 | |||||||||||||||||||

| II.Aufwendungen | ||||||||||||||||||||

| 1. Bewirtschaftungskosten | -2.121.254,00 | |||||||||||||||||||

| a) Betriebskosten | -1.019.431,87 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| b) Instandhaltungskosten | -594.648,88 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| c) Kosten der Immobilienverwaltung | -373.734,09 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| d) Sonstige Kosten | -133.439,16 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| 2. Steuern | -105.044,68 | |||||||||||||||||||

| a) davon inländische Steuern | -105.044,68 | |||||||||||||||||||

| b) davon ausländische Steuern | 0,00 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| 3. Zinsen aus Kreditaufnahmen | -436.244,04 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| 4. Verwaltungsvergütung | -926.949,05 | |||||||||||||||||||

| 5. Verwahrstellenvergütung | -28.955,61 | |||||||||||||||||||

| 6. Prüfungs- und Veröffentlichungskosten | -72.899,75 | |||||||||||||||||||

| 7. Sonstige Aufwendungen | -224.488,72 | |||||||||||||||||||

| davon Kosten externer Bewerter | -191.537,85 | |||||||||||||||||||

| Summe der Aufwendungen | -3.915.835,85 | |||||||||||||||||||

| III.Ordentlicher Nettoertrag | 2.908.524,30 | |||||||||||||||||||

| IV.Veräußerungsgeschäfte | ||||||||||||||||||||

| Realisierte Gewinne | 0,00 | |||||||||||||||||||

| a) aus Immobilien | 0,00 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| b) aus Beteiligungen an Immobilien-Gesellschaften | 0,00 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| c) aus Liquiditätsanlagen | 0,00 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| davon aus Finanzinstrumenten | (0,00) | |||||||||||||||||||

| d) Sonstiges | 0,00 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| Realisierte Verluste | 0,00 | |||||||||||||||||||

| a) aus Immobilien | 0,00 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| b) aus Beteiligungen an Immobilien-Gesellschaften | 0,00 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| c) aus Liquiditätsanlagen | 0,00 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| davon aus Finanzinstrumenten | (0,00) | |||||||||||||||||||

| d) Sonstiges | 0,00 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| Ergebnis aus Veräußerungsgeschäften | 0,00 | |||||||||||||||||||

| Ertragsausgleich/Aufwandsausgleich | -102.484,14 | |||||||||||||||||||

| V.Realisiertes Ergebnis des Geschäftsjahres | 2.806.040,16 | |||||||||||||||||||

| VI.Nicht realisiertes Ergebnis des Geschäftsjahres | ||||||||||||||||||||

| 1. Nettoveränderung der nicht realisierten Gewinne | 0,00 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| 2. Nettoveränderung der nicht realisierten Verluste | -7.724.148,10 | |||||||||||||||||||

| (davon in Fremdwährung) | (0,00) | |||||||||||||||||||

| 3. Währungskursveränderungen | 0,00 | |||||||||||||||||||

| Summe der nicht realisierten Ergebnisse des Geschäftsjahres | -7.724.148,10 | |||||||||||||||||||

| VII.Ergebnis des Geschäftsjahres | -4.918.107,94 | |||||||||||||||||||

Ertrags- und Aufwandsrechnung

Erläuterungen zur Ertrags- und Aufwandsrechnung

Erträge

Die Erträge im Berichtszeitraum betragen insgesamt 6.824 TEUR.

Im Berichtszeitraum des Fonds wurden Erträge aus Liquiditätsanlagen in Höhe von 197 TEUR im Inland erzielt. Diese resultieren aus Zinsen für Bankguthaben.

Die sonstigen Erträge betragen 137 TEUR. Diese resultieren aus der Objektbewirtschaftung (116 TEUR) sowie aus der Auflösung von Rückstellungen (21 TEUR).

Die Erträge aus Immobilien in Höhe von 6.490 TEUR setzen sich im Wesentlichen aus den erwirtschafteten Mieterträgen der Immobilien (5.453 TEUR) sowie Erträgen aus Nebenkostenvorauszahlungen (964 TEUR) zusammen.

Aufwendungen

Die Aufwendungen in Höhe von 3.916 TEUR beinhalten im Wesentlichen die Bewirtschaftungskosten, Steuern, Zinsen aus Kreditaufnahmen sowie die Kosten der Verwaltung des Sondervermögens.

Die Bewirtschaftungskosten in Höhe von 2.121 TEUR setzen sich aus Betriebskosten (1.019 TEUR), Instandhaltungskosten (595 TEUR), Kosten der Immobilienverwaltung (374 TEUR) sowie sonstigen Kosten (133 TEUR) zusammen.

Die Position Steuern in Höhe von 105 TEUR beinhaltet im Wesentlichen die Rückstellungen für Körperschaftsteuer.

Die Position Zinsen aus Kreditaufnahmen beinhaltet den Zinsaufwand für die Darlehen zur Finanzierung der Immobilien in Höhe von 436 TEUR.

Im Berichtszeitraum fielen für die Verwaltungsvergütung 927 TEUR an. Die Ankaufsgebühren für die Objekte sind hier nicht enthalten, da diese nicht in den Aufwand gebucht werden, sondern als Anschaffungsnebenkosten des jeweiligen Objektes berücksichtigt werden.

Die Verwahrstellenvergütung Prüfungs- und Veröffentlichungskostenim Berichtszeitraum betrug 29 TEUR, die 73 TEUR.

Die sonstigen Aufwendungen in Höhe von 224 TEUR sind die dem Sondervermögen gemäß § 11 Abs. 7 BAB belastbaren Kosten. Sie enthalten im Wesentlichen die Kosten der externen Bewerter in Höhe von 192 TEUR sowie allgemeine Rechts- und Steuerberatungskosten in Höhe von 24 TEUR.

Ergebnis aus Veräußerungsgeschäften

Im Berichtszeitraum haben keine Veräußerungsgeschäfte stattgefunden.

Ertragsausgleich / Aufwandsausgleich

Der Ertragsausgleich in Höhe von 102 TEUR ist der Saldo der von Anteilserwerbern im Berichtszeitraum als Ausgleich für aufgelaufene Erträge gezahlten Beträge bzw. vom Fonds bei Anteilrücknahme im Rücknahmepreis vergüteten Erträge.

Realisiertes Ergebnis des Geschäftsjahres

Das realisierte Ergebnis des Geschäftsjahres beträgt 2.806 TEUR.

Nicht realisiertes Ergebnis des Geschäftsjahres

Das nicht realisierte Ergebnis des Berichtszeitraumes in Höhe von insgesamt -7.724 TEUR resultiert aus der Nettoveränderung der nicht realisierten Verluste bei Immobilien.

Ergebnis des Geschäftsjahres

In Summe ergibt sich für das abgelaufene Jahr ein Ergebnis des Geschäftsjahres in Höhe von -4.918 TEUR.

Verwendungsrechnung

zum 31. August 2023

| insgesamt | je Anteil | |||||

|---|---|---|---|---|---|---|

| I. Für die Ausschüttung verfügbar | ||||||

| 1. Vortrag aus dem Vorjahr | EUR | 641.323,62 | 0,06 | |||

| 2. Realiertes Ergebnis des Geschäftsjahres | EUR | 2.806.040,16 | 0,27 | |||

| 3. Zuführung aus dem Sondervermögen | EUR | 0,00 | 0,00 | |||

| EUR | 3.447.363,78 | 0,33 | ||||

| II. Nicht für die Ausschüttung verwendet | ||||||

| 1. Einbehalt von Überschüssen gemäß § 252 KAGB | EUR | -1.000,00 | 0,00 | |||

| 2. Der Wiederanlage zugeführt | EUR | 0,00 | 0,00 | |||

| 3. Vortrag auf neue Rechnung | EUR | -1.992.406,38 | -0,19 | |||

| EUR | -1.993.406,38 | -0,19 | ||||

| III. Gesamtausschüttung | ||||||

| 1. Zwischenausschüttung | ||||||

| a) Barausschüttung | EUR | 0,00 | 0,00 | |||

| b) Einbehaltene Kapitalertragssteuer | EUR | 0,00 | 0,00 | |||

| c) Einbehaltener Solidaritätszuschlag | EUR | 0,00 | 0,00 | |||

| 2. Endausschüttung | ||||||

| a) Barausschüttung | EUR | 1.453.957,40 | 0,14 | |||

| b) Einbehaltene Kapitalertragssteuer | EUR | 0,00 | 0,00 | |||

| c) Einbehaltener Solidaritätszuschlag | EUR | 0,00 | 0,00 | |||

| Gesamtausschüttung auf 10.385.410 ausgegebene Anteile | EUR | 1.453.957,40 | 0,14 | |||

Vortrag aus dem Vorjahr

Der Vortrag aus dem Vorjahr beträgt 641.323,62 EUR.

Realisiertes Ergebnis des Geschäftsjahres

Das realisierte Ergebnis des Geschäftsjahres zum 31.08.2023 beträgt 2.806.040,16 EUR.

Zuführung aus dem Sondervermögen

Eine Zuführung aus dem Sondervermögen ist nicht erfolgt.

Einbehalte von Überschüssen gemäß § 252 KAGB

Aus dem Ergebnis des Geschäftsjahres werden für Instandsetzung gemäß § 252 KAGB 1.000,00 EUR einbehalten.

Wiederanlage

Es werden keine Erträge der Wiederanlage zugeführt.

Vortrag auf neue Rechnung

Es werden Erträge in Höhe von 1.992.406,38 EUR auf neue Rechnung vorgetragen.

Für Ausschüttung vorgesehene Erträge

Bei 10.385.410 umlaufenden Anteilen beträgt die Ausschüttung am 01.12.2023 insgesamt 1.453.957,40 EUR. Somit werden pro Anteil 0,14 EUR ausgeschüttet.

Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind

Käufe und Verkäufe von Immobilien und

Beteiligungen an Immobilien-Gesellschaften

Hinsichtlich Käufen und Verkäufen von Immobilien und Beteiligungen an Immobilien-Gesellschaften verweisen wir auf das

Immobilienverzeichnis Teil I (Verzeichnis der Käufe und Verkäufe).

Sonstige Käufe und Verkäufe

Darüber hinaus wurden im Berichtszeitraum keine weiteren Geschäfte abgeschlossen, die nicht mehr Gegenstand der Vermögensaufstellung sind.

Anhang

I. Angaben nach der Derivateverordnung

Derivate lagen weder zum Stichtag noch während des Berichtszeitraums vor.

II. Sonstige Angaben

| Anteilwert | 10,34 | EUR |

| Umlaufende Anteile zum Stichtag | 10.385.410 | Stück |

III. Angaben zu den Verfahren zur Bewertung der Vermögensgegenstände

Inhaltsverzeichnis

I. Immobilien

1. Grundlagen der Immobilienbewertung

2. Ankaufs- und Regelbewertungen

3. Außerplanmäßige Nachbewertungen

4. Grundstücke im Zustand der Bebauung

II. Beteiligungen an Immobilien-Gesellschaften

III. Liquiditätsanlagen, Sonstige Vermögensgegenstände, Verbindlichkeiten und Rückstellungen

1. Bankguthaben

2. Wertpapiere, Investmentanteile und Geldmarktpapiere

2.1 An einer Börse zugelassene / in organisiertem Markt gehandelte Vermögensgegenstände

2.2 Nicht an Börsen oder in organisierten Märkten gehandelte Vermögensgegenstände oder Vermögensgegenstände ohne handelbaren Kurs

2.3 Investmentanteile

2.4 Geldmarktinstrumente

3. Derivate

4. Wertpapier-Darlehen

5. Wertpapier-Pensionsgeschäfte

6. Forderungen

7. Anschaffungsnebenkosten

8. Verbindlichkeiten

9. Rückstellungen

9.1 Ansatz und Bewertung von Rückstellungen

9.2 Besonderheiten bei der Ermittlung von Rückstellungen für passive latente Steuern

10. Zusammengesetzte Vermögensgegenstände und Verbindlichkeiten

11. Grundsätze ordnungsmäßiger Buchführung

12. Eskalationsmaßnahmen zur Beseitigung von Differenzen bei sonstigen Vermögensgegenständen, Verbindlichkeiten und Rückstellungen

IV. Auf Fremdwährung lautende Vermögensgegenstände, Verbindlichkeiten und Rückstellungen

V. Berechnung des Nettoinventarwerts je Anteil

Die Bewertung der Vermögensgegenstände, Verbindlichkeiten und Rückstellungen des Sondervermögens erfolgt gemäß den Grundsätzen für die Kurs- und Preisfeststellung, die im Kapitalanlagegesetzbuch („KAGB“) und der Kapitalanlage-Rechnungslegungs- und -Bewertungsverordnung (KARBV) genannt sind, sowie den folgenden Grundsätzen:

I. Immobilien

1. Grundlagen der Immobilienbewertung

Für die Bewertung von Grundstücken, grundstücksgleichen Rechten und vergleichbaren Rechten nach dem Recht anderer Staaten („Immobilien“) oder Immobilien, die für Rechnung des Sondervermögens erworben wurden, bestellt die Gesellschaft externe Bewerter („Bewerter“) in ausreichender Zahl.

Die Bewerter haben die nach dem KAGB und den Anlagebedingungen für das jeweilige Sondervermögen vorgesehenen Bewertungen durchzuführen.

Die Bewerter haben insbesondere zu bewerten:

| ― |

die für Sondervermögen bzw. für Immobilien-Gesellschaften, an denen die Gesellschaft für Rechnung von Sondervermögen beteiligt ist, zum Kauf vorgesehenen Immobilien, für die ihm von der Gesellschaft die Zuständigkeit zur Bewertung zugewiesen ist; |

| ― |

die zum Sondervermögen bzw. zu Immobilien-Gesellschaften, an denen die Gesellschaft für Rechnung von Sondervermögen beteiligt ist, gehörenden Immobilien, für die ihm von der Gesellschaft die Zuständigkeit zur Bewertung zugewiesen ist, mindestens in dem von den Anlagebedingungen der entsprechenden Sondervermögen vorgesehenen Turnus, sofern die Gesellschaft keinen früheren Auftrag erteilt; |

| ― |

die zur Veräußerung vorgesehenen Immobilien von Sondervermögen bzw. der Immobilien-Gesellschaften, an denen die Gesellschaft für Rechnung von Sondervermögen beteiligt ist, und für die ihm von der Gesellschaft die Zuständigkeit zur Bewertung zugewiesen ist. Das Gutachten darf nicht länger vor Abschluss des Kaufvertrags erstellt worden sein, als dieses nach dem in den Anlagebedingungen der entsprechenden Sondervermögen vorgesehenen Turnus zulässig ist; § 251 Abs. 1 Satz 3 KAGB ist zu beachten; |

| ― |

die zum Sondervermögen bzw. zu Immobilien-Gesellschaften, an denen die Gesellschaft für Rechnung von Sondervermögen beteiligt ist, gehörenden Immobilien, für die ihm von der Gesellschaft die Zuständigkeit zur Bewertung zugewiesen ist, innerhalb von zwei Monaten nach der Bestellung eines Erbbaurechtes. |

Immobilien werden zum Zeitpunkt des Übergangs von Besitz/Nutzen und Lasten mit dem Kaufpreis angesetzt.

Die Behandlung von Anschaffungsnebenkosten ist in Abschnitt III. 7.) geregelt.

Weitere Einzelheiten zur Bewertung ergeben sich aus den Vorschriften des KAGB sowie der KARBV.

2. Ankaufs- und Regelbewertungen

Die Ankaufsbewertung von in § 231 Abs. 1 Nr. 1 bis 6 KAGB genannten Vermögensgegenständen ist bis zu einer Größe von 50 Mio. Euro von einem Bewerter und ab einer Größe von mehr als 50 Millionen Euro von zwei voneinander unabhängigen Bewertern, die nicht zugleich regelmäßige Bewertungen nach §§ 249 und 251 Satz 1 KAGB für die Gesellschaft durchführen, vorzunehmen. Entsprechendes gilt für Vereinbarungen über die Bemessung des Erbbauzinses und über dessen etwaige spätere Änderung. Vor der Bestellung des Erbbaurechts ist die Angemessenheit des Erbbauzinses entsprechend Satz 1 zu bestätigen.

Die Ankaufsbewertung darf zum Ankaufszeitpunkt (notarielle Beurkundung) nicht älter als drei Monate sein.

Bei Immobilien, die nicht in Euro-Ländern belegen sind, ist in Bezug auf die Einhaltung der 50 Mio. Euro-Grenze der Umrechnungskurs zum Zeitpunkt der Beauftragung des Gutachtens maßgeblich.

Die Regelbewertung sowie außerplanmäßige Bewertungen von Vermögensgegenständen im Sinne des § 231 Absatz 1 KAGB sind stets von zwei voneinander unabhängigen Bewertern durchzuführen. Zur Ermittlung eines Verkehrswertes pro Vermögensgegenstand wird aus den beiden unabhängig voneinander erstellten Gutachten der arithmetische Mittelwert berechnet. Entsprechendes gilt für Immobilien, die durch Immobilien-Gesellschaften (§ 234 KAGB) gehalten werden.

Der Wert der Vermögensgegenstände im Sinne des § 231 Absatz 1 KAGB und des § 234 KAGB ist innerhalb eines Zeitraums von drei Monaten zu ermitteln.

Die Bewertungen werden gleichmäßig über das Quartal verteilt. Die erste Regelbewertung muss ausgehend vom Tag des Übergangs von Besitz/Nutzen und Lasten bzw. der Fertigstellung des Bauvorhabens innerhalb von drei Monaten erfolgen.

3. Außerplanmäßige Nachbewertungen

Der Wert der Immobilien ist stets erneut zu ermitteln und anzusetzen, wenn nach Auffassung der Gesellschaft der zuletzt ermittelte Wert auf Grund von Änderungen wesentlicher Bewertungsfaktoren nicht mehr sachgerecht ist; die Gesellschaft hat ihre Entscheidung und die Gründe dafür nachvollziehbar zu dokumentieren.

Mögliche signifikante Bewertungsfaktoren können beispielsweise sein:

* Umwelt

Einflüsse aus Umweltkatastrophen wie z. B. Hochwasser, Brände, Vulkanausbrüche, Wirbelstürme, Erdbeben und Erdrutsche

* Grund und Boden

Nach Erwerb bekannt gewordene

| ― |

Verunreinigung von Grund und Boden durch Grundwasserverschmutzungen bedingt durch chemische Rückstände |

| ― |

Einlagerungen von unterirdischen Tanks und toxischen Reststoffen sowie Kampfmittel |

| ― |

Reststoffentsorgungen von Schlick, Klärschlamm, Farben, Lacken und Ölen |

| ― |

Gefahrenabfälle von giftigen Substanzen, asbesthaltige Materialien sowie radioaktive Strahlung |

* Rechtliche Gegebenheiten

| ― |

Rechtsverlust aufgrund von Enteignung nach § 95 Abs. 1 S. 1 BauGB |

| ― |

Abschluss/Verlängerung/Beendigung von Mietverträgen |

| ― |

Insolvenzen von Mietern |

* Sonstiges

| ― |

Schäden am Objekt/außerordentliche Investitionen |

| ― |

Veränderung des Marktumfelds, z. B. Rendite- und Mietentwicklung |

4. Grundstücke im Zustand der Bebauung

Bei im Bau befindlichen Objekten ist während der Bauphase grundsätzlich auch ein Verkehrs- /Marktwert zu ermitteln. Bauleistungen werden, soweit sie bei der Bewertung der Immobilien nicht erfasst wurden, grundsätzlich zu Buchwerten angesetzt. Die Herstellungskosten werden grundsätzlich während der gesamten Bauphase angesetzt (d.h. bei größeren Bauprojekten teilweise 24 Monate und länger) und gehen erst nach Fertigstellung auf den gutachterlichen Verkehrswert über.

II. Beteiligungen an Immobilien-Gesellschaften

Bevor die Gesellschaft eine Beteiligung an einer Immobilien-Gesellschaft erwirbt, ist der Wert der Immobilien-Gesellschaft von einem Abschlussprüfer im Sinne des § 319 Abs. 1 Satz 1 und 2 des Handelsgesetzbuchs („HGB“) zu ermitteln. Beteiligungen an Immobilien-Gesellschaften werden bei Erwerb und danach nicht länger als drei Monate mit dem Kaufpreis angesetzt. Anschließend werden der Bewertung monatliche Vermögensaufstellungen der Immobilien-Gesellschaft zugrunde gelegt. Spätestens alle drei Monate wird der Wert der Beteiligung auf Grundlage der aktuellsten Vermögensaufstellung von einem Abschlussprüfer im Sinne des § 319 Handelsgesetzbuch ermittelt. Der ermittelte Wert wird anschließend von der Gesellschaft auf Basis der Vermögensaufstellungen bis zum nächsten Wertermittlungstermin fortgeschrieben. Die Bewertung von Vermögen und Schulden des Sondervermögens und der Immobilien-Gesellschaft erfolgt grundsätzlich nach denselben Bewertungsverfahren. Treten bei einer Beteiligung Änderungen wesentlicher Bewertungsfaktoren ein, die durch eine Fortschreibung nicht erfasst werden können, wird die Neubewertung ggf. zeitlich vorgezogen.

Die im Jahresabschluss oder in der Vermögensaufstellung der Immobilien-Gesellschaft ausgewiesenen Immobilien sind mit dem Wert anzusetzen, der entsprechend § 249 Abs. 1 KAGB von den Bewertern festgestellt wurde.

Die Ausführungen im Abschnitt Ankaufs- und Regelbewertung gelten entsprechend für die Bewertung von Immobilien, die im Rahmen einer Beteiligung an einer Immobilien-Gesellschaft gehalten werden.

Für die Vermögensgegenstände und Schulden der Immobilien-Gesellschaft sind in entsprechender Anwendung von § 10 Abs. 5 KARBV die Erkenntnisse nicht zu berücksichtigen, die nach dem Stichtag der Vermögensaufstellung der Immobilien-Gesellschaft bekannt werden. Diese Erkenntnisse werden in der Vermögensaufstellung des auf das Bekanntwerden folgenden Monats berücksichtigt.

Der Wert der Immobilien-Gesellschaft ergibt sich durch Summierung der bewerteten Einzelpositionen der Vermögensaufstellung. Er ist entsprechend der Höhe der Beteiligung unter Berücksichtigung sonstiger wertbeeinflussender Faktoren in das Sondervermögen einzustellen.

Bei der Bewertung von Beteiligungen an Immobilien-Gesellschaften beachtet die Gesellschaft darüber hinaus insbesondere § 31 KARBV.

Die Gesellschaft hat nach Erhalt der Unternehmensbewertung eine unverzügliche Prüfung auf Vollständigkeit und Richtigkeit sowie auf Plausibilität durchzuführen. Soweit der Gesellschaft unrichtige bzw. unvollständige Angaben in der Unternehmensbewertung auffallen, hat sie dies dem Abschlussprüfer unverzüglich mitzuteilen. Der Unternehmensbewerter hat in diesem Fall seine Wertansätze unverzüglich nochmals zu überprüfen und schriftlich mitzuteilen, ob er an seiner Unternehmensbewertung festhält oder ob sich Änderungen ergeben. In letzterem Fall hat der Unternehmensbewerter der Gesellschaft unverzüglich eine aktualisierte Unternehmensbewertung einzureichen.

III. Liquiditätsanlagen, Sonstige Vermögensgegenstände, Verbindlichkeiten und Rückstellungen

1. Bankguthaben

Bankguthaben werden grundsätzlich zu ihrem Nennwert zuzüglich zugeflossener Zinsen bewertet.

2. Wertpapiere, Investmentanteile und Geldmarktpapiere

2.1 An einer Börse zugelassene / in organisiertem Markt gehandelte Vermögensgegenstände

Vermögensgegenstände, die zum Handel an Börsen zugelassen sind oder in einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind, sowie Bezugsrechte für das Sondervermögen werden zum letzten verfügbaren, handelbaren Kurs, der eine verlässliche Bewertung gewährleistet, bewertet.

2.2 Nicht an Börsen oder in organisierten Märkten gehandelte Vermögensgegenstände oder Vermögensgegenstände ohne handelbaren Kurs

Vermögensgegenstände, die weder zum Handel an Börsen zugelassen sind noch in einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind oder für die kein handelbarer Kurs verfügbar ist, werden zu dem aktuellen Verkehrswert bewertet, der bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten angemessen ist.

2.3 Investmentanteile

Investmentanteile werden grundsätzlich mit ihrem letzten festgestellten Rücknahmepreis angesetzt oder zum letzten verfügbaren handelbaren Kurs, der eine verlässliche Bewertung gewährleistet. Stehen diese Werte nicht zur Verfügung, werden Investmentanteile zu dem aktuellen Verkehrswert bewertet, der bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten angemessen ist.

2.4 Geldmarktinstrumente