Hauck & Aufhäuser Fund Services S.A.

Munsbach

Geprüfter Jahresbericht

zum 30. April 2024

HAL Systematic Multi Asset Conservative

Publikums-Investmentvermögen gemäß der OGAW-Richtlinie

| Hauck & Aufhäuser Fund Services S.A. Verwaltungsgesellschaft |

Hauck Aufhäuser Lampe Privatbank AG Verwahrstelle |

Vorwort

Sehr geehrte Damen und Herren,

der vorliegende Bericht informiert Sie umfassend über die Entwicklung des Sondervermögens HAL European Equities.

Das Sondervermögen (nachfolgend auch „Fonds“ oder „Investmentvermögen“) ist ein Organismus für gemeinsame Anlagen, der von einer Anzahl von Anlegern Kapital einsammelt, um es gemäß einer festgelegten Anlagestrategie zum Nutzen dieser Anleger zu investieren. Der Fonds ist ein Investmentvermögen gemäß der Richtlinie 2009/65/EG des Europäischen Parlaments und des Rates vom 13. Juli 2009 zur Koordinierung der Rechts- und Verwaltungsvorschriften betreffend bestimmte Organismen für gemeinsame Anlagen in Wertpapieren in ihrer jeweils gültigen Fassung (nachfolgend „OGAW“) im Sinne des Kapitalanlagegesetzbuchs (nachfolgend „KAGB“). Er wird von der Hauck & Aufhäuser Fund Services S.A. verwaltet.

Der Kauf und Verkauf von Anteilen an dem Sondervermögen erfolgt auf Basis des Verkaufsprospekts, des Basisinformationsblattes für verpackte Anlageprodukte für Kleinanleger und Versicherungsanlageprodukte (PRIIP) und der Allgemeinen Anlagebedingungen in Verbindung mit den Besonderen Anlagebedingungen in der jeweils geltenden Fassung.

Wir möchten noch darauf hinweisen, dass Änderungen der Vertragsbedingungen des Sondervermögens sowie sonstige wesentliche Anlegerinformationen an die Anteilinhaber im Internet unter www.hal-privatbank.com bekannt gemacht werden. Hier finden Sie ebenfalls aktuelle Fondspreise und Fakten zu Ihren Fonds.

Der Bericht umfasst den Zeitraum vom 1. Mai 2023 bis zum 30. April 2024.

Inhalt

Management und Verwaltung

Tätigkeitsbericht

HAL European Equities

Anhang

Vermerk des unabhängigen Abschlussprüfers

Sonstige Informationen – nicht vom Prüfungsurteil zum Jahresbericht umfasst

Management und Verwaltung

Verwaltungsgesellschaft

Hauck & Aufhäuser Fund Services S.A.

R.C.S. Luxembourg B28878

1c, rue Gabriel Lippmann, L-5365 Munsbach

Gezeichnetes Kapital zum 31. Dezember 2023: EUR 11,0 Mio.

Aufsichtsrat der Verwaltungsgesellschaft

Vorsitzender

Dr. Holger Sepp

Vorstand

Hauck Aufhäuser Lampe Privatbank AG, Frankfurt am Main

Mitglieder

Marie-Anne van den Berg

Independent Director

Andreas Neugebauer

Independent Director

Vorstand der Verwaltungsgesellschaft

Elisabeth Backes

Hauck & Aufhäuser Fund Services S.A., Luxemburg

Christoph Kraiker

Hauck & Aufhäuser Fund Services S.A., Luxemburg

Wendelin Schmitt

Hauck & Aufhäuser Fund Services S.A., Luxemburg

Verwahrstelle

Hauck Aufhäuser Lampe Privatbank AG *

Kaiserstraße 24, D-60311 Frankfurt am Main

Fondsmanager und Vertriebsstelle

Lampe Asset Management GmbH *

Schwannstraße 10, D-40476 Düsseldorf

Abschlussprüfer

KPMG AG

Wirtschaftsprüfungsgesellschaft

THE SQUAIRE

Am Flughafen, D-60549 Frankfurt am Main

Sonstige Angaben

Wertpapierkennnummer / ISIN

Anteilklasse XT: A2DWUN / DE000A2DWUN3

Stand: 30. April 2024

* Hierbei handelt es sich um ein verbundenes Unternehmen.

Tätigkeitsbericht

Anlageziel und -strategie

Der Fonds HAL European Equities strebt als Anlageziel einen möglichst hohen Wertzuwachs an. Dazu wird auf die Bilanzqualität, Ertrags- bzw. Substanzstärke sowie gute Wachstumsperspektiven und eine attraktive Bewertung des Unternehmens geachtet. Angestrebt wird eine überdurchschnittliche Wertentwicklung im Vergleich zum europäischen Aktienmarkt. Der Fonds ist ein aktiv gemanagter Aktienfonds.

Der Fonds setzt sich zu mindestens 51 % aus europäischen Aktien und aktienähnlichen Wertpapieren sowie REITS zusammen. Als Anlageregion kann Europa im Fokus stehen, insbesondere die Eurozone, Großbritannien, Schweiz, Norwegen, Dänemark und Schweden.

Zur Selektion und Gewichtung der Einzelwerte bedient sich das Management ausschließlich quantitativer Kennzahlen (ROI, Free Cashflow, Analystenschätzungen, etc.), die zu einem Sektor-neutralen Scoring zusammengefasst werden. Auf Portfolioebene wird ein maximales Scoring innerhalb einer Tracking Error Restriktion angestrebt. Die Anlagepolitik beruft sich somit ausschließlich auf altbewährte Investmentkriterien, deren Umsetzung systematisch und regelgebunden erfolgt. Eine Prognose über die zukünftige Entwicklung bestimmter Themen, Produkte und politischer Entwicklungen fließt in die Investmententscheidungen nicht mit ein.

Es kann jedoch keine Garantie gegeben werden, dass die oben genannten Anlageziele erreicht werden.

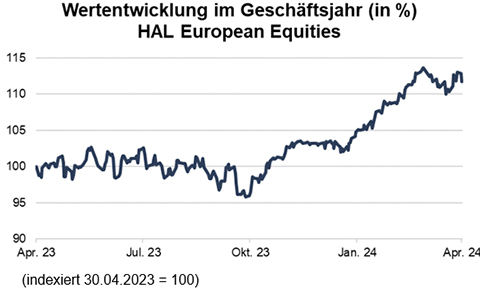

Entwicklung im Geschäftsjahr

(indexiert 30.04.2023 = 100)

Die Wertentwicklung des HAL European Equities beträgt für die Anteilklasse XT im Geschäftsjahr +11,72 % (berechnet gemäß BVI-Methode exkl. Verkaufsprovisionen). Die Benchmark hat im gleichen Zeitraum eine Wertentwicklung von 10,98 % gezeigt.

Die Wertentwicklung ist die prozentuale Veränderung zwischen dem angelegten Vermögen am Anfang des Anlagezeitraums und seinem Wert am Ende des Anlagezeitraums und beruht auf der Annahme, dass etwaige Ausschüttungen wieder angelegt wurden. Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu.

Insbesondere Unternehmen, die den oben genannten Auswahlkriterien, Ertragskontinuität und Bilanzstabilität, in überdurchschnittlichem Maße entsprechen, lieferten im Berichtszeitraum einen deutlichen Beitrag zur Outperformance. Der Fokus auf dividendenstarke Titel brachte weder positive noch negative Impulse. Insbesondere im ersten Quartal 2024 konnte das Momentumexposure des Fonds weitere Unterstützung liefern.

Der Fonds strebt zu jeder Zeit nahezu eine Vollinvestition an, dementsprechend fand keine Steuerung der Aktienquote statt.

Die Selektion der Einzelwerte erfolgt auf Basis eines quantitativen Vorfilters, bei dem Quality- und Momentumfaktoren sowie Analystenschätzungen einbezogen werden. Die Analyse der Einzelwerte erfolgt auf absoluter Basis sowie relativ zum Sektor des Unternehmens. Die Aktien im Fonds haben ein Gewicht von 0,4 – 4,6 %. Die angewandten Analyseparameter waren innerhalb des Geschäftsjahres stabil, werden jedoch laufend überprüft und können im Zeitablauf angepasst werden. Im monatlichen Turnus wird eine Neuausrichtung des Fonds auf Basis der generierten Investmentsignale vorgenommen.

Im Berichtszeitraum fanden keine wesentlichen Veränderungen in der Fondsstruktur statt. Der quantitative und regelbasierte Investmentansatz wurde unverändert umgesetzt. Einzelne Investments wurden auf Basis ihres Scorings ausgetauscht, um die Qualität im Fonds zu gewährleisten.

Die 5 größten Portfoliopositionen zum Berichtsstichtag

(in % des Nettofondsvermögens)

| Novo-Nordisk AS Navne-Aktier B DK 0,1 | 4,60 % |

| Industria de Diseño Textil SA Acciones Port. EO 0,03 | 4,00 % |

| Hermes International S.C.A. Actions au Porteur o.N. | 3,84 % |

| Swiss Re AG Namens-Aktien SF -,10 | 3,71 % |

| Stellantis N.V. Aandelen op naam EO -,01 | 3,60 % |

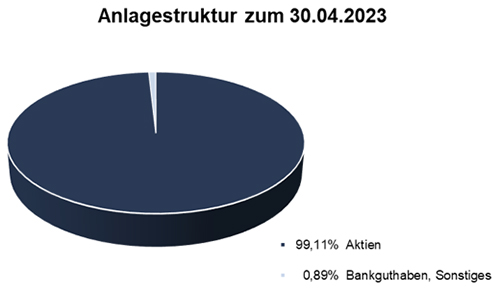

Zum Ende der vorherigen Berichtsperiode bestand folgende Anlagestruktur:

Zum 30. April 2024 ergibt sich folgende Aufteilung des Portfolios:

Im Geschäftsjahr wurde ein Veräußerungsergebnis in Höhe von insgesamt EUR 378.333,59 realisiert. Dieses ergibt sich aus realisierten Veräußerungsgewinnen in Höhe von EUR 808.837,30 sowie aus realisierten Veräußerungsverlusten in Höhe von EUR 430.503,71. Die realisierten Gewinne und Verluste resultieren im Wesentlichen aus Veräußerungen von Aktien.

Risikohinweise zum Ukraine-Konflikt

Die Auswirkungen der Ukraine-Krise für den Fonds sind derzeit nicht abschließend zu beurteilen. Auch wenn keine direkten Wertpapierbestände in der Ukraine oder Russland vorhanden sind, besteht die Gefahr, dass indirekte Risiken aus den verhängten Sanktionen, entstehender Marktvolatilität oder steigenden Energiepreisen Einfluss auf die Entwicklung des Fonds oder von Geschäftspartnern nehmen.

Angaben zu wesentlichen Ereignissen im Geschäftsjahr

Die Gesellschaft hat ihr Verwaltungsrecht an dem o. g. Sondervermögen gemäß § 99 Abs. 1 des Kapitalanlagegesetzbuches (KAGB) in Verbindung mit § 21 Abs. 1 der Allgemeinen Anlagebedingungen zum 31. Mai 2024 gekündigt. Die Ausgabe von Anteilen wurde eingestellt. Das Verfügungsrecht an dem Sondervermögen geht gemäß § 100 Abs. 1 KAGB in Verbindung mit § 21 Abs. 2 der Allgemeinen Anlagebedingungen mit Wirksamwerden der Kündigung auf die Verwahrstelle Hauck Aufhäuser Lampe Privatbank AG, Frankfurt über. Die Verwahrstelle hat das Sondervermögen abzuwickeln und an die Anleger zu verteilen. Mit Genehmigung der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) kann die Verwahrstelle von der Abwicklung absehen und einer anderen Kapitalverwaltungsgesellschaft die Verwaltung des Sondervermögens nach Maßgabe der bisherigen Anlagebedingungen übertragen.

Sonstige Hinweise

Die Vermögenswerte des Fonds werden bei Hauck Aufhäuser Lampe Privatbank AG verwahrt. Hierbei handelt es sich um ein verbundenes Unternehmen.

Das Portfoliomanagement des Fonds wird von Lampe Asset Management GmbH, Düsseldorf übernommen. Hierbei handelt es sich auch um ein verbundenes Unternehmen.

Anteilklassen-Übersicht

| Anteilklasse XT | |

| ISIN | DE000A2DWUN3 |

| Mindestanlagesumme | nein |

| Ausgabeaufschlag / Rücknahmeabschlag | bis zu 5,00 % / nein |

| Ertragsverwendung | thesaurierend |

| Verwaltungsvergütung * | bis zu 1,20 % p.a. |

| Verwahrstellenvergütung | bis zu 0,10 % p.a. |

| Performance Fee | nein |

* Die Vergütungen des Fondsmanagers und der Vertriebsstelle werden von der Verwaltungsvergütung abgedeckt.

Hauptanlagerisiken

Das Sondervermögen war im Geschäftsjahr den folgenden wesentlichen Risiken ausgesetzt.

Die Vermögensgegenstände, in die die Gesellschaft für Rechnung des Fonds investiert, unterliegen Risiken. So können Wertverluste auftreten, indem der Marktwert der Vermögensgegenstände gegenüber dem Einstandspreis fällt oder Kassa- und Terminpreise sich unterschiedlich entwickeln.

Die Kurs- oder Marktwertentwicklung von Finanzprodukten hängt insbesondere von der Entwicklung der Kapitalmärkte ab, die wiederum von der allgemeinen Lage der Weltwirtschaft sowie den wirtschaftlichen und politischen Rahmenbedingungen in den jeweiligen Ländern beeinflusst wird. Auf die allgemeine Kursentwicklung insbesondere an einer Börse können auch irrationale Faktoren wie Stimmungen, Meinungen und Gerüchte einwirken. Schwankungen der Kurs- und Marktwerte können auch auf Veränderungen der Zinssätze, Wechselkurse oder der Bonität eines Emittenten zurückzuführen sein.

Der Krieg in der Ukraine und die dadurch ausgelösten Marktturbulenzen und Sanktionen der Industrienationen gegenüber Russland haben eine Vielzahl an unterschiedlichen Auswirkungen auf die Finanzmärkte im Allgemeinen und auf Fonds (Sondervermögen) im Speziellen. Die Bewegungen an den Börsen werden sich entsprechend auch im Fondsvermögen (Wert des Sondervermögens) widerspiegeln. Zusätzlich belasten Unsicherheiten über den weiteren Verlauf des Konflikts sowie die wirtschaftlichen Folgen der diversen Sanktionen die Märkte.

Aktien unterliegen erfahrungsgemäß starken Kursschwankungen und somit auch dem Risiko von Kursrückgängen. Diese Kursschwankungen werden insbesondere durch die Entwicklung der Gewinne des emittierenden Unternehmens sowie die Entwicklungen der Branche und der gesamtwirtschaftlichen Entwicklung beeinflusst. Das Vertrauen der Marktteilnehmer in das jeweilige Unternehmen kann die Kursentwicklung ebenfalls beeinflussen. Dies gilt insbesondere bei Unternehmen, deren Aktien erst über einen kürzeren Zeitraum an der Börse oder einem anderen organisierten Markt zugelassen sind; bei diesen können bereits geringe Veränderungen von Prognosen zu starken Kursbewegungen führen. Ist bei einer Aktie der Anteil der frei handelbaren, im Besitz vieler Aktionäre befindlichen Aktien (sogenannter Streubesitz) niedrig, so können bereits kleinere Kauf- und Verkaufsaufträge eine starke Auswirkung auf den Marktpreis haben und damit zu höheren Kursschwankungen führen.

Die Risiken der Anteile an anderen Investmentvermögen, die für den Fonds erworben werden (sogenannte „Zielfonds“), stehen in engem Zusammenhang mit den Risiken der in diesen Zielfonds enthaltenen Vermögensgegenstände bzw. der von diesen verfolgten Anlagestrategien. Da die Manager der einzelnen Zielfonds voneinander unabhängig handeln, kann es aber auch vorkommen, dass mehrere Zielfonds gleiche oder einander entgegengesetzte Anlagestrategien verfolgen. Hierdurch können bestehende Risiken kumulieren, und eventuelle Chancen können sich gegeneinander aufheben. Es ist der Gesellschaft im Regelfall nicht möglich, das Management der Zielfonds zu kontrollieren. Deren Anlageentscheidungen müssen nicht zwingend mit den Annahmen oder Erwartungen der Gesellschaft übereinstimmen. Der Gesellschaft wird die aktuelle Zusammensetzung der Zielfonds oftmals nicht zeitnah bekannt sein. Entspricht die Zusammensetzung nicht ihren Annahmen oder Erwartungen, so kann sie gegebenenfalls erst deutlich verzögert reagieren, indem sie Zielfondsanteile zurückgibt. Offene Investmentvermögen, an denen der Fonds Anteile erwirbt, könnten zudem zeitweise die Rücknahme der Anteile aussetzen. Dann ist die Gesellschaft daran gehindert, die Anteile an dem Zielfonds zu veräußern, indem sie diese gegen Auszahlung des Rücknahmepreises bei der Verwaltungsgesellschaft oder Verwahrstelle des Zielfonds zurückgibt

Die Gesellschaft legt liquide Mittel des Fonds bei der Verwahrstelle oder anderen Banken für Rechnung des Fonds an. Für diese Bankguthaben ist teilweise ein Zinssatz vereinbart, der dem European Interbank Offered Rate (Euribor) abzüglich einer bestimmten Marge entspricht. Sinkt der Euribor unter die vereinbarte Marge, so führt dies zu negativen Zinsen auf dem entsprechenden Konto. Abhängig von der Entwicklung der Zinspolitik der Europäischen Zentralbank können sowohl kurz-, mittel- als auch langfristige Bankguthaben eine negative Verzinsung erzielen.

Erfolgt eine Konzentration der Anlage in bestimmte Vermögensgegenstände oder Märkte, dann ist der Fonds von der Entwicklung dieser Vermögensgegenstände oder Märkte besonders stark abhängig.

Durch den Ausfall eines Ausstellers (nachfolgend „Emittent“) oder eines Vertragspartners (nachfolgend „Kontrahent“), gegen den der Fonds Ansprüche hat, können für den Fonds Verluste entstehen. Das Emittentenrisiko beschreibt die Auswirkung der besonderen Entwicklungen des jeweiligen Emittenten, die neben den allgemeinen Tendenzen der Kapitalmärkte auf den Kurs eines Wertpapiers einwirken. Auch bei sorgfältiger Auswahl der Wertpapiere kann nicht ausgeschlossen werden, dass Verluste durch Vermögensverfall von Emittenten eintreten. Die Partei eines für Rechnung des Fonds geschlossenen Vertrags kann teilweise oder vollständig ausfallen (Kontrahentenrisiko). Dies gilt für alle Verträge, die für Rechnung des Fonds geschlossen werden.

Die Liquidität des Fonds kann durch verschiedene Ereignisse beeinträchtigt werden. Dies kann dazu führen, dass der Fonds seinen Zahlungsverpflichtungen vorübergehend oder dauerhaft nicht nachkommen kann bzw. dass die Gesellschaft die Rückgabeverlangen von Anlegern vorübergehend oder dauerhaft nicht erfüllen kann. Der Anleger kann gegebenenfalls die von ihm geplante Haltedauer nicht realisieren und ihm kann das investierte Kapital oder Teile hiervon für unbestimmte Zeit nicht zur Verfügung stehen. Durch die Verwirklichung der Liquiditätsrisiken könnte zudem der Wert des Fondsvermögens und damit der Anteilwert sinken, etwa wenn die Gesellschaft gezwungen ist, soweit gesetzlich zulässig, Vermögensgegenstände für den Fonds unter Verkehrswert zu veräußern. Ist die Gesellschaft nicht in der Lage, die Rückgabeverlangen der Anleger zu erfüllen, kann dies außerdem zur Aussetzung der Rücknahme und im Extremfall zur anschließenden Auflösung des Fonds führen. Für den Fonds dürfen auch Vermögensgegenstände erworben werden, die nicht an einer Börse zugelassen oder an einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind. Diese Vermögensgegenstände können gegebenenfalls nur mit hohen Preisabschlägen, zeitlicher Verzögerung oder gar nicht weiterveräußert werden. Auch an einer Börse zugelassene Vermögensgegenstände können abhängig von der Marktlage, dem Volumen, dem Zeitrahmen und den geplanten Kosten gegebenenfalls nicht oder nur mit hohen Preisabschlägen veräußert werden. Obwohl für den Fonds nur Vermögensgegenstände erworben werden dürfen, die grundsätzlich jederzeit liquidiert werden können, kann nicht ausgeschlossen werden, dass diese zeitweise oder dauerhaft nur mit Verlust veräußert werden können.

Vermögenswerte des Fonds können in einer anderen Währung als der Fondswährung angelegt sein. Der Fonds erhält die Erträge, Rückzahlungen und Erlöse aus solchen Anlagen in der anderen Währung. Fällt der Wert dieser Währung gegenüber der Fondswährung, so reduziert sich der Wert solcher Anlagen und somit auch der Wert des Fondsvermögens.

Durch Kauf- und Verkaufsaufträge von Anlegern fließt dem Fondsvermögen Liquidität zu bzw. aus dem Fondsvermögen Liquidität ab. Die Zu- und Abflüsse können nach Saldierung zu einem Nettozu- oder -abfluss der liquiden Mittel des Fonds führen. Dieser Nettozu- oder -abfluss kann den Fondsmanager veranlassen, Vermögensgegenstände zu kaufen oder zu verkaufen, wodurch Transaktionskosten entstehen. Dies gilt insbesondere, wenn durch die Zu- oder Abflüsse eine von der Gesellschaft für den Fonds vorgesehene Quote liquider Mittel über- bzw. unterschritten wird. Die hierdurch entstehenden Transaktionskosten werden dem Fonds belastet und können die Wertentwicklung des Fonds beeinträchtigen. Bei Zuflüssen kann sich eine erhöhte Fondsliquidität belastend auf die Wertentwicklung des Fonds auswirken, wenn die Gesellschaft die Mittel nicht oder nicht zeitnah zu angemessenen Bedingungen anlegen kann.

Operationelle Risiken können sich beispielsweise aus unzureichenden internen Prozessen sowie aus menschlichem oder Systemversagen bei der Gesellschaft oder externen Dritten ergeben. Diese Risiken können die Wertentwicklung des Fonds beeinträchtigen und sich damit auch nachteilig auf den Anteilwert und auf das vom Anleger investierte Kapital auswirken. Der Fonds kann Opfer von Betrug oder anderen kriminellen Handlungen werden. Er kann Verluste durch Fehler von Mitarbeitern der Gesellschaft oder externer Dritter erleiden oder durch äußere Ereignisse wie z.B. Naturkatastrophen oder Pandemien geschädigt werden. Es besteht das Risiko, dass ein ausländischer Schuldner trotz Zahlungsfähigkeit aufgrund fehlender Transferfähigkeit der Währung, fehlender Transferbereitschaft seines Sitzlandes oder aus ähnlichen Gründen, Leistungen nicht fristgerecht, überhaupt nicht oder nur in einer anderen Währung erbringen kann. So können z.B. Zahlungen, auf die die Gesellschaft für Rechnung des Fonds Anspruch hat, ausbleiben, in einer Währung erfolgen, die aufgrund von Devisenbeschränkungen nicht (mehr) konvertierbar ist, oder in einer anderen Währung erfolgen. Zahlt der Schuldner in einer anderen Währung, so unterliegt diese Position dem Währungsrisiko. Für den Fonds dürfen Investitionen in Rechtsordnungen getätigt werden, in denen deutsches Recht keine Anwendung findet bzw. im Fall von Rechtsstreitigkeiten der Gerichtsstand außerhalb Deutschlands ist. Hieraus resultierende Rechte und Pflichten der Gesellschaft für Rechnung des Fonds können von denen in Deutschland zum Nachteil des Fonds bzw. des Anlegers abweichen. Politische oder rechtliche Entwicklungen einschließlich der Änderungen von rechtlichen Rahmenbedingungen in diesen Rechtsordnungen können von der Gesellschaft nicht oder zu spät erkannt werden oder zu Beschränkungen hinsichtlich erwerbbarer oder bereits erworbener Vermögensgegenstände führen. Diese Folgen können auch entstehen, wenn sich die rechtlichen Rahmenbedingungen für die Gesellschaft und/oder die Verwaltung des Fonds in Deutschland ändern. Mit der Verwahrung von Vermögensgegenständen insbesondere im Ausland ist ein Verlustrisiko verbunden, das aus Insolvenz oder Sorgfaltspflichtverletzungen des Verwahrers bzw. höherer Gewalt resultieren kann.

Der Fondsmanager trifft Anlageentscheidungen grundsätzlich unter Berücksichtigung von Nachhaltigkeitsrisiken. Nachhaltigkeitsrisiken können durch ökologische und soziale Einflüsse auf einen potenziellen Vermögengegenstand entstehen sowie aus der Unternehmensführung (Corporate Governance) des Emittenten eines Vermögensgegenstands. Sofern Nachhaltigkeitsrisiken eintreten, können sie einen wesentlichen Einfluss – bis hin zu einem Totalverlust – auf den Wert und/oder die Rendite der betroffenen Vermögensgegenstände haben. Solche Auswirkungen auf einen Vermögensgegenstand können die Rendite des Fonds negativ beeinflussen. Die Nachhaltigkeitsaspekte, die einen negativen Einfluss auf die Rendite des Fonds haben können, werden in Umwelt-, Sozial- und Governance-Aspekte (nachfolgend „ESG“) unterteilt. Während zu den Umweltaspekten z.B. der Klimaschutz zählt, gehören zu den sozialen Aspekten z.B. die Einhaltung von Vorgaben zur Sicherheit am Arbeitsplatz. Die Berücksichtigung der Einhaltung von Arbeitnehmerrechten und des Datenschutzes sind unter anderem Bestandteile der Governance-Aspekte. Daneben werden ebenfalls die Aspekte des Klimawandels berücksichtigt, einschließlich physischer Klimaereignisse oder -bedingungen wie Hitzewellen, der steigende Meeresspiegel und die globale Erwärmung. Der Fonds oder die Verwaltungsgesellschaft können aufgrund von Umweltkatastrophen, sozialinduzierten Aspekten in Bezug auf Angestellte oder Dritte sowie aufgrund von Versäumnissen in der Unternehmensführung, Verluste erleiden. Diese Ereignisse können durch mangelnde Beachtung von Nachhaltigkeitsaspekten verursacht oder verstärkt werden.

Vermögensübersicht zum 30.04.2024

| in EUR | in % | |

| I. Vermögensgegenstände | 4.476.935,04 | 100,59 |

| 1. Aktien | 4.225.467,05 | 94,94 |

| 2. Investmentanteile | 153.980,00 | 3,46 |

| 3. Bankguthaben | 71.935,01 | 1,62 |

| 4. Sonstige Vermögensgegenstände | 25.552,98 | 0,57 |

| II. Verbindlichkeiten | -26.408,39 | -0,59 |

| III. Fondsvermögen | 4.450.526,65 | 100,00* |

* Bei der Ermittlung der Prozentwerte können geringfügige Rundungsdifferenzen entstanden sein.

Vermögensaufstellung zum 30.04.2024

| im Berichtszeitraum | ||||||||

| Gattungsbezeichnung ISIN |

Stück/ Anteile Whg. |

Bestand zum 30.04.2024 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Whg. | Kurs | Kurswert in EUR |

% des Fondver- mögens |

| Bestandspositionen | 4.379.447,05 | 98,40 | ||||||

| Börsengehandelte Wertpapiere | 4.225.467,05 | 94,94 | ||||||

| Aktien | 4.225.467,05 | 94,94 | ||||||

| Bundesrep. Deutschland | ||||||||

| CTS Eventim AG & Co. KGaA Inhaber-Aktien DE0005470306 |

Stück | 462,00 | 8.016,00 | -7.554,00 | EUR | 83,20 | 38.438,40 | 0,86 |

| Deutsche Telekom AG Namens-Aktien DE0005557508 |

Stück | 4.498,00 | 15.842,00 | -88.988,00 | EUR | 21,49 | 96.662,02 | 2,17 |

| freenet AG Namens-Aktien DE000A0Z2ZZ5 |

Stück | 2.617,00 | 25.843,00 | -23.226,00 | EUR | 26,04 | 68.146,68 | 1,53 |

| Heidelberg Materials AG Inhaber-Aktien DE0006047004 |

Stück | 433,00 | 5.494,00 | -5.061,00 | EUR | 94,64 | 40.979,12 | 0,92 |

| Nemetschek SE Inhaber-Aktien DE0006452907 |

Stück | 346,00 | 346,00 | 0,00 | EUR | 83,55 | 28.908,30 | 0,65 |

| Siemens AG Namens-Aktien DE0007236101 |

Stück | 249,00 | 2.145,00 | -4.226,00 | EUR | 175,90 | 43.799,10 | 0,98 |

| Dänemark | ||||||||

| Novo-Nordisk AS Navne-Aktier B DK 0,1 DK0062498333 |

Stück | 1.691,00 | 35.801,00 | -34.110,00 | DKK | 902,60 | 204.644,03 | 4,60 |

| Sydbank AS Navne-Aktier DK 10 DK0010311471 |

Stück | 731,00 | 12.177,00 | -11.446,00 | DKK | 356,60 | 34.950,94 | 0,79 |

| Frankreich | ||||||||

| Air Liquide-SA Ét.Expl.P.G.Cl. Actions Port. EO 5,50 FR0000120073 |

Stück | 378,00 | 1.520,00 | -3.695,00 | EUR | 183,88 | 69.506,64 | 1,56 |

| Compagnie de Saint-Gobain S.A. Actions au Porteur (C.R.) EO 4 FR0000125007 |

Stück | 472,00 | 6.434,00 | -20.938,00 | EUR | 74,66 | 35.239,52 | 0,79 |

| EssilorLuxottica S.A. Actions Port. EO 0,18 FR0000121667 |

Stück | 733,00 | 6.142,00 | -10.423,00 | EUR | 200,80 | 147.186,40 | 3,31 |

| Hermes International S.C.A. Actions au Porteur FR0000052292 |

Stück | 76,00 | 330,00 | -1.668,00 | EUR | 2.251,00 | 171.076,00 | 3,84 |

| Klépierre S.A. Actions Port. EO 1,40 FR0000121964 |

Stück | 951,00 | 26.871,00 | -25.920,00 | EUR | 25,26 | 24.022,26 | 0,54 |

| SAFRAN Actions Port. EO -,20 FR0000073272 |

Stück | 525,00 | 1.073,00 | -3.078,00 | EUR | 204,20 | 107.205,00 | 2,41 |

| TotalEnergies SE Actions au Porteur EO 2,50 FR0000120271 |

Stück | 1.328,00 | 8.946,00 | -22.482,00 | EUR | 68,59 | 91.087,52 | 2,05 |

| VINCI S.A. Actions Port. EO 2,50 FR0000125486 |

Stück | 1.238,00 | 4.980,00 | -7.489,00 | EUR | 110,25 | 136.489,50 | 3,07 |

| Großbritannien | ||||||||

| AstraZeneca PLC Registered Shares DL -,25 GB0009895292 |

Stück | 768,00 | 15.642,00 | -20.161,00 | GBP | 120,62 | 108.466,90 | 2,44 |

| BAE Systems PLC Registered Shares LS -,025 GB0002634946 |

Stück | 1.660,00 | 6.961,00 | -5.301,00 | GBP | 13,33 | 25.909,26 | 0,58 |

| Centrica PLC Reg. Shares LS -,061728395 GB00B033F229 |

Stück | 25.825,00 | 612.855,00 | -587.030,00 | GBP | 1,28 | 38.689,87 | 0,87 |

| Compass Group PLC Registered Shares LS -,1105 GB00BD6K4575 |

Stück | 665,00 | 29.548,00 | -28.883,00 | GBP | 22,32 | 17.379,31 | 0,39 |

| GSK PLC Registered Shares LS-,3125 GB00BN7SWP63 |

Stück | 2.418,00 | 17.967,00 | -38.945,00 | GBP | 16,73 | 47.366,24 | 1,06 |

| HSBC Holdings PLC Registered Shares DL -,50 GB0005405286 |

Stück | 11.628,00 | 165.960,00 | -213.012,00 | GBP | 6,96 | 94.706,83 | 2,13 |

| Imperial Brands PLC Registered Shares LS -,10 GB0004544929 |

Stück | 1.899,00 | 1.899,00 | -37.090,00 | GBP | 18,29 | 40.657,12 | 0,91 |

| Relx PLC Registered Shares LS -,144397 GB00B2B0DG97 |

Stück | 2.484,00 | 9.997,00 | -21.042,00 | GBP | 33,03 | 96.067,58 | 2,16 |

| Rolls Royce Holdings PLC Registered Shares LS 0.20 GB00B63H8491 |

Stück | 11.641,00 | 11.641,00 | 0,00 | GBP | 4,13 | 56.306,97 | 1,27 |

| 3i Group PLC Registered Shares LS -,738636 GB00B1YW4409 |

Stück | 3.143,00 | 29.172,00 | -76.942,00 | GBP | 28,76 | 105.840,03 | 2,38 |

| Irland | ||||||||

| AIB Group PLC Registered Shares EO -,625 IE00BF0L3536 |

Stück | 19.578,00 | 263.867,00 | -359.365,00 | EUR | 4,87 | 95.266,55 | 2,14 |

| Bank of Ireland Group PLC Registered Shares EO 1 IE00BD1RP616 |

Stück | 4.636,00 | 39.420,00 | -126.815,00 | EUR | 10,05 | 46.568,62 | 1,05 |

| Italien | ||||||||

| ENEL S.p.A. Azioni nom. EO 1 IT0003128367 |

Stück | 10.223,00 | 10.223,00 | 0,00 | EUR | 6,18 | 63.188,36 | 1,42 |

| UniCredit S.p.A. Azioni nom IT0005239360 |

Stück | 3.992,00 | 82.883,00 | -78.891,00 | EUR | 34,58 | 138.043,36 | 3,10 |

| Luxemburg | ||||||||

| Tenaris S.A. Registered Shares DL 1 LU2598331598 |

Stück | 5.769,00 | 52.518,00 | -46.749,00 | EUR | 15,68 | 90.429,08 | 2,03 |

| Niederlande | ||||||||

| ASM International N.V. Bearer Shares EO 0,04 NL0000334118 |

Stück | 205,00 | 2.026,00 | -4.727,00 | EUR | 595,20 | 122.016,00 | 2,74 |

| ASML Holding N.V. Aandelen op naam EO -,09 NL0010273215 |

Stück | 59,00 | 1.432,00 | -2.779,00 | EUR | 832,70 | 49.129,30 | 1,10 |

| ASR Nederland N.V. Aandelen op naam EO -,16 NL0011872643 |

Stück | 2.239,00 | 30.922,00 | -39.463,00 | EUR | 46,97 | 105.165,83 | 2,36 |

| Ferrari N.V. Aandelen op naam EO -,01 NL0011585146 |

Stück | 218,00 | 880,00 | -662,00 | EUR | 387,20 | 84.409,60 | 1,90 |

| Kon. KPN N.V. Aandelen aan toonder EO -,04 NL0000009082 |

Stück | 28.211,00 | 281.909,00 | -504.110,00 | EUR | 3,41 | 96.143,09 | 2,16 |

| Stellantis N.V. Aandelen op naam EO -,01 NL00150001Q9 |

Stück | 7.665,00 | 97.367,00 | -89.702,00 | EUR | 20,88 | 160.045,20 | 3,60 |

| Portugal | ||||||||

| Jerónimo Martins, SGPS, S.A. Acções Nominativas EO 1 PTJMT0AE0001 |

Stück | 2.928,00 | 45.055,00 | -42.127,00 | EUR | 19,35 | 56.656,80 | 1,27 |

| Schweden | ||||||||

| Lifco AB Namn-Aktier B SE0015949201 |

Stück | 1.442,00 | 5.803,00 | -4.361,00 | SEK | 270,00 | 33.172,87 | 0,75 |

| SSAB AB Namn-Aktier B (fria) SE0000120669 |

Stück | 21.411,00 | 370.039,00 | -407.926,00 | SEK | 62,30 | 113.652,50 | 2,55 |

| Schweiz | ||||||||

| ABB Ltd. Namens-Aktien SF 0,12 CH0012221716 |

Stück | 1.989,00 | 11.360,00 | -23.062,00 | CHF | 44,89 | 91.061,92 | 2,05 |

| Chocoladef. Lindt & Sprüngli Inhaber-Part.sch. SF 10 CH0010570767 |

Stück | 5,00 | 81,00 | -76,00 | CHF | 10.610,00 | 54.105,05 | 1,22 |

| Coca-Cola HBC AG Nam.-Aktien SF 6,70 CH0198251305 |

Stück | 3.012,00 | 28.250,00 | -25.238,00 | GBP | 25,90 | 91.342,19 | 2,05 |

| Novartis AG Namens-Aktien SF 0,49 CH0012005267 |

Stück | 1.356,00 | 5.455,00 | -8.882,00 | CHF | 89,05 | 123.153,29 | 2,77 |

| Swiss Re AG Namens-Aktien SF -,10 CH0126881561 |

Stück | 1.620,00 | 12.478,00 | -10.858,00 | CHF | 99,82 | 164.924,43 | 3,71 |

| Spanien | ||||||||

| Aena SME S.A. Acciones Port. EO 10 ES0105046009 |

Stück | 355,00 | 355,00 | 0,00 | EUR | 171,60 | 60.918,00 | 1,37 |

| Banco Bilbao Vizcaya Argent. Acciones Nom. EO 0,49 ES0113211835 |

Stück | 8.049,00 | 32.345,00 | -150.360,00 | EUR | 10,18 | 81.898,58 | 1,84 |

| Industria de Diseño Textil SA Acciones Port. EO 0,03 ES0148396007 |

Stück | 4.153,00 | 73.515,00 | -83.837,00 | EUR | 42,85 | 177.956,05 | 4,00 |

| Naturgy Energy Group S.A. Acciones Port. EO 1 Zypern ES0116870314 |

Stück | 3.200,00 | 50.640,00 | -47.440,00 | EUR | 23,72 | 75.904,00 | 1,71 |

| Frontline PLC Namens-Aktien DL 1 CY0200352116 |

Stück | 3.603,00 | 36.410,00 | -32.807,00 | NOK | 264,90 | 80.584,84 | 1,81 |

| Investmentanteile | 153.980,00 | 3,46 | ||||||

| Gruppenfremde Investmentanteile Irland |

||||||||

| iShsIII-C.MSCI Eu.U.E.EUR Acc Registered Shares IE00B4K48X80 |

Anteile | 2.000,00 | 2.000,00 | 0,00 | EUR | 76,99 | 153.980,00 | 3,46 |

| Summe Wertpapiervermögen | 4.379.447,05 | 98,40 | ||||||

| Bankguthaben | 71.935,01 | 1,62 | ||||||

| EUR – Guthaben | ||||||||

| EUR bei Hauck Aufhäuser Lampe Privatbank AG | 36.056,54 | EUR | 36.056,54 | 0,81 | ||||

| Guthaben in Nicht-EU/EWR-Währungen | ||||||||

| CHF bei Hauck Aufhäuser Lampe Privatbank AG | 24.161,93 | CHF | 24.642,46 | 0,55 | ||||

| GBP bei Hauck Aufhäuser Lampe Privatbank AG | 4.530,44 | GBP | 5.304,65 | 0,12 | ||||

| Guthaben in sonstigen EU/EWR-Währungen | ||||||||

| DKK bei Hauck Aufhäuser Lampe Privatbank AG | 27.289,95 | DKK | 3.659,00 | 0,08 | ||||

| NOK bei Hauck Aufhäuser Lampe Privatbank AG | 19.418,02 | NOK | 1.639,50 | 0,04 | ||||

| SEK bei Hauck Aufhäuser Lampe Privatbank AG | 7.427,65 | SEK | 632,86 | 0,01 | ||||

| Sonstige Vermögensgegenstände | 25.552,98 | 0,57 | ||||||

| Dividendenansprüche | 25.403,91 | EUR | 25.403,91 | 0,57 | ||||

| Zinsansprüche aus Bankguthaben | 149,07 | EUR | 149,07 | 0,00 | ||||

| Verbindlichkeiten | -26.408,39 | -0,59 | ||||||

| aus | ||||||||

| Prüfungskosten | -18.175,83 | EUR | -18.175,83 | -0,41 | ||||

| Verwahrstellenvergütung | -163,67 | EUR | -163,67 | -0,00 | ||||

| Verwaltungsvergütung | -403,10 | EUR | -403,10 | -0,01 | ||||

| Sonstige Verbindlichkeiten | -7.665,79 | EUR | -7.665,79 | -0,17 | ||||

| Fondsvermögen** | 4.450.526,65 | 100,00 | ||||||

| Anteilwert XT | EUR | 127,78 | ||||||

| Umlaufende Anteile XT | STK | 34.830,000 | ||||||

** Bei der Ermittlung der Prozentwerte können geringfügige Rundungsdifferenzen entstanden sein.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Fonds, welche nicht in Fondswährung ausgedrückt sind, sind auf Grundlage der zuletzt festgestellten Devisenkurse bewertet.

Devisenkurse (in Mengennotiz)

| per 30.04.2024 | |||

| Britische Pfund | GBP | 0,8541 | = 1 Euro (EUR) |

| Dänische Kronen | DKK | 7,4583 | = 1 Euro (EUR) |

| Norwegische Kronen | NOK | 11,8439 | = 1 Euro (EUR) |

| Schwedische Kronen | SEK | 11,7367 | = 1 Euro (EUR) |

| Schweizer Franken | CHF | 0,9805 | = 1 Euro (EUR) |

Während des Berichtszeitraumes abgeschlossene Geschäfte des HAL European Equities, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

– Käufe und Verkäufe von Wertpapieren, Investmentanteilen und Schuldscheindarlehen:

| Gattungsbezeichnung | ISIN | Währung | Käufe/Zugänge im Berichtszeitraum |

Verkäufe/Abgänge im Berichtszeitraum |

| Wertpapiere | ||||

| Börsengehandelte Wertpapiere | ||||

| Aktien | ||||

| AAK AB Namn-Aktier SK 1,67 | SE0011337708 | SEK | 28.269,00 | -28.269,00 |

| Addtech AB Namn-Aktier B SK -,1875 | SE0014781795 | SEK | 7.384,00 | -7.384,00 |

| Airbus SE Aandelen aan toonder EO 1 | NL0000235190 | EUR | 8.174,00 | -8.174,00 |

| AIXTRON SE Namens-Aktien o.N. | DE000A0WMPJ6 | EUR | 0,00 | -31.342,00 |

| Alcon AG Namens-Aktien SF -,04 | CH0432492467 | CHF | 4.886,00 | -4.886,00 |

| ALK-Abelló AS Navne-Aktier DK -,50 | DK0061802139 | DKK | 0,00 | -37.116,00 |

| Allianz SE vink.Namens-Aktien o.N. | DE0008404005 | EUR | 0,00 | -1.542,00 |

| Amadeus IT Group S.A. Acciones Port. EO 0,01 | ES0109067019 | EUR | 5.479,00 | -5.479,00 |

| Andritz AG Inhaber-Aktien o.N. | AT0000730007 | EUR | 0,00 | -12.901,00 |

| A.P.Møller-Mærsk A/S Navne-Aktier B DK 1000 | DK0010244508 | DKK | 0,00 | -356,00 |

| Ashtead Group PLC Registered Shares LS -,10 | GB0000536739 | GBP | 0,00 | -15.686,00 |

| Assicurazioni Generali S.p.A. Azioni nom. o.N. | IT0000062072 | EUR | 21.163,00 | -21.163,00 |

| Auto Trader Group PLC Registered Shares LS 0,01 | GB00BVYVFW23 | GBP | 2.815,00 | -2.815,00 |

| Avanza Bank Holding AB Namn-Aktier SK 0,50 | SE0012454072 | SEK | 0,00 | -15.101,00 |

| AXA S.A. Actions Port. EO 2,29 | FR0000120628 | EUR | 0,00 | -32.150,00 |

| B & M Europ.Value Retail S.A. Actions Nominatives LS -,10 | LU1072616219 | GBP | 0,00 | -172.253,00 |

| Balfour Beatty PLC Registered Shares LS -,50 | GB0000961622 | GBP | 0,00 | -218.881,00 |

| Banco BPM S.p.A. Azioni o.N. | IT0005218380 | EUR | 141.243,00 | -141.243,00 |

| Bayerische Motoren Werke AG Stammaktien EO 1 | DE0005190003 | EUR | 0,00 | -9.886,00 |

| BE Semiconductor Inds N.V. Aandelen op Naam EO-,01 | NL0012866412 | EUR | 0,00 | -5.900,00 |

| BKW AG Namens-Aktien SF 2,50 | CH0130293662 | CHF | 2.440,00 | -2.440,00 |

| BP PLC Registered Shares DL -,25 | GB0007980591 | GBP | 41.162,00 | -110.965,00 |

| Britvic PLC Registered Shares LS -,20 | GB00B0N8QD54 | GBP | 42.552,00 | -42.552,00 |

| Carlsberg AS Navne-Aktier B DK 20 | DK0010181759 | DKK | 3.545,00 | -6.424,00 |

| Christian Dior SE Actions Port. EO 2 | FR0000130403 | EUR | 0,00 | -467,00 |

| Cie Financière Richemont AG Namens-Aktien SF 1 | CH0210483332 | CHF | 0,00 | -12.146,00 |

| CRH PLC Registered Shares EO -,32 | IE0001827041 | GBP | 9.292,00 | -9.292,00 |

| CRH PLC Registered Shares EO -,32 | IE0001827041 | EUR | 0,00 | -9.292,00 |

| Dassault Aviation S.A. Actions Port. EO -,80 | FR0014004L86 | EUR | 4.293,00 | -4.293,00 |

| Diageo PLC Reg. Shares LS -,28935185 | GB0002374006 | GBP | 0,00 | -18.622,00 |

| D’Ieteren Group S.A. Parts Sociales au Port. o.N. | BE0974259880 | EUR | 739,00 | -739,00 |

| Dr. Ing. h.c. F. Porsche AG Inhaber-Vorzugsaktien o.St.o.N | DE000PAG9113 | EUR | 0,00 | -3.166,00 |

| Drax Group PLC Registered Shares LS -,1155172 | GB00B1VNSX38 | GBP | 0,00 | -108.560,00 |

| DSV A/S Indehaver Bonus-Aktier DK 1 | DK0060079531 | DKK | 0,00 | -4.529,00 |

| Equinor ASA Navne-Aksjer NK 2,50 | NO0010096985 | NOK | 12.741,00 | -104.672,00 |

| Evolution AB (publ) Namn-Aktier SK-,003 | SE0012673267 | SEK | 0,00 | -9.052,00 |

| Glanbia PLC Registered Shares EO 0,06 | IE0000669501 | EUR | 5.506,00 | -5.506,00 |

| Glencore PLC Registered Shares DL -,01 | JE00B4T3BW64 | GBP | 56.526,00 | -208.625,00 |

| Greggs PLC Registered Shares LS -,02 | GB00B63QSB39 | GBP | 0,00 | -32.918,00 |

| Heineken N.V. Aandelen aan toonder EO 1,60 | NL0000009165 | EUR | 2.593,00 | -7.257,00 |

| Iberdrola S.A. Acciones Port. EO -,75 | ES0144580Y14 | EUR | 0,00 | -31.792,00 |

| IG Group Holdings PLC Registered Shares LS 0,00005 | GB00B06QFB75 | GBP | 0,00 | -79.301,00 |

| Indivior PLC Registered Shares DL0,50 | GB00BN4HT335 | GBP | 0,00 | -34.877,00 |

| Investec PLC Registered Shares LS -,0002 | GB00B17BBQ50 | GBP | 0,00 | -76.954,00 |

| Investor AB Namn-Aktier B (fria) o.N. | SE0015811963 | SEK | 0,00 | -20.312,00 |

| Ipsen S.A. Actions au Porteur EO 1 | FR0010259150 | EUR | 0,00 | -3.079,00 |

| Konecranes Oyj Registered Shares o.N. | FI0009005870 | EUR | 643,00 | -643,00 |

| K+S Aktiengesellschaft Namens-Aktien o.N. | DE000KSAG888 | EUR | 0,00 | -19.847,00 |

| Kühne + Nagel Internat. AG Namens-Aktien SF 1 | CH0025238863 | CHF | 3.549,00 | -5.544,00 |

| L’Oréal S.A. Actions Port. EO 0,2 | FR0000120321 | EUR | 0,00 | -981,00 |

| LVMH Moët Henn. L. Vuitton SE Actions Port. (C.R.) EO 0,3 | FR0000121014 | EUR | 1.182,00 | -2.150,00 |

| Man Group PLC Reg. SharesDL-,0342857142 | JE00BJ1DLW90 | GBP | 45.668,00 | -394.927,00 |

| Mercedes-Benz Group AG Namens-Aktien o.N. | DE0007100000 | EUR | 27.501,00 | -36.001,00 |

| Merck KGaA Inhaber-Aktien o.N. | DE0006599905 | EUR | 0,00 | -3.363,00 |

| Münchener Rückvers.-Ges. AG vink.Namens-Aktien o.N. | DE0008430026 | EUR | 0,00 | -4.486,00 |

| NatWest Group PLC Registered Shares LS 1,0769 | GB00BM8PJY71 | GBP | 0,00 | -263.843,00 |

| Nexans S.A. Actions Port. EO 1 | FR0000044448 | EUR | 0,00 | -9.631,00 |

| NIBE Industrier AB Namn-Aktier B o.N. | SE0015988019 | SEK | 0,00 | -48.030,00 |

| Nokia Oyj Registered Shares EO 0,06 | FI0009000681 | EUR | 0,00 | -160.399,00 |

| Norsk Hydro ASA Navne-Aksjer NK 1,098 | NO0005052605 | NOK | 0,00 | -135.649,00 |

| OSB GROUP PLC Registered Shares LS 0,01 | GB00BLDRH360 | GBP | 0,00 | -132.145,00 |

| Pernod Ricard S.A. Actions Port. (C.R.) o.N. | FR0000120693 | EUR | 0,00 | -4.748,00 |

| Prysmian S.p.A. Azioni nom. EO 0,10 | IT0004176001 | EUR | 12.923,00 | -25.825,00 |

| Rémy Cointreau S.A. Actions au Porteur EO 1,60 | FR0000130395 | EUR | 0,00 | -2.184,00 |

| Repsol S.A. Acciones Port. EO 1 | ES0173516115 | EUR | 56.655,00 | -56.655,00 |

| Rexel S.A. Actions au Porteur EO 5 | FR0010451203 | EUR | 20.504,00 | -57.674,00 |

| Ringkjøbing Landbobank AS Navne-Aktier DK 1 | DK0060854669 | DKK | 0,00 | -3.148,00 |

| RS Group PLC Registered Shares LS -,10 | GB0003096442 | GBP | 0,00 | -85.619,00 |

| Ryanair Holdings PLC Registered Shares EO -,006 | IE00BYTBXV33 | EUR | 21.601,00 | -21.601,00 |

| Sandoz Group AG Namens-Aktien SF -,05 | CH1243598427 | CHF | 956,60 | -956,60 |

| Sanofi S.A. Actions Port. EO 2 | FR0000120578 | EUR | 0,00 | -4.345,00 |

| SAP SE Inhaber-Aktien o.N. | DE0007164600 | EUR | 823,00 | -823,00 |

| Sartorius AG Vorzugsaktien o.St. o.N. | DE0007165631 | EUR | 0,00 | -1.490,00 |

| Solvay S.A. Actions au Porteur A o.N. | BE0003470755 | EUR | 5.036,00 | -9.725,00 |

| STMicroelectronics N.V. Aandelen aan toonder EO 1,04 | NL0000226223 | EUR | 11.232,00 | -27.709,00 |

| Syensqo S.A. Actions au Porteur o.N. | BE0974464977 | EUR | 1.649,00 | -1.649,00 |

| Talanx AG Namens-Aktien o.N. | DE000TLX1005 | EUR | 23.121,00 | -23.121,00 |

| Téléperformance SE Actions Port. EO 2,5 | FR0000051807 | EUR | 0,00 | -2.165,00 |

| Terna Rete Elettrica Nazio.SpA Azioni nom. EO -,22 | IT0003242622 | EUR | 0,00 | -121.910,00 |

| UBS Group AG Namens-Aktien SF -,10 | CH0244767585 | CHF | 0,00 | -50.625,00 |

| VAT Group AG Namens-Aktien SF -,10 | CH0311864901 | CHF | 0,00 | -1.411,00 |

| Verallia SA Actions Port. (Prom.) EO 3,38 | FR0013447729 | EUR | 8.070,00 | -8.070,00 |

| Verbund AG Inhaber-Aktien A o.N. | AT0000746409 | EUR | 0,00 | -11.618,00 |

| Viscofan S.A. Acciones Port. EO 0,70 | ES0184262212 | EUR | 0,00 | -7.031,00 |

| Wacker Chemie AG Inhaber-Aktien o.N. | DE000WCH8881 | EUR | 0,00 | -4.424,00 |

| Watches Of Switzerland Grp PLC Registered Shares LS-,0125 | GB00BJDQQ870 | GBP | 0,00 | -69.222,00 |

| Wolters Kluwer N.V. Aandelen op naam EO -,12 | NL0000395903 | EUR | 0,00 | -7.578,00 |

| Zurich Insurance Group AG Nam.-Aktien SF 0,10 | CH0011075394 | CHF | 0,00 | -1.424,00 |

| nicht notiert | ||||

| Aktien | ||||

| Novo-Nordisk AS Navne-Aktier B DK -,20 | DK0060534915 | DKK | 7.326,00 | -22.575,00 |

| Qiagen N.V. Aandelen op naam EO -,01 | NL0012169213 | EUR | 0,00 | -12.626,00 |

| Sectra AB Namn-Aktier Ser.B o.N. | SE0018245953 | SEK | 0,00 | -53.027,00 |

| Tenaris S.A. Actions Nom. DL 1 | LU0156801721 | EUR | 13.859,00 | -39.858,00 |

| Derivate (In Opening-Transaktionen umgesetzte Optionsprämien bzw. Volumen der Optionsgeschäfte, bei Optionsscheinen Angabe der Käufe und Verkäufe) |

||||

| Gattungsbezeichnung | Stück bzw. Anteile bzw. Whg. |

Volumen in 1.000 |

| Optionsrechte | ||

| Wertpapier-Optionsrechte | ||

| Optionsrechte auf Aktien | ||

| Verkaufte Kaufoptionen (Call): | EUR | -4 |

| (Basiswert(e) BMW AG, Daimler AG, Münchener Rück AG) |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

Anteilklasse XT

Die Ertrags- und Aufwandsrechnung für die Zeit vom 1. Mai 2023 bis zum 30. April 2024 gliedert sich wie folgt:

| in EUR | |

| I. Erträge | |

| 1. Dividenden inländischer Aussteller | 24.827,15 |

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | 150.049,32 |

| 3. Zinsen aus Liquiditätsanlagen im Inland | 2.537,82 |

| 4. Abzug ausländischer Quellensteuer | 15.091,47 |

| 5. Abzug Kapitalertragssteuer | -3.724,07 |

| Summe der Erträge | 188.781,69 |

| II. Aufwendungen | |

| 1. Zinsen aus Kreditaufnahmen | -43,69 |

| 2. Verwaltungsvergütung | -4.175,42 |

| 3. Verwahrstellenvergütung | -1.693,28 |

| 4. Prüfungs- und Veröffentlichungskosten | -2.865,73 |

| 5. Sonstige Aufwendungen | -5.713,69 |

| Summe der Aufwendungen | -14.491,81 |

| III. Ordentlicher Nettoertrag | 174.289,88 |

| IV. Veräußerungsgeschäfte | |

| 1. Realisierte Gewinne | 808.837,30 |

| 2. Realisierte Verluste | -430.503,71 |

| Ergebnis aus Veräußerungsgeschäften | 378.333,59 |

| V. Realisiertes Ergebnis des Geschäftsjahres | 552.623,47 |

| 1. Nettoveränderung der nicht realisierten Gewinne | -6.574.810,72 |

| 2. Nettoveränderung der nicht realisierten Verluste | 2.866.055,98 |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | -3.708.754,74 |

| VII. Ergebnis des Geschäftsjahres | -3.156.131,27 |

Entwicklungsrechnung für das Sondervermögen

Für die Zeit vom 1. Mai 2023 bis zum 30. April 2024

| in EUR | ||

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 69.733.184,23 | |

| 1. Mittelzufluss/ -abfluss (netto) | -66.413.858,25 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 9.865.260,48 | |

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -76.279.118,73 | |

| 2. Ertragsausgleich/ Aufwandsausgleich | 4.287.331,94 | |

| 3. Ergebnis des Geschäftsjahres | -3.156.131,27 | |

| davon Nettoveränderung der nicht realisierten Gewinne | -6.574.810,72 | |

| davon Nettoveränderung der nicht realisierten Verluste | 2.866.055,98 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 4.450.526,65 |

Verwendungsrechnung für das Sondervermögen

Berechnung der Wiederanlage insgesamt und je Anteil

| insgesamt | je Anteil | ||

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | 552.623,47 | 15,87 |

| 2. Zuführung aus dem Sondervermögen | EUR | 0,00 | 0,00 |

| 3. Zur Verfügung gestellter Steuerabzugsbetrag | EUR | 0,00 | 0,00 |

| II. Wiederanlage | EUR | 552.623,47 | 15,87 |

Anzahl der umlaufenden Anteile: 34.830,000

Vergleichende Übersicht über die letzten drei Geschäftsjahre*

zum 30.04.2024

| Fondsvermögen in EUR | 4.450.526,65 |

| Anteilwert in EUR | 127,78 |

| Umlaufende Anteile | 34.830,000 |

zum 30.04.2023 (Rumpfgeschäftsjahr 01.10.2022 – 30.04.2023)

| Fondsvermögen in EUR | 69.733.184,23 |

| Anteilwert in EUR | 114,38 |

| Umlaufende Anteile | 609.661,000 |

zum 30.09.2022 (Rumpfgeschäftsjahr 01.05.2022 – 30.09.2022)

| Fondsvermögen in EUR | 61.065.133,99 |

| Anteilwert in EUR | 97,31 |

| Umlaufende Anteile | 627.547,000 |

zum 30.04.2022

| Fondsvermögen in EUR | 66.133.073,98 |

| Anteilwert in EUR | 119,39 |

| Umlaufende Anteile | 553.947,000 |

* Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu.

Anhang

Risikomanagementverfahren

HAL European Equities

Die Verwaltungsgesellschaft verwendet ein Risikomanagementverfahren, das die Überwachung der Risiken der einzelnen Portfoliopositionen und deren Anteil am Gesamtrisikoprofil des Portfolios des verwalteten Fonds zu jeder Zeit erlaubt. Im Einklang mit dem Gesetz vom 17. Dezember 2010 und den anwendbaren regulatorischen Anforderungen der Commission de Surveillance du Secteur Financier (“CSSF“) berichtet die Verwaltungsgesellschaft regelmäßig über das von ihr verwendete Risikomanagement-Verfahren an die CSSF.

Die Auslastung der Obergrenze für das Marktrisikopotenzial wurde für das Sondervermögen im Geschäftsjahr gemäß der DerivateV nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt (relativer Value-at-Risk gem. § 8 DerivateV).

Als Vergleichsvermögen dient ein europäischer Aktienindex.

Die maximal zulässige Limitauslastung, gemessen durch den Quotienten von Value-at-Risk des Portfolios und Value-at-Risk des Vergleichsvermögens, liegt bei 200 %. Die Value-at-Risk Auslastung betrug im vergangenen Geschäftsjahr:

| Minimum | 14,7 % |

| Maximum | 108,6 % |

| Durchschnitt | 100,1 % |

Zur Berechnung des Value-at-Risk wurde ein historischer Value-at-Risk-Ansatz benutzt. Der Value-at-Risk bezieht sich auf eine Haltedauer von 20 Tagen, ein Konfidenzniveau von 99 % sowie einen Beobachtungszeitraum von einem Jahr.

Im vergangenen Geschäftsjahr wurde eine Hebelwirkung von durchschnittlich 100,01 % gemessen. Die Berechnung beruht auf dem in der European Securities and Markets Authority (ESMA) – Leitlinie 10-788 definierten Sum-of-Notionals Approach.

Derivate-Exposure: EUR 0,00

| Bestand der Wertpapiere am Fondsvermögen | 98,40 % |

| Bestand der Derivate am Fondsvermögen | 0,00 % |

Hinweis zu Techniken für eine effiziente Portfolioverwaltung:

Im Geschäftsjahr wurden keine Techniken für eine effiziente Portfolioverwaltung eingesetzt.

Sonstige Angaben

Anteilklasse XT

| Fondsvermögen | 4.450.526,65 EUR |

| Anteilwert | 127,78 EUR |

| Umlaufende Anteile | 34.830,000 STK |

Erläuterungen zu Bewertungsverfahren

zum 30. April 2024

Die Bewertung von Vermögensgegenständen des Sondervermögens sowie die Berechnung des Nettoinventarwerts je Anteil erfolgt gemäß den Vorgaben von KAGB und KARBV.

Zur Errechnung des Ausgabepreises und des Rücknahmepreises für die Anteile der einzelnen Anteilklassen ermittelt die Hauck Aufhäuser Lampe Privatbank AG, Niederlassung Luxemburg unter Kontrolle der Verwahrstelle bewertungstäglich den Wert der zum Fonds gehörenden Vermögensgegenstände abzüglich der Verbindlichkeiten („Nettoinventarwert“). Die Teilung des so ermittelten Nettoinventarwerts durch die Anzahl der ausgegebenen Anteile ergibt den Anteilwert. Der Anteilwert wird für jede Anteilklasse gesondert errechnet. Die Berechnung des Fonds und seiner Anteilklassen erfolgt durch Teilung des Netto-Fondsvermögens der jeweiligen Anteilklasse durch die Zahl der am Bewertungstag im Umlauf befindlichen Anteile dieser Anteilklasse. Der Wert für die Anteile des Fonds wird an allen Bankarbeits- und Börsentagen, die zugleich Bankarbeitstage und Börsentage in Frankfurt am Main und Luxemburg sind, ermittelt. Die Berechnung des Anteilwerts an Feiertagen findet gemäß den Vorgaben aus dem Verkaufsprospekt statt.

Das Fondsvermögen wird nach folgenden Grundsätzen berechnet und bewertet:

| a) |

Die im Fonds enthaltenen Zielfondsanteile werden zum letzten festgestellten und erhältlichen Anteilwert bzw. Rücknahmepreis bewertet. |

| b) |

Der Wert von Kassenbeständen oder Bankguthaben, Einlagenzertifikaten und ausstehenden Forderungen, vorausbezahlten Auslagen, Bardividenden und erklärten oder aufgelaufenen und noch nicht erhaltenen Zinsen entspricht dem jeweiligen vollen Betrag, es sei denn, dass dieser wahrscheinlich nicht voll bezahlt oder erhalten werden kann, in welchem Falle der Wert unter Einschluss eines angemessenen Abschlages ermittelt wird, um den tatsächlichen Wert zu erhalten. |

| c) |

Der Wert von Vermögenswerten, welche an einer Börse oder an einem anderen geregelten Markt notiert oder gehandelt werden, wird auf der Grundlage des letzten verfügbaren Kurses ermittelt, sofern nachfolgend nichts anderes geregelt ist. |

| d) |

Sofern ein Vermögenswert nicht an einer Börse oder auf einem anderen geregelten Markt notiert oder gehandelt wird oder sofern für Vermögenswerte, welche an einer Börse oder auf einem anderen Markt wie vorerwähnt notiert oder gehandelt werden, die Kurse entsprechend den Regelungen in c) den tatsächlichen Marktwert der entsprechenden Vermögenswerte nicht angemessen widerspiegeln, wird der Wert solcher Vermögenswerte auf der Grundlage des vernünftigerweise vorhersehbaren Verkaufspreises nach einer vorsichtigen Einschätzung ermittelt. |

| e) |

Der Liquidationswert von Futures, Forwards oder Optionen, die nicht an Börsen oder anderen organisierten Märkten gehandelt werden, entspricht dem jeweiligen Nettoliquidationswert, wie er gemäß den Richtlinien des Vorstands der Verwaltungsgesellschaft auf einer konsistent für alle verschiedenen Arten von Verträgen angewandten Grundlage festgestellt wird. Der Liquidationswert von Futures, Forwards oder Optionen, welche an Börsen oder anderen organisierten Märkten gehandelt werden, wird auf der Grundlage der letzten verfügbaren Abwicklungspreise solcher Verträge an den Börsen oder organisierten Märkten, auf welchen diese Futures, Forwards oder Optionen vom Fonds gehandelt werden, berechnet; sofern ein Future, ein Forward oder eine Option an einem Tag, für welchen der Nettovermögenswert bestimmt wird, nicht liquidiert werden kann, wird die Bewertungsgrundlage für einen solchen Vertrag vom Vorstand in angemessener und vernünftiger Weise bestimmt. |

| f) |

Swaps werden zu ihrem Marktwert bewertet. Es wird darauf geachtet, dass Swap-Kontrakte zu marktüblichen Bedingungen im exklusiven Interesse des Fonds abgeschlossen werden. |

| g) |

Geldmarktinstrumente können zu ihrem jeweiligen Verkehrswert, wie ihn die Verwaltungsgesellschaft nach Treu und Glauben und allgemein anerkannten, von Wirtschaftsprüfern nachprüfbaren Bewertungsregeln festlegt, bewertet werden. |

| h) |

Sämtliche sonstige Wertpapiere oder sonstige Vermögenswerte werden zu ihrem angemessenen Marktwert bewertet, wie dieser nach Treu und Glauben und entsprechend dem der Verwaltungsgesellschaft auszustellenden Verfahren zu bestimmen ist. |

| i) |

Die auf Wertpapiere entfallenden anteiligen Zinsen werden mit einbezogen, soweit diese nicht im Kurswert berücksichtigt wurden (Dirty-Pricing). |

Der Wert aller Vermögenswerte und Verbindlichkeiten, welche nicht in der Währung des Fonds ausgedrückt sind, wird in diese Währung zu den zuletzt verfügbaren Devisenkursen umgerechnet. Wenn solche Kurse nicht verfügbar sind, wird der Wechselkurs nach Treu und Glauben und nach dem vom Vorstand aufgestellten Verfahren bestimmt.

Die Verwaltungsgesellschaft kann nach eigenem Ermessen andere Bewertungsmethoden zulassen, wenn sie dieses im Interesse einer angemesseneren Bewertung eines Vermögenswertes des Fonds für angebracht hält.

Wenn die Verwaltungsgesellschaft der Ansicht ist, dass der ermittelte Anteilwert an einem bestimmten Bewertungstag den tatsächlichen Wert der Anteile des Fonds nicht wiedergibt, oder wenn es seit der Ermittlung des Anteilwertes beträchtliche Bewegungen an den betreffenden Börsen und/oder Märkten gegeben hat, kann die Verwaltungsgesellschaft beschließen, den Anteilwert noch am selben Tag zu aktualisieren. Unter diesen Umständen werden alle für diesen Bewertungstag eingegangenen Anträge auf Zeichnung und Rücknahme auf der Grundlage des Anteilwertes eingelöst, der unter Berücksichtigung des Grundsatzes von Treu und Glauben aktualisiert worden ist.

Im Geschäftsjahr kamen keine Wertpapierfinanzierungsgeschäfte und Gesamtrendite-Swaps im Sinne der Verordnung (EU) 2015/2365 des Europäischen Parlaments und des Rates vom 25. November 2015 über die Transparenz von Wertpapierfinanzierungsgeschäften und der Weiterverwendung sowie zur Änderung der Verordnung (EU) Nr. 648/2012 („SFTR“) zum Einsatz. Somit sind im Jahresbericht keine Angaben im Sinne von Artikel 13 der genannten Verordnung an die Anleger aufzuführen.

Angaben zur Transparenz

Im Rahmen der Tätigkeit des Sondervermögens bestanden für das abgelaufene Geschäftsjahr keine Vereinbarungen über die Zahlung von „Soft Commissions“ oder ähnlichen Vergütungen. Weder der Verwalter noch eine mit ihm verbundene Stelle haben für das abgelaufene Geschäftsjahr Kickback Zahlungen oder sonstige Rückvergütungen von Maklern oder Vermittlern erhalten.

Transaktionskosten

Für das am 30. April 2024 endende Geschäftsjahr sind im Zusammenhang mit dem Kauf und Verkauf von Wertpapieren, Geldmarktpapieren, Derivaten oder anderen Vermögensgegenständen die unten aufgelisteten Transaktionskosten angefallen. Zu den Transaktionskosten zählen insbesondere Provisionen für Broker und Makler, Clearinggebühren und fremde Entgelte (z. B. Börsenentgelte, lokale Steuern und Gebühren, Registrierungs- und Umschreibegebühren).

| HAL European Equities (vom 1. Mai 2023 bis 30. April 2024) | 208.460,32 EUR |

Gesamtkostenquote (Laufende Kosten)

| HAL European Equities XT / DE000A2DWUN3 (vom 1. Mai 2023 bis 30. April 2024) | 0,30 % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus.

Wesentliche sonstige Aufwendungen und Erträge sowie Zusammensetzung der Verwaltungsvergütung

HAL European Equities

| EUR | |

| Anteilklasse XT: | |

| Die Verwaltungsvergütung setzt sich wie folgt zusammen | |

| Verwaltungsvergütung | -4.175,42 |

| Wesentliche Sonstige Aufwendungen | |

| Gebühren für Quellensteuerverfahren | -5.000,00 |

| Wesentliche Sonstige Erträge | – |

Verwaltungsvergütung der Zielfonds

| Investmentanteile | WHG | ISIN | Verwaltungsvergütung |

| iShsIII-C.MSCI Eu.U.E.EUR Acc Registered Shares | EUR | IE00B4K48X80 | 0,12 % |

Die Zielfonds wurden zum Nettoinventarwert gekauft bzw. verkauft, d.h. es wurden keine Ausgabeaufschläge und Rücknahmegebühren gezahlt.

Angaben zur Vergütung gemäß § 101 KAGB

Vergütungspolitik des Auslagerungsunternehmens für Portfoliomanagement

Lampe Asset Management GmbH

Informationen zur Vergütungspolitik der Lampe Asset Management GmbH sind erhältlich unter: https://www.hal-privatbank.com/asset-management/lampe-asset-management

Vergütungspolitik der Kapitalverwaltungsgesellschaft

Die Administration wird von der Kapitalverwaltungsgesellschaft bzw. dem Alternativen Investment Fonds Manager (AIFM) Hauck & Aufhäuser Fund Services S.A. (HAFS) ausgeführt. Die HAFS hat im Einklang mit geltenden gesetzlichen und aufsichtsrechtlichen Vorgaben Grundsätze für ihr Vergütungssystem definiert, die mit einem soliden und wirksamen Risikomanagementsystem vereinbar und diesem förderlich sind. Dieses Vergütungssystem orientiert sich an der nachhaltigen und unternehmerischen Geschäftspolitik des Hauck Aufhäuser Lampe Konzerns und soll daher keine Anreize zur Übernahme von Risiken geben, die unvereinbar mit den Risikoprofilen und Vertragsbedingungen der von der HAFS verwalteten Investmentfonds sind. Das Vergütungssystem soll stets im Einklang mit Geschäftsstrategie, Zielen, Werten und Interessen der HAFS und der von ihr verwalteten Fonds und der Anleger dieser Fonds stehen und umfasst auch Maßnahmen zur Vermeidung von Interessenkonflikten.

Die Vergütung der Mitarbeiterinnen und Mitarbeiter der HAFS kann fixe und variable Elemente sowie monetäre und nicht-monetäre Nebenleistungen enthalten. Die Bemessung der Komponenten erfolgt unter Beachtung der Risikogrundsätze, Marktüblichkeit und Angemessenheit. Des Weiteren wird bei der Festlegung der einzelnen Bestandteile gewährleistet, dass keine signifikante Abhängigkeit von der variablen Vergütung besteht sowie ein angemessenes Verhältnis von variabler zu fixer Vergütung besteht. Die variable Vergütung stellt somit nur eine Ergänzung zur fixen Vergütung dar und setzt keine Anreize zur Eingehung unangemessener Risiken. Ziel ist eine flexible Vergütungspolitik, die auch einen Verzicht auf die Zahlung der variablen Komponente vorsehen kann.

Das Vergütungssystem wird mindestens einmal jährlich überprüft und bei Bedarf angepasst, um die Angemessenheit und Einhaltung der rechtlichen Vorgaben zu gewährleisten.

Im Geschäftsjahr 2023 beschäftigte die HAFS im Durchschnitt 134 Mitarbeiterinnen und Mitarbeiter, denen Vergütungen i.H.v. 14,6 Mio. Euro gezahlt wurden. Von den 134 Mitarbeiterinnen und Mitarbeitern wurden 11 Mitarbeiterinnen und Mitarbeiter als sog. Risk Taker gem. der ESMA-Guideline ESMA/2016/411, Punkt 19 identifiziert. Diesen Mitarbeiterinnen und Mitarbeitern wurden in 2023 Vergütungen i.H.v. 2,3 Mio. Euro gezahlt, davon 0,6 Mio. Euro als variable Vergütung. Davon betreffen 1,0 Mio. Euro die drei Vorstände; als variable Vergütung wurden an diese 0,3 Mio. Euro gezahlt.

Munsbach, den 16. Juli 2024

Hauck & Aufhäuser Fund Services S.A.

Vorstand

Vermerk des unabhängigen Abschlussprüfers

An die Hauck & Aufhäuser Fund Services S.A., Munsbach (Luxembourg)

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens HAL European Equities – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. Mai 2023 bis zum 30. April 2024, der Vermögensübersicht und der Vermögensaufstellung zum 30. April 2024, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. Mai 2023 bis zum 30. April 2024, sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Die im Abschnitt „Sonstige Informationen“ unseres Vermerks genannten Bestandteile des Jahresberichts haben wir in Einklang mit den deutschen gesetzlichen Vorschriften bei der Bildung unseres Prüfungsurteils zum Jahresbericht nicht berücksichtigt.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Unser Prüfungsurteil zum Jahresbericht erstreckt sich nicht auf den Inhalt der im Abschnitt „Sonstige Informationen“ genannten Bestandteile des Jahresberichts.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der Hauck & Aufhäuser Fund Services S.A. unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Sonstige Informationen

Die gesetzlichen Vertreter sind für die sonstigen Informationen verantwortlich. Die sonstigen Informationen umfassen die folgenden Bestandteile des Jahresberichts:

| • |

die im Jahresbericht enthaltenen und als nicht vom Prüfungsurteil zum Jahresbericht umfasst gekennzeichneten Angaben. |

Unser Prüfungsurteil zum Jahresbericht erstreckt sich nicht auf die sonstigen Informationen, und dementsprechend geben wir in diesem Vermerk weder ein Prüfungsurteil noch irgendeine andere Form von Prüfungsschlussfolgerung hierzu ab.

Im Zusammenhang mit unserer Prüfung haben wir die Verantwortung, die oben genannten sonstigen Informationen zu lesen und dabei zu würdigen, ob die sonstigen Informationen

| • |

wesentliche Unstimmigkeiten zu den vom Prüfungsurteil umfassten Bestandteilen des Jahresberichts oder zu unseren bei der Prüfung erlangten Kenntnissen aufweisen oder |

| • |

anderweitig wesentlich falsch dargestellt erscheinen. |

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der Hauck & Aufhäuser Fund Services S.A. sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts zu ermöglichen, der frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen (d.h. Manipulationen der Rechnungslegung und Vermögensschädigungen) oder Irrtümern ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Sondervermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die Hauck & Aufhäuser Fund Services S.A. zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen oder Irrtümern ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus dolosen Handlungen oder Irrtümern resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung.

Darüber hinaus

| • |

identifizieren und beurteilen wir die Risiken wesentlicher falscher Darstellungen aufgrund von dolosen Handlungen oder Irrtümern im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass aus dolosen Handlungen resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, ist höher als das Risiko, dass aus Irrtümern resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, da dolose Handlungen kollusives Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| • |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Hauck & Aufhäuser Fund Services S.A. abzugeben. |

| • |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Hauck & Aufhäuser Fund Services S.A. bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| • |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Hauck & Aufhäuser Fund Services S.A. aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Hauck & Aufhäuser Fund Services S.A. nicht fortgeführt wird. |

| • |

beurteilen wir Darstellung, Aufbau und Inhalt des Jahresberichts insgesamt, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger bedeutsamer Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 16. Juli 2024

KPMG AG

Wirtschaftsprüfungsgesellschaft

Schobel, Wirtschaftsprüfer

Neuf, Wirtschaftsprüfer

Sonstige Informationen – nicht vom Prüfungsurteil zum Jahresbericht umfasst

Angaben gemäß Verordnung (EU) 2019/2088 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor

Der Fondsmanager berücksichtigt im Rahmen von Anlageentscheidungen als auch fortlaufend während der Investitionsdauer von bestehenden Anlagen des Fonds etwaige Risiken, die im Zusammenhang mit Nachhaltigkeit (Umwelt-, Sozial- und Governance-Aspekten) stehen. Mit diesem Finanzprodukt werden keine ökologischen und/oder sozialen Merkmale beworben. Die Anlagestrategie des Finanzprodukts beinhaltet im Rahmen der Anlageentscheidung keine bindenden ESG-/Nachhaltigkeitskriterien, dies umfasst sowohl die wichtigsten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren gem. EU 2019/2088 Artikel 7(1) („Verordnung (EU) 2019/2088 des Europäischen Parlaments und des Rates vom 27. November 2019 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor“), sowie die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten gem. EU 2020/852 Artikel 2(1) („Verordnung (EU) 2020/852 des Europäischen Parlaments und des Rates vom 18. Juni 2020 über die Einrichtung eines Rahmens zur Erleichterung nachhaltiger Investitionen“).