Aachener Grundvermögen Kapitalverwaltungsgesellschaft mbH

Köln

Aachener Spar- und Stiftungs-Fonds

Jahresbericht zum 31. März 2024

Kennzahlen im Überblick

| Wertpapierkennnummer (WKN): | A1H9HS |

| ISIN: | DE000A1H9HS4 |

| Auflegung am: | 21. April 2011 |

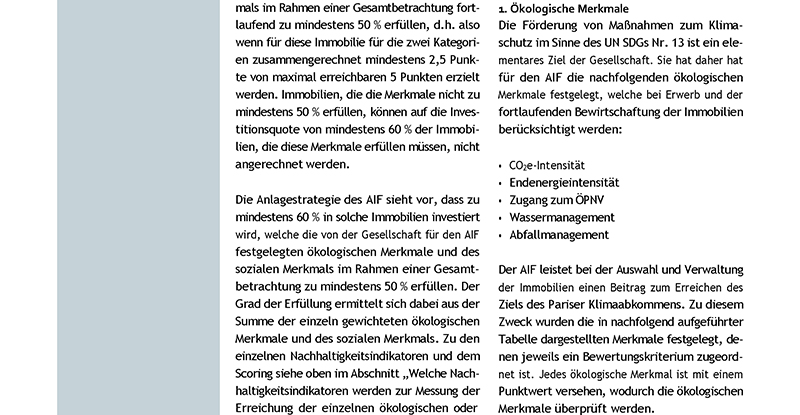

| Stichtag | 31.03.2021 | 31.03.2022 | 31.03.2023 | 31.03.2024 |

| in Mio. EUR | ||||

| Fondsvolumen (Fondsvermögen + Verbindlichkeiten aus Krediten) | 271,7 | 262,2 | 265,0 | 261,0 |

| Direkt gehaltene Immobilien (Summe der Verkehrswerte) | 236,6 | 223,5 | 226,0 | 227,5 |

| Liquiditätsanlagen | 28,3 | 34,6 | 33,9 | 29,7 |

| Sonstige Vermögensgegenstände | 11,0 | 8,9 | 8,5 | 6,8 |

| Verbindlichkeiten aus Krediten | -49,4 | -49,8 | -58,5 | -58,6 |

| Übrige Verbindlichkeiten und Rückstellungen | -4,2 | -4,8 | -3,4 | -3,0 |

| Fondsvermögen (netto) | 222,3 | 212,4 | 206,5 | 202,4 |

| Nettomittelzufluss/Nettomittelveränderung | 0,4 | -3,4 | -11,1 | -6,3 |

| in % | ||||

| Immobilienquote (Bezugsbasis Fondsvermögen (netto)) | 106,4 | 105,2 | 109,4 | 112,4 |

| Fremdkapitalquote (Bezugsbasis Immobilienvermögen) | 20,9 | 22,3 | 25,9 | 25,8 |

| Vermietungsquote (Bezugsbasis Jahresbruttosollmiete) | 99,2 | 96,6 | 94,4 | 95,1 |

| Anzahl | ||||

| Fondsobjekte | 19 | 18 | 19 | 19 |

| Im Ausland liegende Immobilien | 3 | 3 | 4 | 4 |

| Im Inland liegende Immobilien | 16 | 15 | 15 | 15 |

| Ankäufe/Übergang von Nutzen und Lasten | 2 | – | 2 | – |

| Verkäufe/Übergang von Nutzen und Lasten | – | 1 | 1 | – |

| Im Erwerb befindliche Immobilien | – | |||

| Im Verkauf befindliche Immobilien | – | |||

| in EUR | ||||

| Rücknahmepreis/Anteilwert | 107,36 | 104,21 | 106,87 | 108,00 |

| Ausgabepreis | 110,04 | 106,82 | 109,54 | 110,70 |

| Ausschüttung je Anteil1) | 0,78 | 0,89 | 2,00 | 2,00 |

| Ausschüttungszeitpunkt (Ex-Tag)2) | 03.05.2021 | 02.05.2022 | 02.05.2023 | 02.05.2024 |

| Umlaufende Anteile (Stück) | 2.071.029 | 2.038.054 | 1.932.143 | 1.874.000 |

| in % | ||||

| Gesamtkostenquote/Total Expense Ratio (TER)3) | 0,5 | 0,5 | 0,6 | 0,6 |

| BVI-Rendite seit Auflegung in %4) | 33,7 | 30,7 | 35,2 | 39,3 |

| BVI-Rendite p.a. seit Auflegung in %4) | 3,0 | 2,5 | 2,6 | 2,6 |

| BVI-Rendite p.a. im Berichtszeitraum4) | -3,4 | -2,2 | 3,4 | 3,0 |

1) Ausschüttung auf das abgelaufene Geschäftsjahr

2) Die Valutierung der Ausschüttung und damit die Belastung des Fondskontos erfolgten zwei Bankarbeitstage nach dem Ex-Tag.

3) Bezugsbasis durchschnittliches Fondsvermögens des jeweiligen Geschäftsjahres

4) Berechnungsverfahren BVI Bundesverband Investment und Asset Management e.V. (BVI)

Hinweis

Beträge und Prozentangaben innerhalb des Jahresberichtes werden grundsätzlich kaufmännisch gerundet. Daraus ergeben sich möglicherweise Rundungsdifferenzen bei der Addition / Subtraktion dieser Werte.

Tätigkeitsbericht

Wir erstatten den vorliegenden Jahresbericht nach den Vorschriften des am 22. Juli 2013 in Kraft getretenen Kapitalanlagegesetzbuches (Gesetz zur Umsetzung der Richtlinie 2011/61/EU über die Verwalter alternativer Investmentfonds), zuletzt geändert am 01. Januar 2024 durch den Artikel 34 des Kreditorenzweitmarktförderungsgesetzes sowie durch Artikel 91 des Personengesellschaftsrechtsmodernisierungsgesetzes.

Anlagepolitik

Als Anlageziele des Aachener Spar- und Stiftungs-Fonds werden Investitionen in deutschen Immobilienbesitz sowie Immobilienbesitz im europäischen Ausland, daraus resultierende regelmäßige Erträge aufgrund zufließender Mieten, langfristig eine Wertentwicklung des Immobilienportfolios und daneben möglichst Kapitalerträge aus den Liquiditätsanlagen angestrebt.

Anlageschwerpunkt sind Einzelhandelsimmobilien in innerstädtischer Lage, wobei es sich oft um gemischtgenutzte Wohn-/Geschäftshäuser handelt. Bei der Auswahl der Immobilien werden die wirtschaftlichen und standortbezogenen Chancen und Risiken in die Beurteilung einbezogen. Dabei stehen die nachhaltige Ertragskraft der Immobilie sowie, soweit möglich, die Streuung nach Standort, Größe, Nutzung und Mietern im Vordergrund der Überlegungen. Bei Investitionen außerhalb der Bundesrepublik Deutschland werden die besonderen rechtlichen und steuerlichen Gegebenheiten sowie gegebenenfalls mögliche Veränderungen des Wechselkurses in die Entscheidungsüberlegungen einbezogen.

Der Immobilienbestand wird entsprechend den Markterfordernissen verwaltet, wobei angestrebt wird, diesen durch laufende Instandhaltung, Modernisierung und Umstrukturierung zu erhalten. Erwerb und Verwaltung des Immobilienbestandes sind auf Dauer ausgerichtet, was einen Verkauf im begründeten Einzelfall nicht ausschließt. Den Anlegern wird eine langfristige Anlage in dem Fonds empfohlen.

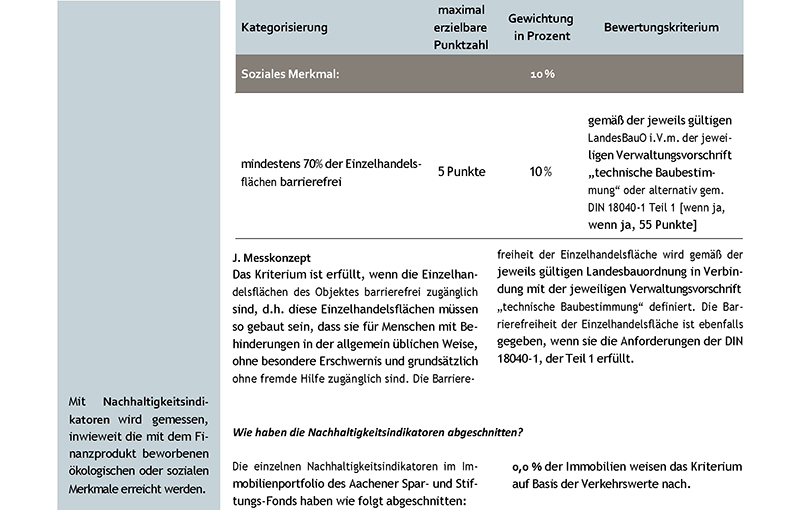

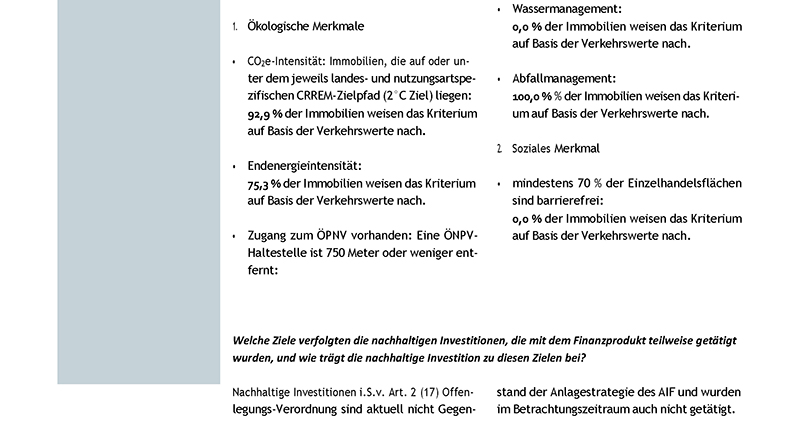

Taxonomie-VO

Die Aachener Grundvermögen investiert im Rahmen der Anlagestrategie nach Art. 8 SFDR („EU-Verordnung 2019/2088“) fortlaufend mindestens 60 % des Gesamtwertes aller Immobilien des Sondervermögens in Immobilien, welche die von der Aachener Grundvermögen für das Sondervermögen festgelegten ökologischen und/oder sozialen Merkmale im Rahmen einer Gesamtbetrachtung zu mindestens 50 % erfüllen. Der Grad der Erfüllung ermittelt sich dabei aus der Summe der einzeln gewichteten öko- logischen und sozialen Merkmale. Im Weiteren wird verwiesen auf den Anhang dieses Jahresberichtes.

Principal Adverse Impacts (PAIs)

Die Gesellschaft berücksichtigt zum aktuellen Zeitpunkt auf Ebene des Finanzprodukts nicht die wichtigsten nachteiligen Auswirkungen von Investitionsentscheidungen auf Nachhaltigkeitsfaktoren (sog. „Principal Adverse Impacts“).

Fonds- und Immobilienvermögen

Das Fondsvermögen betrug am Ende des 13. Geschäftsjahres zum 31. März 2024 202,4 Mio. EUR (Vorjahr: 206,5 Mio. EUR). Damit hat es sich gegenüber dem Vorjahr um 4,1 Mio. EUR reduziert.

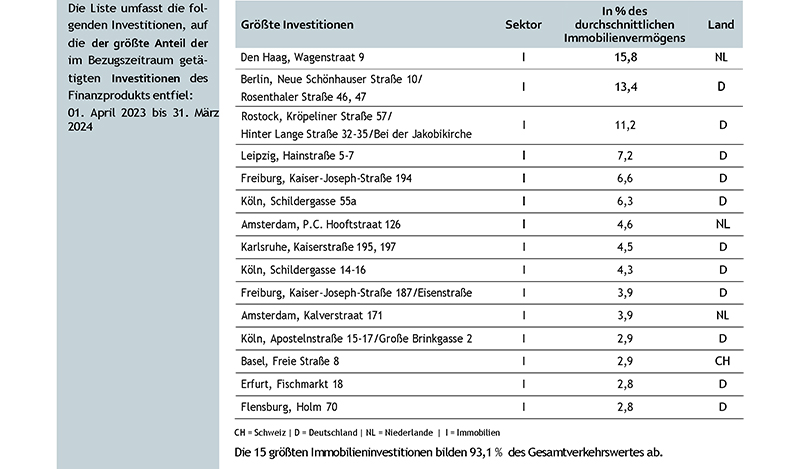

Zum Ende des Geschäftsjahres waren 227,5 Mio. EUR (Vorjahr: 226,0 Mio. EUR) der Vermögensgegenstände, unverändert zum Vorjahr, in 19 Immobilien angelegt. Die Objekte befinden sich an zwölf Standorten in Deutschland und drei Standorten im Ausland (Niederlande und Schweiz).

Zuwachs und Anlageergebnis

Der Wertzuwachs im Geschäftsjahr betrug 3,13 EUR je Anteil (Wert 31. März 2024: 108,00 EUR ./. Wert 31. März 2023: 106,87 EUR + Ausschüttung am 02. Mai 2023: 2,00 EUR je Anteil). Dies entsprach einem Anlageergebnis von 3,0 % p.a. (unter Berücksichtigung einer Wiederanlage nach BVI-Methode).

In der Übersicht „Entwicklung der Renditen“ erhalten Sie einen detaillierten Einblick in die Ertragslage des Fonds. Es wird dargestellt, welche Renditen in den Vermögensteilen Immobilien und Liquiditätsanlagen im Einzelnen erzielt wurden.

Nettomittelveränderung

Im Geschäftsjahr 2023/2024 wurden Fondsanteile im Wert von +0,7 Mio. EUR ausgegeben (Vorjahr: +0,3 Mio. EUR). Im gleichen Zeitraum wurden Anteile im Wert von -7,0 Mio. EUR (Vorjahr: -11,4 Mio. EUR) an den Fonds zurückgegeben. Folglich betrug die Nettomittelveränderung im Berichtsjahr -6,3 Mio. EUR (Vorjahr: -11,1 Mio. EUR).

Anteilwert und Anteilumlauf

Der Wert des einzelnen Fondsanteils lag zum Berichtsstichtag bei 108,00 EUR. Den Anteilwert errechnete die Kapitalverwaltungsgesellschaft in Abstimmung mit der Verwahrstelle des Immobilienfonds, der DZ BANK AG in Frankfurt am Main. Die Anzahl der umlaufenden Anteile verringerte sich im Berichtszeitraum um 58.143 Stück auf 1.874.000 Anteile.

Ausschüttung und Wiederanlagerabatt

Am 02. Mai 2024 (Ex-Tag) erfolgte die Ausschüttung für das Geschäftsjahr 2023/2024, wie im Vorjahr, in Höhe von 2,00 EUR je Anteil. Die Valutierung der Ausschüttung und damit die Belastung des Fondskontos erfolgten zwei Bankarbeitstage nach dem Ex-Tag, also am 06. Mai 2024. Die Ausschüttung belief sich auf insgesamt 3,7 Mio. EUR.

Auf Basis des Anteilwertes zu Beginn des Geschäftsjahres 2023/2024 ergab sich somit eine Ausschüttungsrendite wie im Vorjahr in Höhe von 1,9 %.

Die Verwahrstelle stellt die Ausschüttungsbeträge den depotführenden Stellen der Anleger auf die von den Anlegern angegebenen Konten bereit bzw. überweist zum Teil direkt auf die Anlegerkonten. Bei der Wiederanlage von Erträgen wird kein Ausgabeaufschlag erhoben, sofern die Wiederanlage bis zum 30. September 2024 vorgenommen wird. Dieser Verzicht auf den Ausgabeaufschlag führt zu einem Wiederanlagerabatt von 2,5 %.

Die Ausschüttung des Vorjahres wurde zu 17,6 % zum Erwerb weiterer Anteile genutzt.

Risikoprofil

Die Aachener Grundvermögen verfügt über ein Risikomanagementsystem, welches den investmentrechtlichen Anforderungen entspricht und kontinuierlich weiterentwickelt wird. Der Risikomanagementprozess umfasst die Komponenten Risikoidentifikation, Analyse und Bewertung, Steuerung und Überwachung sowie Kommunikation und Dokumentation der Risiken. Zur Abbildung und Beurteilung zukünftiger Risiken und deren Auswirkungen auf das Fondsvermögen hat die Aachener Grundvermögen einen Portfoliostresstest mit verschiedenen Parametern entwickelt.

Es werden unter anderem folgende, wesentliche Risikoarten unterschieden:

Marktpreis-/Immobilienrisiken

Über den Erwerb der Fondsanteile ist der Anleger an der Wertentwicklung der in diesem Investmentfonds befindlichen Immobilien beteiligt. Sowohl die Bewertung der Immobilie als auch die Immobilienerträge können aus vielerlei Gründen schwanken, z.B. aufgrund geänderter wirtschaftlicher, politischer oder (steuer-) rechtlicher Rahmenbedingungen, Veränderungen an den Kapitalmärkten, die beispielsweise zu geänderten Konditionen bei der Fremdfinanzierung oder bei Anlagealternativen führen können, Änderungen in der Mieternachfrage, veränderter Standortqualität mit Auswirkungen auf die Vermietbarkeit (Leerstände), Wandel von Gebäudezustand und -qualität sowie aufgrund von Wertverlusten durch Baumängel oder Altlasten. Die Realisierung von Risiken kann schlimmstenfalls zum vollständigen Wertverlust einzelner Immobilien und verbleibender Forderungen Dritter führen. Einem Wertverlust von Immobilien soll durch die bewusste Ausrichtung des Immobilienportfolios mit Anlageschwerpunkt auf Einzelhandelsnutzung der Mietflächen in 1a-Lagen begegnet werden. Die Vermietungssituation, die Instandhaltungsaufwendungen, die Immobilienrendite sowie weitere Performance-Komponenten werden regelmäßig überwacht.

Liquiditätsrisiko

Immobilien können – anders als die meisten börsengehandelten Wertpapiere – nicht in allen Marktphasen jederzeit kurzfristig veräußert werden. Daher können umfangreiche Rückgabeverlangen von Fondsanteilen die Liquidität des Fonds beeinträchtigen und zu einer Aussetzung der Rücknahme der Anteile führen. Es bestehen allerdings gesetzliche Mindesthalte- und Kündigungsfristen für die Rückgabe der Anteile.

Adressenausfallrisiko

Zahlungsausfälle von Mietern und sonstigen Geschäftspartnern beispielsweise aufgrund von Bonitätsverschlechterungen, Insolvenzen, gesetzlichen und behördlichen Maßnahmen oder konjunkturellen Marktveränderungen können zu erheblichen Reduzierungen von Erträgen und Verlusten führen.

Mit seinem Anlageschwerpunkt auf innerstädtische Einzelhandelsimmobilien in Deutschland unterliegen die Mieter und die Mieten des Aachener Spar- und Stiftungs-Fonds einem spezifischen Branchenrisiko. Dieses Risiko war während der Corona-Pandemie durch die angeordneten Lockdowns 2020 und 2021 sowie weitere Maßnahmen zur Eindämmung der Ausbreitung des Corona-Virus sehr deutlich gestiegen, da das klassische innerstädtische Leben mit Einzelhandel, Gastronomie und Freizeitangeboten einer der am stärksten betroffenen Bereiche war.

Dem Adressenausfallrisiko wird grundsätzlich durch die Verwaltung der Immobilien, wie z.B. – soweit bei der Einzelhandelsvermietung überhaupt möglich – durch die Verhinderung der Abhängigkeit von einzelnen Mietern, die Durchführung von Bonitätsprüfungen sowie die Überwachung der Kautionsleistungen vorgebeugt. Jedoch kann auch bei sorgfältiger Auswahl von Mietern und Geschäftspartnern nicht ausgeschlossen werden, dass Verluste durch Ausfall eintreten. Ein Ausfallrisiko besteht ferner bezüglich der Bankguthaben des Aachener Spar- und Stiftungs-Fonds. Im Fall einer Risikoverwirklichung kann ein vollständiger Ausfall der Forderung eintreten. Diesem Risiko wird durch die regelmäßige Bonitätsüberwachung der Kontrahenten sowie einer Diversifikation der Mittel bei verschiedenen Kreditinstituten begegnet.

Zinsänderungsrisiko

Marktbedingte Schwankungen der Zinssätze können das Fremdfinanzierungsniveau für Immobilien deutlich erhöhen oder sich bei der Anlage der Liquiditätsreserven auswirken und damit die Wertentwicklung des Sondervermögens beeinflussen. Bei Abschluss neuer oder Prolongation bestehender Fremdfinanzierungen wird neben der aktuellen Zinshöhe je Laufzeit und der Investitionsstrategie insbesondere auf das Gesamtbild der Zinsfestschreibung geachtet. Die Anlage der Liquidität erfolgt unter Berücksichtigung der laufenden Marktentwicklung, im Rahmen von Höchstgrenzen für die Anlage bei dem jeweiligen Kreditinstitut und – in Abhängigkeit von der Marktlage – mit unterschiedlichen Laufzeiten.

Negativzinsrisiko

Liquide Mittel des Sondervermögens wurden im Berichtszeitraum bei der Verwahrstelle und anderen Banken für Rechnung des Fonds als Tages- und/oder Termingelder bis maximal 12 Monate Laufzeit angelegt. Die Verzinsung der liquiden Mittel ist stark abhängig von der Zinspolitik der Europäischen Zentralbank (EZB) sowie der Lage am Geld- und Kapitalmarkt. Aufgrund der langjährigen Niedrigzinspolitik der EZB unterlagen Tages- und/oder Termingelder bis Juli 2022 einer negativen Verzinsung, die auch den Aachener Spar- und Stiftungs-Fonds belastet hat. In Folge der inzwischen erfolgten Anpassungen des EZB-Leitzins auf mittlerweile 4,5 % können liquide Mittel unter Berücksichtigung bestehender Mindestliquiditätsgrenzen auch wieder zu positiven Zinssätzen angelegt werden.

Inflations- und Deflationsrisiko

Inflation und Deflation beinhalten ein Abwertungsrisiko für alle Vermögensgegenstände. Dies gilt auch für die im Sondervermögen gehaltenen Vermögensgegenstände. Die Inflationsrate kann trotz der bei fast allen Gewerbemietverträgen vereinbarten Klauseln, die – unterschiedlich ausgestaltet – eine Anpassung der Miete an den Verbraucherindex ermöglichen, über dem Wertzuwachs des Sondervermögens liegen. Deflation kann dazu führen, dass Mieten und damit auch die Verkehrswerte der Fondsimmobilien deutlich sinken.

Währungsrisiko

Sofern Immobilien des Sondervermögens in anderer Währung als der jeweiligen Fondswährung angelegt sind, erhält das Sondervermögen die Erträge in der anderen Währung. Fällt der Wert dieser Währung gegenüber der Fondswährung, so reduziert sich der Wert des Sondervermögens. Zur Steuerung des Fremdwährungsrisikos werden Immobilieninvestitionen grundsätzlich durch Fremdkapitalaufnahme möglichst hoch in derselben Währung finanziert (Natural Hedge).

Operationelles Risiko

Die Unangemessenheit oder das Versagen von internen Verfahren und Systemen oder das Auftreten von negativen externen Ereignissen können mittelbare Auswirkungen auf die Erträge von Fonds haben. Gleiches gilt bei entsprechendem Fehlverhalten von Menschen, sei es mit oder ohne Absicht. Im Berichtszeitraum sind keine nennenswerten operationellen Risiken in Bezug auf den Aachener Spar- und Stiftungs-Fonds eingetreten.

Schlüsselpersonenrisiko

Sondervermögen, deren Anlageergebnis in einem bestimmten Zeitraum sehr positiv ausfällt, haben diesen Erfolg auch der Eignung der handelnden Personen und damit den richtigen Entscheidungen ihres Managements zu verdanken. Erfolg in der Vergangenheit muss aber kein Garant für die Zukunft sein. Auch kann sich die personelle Zusammensetzung des Fondsmanagements verändern. Neue Entscheidungsträger können dann möglicherweise weniger erfolgreich agieren.

Nachhaltigkeitsrisiko

In Zeiten von Klimawandel, Umweltverschmutzung und Ressourcenverbrauch bekommt die Forderung nach einem Umdenken von Gesellschaft und Wirtschaft ein immer stärkeres politisches Gewicht. Der Gedanke der Nachhaltigkeit wird zunehmend Leitbild für politisches, wirtschaftliches und ökologisches Handeln. Nachhaltigkeitsrisiken sind Ereignisse oder Bedingungen aus den Bereichen Politik, Umwelt, Soziales oder Unternehmensführung, deren Eintreten tatsächlich oder potenziell erhebliche negative Auswirkungen auf die Vermögens-, Finanz- und Ertragslage sowie auf die Reputation haben können. Nachhaltigkeitsrisiken sind dabei keine eigene Risikoart, sondern wirken als Treiber für andere Risikoarten. Sie können sich negativ auf die Ertrags- und Vermietungssituation, die Kostenstrukturen, die Rentabilität, die Immobilienwerte, die Liquidität oder die Reputation eines Portfolios auswirken. Die politischen Maßnahmen der Umstellung auf eine CO2-neutrale Wirtschaft können zu einer Verteuerung von fossilen Energieträgern, steigenden steuerlichen Belastungen und hohen Investitionskosten für die energetische Sanierung von Gebäuden und Anlagen führen.

Aktuelle Auswirkungen des Ukraine-Krieges, der Energie-Krise und der EZB-Zinswende

Der im Februar 2022 durch die russische Invasion ausgelöste Krieg in der Ukraine hat im Berichtszeitraum leider noch kein Ende gefunden. Der Aachener Spar- und Stiftungs-Fonds ist unmittelbar von diesem Krieg nicht betroffen. Der Fonds ist nicht in Russland, der Ukraine oder in angrenzenden osteuropäischen Ländern investiert; zudem bestehen keine direkten Geschäftsbeziehungen in diese Länder. Die wirtschaftlichen Effekte des Konfliktes, insbesondere die zwischenzeitlich gestiegene Inflation und die erhöhten Energiekosten, belasten die globale Konjunktur. Die Zentralbanken haben weltweit die Zinsen spürbar erhöht. Dies hat zur Folge, dass die Zinsen auf Bankguthaben wieder deutlich positiv sind, aber auch die Zinssätze bei Aufnahme und Prolongation von Fremdkapital am Finanzierungsmarkt entsprechend angestiegen sind.

Ausblick

Die in Folge des Angriffskriegs von Russland auf die Ukraine stark gestiegene Inflationsrate ist rückläufig. Hinsichtlich der Inflationsrate prognostiziert das ifo-Institut für Deutschland durchschnittlich 2,2 % in 2024 und 1,8 % für 2025. Der prognostizierte Rückgang der Inflationsrate schürt die Hoffnung, dass die Europäische Zentralbank (EZB) in der zweiten Jahreshälfte 2024 damit beginnen könnte, den Leitzins langsam zu senken, was sich vor allem positiv auf die Fremdkapitalsätze, speziell in der Immobilienwirtschaft, auswirken sollte. Das ifo-Institut geht in seiner Frühjahrsprognose 2024 davon aus, dass das preisbereinigte Bruttoinlandsprodukt in Deutschland im Jahr 2024 nur um 0,2 % im Vergleich zum Vorjahr zunehmen wird. Für 2025 rechnet man mit einem Anstieg um 1,5 %.

Die zukünftigen konjunkturellen und wirtschaftlichen Entwicklungen und die gegebenenfalls daraus resultierenden Implikationen auf das Immobilien-Portfolio des Aachener Spar- und Stiftungs-Fonds sind weiterhin sehr aufmerksam zu beobachten. Zumindest in der Vergangenheit hat sich jedoch die Anlageklasse Immobilien gerade in Zeiten großer Unsicherheit und Krisen langfristig betrachtet als ein sehr gutes Investment erwiesen.

Immobilientransaktionen

Im Geschäftsjahr 2023/2024 fanden keine Immobilientransaktionen statt. Der Immobilienbestand blieb somit unverändert.

Vermietungssituation und Instandhaltungen

Die Vermietungsquote lag am Stichtag 31. März 2024 bei 95,1 %.

Wie in den vergangenen Jahren wurden auch im abgelaufenen Geschäftsjahr Immobilien umgebaut und modernisiert und in erforderlichem Maße instand gehalten. Das soll sicherstellen, dass sie auch künftig gut auf dem Vermietungsmarkt platziert werden können.

Wesentliche Neuvermietungen im Einzelhandel:

| Stadt | Straße | Bisheriger Mieter | Neuer Mieter |

| Bielefeld | Stresemannstraße 3 | Görtz | Snipes SE (Interimsvermietung) |

| Köln | Schildergasse 14-16 | Bonita (Untervermietung an Rituals) | Pandora Jewelry |

| Rostock | Kröpeliner Straße 57 / Hinter Lange Straße 32-35 / Bei der Jakobikirche | Hallhuber | Mister Spex |

In Bielefeld, Stresemannstraße 3, wurde für die von Görtz genutzten Flächen mit dem zur Deichmann-Gruppe gehörenden Streetwear-Filialisten Snipes ein Interimsmieter gefunden. Das inhabergeführte Familienunternehmen Deichmann ist Marktführer im deutschen und europäischen Schuhhandel. Es unterhält mittlerweile über 4.600 Filialen in 31 Ländern und beschäftigt weltweit rund 48.000 Mitarbeiter und Mitarbeiterinnen.

In der Immobilie in Köln, Schildergasse 14-16, wurde für die bisher von Bonita genutzten Einzelhandelsflächen mit Pandora Jewelry ein Mietvertrag geschlossen. Bonita hatte die Flächen bislang an den Kosmetikhersteller Rituals untervermietet. Der Schmuckhersteller Pandora Jewelry wurde im Jahre 1982 in der dänischen Hauptstadt Kopenhagen gegründet. Das Unternehmen beschäftigt über 32.000 Mitarbeiterinnen und Mitarbeiter und vertreibt sein aus Armbändern, Charms, Ohrringen, Ketten, Ringen und Uhren bestehendes Schmucksortiment in über 6.500 Geschäften in mehr als 100 Ländern weltweit.

Nachmieter von Hallhuber in Rostock, Kröpeliner Straße 57 u.a., ist Mister Spex. Vor Mietbeginn wurden in der Bestandsimmobilie umfangreiche Umbaumaßnahmen durchgeführt. Mister Spex ist einer der führenden Optiker in Europa mit über 7,1 Millionen Kunden. Das Optikunternehmen betreibt über 70 Stores in Deutschland, Österreich, Schweden und der Schweiz sowie ein flächendeckendes Netzwerk aus über 300 Partneroptikern sowie Onlineshops in zehn Ländern.

Wesentliche Mietvertragsverlängerungen im Einzelhandel:

| Stadt | Straße | Mieter |

| Berlin | Neue Schönhauser Straße 10 / Rosenthaler Straße 46, 47 | Kapten & Son |

| Berlin | Neue Schönhauser Straße 10 / Rosenthaler Straße 46, 47 | Fred Perry Limited |

| Köln | Apostelnstraße 15-17 / Große Brinkgasse 2 | Closed |

Mit dem Mieter Kapten & Son konnte das bestehende Mietverhältnis in der Bestandsimmobilie in Berlin, Neue Schönhauser Straße 10 / Rosenthaler Straße 46, 47, verlängert werden. Kapten & Son ist eine junge, 2014 in Münster gegründete Lifestyle-Marke, die ihren Bekanntheitsgrad sukzessive über Influencer in den sozialen Medien steigert und Accessoires wie Uhren, Brillen und Rucksäcke vertreibt. Aktuell werden mehr als 200 Mitarbeiterinnen und Mitarbeiter in 7 Retail Stores in Deutschland beschäftigt.

Fred Perry Limited, weiterer Einzelhandelsmieter in der Immobilie in Berlin, Neue Schönhauser Straße 10 / Rosenthaler Straße 46, 47, hat das vereinbarte Optionsrecht ausgeübt, so dass sich die Mietvertragslaufzeit verlängert. Das Unternehmen mit Firmenhauptsitz in London wurde 1952 durch den britischen Tennis-Champion Fred Perry gegründet. Die Marke Fred Perry, die ursprünglich nur Tennisspieler ausstatten sollte, entwickelte sich im Laufe der Jahre zum Dresscode verschiedener Jugendbewegungen. Mitte der 1990er Jahre erreichte die Marke einen weiteren Bekanntheitsgrad durch bekannte Musikbands, die die Sportbekleidung als Streetwear populär machten. Das Firmenlogo der Fred Perry Marke ist der Lorbeerkranz, der auf alle Produkte gestickt, gewebt oder gedruckt wird. Das Label bietet klassische Damen- und Herrenbekleidung, Schuhe und Accessoires im mittleren Preissegment. 1995 wurde Fred Perry von seinem damaligen japanischen Lizenznehmer, der Hit Union Co Ltd, Osaka, übernommen. Die Marke wird in über 230 Shops weltweit vertrieben.

Nach Ausübung des Optionsrechtes hat sich die Mietvertragslaufzeit für die Einzelhandelsflächen verlängert. Closed ist seit 2014 Mieter der Ladenflächen in Köln, Apostelnstraße 15-17 / Große Brinkgasse 2. Die internationale Fashion Marke Closed kann auf eine lange Familientradition zurückblicken. Das 1978 von französischen Modemachern als Denim-Label gegründete Unternehmen ist seit Anfang der 1990er Jahre in Hamburg ansässig. Es werden derzeit mehr als 400 Mitarbeiterinnen und Mitarbeiter beschäftigt. Closed betreibt aktuell rund 50 eigene Shops und vertreibt seine Kollektionen bei über 1.200 Großhändlern in 32 Ländern weltweit.

Vergleichende Übersicht

Entwicklung der Renditen

| Renditekennzahlen in % | 31.03.2021 | 31.03.2022 | 31.03.2023 | 31.03.2024 |

| I. Bruttoertrag | 4,7 | 4,9 | 4,5 | 4,6 |

| Bewirtschaftungsaufwand | -1,8 | -1,3 | -1,4 | -1,1 |

| Nettoertrag | 2,9 | 3,6 | 3,1 | 3,5 |

| Wertänderungen | -5,2 | -3,6 | -0,1 | 0,0 |

| Ausländische Ertragsteuern | 0,1 | -0,9 | 0,8 | -0,1 |

| Ausländische latente Steuern | 0,0 | 0,0 | 0,0 | 0,0 |

| Ergebnis vor Darlehensaufwand | -2,2 | -0,9 | 3,8 | 3,4 |

| Ergebnis nach Darlehensaufwand | -3,3 | -1,5 | 4,3 | 3,6 |

| Währungsänderung | 0,0 | 0,0 | 0,0 | 0,0 |

| Gesamtergebnis | -3,3 | -1,5 | 4,3 | 3,6 |

| II. Liquidität | -0,3 | -0,4 | 0,5 | 3,1 |

| III. Ergebnis gesamter Fonds vor Fondskosten | -2,9 | -1,4 | 3,7 | 3,5 |

| Ergebnis gesamter Fonds nach Fondskosten (BVI-Methode) | -3,4 | -2,2 | 3,4 | 3,0 |

Renditen

nach Ländern zum 31. März 2024

| Renditekennzahlen in % | Deutschland | Niederlande | Schweiz | Gesamt |

| I. Immobilien | ||||

| Bruttoertrag | 4,8 | 3,9 | 3,9 | 4,6 |

| Bewirtschaftungsaufwand | -1,4 | -0,2 | -1,1 | -1,1 |

| Nettoertrag | 3,4 | 3,7 | 2,8 | 3,5 |

| Wertänderungen | -0,7 | 2,2 | -0,7 | 0,0 |

| Ausländische Ertragsteuern | 0,0 | -0,1 | -0,1 | -0,1 |

| Ausländische latente Steuern | 0,0 | 0,0 | 0,0 | 0,0 |

| Ergebnis vor Darlehensaufwand | 2,7 | 5,8 | 2,0 | 3,4 |

| Ergebnis nach Darlehensaufwand | 2,6 | 13,0 | -8,4 | 3,6 |

| Währungsänderung | 0,0 | 0,0 | 1,9 | 0,0 |

| Gesamtergebnis | 2,6 | 13,0 | -6,5 | 3,6 |

| II. Liquidität | 3,1 | |||

| III. Ergebnis gesamter Fonds vor Fondskosten | 3,5 | |||

| Ergebnis gesamter Fonds nach Fondskosten (BVI-Methode) | 3,0 |

Erläuterungen

Die Ermittlung der Renditekennzahlen erfolgt gemäß Branchenstandard.

Immobilien

Von Bruttoertrag bis Ergebnis vor Darlehensaufwand wird als Bezugsbasis das durchschnittliche Immobilienvermögen des jeweiligen Geschäftsjahres zugrunde gelegt.

Von Ergebnis nach Darlehensaufwand bis Gesamtergebnis wird als Bezugsbasis das durchschnittliche eigenkapitalfinanzierte Immobilienvermögen des jeweiligen Geschäftsjahres herangezogen.

Liquidität

Als Bezugsbasis wird das durchschnittliche Liquiditätsvermögen des jeweiligen Geschäftsjahres zugrunde gelegt.

Ergebnis gesamter Fonds vor Fondskosten

Bezugsbasis ist das durchschnittliche Fondsvermögen des jeweiligen Geschäftsjahres.

Ergebnis gesamter Fonds nach Fondskosten (BVI-Methode)

Die Wertentwicklungsberechnung nach der BVI-Methode beruht auf der „time weighted rate of return“-Methode.

Diese international anerkannte Standardmethode ermöglicht eine einfache, nachvollziehbare und exakte Berechnung.

Die Wertentwicklung der Anlage ist die prozentuale Veränderung zwischen dem angelegten Vermögen zu Beginn des Anlagezeitraumes und seinem Wert am Ende des Anlagezeitraumes. Ausschüttungen werden rechnerisch umgehend in neue Fondsanteile investiert. So ist die Vergleichbarkeit der Wertentwicklungen ausschüttender und thesaurierender Fonds sichergestellt. Die Wertentwicklung wird auf Basis der börsentäglich ermittelten Anteilwerte berechnet.

Der Aachener Spar- und Stiftungs-Fonds ist gemäß § 10 des InvStG von der Körperschaftsteuer befreit, da sich nach den Anlagebedingungen nur steuerbegünstigte, institutionelle Anleger beteiligen dürfen, die gemeinnützige, mildtätige etc. Zwecke verfolgen.

Hinweis

Die frühere Wertentwicklung ist kein Indikator für die Zukunft.

Wert und Rendite einer Anlage im Fonds können steigen oder fallen und werden nicht garantiert.

Kapitalinformationen

nach Ländern zum 31. März 2024

| (anhand von 13 Monatsendwerten berechnete Durchschnittszahlen) | Deutschland | Niederlande | Schweiz | Gesamt |

| TEUR | TEUR | TEUR | TEUR | |

| Direkt gehaltene Immobilien | 169.666 | 56.557 | 6.946 | 233.169 |

| Liquidität | 33.092 | |||

| Kreditvolumen | 58.730 | |||

| Fondsvermögen (netto) | 206.122 |

Übersicht Bewertung

nach Ländern zum 31. März 2024

| Informationen zu Wertänderungen | Deutschland | Niederlande | Schweiz | Gesamt |

| (stichtagsbezogen in Fondswährung) | TEUR | TEUR | TEUR | TEUR |

| Gutachterliche Verkehrswerte Portfolio | 164.575 | 56.425 | 6.502 | 227.502 |

| Gutachterliche Bewertungsmieten Portfolio (Gutachten 1) | 7.924 | 2.217 | 254 | 10.395 |

| Gutachterliche Bewertungsmieten Portfolio (Gutachten 2) | 8.023 | 2.209 | 254 | 10.486 |

| Positive Wertänderungen laut Gutachten | 5.025 | 1.825 | 26 | 6.876 |

| Negative Wertänderungen laut Gutachten | -5.175 | -275 | -27 | -5.477 |

| Wertänderungen laut Gutachten insgesamt | -150 | 1.550 | -1 | 1.399 |

| Sonstige positive Wertänderungen | 50 | 0 | 0 | 50 |

| Sonstige negative Wertänderungen | -1.068 | -314 | -48 | -1.430 |

| Sonstige Wertänderungen insgesamt | -1.018 | -314 | -48 | -1.380 |

| Positive/negative Wertänderungen insgesamt | -1.168 | 1.236 | -49 | 19 |

Erläuterungen

Die Daten sind stichtagsbezogen und in absoluten Zahlen angegeben. Es sind nur Daten von Immobilien eingeflossen, die sich zum Berichtsstichtag im Fondsvermögen befanden.

In der Position „Gutachterliche Verkehrswerte Portfolio“ sind die zum Berichtsstichtag aktuellen Verkehrswerte berücksichtigt. Die Immobilien werden gemäß § 249 KAGB turnusmäßig alle drei Monate von mindestens zwei externen Bewertern unabhängig voneinander bewertet. Die Immobilien sind zum Stichtag mit dem arithmetischen Mittelwert aus den beiden Verkehrswerten in das Fondsvermögen eingestellt.

Die Position „Gutachterliche Bewertungsmieten Portfolio“ bezeichnet die Summe der in den Verkehrswertgutachten für die einzelnen Immobilien angegebenen Roherträge.

Die Position „Wertänderungen laut Gutachten insgesamt“ umfasst die positiven oder negativen Wertänderungen, die im Portfolio bei Gesamtbetrachtung aller Auf- und Abwertungen im Berichtszeitraum entstanden ist.

Die Position „Sonstige Wertänderungen insgesamt“ gibt die positiven oder negativen Wertänderungen an, die im Portfolio bei Gesamtbetrachtung aller „Sonstigen positiven/negativen Wertänderungen“ im Berichtszeitraum entstanden sind. Es sind sämtliche Änderungen im Buchwert der Immobilien enthalten, wie z.B. Abschreibungen von Anschaffungsnebenkosten.

Der Verkehrswert der Immobilie in der Schweiz wurde zum jeweiligen Devisenkurs des Berichtsstichtages (1 EUR = 0,97660 CHF) umgerechnet.

Vermietungsinformationen

zum 31. März 2024

| Nutzungsarten nach Jahresmietertrag in % (stichtagsbezogen auf Basis der Jahresnettosollmiete) |

Deutschland | Niederlande | Schweiz | Gesamt |

| Handel/Gastronomie | 74,4 | 98,8 | 73,8 | 79,6 |

| Büro/Praxis | 15,3 | – | 26,2 | 12,3 |

| Wohnen | 3,4 | 1,2 | – | 2,9 |

| Stellplätze | 2,5 | – | – | 1,9 |

| Andere | 4,4 | – | – | 3,3 |

| Leerstand in % (stichtagsbezogen auf Basis der Jahresbruttosollmiete) |

||||

| Handel/Gastronomie | 4,0 | – | – | 3,1 |

| Büro/Praxis | 1,7 | – | – | 1,4 |

| Andere | 0,5 | – | – | 0,4 |

| Vermietungsquote in % (stichtagsbezogen auf Basis der Jahresbruttosollmiete) |

||||

| 93,8 | 100,0 | 100,0 | 95,1 | |

| Restlaufzeit der Mietverträge in % (stichtagsbezogen auf Basis der Jahresnettosollmiete) |

||||

| unbefristet | 7,7 | 1,2 | 5,9 | 6,1 |

| 2024 | 2,4 | 0,0 | 3,5 | 1,8 |

| 2025 | 15,8 | 18,3 | – | 16,0 |

| 2026 | 9,3 | – | 9,0 | 7,1 |

| 2027 | 13,9 | 13,0 | 4,3 | 13,4 |

| 2028 | 23,2 | – | – | 17,2 |

| 2029 | 14,8 | – | 77,3 | 13,1 |

| 2030 | 12,2 | – | – | 9,0 |

| 2031 | 0,7 | – | – | 0,5 |

| 2032 | – | – | – | – |

| 2033 | – | – | – | – |

| 2034 + | – | 67,5 | – | 15,8 |

Erläuterungen

Grundstücke im Zustand der Bebauung sowie Flächen in Sanierung werden generell nicht in die Berechnungen einbezogen.

Nutzungsarten

Die Jahresmieterträge pro Nutzungsart werden in Prozent der Jahresnettosollmiete angegeben. Die Quoten pro Nutzungsart sind jeweils bezogen auf die gesamte Jahresnettosollmiete in der einzelnen Ländern. Die Jahresnettosollmiete errechnet sich wie folgt: Die vertraglich vereinbarten Mieten aus allen zum Berichtsstichtag vermieteten Immobilien werden auf das gesamte Geschäftsjahr hochgerechnet. Bei leerstehenden Immobilien wird entweder die letzte Mietsollstellung an den letzten Mieter vor Beginn des Leerstandes auf das Geschäftsjahr hochgerechnet oder die für leerstehende Flächen in einem Verkehrswertgutachten als nachhaltig erzielbar eingeschätzte Jahresmiete berücksichtigt.

Leerstand/Vermietungsquote

Die Leerstandsquote wird auf der Basis der Jahresbruttosollmiete, d.h. inklusive aller Mietnebenkosten, berechnet. Die Leerstände werden in Prozent der Jahresbruttosollmiete, aufgeliedert nach Ländern und Nutzungsarten, angegeben. Die Jahresbruttosollmiete errechnet sich wie folgt: Die vertraglich vereinbarten Mieten inklusive aller Mietnebenkosten aus allen zum Berichtsstichtag vermieteten Immobilien werden auf das gesamte Geschäftsjahr hochgerechnet. Bei leerstehenden Immobilien wird entweder die letzte Mietsollstellung an den letzten Mieter vor Beginn des Leerstandes auf das Geschäftsjahr hochgerechnet oder es wird die gutachterliche Bewertungsmiete angesetzt. Hinzu addiert werden die vor dem Leerstand vertraglich umgelegten Mietnebenkosten. Eventuell berechnete Umsatzsteuer wird nicht in die Bruttosollmiete einbezogen. Ferner wird die Vermietungsquote in Prozent angegeben. Die Vermietungsquote und die Leerstandsquote sind bezogen auf die Jahresbruttosollmieten der Immobilien in der einzelnen Ländern. Die in der Spalte „Gesamt“ genannten Zahlen beziehen sich auf die Jahresbruttosollmiete des gesamten Immobilienportfolios.

Restlaufzeit der Mietverträge

Die Angaben zur Restlaufzeit der Mietverträge erfolgen in Prozent der gesamten Jahresnettovertragsmieten. Optionen zur Mietvertragsverlängerung gelten – bis zur konkreten Ausübung – als nicht wahrgenommen.

Entwicklung des Fondsvermögens

vom 01. April 2023 bis 31. März 2024

| EUR | EUR | |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 206.487.052,87 | |

| 1. Ausschüttung für das Vorjahr/Steuerabschlag für das Vorjahr | -3.864.286,00 | |

| a) Ausschüttung laut Jahresbericht des Vorjahres | -3.864.286,00 | |

| 2. Mittelzufluss (netto) | -6.283.674,56 | |

| a) Mittelzuflüsse aus Anteilverkäufen | 679.478,08 | |

| b) Mittelabflüsse aus Anteilrücknahmen | -6.963.152,64 | |

| 3. Ertragsausgleich/Aufwandsausgleich | 623.383,69 | |

| 3a. Abschreibung Anschaffungsnebenkosten | ||

| – davon bei Immobilien | -1.430.041,21 | |

| 4. Ergebnis des Geschäftsjahres1) | 6.864.373,60 | |

| – davon nicht realisierte Gewinne2) | 8.367.461,10 | |

| – davon nicht realisierte Verluste2) | -6.902.462,06 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 202.396.808,39 |

1) Die Zusammensetzung der Position „Ergebnis des Geschäftsjahres“ wird in der Ertrags- und Aufwandsrechnung erläutert.

2) Die Nettoveränderung der nicht realisierten Gewinne/Verluste ergibt sich bei den Immobilien aus Wertfortschreibung und Veränderungen der Buchwerte im Geschäftsjahr. Ebenfalls enthalten sind nicht realisierte Währungskursänderungen in Höhe von 16 TEUR.

Kredite und Währungspositionen

zum 31. März 2024

| Übersicht Kredite | Kreditvolumen (Direkt) |

in % des Verkehrswertes aller Immobilien |

| TEUR | ||

| Euro-Kredite | 12.500 | 5,5 |

| Euro-Kredite (Ausland) | 40.000 | 17,6 |

| CHF-Kredite | 6.144 | 2,7 |

| Gesamt | 58.644 | 25,8 |

Devisenkurs 28. März 2024 1 EUR = 0,9968 CHF

| Kreditvolumina nach Laufzeit der Zinsfestschreibung (Restlaufzeit) | in % des Verkehrswertes aller Immobilien |

| Unter 1 Jahr | 0,4 |

| 1 – 2 Jahre | – |

| 2 – 5 Jahre | 16,2 |

| 5 – 10 Jahre | 9,2 |

| Über 10 Jahre | – |

| Übersicht Währungspositionen |

Offene Währungspositionen zum Berichtsstichtag | in % des Fondsvermögens (netto) pro Währungsraum |

| TEUR | ||

| CHF | 981 | 0,5 |

| Gesamt | 981 | 0,5 |

Vermögensübersicht

zum 31. März 2024

Unter Fremdwährung sind sämtliche Nicht-Euro-Positionen zu verstehen (hier: CHF).

Devisenkurs 28. März 2024: 1 EUR = 0,97660 CHF

| EUR | EUR | EUR | Anteil am Fondsvermögen in % |

|

| A. Vermögensgegenstände | ||||

| I. Immobilien (siehe Vermögensaufstellung Teil I) | ||||

| 1. Geschäftsgrundstücke | 221.027.150,32 | 109,2 | ||

| – davon in Fremdwährung | 6.502.150,32 | |||

| 2. Gemischtgenutzte Grundstücke | 6.475.000,00 | 3,2 | ||

| Zwischensumme | 227.502.150,32 | 112,4 | ||

| – davon in Fremdwährung | 6.502.150,32 | |||

| II. Liquiditätsanlagen | ||||

| Bankguthaben | 29.669.608,73 | 14,7 | ||

| – davon in Fremdwährung | 484.018,30 | |||

| Zwischensumme | 29.669.608,73 | 14,7 | ||

| – davon in Fremdwährung | 484.018,30 | |||

| III. Sonstige Vermögensgegenstände (siehe Vermögensaufstellung Teil III) | ||||

| 1. Forderungen aus der Grundstücksbewirtschaftung | 1.366.971,04 | |||

| – davon in Fremdwährung | 4.294,46 | |||

| 2. Zinsansprüche | 58.061,29 | |||

| 3. Anschaffungsnebenkosten bei Immobilien | 5.167.385,74 | |||

| (siehe Vermögensaufstellung Teil II) | ||||

| – davon in Fremdwährung | 329.304,58 | |||

| 4. Andere | 191.883,81 | |||

| – davon in Fremdwährung | 145,41 | |||

| Zwischensumme | 6.784.301,88 | 3,3 | ||

| insgesamt in Fremdwährung | 333.744,45 | |||

| Summe der Vermögensgegenstände | 263.956.060,93 | 130,4 | ||

| B. Schulden | ||||

| IV. Verbindlichkeiten aus (siehe Vermögensaufstellung Teil III) | ||||

| 1. Krediten | -58.643.764,08 | |||

| – davon in Fremdwährung | -6.143.764,08 | |||

| 2. Grundstückskäufen und Bauvorhaben | -6.421,71 | |||

| 3. Grundstücksbewirtschaftung | -2.245.991,56 | |||

| – davon in Fremdwährung | 730,59 | |||

| 4. anderen Gründen | -654.811,44 | |||

| – davon in Fremdwährung | -187.477,40 | |||

| Zwischensumme | -61.550.988,79 | 30,4 | ||

| insgesamt in Fremdwährung | -6.330.510,89 | |||

| V. Rückstellungen | -8.263,75 | 0,0 | ||

| – davon in Fremdwährung | -8.263,75 | |||

| Summe der Schulden | -61.559.252,54 | 30,4 | ||

| C. Fondsvermögen | 202.396.808,39 | 100,0 | ||

Vermögensaufstellung Teil I

Immobilienverzeichnis zum 31. März 2024

| Lage des Grundstücks | Art des Grundstücks | Art der Nutzung | Erwerbs- datum |

Bau-/ Umbaujahr |

|||

| I. Direkt gehaltene Immobilien in Ländern mit Euro-Währung | |||||||

| 1. Deutschland | |||||||

| 10178 | Berlin | Neue Schönhauser Straße 10/ | G | L 48 % B 41 % | S W | 07/2011 | 1910/95/96 |

| 33602 | Bielefeld | Stresemannstraße 3 | G | L 94 % | S | 09/2017 | 1976/93/2015 |

| 64283 | Darmstadt | Ernst-Ludwig-Straße 11 | G | L 100 % | 03/2012 | 1900/Wiederaufbau nach dem 2. Weltkrieg/2010/11 | |

| 99084 | Erfurt | Fischmarkt 18 | W/G | L 76 % | E/G W | 09/2020 | 14. Jahrhundert/ 1999/2000/20 |

| 24937 | Flensburg | Holm 70 | G | L 99 % | S | 10/2015 | 16. Jahrhundert/2015 |

| 79098 | Freiburg | Kaiser-Joseph-Straße 187/ | G | L 96 % | S E/G | 04/2018 | 1956/2011/12 |

| 79098 | Freiburg | Kaiser-Joseph-Straße 194 | G | L 83 % | B | 12/2016 | 1907/Wiederaufbau |

| 76133 | Karlsruhe | Kaiserstraße 195, 197 | G | L 88 % | B S | 10/2022 | 1955/2001/02 |

| 50667 | Köln | Apostelnstraße 15-17 / Große Brinkgasse 2 | G | L 45 % B 44 % | S W | 09/2015 | Ursprungsbaujahr 1951/87/90/2008/13 |

| 50667 | Köln | Schildergasse 14-16 | G | L 72 % | B S W | 06/2018 | 1929/Wiederaufbau 1949 |

| 50667 | Köln | Schildergasse 55a | G | L 99 % | S | 12/2017 | Ursprungsbaujahr unbekannt, Wiederaufbau 1949/64/2017 |

| 04109 | Leipzig | Hainstraße 5-7 | G | L 78 % | B S W | 03/2014 | 1906/96/98/2002/13 |

| 26122 | Oldenburg | Achternstraße 52 | G | L 94 % | S W | 10/2012 | 1888/1980/2007 |

| 18055 | Rostock | Kröpeliner Straße 57 / Hinter Lange Straße 32-35 / Bei der Jakobikirche | G | L 63 % | B E/G | 03/2013 | 2001/17/18 |

| 66111 | Saarbrücken | Bahnhofstraße 72 | G | L 90 % | B | 09/2014 | 1950/64/95/96/2011 |

| 2. Niederlande | |||||||

| 1012 | XB Amsterdam | Kalverstraat 171 | G | L 100 % | 01/2017 | 1900/2001/08 | |

| 1071 | CD Amsterdam | P.C. Hooftstraat 126 | G | L 94 % | W | 12/2022 | 1877/2014/15 |

| 2512 | AP Den Haag | Wagenstraat 9 | G | L 100 % | 12/2013 | 2013 | |

| II. Direkt gehaltene Immobilien in Ländern mit anderer Währung | |||||||

| Schweiz | |||||||

| 4001 | Basel | Freie Straße 8 | G | L 74 % B 26 % | 07/2020 | 1855/2011/16/18 | |

| III. Immobilienvermögen gesamt | |||||||

| Lage des Grundstücks | Grundstücksgröße | Nutzfläche Gewerbe | Nutzfläche Wohnen | Ausstattung- smerkmale |

||

| m2 | m2 | m2 | ||||

| I. Direkt gehaltene Immobilien in Ländern mit Euro-Währung | ||||||

| 1. Deutschland | ||||||

| 10178 | Berlin | Neue Schönhauser Straße 10/ | 1.648 | 3.185 | 1.031 | PA |

| 33602 | Bielefeld | Stresemannstraße 3 | 1.3591) | 2.747 | – | (T)KA, PA |

| 64283 | Darmstadt | Ernst-Ludwig-Straße 11 | 344 | 959 | 135 | (T)KA, PA |

| 99084 | Erfurt | Fischmarkt 18 | 1.028 | 633 | 666 | – |

| 24937 | Flensburg | Holm 70 | 434 | 552 | – | (T)KA, PA |

| 79098 | Freiburg | Kaiser-Joseph-Straße 187/ | 1972) | 542 | – | (T)KA, PA |

| 79098 | Freiburg | Kaiser-Joseph-Straße 194 | 261 | 1.130 | – | (T)KA, PA |

| 76133 | Karlsruhe | Kaiserstraße 195, 197 | 620 | 2.391 | – | (T)KA, PA |

| 50667 | Köln | Apostelnstraße 15-17 / Große Brinkgasse 2 | 441 | 1.494 | 57 | (T)KA, PA |

| 50667 | Köln | Schildergasse 14-16 | 184 | 556 | 167 | (T)KA, PA |

| 50667 | Köln | Schildergasse 55a | 280 | 761 | – | (T)KA, PA |

| 04109 | Leipzig | Hainstraße 5-7 | 1.452 | 6.085 | 259 | (T)KA, LA, PA |

| 26122 | Oldenburg | Achternstraße 52 | 438 | 340 | 246 | (T)KA |

| 18055 | Rostock | Kröpeliner Straße 57 / Hinter Lange Straße 32-35 / Bei der Jakobikirche | 4.259 | 12.254 | – | (T)KA, LA, PA |

| 66111 | Saarbrücken | Bahnhofstraße 72 | 420 | 1.559 | – | (T)KA, LA, PA |

| 2. Niederlande | ||||||

| 1012 | XB Amsterdam | Kalverstraat 171 | 191 | 331 | – | (T)KA |

| 1071 | CD Amsterdam | P.C. Hooftstraat 126 | 133 | 243 | 111 | (T)KA |

| 2512 | AP Den Haag | Wagenstraat 9 | 1.300 | 5.088 | – | (T)KA, LA, PA |

| II. Direkt gehaltene Immobilien in Ländern mit anderer Währung | ||||||

| Schweiz | ||||||

| 4001 | Basel | Freie Straße 8 | 99 | 354 | – | (T)KA |

| III. Immobilienvermögen gesamt | ||||||

| Wesentliche Ergebnisse der externen Bewerter | ||||||

| Lage des Grundstücks | Verkehrswert Gutachten/Kaufpreis | Arithmetischer Mittelwert beider Verkehrswerte | Anteil am Fondsvermögen | |||

| Nr. 1 | Nr. 2 | |||||

| EUR | EUR | EUR | % | |||

| I. Direkt gehaltene Immobilien in Ländern mit Euro-Währung | ||||||

| 1. Deutschland | ||||||

| 10178 | Berlin | Neue Schönhauser Straße 10/ | 30.850.000 | 30.800.000 | 30.825.000 | 15,2 |

| 33602 | Bielefeld | Stresemannstraße 3 | 2.000.000 | 4.150.000 | 3.075.000 | 1,5 |

| 64283 | Darmstadt | Ernst-Ludwig-Straße 11 | 3.450.000 | 3.600.000 | 3.525.000 | 1,7 |

| 99084 | Erfurt | Fischmarkt 18 | 6.600.000 | 6.350.000 | 6.475.000 | 3,2 |

| 24937 | Flensburg | Holm 70 | 6.100.000 | 6.450.000 | 6.275.000 | 3,1 |

| 79098 | Freiburg | Kaiser-Joseph-Straße 187/ | 7.800.000 | 7.850.000 | 7.825.000 | 3,9 |

| 79098 | Freiburg | Kaiser-Joseph-Straße 194 | 15.250.000 | 14.650.000 | 14.950.000 | 7,4 |

| 76133 | Karlsruhe | Kaiserstraße 195, 197 | 10.000.000 | 10.100.000 | 10.050.000 | 5,0 |

| 50667 | Köln | Apostelnstraße 15-17 / Große Brinkgasse 2 | 6.650.000 | 6.700.000 | 6.675.000 | 3,3 |

| 50667 | Köln | Schildergasse 14-16 | 8.550.000 | 9.500.000 | 9.025.000 | 4,5 |

| 50667 | Köln | Schildergasse 55a | 14.200.000 | 14.100.000 | 14.150.000 | 7,0 |

| 04109 | Leipzig | Hainstraße 5-7 | 16.600.000 | 17.150.000 | 16.875.000 | 8,3 |

| 26122 | Oldenburg | Achternstraße 52 | 3.000.000 | 3.200.000 | 3.100.000 | 1,5 |

| 18055 | Rostock | Kröpeliner Straße 57 / Hinter Lange Straße 32-35 / Bei der Jakobikirche | 27.100.000 | 26.000.000 | 26.550.000 | 13,1 |

| 66111 | Saarbrücken | Bahnhofstraße 72 | 5.050.000 | 5.350.000 | 5.200.000 | 2,6 |

| 2. Niederlande | ||||||

| 1012 | XB Amsterdam | Kalverstraat 171 | 9.400.000 | 8.250.000 | 8.825.000 | 4,4 |

| 1071 | CD Amsterdam | P.C. Hooftstraat 126 | 10.750.000 | 10.050.000 | 10.400.000 | 5,1 |

| 2512 | AP Den Haag | Wagenstraat 9 | 35.000.000 | 39.400.000 | 37.200.000 | 18,4 |

| II. Direkt gehaltene Immobilien in Ländern mit anderer Währung | ||||||

| Schweiz | ||||||

| 4001 | Basel | Freie Straße 8 | 6.553.348 | 6.450.952 | 6.502.150 | 3,2 |

| III. Immobilienvermögen gesamt | 227.502.150 | |||||

| Wesentliche Ergebnisse der externen Bewerter | ||||||

| Lage des Grundstücks | Gutachterliche Bewertungsmiete Gutachten | Restnutzungsdauer Gutachten | ||||

| Nr.1 | Nr. 2 | Nr. 1 | Nr. 2 | |||

| EUR | EUR | in Jahren | in Jahren | |||

| I. Direkt gehaltene Immobilien in Ländern mit Euro-Währung | ||||||

| 1. Deutschland | ||||||

| 10178 | Berlin | Neue Schönhauser Straße 10/ | 1.182.647 | 1.244.259 | 44 | 44 |

| 33602 | Bielefeld | Stresemannstraße 3 | 726.743 | 723.943 | 50 | 48 |

| 64283 | Darmstadt | Ernst-Ludwig-Straße 11 | 180.000 | 180.000 | 43 | 43 |

| 99084 | Erfurt | Fischmarkt 18 | 281.368 | 287.848 | 46 | 46 |

| 24937 | Flensburg | Holm 70 | 246.185 | 276.277 | 51 | 51 |

| 79098 | Freiburg | Kaiser-Joseph-Straße 187/ | 253.918 | 275.276 | 48 | 58 |

| 79098 | Freiburg | Kaiser-Joseph-Straße 194 | 527.915 | 521.384 | 51 | 51 |

| 76133 | Karlsruhe | Kaiserstraße 195, 197 | 436.931 | 429.659 | 48 | 48 |

| 50667 | Köln | Apostelnstraße 15-17 / Große Brinkgasse 2 | 339.470 | 334.372 | 41 | 41 |

| 50667 | Köln | Schildergasse 14-16 | 319.674 | 319.674 | 49 | 43 |

| 50667 | Köln | Schildergasse 55a | 432.000 | 432.000 | 48 | 46 |

| 04109 | Leipzig | Hainstraße 5-7 | 862.447 | 834.663 | 50 | 50 |

| 26122 | Oldenburg | Achternstraße 52 | 176.956 | 199.756 | 33 | 33 |

| 18055 | Rostock | Kröpeliner Straße 57 / Hinter Lange Straße 32-35 / Bei der Jakobikirche | 1.641.959 | 1.629.127 | 47 | 47 |

| 66111 | Saarbrücken | Bahnhofstraße 72 | 315.425 | 334.962 | 45 | 48 |

| 2. Niederlande | ||||||

| 1012 | XB Amsterdam | Kalverstraat 171 | 293.550 | 285.000 | 42 | 42 |

| 1071 | CD Amsterdam | P.C. Hooftstraat 126 | 396.539 | 396.586 | 43 | 43 |

| 2512 | AP Den Haag | Wagenstraat 9 | 1.527.210 | 1.527.210 | 59 | 59 |

| II. Direkt gehaltene Immobilien in Ländern mit anderer Währung | ||||||

| Schweiz | ||||||

| 4001 | Basel | Freie Straße 8 | 253.881 | 253.881 | 46 | 46 |

| III. Immobilienvermögen gesamt | ||||||

| Lage des Grundstücks | Fremdfinanzie- rungsquote |

Leerstandsquote zum Stichtag | Restlaufzeit der Mietverträge | ||

| % | % | in Jahren | |||

| I. Direkt gehaltene Immobilien in Ländern mit Euro-Währung | |||||

| 1. Deutschland | |||||

| 10178 | Berlin | Neue Schönhauser Straße 10/ | – | 3,4 | 4,3 |

| 33602 | Bielefeld | Stresemannstraße 3 | – | – | 2,0 |

| 64283 | Darmstadt | Ernst-Ludwig-Straße 11 | – | – | – |

| 99084 | Erfurt | Fischmarkt 18 | – | – | 6,3 |

| 24937 | Flensburg | Holm 70 | – | – | 4,8 |

| 79098 | Freiburg | Kaiser-Joseph-Straße 187/ | – | 99,6 | – |

| 79098 | Freiburg | Kaiser-Joseph-Straße 194 | – | – | – |

| 76133 | Karlsruhe | Kaiserstraße 195, 197 | – | – | 5,4 |

| 50667 | Köln | Apostelnstraße 15-17 / Große Brinkgasse 2 | – | 31,7 | 5,4 |

| 50667 | Köln | Schildergasse 14-16 | – | – | 1,9 |

| 50667 | Köln | Schildergasse 55a | 88,3 | – | 3,5 |

| 04109 | Leipzig | Hainstraße 5-7 | – | 2,1 | 3,7 |

| 26122 | Oldenburg | Achternstraße 52 | – | – | 1,4 |

| 18055 | Rostock | Kröpeliner Straße 57 / Hinter Lange Straße 32-35 / Bei der Jakobikirche | – | 0,6 | 3,0 |

| 66111 | Saarbrücken | Bahnhofstraße 72 | – | – | 3,0 |

| 2. Niederlande | |||||

| 1012 | XB Amsterdam | Kalverstraat 171 | 85,0 | – | 3,5 |

| 1071 | CD Amsterdam | P.C. Hooftstraat 126 | 81,7 | – | 0,9 |

| 2512 | AP Den Haag | Wagenstraat 9 | 64,5 | – | 23,9 |

| II. Direkt gehaltene Immobilien in Ländern mit anderer Währung | |||||

| Schweiz | |||||

| 4001 | Basel | Freie Straße 8 | 94,5 | – | 4,5 |

| III. Immobilienvermögen gesamt | |||||

1) Teilfläche von 1.303 m2 Erbbaurecht

2) Davon 33/501 Miteigentumsanteil an dem gemeinschaftlich mit den angrenzenden Nachbar- und Fremdgrundstücken genutzten Innenhof Lage des Grundstücks Übergang von Nutzen und Lasten Wesentliche Ergebnisse der externen Bewerter

Erläuterungen

Art des Grundstücks

G = Geschäftsgrundstück, W/G = Gemischtgenutztes Grundstück

Art der Nutzung

B = Büro, L = Laden, S = Sonstige, E/G = Stellplatz/Garage, W = Wohnen

Ausstattungsmerkmale

(T)KA = (Teil)Klimaanlage, LA = Lastenaufzug, PA = Personenaufzug

Verkehrswert/Kaufpreis

Die Immobilien werden gemäß § 249 KAGB turnusmäßig alle drei Monate von zwei externen Bewertern unabhängig voneinander bewertet. Die Immobilien sind zum Stichtag mit dem arithmetischen Mittelwert der beiden Verkehrswerte in das Fondsvermögen eingestellt.

Sofern Immobilien im Berichtszeitraum neu erworben wurden und bis zum Stichtag keine Nachbewertung durch zwei externe Bewerter zu erstellen war, wird hier der Kaufpreis (exklusive Anschaffungsnebenkosten) angegeben.

In seiner Bewertung berücksichtigt der jeweilige Bewerter ggf. Abschläge für noch nicht ausgeführte, aber erforderliche Instandhaltungsmaßnahmen bzw. Abschläge für noch ausstehende Baukosten, wenn er eine Immobilie bewertet, die sich bautechnisch in einer Projektentwicklung befindet.

Jahresrohertrag/Bewertungsmiete

Unter der Position Jahresrohertrag/Bewertungsmiete ist die vom jeweiligen Bewerter angesetzte Miete zum Stichtag der letzten Bewertung angegeben. Abweichungen zu den aktuell vereinbarten tatsächlichen Mieten sind möglich. Im Umbau befindliche Immobilien werden mit ihrem voraussichtlichen Wert zum Zeitpunkt der Fertigstellung dargestellt.

Restnutzungsdauer

Die Restnutzungsdauer ist die vom Bewerter festgestellte wirtschaftliche Restnutzungsdauer zum Stichtag der letzten Bewertung.

Fremdfinanzierungsquote

Die Fremdfinanzierungsquote stellt die aufgenommenen Fremdfinanzierungsmittel für die Immobilienanlagen dar. Diese berechnet sich als Verhältnis (in %) der aufgenommenen Fremdfinanzierungsmittel zum arithmetischen Mittel der Verkehrswerte der Immobilie.

Leerstandsquote

Die Leerstandsquote ist bezogen auf die Jahresbruttosollmiete aus der einzelnen Immobilie. Sie stellt gleichzeitig eine Nutzungsentgeltausfallquote gemäß § 249 KAGB dar. Grundstücke im Zustand der Bebauung sowie Flächen in Sanierung werden generell nicht in die Berechnungen einbezogen.

Restlaufzeit

Angegeben ist die durchschnittliche gewichtete Restlaufzeit der Mietverträge für das Objekt in Jahren. Basis für die Gewichtung ist der Anteil der einzelnen Mieterträge an der gesamten Nettosollmiete aus dem Objekt. Unbefristete Verträge werden hier nicht berücksichtigt.

Verzeichnis der Käufe und Verkäufe

von Immobilien zur Vermögensaufstellung zum 31. März 2024

| Lage des Grundstücks | Übergang von Nutzen und Lasten |

| I. Käufe | |

| – | |

| II. Verkäufe | |

| – |

Vermögensaufstellung Teil II

Anschaffungsnebenkosten zum 31. März 2024

| Lasten | (ANK) gesamt in | ||||

| 1. Direkt gehaltene Immobilien in Ländern mit Euro-Währung Deutschland | |||||

| 33602 | Bielefeld | Stresemannstraße 3 | 09/2017 | 8.280.000 | 1.229.479 |

| 99084 | Erfurt | Fischmarkt 18 | 09/2020 | 6.798.935 | 809.396 |

| 24937 | Flensburg | Holm 70 | 10/2015 | 6.736.072 | 798.107 |

| 79098 | Freiburg | Kaiser-Joseph-Straße 187 | 04/2018 | 10.290.208 | 928.182 |

| 79098 | Freiburg | Kaiser-Joseph-Straße 194 | 12/2016 | 15.000.000 | 985.766 |

| 76133 | Karlsruhe | Kaiserstraße 195, 197 | 10/2022 | 10.077.614 | 657.386 |

| 50667 | Köln | Apostelnstraße 15-17 / Große Brinkgasse 2 | 09/2015 | 6.300.000 | 518.081 |

| 50667 | Köln | Schildergasse 14-16 | 06/2018 | 10.000.000 | 806.786 |

| 50667 | Köln | Schildergasse 55a | 12/2017 | 22.486.000 | 2.460.255 |

| 04109 | Leipzig | Hainstraße 5-7 | 03/2014 | 13.000.000 | 1.071.144 |

| 18055 | Rostock | Kröpeliner Straße 57 /Hinter Lange Straße 32, 33, 34, 35 / Bei der Jakobikirche | 03/2013 | 21.420.695 | 1.969.468 |

| 66111 | Saarbrücken | Bahnhofstraße 72 | 09/2014 | 4.450.000 | 489.852 |

| Niederlande | |||||

| 1012 | XB Amsterdam | Kalverstraat 171 | 01/2017 | 15.225.000 | 1.469.670 |

| 1071 | CD Amsterdam | P.C. Hooftstraat 126 | 12/2022 | 10.181.500 | 981.417 |

| 2512 | AP Den Haag | Wagenstraat 9 | 12/2013 | 36.650.000 | 1.026.347 |

| 2. Direkt gehaltene Immobilien in Ländern mit Fremdwährung | |||||

| Schweiz | |||||

| 4001 | Basel | Freie Straße 8 | 07/2020 | 6.420.2331) | 526.896 |

| 3. Gesamt | |||||

| Steuern in EUR | Kosten in EUR | Kaufpreises in % | |||

| 1. Direkt gehaltene Immobilien in Ländern mit Euro-Währung Deutschland | |||||

| 33602 | Bielefeld | Stresemannstraße 3 | 888.160 | 341.319 | 14,8 |

| 99084 | Erfurt | Fischmarkt 18 | 470.562 | 338.834 | 11,9 |

| 24937 | Flensburg | Holm 70 | 481.248 | 316.859 | 11,8 |

| 79098 | Freiburg | Kaiser-Joseph-Straße 187 | 595.509 | 332.673 | 9,0 |

| 79098 | Freiburg | Kaiser-Joseph-Straße 194 | 819.894 | 165.872 | 6,6 |

| 76133 | Karlsruhe | Kaiserstraße 195, 197 | 537.011 | 120.375 | 6,5 |

| 50667 | Köln | Apostelnstraße 15-17 / Große Brinkgasse 2 | 447.997 | 70.084 | 8,2 |

| 50667 | Köln | Schildergasse 14-16 | 697.060 | 109.726 | 8,1 |

| 50667 | Köln | Schildergasse 55a | 1.547.041 | 913.214 | 10,9 |

| 04109 | Leipzig | Hainstraße 5-7 | 511.571 | 559.573 | 8,2 |

| 18055 | Rostock | Kröpeliner Straße 57 /Hinter Lange Straße 32, 33, 34, 35 / Bei der Jakobikirche | 1.183.038 | 786.430 | 9,2 |

| 66111 | Saarbrücken | Bahnhofstraße 72 | 275.081 | 214.771 | 11,01 |

| Niederlande | |||||

| 1012 | XB Amsterdam | Kalverstraat 171 | 913.692 | 555.978 | 9,7 |

| 1071 | CD Amsterdam | P.C. Hooftstraat 126 | 826.114 | 155.303 | 9,6 |

| 2512 | AP Den Haag | Wagenstraat 9 | 20.482 | 1.005.865 | 2,8 |

| 2. Direkt gehaltene Immobilien in Ländern mit Fremdwährung | |||||

| Schweiz | |||||

| 4001 | Basel | Freie Straße 8 | 218.887 | 308.009 | 8,2 |

| 3. Gesamt | 1.434.486 | ||||

| Abgeschriebene ANK in EUR | Verbleibende ANK in EUR | Abschreibungsdauer | |||

| 1. Direkt gehaltene Immobilien in Ländern mit Euro-Währung Deutschland | |||||

| 33602 | Bielefeld | Stresemannstraße 3 | 122.948 | 420.072 | 3,5 |

| 99084 | Erfurt | Fischmarkt 18 | 80.940 | 519.368 | 6,5 |

| 24937 | Flensburg | Holm 70 | 79.811 | 119.716 | 1,5 |

| 79098 | Freiburg | Kaiser-Joseph-Straße 187 | 92.818 | 370.661 | 4,1 |

| 79098 | Freiburg | Kaiser-Joseph-Straße 194 | 98.577 | 263.227 | 2,8 |

| 76133 | Karlsruhe | Kaiserstraße 195, 197 | 65.739 | 558.778 | 1,5 |

| 50667 | Köln | Apostelnstraße 15-17 / Große Brinkgasse 2 | 51.808 | 73.395 | 1,5 |

| 50667 | Köln | Schildergasse 14-16 | 80.679 | 336.161 | 4,2 |

| 50667 | Köln | Schildergasse 55a | 246.025 | 901.728 | 3,7 |

| 04109 | Leipzig | Hainstraße 5-7 | 98.398 | 0 | – |

| 18055 | Rostock | Kröpeliner Straße 57 /Hinter Lange Straße 32, 33, 34, 35 / Bei der Jakobikirche | 1.400 0 | – | |

| 66111 | Saarbrücken | Bahnhofstraße 72 | 48.985 | 20.411 | 0,4 |

| Niederlande | |||||

| 1012 | XB Amsterdam | Kalverstraat 171 | 146.967 | 404.003 | 2,8 |

| 1071 | CD Amsterdam | P.C. Hooftstraat 126 | 98.142 | 850.561 | 8,7 |

| 2512 | AP Den Haag | Wagenstraat 9 | 68.561 | 0 | – |

| 2. Direkt gehaltene Immobilien in Ländern mit Fremdwährung | |||||

| Schweiz | |||||

| 4001 | Basel | Freie Straße 8 | 52.690 | 329.305 | 6,3 |

| 3. Gesamt | 5.167.386 | ||||

1) Der Kaufpreis betrug 6.270 TCHF; umgerechnet zum Devisenkurs per Stichtag 28. März 2024: 1 EUR = 0,97660 CHF

Erläuterungen

Unter der Position „Anschaffungsnebenkosten“ sind diejenigen Nebenkosten aufgeführt, die zum Berichtsstichtag noch nicht abgeschrieben waren, weil sich das erworbene Objekt noch im Fondsvermögen befand und die Abschreibungsphase seit Erwerb noch nicht abgelaufen war. Die Anschaffungsnebenkosten werden laut § 248 Abs. 3 KAGB linear über einen Zeitraum von 10 Jahren abgeschrieben.

Vermögensaufstellung Teil III

Sonstige Vermögensgegenstände, Verbindlichkeiten und Rückstellungen,

zusätzliche Erläuterungen zum 31. März 2024

Unter Fremdwährung sind sämtliche Nicht-Euro-Positionen zu verstehen (hier: CHF). Devisenkurs 28. März 2024: 1 EUR = 0,97660 CHF

| A. Vermögensgegenstände | EUR | EUR | EUR | Anteil am Fondsvermögen in % |

| III. Sonstige Vermögensgegenstände | ||||

| 1. Forderungen aus der Grundstücksbewirtschaftung | 1.366.971,04 | 0,7 | ||

| – davon in Fremdwährung | 4.294,46 | |||

| – davon Betriebskostenvorlagen | 1.241.713,72 | |||

| – davon Mietforderungen | 125.257,32 | |||

| 2. Zinsansprüche | 58.061,29 | 0,0 | ||

| 3. Anschaffungsnebenkosten bei Immobilien | 5.167.385,74 | 2,6 | ||

| (siehe Vermögensaufstellung Teil II) | 329.304,58 | |||

| – davon in Fremdwährung | ||||

| 4. Andere | 191.883,81 | 0,1 | ||

| – davon in Fremdwährung | 145,41 | |||

| – davon Forderungen gegen Versicherungen aus Schadensfällen | 85.938,07 | |||

| – davon Forderungen aus einem aktiven Rechnungsabgrenzungsposten für bereits gezahlte Erbbauzinsen | 67.511,83 | |||

| – davon Steuererstattungsansprüche gegen Finanzbehörden | 34.583,20 | |||

| – davon sonstige Forderungen | 3.446,34 | |||

| – davon Forderungen aus Weiterbelastungen von Aufwendungen | 404,37 | |||

| B. Schulden | ||||

| IV. Verbindlichkeiten aus | ||||

| 1. Krediten | -58.643.764,08 | 29,0 | ||

| – davon in Fremdwährung | -6.143.764,08 | |||

| – davon besicherte Kredite (§ 260 Abs. 3 KAGB) | -58.643.764,08 | |||

| 2. Grundstückskäufen und Bauvorhaben | -6.421,71 | 0,0 | ||

| 3. Grundstücksbewirtschaftung | -2.245.991,56 | 1,1 | ||

| – davon in Fremdwährung | 730,59 | |||

| – davon Vorauszahlungen von Nebenkosten | -1.335.826,14 | |||

| – davon Verbindlichkeiten aus Mietsicherheiten | -800.400,26 | |||

| – davon Vorauszahlungen von Mieten | -98.274,62 | |||

| – davon Verbindlichkeiten aus Sicherheitseinbehalten | -11.490,54 | |||

| 4. anderen Gründen | -654.811,44 | 0,3 | ||

| – davon in Fremdwährung | -187.477,40 | |||

| – davon Verbindlichkeiten aus Darlehenszinsen | -455.963,44 | |||

| – davon Steuerverbindlichkeiten gegenüber Finanzbehörden | -105.814,74 | |||

| – davon Verbindlichkeiten aus Fondsverwaltungsvergütung | -68.603,00 | |||

| – davon Verbindlichkeiten aus Verwahrstellenvergütung | -24.430,26 | |||

| B. Schulden | ||||

| V. Rückstellungen | -8.263,75 | 0,0 | ||

| – davon in Fremdwährung | -8.263,75 | |||

| – davon für Steuern | -8.263,75 | |||

| C. Fondsvermögen | 202.396.808,39 | 100,0 | ||

| Umlaufende Anteile (Stück) | 1.874.000 | |||

| Anteilwert (EUR) | 108,00 | |||

Ertrags- und Aufwandsrechnung

vom 01. April 2023 bis 31. März 2024

Unter Fremdwährung sind sämtliche Nicht-Euro-Positionen zu verstehen (hier: CHF).

| EUR | EUR | EUR | EUR | |

| I. Erträge | ||||

| 1. Zinsen aus Liquiditätsanlagen im Inland | 1.012.926,12 | |||

| 2. Sonstige Erträge1) | 487.797,72 | |||

| – davon in Fremdwährung | 2.513,32 | |||

| 3. Erträge aus Immobilien | 10.123.744,82 | |||

| – davon in Fremdwährung | 266.580,90 | |||

| Summe der Erträge | 11.624.468,66 | |||

| II. Aufwendungen | ||||

| 1. Bewirtschaftungskosten | -2.294.039,39 | |||

| a) davon Betriebskosten | -348.386,29 | |||

| – davon in Fremdwährung | -4.746,99 | |||

| b) davon Instandhaltungskosten | -1.086.557,37 | |||

| – davon in Fremdwährung | -3.783,80 | |||

| c) davon Kosten der Immobilienverwaltung2) | -445.545,67 | |||

| – davon in Fremdwährung | -4.792,98 | |||

| d) davon sonstige Kosten3) | -413.550,06 | |||

| – davon in Fremdwährung | -36.066,41 | |||

| 2. Erbbauzinsen, Leib- und Zeitrenten | -266.237,86 | |||

| 3. Ausländische Steuern | -65.669,02 | |||

| – davon in Fremdwährung | -8.091,82 | |||

| 4. Zinsen aus Kreditaufnahmen | -1.822.696,35 | |||

| – davon in Fremdwährung | -197.042,85 | |||

| 5. Verwaltungsvergütung4) | -824.737,00 | |||

| 6. Verwahrstellenvergütung | -87.076,35 | |||

| 7. Prüfungs- und Veröffentlichungskosten 5) | -24.201,60 | |||

| 8. Sonstige Aufwendungen | -217.052,84 | |||

| – davon in Fremdwährung | -200.800,02 | |||

| Summe der Aufwendungen | -5.601.710,41 | |||

| III. Ordentlicher Nettoertrag | 6.022.758,25 | |||

| Ertragsausgleich/Aufwandsausgleich6) | -623.383,69 | |||

| IV. Realisiertes Ergebnis des Geschäftsjahres | 5.399.374,56 | |||

| V. Nicht realisiertes Ergebnis des Geschäftsjahres | 1.464.999,04 | |||

| 1. Nettoveränderung der nicht realisierten Gewinne7) | 8.367.461,10 | |||

| 2. Nettoveränderung der nicht realisierten Verluste7) | -6.902.462,06 |

1) Die sonstigen Erträge betreffen im Wesentlichen Erträge aus der Auflösung von Instandhaltungsrückstellungen in Höhe von 200 TEUR, Erträge aus der Auflösung von Wertberichtigungen auf Mietforderungen mit 193 TEUR sowie Erträge aus Zahlungseingängen auf bereits abgeschriebene Forderungen von 28 TEUR.

2) Davon eigene Aufwendungen gemäß § 14 Abs. 5 Buchst. c) Besondere Anlagebedingungen 427 TEUR

3) In der Position sonstige Kosten sind im Wesentlichen Aufwendungen für Abschreibungen auf Mietforderungen und sonstige Forderungen in Höhe von 235 TEUR, Rechts- und Steuerberatungskosten mit 76 TEUR, Rechenzentrumsgebühren von 32 TEUR und Nebenkosten der Kreditfinanzierung in Höhe von 31 TEUR enthalten.

4) Vergütung an die Kapitalverwaltungsgesellschaft gemäß § 14 Abs. 1 Besondere Anlagebedingungen

5) Gemäß § 14 Abs. 5 Buchst. g) und h) Besondere Anlagebedingungen

6) Im Ertragsausgleich sind ebenfalls Ertragsausgleichsposten in Höhe von -450 TEUR enthalten, die sich auf die Jahresvorträge beziehen.

7) Die Nettoveränderung der nicht realisierten Gewinne/Verluste ergibt sich bei den Immobilien aus Wertfortschreibung und Veränderungen der Buchwerte im Geschäftsjahr, davon entfallen 1.430 TEUR auf die Abschreibung der Anschaffungsnebenkosten. Ebenfalls enthalten sind nicht realisierte Währungskursänderungen in Höhe von 16 TEUR.

Verwendungsrechnung

zum 31. März 2024

| Gesamt | je Anteil | |

| EUR | EUR | |

| I. Für die Ausschüttung verfügbar | 20.352.769,37 | 10,86 |

| 1. Vortrag aus dem Vorjahr | 14.953.394,81 | 7,98 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | 5.399.374,56 | 2,88 |

| II. Nicht für die Ausschüttung verwendet | 16.604.769,37 | 8,86 |

| 1. Einbehalt gemäß § 252 KAGB | 536.459,31 | 0,29 |

| 2. Vortrag auf neue Rechnung | 16.068.310,06 | 8,57 |

| III. Gesamtausschüttung | 3.748.000,00 | 2,00 |

Erläuterungen

Am 02. Mai 2024 (Ex-Tag) wurde eine Ausschüttung für das Geschäftsjahr 2023/2024, wie im Vorjahr, in Höhe von 2,00 EUR je Anteil vorgenommen. Die Valutierung der Ausschüttung und damit die Belastung des Fondskontos erfolgten zwei Bankarbeitstage nach dem Ex-Tag, also am 06. Mai 2024.

Anhang

gemäß § 7 Nr. 9 KARBV

Anteilwert und -umlauf

Zum 31. März 2024 waren 1.874.000 Anteile im Umlauf. Der Rücknahmepreis/Anteilwert betrug 108,00 EUR.

Angaben zu den angewendeten Bewertungsverfahren

Die Bewertung der Vermögensgegenstände, Verbindlichkeiten und Rückstellungen des Sondervermögens erfolgt gemäß den Grundsätzen für die Kurs- und Preisfeststellung, die im Kapitalanlagegesetzbuch (KAGB) und der Kapitalanlage-Rechnungslegungs- und -Bewertungsverordnung (KARBV) genannt sind, sowie den folgenden Grundsätzen:

I. Immobilien

1. Grundlagen der Immobilienbewertung

Für die Bewertung von Grundstücken, grundstücksgleichen Rechten und vergleichbaren Rechten nach dem Recht anderer Staaten (Immobilien) oder Immobilien, die für Rechnung des Sondervermögens erworben wurden, bestellt die Kapitalverwaltungsgesellschaft externe Bewerter in ausreichender Zahl. Ein Bewerter hat die nach dem KAGB und den Anlagebedingungen für das Sondervermögen vorgesehenen Bewertungen durchzuführen.

Vermögensgegenstände gemäß § 231 Abs. 1 Nr. 1 bis 6 KAGB (Immobilien) werden grundsätzlich zum Verkehrswert bewertet.

Der Verkehrswert einer Immobilie ist der Preis, der zum Zeitpunkt, auf den sich die Ermittlung bezieht, im gewöhnlichen Geschäftsverkehr nach den rechtlichen Gegebenheiten und tatsächlichen Eigenschaften, nach der sonstigen Beschaffenheit und der Lage der Immobilie ohne Rücksicht auf ungewöhnliche oder persönliche Verhältnisse zu erzielen wäre.

Im Regelfall wird zur Ermittlung des Verkehrswertes einer Immobilie der Ertragswert der Immobilie anhand des allgemeinen Ertragswertverfahrens in Anlehnung an die Immobilienwertermittlungsverordnung bestimmt. Bei diesem Verfahren kommt es auf die marktüblich erzielbaren Mieterträge an, die um die Bewirtschaftungskosten einschließlich der Instandhaltungs- sowie der Verwaltungskosten und das kalkulatorische Mietausfallwagnis gekürzt werden. Der Ertragswert ergibt sich aus der so errechneten Nettomiete, die mit einem Faktor (Barwertfaktor) multipliziert wird, der eine marktübliche Verzinsung für die zu bewertende Immobilie unter Einbeziehung von Lage, Gebäudezustand und Restnutzungsdauer berücksichtigt. Besonderen, den Wert einer Immobilie beeinflussenden Faktoren kann durch Zu- oder Abschläge Rechnung getragen werden.

2. Ankaufsbewertungen

Die Ankaufsbewertung von Immobilien wird bis zu einer Größe von 50 Mio. EUR von einem Bewerter und ab einer Größe von mehr als 50 Mio. EUR von zwei voneinander unabhängigen Bewertern, die nicht zugleich regelmäßige Bewertungen nach §§ 249 und 251 Satz 1 KAGB für die Gesellschaft durchführen, vorgenommen. Entsprechendes gilt für Vereinbarungen über die Bemessung des Erbbauzinses und über dessen etwaige spätere Änderung. Immobilien werden im Zeitpunkt des Übergangs von Nutzen und Lasten mit dem Kaufpreis angesetzt.

3. Regelbewertungen

Die Regelbewertung sowie außerplanmäßige Bewertungen von Immobilien werden stets von zwei voneinander unabhängigen Bewertern durchgeführt.

In der Vermögensaufstellung ist für jede Immobilie mit Wertermittlungsstichtag der arithmetische Mittelwert aus beiden unabhängig voneinander ermittelten Verkehrswerten zu berücksichtigen.

Der Wert der Vermögensgegenstände im Sinne des § 231 Abs. 1 KAGB und des § 234 KAGB ist innerhalb eines Zeitraums von drei Monaten zu ermitteln.

Die Bewertungen werden gleichmäßig über das Quartal verteilt. Die erste Regelbewertung muss ausgehend vom Tag des Übergangs von Besitz/Nutzen und Lasten innerhalb von drei Monaten erfolgen.

Der Wert der Immobilien ist stets erneut zu ermitteln und anzusetzen, wenn nach Auffassung der Gesellschaft der zuletzt ermittelte Wert auf Grund von Änderungen wesentlicher Bewertungsfaktoren nicht mehr sachgerecht ist.

II. Sonstige Vermögensgegenstände, Verbindlichkeiten und Rückstellungen

Die Kapitalverwaltungsgesellschaft orientiert sich an den Grundsätzen ordnungsmäßiger Buchführung, soweit sich aus dem KAGB, der KARBV und der Verordnung (EU) Nr. 231/2013 nichts anderes ergibt.

Die Kapitalverwaltungsgesellschaft beachtet den Grundsatz der Bewertungsstetigkeit. Danach werden die auf den vorhergehenden Jahresabschluss angewandten Bewertungsmethoden beibehalten. Überdies wendet die Kapitalverwaltungsgesellschaft grundsätzlich den Grundsatz der Einzelbewertung an, wonach alle Vermögensgegenstände, Verbindlichkeiten und Rückstellungen unabhängig voneinander zu bewerten sind; es erfolgt keine Verrechnung von Vermögensgegenständen und Schulden und keine Bildung von Bewertungseinheiten. Gleichartige Vermögensgegenstände der Liquiditätsanlagen, wie z. B. Wertpapiere, dürfen zu einer Gruppe zusammengefasst und mit dem gewogenen Durchschnittswert angesetzt werden.

Insbesondere werden Zinsen aus Liquiditätsanlagen, Erträge aus Immobilien, Aufwendungen für ausländische Steuern, Zinsen aus Kreditaufnahmen sowie Vergütungen der Kapitalverwaltungsgesellschaft und der Verwahrstelle periodengerecht abgegrenzt.

1. Bankguthaben

Bankguthaben werden grundsätzlich zu ihrem Nennwert bewertet.

2. Forderungen

Forderungen aus der Grundstücksbewirtschaftung, Zinsansprüche und andere Forderungen werden grundsätzlich zum Nennwert angesetzt. Die Werthaltigkeit von Forderungen wird regelmäßig überprüft. Dem Ausfallrisiko wird in Form von Wertberichtigungen und Abschreibungen auf Forderungen Rechnung getragen.

3. Anschaffungsnebenkosten

Nebenkosten, die beim Erwerb einer Immobilie für das Sondervermögen anfallen, werden über die voraussichtliche Haltedauer der Immobilie, längstens jedoch über zehn Jahre, in gleichen Jahresbeträgen abgeschrieben. Die Abschreibungen mindern das Fondskapital und werden nicht in der Ertrags- und Aufwandsrechnung berücksichtigt. Wird die Immobilie innerhalb der Abschreibungsfrist gemäß Satz 1 wieder veräußert, sind die Anschaffungsnebenkosten in voller Höhe abzuschreiben.

Anschaffungsnebenkosten werden auch bei Transaktionen aktiviert, bei denen der Verkäufer oder ein Dritter die Immobilie in eigener Verantwortung und auf eigenes Risiko fertig stellt und das Sondervermögen insofern keine typischen Bauherrenrisiken trägt.

4. Verbindlichkeiten

Verbindlichkeiten werden mit ihrem Rückzahlungsbetrag angesetzt.

5. Rückstellungen

Ansatz und Bewertung von Rückstellungen

Der Ansatz und die Bewertung der Rückstellungen erfolgen nach vernünftiger wirtschaftlicher Beurteilung.

Rückstellungen sind grundsätzlich nicht abzuzinsen. Sie sind aufzulösen, wenn der Rückstellungsgrund entfallen ist.

Besonderheiten bei der Ermittlung von Rückstellungen für passive latente Steuern

Bei einer im Ausland gelegenen Immobilie werden Rückstellungen für die Steuern berücksichtigt, die der Staat, in dem die Immobilie liegt, bei einem Veräußerungsgewinn voraussichtlich erhebt. Der potenzielle Veräußerungsgewinn ergibt sich aus dem Unterschiedsbetrag zwischen den Anschaffungskosten bzw. dem aktuellen Verkehrswert der Immobilie und dem steuerlichen Buchwert nach dem jeweiligen Steuerrecht des Staates.

Steuerminderungsmöglichkeiten nach dem Steuerrecht des Staates, in dem die Immobilie belegen ist, werden auf Grund vorliegender, steuerlich verrechenbarer Verluste bis zur Höhe der Steuerbelastung auf den Veräußerungsgewinn berücksichtigt. Sofern die Verluste die passiven latenten Steuern übersteigen, erfolgt kein darüberhinausgehender Wertansatz.

III. Auf Fremdwährung lautende Vermögensgegenstände, Verbindlichkeiten und Rückstellungen

Auf Fremdwährung lautende Vermögensgegenstände werden unter Zugrundelegung des von der Europäischen Zentralbank ermittelten Devisenkurses (EZB-Referenzkurs) der Währung des Stichtages in Euro umgerechnet.

IV. Berechnung des Nettoinventarwerts je Anteil

Der Wert des Sondervermögens und der Nettoinventarwert je Anteil werden von der Gesellschaft unter Kontrolle der Verwahrstelle zu den in § 13 Abs. 5 der Allgemeinen Anlagebedingungen genannten Zeitpunkten zur Ausgabe und Rücknahme von Anteilen ermittelt.

Der Wert des Sondervermögens ist auf Grund der jeweiligen Verkehrswerte der zu ihm gehörenden Vermögensgegenstände abzüglich der aufgenommenen Kredite und der sonstigen Verbindlichkeiten und Rückstellungen zu ermitteln.

Liquiditätsrisikomanagement

Die Gesellschaft hat schriftliche Grundsätze und Verfahren festgelegt, die es ihr ermöglichen, die Liquiditätsrisiken zu überwachen:

| • |

Unter Berücksichtigung der Anlagebedingungen und der aktuellen Anlagestrategie ergibt sich derzeit folgendes Liquiditätsprofil des Aachener Spar- und Stiftungs-Fonds: Bankguthaben (Tages- und / oder Termingelder). |

| • |

Bei der Überwachung der angemessenen Liquiditätshöhe und des Liquiditätsprofils setzt die Gesellschaft Liquiditätsmessvorkehrungen und -verfahren sowie Verfahren zur Liquiditätssteuerung ein. |

Die Gesellschaft überprüft diese Grundsätze regelmäßig und aktualisiert sie entsprechend.

Für den Aachener Spar- und Stiftungs-Fonds wird über die gesetzliche/vertragliche Mindestliquiditätsquote von 5 %, eine dauerhafte Liquiditätsquote von 10 % angestrebt. Die Gesellschaft legt für den Fonds adäquate Limits für die Liquidität fest. Vorübergehende Schwankungen sind möglich. Die Gesellschaft trifft Liquiditätsvorkehrungen und hat ein Liquiditätsverfahren umgesetzt, um quantitative und qualitative Risiken von Positionen und beabsichtigten Investitionen zu bewerten, die wesentliche Auswirkungen auf das Liquiditätsprofil des Vermögenswertportfolios des Fonds haben.

Es erfolgt eine regelmäßige Überwachung des Liquiditätsrisikos mittels eines standardisierten Liquiditätstools. Darüber hinaus erfolgt einmal im Quartal eine Überprüfung durch die Abteilung Risikomanagement/Bau- und Projektcontrolling. Die Überprüung wird anhand eines Übersichtsblattes zur Prüfung von gesetzlichen und vertraglichen Anlagegrenzen dokumentiert.

Zum Liquiditätsmanagement wird ein Excel-basiertes Liquiditäts-Reporting genutzt. Das regelmäßige Liquiditäts-Reporting bietet einen Überblick über den aktuellen Liquiditäts-Status sowie den Cashflow eines jeden Fonds. Darüber hinaus kann die Entwicklung der Bankguthaben vor und nach Zu- und Abfluss des Cashflows nachvollzogen sowie die Anlagegrenzprüfung durchgeführt werden.

Die Gesellschaft führt regelmäßig, mindestens quartalsweise Stresstests auf der Grundlage zuverlässiger und aktueller quantitativer oder, falls dies nicht angemessen ist, qualitativer Informationen durch. Im Rahmen der Richtlinie 2011/61/EU Artikel 16 Abs. 1 Unterabsatz 2 führt die Gesellschaft zusätzliche Liquiditätsstresstests durch, mit denen sie Liquiditätsrisiken der Fonds bewerten kann. Hierbei werden Anlagestrategie, Rücknahmefristen, Zahlungsverpflichtungen und Fristen, innerhalb derer die Vermögensgegenstände veräußert werden können, sowie Informationen in Bezug auf allgemeines Anlegerverhalten, Marktentwicklungen, etc. einbezogen. Die Stresstests simulieren gegebenenfalls mangelnde Liquidität der Vermögenswerte im Fonds sowie atypische Rücknahmeforderungen. Sie decken Marktrisiken und deren Auswirkungen ab, einschließlich Auswirkungen auf Nachschussforderungen, Besicherungsanforderungen oder Kreditlinien. Sie tragen Bewertungssensitivitäten unter Stressbedingungen Rechnung. Sie werden unter Berücksichtigung der Anlagestrategie, des Liquiditätsprofils, der Anlegerart und der Rücknahmegrundsätze des Aachener Spar- und Stiftungs-Fonds in einer der Art des Fonds angemessenen Häufigkeit durchgeführt.

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Gesamtkostenquote/Total Expense Ratio (TER) in % | 0,6 |

| Erfolgsabhängige Vergütung (für das Vorjahr) in % | Nicht in den Anlagebedingungen vereinbart. |

| Pauschalgebühr an die Kapitalverwaltungsgesellschaft, die Verwahrstelle oder an Dritte | Nicht in den Anlagebedingungen vereinbart. |

| Rückvergütungen der aus dem Sondervermögen an die Verwahrstelle und an Dritte geleisteten Vergütungen und Aufwandserstattungen, die der Kapitalverwaltungsgesellschaft zufließen | Keine |

| Wiederkehrende Vermittlungsentgelte (sog.„Vermittlungsfolgeprovisionen“), die die Kapitalverwaltungsgesellschaft aus an sie gezahlte Verwaltungsvergütungen gewährt | Keine |

| Vom Sondervermögen im Berichtszeitraum gehaltene andere Investmentanteile | Keine |

| Ausgabeauf- und Rücknahmeabschläge, die dem Sondervermögen für den Erwerb und die Rücknahme von Investmentanteilen berechnet wurden. | Keine |

| Transaktionsabhängige Vergütung | |

| in % | 0,0 |

| in TEUR | 1 |

| – davon für Immobilienerwerbe in TEUR | 1 |

| Transaktionskosten | Keine |

| Wesentliche sonstige Erträge und Aufwendungen | |

| Erträge: Auflösung von Instandhaltungsrückstellungen in TEUR | 200 |

| Erträge: Auflösung von Wertberichtigungen auf Forderungen in TEUR | 193 |

| Aufwendungen: Bewertungskosten in TEUR | 201 |

Erläuterungen

Die Gesamtkostenquote / Total Expense Ration (TER) gibt an, wie stark das Netto-Fondsvermögen mit Kosten belastet wird. Berücksichtigt werden die Verwaltungs- und Verwahrstellenvergütung, die Kosten des Bewerterausschusses sowie die Prüfungs- und Veröffentlichungskosten. Die Gesamtkostenquote weist den Gesamtbetrag dieser Kosten als Prozentsatz des durchschnittlichen Fondsvermögens innerhalb eines Geschäftsjahres aus und führt damit zu Ergebnissen, die internationalen Standards für Kostentransparenz entsprechen. Die Berechnungsweise entspricht der vom BVI empfohlenen Methode.