WestInvest Gesellschaft für Investmentsfond GmbH

Hamborner Straße 55

40472 Düsseldorf

Jahresbericht zum 31. März 2024.

WestInvest InterSelect

Immobilien-Sondervermögen deutschen Rechts.

Hinweise

Für das Sondervermögen WestInvest InterSelect gilt das Kapitalanlagegesetzbuch (KAGB) als gesetzliche Grundlage.

Zu den Grundlagen der Immobilienbewertung ist festzuhalten, dass nach dem Kapitalanlagegesetzbuch (KAGB) für die Immobilien der Sondervermögen zu jedem Bewertungsstichtag jeweils zwei Verkehrswertgutachten einzuholen sind.

Der ausgewiesene Verkehrswert entspricht dem arithmetischen Mittelwert der Verkehrswerte aus beiden Verkehrswertgutachten der Immobilie. Alle anderen Angaben erfolgen aus dem Verkehrswertgutachten, dessen Verkehrswert näher am Mittelwert der Verkehrswerte aus den beiden vorherigen Verkehrswertgutachten bzw. dem vorherigen Verkehrswert liegt.

Im Immobilienverzeichnis werden bei den Verkehrswerten neben dem arithmetischen Mittelwert zudem beide Gutachtenverkehrswerte ausgewiesen. Gleichfalls im Immobilienverzeichnis erfolgt der Ausweis beider Gutachtenwerte zu den Kriterien „Restnutzungsdauer in Jahren“ und „Marktübliche Miete“.

Die aktuelle Fassung des Verkaufsprospektes WestInvest InterSelect (inklusive der Allgemeinen und Besonderen Anlagebedingungen) ist über www.deka.de verfügbar.

Dieser Jahresbericht ist in Verbindung mit dem jeweils aktuellen Verkaufsprospekt und dem jeweils aktuellen Halbjahresbericht gültig bis zur Veröffentlichung des nächsten Jahresberichtes gegen Ende Juni 2025. Nach dem 30. September 2024 ist der anschließende Halbjahresbericht, sobald er veröffentlicht ist, beizufügen.

Es ist ausdrücklich darauf hinzuweisen, dass es, insbesondere durch die jeweiligen aktuellen ökonomischen, politischen und rechtlichen Rahmendaten sowie durch den Russland-Ukraine-Krieg und weitere kriegerische Konflikte, zu veränderten Bedingungen in der Zukunft kommen kann. Dies kann zu Abweichungen gegenüber aktuell prognostizierten Entwicklungen führen.

Dieser Bericht enthält folgende Gliederung: Die Vermögensübersicht wird als zusammengefasste Vermögensaufstellung verstanden, die in den dann folgenden Teilen I bis III detaillierter ausgeführt wird. In diesem Zusammenhang enthält das Immobilienverzeichnis als Teil I in komprimierter Form alle Daten, die auf Objektebene veröffentlicht werden, in einem Verzeichnis. Dazu sind immer auf je zwei Doppelseiten alle Einzelkriterien zu einem bestimmten Objekt aufgeführt.

Aus Gründen der besseren Lesbarkeit verwenden wir in diesem Jahresbericht vorrangig die männliche Form. Bei allen personenbezogenen Bezeichnungen meint die gewählte Formulierung stets alle Geschlechter und Geschlechtsidentitäten.

Folgende weitere Angaben finden Sie in diesem Jahresbericht:

| ― |

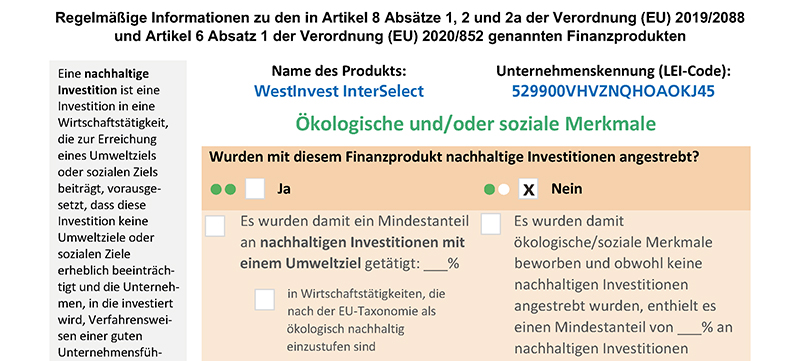

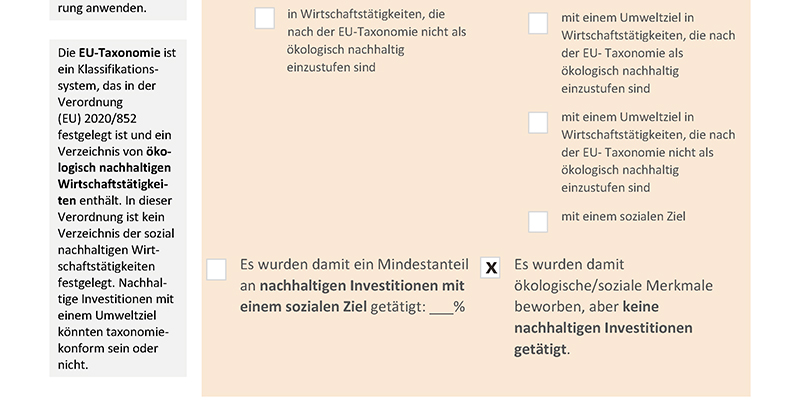

Regelmäßige Informationen gemäß Offenlegungs-Verordnung |

| ― |

Angaben zur Immobilienteilfreistellung gemäß § 20 Abs. 3 InvStG |

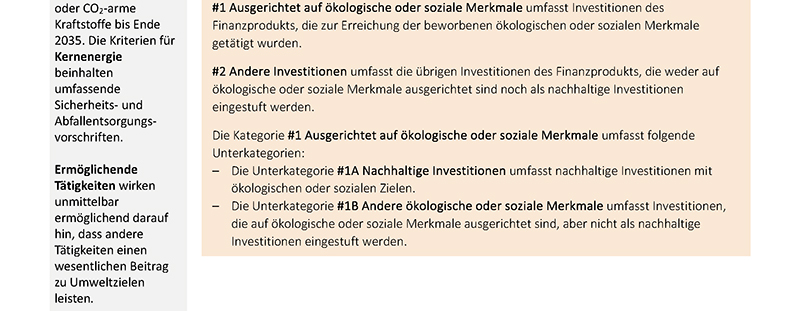

Die Offenlegungspflichten werden erfüllt, indem die Informationen über die ökologischen oder sozialen Merkmale im Abschnitt „Regelmäßige Informationen gemäß Offenlegungs-Verordnung“ aufgeführt werden.

Aus rechentechnischen Gründen können in den Tabellen Rundungsdifferenzen in Höhe von + einer Einheit (EUR, % usw.) auftreten. Prozentwerte in Tabellen und Grafiken sind gerundet, daher können rechnerische Differenzen zum Gesamtwert (100 %) auftreten.

Kennzahlen WestInvest InterSelect

Kennzahlen zum Stichtag

| Fondsvermögen (netto) | 10.289,2 Mio. EUR |

| Immobilienvermögen gesamt (brutto) | 10.768,1 Mio. EUR |

| – davon direkt gehalten | 6.718,4 Mio. EUR |

| – davon über Immobilien-Gesellschaften gehalten | 4.049,8 Mio. EUR |

| Fondsobjekte gesamt | 105 |

| – davon über Immobilien-Gesellschaften gehalten | 30 |

| Vermietungsquote 31.03.2024 | 94,2 % |

| – Durchschnitt im Berichtszeitraum | 94,2 % |

| Fremdkapitalquote (inkl. Projekte) | 19,5 % |

| Ankäufe (Anzahl) | 3 |

| Verkäufe (Anzahl) | 0 |

| Netto-Mittelzufluss1) | 347,7 Mio. EUR |

| Ausschüttung am 07.07.2023 für das Geschäftsjahr 2022/20232) | 185,8 Mio. EUR |

| – Ausschüttung je Anteil per 07.07.2023 | 0,90 EUR |

| Anlageerfolg 01. April 2023 bis 31. März 20243) | 2,4 % |

| Anlageerfolg seit Fondsauflage am 02. Oktober 20003) | 117,4 % |

| Rücknahmepreis | 48,58 EUR |

| Ausgabepreis | 51,14 EUR |

Stand: 31. März 2024

1) Inkl. Ertragsausgleich/Aufwandsausgleich i.H.v. 8.319.916 EUR. Stand: 31. März

2) Inkl. Ausgleichsposten i.H.v. 1.735.524 EUR für bis zum Ausschüttungstag ausgegebene bzw. zurückgegebene Anteile

3) Nach der Berechnungsmethode des BVI Bundesverband Investment und Asset Management e. V., das heißt, der Anlageerfolg wurde auf Basis der veröffentlichten Anteilwerte (Rücknahmepreise) und bei kostenfreier Wiederanlage der Ertragsausschüttung ermittelt.

Tätigkeitsbericht der Geschäftsführung

Sehr geehrte Damen und Herren,

der vorliegende Jahresbericht des Immobilien-Sondervermögens informiert Sie über die Entwicklung im Fondsgeschäftsjahr 2023/ 2024.

Der WestInvest InterSelect punktet mit einer Reihe guter Argumente: Eine solide Rendite und steuerlich teilfreigestellte Ausschüttungen, ein aktives Fondsmanagement und die stetige Verbesserung der Bestandsimmobilien gehören ebenso dazu wie ein gutes Rating (www.scope.de). Das Anlageziel ist die Erwirtschaftung regelmäßiger Erträge aufgrund zufließender Mieten und Zinsen sowie ein kontinuierlicher Wertzuwachs durch eine positive Entwicklung der Immobilienverkehrswerte. Der Fonds investiert überwiegend in Gewerbeimmobilien (Büro, Einzelhandel, Hotel, Logistik) in europäischen Ländern. Bei der Portfolioallokation wird das Immobilienvermögen unter anderem nach Lage, Größe, Alter und Nutzungsart gemischt. Neben bestehenden Gebäuden kann der Fonds auch Immobilien-Projektentwicklungen erwerben.

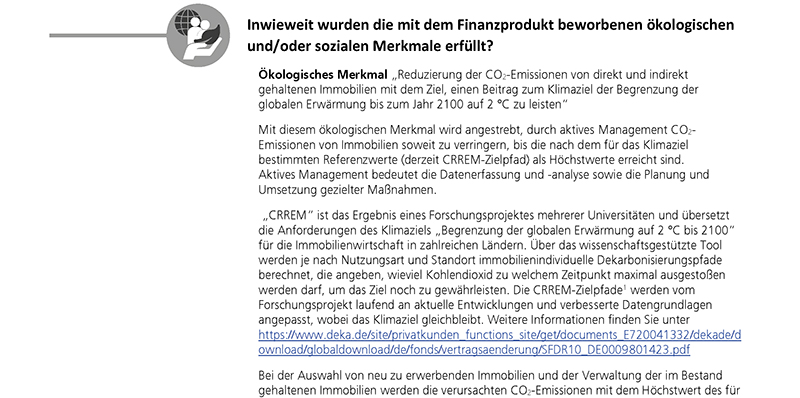

Der Fonds verfolgt erfolgreich seit vielen Jahren eine Zertifizierungsstrategie. Zum Berichtsstichtag sind rund 92 % (gemessen an den Verkehrswerten) des Immobilienportfolios entsprechend ausgezeichnet, hierbei sind Objekte in Rezertifizierung berücksichtigt. Gemäß unseren Nachhaltigkeitsbestrebungen ist der West-Invest InterSelect nach Artikel 8 der Offenlegungsverordnung (sogenannte ESG-Strategie) klassifiziert und wir beachten verstärkt ökologische Merkmale.

Bei der Auswahl und der Bewirtschaftung der Immobilien sind insbesondere auch ökologische Merkmale zu berücksichtigen. Dazu zählen u.a. Kriterien, wie die Einhaltung des UN Global Compact* beim Anlegen der Fondsliquidität, ein Reduzieren des CO2-Ausstoßes, die Optimierung des Energieverbrauchs und „grüne Mietvertragsklauseln“, wie zum Beispiel zum Austausch von Verbrauchsdaten für Strom, Wärme und Wasser, Abfallaufkommen und Emissionen. Damit kommen wir unserem Auftrag als Treuhänder nach, die Treuhandgelder unserer Anleger im Rahmen einer ökonomischen, ökologischen und gesellschaftlich nachhaltigen Geschäftsausrichtung zu verwalten.

Gleichwohl gilt es, Risiken zu beachten: Die anhaltende militärische Eskalation zwischen Russland und der Ukraine sowie weitere geopolitische Konflikte führen zu Spannungen, deren Auswirkungen auch derzeit noch nicht vollständig absehbar sind. Da sich die Auswirkungen der Konflikte in nachhaltigen Konjunktur- und Kapitalmarktbelastungen niederschlagen, die aktuelle Situation länger anhält und sich weiter verschärfen kann, ist nicht auszuschließen, dass sich die Ergebnis-, Risiko- und Kapitalsituation sowie die entsprechenden zentralen Steuerungsgrößen ungünstiger als dargestellt entwickeln könnten. Eine konjunkturelle Abkühlung kann sich mit zeitlicher Verzögerung auch auf den Immobilienmärkten niederschlagen.

Die perspektivischen Auswirkungen auch von nicht vorhersehbaren Ausnahmesituationen und die daraus resultierenden gesonderten Management-Herausforderungen auf bzw. für das Portfolio werden von Deka Immobilien intensiv überwacht, analysiert und professionell gemanagt – mit dem Ergebnis, dass der WestInvest InterSelect in Zeiten erhöhter Unsicherheit solide aufgestellt ist.

Entwicklung des Immobilien-Sondervermögens WestInvest InterSelect

Das Fondsvermögen des WestInvest InterSelect lag zum Stichtag 31. März 2024 bei rund 10.289 Mio. EUR. Das Immobilienvermögen war unter Einbeziehung der Objekte in den Immobilien-Gesellschaften mit 10.768,1 Mio. EUR bewertet. Die Beteiligungen an den Immobilien-Gesellschaften beliefen sich auf einen Wert in Höhe von 2.538,8 Mio. EUR. Der Fonds erzielte einen Nettomittelzufluss von 347,7 Mio. EUR. Zum 31. März 2024 lag der Anteilwert des WestInvest InterSelect bei 48,58 EUR. Der Fonds erreichte im Geschäftsjahr eine Wertsteigerung von 2,4%**.

Ausschüttung

Am 07.07.2023 wurden den Anlegern 0,90 EUR pro Anteil ausgeschüttet. Die an die Anteilseigner fließende Ertragsausschüttung ermäßigte den Anteilpreis um den Betrag der Ausschüttung. Von der Ausschüttung in Höhe von 0,90 EUR pro Anteil ist bei den Anlegern ein Betrag in Höhe von 0,54 EUR steuerfrei.

Am 05.07.2024 werden den Anlegern 1,00 EUR pro Anteil ausgeschüttet. Die an die Anteilseigner fließende Ertragsausschüttung ermäßigt den Anteilpreis um den Betrag der Ausschüttung. Von der Ausschüttung in Höhe von 1,00 EUR pro Anteil ist bei den Anlegern ein Betrag in Höhe von 0,60 EUR steuerfrei.

Weitere Angaben zur steuerlichen Rechnungslegung entnehmen Sie bitte den Steuerlichen Hinweisen in diesem Jahresbericht, ebenfalls die Angaben zur möglichen Immobilienteilfreistellung gemäß §20 Abs. 3 InvStG.

* Der United Nations Global Compact ist die weltweit größte und wichtigste Initiative für verantwortungsvolle Unternehmensführung. Auf der Grundlage 10 universeller Prinzipien und der Sustainable Development Goals verfolgt er die Vision einer inklusiven und nachhaltigen Weltwirtschaft.

** Nach der Berechnungsmethode des BVI Bundesverband Investment und Asset Management e. V., das heißt, der Anlageerfolg wurde auf Basis der veröffentlichten Anteilwerte (Rücknahmepreise) und bei kostenfreier Wiederanlage der Ertragsausschüttung ermittelt.

Konjunkturelle Situation

Grundsätzlich dürfte der Ausblick auf einen geringeren geldpolitischen Restriktionsgrad zur Stimmungsaufhellung der globalen Wirtschaft beigetragen haben. Auch das im Vergleich zum vorherigen Jahr niedrigere Inflationsumfeld ist aus Unternehmenssicht vorteilhaft. Allerdings hat sich der bisherige disinflationäre Prozess im Februar nicht fortgesetzt und die globale Inflationsrate ohne Nahrungsmittel und Energie stieg leicht an. Es ist davon auszugehen, dass die globale Industrieproduktion auf einem schwachen Aufwärtspfad bleibt. Die DekaBank rechnet für die Weltwirtschaft 2024 und 2025 mit einem Wachstum von jeweils 3,0 %.

Nach einer schwachen wirtschaftlichen Entwicklung 2023 findet die europäische Wirtschaft langsam wieder in den Tritt. Insgesamt lässt der Rückgang der Inflation den europäischen privaten Haushalten wieder mehr Spielraum für steigende Ausgaben und gibt damit einen wichtigen Impuls für die gesamtwirtschaftliche Belebung. Es bleibt aber bei einem etwas gedämpften Anziehen der wirtschaftlichen Aktivität, da die Finanzierungskosten der Unternehmen für Investitionen zunächst noch hoch bleiben. Ab Juni 2024 dürfte die EZB die Leitzinsen langsam senken, wird aber weiterhin aufmerksam darauf achten, die erhöhte Inflationsrate wieder in den Zielbereich zu bringen. Die DekaBank rechnet für Euroland 2024 mit einem BIP-Wachstum von 0,9 % und 2025 mit 1,5 %.

Nicht alle Konjunkturindikatoren für Deutschland im ersten Quartal 2024 waren erfreulich. Aber sie waren insgesamt gut genug, um eine Aufwärtsrevision unserer Konjunkturprognose vorzunehmen. Gleichzeitig wird unsere seit längerem bestehende Erwartung einer Belebung der Konjunktur im zweiten Halbjahr durch die sich bessernde Stimmung bei den Finanzmarktteilnehmern und Unternehmen untermauert. Die strukturellen Herausforderungen und geopolitischen Risiken dürften noch geraume Zeit belastend wirken. Für 2024 prognostiziert die DekaBank ein Wachstum des BIP um 0,3 % und für 2025 von 1,2 %.

Im europäischen Vergleich verzeichnete Frankreich 2023 mit einem Wachstum von 0,9 % eine solide Entwicklung. Für 2024 ist mit einem vergleichbaren BIP-Anstieg zu rechnen, 2025 mit einer leichten Beschleunigung um 1,3 %. Neben der geringeren Inflation dürfte dann mit Deutschland auch Frankreichs wichtigster Handelspartner zurück auf dem Wachstumspfad sein. Der französische Arbeitsmarkt war 2023 von Vollbeschäftigung geprägt, und daran sollte sich auch 2024 wenig ändern.

Die Bank of England (BoE) bekämpft die hartnäckig hohe Inflation in Großbritannien mit einem hohen, restriktiven Leitzins von 5,25 % seit August 2023. Dies belastet den privaten Konsum und verteuert das Finanzierungsumfeld für Unternehmen und Privathaushalte, wodurch Investitionen und Anschaffungen gedämpft werden. Angesichts eines engen Arbeitsmarktes sowie eines starken Lohnwachstums dürfte die hohe Kerninflation nur langsam zurückgehen. Vor diesem Hintergrund wird die BoE voraussichtlich im Juni 2024 Leitzinssenkungen in Erwägung ziehen. Im Umfeld einer länger anhaltenden restriktiven Geldpolitik ist auch für 2024 mit einem nur marginalen BIP-Anstieg von 0,3 % zu rechnen, gefolgt von 0,9% in 2025.

Zur Situation an den Immobilienmärkten

Vermietungsmärkte Europa

Der Flächenumsatz an den europäischen Büromärkten belief sich 2023 auf 8,4 Mio. m2. Dies entsprach einem Rückgang von 18% gegenüber dem Vorjahr. Das fünfjährige Mittel wurde um 16% verfehlt. Hier schlugen sich die konjunkturelle Verlangsamung und die strukturellen Umbrüche in der Wirtschaft sowie im räumlichen Flächenbedarf infolge der „neuen“ hybriden Arbeitswelt nieder. Eine stabilisierende Wirkung entfaltet der weiterhin robuste Arbeitsmarkt. Die schwächere Nachfrage sowie umfangreiche Fertigstellungen ließen die europaweite Leerstandsquote weiter auf 8,5 % steigen. Der Wert lag allerdings nur leicht über dem zehnjährigen Mittelwert. Die Spannbreite zwischen den Märkten blieb zudem groß und reichte von jeweils rund 4% in Köln, Luxemburg und Wien bis hin zu etwa 15% in Budapest und Helsinki. Auch 2023 legten die Spitzenmieten je nach Markt nochmals kräftig zu, am stärksten in Düsseldorf, Köln, Edinburgh, Glasgow, Oslo und Rom. Europaweit ergab sich ein Zuwachs um 5,4%.

Vermietungsmarkt Deutschland

Der Flächenumsatz der „BIG 7-Büromärkte“* summierte sich 2023 auf 2,5 Mio. m2 und war damit 28 % geringer als im Vorjahr. Im ersten Quartal 2024 erhöhte sich die Nachfrage um 2 % im Vergleich zum Vorjahreszeitraum. Qualität und Nachhaltigkeit blieben die entscheidenden Kriterien bei der Anmietung. In den besten Lagen waren entsprechende Flächen rar und teuer. Der Leerstand ist aufgrund der konjunkturellen Schwächephase, aber auch durch die Flächenreduzierung vieler Unternehmen bei Umzügen aufgrund der hybriden Arbeitswelt noch leicht angestiegen. Das Neubauvolumen ist aufgrund der angespannten Lage der Projektentwickler deutlich zurückgegangen. Der Anteil von Bestandssanierungen an der Pipeline hat zugenommen. Die Spitzenmieten stiegen in Düsseldorf, Frankfurt am Main, München und Stuttgart weiter an.

Der Strukturwandel im Einzelhandel hält weiter an. Der Flächenumsatz in 1a-Lagen lag 2023 jedoch leicht über dem Vorjahresniveau. Viele Textilanbieter sind auf Konsolidierungskurs und fassen mehrere kleine Standorte in einer Stadt zu einer großen Filiale zusammen, um sichtbarer zu sein und ein besseres Einkaufserlebnis zu bieten. Die Spitzenmieten in den Top-Lagen stabilisierten sich 2023. Leichte Mietanstiege verbuchte weiterhin der Lebensmittelhandel, der sich gegenüber dem Online-Handel als widerstandsfähiger erweist.

Investmentmärkte Europa

Der Investmentumsatz mit gewerblichen Immobilien in Europa belief sich 2023 auf rund 162 Mrd. EUR und war damit 47 % niedriger als im Vorjahr. Auf Büroimmobilien entfielen davon 23 %. Deren Anfangsrenditen stiegen 2023 um weitere 85 Basispunkte auf 4,7 % im europäischen Mittel, seit dem Tiefpunkt Anfang 2022 ergibt sich ein kumulierter Anstieg um 150 Basispunkte. Bei der Preisfindung lagen die Vorstellungen von Käufern und Verkäufern zum Teil immer noch weit auseinander. Im ersten Quartal 2024 flossen 37 Mrd. EUR in gewerbliche Immobilien, davon 8,5 Mrd. EUR in Bürogebäude. Die Anfangsrenditen stiegen weiter an.

Investmentmarkt Deutschland

Das Transaktionsvolumen für Gewerbeimmobilien summierte sich 2023 auf rund 29 Mrd. EUR, d. h. 56 % weniger als im Vorjahr. Mit 5,3 Mrd. EUR erreichten Büroimmobilien nur einen Anteil von 18 %. Die Nettoanfangsrenditen für Top-Bürogebäude stiegen auf Jahressicht um durchschnittlich 100 Basispunkte auf 4,3 %. Im ersten Quartal 2024 belief sich das Investmentvolumen auf rund 6,1 Mrd. EUR, d.h. 16 % weniger als im Auftaktquartal 2023. Mit 1,3 Mrd. EUR erreichten Büroimmobilien einen Anteil von 22 % des gesamten Investmentumsatzes und lagen auf Platz 3 unter den Marktsegmenten hinter Einzelhandel und Logistik.

Die Nettoanfangsrenditen für Top-Bürogebäude stiegen im ersten Quartal um durchschnittlich 10 Basispunkte.

Fondsstruktur

Geografische Verteilung der Fondsimmobilien

Die Objekte des Portfolios im WestInvest InterSelect befinden sich zum Stichtag zu rund 36 % in Deutschland und zu rund 64 % im europäischen Ausland. Der Fonds ist unverändert europäisch ausgerichtet und verfügt über einen starken Deutschlandanteil. Im Ausland bildet Großbritannien einen Schwerpunkt (15,0 %), gefolgt von Frankreich (10,4 %) und den Niederlanden (9,9 %). Die Länderaufteilung weist insgesamt eine breite Mischung auf, die weiterhin gezielt ergänzt wird.

Nutzungsarten der Fondsimmobilien

Die Hauptnutzungsart bleiben Bürogebäude mit rund 58 %, gemessen an den Jahres-Mieterträgen, Investments im Einzelhandels-, Hotel- und Logistiksektor folgen als Nutzungssegmente an den nachfolgenden Stellen in der Struktur.

* Berlin, Düsseldorf, Frankfurt am Main, Hamburg, Köln, München und Stuttgart

Wirtschaftliche Altersstruktur der Fondsimmobilien

27,6 % bzw. 26 der Fondsimmobilien haben ein Gebäudealter von bis zu zehn Jahren. Das Portfolio des WestInvest InterSelect weist insgesamt eine ausgewogene Struktur der Altersklassen auf. Bausubstanz und technische Ausstattung der Liegenschaften entsprechen den modernsten Anforderungen. Bei den Objekten, die über 20 Jahre alt sind, handelt es sich zu einem großen Teil um denkmalgeschützte, auf modernsten Stand sanierte und vollvermietete Altbauten in Core-Lagen, z. B. von Paris.

Größenklassen der Fondsimmobilien

Bei den Größenklassen des Sondervermögens liegt ein Schwerpunkt im Bereich zwischen 50 und 100 Mio. EUR (19,0 %), 19,3 % liegen in der Klasse zwischen 100 und 150 Mio. EUR sowie 52,4 % bei großvolumigen Immobilien über 150 Mio. EUR. Auch hier ist eine gute Diversifizierung gegeben. Tendenziell wird es zu einer weiteren Reduzierung von Objekten mit einem Verkehrswert von unter 25 Mio. EUR kommen.

Anlagetätigkeit

Ankauf im Berichtszeitraum, Revitalisierung

Im August 2023 konnte erfolgreich der Übergang von Nutzen und Lasten der Anteile eines Portfolios an zwei Immobilien-Gesellschaften bzw. die Kaufpreiszahlung für deren Bestandsobjekte vollzogen werden. Es handelt sich um ein Joint Venture von WestInvest InterSelect und VGP N.V. Die Bestandsgebäude und Projektentwicklungen nach neuesten Logistikstandards befinden sich in Gießen und Göttingen (Rosdorf). Für die zum Ankaufszeitpunkt noch im Bau befindlichen Hallen in Gießen wird nach deren Fertigstellung und Übergabe an die Mieter im April 2024 ein zweites Closing erfolgen.

Von dem Immobilienvermögen der beiden Objektgesellschaften wurde ein 50%-iger Anteil an diesem VGP Logistik-Portfolio angekauft. Die Logistikparks sind zu 100 % vermietet. Verkäufer der Gesellschaftsanteile und zukünftiger Joint Venture-Partner ist die familiengeführte und an der Börse von Amsterdam gelistete VGP N.V. mit Sitz in Antwerpen. Mit dem zukünftigen Immobilien- und Property Manager der Logistikparks wurden entsprechende Dienstleistungsverträge vereinbart.

Im Februar 2024 fand der Übergang von Nutzen und Lasten für das Objekt „Via Vittorio Veneto 89″ in Rom in Form eines Asset Deals für den WestInvest InterSelect statt. Durch das Investment ergibt sich für den Fonds die rare Opportunität, das italienische Portfolio mit einem prestigeträchtigen Multi-Tenant Objekt mit höchsten Zertifizierungsstandards in Bestlage der italienischen Hauptstadt zu erweitern. Bei dem Gebäude handelt es sich um einen neoklassischen Bau von 1928 in beliebter Lage an der eleganten Via Veneto im CBD von Rom. Unter Erhalt der imposanten Steinfassade wurde das historische Gebäude, das im August 2022 kaufvertraglich gesichert wurde, vollständig revitalisiert. Mit einer Triple-Zertifizierung (LEED, BREEAM und WELL) verfügt das Objekt über ein Alleinstellungsmerkmal am römischen Markt.

Die vermietbare Fläche von rund 19.300 m2 erstreckt sich über acht Ober- sowie drei Untergeschosse mit Tiefgarage (23 Stellplätze). Neben hochwertigen Büroflächen verfügt das Objekt über drei Einzelhandelseinheiten, multifunktionale Veranstaltungsräume, großzügige Terrassenflächen, einen Innenhof, eine repräsentative Eingangshalle an der Via Veneto sowie jeweils zwei separate Empfangsbereiche an den Seitenstraßen des Gebäudes. Hauptmieter ist die Unternehmensberatung Deloitte. Weitere Mieteinnahmen entfallen auf den Onlineversandhändler Amazon.

Verkauf im Berichtszeitraum, Übergang von Nutzen und Lasten

Im Berichtszeitraum erfolgten keine Verkaufstransaktionen.

Vermietungssituation

Zum Stichtag 31. März 2024 betrug die Leerstandsquote 5,8 %, gemessen an den Bruttosollmieterträgen. Weitere Informationen finden Sie in der Vermietungsübersicht.

Ergebniskomponenten der Fondsrendite

Der WestInvest InterSelect weist für das Geschäftsjahr 2023/ 2024 ein Gesamtergebnis von 2,4 % (nach BVI-Methode) aus. Die Bruttomietrendite lag im abgelaufenen Geschäftsjahr bei 5,1 %. Nach Abzug des Bewirtschaftungsaufwands in Höhe von minus 1,2 % ergibt sich eine Nettomietrendite von 3,9 %. Die Wertänderung lag bei minus 0,4 %.

Vor Darlehensaufwand ergibt sich eine Immobilienrendite von 3,2 % nach Berücksichtigung von Wertänderungen, Ertragsteuern sowie latenten Steuern. Nach Fremdkapitalkosten und dem Währungsergebnis ergibt sich – bezogen auf das eigenkapitalfinanzierte Immobilienvermögen – ein Immobiliengesamtergebnis von 3,1 %. Die Liquiditätsrendite von 3,4 % spiegelt das gestiegene Zinsniveau wider.

Im Geschäftsjahr lag somit das Gesamtergebnis des Fonds vor Abzug der Fondskosten bei 3,3 %. Nach Abzug der Fondskosten wurde dann letztlich das Gesamtergebnis von 2,4 % erzielt.

Detaillierte Angaben sind in der Übersicht zu den Renditekennzahlen ersichtlich.

Kreditportfolio*

| Währung | Kreditvolumen (gesamt) in TEUR |

in % des Immobilien- vermögens (gesamt) |

| EUR (Deutschland) | 453.575 | 4,3 |

| EUR (Ausland) | 736.625 | 6,9 |

| EUR (Gesamt) | 1.190.200 | 11,2 |

| CHF | 134.661 | 1,3 |

| GBP | 748.473 | 7,1 |

| NOK | 17.118 | 0,2 |

| Summe | 2.090.452 | 19,7 |

* Immobilienvermögen gesamt: 10.615.006 TEUR; ohne im Bau befindliche Objekte

Währungs- und Kreditportfoliomanagement

Im Berichtszeitraum hielt der WestInvest InterSelect Immobilien und Beteiligungen an Immobilien-Gesellschaften in Fremdwährung in Großbritannien, Norwegen, Polen und der Schweiz. Für den WestInvest InterSelect verfolgt das Fondsmanagement eine risikoarme Währungsstrategie, bei der Wechselkursrisiken für Vermögenspositionen in Fremdwährung weitgehend abgesichert werden.

Grundsätzlich kann in einzelnen Währungen von der Strategie einer nahezu vollständigen Absicherung des in Fremdwährung gehaltenen Fondsvermögens abgewichen werden. Ein teilweiser oder vollständiger Verzicht auf Währungssicherung wird in Erwägung gezogen, wenn von einer geringen Volatilität der Währung gegenüber dem Euro bzw. einer neutralen oder positiven Währungskursentwicklung auszugehen ist. Dabei werden Absicherungskosten berücksichtigt. Die in Polen gehaltenen Liegenschaften des Fonds verfügen über eurogebundene Mietverträge sowie entsprechende Ermittlungen der Verkehrswerte. Das Währungsrisiko des Fonds beschränkt sich in erster Linie auf kleinere in Fremdwährung gehaltene Barbestände bzw. Forderungen/ Verbindlichkeiten in Landeswährung, die nicht gesichert werden.

Das Kreditportfolio (rund 2.091 Mio. EUR) beläuft sich zum 31. März 2024 auf 19,7 % des Immobilienvermögens (rund 10.615 Mio. EUR, ohne im Bau befindliche Objekte).

Hauptanlagerisiken

Der WestInvest InterSelect investiert hauptsächlich in den bedeutendsten europäischen Standorten. Langfristig orientierten Anlegern bietet dieser Investmentfonds die Möglichkeit, nach dem Grundsatz der Risikostreuung in ein europäisches Immobilienportfolio mit nachhaltiger Wertentwicklung zu investieren. Bei der Auswahl der Immobilien für das Sondervermögen stehen deren nachhaltige Ertragskraft sowie die regionale Streuung nach Lage, Größe, Alter und Nutzung im Vordergrund der Überlegungen. Der Immobilienbestand wird vom Fondsmanagement entsprechend den Markterfordernissen und -entwicklungen durch Gebäudemodernisierung, -umstrukturierung, -an und -verkauf optimiert. Durch eine defensive Vorgehensweise bei der Liquiditätsanlage ist der Fonds solide aufgestellt.

Ukraine-Situation: Seit Ende Februar 2022 finden kriegerische Auseinandersetzungen in der Ukraine statt. Da Deka Immobilien nicht in den relevanten Märkten investiert ist und lediglich über einen vernachlässigbaren Anteil an Mietern aus Russland verfügt, erwarten wir, dass die Auseinandersetzungen keine unmittelbaren Auswirkungen auf unsere Immobilienportfolien haben. Einzelne Mieter werden jedoch durch Sanktionen, die Unterbrechung von Geschäftsbeziehungen oder auch von Lieferketten betroffen sein. Weiterhin ist davon auszugehen, dass die Auseinandersetzungen negativen Einfluss auf die gesamtwirtschaftliche Entwicklung in Europa haben. Eine konjunkturelle Abkühlung schlägt sich potenziell mit zeitlicher Verzögerung auch auf den Immobilienmärkten nieder.

Währungsrisiken

| Nettovermögen im Fremdwäh- rungsraum Mio. EUR |

Nettovermögen im Fremdwäh- rungsraum Mio. Landeswährung |

Sicherungs- kontrakte Mio. Landes- währung |

Nicht währungs- gesichertes Netto- vermögen Mio. Landeswährung |

Nicht währungs- gesichertes Nettovermögen Mio. EUR |

Sicherungsquote je Fremdwährungsraum in % v. Nettovermögen im Fremdwährungsraum |

Das durch Derivate erzielte zugrunde- liegende Exposure in Mio. EUR |

|

| Großbritannien | 924 | 793 | 804 | -12 | -14 | 101,5 | 938 |

| Schweiz | 288 | 282 | 279 | 3 | 3 | 98,9 | 285 |

| Norwegen | 61 | 713 | 668 | 45 | 4 | 93,7 | 57 |

| Polen1) | 396 | 1.735 | 132 | 1.603 | 372 | 7,6 | 31 |

| Gesamt | 1.310,0 |

1) Das Nettovermögen in Polen bezieht sich größtenteils auf die dort gehaltenen Immobilien, die die externen Bewerter in Euro bewerten. Lediglich geringe Positionen der polnischen Immobilien-Gesellschaften (z. B. Kasse, Forderungen) sind Wechselkursschwankungen ausgesetzt.

Wesentliche Risiken sind folgend genannt:

Adressenausfallrisiken: Dieser Fonds erzielt ordentliche Erträge aus vereinnahmten und nicht zur Kostendeckung verwendeten Mieten aus Immobilien, aus Beteiligungen an Immobilien-Gesellschaften sowie Zinsen und Dividenden aus Liquiditätsanlagen. Diese werden periodengerecht abgegrenzt. Durch regelmäßiges Monitoring und aktives Management des Immobilienportfolios und der einzelnen Immobilien sowie durch Diversifikation werden diese Risiken (z. B. Zahlungsausfall des Mieters bzw. des Schuldners der getätigten Liquiditätsanlage) eingegrenzt. Um die möglichen Auswirkungen von Mieterrisiken messen und fallbezogen steuern zu können, werden insbesondere Bonitätsanalysen für einen Großteil unserer Geschäftspartner regelmäßig durchgeführt. Zusätzlich werden bei besonderen Geschäftsvorfällen, wie z. B. Ankäufen oder großflächigen Vermietungen, besonders performancerelevante Geschäftspartner einer zusätzlichen Einzelfallprüfung unterzogen. Klumpenrisiken wird auf Basis der Erfassung und Messung von Branchenclustern bzw. Top-Mietern Rechnung getragen, um etwa den Anteil von Mietern und Branchen an der Gesamtmiete des Fonds zu limitieren (siehe Aufstellung der Top-Ten-Mieter).

Kurs-/Zinsänderungsrisiken: Die Anlageentscheidungen des Fondsmanagements können zu einer positiven oder negativen Abweichung der Anteilwertentwicklung führen. Darüber hinaus können Kurs- und Zinsänderungsrisiken aus der Liquiditätsanlage die Wertentwicklung beeinflussen. In der Regel werden die Liquiditätsanlagen als kurzfristige Anlage getätigt und bis zur Endfälligkeit gehalten. Diese beiden Faktoren begrenzen Kurs- und Zinsänderungsrisiken.

Fremdwährungsrisiko: Dieser Investmentfonds investiert in Währungen außerhalb der Euro-Zone, deren Wert sich mit der Entwicklung des Wechselkurses der jeweiligen Währung verändert. Sowohl die Immobilienverkehrswerte als auch die vorhandene Liquidität werden im Regelfall zu nahezu 100 % abgesichert. Weitere Erläuterungen hierzu finden Sie im Abschnitt „Währungs- und Kreditportfoliomanagement“.

Marktpreis-/Immobilienrisiken: Über den Erwerb der Fondsanteile ist der Anleger an der Wertentwicklung der in diesem Investmentfonds befindlichen Immobilien beteiligt. Damit besteht die Möglichkeit von Wertverlusten durch eine negative Entwicklung einzelner Immobilien sowie der Immobilienmärkte insgesamt. Auf Ebene der einzelnen Immobilien kann dies in Abhängigkeit von z. B. der Finanzierungsstruktur bis zum Totalverlust führen. Dieses Risiko wird auf der Ebene des Investmentfonds durch die Streuung auf verschiedene Immobilien und die Beschränkung der Kreditaufnahme insgesamt reduziert.

Verfügbarkeit/Liquiditätsrisiken: Entsprechende Risiken werden durch das tägliche Monitoring der Liquiditätssituation, durch die tägliche Überwachung von Absatzbewegungen und das Vorhalten von liquiditätsverbessernden Gegenmaßnahmen (Verkaufslisten, Kreditrahmen etc.) sowie durch Stress-Szenarien und Risikobetrachtungen, auf denen regelmäßig aktualisierte Planungen aufbauen, Rechnung getragen. Bei vorübergehend hohen Mittelabflüssen kann die sonst börsentägliche Rücknahme der Fondsanteile zeitweise ausgesetzt werden. Weiterhin wirken die gesetzlichen Bestimmungen risikolimitierend (u.a. Mindesthalte- und Kündigungsfrist). Zu den Regelungen sind weitere Informationen unter www.deka.de erhältlich.

Anbieterrisiko: Die durch den WestInvest InterSelect erworbenen Vermögenswerte bilden ein vom Vermögen der Fondsgesellschaft getrenntes Sondervermögen, an dessen Wert der Anleger gemäß der Anzahl der erworbenen Fondsanteile beteiligt ist. Das bedeutet: Das Anlagekapital ist als Sondervermögen rechtlich vom Vermögen des Fondsanbieters getrennt und insoweit von den wirtschaftlichen Verhältnissen und dem Fortbestand des Anbieters unabhängig. Deshalb unterliegt dieser Investmentfonds nicht zusätzlich der Einlagensicherung.

Wertentwicklung: Die frühere Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

Eine gebündelte Darstellung der „Risikohinweise für das Sondervermögen“ finden Sie im Kapitel 4 des jeweils aktuellen Verkaufsprospektes (www.deka.de).

Weitere Ereignisse im und nach dem Berichtszeitraum

Johannes Hermanns ist zum 01.01.2024 als Bereichsleiter Immobilienmanagement zum neuen Geschäftsführer der Deka Immobilien Investment GmbH bestellt. Er ist seit Oktober 2013 Abteilungsleiter im Geschäftsfeld Immobilien und verantwortete seitdem das Asset Management für den deutschen Immobilienbestand der Fonds. Er folgt auf Ulrich Bäcker.

Gesa Wilms ist zum 1. April 2024 in die Geschäftsführung der beiden Immobilien Kapitalverwaltungsgesellschaften Deka Immobilien Investment und WestInvest Gesellschaft für Investmentfonds eingetreten. Sie ist als Bereichsleiterin und Geschäftsführerin verantwortlich als COO Asset Management Immobilien. Seit Mitte 2018 leitete sie die Abteilung „Management Immobilien Dienstleistungen“ mit der Verantwortung für die zentrale Steuerung aller Immobilien-Dienstleistungen sowie Prozesse der Immobilienbewirtschaftung. Während dieser Zeit übernahm sie für zwei Jahre als Aufsichtsrätin beider Immobiliengesellschaften erste Organverantwortung.

Fazit und Ausblick

Die Nachfrage an den europäischen Büromärkten dürfte infolge der auch 2024 verhaltenen konjunkturellen Entwicklung gedämpft bleiben. Mit dem sukzessiven Auslaufen bestehender Mietverträge schlägt sich zudem der angepasste Flächenbedarf der Unternehmen infolge dauerhaft zunehmender mobiler Arbeit nieder. Die Spreizung des Marktes dürfte sich weiter zuspitzen: Hochwertige, nachhaltige Gebäude in zentralen Lagen bleiben gefragt im Gegensatz zu veralteten Objekten in peripheren Lagen. Marktstabilisierend für die Top-Lagen wirkt die Angebotskomponente, da das Neubauvolumen aufgrund der gestiegenen Bau- und Finanzierungskosten zeitverzögert ab 2026 deutlich abnehmen wird. Wir erwarten in den kommenden Jahren solide, aber nicht mehr so dynamische Mietsteigerungen, parallel zur nachlassenden Inflation. Am Investmentmarkt ist 2024 mit einer ersten Marktbelebung zu rechnen, begünstigt durch den erwarteten Beginn des Zinssenkungszyklus zur Jahresmitte. Im ersten Halbjahr 2024 sind zunächst noch leichte Renditeanstiege zu erwarten.

Zur Stärkung der Wettbewerbsfähigkeit werden stetig Verbesserungsmaßnahmen an den Objekten bzw. Mietflächen analysiert und dabei Nachhaltigkeitsaspekte berücksichtigt. Im Bestandsmanagement bleibt die Sicherung einer hohen Vermietungsquote als wichtiger Erfolgsfaktor für die Immobilienrendite im Fokus. In einzelnen Fällen wird der WestInvest InterSelect auch künftig Immobilien, die den optimalen Zeitpunkt im wirtschaftlichen Lebenszyklus überschritten haben, durch Revitalisierungsmaßnahmen neu positionieren und vermarkten oder einen Verkauf anstreben.

Das Portfolio des WestInvest InterSelect soll auch zukünftig selektiv erweitert werden. Strategische Ziele sind qualitativ sehr hochwertige, nachhaltige und attraktive Objekte in den zentralen Lagen der wichtigsten Wirtschaftsmetropolen Europas. Die Kernmärkte bilden dabei Deutschland, Großbritannien und Frankreich. Verkäufe aus dem Portfolio werden im laufenden Management vor allem unter dem Aspekt der Risikominimierung identifiziert. Ergänzend wird über strategische Verkaufsaktivitäten die Portfolioqualität kontinuierlich verbessert.

Der selektive Ausbau im Hinblick auf Logistik und Hotelnutzungen steht im Fokus. Dies reduziert in der Folge den Anteil an Büroimmobilien im Fonds und verbessert somit die sektorale Allokation. Alle Investitionen werden hinsichtlich ihres Beitrags im Sinne der Nachhaltigkeit geprüft und in ein angemessenes Rendite-Risiko-Verhältnis gesetzt.

Das Thema Nachhaltigkeit (ESG*) wird im WestInvest InterSelect mit dem Blick auf erweiterte regulatorische Anforderungen und eine nachhaltige Ausrichtung des Immobilienportfolios weiter intensiv umgesetzt. Der Fonds ist gemäß Artikel 8 der Offenlegungsverordnung klassifiziert. Im März 2024 konnte er seine Zertifizierungsquote mit rund 92 % weiterhin auf einem hohen Niveau halten.

* ESG = (Nachhaltige Anlagekriterien: Environment – Umwelt, Social – Soziales, Governance – Unternehmensführung)

Düsseldorf, im Juni 2024

WestInvest Gesellschaft für Investmentfonds mbH

Geschäftsführung:

Burkhard Dallosch

Esteban de Lope Fend

Marcus Rösch

Victor Stoltenburg

Gesa Wilms

Übersicht Vermietung zum 31. März 2024

Vermietungsinformationen1)

| Direktinvestments und Beteiligungen |

Belgien | Deutschland | Finnland |

| Immobilien (Anzahl)1) | 6 | 47 | 2 |

| Immobilien (Bestand in Mio. EUR)1) | 518,8 | 3.748,1 | 212,3 |

| Nutzungsarten nach Mietertrag1),2) | |||

| Jahresmietertrag Büro/Praxis | 68,9 % | 59,2 % | 82,8 % |

| Jahresmietertrag Handel/Gastronomie | 9,9 % | 12,3 % | 10,1 % |

| Jahresmietertrag Hotel | 10,1 % | 13,4 % | 0,0 % |

| Jahresmietertrag Lager/Hallen | 4,8 % | 7,8 % | 1,9 % |

| Jahresmietertrag Kfz-Stellplätze | 5,9 % | 4,7 % | 1,9 % |

| Jahresmietertrag Wohnen | 0,4 % | 0,4 % | 0,0 % |

| Jahresmietertrag Freizeit | 0,0 % | 0,8 % | 0,0 % |

| Jahresmietertrag Andere Nutzungen | 0,1 % | 1,5 % | 3,2 % |

| Leerstand (stichtagsbezogen)1),3) | |||

| Leerstand Büro/Praxis | 2,0 % | 7,1 % | 13,5 % |

| Leerstand Handel/Gastronomie | 0,0 % | 1,6 % | 0,9 % |

| Leerstand Hotel | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Lager/Hallen | 0,0 % | 0,2 % | 0,2 % |

| Leerstand Kfz-Stellplätze | 1,2 % | 0,6 % | 0,2 % |

| Leerstand Wohnen | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Freizeit | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Andere Nutzungen | 0,0 % | 0,0 % | 0,0 % |

| Vermietungsquote | 96,8 % | 90,6 % | 85,2 % |

| Restlaufzeiten der Mietverträge1),3),4) | |||

| unbefristet | 0,0 % | 0,6 % | 0,0 % |

| 2024 | 13,5 % | 8,9 % | 2,6 % |

| 2025 | 2,9 % | 18,1 % | 2,5 % |

| 2026 | 1,1 % | 9,5 % | 0,2 % |

| 2027 | 2,2 % | 15,2 % | 4,7 % |

| 2028 | 2,5 % | 11,3 % | 2,2 % |

| 2029 | 1,0 % | 10,5 % | 20,6 % |

| 2030 | 0,0 % | 6,6 % | 0,0 % |

| 2031 | 2,1 % | 3,7 % | 0,0 % |

| 2032 | 0,3 % | 5,5 % | 0,0 % |

| 2033 | 1,5 % | 5,1 % | 0,0 % |

| 2034+ | 72,9 % | 5,0 % | 67,1 % |

1) Ohne im Bau befindliche Objekte.

2) Inklusive bewerteter Leerstand und mietfreie Zeiten (Incentives) zum Stichtag.

3) Mieten inklusive bewertete mietfreie Zeiten (Incentives) zum Stichtag.

4) Vertragssituation zum Stichtag abgebildet; bereits abgeschlossene, aber zu einem späteren Zeitpunkt beginnende Verträge sind nicht dargestellt.

| Direktinvestments und Beteiligungen |

Frankreich | Groß- britannien |

Irland | Italien |

| Immobilien (Anzahl)1) | 8 | 8 | 2 | 4 |

| Immobilien (Bestand in Mio. EUR)1) | 1.114,7 | 1.610,7 | 208,8 | 404,1 |

| Nutzungsarten nach Mietertrag1),2) | ||||

| Jahresmietertrag Büro/Praxis | 60,0 % | 79,7 % | 0,0 % | 85,2 % |

| Jahresmietertrag Handel/Gastronomie | 21,5 % | 4,9 % | 0,0 % | 4,4 % |

| Jahresmietertrag Hotel | 8,0 % | 4,7 % | 100,0 % | 0,0 % |

| Jahresmietertrag Lager/Hallen | 2,3 % | 9,8 % | 0,0 % | 2,7 % |

| Jahresmietertrag Kfz-Stellplätze | 4,7 % | 0,5 % | 0,0 % | 3,5 % |

| Jahresmietertrag Wohnen | 1,3 % | 0,0 % | 0,0 % | 0,0 % |

| Jahresmietertrag Freizeit | 2,0 % | 0,1 % | 0,0 % | 0,0 % |

| Jahresmietertrag Andere Nutzungen | 0,2 % | 0,3 % | 0,0 % | 4,3 % |

| Leerstand (stichtagsbezogen)1)3) | ||||

| Leerstand Büro/Praxis | 0,9 % | 5,5 % | 0,0 % | 0,9 % |

| Leerstand Handel/Gastronomie | 0,0 % | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Hotel | 0,0 % | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Lager/Hallen | 0,1 % | 0,0 % | 0,0 % | 0,1 % |

| Leerstand Kfz-Stellplätze | 0,1 % | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Wohnen | 0,0 % | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Freizeit | 0,0 % | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Andere Nutzungen | 0,0 % | 0,0 % | 0,0 % | 0,1 % |

| Vermietungsquote | 98,9 % | 94,4 % | 100,0 % | 98,9 % |

| Restlaufzeiten der Mietverträge1),3),4) | ||||

| unbefristet | 0,0 % | 0,0 % | 0,0 % | 0,0 % |

| 2024 | 16,8 % | 0,0 % | 0,0 % | 0,0 % |

| 2025 | 14,3 % | 0,6 % | 0,0 % | 28,0 % |

| 2026 | 12,9 % | 6,7 % | 0,0 % | 0,7 % |

| 2027 | 17,0 % | 1,8 % | 0,0 % | 20,8 % |

| 2028 | 22,3 % | 4,1 % | 0,0 % | 0,0 % |

| 2029 | 5,5 % | 8,6 % | 0,0 % | 6,8 % |

| 2030 | 0,4 % | 12,8 % | 0,0 % | 0,0 % |

| 2031 | 8,1 % | 2,3 % | 0,0 % | 0,0 % |

| 2032 | 0,0 % | 20,3 % | 0,0 % | 0,0 % |

| 2033 | 2,7 % | 9,0 % | 0,0 % | 0,0 % |

| 2034+ | 0,0 % | 33,7 % | 100,0 % | 43,6 % |

1) Ohne im Bau befindliche Objekte.

2) Inklusive bewerteter Leerstand und mietfreie Zeiten (Incentives) zum Stichtag.

3) Mieten inklusive bewertete mietfreie Zeiten (Incentives) zum Stichtag.

4) Vertragssituation zum Stichtag abgebildet; bereits abgeschlossene, aber zu einem späteren Zeitpunkt beginnende Verträge sind nicht dargestellt.

| Direktinvestments und Beteiligungen | Litauen | Niederlande | Norwegen | Österreich |

| Immobilien (Anzahl)1) | 1 | 10 | 1 | 2 |

| Immobilien (Bestand in Mio. EUR)1) | 197,8 | 1.062,3 | 66,2 | 193,9 |

| Nutzungsarten nach Mietertrag1),2) | ||||

| Jahresmietertrag Büro/Praxis | 2,8 % | 46,8 % | 89,8 % | 53,8 % |

| Jahresmietertrag Handel/Gastronomie | 91,0 % | 12,2 % | 0,0 % | 22,5 % |

| Jahresmietertrag Hotel | 0,0 % | 21,5 % | 0,0 % | 9,8 % |

| Jahresmietertrag Lager/Hallen | 1,0 % | 14,4 % | 0,0 % | 3,2 % |

| Jahresmietertrag Kfz-Stellplätze | 0,0 % | 3,8 % | 6,1 % | 6,6 % |

| Jahresmietertrag Wohnen | 0,0 % | 0,0 % | 0,0 % | 0,0 % |

| Jahresmietertrag Freizeit | 5,0 % | 0,0 % | 0,8 % | 0,0 % |

| Jahresmietertrag Andere Nutzungen | 0,2 % | 1,3 % | 3,3 % | 4,1 % |

| Leerstand (stichtagsbezogen)1),3) | ||||

| Leerstand Büro/Praxis | 0,0 % | 0,5 % | 0,0 % | 14,6 % |

| Leerstand Handel/Gastronomie | 0,8 % | 0,2 % | 0,0 % | 0,0 % |

| Leerstand Hotel | 0,0 % | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Lager/Hallen | 0,1 % | 0,0 % | 0,0 % | 2,0 % |

| Leerstand Kfz-Stellplätze | 0,0 % | 0,0 % | 0,0 % | 1,6 % |

| Leerstand Wohnen | 0,0 % | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Freizeit | 0,3 % | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Andere Nutzungen | 0,0 % | 0,0 % | 0,0 % | 2,7 % |

| Vermietungsquote | 98,8 % | 99,3 % | 100,0 % | 79,2 % |

| Restlaufzeiten der Mietverträge1),3),4) | ||||

| unbefristet | 2,5 % | 0,2 % | 0,0 % | 0,1 % |

| 2024 | 8,8 % | 19,9 % | 0,0 % | 10,2 % |

| 2025 | 20,4 % | 4,9 % | 0,0 % | 2,3 % |

| 2026 | 21,5 % | 1,3 % | 0,0 % | 26,3 % |

| 2027 | 18,9 % | 0,4 % | 0,0 % | 0,7 % |

| 2028 | 15,1 % | 1,6 % | 0,0 % | 1,2 % |

| 2029 | 4,2 % | 4,9 % | 100,0 % | 1,1 % |

| 2030 | 4,2 % | 8,0 % | 0,0 % | 0,0 % |

| 2031 | 1,1 % | 0,2 % | 0,0 % | 0,0 % |

| 2032 | 2,5 % | 16,1 % | 0,0 % | 0,0 % |

| 2033 | 0,8 % | 0,7 % | 0,0 % | 40,7 % |

| 2034+ | 0,0 % | 41,8 % | 0,0 % | 17,5 % |

1) Ohne im Bau befindliche Objekte.

2) Inklusive bewerteter Leerstand und mietfreie Zeiten (Incentives) zum Stichtag.

3) Mieten inklusive bewertete mietfreie Zeiten (Incentives) zum Stichtag.

4) Vertragssituation zum Stichtag abgebildet; bereits abgeschlossene, aber zu einem späteren Zeitpunkt beginnende Verträge sind nicht dargestellt.

| Direktinvestments und Beteiligungen |

Polen | Schweiz | Spanien | Gesamt |

| Immobilien (Anzahl)1) | 6 | 1 | 5 | 103 |

| Immobilien (Bestand in Mio. EUR)1) | 498,5 | 396,3 | 382,5 | 10.615,0 |

| Nutzungsarten nach Mietertrag1),2) | ||||

| Jahresmietertrag Büro/Praxis | 52,5 % | 78,5 % | 16,8 % | 57,7 % |

| Jahresmietertrag Handel/Gastronomie | 5,7 % | 0,0 % | 65,8 % | 16,2 % |

| Jahresmietertrag Hotel | 20,1 % | 0,0 % | 14,0 % | 12,8 % |

| Jahresmietertrag Lager/Hallen | 17,1 % | 7,1 % | 0,3 % | 7,5 % |

| Jahresmietertrag Kfz-Stellplätze | 4,0 % | 11,0 % | 1,2 % | 3,7 % |

| Jahresmietertrag Wohnen | 0,0 % | 0,0 % | 0,0 % | 0,3 % |

| Jahresmietertrag Freizeit | 0,3 % | 0,0 % | 1,6 % | 0,8 % |

| Jahresmietertrag Andere Nutzungen | 0,3 % | 3,3 % | 0,3 % | 1,1 % |

| Leerstand (stichtagsbezogen)1), 3) | ||||

| Leerstand Büro/Praxis | 3,8 % | 0,0 % | 0,0 % | 4,5 % |

| Leerstand Handel/Gastronomie | 0,3 % | 0,0 % | 0,1 % | 0,7 % |

| Leerstand Hotel | 0,0 % | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Lager/Hallen | 0,5 % | 0,0 % | 0,1 % | 0,2 % |

| Leerstand Kfz-Stellplätze | 0,8 % | 0,0 % | 0,2 % | 0,4 % |

| Leerstand Wohnen | 0,0 % | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Freizeit | 0,0 % | 0,0 % | 0,0 % | 0,0 % |

| Leerstand Andere Nutzungen | 0,0 % | 0,0 % | 0,0 % | 0,1 % |

| Vermietungsquote | 94,6 % | 100,0 % | 99,7 % | 94,2 % |

| Restlaufzeiten der Mietverträge1),3),4) | ||||

| unbefristet | 0,5 % | 0,0 % | 0,6 % | 0,4 % |

| 2024 | 12,1 % | 0,0 % | 8,1 % | 9,2 % |

| 2025 | 14,1 % | 0,0 % | 9,6 % | 11,7 % |

| 2026 | 0,2 % | 0,0 % | 35,2 % | 8,8 % |

| 2027 | 5,8 % | 0,0 % | 13,8 % | 10,0 % |

| 2028 | 19,2 % | 0,0 % | 1,8 % | 8,9 % |

| 2029 | 4,8 % | 0,0 % | 5,1 % | 7,8 % |

| 2030 | 9,5 % | 0,0 % | 0,0 % | 5,6 % |

| 2031 | 11,1 % | 0,0 % | 11,5 % | 3,9 % |

| 2032 | 1,2 % | 0,0 % | 14,1 % | 7,2 % |

| 2033 | 0,2 % | 0,0 % | 0,0 % | 4,1 % |

| 2034+ | 21,2 % | 100,0 % | 0,2 % | 22,3 % |

1) Ohne im Bau befindliche Objekte.

2) Inklusive bewerteter Leerstand und mietfreie Zeiten (Incentives) zum Stichtag.

3) Mieten inklusive bewertete mietfreie Zeiten (Incentives) zum Stichtag.

4) Vertragssituation zum Stichtag abgebildet; bereits abgeschlossene, aber zu einem späteren Zeitpunkt beginnende Verträge sind nicht dargestellt.

Übersicht Renditekennzahlen/Wertänderungen

Renditekennzahlen / Wertänderungen

| Direktinvestments und Beteiligungen Renditekennzahlen in % |

Belgien | Deutschland | Finnland |

| I. Immobilien | |||

| Bruttoertrag | 5,7 % | 5,1 % | 3,3 % |

| Bewirtschaftungsaufwand | -1,4 % | -1,5 % | -3,4 % |

| Nettoertrag | 4,4 % | 3,6 % | -0,1 % |

| Wertänderungen | -0,9 % | -1,4 % | 0,6 % |

| Ertragsteuern | -0,2 % | 0,1 % | 0,0 % |

| Latente Steuern | -0,2 % | -0,1 % | 0,0 % |

| Ergebnis vor Darlehensaufwand | 3,1 % | 2,2 % | 0,5 % |

| Ergebnis nach Darlehensaufwand in Währung | 3,2 % | 2,0 % | -0,5 % |

| Währungsänderung | 0,0 % | 0,0 % | 0,0 % |

| Gesamtergebnis in Fondswährung | 3,2 % | 2,0 % | -0,5 % |

| II. Liquidität | |||

| III. Ergebnis gesamter Fonds | |||

| Ergebnis vor Fondskosten | |||

| Ergebnis nach Fondskosten (BVI-Methode) | |||

| Kapitalinformationen1) (Durchschnittszahlen in Mio. EUR) |

|||

| Immobilien gesamt | |||

| Liquidität | |||

| Kreditvolumen | |||

| Fondsvermögen (netto) | |||

| Informationen zu Wertänderungen2) (stichtagsbezogen in Mio. EUR) | |||

| Gutachterliche Verkehrswerte3) | 518,8 | 3.748,1 | 212,3 |

| Gutachterliche Bewertungsmieten3),4) | 26,9 | 197,9 | 9,3 |

| Positive Wertänderungen laut Gutachten | 4,9 | 42,2 | 4,7 |

| Sonstige positive Wertänderungen | 0,0 | 0,0 | 0,0 |

| Negative Wertänderungen laut Gutachten | -5,1 | -88,2 | -3,1 |

| Sonstige negative Wertänderungen | -4,3 | -9,1 | -0,3 |

| Wertänderungen laut Gutachten insgesamt | -0,2 | -46,0 | 1,6 |

| Sonstige Wertänderungen insgesamt | -4,3 | -9,1 | -0,3 |

1) Die Angaben sind auf Basis von Monatsendwerten des Geschäftsjahres berechnet.

2) In diese Übersicht fließen nur Daten von Immobilien ein, die sich zum Berichtsstichtag im Sondervermögen befinden. Im Laufe des Geschäftsjahres veräußerte Objekte werden hier nicht berücksichtigt.

3) Ohne im Bau befindliche Immobilien.

4) Siehe Erläuterung Seite 2 und im Anhang (Grundlagen der Immobilienbewertung).

| Direktinvestments und Beteiligungen Renditekennzahlen in % |

Frankreich | Groß- britannien |

Irland | Italien |

| I. Immobilien | ||||

| Bruttoertrag | 4,7 % | 4,3 % | 5,0 % | 5,3 % |

| Bewirtschaftungsaufwand | -0,4 % | -0,7 % | -0,3 % | -1,3 % |

| Nettoertrag | 4,3 % | 3,5 % | 4,7 % | 4,1 % |

| Wertänderungen | 0,4 % | 0,4 % | 1,5 % | 1,0 % |

| Ertragsteuern | -0,7 % | -0,5 % | 0,0 % | 0,0 % |

| Latente Steuern | 0,0 % | 0,0 % | 0,0 % | 0,0 % |

| Ergebnis vor Darlehensaufwand | 4,1 % | 3,5 % | 6,3 % | 5,1 % |

| Ergebnis nach Darlehensaufwand in Währung | 4,8 % | 3,0 % | 6,3 % | 5,1 % |

| Währungsänderung | 0,0 % | -1,5 % | 0,0 % | 0,0 % |

| Gesamtergebnis in Fondswährung | 4,8 % | 1,5 % | 6,3 % | 5,1 % |

| II. Liquidität | ||||

| III. Ergebnis gesamter Fonds | ||||

| Ergebnis vor Fondskosten | ||||

| Ergebnis nach Fondskosten (BVI-Methode) | ||||

| Kapitalinformationen1) (Durchschnittszahlen in Mio. EUR) | ||||

| Immobilien gesamt | ||||

| Liquidität | ||||

| Kreditvolumen | ||||

| Fondsvermögen (netto) | ||||

| Informationen zu Wertänderungen2) (stichtagsbezogen in Mio. EUR) | ||||

| Gutachterliche Verkehrswerte3) | 1.114,7 | 1.610,7 | 208,8 | 431,8 |

| Gutachterliche Bewertungsmieten3),4) | 52,1 | 77,7 | 10,5 | 20,0 |

| Positive Wertänderungen laut Gutachten | 24,3 | 22,7 | 5,8 | 2,7 |

| Sonstige positive Wertänderungen | 0,1 | 0,2 | 0,0 | 0,0 |

| Negative Wertänderungen laut Gutachten | -16,3 | -12,4 | -0,6 | -0,6 |

| Sonstige negative Wertänderungen | -3,1 | -4,3 | -2,0 | -0,1 |

| Wertänderungen laut Gutachten insgesamt | 8,0 | 10,4 | 5,2 | 2,0 |

| Sonstige Wertänderungen insgesamt | -3,0 | -4,1 | -2,0 | -0,1 |

1) Die Angaben sind auf Basis von Monatsendwerten des Geschäftsjahres berechnet.

2) In diese Übersicht fließen nur Daten von Immobilien ein, die sich zum Berichtsstichtag im Sondervermögen befinden. Im Laufe des Geschäftsjahres veräußerte Objekte werden hier nicht berücksichtigt.

3) Ohne im Bau befindliche Immobilien.

4) Siehe Erläuterung Seite 2 und im Anhang (Grundlagen der Immobilienbewertung).

| Direktinvestments und Beteiligungen Renditekennzahlen in % |

Litauen | Niederlande | Norwegen | Österreich |

| I. Immobilien | ||||

| Bruttoertrag | 9,4 % | 5,1 % | 4,5 % | 4,8 % |

| Bewirtschaftungsaufwand | -2,9 % | -0,8 % | -0,5 % | -1,6 % |

| Nettoertrag | 6,6 % | 4,3 % | 4,1 % | 3,1 % |

| Wertänderungen | 1,2 % | -0,4 % | 3,8 % | -6,8 % |

| Ertragsteuern | -1,0 % | -0,5 % | -0,3 % | 0,0 % |

| Latente Steuern | -0,1 % | -0,1 % | -0,3 % | 0,0 % |

| Ergebnis vor Darlehensaufwand | 6,7 % | 3,3 % | 7,2 % | -3,7 % |

| Ergebnis nach Darlehensaufwand in Währung | 6,7 % | 3,4 % | 7,6 % | -3,7 % |

| Währungsänderung | 0,0 % | 0,0 % | -0,6 % | 0,0 % |

| Gesamtergebnis in Fondswährung | 6,7 % | 3,4 % | 7,0 % | -3,7 % |

| II. Liquidität | ||||

| III. Ergebnis gesamter Fonds | ||||

| Ergebnis vor Fondskosten | ||||

| Ergebnis nach Fondskosten (BVI-Methode) | ||||

| Kapitalinformationen1) (Durchschnittszahlen in Mio. EUR) |

||||

| Immobilien gesamt | ||||

| Liquidität | ||||

| Kreditvolumen | ||||

| Fondsvermögen (netto) | ||||

| Informationen zu Wertänderungen2) (stichtagsbezogen in Mio. EUR) |

||||

| Gutachterliche Verkehrswerte3) | 197,8 | 1.062,3 | 66,2 | 210,5 |

| Gutachterliche Bewertungsmieten3),4) | 16,9 | 53,5 | 3,0 | 11,5 |

| Positive Wertänderungen laut Gutachten | 3,6 | 14,6 | 2,8 | 2,5 |

| Sonstige positive Wertänderungen | 0,0 | 0,2 | 0,0 | 0,0 |

| Negative Wertänderungen laut Gutachten | -1,3 | -16,9 | -0,1 | -14,8 |

| Sonstige negative Wertänderungen | 0,0 | -2,3 | -0,2 | -0,7 |

| Wertänderungen laut Gutachten insgesamt | 2,3 | -2,3 | 2,7 | -12,3 |

| Sonstige Wertänderungen insgesamt | 0,0 | -2,1 | -0,2 | -0,7 |

1) Die Angaben sind auf Basis von Monatsendwerten des Geschäftsjahres berechnet.

2) In diese Übersicht fließen nur Daten von Immobilien ein, die sich zum Berichtsstichtag im Sondervermögen befinden. Im Laufe des Geschäftsjahres veräußerte Objekte werden hier nicht berücksichtigt.

3) Ohne im Bau befindliche Immobilien.

4) Siehe Erläuterung Seite 2 und im Anhang (Grundlagen der Immobilienbewertung).

| Direktinvestments und Beteiligungen Renditekennzahlen in % |

Polen | Schweiz | Spanien | Gesamt |

| I. Immobilien | ||||

| Bruttoertrag | 7,0 % | 2,9 % | 6,5 % | 5,1 % |

| Bewirtschaftungsaufwand | -2,0 % | -0,1 % | -0,9 % | -1,2 % |

| Nettoertrag | 5,0 % | 2,8 % | 5,6 % | 3,9 % |

| Wertänderungen | 1,6 % | -0,9 % | 1,5 % | -0,4 % |

| Ertragsteuern | -0,5 % | 0,0 % | -1,3 % | -0,3 % |

| Latente Steuern | 0,5 % | 0,0 % | 0,0 % | 0,0 % |

| Ergebnis vor Darlehensaufwand | 6,6 % | 1,9 % | 5,8 % | 3,2 % |

| Ergebnis nach Darlehensaufwand in Währung | 7,8 % | 2,2 % | 5,9 % | 3,2 % |

| Währungsänderung | 0,9 % | 1,8 % | 0,0 % | -0,1 % |

| Gesamtergebnis in Fondswährung | 8,7 % | 4,0 % | 5,9 % | 3,1 % |

| II. Liquidität | 3,4 % | |||

| III. Ergebnis gesamter Fonds | ||||

| Ergebnis vor Fondskosten | 3,3 % | |||

| Ergebnis nach Fondskosten (BVI-Methode) | 2,4 % | |||

| Kapitalinformationen1) (Durchschnittszahlen in Mio. EUR) | ||||

| Immobilien gesamt | 10.496,5 | |||

| Liquidität | 1.795,1 | |||

| Kreditvolumen | -2.095,6 | |||

| Fondsvermögen (netto) | 10.117,8 | |||

| Informationen zu Wertänderungen2) (stichtagsbezogen in Mio. EUR) | ||||

| Gutachterliche Verkehrswerte3) | 498,5 | 396,3 | 382,5 | 10.659,3 |

| Gutachterliche Bewertungsmieten3),4) | 33,0 | 12,1 | 21,2 | 545,5 |

| Positive Wertänderungen laut Gutachten | 13,2 | 0,0 | 12,5 | 156,3 |

| Sonstige positive Wertänderungen | 0,2 | 0,0 | 0,0 | 0,6 |

| Negative Wertänderungen laut Gutachten | -5,2 | -2,1 | -6,4 | -173,0 |

| Sonstige negative Wertänderungen | -0,4 | -1,6 | -0,5 | -29,0 |

| Wertänderungen laut Gutachten insgesamt | 8,0 | -2,1 | 6,1 | -16,7 |

| Sonstige Wertänderungen insgesamt | -0,2 | -1,6 | -0,5 | -28,4 |

1) Die Angaben sind auf Basis von Monatsendwerten des Geschäftsjahres berechnet.

2) In diese Übersicht fließen nur Daten von Immobilien ein, die sich zum Berichtsstichtag im Sondervermögen befinden. Im Laufe des Geschäftsjahres veräußerte Objekte werden hier nicht berücksichtigt.

3) Ohne im Bau befindliche Immobilien.

4) Siehe Erläuterung Seite 2 und im Anhang (Grundlagen der Immobilienbewertung).

Übersicht Renditen Gesamt im Jahresvergleich

Entwicklung der Renditen

| Rendite- Kennzahlen in % |

Gesamt 2023/2024 |

Gesamt 2022/2023 |

Gesamt 2021/2022 |

Gesamt 2020/2021 |

| I. Immobilien | ||||

| Bruttoertrag | 5,1 % | 4,8 % | 4,3 % | 4,6 % |

| Bewirtschaftungsaufwand | -1,2 % | -1,1 % | -1,1 % | -1,1 % |

| Nettoertrag | 3,9 % | 3,8 % | 3,2 % | 3,5 % |

| Wertänderungen | -0,4 % | 1,1 % | 0,5 % | 0,2 % |

| Ertragsteuern | -0,3 % | -0,4 % | -0,3 % | -0,3 % |

| Latente Steuern | 0,0 % | -0,2 % | -0,2 % | -0,3 % |

| Ergebnis vor Darlehensaufwand | 3,2 % | 4,3 % | 3,2 % | 3,1 % |

| Ergebnis nach Darlehensaufwand in Währung | 3,2 % | 4,9 % | 3,7 % | 3,5 % |

| Währungsänderung | -0,1 % | -0,3 % | 0,0 % | -0,1 % |

| Gesamtergebnis in Fondswährung | 3,1 % | 4,6 % | 3,6 % | 3,4 % |

| II. Liquidität | 3,4 % | 0,6 % | -0,4 % | -0,2 % |

| III. Ergebnis gesamter Fonds nach Fondskosten (BVI-Methode) | 2,4 % | 3,0 % | 2,3 % | 2,0 % |

Erläuterungen zu Übersichten Vermietung, Renditen, Kapitalinformationen und Bewertung

Vermietung

Die Daten in dieser Übersicht werden aufgeschlüsselt nach Ländern aufgeführt, sofern der Fonds in einem Land eine oder mehr Immobilien hält. Es werden grundsätzlich die direkt und indirekt gehaltenen Immobilien zusammengefasst und in einer Spalte je Land dargestellt. Im Bau befindliche Immobilien und unbebaute Grundstücke bleiben unberücksichtigt. Die Anzahl der Immobilien und die Angaben der Verkehrswerte orientieren sich am Immobilienverzeichnis.

Die Jahresmieterträge pro Nutzungsart werden in Prozent der Jahres-Nettosollmiete angegeben. Die Quoten pro Nutzungsart sind jeweils bezogen auf die gesamte Jahres-Nettosollmiete im einzelnen Land. Die Jahres-Nettosollmiete errechnet sich wie folgt: Die vertraglich vereinbarten Mieten aus allen zum Berichtsstichtag vermieteten Immobilien werden auf das gesamte Geschäftsjahr hochgerechnet. Bei leer stehenden Immobilien wird entweder die letzte Mietsollstellung an den letzten Mieter vor Beginn des Leerstandes auf das Geschäftsjahr hochgerechnet, oder es wird die gutachterliche Bewertungsmiete angesetzt.

Die Angabe von Leerstandsquoten wird auf der aufsichtsrechtlichen Grundlage der Jahres-Bruttosollmieten, das heißt inklusive aller Mietnebenkosten berechnet. Die Leerstände werden in Prozent der Jahres-Bruttosollmiete, aufgegliedert nach Ländern und Nutzungsarten, angegeben.

Ferner wird eine Vermietungsquote in Prozent angegeben.

Die Vermietungsquote und die Leerstandsquoten sind bezogen auf die Jahres-Bruttosollmieten der gesamten Immobilien im einzelnen Land. Die in der Spalte „Gesamt“ genannten Zahlen beziehen sich auf die Jahres-Bruttosollmieten des gesamten Immobilienportfolios.

Die Angaben zur Restlaufzeit der Mietverträge erfolgen in Prozent der gesamten Jahres-Nettovertragsmieten im einzelnen Land. Optionen zur Mietvertragsverlängerung gelten – bis zur konkreten Ausübung – als nicht wahrgenommen.

Renditekennzahlen

Der Bruttoertrag ist bezogen auf das durchschnittliche Immobilienvermögen des Fonds (im jeweiligen Land). Das durchschnittliche Immobilienvermögen im Geschäftsjahr wird anhand von 13 Monatsendwerten berechnet. Bei Direktinvestments besteht der Bruttoertrag aus der Position „Erträge aus Immobilien“ der Ertrags- und Aufwandsrechnung.

Der Bewirtschaftungsaufwand beinhaltet die Positionen „Bewirtschaftungskosten“, „Erbbauzinsen, Leib- und Zeitrenten“ sowie bestimmte „sonstige Erträge“, wie z.B. aus der Auflösung von Rückstellungen, und bezieht sich ebenfalls auf das durchschnittliche Immobilienvermögen.

Die Kennzahl „Nettoertrag“ ergibt sich aus dem Bruttoertrag abzüglich Bewirtschaftungsaufwand.

Die Wertänderungen beziehen sich auf das durchschnittliche Immobilienvermögen des Fonds (im jeweiligen Land).

Die Ertragsteuern sind bezogen auf das durchschnittliche Immobilienvermögen des Fonds (im jeweiligen Land). Berücksichtigt werden hierbei tatsächlich angefallene ausländische Steuern sowie Ertragsteuerrückstellungen und sonstige Erträge aus Steuererstattungen und der Auflösung von Rückstellungen.

Latente Steuern beschreiben den Einfluß von Rückstellungen (sog. Capital Gains Taxes) auf die Immobilienrendite. Die Kennzahl ist bezogen auf das durchschnittliche Immobilienvermögen des Fonds (im jeweiligen Land).

Das Ergebnis vor Darlehensaufwand errechnet sich aus dem Nettoertrag plus/minus den Wertänderungen abzüglich den Ertragsteuern und den latenten Steuern. Das Ergebnis nach Darlehensaufwand leitet sich aus dem Ergebnis vor Darlehensaufwand ab, indem die Zinsaufwendungen der Ertrags- und Aufwandsrechnung berücksichtigt werden. Es ist bezogen auf das durchschnittliche eigenfinanzierte Immobilienvermögen.

Das Gesamtergebnis in Fondswährung errechnet sich aus dem Ergebnis nach Darlehensaufwand zzgl. Währungsänderungen.

Die Liquidität bezieht sich auf die durchschnittliche Liquidität des Fonds im Geschäftsjahr. Die durchschnittliche Liquidität wird anhand von 13 Monatsendwerten berechnet. Hierbei sind die Erträge aus Liquiditätsanlagen der Ertrags- und Aufwandsrechnung zu berücksichtigen sowie das Bewertungsergebnis der Wertpapieranlagen.

Kapitalinformationen

Bei den Kapitalinformationen werden Durchschnittszahlen angegeben. Sie sind anhand von 13 Monatsendwerten berechnet. Die Zahlen sind bezogen auf das gesamte Fondsvermögen.

Wertänderungsinformationen

Die Wertänderungsinformationen werden als geschäftsjahresbezogene Daten in absoluten Zahlen angegeben. Wertänderungen von Immobilien, die im Laufe des Geschäftsjahres veräußert wurden, sind nicht enthalten. Die Position Gutachterliche Bewertungsmieten Portfolio bezeichnet die Summe der in den Verkehrswertgutachten für die einzelnen Immobilien angegebenen nachhaltigen Roherträge. Immobilien im Bau sind hier nicht berücksichtigt.

In die Positionen positive/negative Wertänderungen lt. Gutachten und Wertänderungen lt. Gutachten insgesamt werden Wertänderungen der Vermögensaufstellung dargestellt, die aufgrund der Anpassung an ein neu anzusetzendes Verkehrswertgutachten entstehen.

Sonstige Wertänderungen beinhalten Änderungen des Fondsvermögens aufgrund von Buchwertänderungen der Immobilien (performancewirksame Änderungen von Anschaffungskosten/ Herstellungskosten, wie z. B. die Auflösung von Restverbindlichkeiten), die Abschreibung von Anschaffungsnebenkosten und Verkaufsergebnisse. Letzteres bleibt in den „Informationen zu Wertänderungen“ allerdings unberücksichtigt, da an dieser Stelle nur Wertangaben für im Bestand befindliche Immobilien aufgeführt werden.

Wertänderungen lt. Gutachten insgesamt bezeichnet die positive oder negative Wertänderung, die für die zum Stichtag im Portfolio befindlichen Bestandobjekte bei Gesamtbetrachtung aller Auf- und Abwertungen im Berichtszeitraum entstanden ist. Sonstige Wertänderungen insgesamt bezeichnet die positive oder negative Wertänderung, die im Portfolio bei Gesamtbetrachtung aller sonstigen positiven und negativen Wertänderungen im Berichtszeitraum entstanden ist.

Entwicklung des Fondsvermögens

| EUR | EUR | |

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres 01.04.2023 | 9.891.950.083,37 | |

| 1. Ausschüttung für das Vorjahr a) Ausschüttung lt. Jahresbericht des Vorjahres1) | -184.110.336,90 | -185.845.860,90 |

| b) Ausgleichsposten für bis zum Ausschüttungstag ausgegebene bzw. zurückgegebene Anteile2) | -1.735.524,00 | |

| 2. Mittelzufluss/-abfluss3) | 347.652.685,28 | |

| a) Mittelzuflüsse aus Anteilverkäufen | 609.011.160,95 | |

| b) Mittelabflüsse aus Anteilrücknahmen | -261.358.475,67 | |

| 3. Ertragsausgleich/Aufwandsausgleich4) | -8.319.915,83 | |

| 4. Abschreibung Anschaffungsnebenkosten5) | -17.449.564,99 | |

| a) bei Immobilien | -14.424.378,95 | |

| b) bei Beteiligungen an Immobilien-Gesellschaften | -3.025.186,04 | |

| 5. Ergebnis des Geschäftsjahres6) | 261.190.259,67 | |

| a) davon ordentlicher Nettoertrag | 252.676.591,29 | |

| b) davon Ertragsausgleich/Aufwandsausgleich | 8.319.915,83 | |

| c) davon realisierte Gewinne | 10.726.437,22 | |

| d) davon realisierte Verluste | -34.273.104,98 | |

| e) davon nicht realisierte Gewinne | 131.164.578,17 | |

| f) davon nicht realisierte Verluste | -126.014.576,46 | |

| g) davon Währungskursveränderungen | 18.590.418,60 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres 31.03.2024 | 10.289.177.686,60 |

Erläuterungen zur Entwicklung des Fondsvermögens

Die Entwicklung des Fondsvermögens zeigt auf, welche Geschäftsvorfälle während der Berichtsperiode zu dem neuen, in der Vermögensübersicht des Fonds ausgewiesenen Vermögen geführt haben. Es handelt sich also um die Aufgliederung der Differenz zwischen dem Vermögen zu Beginn und am Ende des Geschäftsjahres.

1) Bei der Ausschüttung für das Vorjahr handelt es sich um den Ausschüttungsbetrag lt. Jahresbericht des Vorjahres (siehe dort unter der Verwendungsrechnung bei der Gesamtausschüttung).

2) Der Ausgleichsposten dient der Berücksichtigung von Anteilaus- und -rückgaben zwischen Geschäftsjahresende und Ausschüttungstermin. Anleger, die zwischen diesen beiden Terminen Anteile erwerben, partizipieren an der Ausschüttung, obwohl ihre Anteilkäufe nicht als Mittelzufluss im Berichtszeitraum berücksichtigt wurden. Umgekehrt nehmen Anleger, die ihren Anteil zwischen diesen beiden Terminen verkaufen, nicht an der Ausschüttung teil, obwohl ihre Anteilrückgabe nicht als Abfluss im Berichtszeitraum berücksichtigt wurde.

3) Die Mittelzuflüsse aus Anteilverkäufen und die Mittelabflüsse aus Anteilrücknahmen ergeben sich aus dem jeweiligen Rücknahmepreis multipliziert mit der Anzahl der verkauften bzw. der zurückgenommenen Anteile.

4) Die Position Ertragsausgleich/Aufwandsausgleich stellt einen Korrekturposten dar, da sowohl die Position Mittelzufluss/ -abfluss als auch die Position Ergebnis des Geschäftsjahres Ertrags- und Aufwandsausgleichsbeträge enthalten.

5) Unter Abschreibung Anschaffungsnebenkosten werden die Beträge angegeben, um die die Anschaffungsnebenkosten für Immobilien bzw. Beteiligungen im Berichtsjahr abgeschrieben wurden. Es werden sowohl lineare Abschreibungen berücksichtigt als auch Abschreibungen, die aufgrund der Veräußerung von Vermögensgegenständen im Berichtsjahr erfolgten.

6) Das Ergebnis des Geschäftsjahres ist aus der Ertrags- und Aufwandsrechnung ersichtlich.

Entwicklung des WestInvest InterSelect

| Geschäftsjahresende 31.03.2024 EUR |

Geschäftsjahresende 31.03.2023 EUR |

Geschäftsjahresende 31.03.2022 EUR |

Geschäftsjahresende 31.03.2021 EUR |

|

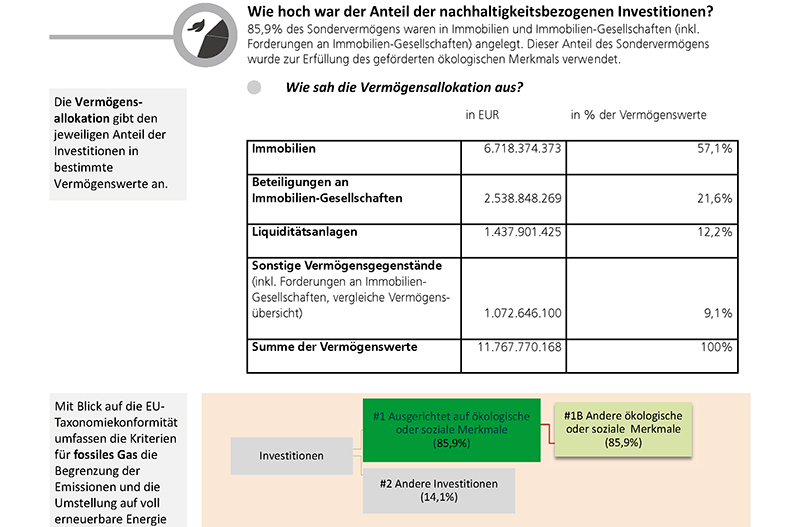

| Immobilien | 6.718.374.373,17 | 6.686.589.861,54 | 6.594.927.290,90 | 5.938.484.876,52 |

| Beteiligungen an Immobilien-Gesellschaften | 2.538.848.269,04 | 2.243.692.212,43 | 2.128.195.885,86 | 1.936.929.040,58 |

| Liquiditätsanlagen | 1.437.901.425,42 | 1.379.709.104,14 | 1.081.897.292,67 | 1.133.100.417,93 |

| Sonstige Vermögensgegenstände | 1.072.646.100,39 | 1.089.487.044,95 | 1.018.608.314,59 | 988.928.189,05 |

| Verbindlichkeiten/Rückstellungen | 1.478.592.481,42 | 1.507.528.139,69 | 1.531.328.196,04 | 1.320.011.409,76 |

| Fondsvermögen | 10.289.177.686,60 | 9.891.950.083,37 | 9.292.300.587,98 | 8.677.431.114,32 |

| Nettoabsatz | 347.652.685,28 | 468.612.486,85 | 554.590.229,91 | 513.003.528,86 |

| Anteilumlauf in Stück | 211.782.528 | 204.567.041 | 194.783.389 | 183.078.163 |

| Anteilwert | 48,58 | 48,35 | 47,70 | 47,39 |

| Ausschüttung je Anteil | 1,00 | 0,90 | 0,75 | 0,75 |

| Tag der Ausschüttung | 05.07.2024 | 07.07.2023 | 08.07.2022 | 02.07.2021 |

| Ertragsschein-Nummer | 25 | 24 | 23 | 22 |

Vermögensübersicht zum 31. März 2024

| EUR | EUR | EUR | Anteil am Fondsvermögen in % |

|

| A. Vermögensgegenstände | ||||

| I. Immobilien | ||||

| 1. Geschäftsgrundstücke | 6.598.888.439,72 | 64,13 | ||

| (davon in Fremdwährung: | 463.992.633,00) | |||

| 2. Geschäftsgrundstücke im Zustand der Bebauung | 119.485.933,45 | 1,16 | ||

| (davon in Fremdwährung: | 0,00) | |||

| Zwischensumme | 6.718.374.373,17 | 65,30 | ||

| (insgesamt in Fremdwährung: | 463.992.633,00) | |||

| II. Beteiligungen an Immobilien-Gesellschaften | ||||

| 1. Mehrheitsbeteiligungen | 2.273.371.692,27 | 22,09 | ||

| (davon in Fremdwährung: | 643.927.378,86) | |||

| 2. Minderheitsbeteiligungen | 265.476.576,77 | 2,58 | ||

| (davon in Fremdwährung: | 112.320.331,12) | |||

| Zwischensumme | 2.538.848.269,04 | 24,67 | ||

| (insgesamt in Fremdwährung: | 756.247.709,98) | |||

| III. Liquiditätsanlagen | ||||

| 1. Bankguthaben | 1.437.901.425,42 | 13,97 | ||

| (davon in Fremdwährung: | 65.905.192,29) | |||

| Zwischensumme | 1.437.901.425,42 | 13,97 | ||

| (insgesamt in Fremdwährung: | 65.905.192,29) | |||

| IV. Sonstige Vermögensgegenstände | ||||

| 1. Forderungen aus der Grundstücksbewirtschaftung | 64.421.283,65 | 0,63 | ||

| (davon in Fremdwährung: | 6.045.357,51) | |||

| 2. Forderungen an Immobilien-Gesellschaften | 846.036.680,19 | 8,22 | ||

| (davon in Fremdwährung: | 278.116.515,19) | |||

| 3. Zinsansprüche | 5.888.944,44 | 0,06 | ||

| (davon in Fremdwährung: | 0,00) | |||

| 4. Anschaffungsnebenkosten | ||||

| – bei Immobilien | 70.507.494,15 | 0,69 | ||

| (davon in Fremdwährung: | 1.870.328,89) | |||

| – bei Beteiligungen an Immobilien-Gesellschaften | 13.609.135,30 | 0,13 | ||

| (davon in Fremdwährung: | 9.076.228,66) | |||

| 5. Andere | 72.182.562,66 | 0,70 | ||

| (davon in Fremdwährung: | 9.694.402,83) | |||

| Zwischensumme | 1.072.646.100,39 | 10,42 | ||

| (insgesamt in Fremdwährung: | 304.802.833,08) | |||

| Summe der Vermögensgegenstände | 11.767.770.168,02 | 114,37 | ||

| B. Schulden | ||||

| I. Verbindlichkeiten aus | ||||

| 1. Krediten | 1.105.709.979,95 | 10,75 | ||

| (davon in Fremdwährung: | 166.689.979,95) | |||

| 2. Grundstückskäufen und Bauvorhaben | 2.031.338,11 | 0,02 | ||

| (davon in Fremdwährung: | 16.025,80) | |||

| 3. Grundstücksbewirtschaftung | 82.826.646,97 | 0,80 | ||

| (davon in Fremdwährung: | 11.192.421,82) | |||

| 4. anderen Gründen | 55.164.979,72 | 0,54 | ||

| (davon in Fremdwährung: | 3.988.610,53) | |||

| Zwischensumme | 1.245.732.944,75 | 12,11 | ||

| (insgesamt in Fremdwährung: | 181.887.038,10) | |||

| II. Rückstellungen | 232.859.536,67 | 2,26 | ||

| (davon in Fremdwährung: | 9.054.274,98) | |||

| Summe der Schulden | 1.478.592.481,42 | 14,37 | ||

| C. Fondsvermögen | 10.289.177.686,60 | 100,00 | ||

| Umlaufende Anteile (Stück) | 211.782.528 | |||

| Anteilwert (EUR) | 48,58 |

Devisenkurse:

| Britisches Pfund (GBP) | 1 EUR = | 0,85788 | GBP |

| Polnischer Zloty (PLN) | 1 EUR = | 4,31165 | PLN |

| Norwegische Krone (NOK) | 1 EUR = | 11,68355 | NOK |

| Schweizer Franken (CHF) | 1 EUR = | 0,98024 | CHF |

Erläuterungen zur Vermögensübersicht

Immobilien

Der Wert der Immobilien beträgt zum Stichtag 6.718,4 Mio. EUR.

Die Veränderungen ergeben sich aus Baumaßnahmen sowie aus Wertfortschreibungen, resultierend aus den turnusmäßigen Bewertungen der Immobilien durch die externen Bewerter. Die Zusammensetzung des Immobilienvermögens sowie Angaben zu den Grundstücken können der Vermögensaufstellung Teil I: Immobilienverzeichnis entnommen werden.

Beteiligungen an Immobilien-Gesellschaften

Zum Stichtag beträgt der Wert der Beteiligungen an Immobilien-Gesellschaften 2.538,8 Mio. EUR.

Angaben zu den Transaktionen können aus dem Verzeichnis der An- und Verkäufe entnommen werden.

Die weiteren Veränderungen ergeben sich aus Wertfortschreibungen, resultierend aus den turnusmäßigen Bewertungen. Angaben zu den Immobilien-Gesellschaften können der Vermögensaufstellung Teil I: Immobilienverzeichnis entnommen werden.

Liquiditätsanlagen

Die Bankguthaben betragen zum Stichtag 1.437,9 Mio. EUR. Sie sind unter anderem als Termingelder angelegt.

Die liquiden Mittel enthalten die gesetzlich vorgeschriebene Mindestliquidität in Höhe von 514,5 Mio. EUR und zweckgebundene Mittel für die Ausschüttung in Höhe von 211,8 Mio. EUR, für laufende Bewirtschaftungskosten in Höhe von 190,2 Mio. EUR, für zu tilgende Darlehen in Höhe von 426,5 Mio. EUR, für Zinsaufwendungen aus Krediten in Höhe von 57,4 Mio. EUR, für Ankäufe und Bauvorhaben in Höhe von 76,5 Mio. EUR und für Restverbindlichkeiten aus An- und Verkäufen in Höhe von 2,0 Mio. EUR.

Sonstige Vermögensgegenstände

Die Forderungen aus der Grundstücksbewirtschaftung betreffen im Wesentlichen Mietforderungen in Höhe von 13,1 Mio. EUR, davon entfallen auf Fremdwährungen 4,0 Mio. EUR, und umlagefähige, noch nicht abgerechnete Betriebskosten in Höhe von 50,7 Mio. EUR, die nach Abrechnung von den Mietern erstattet werden, davon entfallen auf Fremdwährungen 2,0 Mio. EUR. Vorauszahlungen der Mieter sind in der Position Verbindlichkeiten aus Grundstücksbewirtschaftung erfasst.

Die Position Forderungen an Immobilien-Gesellschaften beinhaltet Euro-Darlehen an die Immobilien-Gesellschaften in Höhe von 567,9 Mio. EUR und Fremdwährungsdarlehen in Höhe von 278,1 Mio. EUR.

Bei den Zinsansprüchen in Höhe von 5,9 Mio. EUR handelt es sich um abgegrenzte Zinsen für Termingelder.

Von den Anschaffungsnebenkosten bei Immobilien in Höhe von 70,5 Mio. EUR und bei Beteiligungen an Immobilien-Gesellschaften in Höhe von 13,6 Mio. EUR entfallen 10,9 Mio. EUR auf Fremdwährungsländer.

Die Position Andere Vermögensgegenstände beinhaltet im Wesentlichen Vorsteuererstattungsansprüche gegenüber Finanzämtern in einer Gesamthöhe von 27,6 Mio. EUR, die Abgrenzung einer latenten Steuer in Höhe von 10,8 Mio. EUR, Forderungen aus Cash Collateral in Höhe von 8,4 Mio. EUR, noch nicht realisierte Ergebnisse aus Devisentermingeschäften in Höhe von 8,5 Mio. EUR, Zinsforderungen aus Gesellschafterdarlehen in Höhe von 5,1 Mio. EUR, davon entfallen auf Fremdwährungen 2,1 Mio. EUR, und Forderungen aus Anteilumsätzen in Höhe von 2,7 Mio. EUR.

Verbindlichkeiten

Die Verbindlichkeiten aus Krediten in Höhe von 1.105,7 Mio. EUR stehen im Zusammenhang mit der Kaufpreisfinanzierung von in den Niederlanden, Deutschland, Spanien, Belgien, Frankreich, Polen und Großbritannien gelegenen Objekten. Außerdem stellt das Sondervermögen den Kreditgebern Sicherheiten für Fremdkapitalaufnahmen der Immobilien-Gesellschaften im Gesamtvolumen von 950,6 Mio. EUR zur Verfügung.

Bei den Verbindlichkeiten aus Grundstückskäufen und Bauvorhaben handelt es sich unter anderem um noch nicht fällige Zahlungsverpflichtungen für Transaktionen von Immobilien. Davon entfallen auf die Euroländer 2,0 Mio. EUR.

Die Verbindlichkeiten aus Grundstücksbewirtschaftung enthalten im Wesentlichen Vorauszahlungen auf Mieten in Höhe von 18,3 Mio. EUR, Mietsicherheiten in Höhe von 18,4 Mio. EUR, Vorauszahlungen auf Mietnebenkosten in Höhe von 43,4 Mio. EUR und Verbindlichkeiten gegenüber Lieferanten in Höhe von 2,3 Mio. EUR.

Die Verbindlichkeiten aus anderen Gründen resultieren im Wesentlichen aus Umsatzsteuer-Zahllasten gegenüber Finanzämtern in Höhe von 9,5 Mio. EUR, noch nicht realisierten Ergebnissen aus Devisentermingeschäften in Höhe von 15,2 Mio. EUR, abgegrenzten Darlehenszinsen in Höhe von 5,2 Mio. EUR, davon entfallen auf Fremdwährung 1,5 Mio. EUR, Verbindlichkeiten für Verwaltungs- und Verwahrstellenvergütung in Höhe von 21,6 Mio. EUR und Verbindlichkeiten aus Anteilumsätzen in Höhe von 1,1 Mio. EUR.

Rückstellungen

Rückstellungen bestehen unter anderem in Höhe von 12,2 Mio. EUR für Instandhaltungen, 19,5 Mio. EUR für Ertragsteuer und 197,1 Mio. EUR für Capital Gains Tax (CGT).

In den CGT-Rückstellungen sind Rückstellungen für potenzielle Veräußerungsgewinne bei Direktinvestments in Höhe von 138,0 Mio. EUR enthalten. Für die im Bestand befindlichen Immobilien, welche über Immobilien-Gesellschaften gehalten werden, wurden Rückstellungen in Höhe von 59,1 Mio. EUR für potenzielle Veräußerungsgewinne gebildet.

Gemäß Kapitalanlage-Rechnungslegungs- und Bewertungsverordnung sind bei Anteilpreisermittlungen für Immobilien Rückstellungen für künftige Veräußerungsgewinnsteuern (Capital Gains Tax) aus Immobilien in der Höhe zu bilden, in welcher sie voraussichtlich von dem Belegenheitsstaat bei einem realisierten Veräußerungsgewinn erhoben werden. Auch Immobilien, welche von Immobilien-Gesellschaften gehalten und von den Immobilien-Gesellschaften veräußert werden (Asset Deal), fallen unter diese Vorschrift. Der potenzielle Veräußerungsgewinn ergibt sich aus dem Unterschiedsbetrag zwischen den Anschaffungskosten bzw. dem aktuellen Verkehrswert der Immobilie und dem steuerlichen Buchwert nach dem jeweiligen Landesrecht. Veräußerungsnebenkosten, welche üblicherweise anfallen, können berücksichtigt werden.

Steuerminderungsmöglichkeiten nach dem Steuerrecht des Staates, in dem die Immobilie liegt, sind auf Grund vorliegender, steuerlich verrechenbarer Verluste bis zur Höhe der Steuerbelastung auf den Veräußerungsgewinn zu berücksichtigen.

Sofern der potenzielle Verkauf von Anteilen an Immobilien-Gesellschaften (Share Deal) wesentlich wahrscheinlicher erscheint als der Verkauf der Immobilie durch die Immobilien-Gesellschaft (Asset Deal), ist für eine zu erwartende Verkaufspreisminderung in Folge einer drohenden latenten Steuerlast eine entsprechende Rückstellung zu bilden.

Fondsvermögen

Das Fondsvermögen erhöhte sich im Berichtszeitraum von 9.892,0 Mio. EUR per 31. März 2023 auf 10.289,2 Mio. EUR per 31. März 2024. Im gleichen Zeitraum wurden 12.630.506 Anteile ausgegeben und 5.415.019 Anteile zurückgenommen.

Das entspricht einem Netto-Mittelzufluss in Höhe von 347,7 Mio. EUR inkl. Ertrags-/Aufwandsausgleich. Bei einem Anteilumlauf von 211.782.528 Stücken ergibt sich zum Stichtag ein Anteilwert in Höhe von 48,58 EUR.

Vermögensaufstellung zum 31. März 2024

Teil I: Immobilienverzeichnis

| Nr. | Firma, Rechtsform, Sitz der Immobilien- Gesellschaft/ Lage des Grundstücks |

Beteili- gungs- quote in % |

Art des Grund- stücks1) |

Entwick- lungs- stand2) |

Art der Nutzung3) |

Erwerbs- datum |

Bau- / Umbau- jahr |

| I. | Direkt gehaltene Immobilien in Ländern mit Euro-Währung | ||||||

| Belgien | |||||||

| 1 | 2000 Antwerpen Meir 58 |

– | G | F | Ha: 69%; L: 26%; W: 5%; Kfz: 1% | Dez. 18 | 1898/ 1994 |

| 2 | 1060 Brüssel, Place Victor Horta11) |

– | G (E) | F | – | Mrz. 05 | – |

| 3 | 1000 Brüssel Rue Bodenbroek 2-4 „NH-Hotel“ |

– | G | F | Ha: 5%; H: 91%; Kfz: 5% | Dez. 01 | 1991 |

| Deutschland | |||||||

| 4 | 10178 Berlin Henriette-Herz-Platz 3-4/ Litfaß-Platz 1-4/ An der Spandauer Brücke 10 „Campus Hackescher Markt“ |

– | G | F | B/P: 83 %: Ha: 12 %; L: 1%; Kfz: 4% | Apr. 14 | 2011 |

| 5 | 13355 Berlin Max-Urich-Straße 3/ Ackerstraße 78 |

– | G | F | B/P: 95%; L: 1%; S: 3%; Kfz: 1% |

Aug. 21 | 2020 |

| 6 | 10179 Berlin Neue Grünstraße 25-26/ Wallstraße 14-14b |

– | G | F | B/P: 89%; Ha: 2%; W: 5%; Kfz: 4% | Okt. 97 | 2000 |

| 7 | 10963 Berlin Schöneberger Straße 3 „Mövenpick Hotel“ |

– | G | F | H: 100% | Jun. 04 | 1915/ 1947/ 200412) |

| 8 | 44793 Bochum Obere Stahlindustrie „DSV Portfolio, Bochum“ |

– | G | F | B/P: 3%; L: 97% | Nov. 17 | 2017 |

| 9 | 53175 Bonn Alemannenstraße 1 |

– | G | F | B/P: 70%; Ha: 7%; L: 19%; Kfz: 4% | Nov. 96 | 1998 |

| 10 | 53175 Bonn Godesberger Allee 78/88 |

– | G | F | B/P: 87%; L: 2%; Kfz: 11% | Jan. 90 | 1989, 1993 |

| 11 | 53175 Bonn Gotenstraße 161 |

– | G | F | B/P: 82%; L: 11%; Kfz: 6% | Jul. 92 | 1996 |

| 12 | 71034 Böblingen Schickardstraße 25 „Campus Böblingen“ |

– | G | F | B/P: 13%; L: 87% | Jul. 12 | 2011 |

| 13 | 63128 Dietzenbach Albert-Einstein-Straße 12-32/ Lise-Meitner-Straße 1-5 |

– | G | F | B/P: 67%; L: 29%; Kfz: 5% | Aug. 01 | 2001, 2002 |

| Nutzfläche | |||||||

| Nr. | Firma, Rechtsform, Sitz der Immobilien- Gesellschaft/ Lage des Grundstücks |

Grund- stücks- größe m2 |

Gewerbe m2 |

Wohnen m2 |

Ausstattungs- merkmale4) |

Leerstands- quote in % (durch- schnittlich)5) |

Auslaufende Mietverträge der nächsten 12 Monate in %6) |

| I. | Direkt gehaltene Immobilien in Ländern mit Euro-Währung | ||||||

| Belgien | |||||||

| 1 | 2000 Antwerpen Meir 58 |