Das ist natürlich keine gute Bilanz für eine Bank…

Baader Bank Aktiengesellschaft

Unterschleißheim

Jahresabschluss 2016 der Baader Bank Aktiengesellschaft

Zusammengefasster Lagebericht für das Geschäftsjahr 2016

1 Grundlagen des Baader Bank Konzerns

1.1 Organisatorische und rechtliche Struktur

Die Baader Bank AG (Baader Bank) versteht sich als eine der führenden Investmentbanken in Deutschland und als Marktführer im Handel mit Finanzinstrumenten. Zum Baader Bank Konzern gehörten zum Bilanzstichtag neben der Konzernmutter sechs vollkonsolidierte Gesellschaften, davon drei Tochter- und drei Enkelunternehmen. Die Konzernzentrale der Institutsgruppe befindet sich in Unterschleißheim bei München. Weitere deutsche Standorte der Baader Bank sind Frankfurt am Main, Stuttgart und Düsseldorf.

Die Tochtergesellschaft Baader & Heins Capital Management AG (Baader & Heins AG), an der die Baader Bank mit 75 % beteiligt ist, hat ihren Sitz, ebenso wie ihre 100 %-Beteiligung SKALIS Asset Management AG (SKALIS AG), im Gebäude der Konzernzentrale in Unterschleißheim. Die Conservative Concept Portfolio Management AG (CCPM AG), an der die Baader Bank 66,07 % der Anteile hält, hat ihren Sitz im März 2016 von Bad Homburg v.d. Höhe nach Frankfurt am Main verlagert. Die Conservative Concept AG (CC AG), zuvor 100 %ige Tochtergesellschaft der CCPM AG, war in 2016 nicht mehr operativ tätig und wurde per 31. Oktober 2016 liquidiert. Die 100 %ige schweizerische Tochtergesellschaft der Baader Bank wurde im Juni 2016 in Baader Helvea AG, vormals Helvea S.A., umbenannt. Zeitgleich erfolgten die Namensänderungen ihrer 100 %igen Beteiligungen Helvea Ltd. in Baader Helvea Ltd. und Helvea Inc. in Baader Helvea Inc.. Nach Schließung des Standorts in Genf zum 31. März 2016 ist die Baader Helvea AG weiterhin mit ihrem Hauptsitz in Zürich vertreten. Gemeinsam mit der Baader Helvea Ltd. mit Sitz in London, der Baader Helvea Inc. mit Sitz in New York, dem bestehenden Büro in Montreal sowie einem Anfang 2016 neu eingerichteten Büro in Boston bildet sie die Baader Helvea Gruppe.

Bei den Beteiligungen an der Gulf Baader Capital Markets S.A.O.C., Muskat/Oman, und an der Ophirum ETP GmbH, Frankfurt am Main, ergaben sich in 2016 keine gesellschaftsrechtlichen Veränderungen.

Zum Jahresende 2016 waren insgesamt 452 Mitarbeiter im Baader Bank Konzern und 393 Mitarbeiter in der Baader Bank AG beschäftigt. Die Geschäftsentwicklung des Konzerns wird wie im Vorjahr im Wesentlichen durch die Baader Bank bestimmt.

Die Aktien der Baader Bank sind im Freiverkehr der Börse München und dort im Marktsegment m:access sowie im Freiverkehr der Börsenplätze Berlin, Düsseldorf, Frankfurt am Main, Hamburg, Hannover und Stuttgart handelbar.

Die Baader Beteiligungs GmbH, München, hält 62,83 % der Anteile an der Baader Bank, 5,43 % hält die Baader Immobilienverwaltungs GmbH & Co. KG, 0,30 % sind im Besitz des Unternehmensgründers und ehemaligen Vorstandsvorsitzenden Uto Baader, die weiteren 31,44 % der Anteile befinden sich im Streubesitz.

Die Baader Bank verfügt über eine Vollbanklizenz, ist Mitglied des Bundesverbandes deutscher Banken e.V. und gehört dessen Einlagensicherungseinrichtung an.

Die Besetzung des Vorstandes der Baader Bank sowie die Ressortverteilung blieben im abgelaufenen Geschäftsjahr 2016 unverändert. Vorsitzender des Vorstands ist Nico Baader. Die weiteren Mitglieder im Vorstand sind der stellvertretende Vorsitzende des Vorstands Dieter Brichmann sowie Christian Bacherl und OIiver Riedel.

1.2 Geschäftsmodell des Baader Bank Konzerns

Das Kerngeschäft der Baader Bank umfasst die Erbringung qualitativ hochwertiger Dienstleistungen in den Bereichen Market Making und Investment Banking. Des Weiteren dienen Grundlagengeschäftsfelder der Aufgabenerfüllung und der Bedienung verschiedener Kundengruppen in den Kerngeschäftsfeldern. Die Grundlagengeschäftsfelder der Baader Bank waren in 2016 das Einlagen-, Depot- und Kreditgeschäft, das Research sowie der Bereich Asset Management & Services. In letzterem erbringt die Baader Bank Dienstleistungen in der Finanzportfolioverwaltung im aufsichtsrechtlichen Sinne sowie weitere Services für Kapitalsammelstellen im White-Labeling und damit nicht unter der Marke Baader Bank.

Zu den Ergänzungsgeschäftsfeldern der Baader Bank zählten in 2016 der Eigenhandel des Vorstandes, das Treasury zur Sicherung und Steuerung der Liquiditätssituation sowie die Finanzportfolioverwaltung für ein aktives Investment-Management im Rahmen konzerneigener Strategien und Produkte, die über Konzerngesellschaften unter deren Marken angeboten und vertrieben werden.

Insgesamt hat das Geschäftsmodell im Berichtsjahr keine wesentlichen Veränderungen erfahren. Im Rahmen des Strategieformulierungsprozesses hat der Vorstand eine Weiterentwicklung hinsichtlich der Benennung und Ausgestaltung der Geschäftsfelder vorgenommen. Diese wird in Kapitel 1.3 sowie im Ausblick näher erläutert.

1.2.1 Geschäftsfeld Market Making

Das Kerngeschäftsfeld Market Making umfasst die Intermediärsaktivitäten der Baader Bank sowohl im Auftrag von regulierten Börsen als auch im Rahmen ihrer Kooperationen mit Partnerbanken im außerbörslichen Wertpapierhandel.

Die Baader Bank betreut über 800.000 Orderbücher an deutschen und ausländischen Börsenplätzen. Das Institut ist damit einer der führenden Market Maker im deutschsprachigen Raum. Market Making subsumiert hierbei die Geschäftsaktivitäten, die je nach Ausgestaltung und Benennung des jeweiligen Börsenplatzes als Skontroführer, Spezialist, Specialist- oder Quality-Liquidity-Provider benannt werden. Ausgeführt wird diese Tätigkeit an regulierten Börsen in Deutschland (Börse Berlin, Frankfurter Wertpapierbörse, Börse Stuttgart, Börse München und Gettex sowie Börse Frankfurt Zertifikate), der Schweiz (Börse Bern) und Österreich (Börse Wien). Die Baader Bank übernimmt in Abhängigkeit des jeweiligen Marktmodells die Preisstellung und Orderausführung für börsengehandelte inländische und ausländische Aktien, Anleihen, Fonds, Genussscheine, Exchange Traded Products (ETPs) und verbriefte Derivate. Die Dienstleistungserbringung orientiert sich dabei sowohl an internen und einheitlichen Standards als auch an börsen- und aufsichtsrechtlichen Vorgaben. Es ist das erklärte Ziel der Baader Bank, eine grundsätzlich gleichartige Aufgabenerfüllung mit konstant hohem Qualitätsanspruch an allen Handelsplätzen und in allen betreuten Wertpapiergattungen zu gewährleisten.

Darüber hinaus ist im Geschäftsfeld Market Making auch die Geschäftstätigkeit der Baader Bank im außerbörslichen Wertpapierhandel angesiedelt. Diese umfasst die Intermediärsaktivitäten der Baader Bank in Kooperation mit Partnerbanken, meist Direktbanken oder Onlinebrokern. Die Baader Bank quotiert hierbei zu den jeweiligen Handelszeiten Preise auf außerbörslichen Handelsplattformen und tritt in bilateralen Handelsverhältnissen als Gegenpartei ein. Endkunden der Handelspartner, hauptsächlich Privatanleger, generieren Handelsumsätze in Aktien, Anleihen, Fonds und ETPs.

1.2.2 Geschäftsfeld Investment Banking

Unter dem Kerngeschäftsfeld Investment Banking subsumiert die Baader Bank die Betreuung sowohl von institutionellen Investoren als auch Unternehmenskunden. Die erstgenannte Kundengruppe wird durch den Geschäftsbereich Equities & Derivatives, also den Vertrieb und den Handel für institutionelle Investoren, letztere durch den Geschäftsbereich Financing Group bedient.

Innerhalb des Kerngeschäftsfeldes Investment Banking umfasst der Bereich Equities & Derivatives sämtliche für Kunden auf dem Sekundärmarkt erbrachte Dienstleistungen mit Fokus auf Aktien aus der DACH-Region sowie die Platzierung und den Vertrieb von Primärmarkt-Transaktionen. Im Einzelnen betrifft dies das Brokerage, d.h. die Auftragsausführung in Aktien, Anleihen, ETPs sowie Derivaten für Kunden an nationalen und internationalen Börsenplätzen und außerbörslichen Handelsplattformen, an die die Baader Bank direkt oder über Partnerinstitute angeschlossen ist. Im Rahmen des Sales erfolgen die aktive Ansprache von Endkunden sowie der Vertrieb von Research-Produkten und Trading-Ideen. Ziel ist die Generierung von Kundenorders in Finanzinstrumenten oder von Geschäften mit Scheckbezahlung sowie der Vertrieb von Produkten aus Primärmarkt-Transaktionen. Das Sales Trading beinhaltet die Entgegennahme von Kundenaufträgen, die Betreuung und Beratung beispielsweise im Portfolio-Trading und das Erbringen weiterer handelsnaher Dienstleistungen wie CSA-Brokerage und Clearing-Services. Im Geschäft mit Vermögensverwaltern bietet die Baader Bank ihren Kunden Konto- und Depot-Funktionalitäten sowie professionelle Handelsmöglichkeiten an.

Das Dienstleistungsportfolio der Financing Group umfasst im Einzelnen eine unabhängige Beratung bei Finanzierungen und Kapitalmarkttransaktionen, die Strukturierung und Durchführung von Eigenkapital- oder Fremdkapitaltransaktionen über den Kapitalmarkt. Im eigenständig angebotenen Dienstleistungspaket Corporate Brokerage erbringt die Baader Bank eine unabhängige und kontinuierliche Beratung bei Finanzierungen und Transaktionen mit Begleitung am Kapitalmarkt sowie die Betreuung börsennotierter Unternehmen im Rahmen des Designated Sponsoring. Zu den im Rahmen der Wertpapiertechnik angebotenen Leistungen gehören die Begleitung von Kapitalmaßnahmen, Kapitalerhöhungen und -herabsetzungen, die Begleitung von freiwilligen sowie Pflichtangeboten im Hinblick auf den Erwerb von Aktien, die Begleitung von Squeeze-Out-Verfahren und der Einzug ungültiger effektiver Aktienurkunden.

1.2.3 Geschäftsfelder der Tochtergesellschaften und Beteiligungen

Abgerundet wird das Angebot der Baader Bank durch das Produkt- und Leistungsspektrum der Tochtergesellschaften und Beteiligungen. Dieses umfasst im Wesentlichen die Research- und Brokerage-Aktivitäten in Produkten aus dem deutschsprachigen Kapitalmarkt für deutschsprachige und angelsächsische Investoren, die Vermittlung von Schuldscheindarlehen, Namenstiteln und Geldmarktanlagen sowie die Verwaltung von Kundengeldern in klassischen Mischfonds und Absolute-Return-Strategien. Die genannten Dienstleistungen werden durch die in Kapitel 1.1 aufgeführten deutschen und schweizerischen Tochtergesellschaften erbracht. Zudem werden durch die Ophirum ETP GmbH mit Edelmetall hinterlegte Inhaberschuldverschreibungen in Produktform von ETPs emittiert und vertrieben.

1.3 Weiterentwicklung der Geschäftsfelder

Im Zuge der Strategieformulierung zum Jahresende 2016 erfolgte eine Weiterentwicklung der Gesamtbankstrategie mit einem Re-Design der Geschäftsfelder. Künftig werden daher ausschließlich jene Bereiche als Geschäftsfelder definiert, die in ihrer Funktion eindeutig eine marktorientierte Ertragsquelle darstellen. Das Treasury bildet eine reine Unternehmensfunktion ab und wird künftig nicht mehr als Geschäftsfeld ausgewiesen. Die Tätigkeit im Ergänzungsgeschäftsfeld Eigenhandel des Vorstandes wurde praktisch eingestellt und demnach nicht mehr als eigenes Geschäftsfeld geführt.

On- & Off-Exchange Market Making, Multi Asset Brokerage und Capital Markets (letztere waren bisher zusammengefasst unter dem Bereich Investment Banking) bilden die Kerngeschäftsfelder, in denen die Baader Bank eine Markt- und/oder Technologieführerschaft besitzt. Innerhalb der Grundlagengeschäftsfelder sieht die neue Strategie ab 2017 Weiterentwicklungen in der Definition, Ausgestaltung und Priorisierung vor. Das Einlagen-, Depot- und Kreditgeschäft werden künftig mit Banking Services bezeichnet. Unter Asset Management Services wird das ehemalige Ergänzungsgeschäftsfeld der Finanzportfolioverwaltung subsumiert, da es sich hierbei um aufsichtsrechtlich sich gleichende Dienstleistungen handelt. Das Grundlagengeschäftsfeld Research erfährt im Rahmen dieser Neuausrichtung keine Änderung.

Mit diesem Re-Design und einer selektiven Ergänzung bestehender Geschäftsfelder legt die Baader Bank die Basis zur Weiterentwicklung ihrer kunden- und produktfokussierten Geschäftsstrategie.

2 Wirtschaftsbericht

2.1 Gesamtwirtschaftliche und branchenbezogene Rahmenbedingungen

2.1.1 Gesamtwirtschaftliches Umfeld

Rückblick Kapitalmärkte 2016: Die Geldpolitik als entscheidender Entspannungsfaktor für die Finanzmärkte

2016 litt die Weltwirtschaft unter der Normalisierung der früher hohen Wachstumsraten der Schwellenländer, insbesondere Chinas. Auch die USA konnten nicht an die Konjunkturstärke früherer Jahre anschließen. Während sich die Eurozone wirtschaftlich verhalten zeigte, präsentierte sich die deutsche Wirtschaft trotz Reibungsverlusten auf der Exportseite dank der stabilen Binnenkonjunktur insgesamt robust. Von steigenden Preisen für Öl und Industriemetalle profitierten die Rohstoffländer.

Für große politische Verunsicherung sorgten die Referenden in Großbritannien pro Austritt aus der Europäischen Union sowie in Italien contra Verwaltungsreformen. Negative Ausstrahleffekte auf die Finanzmärkte konnten durch jeweils großzügig agierende Notenbanken eingedämmt werden. Konkret hat die EZB ab Jahresbeginn das monatliche Anleiheaufkaufvolumen von EUR 60 auf 80 Mrd. unter Einbeziehung auch mit Investment Grade bewerteter Unternehmensanleihen erhöht und gleichzeitig den Notenbank- und Einlagenzins auf 0,0 bzw. -0,4 % gesenkt. Die Beibehaltung ihrer freizügigen Geldpolitik unterstrich die EZB im Schlussquartal 2016 mit der erneuten Verlängerung ihres Anleiheaufkaufprogramms von März bis Dezember 2017 bei allerdings gleichzeitiger Verringerung des Aufkaufvolumens auf den Ursprungswert von EUR 60 Mrd..

Hoffnungen auf eine zukünftig spürbare Belebung der amerikanischen Binnenkonjunktur mit der Erwartung eines ebenso weltwirtschaftlichen Niederschlags sorgten für eine fundamentale Befestigung der internationalen Aktien- und Rohstoffmärkte. Unterstützend wirkte sich auch die Geldpolitik der Fed aus, die Abstand von einem straffen Zinserhöhungszyklus nahm. Die insofern zinsbedingt begrenzte Aufwertung des US-Dollars ließ die Kapitalflucht aus den Schwellenländern in die USA abebben und entspannte einen wesentlichen Risikofaktor des Jahres 2016.

Mit Blick auf avisierte Produktionskürzungen der Förderstaaten konnten sich Rohstoffe, vor allem Rohöl der Sorte Brent als Anlageklasse positiv – auch in Euro gerechnet – abheben. Angesichts verbesserter Konjunkturperspektiven für die US- und Weltwirtschaft entwickelten sich US-Aktien und Titel aus den Emerging Markets zu Outperformern unter den Aktienmärkten. Dem exportsensitiven japanischen Aktienmarkt kam neben der Abschwächung des Yen bei anhaltend expansiver Geldpolitik der japanischen Notenbank vor allem die Phantasie auf engere Handelsbeziehungen mit den USA zugute. Aktien aus Deutschland und der Eurozone profitierten von der geldpolitischen Unterstützung der EZB. Die Edelmetalle Silber und Gold profitierten von der mangelnden Renditealternative im Zinsvermögen.

Auf Branchenebene zeigte sich der deutsche Konsumsektor aufgrund einer gestärkten Kauflaune der Verbraucher solide, während exportsensitive Branchen wie die Industrie zum Jahresende von der Euro-Abschwächung profitierten. Vor allem der Automobilsektor konnte seine unterjährige Schwäche nahezu ausgleichen. Auch der Bankensektor zeigt sich zum Jahresende aufgrund positiver Ausstrahleffekte der Banken-Rettung in Italien und der zunehmenden Abwicklung der Hypothekenbelastungen in den USA fester. Versorger litten allerdings weiterhin unter den Folgen der Energiewende.

2.1.2 Branche, Marktstellung und Veränderung der Wettbewerbsposition

Die Baader Bank zählt zu den größten drei orderbuchführenden Market Makern im deutschsprachigen Wertpapierhandel, die in einem wettbewerbsintensiven und zunehmend fragmentierten Marktumfeld agieren. Die an den deutschen Präsenzbörsen betriebenen Marktmodelle geschlossener Orderbücher stehen zunehmend in Konkurrenz mit Multi Market Maker-Modellen und weiteren funktionalen Neuerungen. So sind u.a. bereits im Präsenzbörsenhandel teilweise Funktionen wie das Quote-Request-Verfahren eingeführt.

Angesichts der steigenden technischen und regulatorischen Anforderungen befinden sich Market Maker innerhalb der deutschen Börsenlandschaft in einer Konsolidierungsphase, die zu einer neuen Wettbewerberkonstellation führen könnte und das Fortbestehen kleinerer, weniger kapitalstarker Marktteilnehmer gefährdet. Die Baader Bank sieht sich aufgrund ihrer starken Marktposition gut aufgestellt, um diesen Herausforderungen zu begegnen.

Im Bereich der Kapitalmarktdienstleistungen wird dieselbe Wettbewerbssituation wie in den vergangenen Jahren anhalten. Ein preis- und servicegetriebener Wettbewerb um Kapitalmarktmandate, der Einfluss auf die Margen hat, werden das Marktbild prägen. Dabei sollten sich jedoch keine wesentlichen Änderungen der Wettbewerberzahlen und -häuser ergeben. Die Baader Bank wird die erarbeitete Marktposition durch ihre effiziente Aufstellung und ihr Kunden- und Produkt-Know-how weiter festigen können.

Durch eine in Teilen bereits in 2016 erfolgte Erweiterung der Brokerage-Dienstleistungen der Baader Bank um das CSA-Brokerage sowie um Buy Side-Trading Desk- und Clearing Services kann sie kompetitive Lösungen anbieten, ohne die bestehende Infrastruktur aufwändig erweitern zu müssen.

In der Intensivierung der Geschäftsbeziehungen mit Vermögensverwaltern, Family Offices und Fin-Techs in 2016 erkennt die Baader Bank hohes Potential. Mit ihrer hohen IT-Affinität und ihrem vollumfänglichen Bankdienstleistungsangebot, von Konto- und Depotgeschäften über Handelsanbindungen, Ordermanagement und Reporting, steht die Baader Bank nicht in Konkurrenz, sondern ergänzt das Leistungsspektrum der Vermögensverwalter, Family Offices und FinTechs, einer Kundengruppe mit erheblichem Marktwachstumspotential.

Kapitalverwaltungsgesellschaften entscheiden sich aufgrund der zunehmenden regulatorischen Anforderungen und des steigenden Kostendrucks immer häufiger für das Outsourcing von Asset Management-Funktionen und Trading Desk-Services. Die Baader Bank kann als einer der wenigen Komplettanbieter von dieser Marktentwicklung ebenfalls profitieren und erkennt darin einen klaren Wettbewerbsvorteil.

2.2 Geschäftsverlauf

2.2.1 Entwicklung der wesentlichen Leistungs- und Ergebnistreiber

Die wesentlichen Leistung- und Ergebnistreiber der Baader Bank sind das Handels- und das Provisionsergebnis, die den überwiegenden Teil des Gesamtbankergebnisses ausmachen. Diese sind bestimmt durch die im Folgenden beschriebenen exogenen Entwicklungen an den relevanten Märkten, deren Stimmungsbilder und Volatilitäten.

Insbesondere das erste Halbjahr 2016 war geprägt von einer gedämpften Stimmung und Zurückhaltung an internationalen Kapitalmärkten, woraus niedrige Wertpapierumsätze auch an deutschen Börsenplätzen, an denen die Baader Bank aktiv ist, resultierten. Erst zur zweiten Jahreshälfte sorgten das Brexit-Votum und die Wahlen zum US-Präsidenten und damit einhergehende volatile Marktbewegungen für punktuell überdimensionale Handelsumsätze in Aktien, Fonds und ETFs, wobei die Phase vor diesen Entscheidungen durch niedrigste Handelsumsätze geprägt war. Der Handel in verbrieften Derivaten war aufgrund der Verunsicherung bei den Anlegern auch in der zweiten Jahreshälfte von Umsatzeinbußen bestimmt. Im Handel mit Renten hemmten finanzpolitische Entscheidungen, wie jene der EZB zur Ausweitung des Ankaufs von Unternehmensanleihen, sowie das anhaltende Niedrigzinsumfeld eine Umsatzverbesserung auch im Verlauf des zweiten Halbjahres 2016.

2.2.1.1 Geschäftsfeld Market Making

Die Baader Bank wurde in 2016 bei insgesamt vier Börsengängen im Prime Standard der Frankfurter Börse als Spezialist mandatiert. Sie übernahm die Orderbuchführung der Innogy SE, der Senvion SA, der Shop Apotheke Europe sowie der Uniper SE. Angesichts der deutlich rückläufigen Börsengänge in Deutschland im Jahresverlauf 2016, an der Frankfurter Börse gab es nur fünf IPOs in diesem Zeitraum, kann die Anzahl der an die Baader Bank vergebenen Mandate mit vier als überaus zufriedenstellend bewertet werden.

Im außerbörslichen Handel konnte die Baader Bank in 2016 ihre Zusammenarbeit mit Partnerbanken entscheidend ausbauen. Nahezu alle großen Online- und Direktbanken im deutschsprachigen Raum nutzen die Quote-, Handels- und Abwicklungssysteme der Baader Bank. Damit hat sich die Baader Bank eine Marktposition unter den führenden drei Anbietern in diesem Segment erarbeitet.

2.2.1.2 Geschäftsfeld Investment Banking

Im Kapitalmarktgeschäft hat sich die Baader Bank in den von ihr als relevant definierten Segmenten seit der in 2010 eingeleiteten Fokussierung eine sehr gute Positionierung am Markt erarbeitet. Genannte exogene Einflussfaktoren (siehe Kapitel 2.2.1) wirkten sich über den gesamten Berichtszeitraum 2016 jedoch ungünstig auf die Provisionseinnahmen im Bereich der Kapitalmarktdienstleistungen aus. Dennoch begleitete die Baader Bank eine Reihe von Transaktionen und stellte insbesondere in der Wertpapiertechnik ihre qualitative Stärke unter Beweis.

Im Bereich Equity Capital Markets begleitete die Baader Bank im ersten Halbjahr 2016 unter anderem die Kapitalerhöhung der Global Bioenergies SA als Joint Bookrunner und fungierte als Sole Bookrunner bei der Kapitalerhöhung der MPC Münchmeyer Petersen Capital AG. Eine weitere Kapitalerhöhung und Umplatzierung der publity AG führte sie ebenfalls in der Rolle als Sole Bookrunner durch.

Im zweiten Halbjahr 2016 war die Baader Bank Sole Bookrunner bei der Kapitalerhöhung der Deutschen Beteiligungs AG. Im Rahmen der wertpapiertechnischen Begleitung konnte die Baader Bank an die Erfolge der Vorjahre anknüpfen und durch die Begleitung mehrerer öffentlicher Übernahmeangebote ihr Dienstleistungsspektrum erfolgreich ausbauen.

In den Equity League Tables 2016 belegte die Baader Bank in den Ländern Deutschland und Österreich gemessen am platzierten Volumen bis zu TEUR 100.000 Platz sechs. Bei Transaktionsvolumen bis zu TEUR 250.000 rangierte das Institut zum Abschlussstichtag unter den besten 15 Häusern.

Unter der Marke Baader Helvea erzielte die Baader Bank beim Extel Survey 2016 Anfang Juni Spitzenplatzierungen in den Kernmärkten Deutschland, Schweiz und Österreich. In insgesamt 13 von 16 relevanten Kategorien rangierte Baader Helvea unter den besten drei Anbietern. In der Kategorie „Execution German Equities“ wurde Baader Helvea sowohl im Large Cap, als auch im Small&Mid Cap-Bereich auf den ersten Platz gewählt. Das Equity Sales-Team belegte für deutsche Aktien den ersten Platz, für schweizerische Aktien Platz drei.

Im Jahresverlauf 2016 setzte die Baader Bank neue Schwerpunkte in der Kooperation mit Vermögensverwaltern, Family Offices und Kapitalsammelstellen und erweiterte ihr Serviceangebot für deren Endkunden im Bereich Konto- und Depotgeschäft. In der zweiten Jahreshälfte verstärkte die Baader Bank zudem ihre Kompetenzen in den Bereichen CSA-Brokerage, Trading Desk- und Clearing-Services. Diese Erweiterungen konnten allein durch die Auslastung der bestehenden Infrastruktur und ohne größere Investitionen realisiert werden (siehe Kapitel 1.3).

Die betreuten Vermögen im Grundlagengeschäftsfeld Asset Management & Services lagen zum Ende des Geschäftsjahres 2016 bei EUR 5,35 Mrd. und somit um 118,2 % über Vorjahresniveau. Die Zahl der Mandate stieg seit Jahresbeginn 2016 um 9 auf 56.

Das Research-Angebot der Baader Helvea findet regelmäßig Erwähnung in Printmedien und Auftritte in TV-Medien zeugen von der hohen Qualität der publizierten Studien und der Professionalität der Analysten. Die Abdeckung von Unternehmen mit Fokus auf börsennotierte Firmen aus der DACH-Region blieb im Vergleich zum Vorjahr auf unverändertem Niveau. Weiterhin wird ein fundamentaler, nach Sektoren ausgerichteter Ansatz verfolgt, der durch eine gezielte Selektion und die qualitative Analyse von Geschäftsmodellen einen hohen Spezialisierungsgrad aufweist.

Im Januar 2016 führte Baader Helvea die 12. Swiss Equities Conference in der Schweiz durch. Bei der etablierten Konferenz präsentierten sich 54 Schweizer Unternehmen den rund 265 anwesenden Investoren aus 18 Ländern. Auf der jährlichen Baader Investment Conference, die im September 2016 in München stattfand, bot die Baader Bank mit Panels und Foren eine Wissensplattform zu brisanten Regulierungsthemen und MiFID II sowie ein spezielles Equity Trading Symposium. Die Konferenz konnte mit 141 börsennotierten Unternehmen aus Deutschland und Österreich und rund 650 institutionellen Investoren aus 33 Ländern ihre Teilnehmerzahl zum fünften Mal in Folge steigern. Sowohl die Baader Investment Conference als auch die im Juni 2016 durchgeführte Veranstaltung für die strategisch wichtige Zielgruppe der Vermögensverwalter und Family Offices in den Räumen der Baader Bank in Unterschleißheim stellten sich als wirksame Eventmarketing-Maßnahmen zur Intensivierung von Kundenbeziehungen heraus.

2.2.1.3 Geschäftsverlauf der Tochtergesellschaften

Die Erträge des Finanzdienstleistungsinstituts CCPM AG werden im Rahmen des Portfoliomanagements im Wesentlichen von verwalteten Assets under Management (AuM), vereinbarten Managementgebühren und der Höhe der Gewinnbeteiligungseinnahmen bestimmt. Die verwalteten AuM hatten in 2016 im Vergleich zum Vorjahr einen kleinen Rückgang zu verzeichnen, womit sich die Prognose der Geschäftsführung einer flachen Zuwachskurve im Falle einer stagnierender Wertentwicklung annähernd erfüllte. Die Einbußen resultierten im Wesentlichen aus dem Rückgang des Anlagevolumens im Publikumsfonds TriStone UI. Das Anlagevolumen des Publikumsfonds Athena UI war zum Jahresschluss 2016 gegenüber dem Ultimo des Vorjahres nahezu unverändert.

Der Publikumsfonds TriStone UI konnte zu Beginn des Berichtsjahres zunächst deutliche Gewinne erzielen und damit die AuM leicht ausbauen. Eine ab März bis zum November 2016 anhaltend negative Wertentwicklung des Fonds, welche insbesondere durch die in den europäischen Aktienindizes anhaltende Seitwärtsbewegung ausgelöst und verstärkt wurde, hatte jedoch stark abfließende Mittel zur Folge. Zum Jahresende lagen die AuM des TriStone UI Fonds deutlich unter dem Vorjahreswert und es konnte keine Performance Fee vereinnahmt werden. Das Jahresziel, in 2016 eine Konsolidierung des Fondsvermögens herbeizuführen, wurde somit nicht erreicht.

Im Athena UI Fonds wurde zur Jahresmitte 2016 ein neuer Höchstkurs erzielt, der allerdings nur knapp über der alten Marke lag, woraus eine entsprechend kleine Performance Fee resultierte. Für die nach der Athenastrategie verwalteten Spezialfonds wurden zum späteren Abrechnungstermin die High Water Marks nicht erreicht bzw. übertroffen, so dass hier keine Performance Fee anfiel. Insgesamt konnten die für das Berichtsjahr aufgestellten Ertragsprognosen bezüglich der Management Fee sowohl bei den Athena- als auch den TriStone-Fonds erfüllt werden, hinsichtlich der Performance Fee jedoch nur sehr eingeschränkt.

Die Baader & Heins AG ist ein Finanzdienstleistungsinstitut, das auf die Vermittlung vorwiegend illiquider, verzinslicher Finanzprodukte zwischen Emittenten und institutionellen Investoren spezialisiert ist. Zum Kundenkreis gehören institutionelle Großanleger aus dem Versicherungsbereich, dem öffentlichen Sektor sowie dem Bankenbereich im In- und Ausland. Das Geschäftsmodell dieser Tochtergesellschaft wird im Wesentlichen vom Provisionsergebnis bestimmt, welches von der Anzahl der Geschäftsabschlüsse und dem vermittelten Volumen abhängt. Im Berichtszeitraum musste die Gesellschaft im Vergleich zum Vorjahr sowohl Einbußen bei der Anzahl der Geschäftsabschlüsse in Höhe von ca. 4,5 % als auch beim vermittelten Volumen in Höhe von etwas mehr als 13 % hinnehmen. Im Vergleich zur Planung haben sich die Geschäftsabschlüsse und Geschäftsvolumina damit im Rahmen der Erwartungen für das abgelaufene Geschäftsjahr entwickelt.

Die Entwicklung des Provisions- sowie des Jahresergebnisses verlief hingegen deutlich besser als erwartet. Das Provisionsergebnis blieb mit einem Anstieg um 2 % auf Vorjahresniveau. Der für 2016 prognostizierte Rückgang der Provisionserträge um 20 % ist somit nicht eingetreten. Operativ und damit unter Berücksichtigung der gesunkenen Personal- und Verwaltungsaufwände erwirtschaftete Baader & Heins ein Plus von 61 %. Lediglich der Sondereffekt einer notwendigen Abschreibung auf die Tochtergesellschaft SKALIS AG führte gesamt zu einem deutlichen Rückgang des Vorsteuerergebnisses.

Die bereits in den Vorjahren geordneten Vermögens- und Liquiditätsverhältnisse der Gesellschaft blieben jedoch auch im abgelaufenen Geschäftsjahr erhalten.

Die SKALIS AG bietet als Finanzdienstleistungsinstitut ihren Kunden das Management von Mischfondskonzepten für Publikums- und Spezialfonds mit systematischer Risikobegrenzung im Rahmen eines eigenentwickelten Investmentansatzes an. Mischfonds sind Produkte, die mehr als zwei Anlageklassen enthalten, wie z.B. Aktien und Renten. Der Publikumsfonds SKALIS Evolution Defensive wurde mit zwei Tranchen aufgelegt, einer klassischen Retail Tranche und einer Tranche für institutionelle Investoren. Er musste in 2016 eine negative Wertentwicklung hinnehmen, die deutlich hinter den Erwartungen der Investoren zurückblieb.

Auch das Flagship-Produkt SKALIS Evolution Flex hat das Jahr 2016 mit einer nicht zufriedenstellenden negativen Wertentwicklung abgeschlossen.

Aufgrund der unterdurchschnittlichen Performance und des rückläufigen Wachstums der AuM fanden in 2016 signifikante Abflüsse des zu verwaltenden Vermögens statt, so dass die Provisionserträge rückläufig waren und deutlich hinter den Planzahlen für 2016 zurückblieben.

Gleichzeitig konnte durch die vom Vorstand beschlossenen Kosteneinsparungen der Verwaltungsaufwand deutlich gegenüber der Planung reduziert werden.

Die Ertragslage der SKALIS AG hat sich aufgrund der rückläufigen AuM, die zu einer negativen Entwicklung des Provisionsergebnisses führten, sowie der unterdurchschnittlichen Wertentwicklung der verwalteten Fonds in 2016 verschlechtert. Die Geschäftsentwicklung der sich noch in der Marktetablierungsphase befindlichen Gesellschaft ist daher als insgesamt nicht zufriedenstellend einzuschätzen. Dies gilt auch vor dem Hintergrund, dass der in der Ursprungsplanung für das Geschäftsjahr 2016 erwartete Jahresfehlbetrag überschritten wurde.

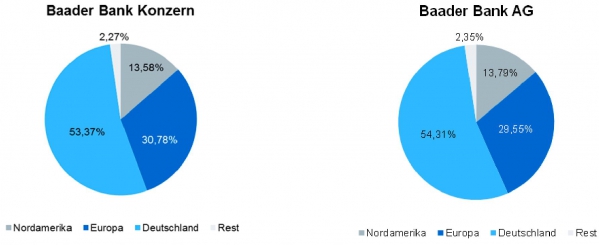

Die schweizerische Tochtergesellschaft Baader Helvea AG (vormals Helvea S.A.) verfügt seit mehr als zehn Jahren über Geschäftsverbindungen zu institutionellen Anlegern weltweit, wobei ein starker Fokus auf Großbritannien, der Schweiz und den USA liegt. Mit dem Erwerb der Baader Helvea Gruppe entwickelte sich die Baader Bank zu einem der größten lokalen Broker in deutschen, österreichischen und schweizerischen Aktien.

Der Geschäftsverlauf der Baader Helvea war in 2016 von Restrukturierungsmaßnahmen geprägt. Zur Stärkung der Vertriebstätigkeit der Baader Helvea Gruppe am nordamerikanischen Markt hat die Baader Helvea Inc. zu Jahresbeginn 2016 ein neues Büro in Boston eröffnet. Die Hauptsitzverlegung nach Zürich und damit verbundene Sondereffekte hatten zur Folge, dass die Tochtergesellschaft nicht an ihren positiven Beitrag zum Konzernergebnis der Baader Bank aus den vergangenen Jahren anknüpfen konnte. Aus Sicht der Geschäftsleitung befindet sich die Baader Helvea nach dem in 2016 vollzogenen strukturellen Umbau in einer branchenspezifischen Anlaufphase und erwartet für 2017 deutlich höhere Erträge.

2.2.2 Vergleich der tatsächlichen Geschäftsentwicklung in 2016 mit den im Vorjahr abgegebenen Prognosen

Insgesamt ist das Geschäftsergebnis des Baader Bank Konzerns in 2016 zufriedenstellend, auch wenn die erwarteten Prognosen in Teilmärkten nicht eingetreten sind und Planergebnisse nur teilweise erreicht werden konnten.

Wurde für das Provisionsergebnis ein sich moderat positiv entwickelnder Kapitalmarkt für Transaktionen erwartet, ist dies im antizipierten Maße nicht eingetreten. Zu unsicher zeigte sich die Aufnahmebereitschaft für neue Platzierungsvolumina. Entsprechend niedrig fiel folglich auch die Anzahl der Mandate und Transaktionen aus. Der Cash Equity-Bereich reüssierte im deutschsprachigen Raum wie erwartet und konnte trotz eines Rückganges des Marktvolumens insgesamt durch Marktanteilsgewinnung die Planungswerte für das Geschäftsjahr 2016 erreichen. Die Helvea Gruppe belastete hier das Konzernprovisionsergebnis, da sich explizit der schweizerische Markt nicht freundlich entwickelte.

Beim Handelsergebnis konnte der geplante nennenswerte Anstieg nicht gänzlich erreicht werden. Es zeigte sich im Vergleich zu 2016 gleichbleibend, was unter dem Gesichtspunkt der starken Abnahme der Handelsvolumina an deutschen Plätzen als überaus zufriedenstellend bezeichnet werden kann. Die positive Entwicklung der Indexstände ging nicht einher mit entsprechend zunehmenden Wertpapierumsätzen.

Unterstützend kann insgesamt eine erfreuliche Entwicklung der Ergebnisbeiträge aus den Grundlagengeschäftsfeldern Banking Services und Asset Management Services genannt werden, die zwar einen noch kleinen Anteil am Gesamtergebnis aufweisen, aufgrund ihrer Unabhängigkeit vom Wertpapierhandel jedoch von wichtiger strategischer Bedeutung sind.

Aufgrund einer bestehenden Kostensensibilität und -flexibilität des Baader Bank Konzerns lagen die Aufwendungen deutlich unter den Prognosen. Der für 2016 geplante Anstieg im Rohertrag sowie das Wiederreichen der Gewinnschwelle auf Konzernebene konnte durch die geschilderten Entwicklungen in den einzelnen Teilmärkten nicht realisiert werden.

Die Baader Bank AG weist jedoch im Einzelabschluss ein leicht positives Ergebnis vor Steuern aus.

2.3 Wirtschaftliche Lage des Baader Bank Konzerns

2.3.1 Vermögens-, Finanz- und Ertragslage

Die Vermögens-, Finanz- und Ertragslage der Baader Bank AG als Muttergesellschaft des Baader Bank Konzerns bestimmt maßgeblich die wirtschaftliche Gesamtentwicklung des Konzerns im abgelaufenen Geschäftsjahr. Die für den Baader Bank Konzern getroffenen Aussagen lassen sich grundsätzlich auch auf die Baader Bank AG übertragen. Dementsprechend wurden der Lagebericht der Baader Bank AG und der des Baader Bank Konzerns gemäß § 315 Abs. 3 HGB zusammengefasst. Soweit sich wesentliche Abweichungen zwischen dem Jahresabschluss der Baader Bank AG und dem Konzernabschluss ergeben sowie ergänzende quantitative Angaben zu machen sind, werden diese in den sich anschließenden Berichtspassagen erläutert und dargestellt.

Der Jahresabschluss und der Konzernabschluss der Baader Bank AG wurden nach den Vorschriften des Handelsgesetzbuches (HGB) und der Verordnung über die Rechnungslegung der Kreditinstitute und Finanzdienstleistungsinstitute („RechKredV“) sowie unter Beachtung der ergänzenden Regelungen des Aktiengesetzes (AktG) aufgestellt und vom Abschlussprüfer PricewaterhouseCoopers GmbH Wirtschaftsprüfungsgesellschaft, München, geprüft. Die Bekanntmachung für das Geschäftsjahr 2016 erfolgt im elektronischen Bundesanzeiger.

2.3.2 Ertragslage

Die Ertragslage des Baader Bank Konzerns im Geschäftsjahr ist geprägt durch das anhaltend anspruchsvolle Geschäftsumfeld. Dabei sind die in den operativen Bereichen aufgezeigten Leistungs- und Ergebnistreiber als zufriedenstellend einzustufen. Im Einzelnen stellt sich die Ertragslage des Baader Bank Konzerns sowie der Baader Bank AG im Geschäftsjahr 2016, im Vergleich zu den Vorjahren 2014 und 2015, wie folgt dar:

| Baader Bank Konzern | 2014 | 2015 | 2016 | Veränderung zum Vorjahr | |

| – Ertragslage – | TEUR / % |

TEUR / % |

TEUR / % |

absolut TEUR |

relativ % |

| Erträge | 116.512 | 111.997 | 100.477 | -11.520 | -10% |

| davon Zinsergebnis1 und laufende Erträge | 3.227 | 2.495 | 3.227 | 732 | 29% |

| darunter Zinsergebnis | 1.318 | 579 | 2.087 | 1.508 | > 100% |

| darunter laufende Erträge | 1.909 | 1.916 | 1.140 | -776 | -41% |

| Anteil an den Erträgen | 3% | 2% | 3% | ||

| davon Provisionsergebnis1 | 52.402 | 50.147 | 40.747 | -9.400 | -19% |

| Anteil an den Erträgen | 45% | 45% | 41% | ||

| davon Handelsergebnis1, 2 | 43.761 | 52.553 | 52.809 | 256 | 0% |

| Anteil an den Erträgen | 38% | 47% | 53% | ||

| davon Sonstige Erträge | 17.122 | 6.802 | 3.694 | -3.108 | -46% |

| darunter sonstige betriebliche Erträge | 3.131 | 5.088 | 2.328 | -2.760 | -54% |

| darunter Erträge aus Zuschreibungen3 sowie Erträge aus der Auflösung von Rückstellungen im Kreditgeschäft | 12.071 | 0 | 1.366 | 1.366 | 100% |

| darunter Erträge aus der Auflösung des Fonds für allgemeine Bankrisiken | 1.920 | 1.714 | 0 | -1.714 | -100% |

| Anteil an den Erträgen | 15% | 6% | 4% | ||

| Aufwendungen | 116.277 | 119.590 | 102.610 | -16.980 | -14% |

| davon Personalaufwand | 61.037 | 54.209 | 50.289 | -3.920 | -7% |

| Anteil an den Aufwendungen | 52% | 45% | 49% | ||

| davon Verwaltungsaufwand und sonstige betriebliche Aufwendungen | 42.044 | 42.242 | 41.344 | -898 | -2% |

| darunter andere Verwaltungsaufwendungen | 41.081 | 39.943 | 38.329 | -1.614 | -4% |

| darunter sonstige betriebliche Aufwendungen | 963 | 2.299 | 3.015 | 716 | 31% |

| Anteil an den Aufwendungen | 36% | 35% | 40% | ||

| davon Abschreibungen | 9.920 | 20.579 | 9.943 | -10.636 | -52% |

| darunter Abschreibungen und Wertberichtigungen auf immaterielle Anlagewerte und Sachanlagen | 9.920 | 10.991 | 9.943 | -1.048 | -10% |

| darunter sonstige Abschreibungen und Wertberichtigungen4 sowie Zuführungen zu Rückstellungen im Kreditgeschäft | 0 | 9.588 | 0 | -9.588 | -100% |

| Anteil an den Aufwendungen | 9% | 17% | 10% | ||

| davon Zuführungen zum Fonds für allgemeine Bankrisiken | 0 | 0 | 584 | 584 | 100% |

| Anteil an den Aufwendungen | 0% | 0% | 1% | ||

| davon Ergebnis aus Anteilen an assozziierten Unternehmen | 3.276 | 2.560 | 450 | -2.110 | -82% |

| Anteil an den Aufwendungen | 3% | 2% | 0% | ||

| Ergebnis vor Steuern (EBT) | 235 | -7.593 | -2.133 | 5.460 | 72% |

| Steuern | 1.400 | 803 | 1.486 | 683 | 85% |

| Steuerquote | > 100 % | -11% | -70% | ||

| Konzernergebnis vor Anteilen anderer Gesellschafter | -1.165 | -8.396 | -3.619 | 4.777 | 57% |

| Minderheitsgesellschaftern zustehendes Ergebnis | -355 | 19 | 137 | 118 | > 100% |

| Konzernjahresergebnis | -1.520 | -8.377 | -3.482 | 4.895 | 58% |

| Gewinn- / Verlustvortrag des Mutterunternehmens | 660 | 918 | -6.546 | -7.464 | – |

| Einstellungen in / Entnahmen aus Gewinnrücklagen | 2.234 | 913 | 3.386 | 2.473 | > 100% |

| Konzernbilanzgewinn / -verlust | 1.374 | -6.546 | -6.642 | -96 | -1% |

| Kennzahlen | |||||

| Rohertrag (Umsatz)5 | 99.390 | 105.195 | 96.783 | -8.412 | -8% |

| Operatives Ergebnis6 | -12.648 | 52 | -1.778 | -1.830 | – |

| Aufwand-Ertrag-Relation | 100% | 107% | 102% | ||

| Personalintensität7 | 61% | 52% | 52% | ||

| Verwaltungsintensität8 | 41% | 38% | 40% | ||

| Eigenkapitalrendite vor Steuern9 | 0% | -8% | -2% | ||

1 Korrespondierende Erträge und Aufwendungen sind saldiert ausgewiesen

2 Nettoertrag des Handelsbestands

3 Zuschreibungen zu Forderungen und bestimmten Wertpapieren sowie Beteiligungen und Wertpapieren des Anlagevermögens

4 Abschreibungen und Wertberichtigungen auf Forderungen und bestimmte Wertpapiere sowie Beteiligungen, Wertpapiere des AV

5 Entspricht dem Rohertrag, der sich aus den Posten Zinsergebnis und laufende Erträge, Provisionsergebnis und Handelsergebnis zusammensetzt

6 Rohertrag abzgl. Personal- und anderer Verwaltungsaufwand sowie Abschreibungen auf immaterielle Anlagewerte und Sachanlagen

7 Personalaufwand in % vom Umsatz bzw. Rohertrag

8 Verwaltungsaufwand in % vom Umsatz bzw. Rohertrag

9 EBT in % vom Eigenkapital

Tabelle 1: Indikatoren zur Ertragslage des Baader Bank Konzerns

| Baader Bank AG | 2014 | 2015 | 2016 | Veränderung zum Vorjahr | |

| – Ertragslage – | TEUR / % |

TEUR / % |

TEUR / % |

absolut TEUR |

relativ % |

| Erträge | 96.617 | 92.253 | 85.152 | -7.101 | -8% |

| davon Zinsergebnis1 und laufende Erträge | 4.725 | 4.168 | 4.201 | 33 | 1% |

| darunter Zinsergebnis | 1.345 | 635 | 2.150 | 1.515 | > 100% |

| darunter laufende Erträge | 3.380 | 3.533 | 2.051 | -1.482 | -42% |

| Anteil an den Erträgen | 5% | 5% | 5% | ||

| davon Provisionsergebnis1 | 28.334 | 25.064 | 21.287 | -3.777 | -15% |

| Anteil an den Erträgen | 29% | 27% | 25% | ||

| davon Handelsergebnis1, 2 | 43.802 | 52.553 | 52.809 | 256 | 0% |

| Anteil an den Erträgen | 45% | 57% | 62% | ||

| davon Sonstige Erträge | 19.756 | 10.468 | 6.855 | -3.613 | -35% |

| darunter sonstige betriebliche Erträge | 6.382 | 8.827 | 5.489 | -3.338 | -38% |

| darunter Erträge aus Zuschreibungen3 sowie Erträge aus der Auflösung von Rückstellungen im Kreditgeschäft | 11.574 | 0 | 1.366 | 1.366 | 100% |

| darunter Erträge aus der Auflösung des Fonds für allgemeine Bankrisiken | 1.800 | 1.641 | 0 | -1.641 | -100% |

| Anteil an den Erträgen | 20% | 11% | 8% | ||

| Aufwendungen | 95.665 | 99.763 | 85.148 | -14.615 | -15% |

| davon Personalaufwand | 46.910 | 40.110 | 37.721 | -2.389 | -6% |

| Anteil an den Aufwendungen | 49% | 40% | 44% | ||

| davon Verwaltungsaufwand und sonstige betriebliche Aufwendungen | 36.925 | 37.533 | 38.049 | 516 | 1% |

| darunter andere Verwaltungsaufwendungen | 35.576 | 35.640 | 35.055 | -585 | -2% |

| darunter sonstige betriebliche Aufwendungen | 1.349 | 1.893 | 2.994 | 1.101 | 58% |

| Anteil an den Aufwendungen | 39% | 38% | 45% | ||

| davon Abschreibungen | 11.830 | 22.120 | 8.752 | -13.368 | -60% |

| darunter Abschreibungen und Wertberichtigungen auf immaterielle Anlagewerte und Sachanlagen | 8.819 | 9.757 | 8.752 | -1.005 | -10% |

| darunter sonstige Abschreibungen und Wertberichtigungen4 sowie Zuführungen zu Rückstellungen im Kreditgeschäft | 3.011 | 12.363 | 0 | -12.363 | -100% |

| Anteil an den Aufwendungen | 12% | 22% | 10% | ||

| davon Sonstige Aufwendungen | 0 | 0 | 626 | 626 | 100% |

| darunter Aufwendungen aus der Zuführung des Fonds für allgemeine Bankrisiken | 0 | 0 | 626 | 626 | 100% |

| Anteil an den Aufwendungen | |||||

| Ergebnis vor Steuern (EBT) | 952 | -7.510 | 4 | 7.514 | – |

| Steuern | 238 | -46 | 100 | 146 | – |

| Steuerquote | 25% | -1% | > 100% | ||

| Jahresüberschuss (JÜ) / -fehlbetrag | 714 | -7.464 | -96 | 7.368 | 99% |

| Gewinn- / Verlustvortrag aus dem Vorjahr | 660 | 918 | -6.546 | -7.464 | – |

| Bilanzgewinn /-verlust | 1.374 | -6.546 | -6.642 | -96 | -1% |

| Kennzahlen | |||||

| Rohertrag (Umsatz)5 | 76.861 | 81.785 | 78.297 | -3.488 | -4% |

| Operatives Ergebnis6 | -14.444 | -3.722 | -3.231 | 491 | 13% |

| Aufwand-Ertrag-Relation | 99% | 108% | 100% | ||

| Personalintensität7 | 61% | 49% | 48% | ||

| Verwaltungsintensität8 | 46% | 44% | 45% | ||

| Eigenkapitalrendite vor Steuern9 | 1% | -7% | 0% | ||

1 Korrespondierende Erträge und Aufwendungen sind saldiert ausgewiesen

2 Nettoertrag des Handelsbestands

3 Zuschreibungen zu Forderungen und bestimmten Wertpapieren sowie Beteiligungen, Anteilen an verbundenen Unternehmen und Wertpapieren des Anlagevermögens

4 Abschreibungen und Wertberichtigungen auf Forderungen und bestimmte Wertpapiere sowie Beteiligungen, Anteile an verbundenen Unternehmen und Wertpapiere des AV

5 Entspricht dem Rohertrag, der sich aus den Posten Zinsergebnis und laufende Erträge, Provisionsergebnis und Handelsergebnis zusammensetzt

6 Rohertrag abzgl. Personal- und anderer Verwaltungsaufwand sowie Abschreibungen auf immaterielle Anlagewerte und Sachanlagen

7 Personalaufwand in % vom Umsatz bzw. Rohertrag

8 Verwaltungsaufwand in % vom Umsatz bzw. Rohertrag

9 EBT in % vom Eigenkapital

Tabelle 2: Indikatoren zur Ertragslage der Baader Bank AG

Während die laufenden Erträge aufgrund niedrigerer Dividendenerträge im Vergleich zum Vorjahr um TEUR 776 auf TEUR 1.140 rückläufig waren (Baader Bank AG: um TEUR 1.482 auf TEUR 2.051), konnte das Zinsergebnis deutlich von TEUR 579 auf TEUR 2.087 (Baader Bank AG: von TEUR 635 auf TEUR 2.150) gesteigert werden. Das Zinsergebnis war im Wesentlichen geprägt durch Zinserträge aus festverzinslichen Wertpapieren (TEUR 8.605) sowie aus Kredit- und Geldmarktgeschäften (TEUR 437), denen korrespondierend Zinsaufwendungen aus der Begebung eigener Schuldscheindarlehen (Baader Bank AG: TEUR 5.963) und der Refinanzierung der Konzernzentrale am Standort Unterschleißheim (Baader Bank AG: TEUR 880) gegenüberstanden. Der Anstieg des Zinsergebnisses um TEUR 1.508 (Baader Bank AG: um TEUR 1.515) entfällt im Wesentlichen auf niedrigere Zinsaufwendungen durch die Fälligkeit höher verzinslicher Schuldscheindarlehen. Mit einem Anteil an den Gesamterträgen von insgesamt 3 % (Baader Bank AG: 5 %) sind das Zinsergebnis und die laufenden Erträge – unverändert zum Vorjahr – für die Ertragslage des Konzerns von untergeordneter Bedeutung.

Mit TEUR 40.747 (Baader Bank AG: TEUR 21.287) leistet das Provisionsergebnis ähnlich wie in den Vorjahren einen wesentlichen Beitrag und stellt 41 % der Konzernerträge (Baader Bank AG: 25 % der Erträge). Die nachfolgend beschriebenen Faktoren haben wesentlich dazu beigetragen, dass das Provisionsergebnis im Konzern um 19 % bzw. TEUR 9.400 zurückgegangen ist (Baader Bank AG: um 15 % bzw. TEUR 3.777). Neben einem um TEUR 3.703 geringeren Courtage- und Transaktionsergebnis von TEUR 10.643, haben reduzierte Platzierungsvolumen, eine Zurückhaltung institutioneller Investoren und strukturierungsbedingte Sondereffekte, wie beispielsweise die Konzentration der schweizerischen Aktivitäten auf den Standort Zürich und die damit einhergehende Schließung des Standortes Genf, ein Erreichen des Vorjahresniveaus verhindert. Auch wenn Ertragsrückgänge durch ein erweitertes Produktspektrum auf der Emittentenseite in Teilen kompensiert wurden, ist das Provisionsergebnis aus Kapitalmarktdienstleistungen um TEUR 2.867 auf TEUR 4.079 zurückgegangen (Baader Bank AG: um TEUR 2.353 auf TEUR 3.608). Das verhaltene Marktniveau in Kombination mit den beschriebenen Sondereffekten führten ebenfalls zu deutlichen Ertragseinbußen im Cash Equity Geschäft des Konzerns, welches um insgesamt TEUR 3.693 auf TEUR 25.398 zurückgegangen ist. Dagegen verzeichnete die Baader Bank AG mittels der Gewinnung weiterer Marktanteile sowie der Steigerung der Anzahl der international agierenden Investoren im Cash Equity Geschäft einen Anstieg um TEUR 1.525 auf TEUR 18.628.

Positiv beeinflusst haben das Provisionsergebnis das Ergebnis aus der Vermittlung von Schuldscheindarlehen mit einem leichten Anstieg um TEUR 409 (Baader Bank AG: Rückgang um TEUR 14), das Ergebnis aus Management- und Performancefee mit einem Anstieg um TEUR 182 (Baader Bank AG: um TEUR 39) sowie die um TEUR 558 im Vergleich zum Vorjahr erneut gesunkenen Abwicklungs- und Börsengebühren (Baader Bank AG: um TEUR 485). Das sonstige Provisionsergebnis ist um TEUR 75 zurückgegangen (Baader Bank AG: Anstieg um TEUR 246).

Im Gegensatz zum Provisionsergebnis weist das Handelsergebnis eine stabile Seitwärtsbewegung auf. Der Ergebnisbeitrag in Höhe von TEUR 52.809 liegt insgesamt auf Vorjahresniveau und resultiert vollständig aus der Baader Bank AG als Handelsbuchinstitut. Hierzu hat, was aus Sicht des Vorstands positiv zu bewerten ist, wesentlich das Kerngeschäftsfeld Market Making beigetragen. Das abgelaufene Geschäftsjahr war von einer Stabilisierung der Handelsvolumina auf sehr niedrigem Niveau geprägt. Positiv hervorzuheben sind zudem die Hinzugewinnung weiterer Order-Flow Provider im außerbörslichen Handel sowie der seit 2015 bestehende Anschluss der Baader Bank AG als exklusiver Market Maker an der Börse Gettex.

Die sonstigen Erträge weisen einen Rückgang um TEUR 3.108 auf TEUR 3.694 auf (Baader Bank AG: um TEUR 3.613 auf TEUR 6.855). Diese beruhen größtenteils auf im Vergleich zum Vorjahr niedrigeren laufenden betrieblichen Erträgen sowie, bedingt durch die Zuführung zum Fonds für allgemeine Bankrisiken, fehlenden Erträgen aus einer möglichen Auflösung. Deutlich positiv ausgefallen sind hingegen die Bewertungsgewinne im Anlagebuch, die sich mit TEUR 6.100 in den Erträgen aus Zuschreibungen zu Forderungen und bestimmten Wertpapieren niederschlagen und somit saldiert zu einem positiven Gesamtbeitrag in Höhe von TEUR 1.366 beitrugen.

Die Aufwendungen verzeichneten einen deutlichen Rückgang um 14 % bzw. TEUR 16.980 auf insgesamt TEUR 102.610 (Baader Bank AG: um 15 % bzw. TEUR 14.615 auf TEUR 85.148). Sowohl die Personal-, Verwaltungs-, als auch die sonstigen betrieblichen Aufwendungen sind im Vergleich zum Vorjahr teils deutlich gesunken und liegen insgesamt unter Plan. Den stärksten Rückgang verzeichnen die Personalaufwendungen mit TEUR 3.920 auf nunmehr TEUR 50.289 (Baader Bank AG: um TEUR 2.389 auf TEUR 37.721). Ursächlich hierfür sind vor allem ergebnisbezogene und somit niedrigere variable Vergütungsbestandteile sowie niedrigere Zuführungen zu den Pensionsrückstellungen.

Nachdem die Anfang des Jahres 2015 eingeleiteten Kostensenkungsmaßnahmen im abgelaufenen Geschäftsjahr ihre volle Wirkung entfalten konnten, sank der andere Verwaltungsaufwand im Vorjahresvergleich ebenfalls um weitere TEUR 1.614 auf nunmehr TEUR 38.329 (Baader Bank AG: um TEUR 585 auf TEUR 35.055). Eine erfreuliche Entwicklung schlägt sich vor allem auch in den Abschreibungen nieder. War das Ergebnis im Vorjahr noch deutlich von hohen Bewertungsverlusten im Anlagebuch und Abschreibungen bei den vom Baader Bank Konzern gehaltenen Anteilen an assoziierten Unternehmen geprägt, schlugen im Geschäftsjahr 2016 nur planmäßige Abschreibungen auf immaterielle Anlagewerte und Sachanlagen mit insgesamt TEUR 9.943 (Baader Bank AG: TEUR 8.752) zu Buche.

Dem Fonds für allgemeine Bankrisiken wurden im Geschäftsjahr 2016 in Übereinstimmung mit § 340e Abs. 4 HGB TEUR 584 (Baader Bank AG: TEUR 626) zugeführt. Der Sonderposten ist zum Bilanzstichtag mit TEUR 22.120 (Baader Bank AG: TEUR 22.135) dotiert.

Trotz negativem bzw. ausgeglichenem Ergebnis vor Steuern wird sowohl im Konzernabschluss als auch im Einzelabschluss ein Steueraufwand aus laufenden Steuern ausgewiesen. Dies liegt für den Einzelabschluss der Baader Bank AG an nicht abzugsfähigen Betriebsausgaben und Abschreibungen. Der Steueraufwand im Konzernabschluss resultiert vor allem aus den positiven Ergebnisbeiträgen von Tochtergesellschaften, die steuerlich nicht mit negativen Ergebnissen saldiert werden können. Zudem macht der Konzern von dem Wahlrecht Gebrauch, Aktivüberhänge aus latenten Steuern nicht zu bilanzieren.

Infolge der beschriebenen Faktoren konnte das Konzernergebnis nach Steuern mit einem um TEUR 4.895 geringer ausfallenden Verlust auf TEUR – 3.482 (Vorjahr TEUR – 8.377) gesteigert werden. In der Baader Bank AG hat sich das Jahresergebnis mit TEUR – 96 um TEUR 7.368 deutlich im Vergleich zum Vorjahr verbessert. Der Rohertrag verzeichnete dagegen einen Rückgang um 8 % bzw. TEUR 8.412 (Baader Bank AG: 4 % bzw. TEUR 3.488). Ohne Berücksichtigung der Sondereffekte des Vorjahres ergab sich entsprechend auch ein Rückgang des operativen Ergebnisses um TEUR 1.830.

2.3.3 Finanz- und Vermögenslage

Die Bilanzsumme beläuft sich zum Stichtag auf TEUR 578.536 und liegt mit einem nur leichten Anstieg um TEUR 2.206 insgesamt auf Vorjahresniveau (Baader Bank AG: um TEUR 3.519 auf TEUR 582.139). Ungeachtet dessen, hat die Bilanzstruktur des Baader Bank Konzerns sowohl auf der Aktiv- als auch der Passivseite Veränderungen erfahren. Die Veränderungen der Aktiva resultieren im Wesentlichen aus einem stichtagsbedingten Rückgang der täglich fälligen Forderungen an Kreditinstitute um TEUR 23.876 (Baader Bank AG: um TEUR 23.829) und einem Rückgang der Schuldverschreibungen um TEUR 20.101, denen ein deutlicher Anstieg des Guthabens bei der Deutschen Bundesbank um TEUR 59.718 gegenüberstand. Die Passivseite erfuhr Veränderungen im Wesentlichen in den täglich fälligen Bank- und Kundenverbindlichkeiten mit einem Anstieg um TEUR 22.667 (Baader Bank AG: um TEUR 19.188), den Bankverbindlichkeiten mit vereinbarter Laufzeit durch den Abschluss eines Geldmarktgeschäftes mit einem Anstieg um TEUR 13.641 sowie einem durch die Rückzahlung einzelner Mittelhereinnahmen aus eigenen begebenen Schuldscheindarlehen innerhalb der Verbindlichkeiten gegenüber Kunden mit vereinbarter Laufzeit resultierendem Rückgang um TEUR 31.514. Die bilanzielle Eigenkapitalquote liegt unverändert sowohl innerhalb des Konzerns als auch der Baader Bank AG bei 17 %.

Im Einzelnen stellten sich die Vermögenslage und die Bilanzbewegungen des Baader Bank Konzerns sowie der Baader Bank AG zum Abschlussstichtag wie folgt dar:

| Baader Bank Konzern | 2014 | 2015 | 2016 | Veränderung zum Vorjahr | |

| – Finanz- und Vermögenslage – | TEUR/ % |

TEUR / % |

TEUR / % |

absolut TEUR |

relativ % |

| Kurzfristiges Vermögen | 569.295 | 492.627 | 503.312 | 10.685 | 2% |

| Anteil des kfr. Vermögens an der Bilanzsumme | 86% | 85% | 87% | ||

| davon Barreserve | 7.683 | 14.593 | 74.311 | 59.718 | > 100% |

| davon Forderungen an Kreditinstitute | 199.321 | 117.067 | 95.166 | -21.901 | -19% |

| darunter täglich fällig | 76.291 | 98.204 | 74.328 | -23.876 | -24% |

| darunter andere Forderungen | 123.030 | 18.863 | 20.838 | 1.975 | 10% |

| davon Forderungen an Kunden | 37.148 | 30.253 | 34.988 | 4.735 | 16% |

| davon Schulverschreibungen und andere festverzinsliche Wertpapiere | 205.483 | 225.003 | 204.902 | -20.101 | -9% |

| davon Aktien und andere nicht festverzinsliche Wertpapiere | 29.507 | 27.124 | 23.534 | -3.590 | -13% |

| davon Handelsbestand | 75.989 | 59.995 | 54.301 | -5.694 | -9% |

| davon sonstige Aktiva und Rechnungsabgrenzungsposten | 14.164 | 18.592 | 16.110 | -2.482 | -13% |

| Langfristiges Vermögen | 93.998 | 83.703 | 75.224 | -8.479 | -10% |

| Anteil des lfr. Vermögens an der Bilanzsumme | 14% | 15% | 13% | ||

| davon Beteiligungen und Anteile an assoziierten Unternehmen | 10.048 | 5.968 | 5.518 | -450 | -8% |

| davon immaterielle Anlagewerte | 30.891 | 27.006 | 21.002 | -6.004 | -22% |

| davon Sachanlagen | 46.608 | 43.980 | 41.908 | -2.072 | -5% |

| davon aktiver Unterschiedsbetrag aus der Vermögensverrechnung | 6.451 | 6.749 | 6.796 | 47 | 1% |

| darunter Pensionsverpflichtungen | -5.659 | -7.158 | -10.132 | 2.974 | 42% |

| darunter beizulegender Zeitwert des Deckungsvermögens1 | 12.110 | 13.907 | 16.928 | 3.021 | 22% |

| Bilanzsumme | 663.293 | 576.330 | 578.536 | 2.206 | 0% |

| Fremdfinanzierung | 511.332 | 444.183 | 448.707 | 4.524 | 1% |

| Fremdfinanzierungsmittel in % der Bilanzsumme | 77% | 77% | 78% | ||

| davon Verbindlichkeiten gegenüber Kreditinstituten | 87.568 | 53.223 | 61.174 | 7.951 | 15% |

| darunter täglich fällig | 20.443 | 21.214 | 15.524 | -5.690 | -27% |

| darunter mit vereinbarter Laufzeit oder Kündigungsfrist | 67.125 | 32.009 | 45.650 | 13.641 | 43% |

| davon Verbindlichkeiten gegenüber Kunden | 416.755 | 386.031 | 382.874 | -3.157 | -1% |

| darunter täglich fällig | 139.410 | 154.536 | 182.893 | 28.357 | 18% |

| darunter mit vereinbarter Laufzeit oder Kündigungsfrist | 277.345 | 231.495 | 199.981 | -31.514 | -14% |

| davon sonstige Verbindlichkeiten | 7.009 | 4.929 | 4.659 | -270 | -5% |

| Sonstige Refinanzierungsmittel | 43.213 | 31.992 | 33.814 | 1.822 | 6% |

| Sonstige Refinanzierungsquote | 7% | 6% | 6% | ||

| davon Handelsbestand | 8.684 | 1.686 | 2.116 | 430 | 26% |

| davon Rückstellungen | 11.272 | 8.770 | 9.578 | 808 | 9% |

| davon Fonds für allgemeine Bankrisiken | 23.250 | 21.536 | 22.120 | 584 | 3% |

| davon Rechnungsabgrenzungsposten | 7 | 0 | 0 | 0 | 0% |

| Bilanzielles Eigenkapital | 108.748 | 100.155 | 96.015 | -4.140 | -4% |

| Bilanzielle EK-Quote | 16% | 17% | 17% | ||

| davon gezeichnetes Kapital | 45.632 | 45.632 | 45.632 | 0 | 0% |

| davon Kapitalrücklage | 31.431 | 31.431 | 31.431 | 0 | 0% |

| davon Gewinnrücklagen | 28.315 | 28.230 | 24.565 | -3.665 | -13% |

| davon Anteile anderer Gesellschafter | 1.996 | 1.408 | 1.029 | -379 | -27% |

| davon Bilanzgewinn/-verlust | 1.374 | -6.546 | -6.642 | -96 | -1% |

| Außerbilanzielle Verpflichtungen | 1.335 | 10.102 | 25.452 | 15.350 | > 100% |

| davon Eventualverbindlichkeiten aus Bürgschaften und Gewährleistungsverträgen | 3 | 5 | 13.255 | 13.250 | > 100% |

| davon Verpflichtungen aus Kreditzusagen | 1.332 | 10.097 | 12.197 | 2.100 | 21% |

| Kennzahlen | |||||

| Liquide Mittel2 | 83.974 | 112.797 | 148.639 | 35.842 | 32% |

| Bilanzieller Liquiditätsüberschuss3 | 240.319 | 257.202 | 247.037 | -10.165 | -4% |

| Modifizierte EK-Quote4 | 20% | 21% | 20% | ||

1 Deckungsvermögen setzt sich aus beizulegendem Zeitwert folgender Bilanzpositionen zusammen: Forderungen an KI, Aktien und andere nicht estverzinsliche Wertpapiere, Rückdeckungswerte aus Versicherungen

2 Liquide Mittel setzen sich per Definition aus den Bilanzpositionen Barreserve und täglich fällige Forderungen an Kreditinstitute zusammen

3 Bilanzieller Liquiditätsüberschuss entspricht der Summe kurzfristiger Forderungen, jederzeit veräußerbarer Wertpapiere sowie kurzfristiger Verbindlichkeiten

4 bilanzielle EK-Quote inklusive Fonds für allgemeine Bankrisiken

Tabelle 3: Indikatoren zur Finanz- und Vermögenslage des Baader Bank Konzerns

| Baader Bank AG | 2014 | 2015 | 2016 | Veränderung zum Vorjahr | |

| – Finanz- und Vermögenslage – | TEUR / % |

TEUR/% | TEUR/% | absolut TEUR |

relativ % |

| Kurzfristiges Vermögen | 553.563 | 479.184 | 489.612 | 10.428 | 2% |

| Anteil des kfr. Vermögens an der Bilanzsumme | 84% | 83% | 84% | ||

| davon Barreserve | 7.682 | 14.592 | 74.310 | 59.718 | > 100% |

| davon Forderungen an Kreditinstitute | 184.833 | 103.748 | 81.913 | -21.835 | -21% |

| darunter täglich fällig | 64.557 | 87.473 | 63.644 | -23.829 | -27% |

| darunter andere Forderungen | 120.276 | 16.275 | 18.269 | 1.994 | 12% |

| davon Forderungen an Kunden | 38.130 | 32.392 | 37.231 | 4.839 | 15% |

| davon Schulverschreibungen und andere festverzinsliche Wertpapiere | 205.483 | 225.003 | 204.902 | -20.101 | -9% |

| davon Aktien und andere nicht festverzinsliche Wertpapiere | 28.193 | 25.502 | 21.950 | -3.552 | -14% |

| davon Handelsbestand | 75.989 | 59.995 | 54.301 | -5.694 | -9% |

| davon sonstige Aktiva und Rechnungsabgrenzungsposten | 13.253 | 17.952 | 15.005 | -2.947 | -16% |

| Langfristiges Vermögen | 108.490 | 99.436 | 92.527 | -6.909 | -7% |

| Anteil des lfr. Vermögens an der Bilanzsumme | 16% | 17% | 16% | ||

| davon Beteiligungen und Anteile an verbundenen Unternehmen | 30.148 | 26.745 | 26.876 | 131 | 0% |

| davon immaterielle Anlagewerte | 26.066 | 22.436 | 17.257 | -5.179 | -23% |

| davon Sachanlagen | 45.825 | 43.506 | 41.598 | -1.908 | -4% |

| davon aktiver Unterschiedsbetrag aus der Vermögensverrechnung | 6.451 | 6.749 | 6.796 | 47 | 1% |

| darunter Pensionsverpflichtungen | -5.659 | -7.158 | -10.132 | 2.974 | 42% |

| darunter beizulegender Zeitwert des Deckungsvermögens1 | 12.110 | 13.907 | 16.928 | 3.021 | 22% |

| Bilanzsumme | 662.053 | 578.620 | 582.139 | 3.519 | 1% |

| Fremdfinanzierung | 513.835 | 449.625 | 450.758 | 1.133 | 0% |

| Fremdfinanzierungsmittel in % der Bilanzsumme | 78% | 78% | 77% | ||

| davon Verbindlichkeiten gegenüber Kreditinstituten | 86.634 | 53.222 | 61.174 | 7.952 | 15% |

| darunter täglich fällig | 20.197 | 21.213 | 15.524 | -5.689 | -27% |

| darunter mit vereinbarter Laufzeit oder Kündigungsfrist | 66.437 | 32.009 | 45.650 | 13.641 | 43% |

| davon Verbindlichkeiten gegenüber Kunden | 421.113 | 392.221 | 385.585 | -6.636 | -2% |

| darunter täglich fällig | 141.768 | 160.726 | 185.603 | 24.877 | 15% |

| darunter mit vereinbarter Laufzeit oder Kündigungsfrist | 279.345 | 231.495 | 199.982 | -31.513 | -14% |

| davon sonstige Verbindlichkeiten | 6.088 | 4.182 | 3.999 | -183 | -4% |

| Sonstige Refinanzierungsmittel | 39.686 | 28.383 | 30.865 | 2.482 | 9% |

| Sonstige Refinanzierungsquote | 6% | 5% | 5% | ||

| davon Handelsbestand | 8.684 | 1.686 | 2.116 | 430 | 26% |

| davon Rückstellungen | 7.852 | 5.188 | 6.614 | 1.426 | 27% |

| davon Fonds für allgemeine Bankrisiken | 23.150 | 21.509 | 22.135 | 626 | 3% |

| Bilanzielles Eigenkapital | 108.532 | 100.612 | 100.516 | -96 | 0% |

| Bilanzielle EK-Quote | 16% | 17% | 17% | ||

| davon gezeichnetes Kapital | 45.632 | 45.632 | 45.632 | 0 | 0% |

| davon Kapitalrücklage | 31.431 | 31.431 | 31.431 | 0 | 0% |

| davon Gewinnrücklagen | 30.095 | 30.095 | 30.095 | 0 | 0% |

| davon Bilanzgewinn/-verlust | 1.374 | -6.546 | -6.642 | -96 | -1% |

| Außerbilanzielle Verpflichtungen | 1.335 | 10.102 | 25.452 | 15.350 | > 100% |

| davon Eventualverbindlichkeiten aus Bürgschaften und Gewährleistungsverträgen | 3 | 5 | 13.255 | 13.250 | > 100% |

| davon Verpflichtungen aus Kreditzusagen | 1.332 | 10.097 | 12.197 | 2.100 | 21% |

| Kennzahlen | |||||

| Liquide Mittel2 | 72.239 | 102.065 | 137.954 | 35.889 | 35% |

| Bilanzieller Liquiditätsüberschuss3 | 227.814 | 241.626 | 235.038 | -6.588 | -3% |

| Modifizierte EK-Quote4 | 20% | 21% | 21% | ||

1 Deckungsvermögen setzt sich aus beizulegendem Zeitwert folgender Bilanzpositionen zusammen: Forderungen an KI, Aktien und andere nicht estverzinsliche Wertpapiere, Rückdeckungswerte aus Versicherungen

2 Liquide Mittel setzen sich per Definition aus den Bilanzpositionen Barreserve und täglich fällige Forderungen an Kreditinstitute zusammen

3 Bilanzieller Liquiditätsüberschuss entspricht der Summe kurzfristiger Forderungen, jederzeit veräußerbarer Wertpapiere sowie kurzfristiger Verbindlichkeiten

4 bilanzielle EK-Quote inklusive Fonds für allgemeine Bankrisiken

Tabelle 4: Indikatoren zur Finanz- und Vermögenslage der Baader Bank AG

2.3.3.1 Kurzfristiges Vermögen

Die Buchwerte der Forderungen an Kreditinstitute reduzierten sich um TEUR 21.901 auf TEUR 95.166 (Baader Bank AG: um TEUR 21.835 auf TEUR 81.913) bei gleichzeitigem Anstieg der Guthaben bei Zentralnotenbanken um TEUR 59.718 auf TEUR 74.311. Der Rückgang des Bestands an Schuldverschreibungen und anderen festverzinslichen Wertpapieren resultierte im Wesentlichen aus dem Abgang von Anleihen anderer Emittenten. Im Berichtsjahr sind die neu erworbenen Bestände an Aktien und anderen nicht festverzinslichen Wertpapieren ausschließlich der Liquiditätsreserve zugeordnet worden. Der Gesamtbestand der Schuldverschreibungen von TEUR 204.902 bestand, wie schon in den Vorjahren, mit TEUR 151.710 zum überwiegenden Teil aus Unternehmensanleihen. Der Handelsbestand ist stichtagsbedingt um TEUR 5.694 bzw. 9 % auf TEUR 54.301 leicht zurückgegangen.

Der Wertpapierbestand enthielt zum 31. Dezember 2016 Anleihen und Schuldverschreibungen (Marktwerte) von in den sogenannten GIIPS Staaten (Griechenland, Italien, Irland, Portugal, Spanien) ansässigen Emittenten in folgendem Umfang:

| Sonstige Emittenten TEUR |

Öffentliche Emittenten TEUR |

|

| Griechenland | 15 | 36 |

| Italien | 0 | 0 |

| Irland | 4.169 | 4.111 |

| Portugal | 0 | 0 |

| Spanien | 5 | 1 |

| GIIPS Staaten 31.12.2016 | 4.189 | 4.148 |

Tabelle 5: Wertpapierbestand GIIPS Staaten per 31. Dezember 2016

Die sonstigen Aktiva und Rechnungsabgrenzungsposten sind insgesamt um TEUR 2.482 auf TEUR 16.110 (Baader Bank AG: um TEUR 2.947 auf TEUR 15.005) gesunken. Dies ist hauptsächlich auf den Rückgang bei den sonstigen Vermögensgegenständen in Höhe von TEUR 2.391 (Baader Bank AG: TEUR 2.401) aufgrund niedrigerer Steuerforderungen sowie einer ratierlichen Rückzahlung von Körperschaftsteuerguthaben zurückzuführen.

Einen leichten Anstieg im Vergleich zum Vorjahr verzeichnete ebenfalls der aktive Unterschiedsbetrag aus der Vermögensverrechnung um TEUR 47 auf insgesamt TEUR 6.796. Ursächlich hierfür war maßgeblich das auf TEUR 16.928 angestiegene Deckungsvermögen, welches zum beizulegenden Zeitwert bewertet wird. Das Deckungsvermögen setzte sich mit TEUR 1.742 aus Forderungen an Kreditinstituten sowie Aktien und anderen nicht festverzinslichen Wertpapieren in Höhe von TEUR 15.186 zusammen.

2.3.3.2 Beteiligungen und Anteile an assoziierten/verbundenen Unternehmen

Der Buchwert der Beteiligungen sowie der Anteile an assoziierten Unternehmen reduzierte sich im Berichtsjahr um TEUR 450 auf TEUR 5.518. Die Veränderung entfällt in voller Höhe auf die Fortführung des Wertansatzes, d.h. um Fortschreibung der Buchwerte um anteilige Gewinne und Verluste der assoziierten Unternehmen. In der Baader Bank AG sind die Beteiligungen und Anteile an verbundenen Unternehmen nur unwesentlich durch die Aktivierung nachträglicher Anschaffungskosten von TEUR 26.745 um TEUR 131 auf TEUR 26.876 angestiegen.

2.3.3.3 Immaterielle Anlagewerte und Sachanlagen

Der Rückgang der immateriellen Anlagewerte und Sachanlagen um insgesamt TEUR 8.076 auf TEUR 62.910 (Baader Bank AG: um TEUR 7.087 auf TEUR 58.855) basiert hauptsächlich auf den im Geschäftsjahr 2016 planmäßig vorgenommenen Abschreibungen in Höhe von TEUR 9.943 (Baader Bank AG: TEUR 8.752), denen Investitionen inkl. Umbuchungen aus geleistete Anzahlungen in Höhe von TEUR 2.276 (Baader Bank AG: TEUR 2.072) gegenüberstanden.

Von den Investitionen in immaterielle Anlagewerte entfielen auf die Bereiche EDV-Software (TEUR 1.219) und Geschäfts- oder Firmenwerte (TEUR 131). Die Zugänge im Bereich EDV-Software resultierten größtenteils aus durchgeführten Erweiterungen bestehender (TEUR 1.042) und Anschaffungen neuer Softwareprodukte (TEUR 177).

Die Abschreibungen entfielen mit TEUR 2.588 auf Sachanlagen und mit TEUR 7.355 auf immaterielle Anlagewerte (Geschäfts- und Firmenwerte TEUR 2.692, Skontren TEUR 2.689, Software TEUR 1.794, Lizenzen und gewerbliche Schutzrechte TEUR 180).

Die auf Konzernebene um TEUR 1.191 höher liegenden Abschreibungen resultieren mehrheitlich aus Abschreibungen auf aktivierte Geschäfts- und Firmenwerte in Höhe von TEUR 936.

Weder zum Bilanzstichtag noch zum Zeitpunkt der Berichtserstellung waren weitere wesentliche Investitionen geplant. Unter dieser Maßgabe werden sich die immateriellen Anlagewerte und Sachanlagen künftig um weitere planmäßige Abschreibungen reduzieren.

2.3.3.4 Fremdfinanzierung

Die Fremdfinanzierungsmittel setzten sich ausschließlich aus den Verbindlichkeiten gegenüber Kreditinstituten und Kunden sowie sonstigen Verbindlichkeiten zusammen. Insgesamt liegen die Fremdfinanzierungsmittel über Vorjahresniveau (+ TEUR 4.524) und betragen zum Bilanzstichtag TEUR 448.707 (Baader Bank AG: Anstieg um TEUR 1.133 auf TEUR 450.758). Ursächlich für den geringen Zuwachs sind im Wesentlichen ein Anstieg der täglich fälligen Verbindlichkeiten gegenüber Kunden um TEUR 28.357 (Baader Bank AG: TEUR 24.877) sowie die Aufnahme eines Geldmarktgeschäftes innerhalb der Verbindlichkeiten gegenüber Kreditinstituten mit vereinbarter Laufzeit oder Kündigungsfrist, bei gleichzeitiger Rückzahlung einzelner Mittelhereinnahmen aus eigenen begebenen Schuldscheindarlehen. Diese reduzierten sich im abgelaufenen Geschäftsjahr um TEUR 17.378 auf nunmehr TEUR 177.675.

Stichtagsbedingt ergab sich bei den sonstigen Verbindlichkeiten ein Rückgang in Höhe von TEUR 270 auf TEUR 4.659 (Baader Bank AG: um TEUR 183 auf TEUR 3.999).

2.3.3.5 Sonstige Refinanzierungsmittel

Die sonstigen Refinanzierungsmittel sind im Berichtsjahr um insgesamt TEUR 1.822 auf TEUR 33.814 (Baader Bank AG: um TEUR 2.482 auf TEUR 30.865) angestiegen. Der Anstieg resultiert mehrheitlich aus einer Veränderung bei den Rückstellungen um TEUR 808 auf TEUR 9.578 (Baader Bank AG: um TEUR 1.426 auf TEUR 6.614) sowie einer in Übereinstimmung mit § 340e Abs. 4 HGB erfolgten Zuführung zu dem Fonds für allgemeine Bankrisiken in Höhe von TEUR 584 (Baader Bank AG: TEUR 626). Die Veränderung in den Rückstellungen betrifft hauptsächlich Zuführungen zu anderen Rückstellungen in Höhe von TEUR 430 (Baader Bank AG: TEUR 1.403) und Steuerrückstellungen in Höhe von TEUR 372 (Baader Bank AG: TEUR 20). Die Handelspassiva sind stichtagsbedingt von TEUR 1.686 auf TEUR 2.116 gestiegen.

2.3.3.6 Bilanzielles Eigenkapital

Im laufenden Geschäftsjahr 2016 ergaben sich keine Veränderungen des gezeichneten Kapitals und der Kapitalrücklagen. Die Reduktion des Eigenkapitals um TEUR 4.140 auf TEUR 96.015 ist im Wesentlichen bedingt durch das Konzernergebnis vor Anteilen anderer Gesellschafter (TEUR – 3.619), Dividendenausschüttungen (TEUR – 313) sowie Effekten aus der Währungsumrechnung (TEUR – 289). In der Baader Bank AG ist die Reduktion des Eigenkapitals um TEUR 96 auf TEUR 100.516 ausschließlich auf das negative Jahresergebnis zurückzuführen.

Die bilanzielle Eigenkapitalquote beträgt 17 % (Baader Bank AG: 17 %), die modifizierte Eigenkapitalquote unter Berücksichtigung des Fonds für allgemeine Bankrisiken 20 % (Baader Bank AG: 21 %).

2.3.3.7 Außerbilanzielle Verpflichtungen

Die außerbilanziellen Verpflichtungen resultierten zum Stichtag aus Eventualverbindlichkeiten (Bürgschaften) in Höhe von TEUR 13.255 sowie aus offenen unwiderruflichen Kreditzusagen an Kunden in Höhe von TEUR 12.197. Die Eventualverbindlichkeiten in Form eines Avals stehen im Zusammenhang mit der Begleitung einer Squeeze Out-Maßnahme wofür die Baader AG eine Bankgarantie begeben hat. Für den Baader Bank Konzern bestehen hieraus keine finanziellen Risiken, da die Begebung der Bankgarantie an die Unterlegung mit Guthaben in gleicher Höhe geknüpft wurde.

2.3.3.8 Liquidität

Die Steuerung der täglichen Zahlungen, die Planung der erwarteten Zahlungsströme sowie die Lenkung der freien Liquidität im Rahmen des operativen Liquiditätsmanagements sichern die jederzeitige Fähigkeit zur Erfüllung der Zahlungsverpflichtungen des Baader Bank Konzerns.

Die schon in den Vorjahren sehr solide Liquiditätsausstattung des Konzerns konnte auch im abgelaufenen Geschäftsjahr auf konstant hohem Niveau gehalten werden. Der bilanzielle Liquiditätsüberschuss hat demnach nur unwesentlich um 4 % bzw. TEUR 10.167 auf TEUR 247.037 abgenommen (Baader Bank AG: Abnahme um 3 % bzw. TEUR 6.588 auf TEUR 235.038).

Die aufsichtsrechtliche Liquiditätskennziffer der Baader Bank AG betrug zum 31. Dezember 2016 4,69 (Vorjahr 4,23). Die Liquiditätskennziffer gemäß der Liquiditätsverordnung stellt das Verhältnis der Zahlungsmittel zu den Zahlungsverpflichtungen dar, die einer Fälligkeit bis zu einem Monat unterliegen. Dabei dürfen die Zahlungsverpflichtungen der Baader Bank AG die Zahlungsmittel der Höhe nach nicht überschreiten. Dies impliziert, dass die Liquiditätskennziffer nicht unter 1,0 sinken darf.

Zum Bilanzstichtag bestehen nicht genutzte Kreditrahmenvereinbarungen bei inländischen Kreditinstituten.

2.4 Nichtfinanzielle Leistungsindikatoren

2.4.1 Mitarbeiter

Im Berichtsjahr ist die Anzahl der Mitarbeiter im Baader Bank Konzern zum Bilanzstichtag gegenüber dem Vorjahr von 449 auf 452 Beschäftigte gestiegen. Die Konzern-Belegschaft setzt sich aus 121 Arbeitnehmerinnen und 331 Arbeitnehmern zusammen, die aus 19 Nationen stammen. In der Baader Bank AG verzeichnete die Anzahl der Mitarbeiter zum 31. Dezember 2016 ebenfalls einen Anstieg von 388 (Vorjahr) auf 393, davon 107 Arbeitnehmerinnen und 286 Arbeitnehmer aus 19 Nationen.

Der Baader Bank Konzern legt besonderen Wert auf die hohe Qualifikation und Weiterbildung seiner Mitarbeiter. Dabei bildeten auch im Jahr 2016 die Förderung von Fach- und Nachwuchsführungskräften sowie Maßnahmen zur Verbesserung der Vereinbarkeit von Beruf und Familie einen Schwerpunkt der Personalarbeit.

Mit einer eigenen Unterstützungskasse, der Baader Unterstützungskasse e.V., besteht eine eigenständige soziale Einrichtung, um Versorgungsleistungen im Rahmen der betrieblichen Altersversorgung gewähren zu können.

2.4.2 Umweltbericht

Die Dienstleistungen der Baader Bank und ihrer Tochterunternehmen haben keinerlei nennenswerte umweltbelastende Eigenschaften. Unternehmensintern wird größter Wert auf einen Ressourcenschonenden Umgang mit Produktions- (Kopierer, Drucker und andere Geräte der Büroausstattung) und Verbrauchsmitteln gelegt. Die Konzernzentrale in Unterschleißheim wurde nach neuesten ökologischen Erkenntnissen insbesondere in den Bereichen Wasser, Wärme und Klimatisierung errichtet und wird entsprechend bewirtschaftet.

2.5 Gesamtaussage zum Wirtschaftsbericht

Der Geschäftsverlauf des Baader Bank Konzerns für das Geschäftsjahr 2016 war insgesamt geprägt durch das anspruchsvolle Geschäftsumfeld. Die Zurückhaltung an den Märkten und die nur sprunghaft einsetzenden Phasen mit teils überdimensionalen Handelsumsätzen waren ursächlich für das Konzernergebnis.

Die Baader Bank AG konnte sich dennoch gut im Wettbewerb behaupten, ihre Stellung am Markt weiter ausbauen und einen insgesamt positiven Ergebnisbeitrag zum Konzernergebnis leisten. Die Stellung der Baader Bank AG innerhalb des Konzerns hat maßgeblich die gesamtwirtschaftliche Entwicklung im abgelaufenen Geschäftsjahr bestimmt.

Als insgesamt zufriedenstellend lässt sich nach Einschätzung des Vorstands auch der Geschäftsverlauf der Baader & Heins AG beurteilen, die trotz der Abschreibungen auf die Anteile an der SKALIS AG, einen positiven wenn auch niedrigeren Ergebnisbeitrag erwirtschaftete.

Der im Jahr 2014 bei der CCPM AG eingeschlagene Konsolidierungskurs wurde im abgelaufenen Geschäftsjahr fortgesetzt und endete mit einem insgesamt deutlich verbesserten und positiven Gesamtergebnis.

Ähnlich der CCPM AG hängt die Geschäftsentwicklung der SKALIS AG ebenfalls stark von der Entwicklung der AuM und der bei der Verwaltung dieser Assets erzielten Wertentwicklung ab. Konnte die CCPM AG im Laufe des Geschäftsjahres ihre AuM stabil auf Vorjahresniveau halten, musste die SKALIS AG speziell im Flagship-Produkt SKALIS Evolution Flex spürbare Rückgänge ihrer verwalteten Assets verzeichnen. Gepaart mit einer unterdurchschnittlichen Wertentwicklung der Fonds konnte die SKALIS AG die Planzahlen nicht erreichen. Insgesamt schloss die Gesellschaft mit einem, wenn auch im Vergleich zu 2015 geringeren, Jahresfehlbetrag ab.

Die im Wesentlichen exogenen Faktoren (siehe Kapitel 2.2.1) führten insbesondere auch bei der Baader Helvea Gruppe zu deutlich gesunkenen Handelsaktivitäten. Zurückhaltende Investoren und gesunkene Handelsvolumina haben ein Erreichen des Provisionsergebnisses vom Vorjahr verhindert. Da die Geschäftsaktivitäten der Baader Helvea Gruppe stark durch das Provisionsergebnis geprägt sind, konnte die Gruppe keinen positiven Beitrag zum Gesamtergebnis des Konzerns leisten.

Rückblickend betrachtet konnte der Baader Bank Konzern dem widrigen Marktumfeld, wenn auch mit leicht negativem Ergebnis, trotzen. Die sehr gute Positionierung am Markt, die internationale Ausrichtung und die Anerkennung, die im Kundenportfolio zum Ausdruck kommen, zeigen eine gute Ausgangsbasis für die kommenden Geschäftsjahre. Angesichts dessen schätzt der Vorstand die Ertragslage, wenn auch unter den ursprünglichen Erwartungen zurückbleibend, als zufriedenstellend ein.

Die soliden Vermögens- und Finanzverhältnisse des Baader Bank Konzerns sind seit Jahren geordnet, wodurch die Zahlungsfähigkeit im Berichtszeitraum jederzeit gewährleistet war und ist auch zukünftig durch die Risikoüberwachungssysteme im Konzern sichergestellt ist.

3 Prognose-, Chancen- und Risikobericht

3.1 Risikobericht

Im nachfolgenden Abschnitt wird die Risikolage des Baader Bank Konzerns sowie der Baader Bank AG zum 31. Dezember 2016 dargestellt. Da aus der Geschäftstätigkeit der Baader Bank AG der größte und somit wesentliche Anteil am Risiko im Baader Bank Konzern resultiert, sind derzeit die Strukturen und Prozesse des Risikomanagements auf Ebene des Baader Bank Konzerns aufgesetzt. Um die Geeignetheit dieser Systematik nachzuweisen, wird mindestens jährlich eine Abweichungsanalyse zwischen dem Risikopotenzial der Baader Bank AG und des Baader Bank Konzerns durchgeführt.

Die nachfolgenden Erläuterungen beziehen sich somit in erster Linie auf das Risikomanagement im Baader Bank Konzern. Die Kennzahlen der Baader Bank AG werden immer ergänzend – sofern abweichend – zu denen des Konzerns dargestellt. Im Falle von inhaltlichen Abweichungen bei den Verfahren und Prozessen wird jeweils gesondert darauf hingewiesen.

3.1.1 Das Risikomanagementsystem des Baader Bank Konzerns

Die Geschäftsaktivitäten des Baader Bank Konzerns sind ihrem Wesen nach mit Risiken behaftet. Demzufolge hat der Vorstand ein umfassendes Risikomanagementsystem installiert. Dieses orientiert sich einerseits an dem vorgegebenen aufsichtsrechtlichen Rahmen gemäß einschlägiger Verlautbarungen der nationalen und internationalen Aufsichtsbehörden sowie andererseits internen wirtschaftlichen Erfordernissen.

3.1.2 Ziele des Risikomanagements

Das übergeordnete Ziel des Risikomanagements des Baader Bank Konzerns ist die permanente Sicherstellung der Risikotragfähigkeit und damit der Schutz des Unternehmensfortbestands. Demzufolge stellen das bewusste Eingehen, das aktive Management und die laufende Überwachung von Risiken die Kernelemente der Geschäfts- und Risikosteuerung des Baader Bank Konzerns dar. Im Zuge der Geschäftsaktivitäten werden die Risiken identifiziert, beurteilt und überwacht. Nur so ist es möglich, die Geschäftstätigkeit risikobewusst zu steuern, d.h. kalkulierbare Risiken unter Berücksichtigung der Risikotragfähigkeit wohlüberlegt einzugehen und existenzgefährdende Risiken kategorisch auszuschließen.

Um diesem Grundsatz gerecht zu werden, verschafft sich der Vorstand im Rahmen einer umfassenden Risikoberichtserstattung täglich einen Überblick über die Ausprägung aller wesentlichen Risiken und deren Limitauslastungen des Baader Bank Konzerns. Die Risikotragfähigkeit findet insbesondere auch im Rahmen der Festlegung der Geschäfts- und Risikostrategie Berücksichtigung.

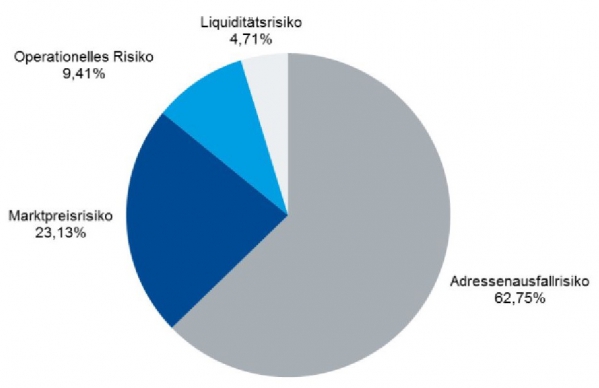

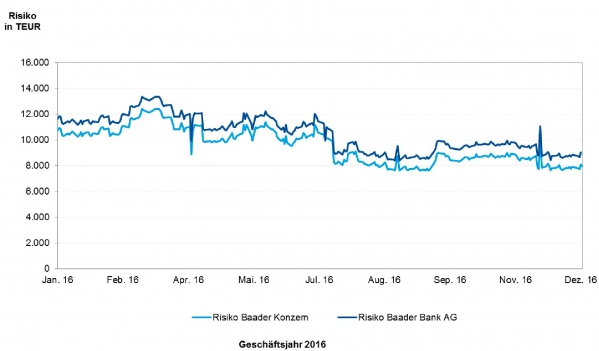

3.1.3 Risikotragfähigkeit