Axxion S.A.

Grevenmacher

Jahresbericht

zum 31. Dezember 2023

SQUAD – 4 Convertibles

Inhaltsverzeichnis

Tätigkeitsbericht

Vermögensübersicht

Vermögensaufstellung

Während des Berichtszeitraumes abgeschlossene Geschäfte

Ertrags- und Aufwandsrechnung

Entwicklung des Sondervermögens

Verwendung der Erträge des Sondervermögens

Vergleichende Übersicht über die letzten drei Geschäftsjahre

Anhang zum Jahresbericht

Vermerk des unabhängigen Abschlussprüfers

Tätigkeitsbericht

Sehr geehrte Anlegerin, sehr geehrter Anleger,

der Fonds bildet weder einen Wertpapierindex ab, noch orientiert sich die Gesellschaft für den Fonds an einem festgelegten Vergleichsmaßstab. Das Fondsmanagement entscheidet nach eigenem Ermessen aktiv über die Auswahl der Vermögensgegenstände unter Berücksichtigung von Analysen und Bewertungen von Unternehmen sowie volkswirtschaftlichen und politischen Entwicklungen. Es zielt darauf ab, eine positive Wertentwicklung zu erzielen.

Ziel der Anlagepolitik ist die Erwirtschaftung eines angemessenen Wertzuwachses der Vermögensanlage. Es wird beabsichtigt hauptsächlich Anlagen in globalen Wandelanleihen zu tätigen. Es wird ein diversifiziertes Portfolio angestrebt. Der Investitionsbereich reicht von hochverzinslichen Papieren bis hin zu aktiensensitiven Wandelanleihen aus. Die Portfoliokonstruktion, unter anderem mit Fokus auf Aktiensensitivität, Kreditrisiko, Duration, Regionen- und Sektorenallokation, wird aktiv nach dem aktuellen und zukünftig erwarteten Marktumfeld ausgerichtet. Nachhaltigkeits-eigenschaften (ESG) fließen ebenfalls in die Portfoliokonstruktion bei der Titelanalyse (bottom-up) mit ein.

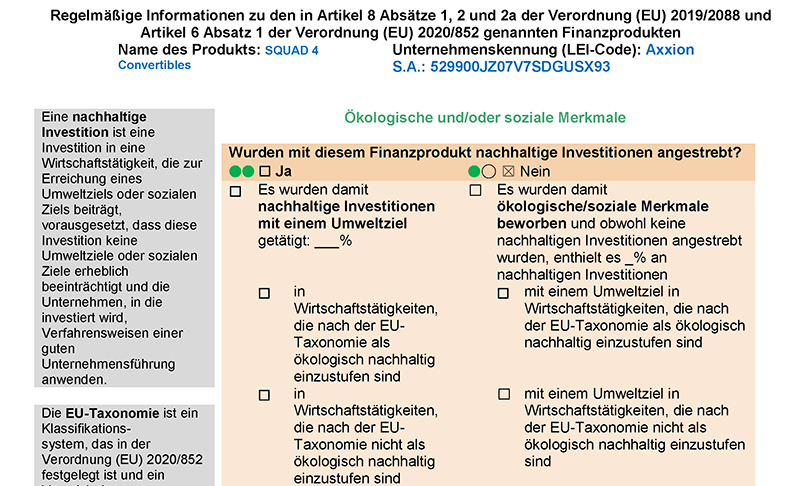

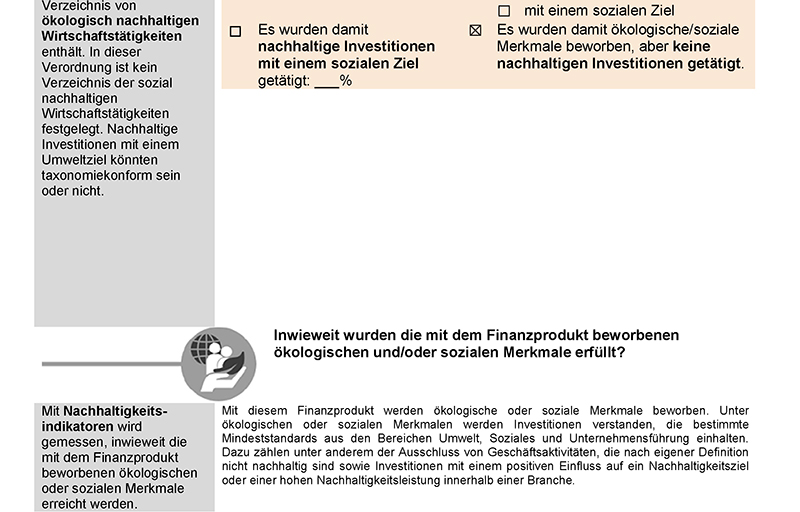

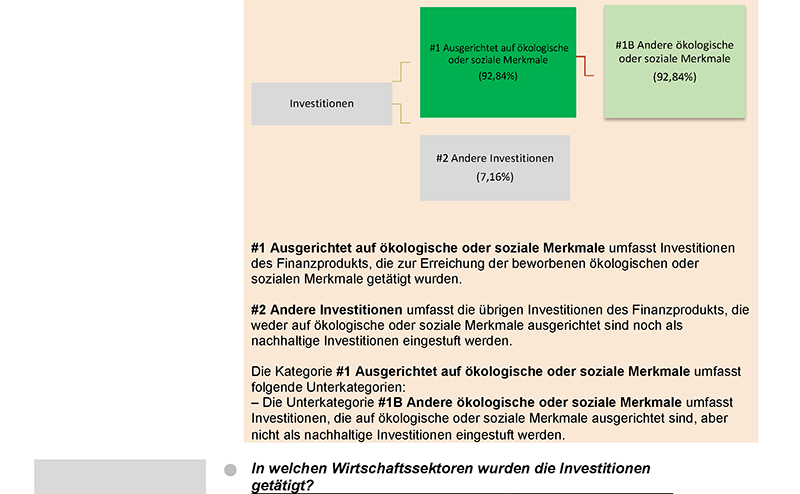

Dieser Fonds ist ein Finanzprodukt, mit dem ökologische und soziale Merkmale beworben werden, und qualifiziert gemäß Art. 8 Absatz 1 der Verordnung (EU) über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor. Der Grundsatz „Vermeidung erheblicher Beeinträchtigungen“ findet nur bei denjenigen dem Finanzprodukt zugrunde liegenden Investitionen Anwendung, die die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten berücksichtigen. Eine umfassende Erläuterung der Nachhaltigkeitskriterien ist dem Anhang IV dieses Jahresberichts zu entnehmen.

Struktur des Portfolios und wesentliche Veränderungen im Berichtszeitraum

Zusammensetzung des Fondsvermögens zum 31. Dezember 2023 in EUR

| Kurswert 31.12.2023 |

%-Anteil zum 31.12.2023 |

|

| Aktien | 122.276,00 | 0,73 |

| Anleihen | 15.300.750,74 | 91,84 |

| Derivate | -45.628,00 | -0,27 |

| Bankguthaben | 1.283.186,37 | 7,70 |

| Sonstige Vermögensgegenstände | 45.168,22 | 0,27 |

| Verbindlichkeiten | -45.378,05 | -0,27 |

| Fondsvermögen | 16.660.375,28 | 100,00 |

Marktentwicklung im Berichtszeitraum

Der Blick auf die Realität des Jahres 2023 ist nicht leicht: Vor allem die geopolitischen Spannungen mit den Kriegen in der Ukraine und dem Konflikt in Gaza schränken den optimistischen Blick nach vorn doch stark ein, zumal es keine Aussicht auf schnelle Lösungen gibt. Neben diesem für die Aktienmärkte schwierigen Umfeld stiegen auch 2023 die Zinsen global weiter an. So hat die EZB den Leitzins, der im Sommer 2022 zu steigen begann und die Nulllinie verlassen hat, auch im vergangenen Jahr weiter ansteigen lassen. Den aktuellen Höchststand erreichte der Leitzins im September mit einer Rate von 4,5%. Die Aktienmärkte reagierten über das gesamte Jahr hindurch recht nervös auf dieses makroökonomische Umfeld, ehe die Märkte ab November zu einer Jahresendrally angesetzt haben.

Der Dax konnte in den letzten beiden Monaten des Jahres um gut 12% zulegen, die US-amerikanischen Indizes S&P 500 oder der Nasdaq 100 um gut 12% bzw. sogar 15%. Zusammen mit einem sehr guten Jahresstart konnten die Indizes im Jahr 2023 kräftig zulegen (Dax: + 19%, S&P 500: +24%, Nasdaq 100: +55%).

Insgesamt kann man sagen, dass es auch für die Anlageklasse Wandelanleihen ebenfalls ein gutes Jahr war. Die wichtigsten Einflussfaktoren für Wandelanleihen sind Aktien und Zinsen, somit erwartungsgemäß haben sich die Wandler im letzten Jahr, bezogen auf die Performance, zwischen Aktien und Anleihen eingegliedert.

Die Inflationssorgen lassen sukzessive nach und erste Anzeichen für sinkende Zinsen im Jahr 2024 beflügeln die Märkte. Darüber hinaus sehen erste Ökonomen eine weichere Landung als prognostiziert, indem die erwarteten Rezessionen ausfallen könnten. Alles in allem, mit Blick auf Zinspolitik der Zentralbanken in Nordamerika und Europa, könnte dies zu einem positiven Börsenjahr 2024 führen, wobei die Bewertungen nach den Anstiegen der letzten Monate die Erwartungshaltung auf ein hohes Niveau gesetzt hat – der Spielraum für Enttäuschungen ist demzufolge relativ gering.

Wesentliche Risiken

| • |

Kontrahentenrisiken: Das Sondervermögen kann in wesentlichem Umfang außerbörsliche Geschäfte mit verschiedenen Vertragspartnern abschließen. Wenn ein Vertragspartner insolvent wird, kann er offene Forderungen des Sondervermögens nicht mehr oder nur noch teilweise begleichen. |

| • |

Kreditrisiken: Bei Anlage in Staats- und Unternehmensanleihen sowie strukturierten Wertpapieren besteht die Gefahr, dass die jeweiligen Aussteller in Zahlungsschwierigkeiten kommen. Dadurch können die Anlagen teilweise oder gänzlich an Wert verlieren. |

| • |

Marktrisiken: Marktrisiken sind mögliche Verluste des Marktwertes offener Positionen, die aus Änderungen der zugrundeliegenden Bewertungsparameter resultieren. Diese Bewertungsparameter umfassen Kurse für Wertpapiere, Devisen, Edelmetalle, Rohstoffe oder Derivate sowie Zinskurven. Durch den Einsatz von derivativen Finanzinstrumenten kann ein Sondervermögen einem größeren Marktrisiko ausgesetzt sein, als durch den direkten Einsatz der zugrundeliegenden Wertpapiere. Dies ist unter anderem dadurch bedingt, dass in derivativen Finanzinstrumenten Hebelwirkungen zur Anwendung kommen oder dass beim Einsatz von derivativen Finanzinstrumenten zunächst lediglich Prämien für den Kauf oder Verkauf von derivativen Finanzinstrumenten anfallen (z.B. bei Optionen). Weitergehende wesentliche Verpflichtungen (Lieferung von Wertpapieren oder Zahlungsverpflichtungen) hieraus können erst im weiteren Zeitablauf relevant werden und so zu Veränderungen des Marktwertes der jeweiligen Position führen. |

| • |

Operationelle Risiken und Verwahrrisiken: Das Sondervermögen kann Opfer von Betrug oder anderen kriminellen Handlungen werden. Es kann auch Verluste durch Missverständnisse oder Fehler von Mitarbeitern der Kapitalanlagegesellschaft oder einer (Unter-) Verwahrstelle oder externer Dritter erleiden. Schließlich kann seine Verwaltung oder die Verwahrung seiner Vermögensgegenstände durch äußere Ereignisse wie Brände, Naturkatastrophen u.ä. negativ beeinflusst werden. |

| • |

Liquiditätsrisiken: Das Sondervermögen kann Verluste erleiden, wenn gehaltene Wertpapiere verkauft werden müssen, während keine ausreichend große Käuferschicht existiert. Ebenso kann das Risiko einer Aussetzung der Anteilrücknahme steigen. |

| • |

Währungsrisiko: Vermögenswerte des Fonds können in einer anderen Währung als der Fondswährung angelegt sein. Der Fonds erhält die Erträge, Rückzahlungen und Erlöse aus solchen Anlagen in der anderen Währung. Fällt der Wert dieser Währung gegenüber der Fondswährung, so reduziert sich der Wert solcher Anlagen und somit auch der Wert des Fondsvermögens. |

| • |

Adressenausfallrisiko: Durch den Ausfall eines Ausstellers (nachfolgend „Emittent“) oder eines Vertragspartners (nachfolgend „Kontrahent“), gegen den der Fonds Ansprüche hat, können für den Fonds Verluste entstehen. Das Emittentenrisiko beschreibt die Auswirkung der besonderen Entwicklungen des jeweiligen Emittenten, die neben den allgemeinen Tendenzen der Kapitalmärkte auf den Kurs eines Wertpapiers einwirken. Auch bei sorgfältiger Auswahl der Wertpapiere kann nicht ausgeschlossen werden, dass Verluste durch Vermögensverfall von Emittenten eintreten. Die Partei eines für Rechnung des Fonds geschlossenen Vertrags kann teilweise oder vollständig ausfallen (Kontrahentenrisiko). Dies gilt für alle Verträge, die für Rechnung des Fonds geschlossen werden. |

| • |

Zinsänderungsrisiko: Mit der Investition in festverzinsliche Wertpapiere ist die Möglichkeit verbunden, dass sich das Marktzinsniveau ändert, das im Zeitpunkt der Begebung eines Wertpapiers besteht. Steigen die Marktzinsen gegenüber den Zinsen zum Zeitpunkt der Emission, so fallen i.d.R. die Kurse der festverzinslichen Wertpapiere. Fällt dagegen der Marktzins, so steigt der Kurs festverzinslicher Wertpapiere. Diese Kursentwicklung führt dazu, dass die aktuelle Rendite des festverzinslichen Wertpapiers in etwa dem aktuellen Marktzins entspricht. Diese Kursschwankungen fallen jedoch je nach (Rest-) Laufzeit der festverzinslichen Wertpapiere unterschiedlich stark aus. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben geringere Kursrisiken als festverzinsliche Wertpapiere mit längeren Laufzeiten. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben demgegenüber in der Regel geringere Renditen als festverzinsliche Wertpapiere mit längeren Laufzeiten. Geldmarktinstrumente besitzen aufgrund ihrer kurzen Laufzeit von maximal 397 Tagen tendenziell geringere Kursrisiken. Daneben können sich die Zinssätze verschiedener, auf die gleiche Währung lautender zinsbezogener Finanzinstrumente mit vergleichbarer Restlaufzeit unterschiedlich entwickeln. |

| • |

Risiken im Zusammenhang mit Derivatgeschäften: Die Gesellschaft darf für den Fonds Derivatgeschäfte abschließen. Der Kauf und Verkauf von Optionen sowie der Abschluss von Terminkontrakten oder Swaps sind verschiedenen Risiken ausgesetzt. Durch den Einsatz von derivativen Finanzinstrumenten kann ein Sondervermögen einem größeren Marktrisiko ausgesetzt sein, als durch den direkten Einsatz der zugrundeliegenden Wertpapiere. Dies ist unter anderem dadurch bedingt, dass in derivativen Finanzinstrumenten Hebelwirkungen zur Anwendung kommen oder dass beim Einsatz von derivativen Finanzinstrumenten zunächst lediglich Prämien für den Kauf oder Verkauf von derivativen Finanzinstrumenten anfallen (z.B. bei Optionen). Weitergehende wesentliche Verpflichtungen (Lieferung von Wertpapieren oder Zahlungsverpflichtungen) hieraus können erst im weiteren Zeitablauf relevant werden und so zu Veränderungen des Marktwertes der jeweiligen Position führen. |

| • |

Risiken im Zusammenhang mit der Investition in Investmentanteile: Die Risiken der Anteile an anderen Investmentvermögen, die für den Fonds erworben werden (sogenannte „Zielfonds“), stehen in engem Zusammenhang mit den Risiken der in diesen Zielfonds enthaltenen Vermögensgegenstände bzw. der von diesen verfolgten Anlagestrategien. Da die Manager der einzelnen Zielfonds voneinander unabhängig handeln, kann es aber auch vorkommen, dass mehrere Zielfonds gleiche oder einander entgegengesetzte Anlagestrategien verfolgen. Hierdurch können bestehende Risiken kumulieren, und eventuelle Chancen können sich gegeneinander aufheben. Es ist der Gesellschaft im Regelfall nicht möglich, das Management der Zielfonds zu kontrollieren. Deren Anlageentscheidungen müssen nicht zwingend mit den Annahmen oder Erwartungen der Gesellschaft übereinstimmen. Der Gesellschaft wird die aktuelle Zusammensetzung der Zielfonds oftmals nicht zeitnah bekannt sein. Entspricht die Zusammensetzung nicht ihren Annahmen oder Erwartungen, so kann sie gegebenenfalls erst deutlich verzögert reagieren, indem sie Zielfondsanteile zurückgibt. |

| • |

Nachhaltigkeitsrisiko (ESG Risiko, Umwelt, Soziales, Unternehmensführung): Nachhaltigkeitsrisiken („ESG-Risiken“) werden als die potenziellen negativen Auswirkungen von Nachhaltigkeitsfaktoren auf den Wert einer Investition verstanden. Nachhaltigkeitsfaktoren sind Ereignisse oder Bedingungen aus den Bereichen Umwelt, Soziales oder Unternehmensführung, deren Eintreten tatsächlich oder potenziell negative Auswirkungen auf die Vermögens-, Finanz- und Ertragslage sowie auf die Reputation eines Unternehmens haben können. Nachhaltigkeitsfaktoren lassen sich neben ihrer makroökonomischen Natur auch im Zusammenhang mit der direkten Tätigkeit des Unternehmens beschreiben. In den Bereichen Klima und Umwelt lassen sich makroökonomische Nachhaltigkeitsfaktoren in physische Risiken und Transitionsrisiken unterteilen. Physische Risiken beschreiben beispielsweise Extremwetterereignisse oder die Klimaerwärmung. Transitionsrisiken äußern sich beispielsweise im Zusammenhang mit der Umstellung auf eine kohlenstoffarme Energiegewinnung. Im Zusammenhang mit der direkten Tätigkeit eines Unternehmens sind beispielsweise Nachhaltigkeitsfaktoren wie Einhaltung von zentralen Arbeitsrechten oder Maßnahmen bezogen auf die Verhinderung von Korruption sowie eine umweltverträgliche Produktion präsent. Nachhaltigkeitsrisiken einer Anlage, hervorgerufen durch die negativen Auswirkungen der genannten Faktoren, können zu einer wesentlichen Verschlechterung der Finanzlage oder der Reputation, sowie der Rentabilität des zugrundeliegenden Unternehmens führen und sich erheblich auf den Marktpreis der Anlage auswirken. |

Eine Darstellung aller mit dem Fonds verbundenen Risiken, kann dem Verkaufsprospekt entnommen werden.

Fondsergebnis

Die wesentliche Quelle des positiven Veräußerungsergebnisses aller Anteilklassen während des Berichtszeitraums waren realisierte Gewinne und Verluste aus dem Handel mit Wertpapieren.

Im Berichtszeitraum vom 1. März 2023 (Datum der Fondsgründung) bis 31. Dezember 2023 lag die Wertentwicklung der Anteilklasse Insti (EUR) des SQUAD 4 Convertibles bei 1,39%, die Wertentwicklung der Anteilklasse Insti (USD) lag bei 4,87%, die Wertentwicklung der Anteilklasse Retail (EUR) lag bei 1,04% und die Wertentwicklung der Anteilklasse Seeder lag bei 1,53%1.

Grevenmacher, den 11. April 2024

Der Vorstand der Axxion S.A.

1 Die Berechnung erfolgte jeweils nach der BVI-Methode.

Die in diesem Bericht enthaltenen Zahlen und Angaben sind vergangenheitsbezogen und geben keine Hinweise auf zukünftige Entwicklungen.

Vermögensübersicht zum 31. Dezember 2023

| Tageswert in USD |

% Anteil am Fondsvermögen |

|

| I. Vermögensgegenstände | 16.705.753,33 | 100,27 |

| 1. Aktien | 122.276,00 | 0,73 |

| USA | 122.276,00 | 0,73 |

| 2. Anleihen | 15.300.750,74 | 91,84 |

| < 1 Jahr | 2.875.259,05 | 17,26 |

| >= 1 Jahr bis < 3 Jahre | 6.346.967,23 | 38,10 |

| >= 3 Jahre bis < 5 Jahre | 4.492.586,22 | 26,96 |

| >= 5 Jahre bis < 10 Jahre | 1.585.938,24 | 9,52 |

| 3. Derivate | -45.628,00 | -0,27 |

| 4. Bankguthaben | 1.283.186,37 | 7,70 |

| 5. Sonstige Vermögensgegenstände | 45.168,22 | 0,27 |

| II. Verbindlichkeiten | -45.378,05 | -0,27 |

| III. Fondsvermögen | 16.660.375,28 | 100,00 |

Vermögensaufstellung zum 31. Dezember 2023

| Gattungsbezeichnung ISIN Markt |

Stück bzw. Anteile bzw. Whg. in 1.000 |

Bestand 31.12.2023 |

Käufe / Zugänge |

Verkäufe / Abgänge |

Kurs | Kurswert in USD |

% des Fonds- vermögens |

|

| im Berichtszeitraum | ||||||||

| Bestandspositionen | USD | 15.423.026,74 | 92,57 | |||||

| Amtlich gehandelte Wertpapiere | USD | 1.917.657,83 | 11,51 | |||||

| Aktien | ||||||||

| Chart Industries Inc. Dp.Sh.r.1/20thCum.Con.Prf.B 50 US16115Q4073 |

STK | 2.200 | 2.200 | USD | 55,5800 | 122.276,00 | 0,73 | |

| Verzinsliche Wertpapiere | ||||||||

| 0,7500 % Cellnex Telecom S.A. EO-Conv.Med.-Term Bds 2020(31) XS2257580857 |

EUR | 300 | 300 | % | 83,5300 | 276.864,36 | 1,66 | |

| 0,4000 % LEG Immobilien SE Wandelschuldv.v.20(25/28) DE000A289T23 |

EUR | 200 | 200 | % | 85,9790 | 189.987,80 | 1,14 | |

| RAG-Stiftung Umtauschanl. v.18(02.10.24) DE000A2LQRA1 |

EUR | 300 | 300 | % | 96,7040 | 320.530,24 | 1,93 | |

| 0,6250 % Zalando SE Wandelanl.v.20(27)Tr.B DE000A3E4597 |

EUR | 200 | 200 | % | 85,4050 | 188.719,43 | 1,13 | |

| Meituan DL-Zero Conv. Bonds 2021(27) XS2333568751 |

USD | 200 | 200 | % | 91,6420 | 183.284,00 | 1,10 | |

| 1,7500 % SK Hynix Inc. DL-Conv. Bonds 2023(30) XS2607736407 |

USD | 200 | 200 | % | 140,1560 | 280.312,00 | 1,68 | |

| Xero Investments Ltd. DL-Zero Exch. Notes 2020(25) XS2263667250 |

USD | 400 | 400 | % | 88,9210 | 355.684,00 | 2,14 | |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | USD | 13.505.368,91 | 81,06 | |||||

| Verzinsliche Wertpapiere | ||||||||

| 0,1250 % Air France-KLM S.A. EO-Obl. Conv. 2019(26) FR0013410628 |

STK | 17.000 | 17.000 | EUR | 17,7310 | 333.031,62 | 2,00 | |

| 2,1250 % ams-OSRAM AG EO-Conv. Bonds 2020(27) DE000A283WZ3 |

EUR | 300 | 300 | % | 79,5370 | 263.629,36 | 1,58 | |

| BNP Paribas S.A. EO-Pref.Zero Exch.Bonds 22(25) FR0014008OH3 |

EUR | 100 | 100 | % | 120,6300 | 133.278,06 | 0,80 | |

| Edenred SE EO-Zero Conv. Bonds 2019(24) FR0013444395 |

STK | 2.000 | 2.000 | EUR | 60,7980 | 134.345,34 | 0,81 | |

| 2,9500 % ENI S.p.A. EO-Conv. Bonds 2023(30) XS2637952610 |

EUR | 100 | 100 | % | 105,1930 | 116.222,49 | 0,70 | |

| 3,5000 % Fastighets AB Balder EO-Exchangeable Bonds 2023(28) XS2591236315 |

EUR | 100 | 100 | % | 124,0040 | 137.005,82 | 0,82 | |

| GN Store Nord AS EO-Zero Bonds 2019(24) wW XS1965536656 |

EUR | 200 | 200 | % | 97,9300 | 216.395,92 | 1,30 | |

| 2,1250 % Grpe Bruxelles Lambert SA(GBL) EO-Exch. Bonds 2022(25) Reg.S BE6339419812 |

EUR | 100 | 100 | % | 97,2180 | 107.411,31 | 0,64 | |

| JPMorgan Chase Bank N.A. EO-Zero Exch.Bonds 2021(24) XS2352315571 |

EUR | 300 | 300 | % | 102,3640 | 339.290,60 | 2,04 | |

| 3,5000 % Lagfin S.C.A. EO-Exchangeable Bonds 2023(28) XS2630795404 |

EUR | 200 | 200 | % | 98,2960 | 217.204,67 | 1,30 | |

| Merrill Lynch B.V. EO-Zero Exch.M.-T.Nts 2023(26) XS2576250448 |

EUR | 100 | 100 | % | 102,4400 | 113.180,83 | 0,68 | |

| 0,0500 % MTU Aero Engines AG Wandelschuldv.v.19(25/27) DE000A2YPE76 |

EUR | 300 | 300 | % | 89,4020 | 296.327,40 | 1,78 | |

| Nexi S.p.A. EO-Zero Exch. Bonds 2021(28) XS2305842903 |

EUR | 200 | 200 | % | 86,8340 | 191.877,09 | 1,15 | |

| 2,8750 % Saipem S.p.A. EO-Conv. Bonds 2023(29) XS2677538493 |

EUR | 200 | 200 | % | 107,8750 | 238.371,39 | 1,43 | |

| 5,7500 % SGL CARBON SE Wandelschuldv.v.22(27) DE000A30VKB5 |

EUR | 100 | 100 | % | 103,3540 | 114.190,67 | 0,69 | |

| 5,0000 % TUI AG Wandelanl.v.2021(2026/2028) DE000A3E5KG2 |

EUR | 200 | 200 | % | 97,6890 | 215.863,38 | 1,30 | |

| Ubisoft Entertainment S.A. EO-Zero Conv. Bonds 2019(24) FR0013448412 |

STK | 1.000 | 1.000 | EUR | 110,7530 | 122.365,45 | 0,73 | |

| Worldline S.A. EO-Zero Conv. Bonds 2019(26) FR0013439304 |

STK | 2.000 | 2.000 | EUR | 90,0060 | 198.886,26 | 1,19 | |

| 0,7000 % Abu Dhabi National Oil Co. DL-Exch. Bonds 2021(24) XS2348411062 |

USD | 200 | 200 | % | 97,5610 | 195.122,00 | 1,17 | |

| 0,0000 % Airbnb Inc. DL-FLR Exch.Nts 2022(26) US009066AB74 |

USD | 200 | 200 | % | 90,0720 | 180.144,00 | 1,08 | |

| 1,0000 % Alteryx Inc. DL-Exch. Notes 2019(26) US02156BAF04 |

USD | 220 | 220 | % | 97,3570 | 214.185,40 | 1,29 | |

| 6,5000 % American Airlines Group Inc. DL-Exch. Notes 2020(25) 1 US02376RAF91 |

USD | 200 | 200 | % | 111,0500 | 222.100,00 | 1,33 | |

| 4,6250 % Ares Capital Corp. DL-Exch. Notes 2019(24) US04010LAW37 |

USD | 150 | 150 | % | 103,6150 | 155.422,50 | 0,93 | |

| 3,5000 % ATI Inc. DL-Exch. Notes 2020(25) US01741RAK86 |

USD | 60 | 60 | % | 296,3460 | 177.807,60 | 1,07 | |

| 0,5000 % Axon Enterprise Inc. DL-Exch. Notes 2022(27) US05464CAB72 |

USD | 200 | 200 | % | 126,5630 | 253.126,00 | 1,52 | |

| Barclays Bank PLC DL-Zo Equity Lkd Ex.MTN 20(25) US06739GCF46 |

USD | 200 | 200 | % | 108,9510 | 217.902,00 | 1,31 | |

| Barclays Bank PLC DL-Zo Equity Lkd Ex.MTN 20(25) US06738G8A15 |

USD | 150 | 200 | 50 | % | 190,0160 | 285.024,00 | 1,71 |

| 0,5000 % Bilibili Inc. DL-Exch. Notes 22(26) US090040AF30 |

USD | 300 | 300 | % | 92,7890 | 278.367,00 | 1,67 | |

| 1,2500 % Biomarin Pharmaceutical Inc. DL-Conv. Nts 2020(27) US09061GAK76 |

USD | 200 | 200 | % | 103,2100 | 206.420,00 | 1,24 | |

| 2,5000 % BW Offshore Ltd. DL-Conv. Bonds 2019(24) NO0010867948 |

USD | 400 | 400 | % | 95,5120 | 382.048,00 | 2,29 | |

| 0,2500 % DexCom Inc. DL-Exch. Notes 2020(25) US252131AK39 |

USD | 150 | 150 | % | 104,6150 | 156.922,50 | 0,94 | |

| 0,3750 % DexCom Inc. DL-Exch. Notes 2023(28) 144A US252131AL12 |

USD | 150 | 150 | % | 102,5570 | 153.835,50 | 0,92 | |

| DraftKings Inc. DL-Zero Exch. Notes 2022(28) US26142RAB06 |

USD | 300 | 300 | % | 81,1840 | 243.552,00 | 1,46 | |

| 4,1250 % Duke Energy Corp. DL-Exch. Notes 2023(26) 144A US26441CBX20 |

USD | 100 | 100 | % | 100,3480 | 100.348,00 | 0,60 | |

| 1,7500 % EQT Corp. DL-Exch. Notes 2021(26) US26884LAK52 |

USD | 50 | 50 | % | 266,2040 | 133.102,00 | 0,80 | |

| 4,0000 % FirstEnergy Corp. DL-Exch. Notes 2023(26) 144A US337932AQ09 |

USD | 100 | 100 | % | 99,1370 | 99.137,00 | 0,59 | |

| 0,5000 % Five9 Inc. DL-Exch. Notes 2020(25) US338307AD33 |

USD | 100 | 100 | % | 96,4100 | 96.410,00 | 0,58 | |

| Ford Motor Co. DL-Zero Exch. Notes 2022(26) US345370CZ16 |

USD | 200 | 200 | % | 99,6130 | 199.226,00 | 1,20 | |

| 1,0000 % Halozyme Therapeutics Inc. DL-Exch. Notes 2023(28) US40637HAF64 |

USD | 150 | 150 | % | 93,1280 | 139.692,00 | 0,84 | |

| 2,6250 % Herbalife Ltd. DL-Exch. Notes 2018(24) US42703MAD56 |

USD | 150 | 150 | % | 99,5730 | 149.359,50 | 0,90 | |

| 4,5000 % indie Semiconductor Inc. DL-Exch. Notes 2022(27) 144A US45569UAA97 |

USD | 150 | 150 | % | 120,7760 | 181.164,00 | 1,09 | |

| 0,3750 % Insulet Corporation DL-Conv. Notes 2020(26) US45784PAK75 |

USD | 75 | 150 | 75 | % | 115,1550 | 86.366,25 | 0,52 |

| 2,1250 % Integer Holdings Corp. DL-Exch. Notes 2023(28) 144A US45826HAA77 |

USD | 200 | 200 | % | 127,8800 | 255.760,00 | 1,53 | |

| 4,0000 % Iqiyi Inc. DL-Exch. Notes 2020(26) US46267XAE85 |

USD | 40 | 40 | % | 97,5000 | 39.000,00 | 0,23 | |

| 2,0000 % Liberty Latin America Ltd. DL-Conv. Bonds 2020(24) US53069QAB59 |

USD | 300 | 300 | % | 97,3270 | 291.981,00 | 1,75 | |

| 2,0000 % Live Nation Entertainment Inc. DL-Exch. Notes 2021(25) US538034AU37 |

USD | 200 | 200 | % | 105,9170 | 211.834,00 | 1,27 | |

| 0,2500 % Lumentum Holdings Inc. DL-Conv. Notes 2018(24) US55024UAB52 |

USD | 100 | 100 | % | 100,7520 | 100.752,00 | 0,60 | |

| 0,1250 % Microchip Technology Inc. DL-Exch. Notes 2020(24) US595017AU87 |

USD | 200 | 200 | % | 109,3170 | 218.634,00 | 1,31 | |

| 0,2500 % MongoDB Inc. DL-Exch. Notes 2021(26) US60937PAD87 |

USD | 100 | 100 | % | 197,7820 | 197.782,00 | 1,19 | |

| 1,7500 % Nabors Industries Inc. DL-Exch. Notes 2023(29) 144A US62957HAK14 |

USD | 200 | 200 | % | 73,7770 | 147.554,00 | 0,89 | |

| 1,1250 % NCL Corp. Ltd. DL-Exch. Notes 2022(27) US62886HBD26 |

USD | 200 | 200 | % | 92,1650 | 184.330,00 | 1,11 | |

| 0,5000 % Nio Inc. DL-Conv. Notes 2022(27) US62914VAF31 |

USD | 150 | 150 | % | 91,8730 | 137.809,50 | 0,83 | |

| 0,5000 % ON Semiconductor Corp. DL-Exch. Notes 2023(29) 144A US682189AT21 |

USD | 250 | 450 | 200 | % | 105,3450 | 263.362,50 | 1,58 |

| 0,3750 % Palo Alto Networks Inc. DL-Exch. Notes 2021(25) US697435AF27 |

USD | 70 | 120 | 50 | % | 296,6090 | 207.626,30 | 1,25 |

| 5,5000 % PennyMac Corp. DL-Exch. Notes 2022(26) US70932AAF03 |

USD | 200 | 200 | % | 93,0840 | 186.168,00 | 1,12 | |

| 0,1250 % Perficient Inc. DL-Exch. Nts 2022(26) US71375UAF84 |

USD | 200 | 200 | % | 83,0920 | 166.184,00 | 1,00 | |

| 3,2500 % Permian Resources Operat. LLC DL-Conv. Notes 2021(28) US15136AAA07 |

USD | 60 | 60 | % | 232,5360 | 139.521,60 | 0,84 | |

| 4,6250 % Rivian Automotive Inc. DL-Exch. Notes 2023(29) 144A US76954AAA16 |

USD | 50 | 100 | 50 | % | 140,9880 | 70.494,00 | 0,42 |

| 1,2500 % Sarepta Therapeutics Inc. DL-Exch. Notes 2023(27) US803607AD25 |

USD | 50 | 50 | % | 101,3970 | 50.698,50 | 0,30 | |

| 1,1250 % Splunk Inc. DL-Exch. Notes 2019(25) US848637AD65 |

USD | 200 | 200 | % | 110,3300 | 220.660,00 | 1,32 | |

| Spotify USA Inc. DL-Zero Exch. Notes 2022(26) US84921RAB69 |

USD | 450 | 450 | % | 88,3650 | 397.642,50 | 2,39 | |

| 0,0000 % Uber Technologies Inc. DL-Conv. Nts 2020(25) US90353TAJ97 |

USD | 340 | 340 | % | 101,9320 | 346.568,80 | 2,08 | |

| 0,8750 % Uber Technologies Inc. DL-Exch. Notes 2023(28) 144A US90353TAL44 |

USD | 250 | 250 | % | 108,9340 | 272.335,00 | 1,63 | |

| 2,8750 % Veeco Instruments Inc. DL-Exch. Notes 2023(29) 144A US922417AH37 |

USD | 150 | 150 | % | 128,5050 | 192.757,50 | 1,16 | |

| 2,2500 % Vishay Intertechnology Inc. DL-Conv. Notes 2018(25) US928298AP38 |

USD | 200 | 200 | % | 98,8780 | 197.756,00 | 1,19 | |

| 2,7500 % Welltower OP LLC DL-Exch. Notes 2023(28) 144A US95041AAB44 |

USD | 250 | 250 | % | 110,5010 | 276.252,50 | 1,66 | |

| 1,5000 % Western Digital Corp. DL-Conv. Notes 2019(24) US958102AP07 |

USD | 250 | 250 | % | 99,6050 | 249.012,50 | 1,49 | |

| Wix.com Ltd. DL-Zero Exch.Nts 2021(25) US92940WAD11 |

USD | 220 | 220 | % | 91,0440 | 200.296,80 | 1,20 | |

| 1,3750 % Zillow Group Inc. DL-Exch. Nts 2019(26) US98954MAG69 |

USD | 150 | 150 | % | 136,0930 | 204.139,50 | 1,23 | |

| 2,7500 % Zillow Group Inc. DL-Exch. Nts 2020(25) US98954MAH43 |

USD | 75 | 75 | % | 110,3940 | 82.795,50 | 0,50 | |

| Summe Wertpapiervermögen | USD | 15.423.026,74 | 92,57 | |||||

| Derivate (Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen.) |

USD | -45.628,00 | -0,27 | |||||

| Devisen-Derivate | USD | -45.628,00 | -0,27 | |||||

| Offene Positionen | Kauf- währung |

Kauf- betrag |

Verkauf- währung |

Verkauf- betrag |

Fälligkeit | |||

| Hauck Aufhäuser Lampe Privatbank AG USD/EUR OTC |

USD | 3.682.642,00 | EUR | -3.400.000,00 | 07.03.2024 | -83.874,60 | -0,50 | |

| Hauck Aufhäuser Lampe Privatbank AG USD/EUR OTC |

EUR | 3.400.000,00 | USD | -3.728.270,00 | 07.03.2023 | 38.246,60 | 0,23 | |

| Bankguthaben / Bankverbindlichkeiten | USD | 1.283.186,37 | 7,70 | |||||

| Kassenbestände | USD | 1.283.186,37 | 7,70 | |||||

| Verwahrstelle | CHF | 295,63 | 351,33 | 0,00 | ||||

| EUR | 862.933,97 | 953.412,60 | 5,72 | |||||

| USD | 329.422,44 | 329.422,44 | 1,98 | |||||

| Sonstige Vermögensgegenstände | USD | 45.168,22 | 0,27 | |||||

| Zinsansprüche | USD | 45.168,22 | 45.168,22 | 0,27 | ||||

| Sonstige Verbindlichkeiten | USD | -45.378,05 | -0,27 | |||||

| Verwaltungsvergütung | USD | -14.640,43 | -14.640,43 | -0,09 | ||||

| Performancegebühr | USD | -15.447,73 | -15.447,73 | -0,09 | ||||

| Verwahrstellenvergütung | USD | -1.419,84 | -1.419,84 | -0,01 | ||||

| Prüfungskosten | USD | -12.882,63 | -12.882,63 | -0,08 | ||||

| Sonstige Kosten | USD | -987,42 | -987,42 | 0,00 | ||||

| Fondsvermögen | USD | 16.660.375,28 | 100,001) | |||||

| SQUAD 4 Convertibles Insti (EUR) | ||||||||

| Anzahl Anteile | STK | 70.400 | ||||||

| Anteilwert | EUR | 101,39 | ||||||

| SQUAD 4 Convertibles Insti (USD) | ||||||||

| Anzahl Anteile | STK | 39.400 | ||||||

| Anteilwert | USD | 104,87 | ||||||

| SQUAD 4 Convertibles Retail (EUR) | ||||||||

| Anzahl Anteile | STK | 39.705 | ||||||

| Anteilwert | EUR | 101,04 | ||||||

| SQUAD 4 Convertibles Seeder | ||||||||

| Anzahl Anteile | STK | 1.871 | ||||||

| Anteilwert | EUR | 101,53 | ||||||

1) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Sofern das Sondervermögen im Berichtszeitraum andere Investmentanteile („Zielfonds“) hielt, können weitere Kosten, Gebühren und Vergütungen auf Ebene der Zielfonds angefallen sein.

Wertpapierkurse bzw. Marktsätze

Devisenkurse (in Mengennotiz)

| per 29.12.2023 | |||

| Schweizer Franken | (CHF) | 0,8414500 | = 1 US-Dollar (USD) |

| Euro | (EUR) | 0,9051002 | = 1 US-Dollar (USD) |

Marktschlüssel

| OTC | Over-the-Counter |

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

– Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag):

| Gattungsbezeichnung | ISIN | Stück bzw. Anteile Whg. in 1.000 |

Käufe bzw. Zugänge |

Verkäufe bzw. Abgänge |

Volumen in 1.000 |

| Amtlich gehandelte Wertpapiere | |||||

| Verzinsliche Wertpapiere | |||||

| 0,7500 % BE Semiconductor Inds N.V. EO-Conv. Bonds 2020(27) | XS2211511949 | EUR | 200 | 200 | |

| POSCO Holdings Inc. EO-Zero Conv. Notes 2021(26) | XS2376482423 | EUR | 100 | 100 | |

| An organisierten Märkten zugelassene oder in diese einbezogene Wertpapiere | |||||

| Aktien | |||||

| Boston Scientific Corp. 5,50%Cum.Conv.Mand.Prf.A 100 | US1011372067 | STK | 300 | 300 | |

| Verzinsliche Wertpapiere | |||||

| 0,0500 % adidas AG Wandelschuldv.v.18(23) | DE000A2LQRW5 | EUR | 200 | 200 | |

| 0,5000 % Axon Enterprise Inc. DL-Exch. Notes 2022(27) 144A | US05464CAA99 | USD | 200 | 200 | |

| 0,0000 % Cie Génle Éts Michelin SCpA DL-Exchangeable Bonds 2018(23) | FR0013309184 | USD | 200 | 200 | |

| 1,0000 % Halozyme Therapeutics Inc. DL-Exch. Notes 2022(28) 144A | US40637HAE99 | USD | 150 | 150 | |

| 1,2500 % Sarepta Therapeutics Inc. DL-Exch. Notes 2022(27) 144A | US803607AC42 | USD | 50 | 50 | |

| 1,8750 % BE Semiconductor Inds N.V. EO-Conv. Bonds 2022(29) | XS2465773070 | EUR | 200 | 200 | |

| 0,0000 % Block Inc. DL-Conv. Nts 2020(23/26) | US852234AJ27 | USD | 100 | 100 | |

| 5,7500 % Carnival Corp. DL-Exch. Notes 2022(27) 144A | US143658BU55 | USD | 100 | 100 | |

| Enphase Energy Inc. DL-Zero Exch.Nts 2021(28) | US29355AAK34 | USD | 100 | 100 | |

| 2,6250 % Lantheus Holdings Inc. DL-Exch. Notes 2022(27) 144A | US516544AA14 | USD | 50 | 50 | |

| 2,0000 % Mercadolibre Inc. DL-Exch. Notes 2018(28) | US58733RAD44 | USD | 10 | 10 | |

| PDD Holdings Inc. DL-Zero Exch. Nts 2020(23/25) | US722304AC65 | USD | 200 | 200 | |

| 2,8750 % Royal Caribbean Cruises Ltd. DL-Exch.-Nts 2021(23) | US780153BF87 | USD | 100 | 100 | |

| 3,7500 % Ventas Realty L.P. DL-Exch. Notes 2023(26) 144A | US92277GAY35 | USD | 250 | 250 | |

| 2,7500 % voestalpine AG EO-Wandelschuldv. 2023(28) | AT0000A33R11 | EUR | 100 | 100 | |

| Neuemissionen | |||||

| Zulassung oder Einbeziehung in organisierte Märkte | |||||

| Verzinsliche Wertpapiere | |||||

| 3,7500 % MBT Systems GmbH Umtausch-Anl.v.23(29) M6YA | CH1239464675 | EUR | 100 | 100 | |

| Derivate (In Opening-Transaktionen umgesetzte Optionsprämien bzw. Volumen der Optionsgeschäfte, bei Optionsscheinen Angabe der Käufe und Verkäufe) |

|||||

| Terminkontrakte | |||||

| Aktienindex-Terminkontrakte | |||||

| Gekaufte Kontrakte: | |||||

| (Basiswert(e): ESTX 50 PR.EUR, NASDAQ-100, RUSSELL 2000 (CL.O)) | USD | 4.228,02 | |||

| Verkaufte Kontrakte: | |||||

| (Basiswert(e): ESTX 50 PR.EUR, NASDAQ-100, RUSSELL 2000 (CL.O), S+P 500) | USD | 6.729,63 | |||

| Devisenterminkontrakte (Kauf) | |||||

| Kauf von Devisen auf Termin: | |||||

| EUR/USD | USD | 5.869 | |||

| Devisenterminkontrakte (Verkauf) | |||||

| Verkauf von Devisen auf Termin: | |||||

| EUR/USD | USD | 5.827 | |||

SQUAD 4 Convertibles Insti (EUR)

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 1. März 2023 bis 31. März 2023

| I. Erträge | ||

| 1. Dividenden ausländischer Aussteller (vor QSt) | EUR | 2.025,68 |

| 2. Zinsen aus inländischen Wertpapieren | EUR | 8.730,20 |

| 3. Zinsen aus ausländ. Wertpapieren (vor QSt) | EUR | 39.658,55 |

| 4. Zinsen aus Liquiditätsanlagen im Inland | EUR | 30.788,74 |

| 5. Abzug ausländischer Quellensteuer | EUR | -2.102,75 |

| Summe der Erträge | EUR | 79.100,42 |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | EUR | -53,88 |

| 2. Verwaltungsvergütung | EUR | -66.571,19 |

| davon Performancegebühr | EUR | -7.944,18 |

| 3. Verwahrstellenvergütung | EUR | -3.933,70 |

| 4. Prüfungs- und Veröffentlichungskosten | EUR | -15.531,36 |

| 5. Sonstige Aufwendungen | EUR | -22.873,35 |

| Summe der Aufwendungen | EUR | -108.963,48 |

| III. Ordentliches Nettoergebnis | EUR | -29.863,06 |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | EUR | 297.106,19 |

| 2. Realisierte Verluste | EUR | -142.845,91 |

| Ergebnis aus Veräußerungsgeschäften | EUR | 154.260,28 |

| V. Realisiertes Ergebnis des Rumpfgeschäftsjahres | EUR | 124.397,22 |

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | 371.530,48 |

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | -343.547,67 |

| VI. Nettoveränderung des nicht realisierten Ergebnisses des Rumpfgeschäftsjahres | EUR | 27.982,81 |

| VII. Ergebnis des Rumpfgeschäftsjahres | EUR | 152.380,03 |

SQUAD 4 Convertibles Insti (USD)

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 1. März 2023 bis 31. März 2023

| I. Erträge | ||

| 1. Dividenden ausländischer Aussteller (vor QSt) | USD | 1.154,64 |

| 2. Zinsen aus inländischen Wertpapieren | USD | 4.958,89 |

| 3. Zinsen aus ausländ. Wertpapieren (vor QSt) | USD | 22.488,67 |

| 4. Zinsen aus Liquiditätsanlagen im Inland | USD | 17.530,91 |

| 5. Abzug ausländischer Quellensteuer | USD | -1.192,14 |

| Summe der Erträge | USD | 44.940,97 |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | USD | -30,25 |

| 2. Verwaltungsvergütung | USD | -41.435,49 |

| davon Performancegebühr | USD | -8.197,15 |

| 3. Verwahrstellenvergütung | USD | -2.233,64 |

| 4. Prüfungs- und Veröffentlichungskosten | USD | -8.831,66 |

| 5. Sonstige Aufwendungen | USD | -12.955,63 |

| Summe der Aufwendungen | USD | -65.486,67 |

| III. Ordentliches Nettoergebnis | USD | -20.545,70 |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | USD | 173.502,58 |

| 2. Realisierte Verluste | USD | -84.586,87 |

| Ergebnis aus Veräußerungsgeschäften | USD | 88.915,71 |

| V. Realisiertes Ergebnis des Rumpfgeschäftsjahres | USD | 68.370,01 |

| 1. Nettoveränderung der nicht realisierten Gewinne | USD | 184.522,09 |

| 2. Nettoveränderung der nicht realisierten Verluste | USD | -41.632,30 |

| VI. Nettoveränderung des nicht realisierten Ergebnisses des Rumpfgeschäftsjahres | USD | 142.889,79 |

| VII. Ergebnis des Rumpfgeschäftsjahres | USD | 211.259,80 |

SQUAD 4 Convertibles Retail (EUR)

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 1. März 2023 bis 31. März 2023

| I. Erträge | ||

| 1. Dividenden ausländischer Aussteller (vor QSt) | EUR | 1.140,11 |

| 2. Zinsen aus inländischen Wertpapieren | EUR | 4.915,97 |

| 3. Zinsen aus ausländ. Wertpapieren (vor QSt) | EUR | 22.327,87 |

| 4. Zinsen aus Liquiditätsanlagen im Inland | EUR | 17.345,25 |

| 5. Abzug ausländischer Quellensteuer | EUR | -1.184,18 |

| Summe der Erträge | EUR | 44.545,02 |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | EUR | -30,35 |

| 2. Verwaltungsvergütung | EUR | -51.440,90 |

| davon Performancegebühr | EUR | -3.969,81 |

| 3. Verwahrstellenvergütung | EUR | -2.215,27 |

| 4. Prüfungs- und Veröffentlichungskosten | EUR | -8.749,42 |

| 5. Sonstige Aufwendungen | EUR | -12.884,66 |

| Summe der Aufwendungen | EUR | -75.320,60 |

| III. Ordentliches Nettoergebnis | EUR | -30.775,58 |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | EUR | 165.947,13 |

| 2. Realisierte Verluste | EUR | -79.070,69 |

| Ergebnis aus Veräußerungsgeschäften | EUR | 86.876,44 |

| V. Realisiertes Ergebnis des Rumpfgeschäftsjahres | EUR | 56.100,86 |

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | 223.317,83 |

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | -213.950,95 |

| VI. Nettoveränderung des nicht realisierten Ergebnisses des Rumpfgeschäftsjahres | EUR | 9.366,88 |

| VII. Ergebnis des Rumpfgeschäftsjahres | EUR | 65.467,74 |

SQUAD 4 Convertibles Seeder

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 1. März 2023 bis 31. März 2023

| I. Erträge | ||

| 1. Dividenden ausländischer Aussteller (vor QSt) | EUR | 53,90 |

| 2. Zinsen aus inländischen Wertpapieren | EUR | 232,22 |

| 3. Zinsen aus ausländ. Wertpapieren (vor QSt) | EUR | 1.055,04 |

| 4. Zinsen aus Liquiditätsanlagen im Inland | EUR | 818,80 |

| 5. Abzug ausländischer Quellensteuer | EUR | -55,93 |

| Summe der Erträge | EUR | 2.104,03 |

| II. Aufwendungen | ||

| 1. Zinsen aus Kreditaufnahmen | EUR | -1,43 |

| 2. Verwaltungsvergütung | EUR | -1.518,08 |

| davon Performancegebühr | EUR | -336,87 |

| 3. Verwahrstellenvergütung | EUR | -104,63 |

| 4. Prüfungs- und Veröffentlichungskosten | EUR | -413,02 |

| 5. Sonstige Aufwendungen | EUR | -608,34 |

| Summe der Aufwendungen | EUR | -2.645,50 |

| III. Ordentliches Nettoergebnis | EUR | -541,48 |

| IV. Veräußerungsgeschäfte | ||

| 1. Realisierte Gewinne | EUR | 7.808,95 |

| 2. Realisierte Verluste | EUR | -3.705,81 |

| Ergebnis aus Veräußerungsgeschäften | EUR | 4.103,14 |

| V. Realisiertes Ergebnis des Rumpfgeschäftsjahres | EUR | 3.561,66 |

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | 12.235,62 |

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | -12.827,38 |

| VI. Nettoveränderung des nicht realisierten Ergebnisses des Rumpfgeschäftsjahres | EUR | -591,77 |

| VII. Ergebnis des Rumpfgeschäftsjahres | EUR | 2.969,90 |

SQUAD 4 Convertibles Insti (EUR)

Entwicklung des Sondervermögens 2023

| I. Wert des Sondervermögens am Beginn des Rumpfgeschäftsjahres | EUR | 0,00 | ||

| 1. Mittelzufluss (netto) | EUR | 7.026.213,00 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | EUR | 7.026.213,00 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | EUR | 0,00 | ||

| 2. Ertragsausgleich/Aufwandsausgleich | EUR | -40.666,59 | ||

| 3. Ergebnis des Rumpfgeschäftsjahres | EUR | 152.380,03 | ||

| davon nicht realisierte Gewinne | EUR | 371.530,48 | ||

| davon nicht realisierte Verluste | EUR | -343.547,67 | ||

| II. Wert des Sondervermögens am Ende des Rumpfgeschäftsjahres | EUR | 7.137.926,44 |

SQUAD 4 Convertibles Insti (USD)

Entwicklung des Sondervermögens 2023

| I. Wert des Sondervermögens am Beginn des Rumpfgeschäftsjahres | USD | 0,00 | ||

| 1. Mittelzufluss (netto) | USD | 3.946.713,00 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | USD | 3.946.713,00 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | USD | 0,00 | ||

| 2. Ertragsausgleich/Aufwandsausgleich | USD | -26.076,31 | ||

| 3. Ergebnis des Rumpfgeschäftsjahres | USD | 211.259,80 | ||

| davon nicht realisierte Gewinne | USD | 184.522,09 | ||

| davon nicht realisierte Verluste | USD | -41.632,30 | ||

| II. Wert des Sondervermögens am Ende des Rumpfgeschäftsjahres | USD | 4.131.896,49 |

SQUAD 4 Convertibles Retail (EUR)

Entwicklung des Sondervermögens 2023

| I. Wert des Sondervermögens am Beginn des Rumpfgeschäftsjahres | EUR | 0,00 | ||

| 1. Mittelzufluss (netto) | EUR | 3.959.964,01 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | EUR | 3.959.964,01 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | EUR | 0,00 | ||

| 2. Ertragsausgleich/Aufwandsausgleich | EUR | -13.800,34 | ||

| 3. Ergebnis des Rumpfgeschäftsjahres | EUR | 65.467,74 | ||

| davon nicht realisierte Gewinne | EUR | 223.317,83 | ||

| davon nicht realisierte Verluste | EUR | -213.950,95 | ||

| II. Wert des Sondervermögens am Ende des Rumpfgeschäftsjahres | EUR | 4.011.631,41 |

SQUAD 4 Convertibles Seeder

Entwicklung des Sondervermögens 2023

| I. Wert des Sondervermögens am Beginn des Rumpfgeschäftsjahres | EUR | 0,00 | ||

| 1. Mittelzufluss (netto) | EUR | 187.048,08 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | EUR | 246.148,59 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | EUR | -59.100,51 | ||

| 2. Ertragsausgleich/Aufwandsausgleich | EUR | -46,67 | ||

| 3. Ergebnis des Rumpfgeschäftsjahres | EUR | 2.969,90 | ||

| davon nicht realisierte Gewinne | EUR | 12.235,62 | ||

| davon nicht realisierte Verluste | EUR | -12.827,38 | ||

| II. Wert des Sondervermögens am Ende des Rumpfgeschäftsjahres | EUR | 189.971,30 |

SQUAD 4 Convertibles Insti (EUR)

Verwendung der Erträge des Sondervermögens

Berechnung der Wiederanlage1)

| insgesamt | je Anteil | ||

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | 124.397,22 | 1,77 |

| 2. Zuführung aus dem Sondervermögen | EUR | 0,00 | 0,00 |

| 3. Zur Verfügung gestellter Steuerabzugbetrag | EUR | 0,00 | 0,00 |

| II. Wiederanlage | EUR | 124.397,22 | 1,77 |

1) Bei der Verwendungsrechnung handelt es sich um eine Stichtagsbetrachtung zum Geschäftsjahresende. Die ausmachenden Beträge wurden auf Grundlage der Anzahl umlaufender Anteile zum 31.12.2023 berechnet.

SQUAD 4 Convertibles Insti (USD)

Verwendung der Erträge des Sondervermögens

Berechnung der Wiederanlage1)

| insgesamt | je Anteil | ||

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | 68.370,01 | 1,74 |

| 2. Zuführung aus dem Sondervermögen | EUR | 0,00 | 0,00 |

| 3. Zur Verfügung gestellter Steuerabzugbetrag | EUR | 0,00 | 0,00 |

| II. Wiederanlage | EUR | 68.370,01 | 1,74 |

1) Bei der Verwendungsrechnung handelt es sich um eine Stichtagsbetrachtung zum Geschäftsjahresende. Die ausmachenden Beträge wurden auf Grundlage der Anzahl umlaufender Anteile zum 31.12.2023 berechnet.

SQUAD 4 Convertibles Retail (EUR)

Verwendung der Erträge des Sondervermögens

Berechnung der Wiederanlage1)

| insgesamt | je Anteil | ||

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | 56.100,86 | 1,41 |

| 2. Zuführung aus dem Sondervermögen | EUR | 0,00 | 0,00 |

| 3. Zur Verfügung gestellter Steuerabzugbetrag | EUR | 0,00 | 0,00 |

| II. Wiederanlage | EUR | 56.100,86 | 1,41 |

1) Bei der Verwendungsrechnung handelt es sich um eine Stichtagsbetrachtung zum Geschäftsjahresende. Die ausmachenden Beträge wurden auf Grundlage der Anzahl umlaufender Anteile zum 31.12.2023 berechnet.

SQUAD 4 Convertibles Seeder

Verwendung der Erträge des Sondervermögens

Berechnung der Wiederanlage1)

| insgesamt | je Anteil | ||

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | 3.561,66 | 1,90 |

| 2. Zuführung aus dem Sondervermögen | EUR | 0,00 | 0,00 |

| 3. Zur Verfügung gestellter Steuerabzugbetrag | EUR | 0,00 | 0,00 |

| II. Wiederanlage | EUR | 3.561,66 | 1,90 |

1) Bei der Verwendungsrechnung handelt es sich um eine Stichtagsbetrachtung zum Geschäftsjahresende. Die ausmachenden Beträge wurden auf Grundlage der Anzahl umlaufender Anteile zum 31.12.2023 berechnet.

SQUAD 4 Convertibles Insti (EUR)

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Rumpfgeschäftsjahr | Umlaufende Anteile am Ende des Rumpfgeschäftsjahres |

Fondsvermögen am Ende des Rumpfgeschäftsjahres |

Anteilwert am Ende des Rumpfgeschäftsjahres |

|||

| 31.12.2023*) | Stück | 70.400 | EUR | 7.137.926,44 | EUR | 101,39 |

*) Auflagedatum 01.03.2023

SQUAD 4 Convertibles Insti (USD)

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Rumpfgeschäftsjahr | Umlaufende Anteile am Ende des Rumpfgeschäftsjahres |

Fondsvermögen am Ende des Rumpfgeschäftsjahres |

Anteilwert am Ende des Rumpfgeschäftsjahres |

|||

| 31.12.2023*) | Stück | 39.400 | USD | 4.131.896,49 | USD | 104,87 |

*) Auflagedatum 01.03.2023

SQUAD 4 Convertibles Retail (EUR)

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Rumpfgeschäftsjahr | Umlaufende Anteile am Ende des Rumpfgeschäftsjahres |

Fondsvermögen am Ende des Rumpfgeschäftsjahres |

Anteilwert am Ende des Rumpfgeschäftsjahres |

|||

| 31.12.2023*) | Stück | 39.705 | EUR | 4.011.631,41 | EUR | 101,04 |

*) Auflagedatum 01.03.2023

SQUAD 4 Convertibles Seeder

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Rumpfgeschäftsjahr | Umlaufende Anteile am Ende des Rumpfgeschäftsjahres |

Fondsvermögen am Ende des Rumpfgeschäftsjahres |

Anteilwert am Ende des Rumpfgeschäftsjahres |

|||

| 31.12.2023 *) | Stück | 1.871 | EUR | 189.971,30 | EUR | 101,53 |

*) Auflagedatum 01.03.2023

SQUAD 4 Convertibles

Anteilklassen im Überblick

| Merkmal | Anteilklasse Insti (EUR) | Anteilklasse Insti (USD) | Anteilklasse Retail (EUR) | Anteilklasse Seeder |

| Wertpapierkennnummer | A3D6ZS | A3D6ZT | A3D6ZU | A3D6ZR |

| ISIN-Code | DE000a3D6ZS4 | DE000A3D6ZT2 | DE000A3D6ZU0 | DE000A3D6ZR6 |

| Anteilklassenwährung | Euro | US-Dollar | Euro | Euro |

| Erstausgabepreis | 100,- EUR | 100,- USD | 100,- EUR | 100,- EUR |

| Erstausgabedatum | 1. März 2023 | 1. März 2023 | 1. März 2023 | 1. März 2023 |

| Ertragsverwendung | thesaurierend | thesaurierend | thesaurierend | thesaurierend |

| Ausgabeaufschlag | bis zu 3,00% | bis zu 3,00% | bis zu 3,00% | keiner |

| Rücknahmeabschlag | keiner | keiner | keiner | keiner |

| Mindestanlagesumme | 100.000,- EUR | 100.000,- USD | 50,- EUR | 50,- EUR |

| Verwaltungsvergütung | bis zu 1,80% p.a. (aktuell: bis zu 1,03% p.a.) | bis zu 1,80% p.a. (aktuell: bis zu 1,03% p.a.) | bis zu 1,80% p.a. (aktuell: bis zu 1,48% p.a.) | bis zu 1,80% p.a. (aktuell: bis zu 0,78% p.a.) |

Anhang zum Jahresbericht

zum 31. Dezember 2023

Erläuterung 1 – Wesentliche Rechnungslegungsgrundsätze

| a) |

Allgemeine Regeln für die Vermögensbewertung Vermögensgegenstände, die zum Handel an einer Börse zugelassen sind oder an einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind sowie Bezugsrechte für den Fonds werden zum letzten verfügbaren handelbaren Kurs, der eine verlässliche Bewertung gewährleistet, bewertet, sofern im Abschnitt „Besondere Regeln für die Bewertung einzelner Vermögensgegenstände“ des Verkaufsprospekts nicht anders angegeben. Vermögensgegenstände, die weder zum Handel an Börsen zugelassen sind noch in einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind oder für die kein handelbarer Kurs verfügbar ist, werden zu dem aktuellen Verkehrswert bewertet, der bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten angemessen ist, sofern im Abschnitt „Besondere Regeln für die Bewertung einzelner Vermögensgegenstände“ des Verkaufsprospekts nicht anders angegeben. Für die Bewertung von Schuldverschreibungen, die nicht zum Handel an einer Börse zugelassen oder an einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind (z. B. nicht notierte Anleihen, Commercial Papers und Einlagenzertifikate), und für die Bewertung von Schuldscheindarlehen werden die für vergleichbare Schuldverschreibungen und Schuldscheindarlehen vereinbarten Preise und gegebenenfalls die Kurswerte von Anleihen vergleichbarer Emittenten mit entsprechender Laufzeit und Verzinsung herangezogen, erforderlichenfalls mit einem Abschlag zum Ausgleich der geringeren Veräußerbarkeit. Die zu dem Fonds gehörenden Optionsrechte und Verbindlichkeiten aus einem Dritten eingeräumten Optionsrechten, die zum Handel an einer Börse zugelassen oder an einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind, werden zu dem jeweils letzten verfügbaren handelbaren Kurs, der eine verlässliche Bewertung gewährleistet, bewertet. Das gleiche gilt für Forderungen und Verbindlichkeiten aus für Rechnung des Fonds verkauften Terminkontrakten. Die zu Lasten des Fonds geleisteten Einschüsse werden unter Einbeziehung der am Börsentag festgestellten Bewertungsgewinne und Bewertungsverluste zum Wert des Fonds hinzugerechnet. Bankguthaben werden grundsätzlich zu ihrem Nennwert zuzüglich zugeflossener Zinsen bewertet. Festgelder werden zum Verkehrswert bewertet, sofern das Festgeld jederzeit kündbar ist und die Rückzahlung bei der Kündigung nicht zum Nennwert zuzüglich Zinsen erfolgt. Anteile an Investmentvermögen werden grundsätzlich mit ihrem letzten festgestellten Rücknahmepreis angesetzt oder zum letzten verfügbaren handelbaren Kurs, der eine verlässliche Bewertung gewährleistet. Stehen diese Werte nicht zur Verfügung, werden Anteile an Investmentvermögen zu dem aktuellen Verkehrswert bewertet, der bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten angemessen ist. Für Rückerstattungsansprüche aus Darlehensgeschäften ist der jeweilige Kurswert der als Darlehen übertragenen Vermögensgegenstände maßgebend. |

| b) |

Realisierte Nettogewinne/-verluste aus Wertpapierverkäufen Die aus dem Verkauf und der Veräußerung von Wertpapieren realisierten Gewinne und Verluste werden auf der Grundlage der Methode der Durchschnittskosten der verkauften Wertpapiere berechnet. |

| c) |

Umrechnung von Fremdwährungen Auf ausländische Währung lautende Vermögensgegenstände werden unter Zugrundelegung des Bloomberg Fixing Kurses der Währung von 17.00 Uhr des Vortages in Euro umgerechnet. |

| d) |

Einstandswerte der Wertpapiere im Bestand Für Wertpapiere, die auf andere Währungen als die Währung des Fonds lauten, wird der Einstandswert auf der Grundlage der am Kauftag gültigen Wechselkurse errechnet. |

| e) |

Bewertung der Devisentermingeschäfte Nicht realisierte Gewinne oder Verluste, welche sich zum Berichtsdatum aus der Bewertung von offenen Devisentermingeschäften ergeben, werden zum Berichtsdatum aufgrund der Terminkurse für die restliche Laufzeit bestimmt und sind in der Vermögensaufstellung ausgewiesen. |

| f) |

Bewertung von Terminkontrakten Die Terminkontrakte werden zum letzten verfügbaren Kurs bewertet. Die nicht realisierten Werterhöhungen oder -minderungen werden in der Vermögensaufstellung eingetragen. |

| g) |

Dividendenerträge Dividenden werden am Ex-Datum gebucht. Dividendenerträge werden vor Abzug von Quellensteuer ausgewiesen. |

| h) |

Bewertung der Verbindlichkeiten Die zum Berichtsstichtag bestehenden Verbindlichkeiten werden mit ihrem Rückzahlungsbetrag angesetzt. |

| i) |

Nettoveränderung der nicht realisierten Gewinne und Verluste Die Ermittlung der Nettoveränderung der nicht realisierten Gewinne und Verluste erfolgt dadurch, dass in jedem Geschäftsjahr die in den Anteilpreis einfließenden Wertansätze der Vermögensgegenstände mit den jeweiligen historischen Anschaffungskosten verglichen werden, die Höhe der positiven Differenzen in die Summe der nicht realisierten Gewinne einfließt, die Höhe der negativen Differenzen in die Summe der nicht realisierten Verluste einfließt und aus dem Vergleich der Summenpositionen zum Ende des Geschäftsjahres mit den Summenpositionen zum Anfang des Geschäftsjahres die Nettoveränderungen ermittelt werden. |

| j) |

Zusätzliche Informationen zum Bericht Dieser Bericht wurde auf Basis des Nettoinventarwertes zum 29. Dezember 2023 mit den letzten verfügbaren Kursen zum 29. Dezember 2023 und unter Berücksichtigung aller Ereignisse, die sich auf die Rechnungslegung zum Berichtsstichtag am 31. Dezember 2023 beziehen, erstellt. |

Erläuterung 2 – Gebühren und Aufwendungen

Angaben zu Gebühren und Aufwendungen können dem aktuellen Verkaufsprospekt sowie den Basisinformationsblättern entnommen werden.

Eine Übersicht der wesentlichen sonstigen Erträge und Aufwendungen kann der Erläuterung 8 entnommen werden.

Erläuterung 3 – Verwaltungsvergütung

Die Gesellschaft erhält für die Verwaltung des OGAW-Sondervermögens eine jährliche Vergütung in Höhe von bis zu 1,80% des Durchschnittswertes des OGAW-Sondervermögens. Der Durchschnittswert des OGAW-Sondervermögens wird börsentäglich errechnet. Die Vergütung wird monatlich anteilig erhoben.

Die Gesellschaft kann sich bei der Umsetzung des Anlagekonzeptes einer Beratungs- oder Asset Management Gesellschaft bedienen. Die Vergütung der Beratungs- oder Asset Management Gesellschaft wird von der Verwaltungsvergütung gemäß dem vorstehenden Absatz abgedeckt.

Die Gesellschaft erhält für die Anbahnung, Vorbereitung und Durchführung von Wertpapierdarlehensgeschäften und Wertpapierpensionsgeschäften für Rechnung des OGAW- Sondervermögens eine marktübliche Vergütung in Höhe von maximal einem Drittel der Bruttoerträge aus diesen Geschäften. Die im Zusammenhang mit der Vorbereitung und Durchführung von solchen Geschäften entstandenen Kosten einschließlich der an Dritte zu zahlenden Vergütungen trägt die Gesellschaft.

Diese Vergütungen verstehen sich zuzüglich einer etwaigen Mehrwertsteuer.

Erläuterung 4 – Verwahrstellenvergütung

Die Verwahrstelle erhält für ihre Tätigkeit eine jährliche Vergütung von bis zu 0,06% des Durchschnittswertes des OGAW-Sondervermögens, der börsentäglich errechnet wird. Die Vergütung wird monatlich anteilig erhoben.

Diese Vergütung versteht sich zuzüglich einer etwaigen Mehrwertsteuer.

Erläuterung 5 – Performance Fee

Die Gesellschaft kann für die Verwaltung des Sondervermögens zusätzlich zu den Vergütungen gemäß Erläuterung 3 je ausgegebenen Anteil eine erfolgsabhängige Vergütung in Höhe von bis zu 10% des Betrages erhalten, um den der Anteilwert am Ende einer Abrechnungsperiode den Höchststand des Anteilwertes am Ende aller vorangegangenen Abrechnungsperioden übersteigt („all-time High Water Mark“). Die Abrechnungsperiode beginnt am 1. Januar und endet am 31. Dezember eines Kalenderjahres. Das Kalenderjahr umfasst somit eine Abrechnungsperiode. In der ersten Abrechnungsperiode nach Auflegung des Sondervermögens / der Anteilklasse tritt an die Stelle der all- time High Water Mark der Anteilwert zu Beginn der ersten Abrechnungsperiode. Die erste Abrechnungsperiode beginnt mit der Auflegung des Sondervermögens / der Anteilklasse. Die erfolgsabhängige Vergütung wird jeden Bewertungstag auf der Basis des durchschnittlichen Nettoinventarwertes des Sondervermögens / der Anteilklasse in der Abrechnungsperiode berechnet und nach Ablauf der Abrechnungsperiode nachträglich ausgezahlt.

Die Anteilwertentwicklung ist nach der BVI Methode2 zu berechnen.

Entsprechend dem Ergebnis einer täglichen Berechnung wird eine rechnerisch angefallene erfolgsabhängige Vergütung im Sondervermögen je ausgegebenen Anteil zurückgestellt oder eine bereits gebuchte Rückstellung entsprechend aufgelöst. Aufgelöste Rückstellungen fallen dem Sondervermögen zu. Eine erfolgsabhängige Vergütung kann nur entnommen werden, soweit entsprechende Rückstellungen gebildet wurden.

Diese Vergütung versteht sich zuzüglich einer etwaigen Mehrwertsteuer.

2 Eine Erläuterung der BVI-Methode wird auf der Homepage des BVI Bundesverband Investment und Asset Management e.V. veröffent-licht (www.bvi.de).

Erläuterung 6 – Ertragsverwendung

Bei ausschüttenden Anteilklassen schüttet die Gesellschaft grundsätzlich die während des Geschäftsjahres für Rechnung des Fonds angefallenen und nicht zur Kostendeckung verwendeten Zinsen, Dividenden und Erträge aus Investmentanteilen und Optionsprämien, sowie Entgelte aus Darlehens- und Pensionsgeschäften innerhalb von vier Monaten nach Schluss des Geschäftsjahres – unter Berücksichtigung des zugehörigen Ertragsausgleichs – an die Anleger aus. Realisierte Veräußerungsgewinne und sonstige Erträge – unter Berücksichtigung des zugehörigen Ertragsausgleichs – können ebenfalls zur Ausschüttung herangezogen werden. Zwischenausschüttungen sind daneben jederzeit möglich. Bei der Gutschrift von Ausschüttungen können zusätzliche Kosten entstehen.

Bei thesaurierenden Anteilklassen legt die Gesellschaft die während des Geschäftsjahres auf die jeweilige Anteilklasse entfallenden, für Rechnung des OGAW-Sondervermögens angefallenen und nicht zur Kostendeckung verwendeten Zinsen, Dividenden und sonstigen Erträge – unter Berücksichtigung des zugehörigen Ertragsausgleichs – sowie die realisierten Veräußerungsgewinne im OGAW- Sondervermögen wieder an.

Nach Maßgabe der Gesellschaft werden die Erträge des Sondervermögens grundsätzlich thesauriert.

Erläuterung 7 – Angaben nach der Derivateverordnung

| Das durch Derivate erzielte Exposure: | 14.786.216,88 EUR |

| Vertragspartner für derivative Geschäfte: | Hauck Aufhäuser Lampe Privatbank AG |

| Bestand der Wertpapiere am Fondsvermögen (in %): | 92,57% |

| Bestand der Derivate am Fondsvermögen (in %): | -0,27% |

Zur Ermittlung der Auslastung der Marktrisikogrenze wendet die Gesellschaft den sogenannten absoluten Value-at-Risk-Ansatz an. Hierbei darf der einem Investmentvermögen zuzuordnende potenzielle Risikobeitrag für das Marktrisiko zu keinem Zeitpunkt 20% des Wertes des Investmentvermögens übersteigen.

Angaben nach dem qualifizierten Ansatz

| durchschnittlicher potenzieller Risikobetrag | 5,27% |

| größter potenzieller Risikobetrag | 7,82% |

| kleinster potenzieller Risikobetrag | 1,92% |

| Maximale Hebelwirkung (Leverage) aus der Nutzung von Derivaten: | 3,00 |

| Hebel nach Committment-Methode: | – |

| Hebel nach Brutto-Methode: | 1,89 |

Parameter, die zur „Value at Risk”-Berechnung herangezogen wurden

| Kalkulationsmodell | Historische Simulation |

| Konfidenzniveau | 99% |

| Unterstellte Haltedauer | 20 Tage |

| Länge der historischen Zeitreihe | 1 Jahr |

Erläuterung 8 – Angaben zur Transparenz und zur Gesamtkostenquote gemäß §16 KARBV

Umlaufende Anteile und Anteilwert

| Anzahl Anteile | Anteilwert | |

| SQUAD – 4 Convertibles Insti (EUR) | 70,400 | 101,39 EUR |

| SQUAD – 4 Convertibles Insti (USD) | 39.400 | 104,87 USD |

| SQUAD – 4 Convertibles Retail (EUR) | 39.705 | 101,04 EUR |

| SQUAD – 4 Convertibles Seeder | 1.871 | 101,53 EUR |

Gesamtkostenquote (in %) gemäß §101 (2) Nr. 1 KAGB

| Gesamtkostenquote (TER)* | Performance Fee | |

| SQUAD – 4 Convertibles Insti (EUR) | 1,55% | 0,15% |

| SQUAD – 4 Convertibles Insti (USD) | 1,41% | 0,49% |

| SQUAD – 4 Convertibles Retail (EUR) | 1,99% | 0,11% |

| SQUAD – 4 Convertibles Seeder | 1,34% | 0,17% |

* annualisiert

Die Gesamtkostenquote drückt die Summe der Kosten und Gebühren als Prozentsatz des durchschnittlichen Fondsvolumens innerhalb eines Geschäftsjahres aus. Sie beinhaltet keine Nebenkosten und Kosten, die beim Erwerb und der Veräußerung von Vermögensgegenständen entstehen (Transaktionskosten). Die Gesamtkostenquote wird in Basisinformationsblättern als sogenannte „laufende Kosten“ veröffentlicht.

Pauschalgebühren gemäß §101 (2) Nr. 2 KAGB

| An die Gesellschaft oder Dritte gezahlte Pauschalgebühren: | EUR | 0,00 |

Rückvergütungen

Der Verwaltungsgesellschaft fließen keine Rückvergütungen der aus dem Sondervermögen an die Verwahrstelle oder an Dritte geleisteten Vergütungen und Aufwandserstattungen zu.

Vermittlerprovisionen

Die Gesellschaft gewährt an Vermittler, z.B. Kreditinstitute, wiederkehrend – meist jährlich – Vermittlungsentgelte als so genannte „Vermittlungsfolgeprovisionen“.

Kosten aus Investmentanteilen

Sofern der Fonds in Anteile eines anderen Investmentfonds (Zielfonds) investiert, können für die erworbenen Zielfondsanteile zusätzliche Verwaltungsgebühren anfallen.

Im Berichtszeitraum war das Sondervermögen nicht in Investmentfonds (Zielfonds) investiert.

Wesentliche sonstige Erträge und Aufwendungen

SQUAD – 4 Convertibles Insti (EUR)

| Wesentliche sonstige Erträge | 0,00 EUR |

| Wesentliche sonstige Aufwendungen | |

| Transaktionskosten | -6.999,19 EUR |

| Depotgebühr | -5.054,54 EUR |

SQUAD – 4 Convertibles Insti (USD)

| Wesentliche sonstige Erträge | 0,00 USD |

| Wesentliche sonstige Aufwendungen | |

| Transaktionskosten | -3.972,82 USD |

| Depotgebühr | -2.917,42 USD |

SQUAD – 4 Convertibles Retail (EUR)

| Wesentliche sonstige Erträge | 0,00 EUR |

| Wesentliche sonstige Aufwendungen | |

| Transaktionskosten | 3.943,80 EUR |

| Depotgebühr | 2.849,94 EUR |

SQUAD – 4 Convertibles Seeder

| Wesentliche sonstige Erträge | 0,00 EUR |

| Wesentliche sonstige Aufwendungen | |

| Transaktionskosten | -186,12 EUR |

| Depotgebühr | -134,36 EUR |

Transaktionskosten

Für das Rumpfgeschäftsjahr vom 1. März 2023 (Datum der Fondsgründung) bis zum 31. Dezember 2023 belaufen sich diese Kosten für die folgenden Anteilklassen auf:

| Transaktionskosten | |

| SQUAD – 4 Convertibles Insti (EUR) | 4.482,95 EUR |

| SQUAD – 4 Convertibles Insti (USD) | 695,23 USD |

| SQUAD – 4 Convertibles Retail (EUR) | 3.645,53 EUR |

| SQUAD – 4 Convertibles Seeder | 169,97 EUR |

Bei Transaktionen, welche nicht direkt mit der Verwahrstelle abgeschlossen werden, werden die Abwicklungskosten dem Fonds monatlich gebündelt belastet. Diese Kosten sind in dem Konto „Sonstige Aufwendungen“ enthalten.

Jedoch enthalten die Transaktionspreise der Wertpapiere separat in Rechnung gestellte Kosten, die in den realisierten und nicht realisierten Werterhöhungen oder -minderungen inbegriffen sind.

Erläuterung 9 – Offenlegung gemäß § 101 Abs. 2 Nr. 5 Kapitalanlagegesetzbuch (KAGB) i. V. m. § 134c Abs. 4 Aktiengesetz (AktG)

Angaben über wesentliche mittel- bis langfristige Risiken

Nachfolgend werden die verschiedenen mittel- und langfristen Risiken dargestellt, die mit einer Anlage in Aktien typischerweise verbunden sind. Diese Risiken können sich nachteilig auf den Anteilwert des Fonds, auf das vom Anleger investierte Kapital sowie auf die vom Anleger geplante Haltedauer der Fondsanlage auswirken.

Aktien unterliegen erfahrungsgemäß Kursschwankungen und somit auch dem Risiko von Kursrückgängen. Diese Kursschwankungen werden insbesondere durch die Geschäftsentwicklung des emittierenden Unternehmens sowie die Entwicklungen der Branche und der gesamtwirtschaftlichen Entwicklung beeinflusst (Aktienrisiko).

Die Kurs- oder Marktwertentwicklung von Aktien hängt insbesondere von der Entwicklung der Kapitalmärkte ab, die wiederum von der allgemeinen Lage der Weltwirtschaft sowie den wirtschaftlichen und politischen Rahmenbedingungen in den jeweiligen Ländern beeinflusst wird (Marktrisiko).

Auf die allgemeine Kursentwicklung insbesondere an einer Börse können auch irrationale Faktoren wie Stimmungen, Meinungen und Gerüchte einwirken. Zudem unterliegen Investitionen in Aktien Risiken, die aus externen Faktoren wie etwa geopolitische Ereignisse, Naturkatastrophen, Epidemien, Terroranschläge, Kriege resultieren.

Die Veräußerbarkeit von Aktien kann potenziell eingeschränkt sein. Dies kann beispielsweise dazu führen, dass gegebenenfalls das investierte Kapital oder Teile hiervon für unbestimmte Zeit nicht zur Verfügung stehen (Liquiditätsrisiko).

Durch den Ausfall eines emittierenden Unternehmens /Emittenten können Verluste entstehen. Das Emittentenrisiko beschreibt die Auswirkung der besonderen Entwicklungen des jeweiligen Emittenten, die neben den allgemeinen Tendenzen der Kapitalmärkte auf den Kurs eines Wertpapiers einwirken. Auch bei sorgfältiger Auswahl der Wertpapiere kann nicht ausgeschlossen werden, dass Verluste durch Vermögensverfall von Emittenten eintreten (Emittenten- bzw. Kontrahentenrisiko).

Die von der Axxion S.A. eingesetzten Risikomanagement-Systeme beinhalten eine ständige Risikocontrolling-Funktion, welche die Erfassung, Messung, Steuerung und Überwachung aller wesentlichen Risiken denen das Investmentvermögen ausgesetzt ist oder sein kann, umfasst.

Ist die Portfolioverwaltungsfunktion an einen Dritten ausgelagert, obliegt diesem die Managemententscheidung zur aktiven Anlagepolitik. Die vertraglichen Grundlagen für die Anlageentscheidung bzw. aktive Anlagepolitik des jeweiligen Portfolioverwalters – sofern zutreffend – finden sich in den vereinbarten Anlagebedingungen und Anlagerichtlinien des Fonds. Der Portfolioverwalter übt seine Tätigkeit im Rahmen dieser aus. Die Tätigkeit des Portfolioverwalters unterliegt der ständigen Risikocontrolling-Funktion der Axxion S.A.

Angaben über die Zusammensetzung des Portfolios, die Portfolioumsätze und die Portfolioumsatzkosten

Die Angaben zur Zusammensetzung des Portfolios sowie die Portfolioumsätze werden im Bericht unter

„Vermögensaufstellung“ und „Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen“, die Portfolioumsatzkosten können dem Anhang des Berichts entnommen werden.

Angaben zur Berücksichtigung der mittel- bis langfristigen Entwicklung der Gesellschaft bei der Anlageentscheidung

Die Angaben zur Berücksichtigung der mittel- bis langfristigen Entwicklung der Gesellschaft bei der Anlageentscheidung werden im Tätigkeitsbericht im Rahmen der Anlageziele und deren Umsetzung gewürdigt.

Angaben zum Einsatz von Stimmrechtsberatern

Zum Einsatz von Stimmrechtsberatern informiert die Gesellschaft – sofern zutreffend – unter https://www.axxion.lu/de/anlegerinformationen.

Angaben zur Handhabung der Wertpapierleihe und zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Gesellschaften, insbesondere durch Ausübung von Aktionärsrechten

Zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Gesellschaften informiert die Gesellschaft – sofern zutreffend – unter https://www.axxion.lu/de/anlegerinformationen.

Derzeit werden im Sondervermögen keine Wertpapierleihgeschäfte getätigt. Werden zukünftig Wertpapierleihgeschäfte durchgeführt, werden Informationen zur Handhabung der Wertpapierleihe unter https://www.axxion.lu/de/anlegerinformationen zur Verfügung gestellt.

Erläuterung 10 – Angaben zur Mitarbeitervergütung der EU-Verwaltungsgesellschaft

Die Verwaltungsgesellschaft verfügt über ein Vergütungssystem, das sowohl die regulatorischen Anforderungen erfüllt, als auch das verantwortungsvolle und risikobewusste Verhalten der Mitarbeiter fördert. Das System ist so gestaltet, dass es mit einem soliden und wirksamen Risikomanagement vereinbar ist und nicht zur Übernahme von Risiken ermutigt. Das Vergütungssystem wird mindestens einmal jährlich durch einen Vergütungsausschuss auf seine Angemessenheit und die Einhaltung aller rechtlichen und regulatorischen Vorgaben überprüft. Ziel der Gesellschaft ist es, mit einer markt- und leistungsgerechten Vergütung die Interessen des Unternehmens, der Gesellschafter und der Mitarbeiter gleichermaßen zu berücksichtigen und die nachhaltige und positive Entwicklung der Gesellschaft zu unterstützen. Die Vergütung der Mitarbeiter setzt sich aus einem angemessenen Jahresfestgehalt sowie einer möglichen variablen leistungs- und ergebnisorientierten Vergütung zusammen. Der Pool der variablen Vergütung wird durch den Aufsichtsrat unter Berücksichtigung der finanziellen Lage der Gesellschaft festgelegt, er kann nach pflichtgemäßem Ermessen auch reduziert oder gestrichen werden. Bei der Bemessung der variablen Vergütung werden u. a. die individuelle Leistung und das Risikobewusstsein berücksichtigt. Die Bemessung und Verteilung der Vergütung an die Mitarbeiter erfolgt durch den Vorstand. Die Vergütung der Vorstände und Risk Taker mit Kontrollfunktionen in leitender Funktion werden durch den Aufsichtsrat festgelegt. Für die Vorstände und Mitarbeiter, deren Tätigkeiten einen wesentlichen Einfluss auf das Gesamtrisikoprofil der Gesellschaft und der von ihr verwalteten Investmentvermögen haben, gelten darüber hinaus besondere Regelungen.

Gesamtsumme der im abgelaufenen Geschäftsjahr 2022 (Zeitraum vom 1. Januar 2022 bis zum 31. Dezember 2022) der Axxion S.A. gezahlten Mitarbeitervergütung:

| davon feste Vergütung: | TEUR | 4.488 |

| davon variable Vergütung: | TEUR | 480 |

| Gesamtsumme: | TEUR | 4.968 |

| Durchschnittliche Zahl der Mitarbeiter der Verwaltungsgesellschaft: | 58 | (inkl. Vorstände) |

Summe der im abgelaufenen Geschäftsjahr 2022 der Axxion S.A. gezahlten Vergütungen an bestimmte Mitarbeitergruppen anteilig für das Sondervermögen SQUAD – 4 Convertibles:

| Vorstand: | EUR | 0 |

| weitere Risk Taker: | EUR | 0 |

| Mitarbeiter mit Kontrollfunktion: | EUR | 0 |

| Mitarbeiter in gleicher Einkommensstufe wie Vorstand und Risk Taker: | EUR | n.a. |

| Gesamtsumme: | EUR | 0 |

Überprüfung der Angemessenheit des Vergütungssystems

Die Überprüfung des Vergütungssystems für das Geschäftsjahr 2022 fand im Rahmen der jährlichen Sitzung des Vergütungsausschusses statt. Dabei konnte zusammenfassend festgestellt werden, dass die Grundsätze der Vergütungsrichtlinie und aufsichtsrechtlichen Vorgaben an Vergütungssysteme eingehalten wurden. Zudem konnten keine Unregelmäßigkeiten festgestellt werden.

Die Vergütungsrichtlinie der Gesellschaft wurde im Jahr 2022 aktualisiert, weitere Einzelheiten der aktuellen Vergütungsrichtlinie können kostenlos auf der Internetseite der Verwaltungsgesellschaft www.axxion.lu unter der Rubrik Anlegerinformationen abgerufen werden.

Erläuterung 12 – Angaben zu den Wertpapierfinanzierungsgeschäften gemäß der Verordnung (EU) 2015/2365

Zum Berichtszeitpunkt und während der Berichtsperiode hat das Sondervermögen keine Wertpapierfinanzierungsgeschäfte entsprechend der Verordnung (EU) 2015/2365 des europäischen Parlaments und des Rates vom 25. November 2015 über die Transparenz von Wertpapierfinanzierungsgeschäften und der Weiterverwendung sowie zur Änderung der Verordnung (EU) Nr. 648/2012 abgeschlossen.

Grevenmacher, den 11. April 2024

Der Vorstand der Axxion S.A.

ANHANG IV

Vermerk des unabhängigen Abschlussprüfers

An die Axxion S.A., Grevenmacher

Prüfungsurteil

Wir haben den Jahresbericht nach § 7 KARBV des Sondervermögens SQUAD 4 Convertibles – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. März 2023 bis 31. Dezember 2023, der Vermögensübersicht und der Vermögensaufstellung zum 31. Dezember 2023, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Rumpfgeschäftsjahr vom 1. März 2023 bis 31. Dezember 2023 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft. Die Angaben gemäß Artikel 11 der Verordnung (EU) 2019/2088 sowie gemäß Artikel 5 bis 7 der Verordnung (EU) 2020/852 in der Anlage „Regelmäßige Informationen zu den in Artikel 8 Absätze 1, 2 und 2a der Verordnung (EU) 2019/2088 und Artikel 6 Absatz 1 der Verordnung (EU) 2020/852 genannten Finanzprodukten“ zum Jahresbericht nach § 7 KARBV sind im Einklang mit den deutschen gesetzlichen Vorschriften nicht Bestandteil der Prüfung des Jahresberichts nach § 7 KARBV.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht nach § 7 KARBV in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV erstreckt sich nicht auf den Inhalt der Angaben gemäß Artikel 11 der Verordnung (EU) 2019/2088 sowie gemäß Artikel 5 bis 7 der Verordnung (EU) 2020/852 in der Anlage „Regelmäßige Informationen zu den in Artikel 8 Absätze 1, 2 und 2a der Verordnung (EU) 2019/2088 und Artikel 6 Absatz 1 der Verordnung (EU) 2020/852 genannten Finanzprodukten“ zum Jahresbericht nach § 7 KARBV.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts nach § 7 KARBV in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV“ unseres Vermerks weitergehend beschrieben. Wir sind von der Axxion S.A. (im Folgenden die „Kapitalverwaltungsgesellschaft“) unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt.

Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV zu dienen.

Sonstige Informationen

Die gesetzlichen Vertreter sind für die sonstigen Informationen verantwortlich. Die sonstigen Informationen umfassen die Angaben gemäß Artikel 11 der Verordnung (EU) 2019/2088 sowie gemäß Artikel 5 bis 7 der Verordnung (EU) 2020/852 in der Anlage „Regelmäßige Informationen zu den in Artikel 8 Absätze 1, 2 und 2a der Verordnung (EU) 2019/2088 und Artikel 6 Absatz 1 der Verordnung (EU) 2020/852 genannten Finanzprodukten“ zum Jahresbericht nach § 7 KARBV.

Die sonstigen Informationen umfassen zudem die übrigen Teile der Publikation „Jahresbericht“- ohne weitergehende Querverweise auf externe Informationen -, mit Ausnahme des geprüften Jahresberichts nach § 7 KARBV sowie unseres Vermerks.

Unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV erstreckt sich nicht auf die sonstigen Informationen, und dementsprechend geben wir in diesem Vermerk weder ein Prüfungsurteil noch irgendeine andere Form von Prüfungsschlussfolgerung hierzu ab.

Im Zusammenhang mit unserer Prüfung haben wir die Verantwortung, die sonstigen Informationen zu lesen und dabei zu würdigen, ob die sonstigen Informationen

| • |

wesentliche Unstimmigkeiten zum Jahresbericht nach § 7 KARBV oder unseren bei der Prüfung erlangten Kenntnissen aufweisen oder |

| • |

anderweitig wesentlich falsch dargestellt erscheinen. |

Verantwortung der gesetzlichen Vertreter für den Jahresbericht nach § 7 KARBV

Die gesetzlichen Vertreter der Kapitalverwaltungsgesellschaft sind verantwortlich für die Aufstellung des Jahresberichts nach § 7 KARBV, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht nach § 7 KARBV es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts nach § 7 KARBV zu ermöglichen, der frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen (d.h. Manipulationen der Rechnungslegung und Vermögensschädigungen) oder Irrtümern ist.

Bei der Aufstellung des Jahresberichts nach § 7 KARBV sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet unter anderem, dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts nach § 7 KARBV die Fortführung des Sondervermögens durch die Kapitalverwaltungsgesellschaft zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts nach § 7 KARBV

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht nach § 7 KARBV als Ganzes frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen oder Irrtümern ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht nach § 7 KARBV beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus dolosen Handlungen oder Irrtümern resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts nach § 7 KARBV getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| • |