R.I.Vermögensbetreuung AG

Ettlingen

RIV Zusatzversorgung

Jahresbericht zum 31.03.2024

RIV Zusatzversorgung

Fonds und Fondspartner

RIV ZUSATZVERSORGUNG

Wertpapierkennnummer (WKN): A2JJ1J

International Securities Identification Number (ISIN): DE000A2JJ1J2

Berichtszeitraum: 01.04.2023 bis 31.03.2024 für das 6. Fondsgeschäftsjahr

Kategorie: Aktienfonds

KAPITALVERWALTUNGSGESELLSCHAFT

R.I. Vermögensbetreung AG

Gründung: 1996

Rechtsform: Aktiengesellschaft

Eigenkapital: 7,679 Mio. EUR (Stand 31.12.2023)

Hausanschrift: Kaiserstraße 24, 60311 Frankfurt am Main Postanschrift: Postfach 10 10 40, 60010 Frankfurt am Main

Postanschrift: Postfach 10 08 51, 76262 Ettlingen

Telefon: 069 21 61 0

Telefax: 069 21 61 1340

Internet: https://hal-privatbank.com

Vorstand

Dipl.-Bw. Heiko Hohmann, Ettlingen (Vorsitzender)

Dipl.-Math. Bastian Bohl, Ettlingen

MSc. in Economics Peter Ulrik Kessel, Reilingen

Aufsichtsrat

Dipl.-Kfm. Rainer Imhof, Vorstandsvorsitzender einer Kapitalverwaltungsgesellschaft i.R. (Vorsitzender)

Dieter Sander, Bankdirektor i.R. (stv. Vorsitzender)

Dr.-Ing. Hans J. Brommer, Patentanwalt i.R. (stv. Vorsitzender)

Dr.-Ing. Bernhard Hohlbaum, Geschäftsführer

VERWAHRSTELLE

Hauck Aufhäuser Lampe Privatbank AG

Gründung: 1776

Rechtsform:Aktiengesellschaft

Aufsichtsrechtliche Eigenmittel: 673,2 Mio. EUR (Stand: 31.12.2023)

Hausanschrift: Kaiserstraße 24, 60311 Frankfurt am Main

Postanschrift: Postfach 10 10 40, 60010 Frankfurt am Main

Telefon: 069 21 61 0

Telefax: 069 21 61 1340

Internet: https://hal-privatbank.com

Vorstand

| Michael Bentlage (Vorsitzender) | |

| Oliver Plaack | Madeleine Sander |

| Dr. Holger Sepp | Gordan Torbica |

Aufsichtsrat

| Wolfgang Deml (Vorsitzender) | Liu Qiang |

| Hualong Jin | Ralf Bedranowsky |

| Michael Mannig | Ingo Repplinger |

| Nils Becker | Carmen Herbstritt |

| Xiaomin Chen |

Tätigkeitsbericht

ANLAGEZIELE UND ANLAGEPOLITIK ZUR ERREICHUNG DER ANLAGEZIELE

Der RIV Zusatzversorgung ist ein global anlegender, ausschüttender Aktienfonds, der drei Anlageziele verfolgt. Als erstes Ziel soll der RIV Zusatzversorgung seinen Anlegern durch eine vom jeweiligen Anlageergebnis des Fonds unabhängige Ausschüttung ein zusätzliches Einkommen zur Verfügung stellen. Als zweites Ziel soll diese Ausschüttung durch einen kumulierten Inflationsausgleich ihre Kaufkraft beibehalten. Als drittes, nachgeordnetes Ziel soll trotz der jährlichen Ausschüttungen auch der Anteilspreis langfristig dem Anstieg des deutschen Verbraucherpreisindex folgen und das im Fondsvermögen angelegte Kapital seine Kaufkraft erhalten.

Die letzte Ausschüttung für das am 31.03.2024 endende Geschäftsjahr betrug 3,03 EUR je Anteil. Die Ausschüttung ist inflationsindexiert und erhöht sich jährlich um den Prozentsatz, um den der deutsche Verbrauchpreisindex (VPI) des Statistischen Bundesamtes im jeweils vergangenen Kalenderjahr gestiegen ist. Geeignet ist der RIV Zusatzversorgung daher für langfristig orientierte Kapitalanleger, die mit den für Aktienmärkte typischen Kursschwankungen leben können, aber dennoch nicht auf planbare Ausschüttung verzichten möchten. Als kurzfristige Geldanlage ist der Fonds nicht geeignet.

Die Anlageziele sollen durch eine aktive Anlagepolitik mit Schwerpunkt auf Aktien-anlagen erreicht werden. Der Aktienanteil kann zwischen 51 % und 100 % des Fondsvermögens betragen. Weitere Anlageinstrumente sind Anleihen und Bankguthaben sowie max. 10 % Investmentfonds. Zertifikate kommen als Anlage nicht in Betracht. Derivate sind als Anlage ausgeschlossen. Wertpapier-Darlehens- und Pensionsgeschäfte sind nicht zulässig. Die Auswahl von Anlagen erfolgt diskretionär. Die Anlagepolitik bezieht sich weder auf einen Referenzwert noch impliziert sie dies. Das Fondsmanagement verzichtet auf alle Versuche, die Anlagerisiken durch Market Timing oder Kurssicherungsgeschäfte zu mindern. Die Minderung der Anlagerisiken soll allein durch eine breite und internationale Streuung der Anlageinstrumente nach Branchen, Regionen und Währungen erreicht werden. Nur so können Anlagerisiken ohne Ertragseinbußen reduziert werden. Klumpenrisiken sollen vermieden werden. Anleger können von der Kapitalverwaltungsgesellschaft grundsätzlich börsentäglich die Rücknahme der Anteile verlangen.

DAS WIRTSCHAFTLICHE UMFELD

Im Fondsgeschäftsjahr zeigte sich das wirtschaftliche Umfeld grundlegend verbessert. Zentralbanken spielten mit ihren Entscheidungen dabei eine prägende Rolle. Am Anfang des Berichtszeitraums lag der Fokus noch vornehmlich auf der Eindämmung der Inflation, die zu diesem Zeitpunkt in den USA etwa 5 % und im Euroraum 7 % betrug und dabei schon von den Höchstständen merklich heruntergekommen war. Die Zentralbanken erhöhten die Leitzinsen weiter, die US-Notenbank Fed in zwei Schritten von 5,0 % im April auf 5,5 % im Juli und die EZB gar in 4 Schritten von 3,5 % auf 4,5 % im September 2023, welches die höchsten Niveaus seit 1999 darstellen. Seitdem verharren die Leitzinsen jeweils auf dieser Höhe. Währenddessen fiel die Inflation in den USA auf 3,5 % und im Euroraum auf 2,4 % zum Fondsgeschäftsjahresende. Nennenswert ist darüber hinaus die Abkehr der japanischen Notenbank von der Negativ- und Nullzinspolitik.

Mit den Zinserhöhungen der Zentralbanken gingen Sorgen einher, dass diese die Wirtschaft überlasten und zu Rezessionen führen könnten. Frühzeitig taten sich Krisensituationen in einzelnen Bereichen der Wirtschaft auf, wie den US-Regionalbanken oder bei US-Gewerbeimmobilien. Auch in Europa baute sich Druck auf die Immobilien- und Baubranche und insbesondere bei Projektentwicklern auf. Zentralbanken und Regierungen gelang es diese Krisenherde einzudämmen und ein Übergreifen auf andere Bereiche der Wirtschaft zu verhindern. Die Wirtschaft vermochte es in Summe die starken Zinserhöhungen doch verhältnismäßig gut zu verarbeiten und zeigte sich grundlegend resilient und robust. So konnten Zentralbanken ihre angekündigte Strategie des „higher for longer“ tatsächlich umsetzen, mit dem Ziel einen Wiederanstieg der Inflation wie in den 1970-er Jahren zu verhindern. Die „weiche Landung“ der Konjunktur kam für viele Marktteilnehmer unerwartet, wurde doch schon ein Zinssenkungszyklus der Zentralbanken erwartet. Während in Europa eine Stagnation der Konjunktur anstatt der erwarteten Rezession als Erfolg gefeiert werden konnte, entwickelte sich das Bruttoinlandsprodukt in den USA mit ca. 3 % sogar so positiv, dass hier eher ein „no Landing“ anstatt eines „soft Landing“ Szenarios der Konjunktur zu verzeichnen war.

Dies ist sicherlich nicht zuletzt auf die grundlegend positiveren wirtschaftlichen Rahmenbedingungen in den USA zurückzuführen. So haben Bevölkerungswachstum, niedrige Energiepreise, die (fiskal)politisch geförderte Wiederansiedlung von Produktionskapazitäten sowie eine Exponierung gegenüber Zukunftsbranchen alle positive Auswirkungen auf das BIP-Wachstum. Hier tut sich Europa und insbesondere Deutschland doch deutlich schwerer, stellen der Fachkräftemangel, strukturell höhere Energiepreise und Überregulierung doch Wachstumshindernisse dar und machen den Wirtschaftsstandort weniger attraktiv. Hinzu kommt eine größere wirtschaftliche Abhängigkeit von China, dessen Wirtschaft im Fondsberichtsjahr schwächelte und von mehreren Schwierigkeiten geplagt war, wie dem Handelskrieg mit den USA, der Immobilienkrise und einer zunehmend schwierigeren demografischen Entwicklung.

Darüber hinaus prägten geopolitische Risiken das Fondsgeschäftsjahr maßgeblich. Der Krieg in der Ukraine setzte sich mit ungebrochener Intensität fort mit dem einzigen Unterschied, dass internationale Lieferketten sich auf den Konflikt eingestellt haben. Zu neuem Anpassungsbedarf führte das Wiederaufflammen des Nahostkonflikts, der mit einer wesentlichen Reduzierung des Schiffverkehrs im Suez-Kanals einherging. Doch auch hier zeigte die Wirtschaft wieder einmal ihre schnelle Anpassungsfähigkeit und Reedereien sich als mittlerweile krisenerprobt und handlungsschnell. Deutlich größere, aber kaum abschätzbare Auswirkungen hätte ein möglicher bewaffneter Konflikt in Taiwan, das zunehmend von China bedroht wird.

In diesem wirtschaftlichen Umfeld zeigen eine breite Diversifikation und sorgfältige Einzeltitelauswahl ihre Wichtigkeit für eine Risikoreduzierung. In Bezug auf Anlageklassen stellen Aktien aus Sicht des Fondsmanagements weiterhin die vielversprechendste Anlageklasse dar. Als Sachwerte und Produktivkapital bieten Aktien einen langfristigen Schutz vor Inflation und ermöglichen Anlegern, an einer wachsenden Wirtschaftsleistung zu partizipieren.

BÖRSENENTWICKLUNG

Die weltweiten Aktienbörsen entwickelten sich im Berichtszeitraum abgesehen von den chinesischen Aktien positiv. Europäische Aktien verzeichneten Zuwächse: Die Eurozone-Aktien des EURO STOXX 50 stiegen um +17,8 %, die Europa-Aktien des Stoxx Europe 50 um +12,4 %, der DAX um +18,3 % und der französische CAC 40 um +12,1 %. US-amerikanische Indizes schlossen das Fondsgeschäftsjahr mit noch deutlicheren Gewinnen ab. Der Dow Jones verbesserte sich um +19,4 %, der

S&P 500 um +27,9 % und der Nasdaq 100 sogar um +38,5 %. An den asiatischen Märkten notierten japanische Aktien des Nikkei 225 mit einem Plus von +44,0 %. Chinesische Aktien hingegen zeigten eine gegenläufige Entwicklung, gemessen am Hang Seng mit -18,9 % und am Shenzhen Composite Index mit -17,8 %.

Der Euro verlor gegenüber dem US-Dollar -0,4 %, gegenüber dem Schweizer Franken -1,9 % und gegenüber dem britischen Pfund -2,8 %. Lediglich im Vergleich zum japanischen Yen legte er um +13,4 % zu.

Die Rendite von 5-jährigen Bundesobligationen zeigte sich im Fondsgeschäftsjahr wenig verändert und verlor einen Basispunkt von +2,32 % auf +2,31 %. Die Rendite 10-jähriger Bundesanleihen verringerte sich ebenfalls um nur einen Basispunkt von +2,30 % auf +2,29 %. US-Staatsanleihen verzeichneten leichte Rendite-Zuwächse. 5-jährige US-Staatsanleihen notierten bei +4,22 % im Vergleich zu +3,58 % im Vorjahr, ein Plus von 64 Basispunkten. Renditen von 10-jährigen US-Treasuries legten von 3,47 % auf +4,21 % zu.

Der Ölpreis war im Fondsgeschäftsjahr von deutlichen Schwankungen geprägt. Zum Ende des Fondsgeschäftsjahres notierte WTI-Öl bei 83,11 USD je Barrel, ein Anstieg von +9,8 % im Vergleich zu 75,70 USD je Barrel im Vorjahr. Brent-Öl entwickelte sich ähnlich und schloss das Fondsgeschäftsjahr bei 87,50 USD je Barrel ab, was einem Zuwachs von +9,7 % gegenüber 79,74 USD je Barrel im Vorjahr entspricht.

Gold (COMEX Gold in USD) beendete das Jahr mit einem Plus von +13,4 % bei 2.234,10 USD je Unze. Silber legte +2,7 % zu. Industriemetalle zeigten eine mehrheitlich negative Entwicklung: Aluminium fiel um -0,8 %, Kupfer um -2,0 %, Zink um -12,8 % und Nickel sogar um -30,5 %. Bei den Agrarrohstoffen ergab sich ein gemischtes Bild: Zucker stieg um +3,2 %, Kaffee um +57,4 % und Kakao erlebte eine außergewöhnliche Steigerung von +232,3 %. Im Gegensatz dazu verzeichneten die Grundnahrungsmittel Rückgänge: Reis um -6,0 %, Weizen um -18,9 % und Mais um -32,8 %.

STRUKTUR DES PORTFOLIOS

| 31.03.2024 | 31.03.2023 | |||

| Kurswert in EUR |

Anteil in % |

Kurswert in EUR |

Anteil in % |

|

| Renten | 870.782,40 | 5,41 | 476.096,00 | 3,55 |

| Aktien | 14.516.601,67 | 90,12 | 12.013.619,02 | 89,51 |

| Bankguthaben | 677.338,26 | 4,20 | 917.601,19 | 6,84 |

| Zins- und Dividendenansprüche | 93.798,33 | 0,58 | 57.624,09 | 0,43 |

| Sonstige Forderungen und Verbindlichkeiten | -50.200,87 | -0,31 | -43.658,55 | -0,33 |

| Fondsvermögen | 16.108.319,79 | 100,00 | 13.421.281,75 | 100,00 |

Der Anteil des Bankguthabens am Fondsvermögen sank von 6,84 % auf 4,20 %.

Der Rentenanteil stieg von 3,55 % auf 5,41 %. Die verzinslichen Anlagen bestehen aus drei Unternehmensanleihen. Eine ist variabel verzinst, die anderen sind festverzinslich. Die Währungen der Anleihen lauten auf EUR und USD.

Die Aktienquote stieg im Berichtszeitraum von 89,51 % auf 90,12 %. Bei den Aktienanlagen sind 30,56 % in EUR, 29,15 % in USD und 8,11 % in GBP notiert. Nach Ländern geordnet haben Aktienanlagen in den USA mit 15,98 % den größten Anteil vor Deutschland mit 9,25 % und Großbritannien mit 8,11 %. Anlagen in Ländern, in welchen Risiken aus Politik, Korruption, mangelnder Transparenz und dürftiger Rechtsstaatlichkeit zu groß sind, werden gemieden. Die Branchen Materialien mit 20,53 %, Industriegüter mit 16,49 % und Informationstechnologie mit 16,44 % waren zum Fondsgeschäftsjahresende am höchsten gewichtet. Die zum Fondsgeschäftsjahresende am höchsten gewichteten Aktien sind:

| Rolls Royce Holdings, Luft-/Raumfahrtindustrie | 3,72 % |

| Ichor Holdings, Halbleiter-Anlagenbau | 2,66 % |

| Cummins, Motorenbau | 2,37 % |

| Atlas Copco, Industriegüte | 2,13 % |

| Banco Santander, Bank | 2,11 % |

FONDSERGEBNIS

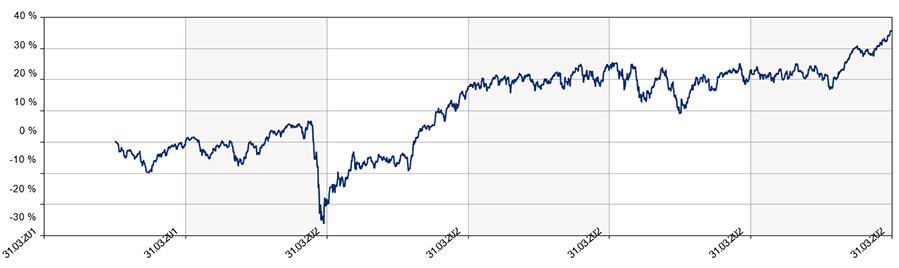

Im Berichtszeitraum vom 1. April 2023 bis 31. März 2024 lag die Wertentwicklung des Sondervermögens bei 10,38 %.

Dieses Fondsgeschäftsjahr wird im Folgenden auch als 2023-24 bezeichnet. Vorangegangene Geschäftsjahre werden entsprechend betitelt. 2018-19 ist ein Rumpfgeschäftsjahr, das von der Fondsauflage am 01. Oktober 2018 bis zum 31. März 2019 lief.

WERTENTWICKLUNG SEIT AUFLAGE

| 2018-19 | 2019-20 | 2020-21 | 2021-22 | 2022-23 | 2023-24 |

| -1,04 % | -17,61 % | 43,23 % | 5,26 % | -0,08 % | 10,38 % |

| 1,25 € | 2,54 € | 2,55 € | 2,69 € | 2,92 € | 3,03 € |

CHART DER WERTENTWICKLUNG SEIT AUFLAGE

Die eigenen Berechnungen von Wertentwicklungen beinhalten sämtliche Kosten und erfolgen nach BVI-Methode. Der Rücknahmeabschlag wird nicht berücksichtigt. Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu.

KOSTENENTWICKLUNG SEIT AUFLAGE

| Jahr | 2018-19 | 2019-20 | 2020-21 | 2021-22 | 2022-23 | 2023-24 |

| TER | 1,40 % | 1,44 % | 1,42 % | 1,41 % | 1,36 % | 1,35 % |

| TK | 0,49 % | 0,27 % | 0,08 % | 0,07 % | 0,06 % | 0,02 % |

| RTER | 1,89 % | 1,71 % | 1,50 % | 1,48 % | 1,42 % | 1,37 % |

Es gibt keine versteckten Produktkosten innerhalb des Fonds, da derart gestaltete Anlageprodukte nicht erworben werden.

Es gibt keine erfolgsabhängige Zusatzvergütungen. An die Wertentwicklung des Fonds gebundene Gebühren (Performance-Fees) sind nicht vereinbart.

ERLÄUTERUNGEN ZUR KOSTENENTWICKLUNG

Eine günstige Fondskostenstruktur ist von wichtiger Bedeutung. Die in der Finanzbranche in der Regel verwendete Gesamtkostenquote (Total Expense Ratio – TER) umfasst lediglich die laufenden Kosten für Verwaltung und Verwahrung, nicht aber im Fonds anfallende Transaktionskosten (TK), in Anlageprodukten versteckte Produktkosten (Derivate, Swaps, Zertifikate, usw.) und an die Wertentwicklung des Fonds gebundene erfolgsabhängige Zusatzvergütungen (Performance-Fees). Aus diesem Grund verwenden wir eine alle Kosten umfassende Kennziffer, die Gesamtkostenbelastung, auch reale Gesamtkostenquote (Real Total Expense Ratio – RTER) genannt.

Im abgelaufenen Geschäftsjahr konnte der Fonds die Gesamtkostenbelastung reduzieren und weist vergleichsweise günstige reale Gesamtkosten aus.

WESENTLICHE RISIKEN

Die Risiken der Aktienanlage werden durch eine breite Streuung nach Branchen, Ländern und Währungen reduziert. Gegenläufige Kursverläufe einzelner Aktien verringern die Schwankungen des Fonds, ohne dass der Anlageertrag darunter leidet. Besonders wird darauf geachtet, dass weder bei den Branchen noch den Wirtschaftsräumen oder den Währungen Klumpenrisiken entstehen. Kein Einzeltitel soll bei einem Kauf eine Gewichtung von 3 % des Fondsvolumens überschreiten. Im Rahmen des Liquiditätsrisikomanagements werden Liquiditätsrisiken überwacht und gesteuert. So wird grundsätzlich nur in Aktien investiert, die ausreichend liquide sind.

Währungsrisiken werden grundsätzlich nicht abgesichert, weil Kurssicherungsgeschäfte langfristig höhere Kosten verursachen als sie Nutzen bringen. Durch die breite Streuung von Währungen reduzieren deren gegenläufige Kursschwankungen die Schwankungen des Fonds. Gegen Währungskurssicherungsgeschäfte spricht überdies, dass sich Aktienkurse auch gegenläufig zum Kurs ihrer Heimatwährung entwickeln können und Unternehmen selbst relevante Währungsrisiken absichern.

Im Sondervermögen kommen grundsätzlich nur Anleihen mit guter Bonität als Anlage in Frage. Um das Zinsänderungsrisiko und das Ausfallrisiko zu minimieren, werden die Restlaufzeiten der verzinslichen Wertpapiere und die Gewichtung der Anleihen am Fondsvermögen permanent überwacht und gegebenenfalls angepasst.

Vermögensübersicht zum 31.03.2024

| Anlageschwerpunkte | Tageswerte in EUR |

% Anteil am Fondsvermögen |

| I. Vermögensgegenstände | 13.464.940,30 | 100,33 |

| 1.Aktien | 14.516.601,67 | 90,12 |

| Australien | 326.342,76 | 2,03 |

| Brasilien | 237.049,73 | 1,47 |

| Chile | 147.948,88 | 0,92 |

| Curaçao | 253.773,50 | 1,58 |

| Dänemark | 299.711,54 | 1,86 |

| Deutschland | 1.489.442,00 | 9,25 |

| Finnland | 510.810,00 | 3,17 |

| Frankreich | 780.266,00 | 4,84 |

| Großbritannien | 1.305.885,10 | 8,11 |

| Indien | 305.653,30 | 1,90 |

| Irland | 282.456,71 | 1,75 |

| Italien | 320.600,00 | 1,99 |

| Japan | 578.884,15 | 3,59 |

| Kaimaninseln | 429.150,85 | 2,66 |

| Kanada | 444.819,32 | 2,76 |

| Luxemburg | 254.550,00 | 1,58 |

| Niederlande | 263.400,00 | 1,64 |

| Norwegen | 554.353,40 | 3,44 |

| Österreich | 230.800,00 | 1,43 |

| Schweden | 592.014,10 | 3,68 |

| Schweiz | 985.483,38 | 6,12 |

| Spanien | 1.073.148,15 | 6,66 |

| Südkorea | 275.395,87 | 1,71 |

| USA | 2.574.662,93 | 15,98 |

| 2.Anleihen | 870.782,40 | 5,41 |

| < 1 Jahr | 870.782,40 | 5,41 |

| 3.Bankguthaben | 677.338,26 | 4,20 |

| 4.Sonstige Vermögensgegenstände | 93.798,33 | 0,58 |

| II. Verbindlichkeiten | -50.200,87 | -0,31 |

| III. Fondsvermögen | 16.108.319,79 | 100,00 |

Vermögensaufstellung zum 31.03.2024

| Gattungsbezeichnung ISIN |

Stücke bzw. Anteile bzw. Bestand |

Währung in 1.000 |

Käufe Verkäufe |

Zugänge Abgänge |

Währung | Kurs | Kurswert in EUR |

% Anteil am Fondsvermögen |

| im Berichtszeitraum | ||||||||

| Bestandspositionen | 15.387.384,07 | 95,52 | ||||||

| Börsengehandelte Wertpapiere | 15.387.384,07 | 95,52 | ||||||

| Aktien | 14.516.601,67 | 90,12 | ||||||

| Cochlear Ltd. Registered Shares o.N. AU000000COH5 |

STK | 1.600 | 0 | 0 | AUD | 337,520 | 326.342,76 | 2,03 |

| Methanex Corp. Registered Shares o.N. CA59151K1084 |

STK | 6.500 | 0 | 0 | CAD | 60,370 | 268.549,82 | 1,67 |

| Nutrien Ltd Registered Shares o.N. CA67077M1086 |

STK | 3.500 | 0 | 0 | CAD | 73,590 | 176.269,50 | 1,09 |

| ABB Ltd. Namens-Aktien SF 0,12 CH0012221716 |

STK | 7.000 | 0 | 0 | CHF | 41,890 | 301.552,86 | 1,87 |

| Banque Cantonale Vaudoise Namens-Aktien SF 1 CH0531751755 |

STK | 2.500 | 0 | 0 | CHF | 104,800 | 269.436,45 | 1,67 |

| Novartis AG Namens-Aktien SF 0,49 CH0012005267 |

STK | 2.500 | 0 | 0 | CHF | 87,370 | 224.624,64 | 1,39 |

| Novonesis A/S Navne-Aktier B DK 2 DK0060336014 |

STK | 5.517 | 5.517 | 0 | DKK | 405,200 | 299.711,54 | 1,86 |

| ACOMO N.V. Aandelen op naam EO 0,45 NL0000313286 |

STK | 15.000 | 5.000 | 0 | EUR | 17,560 | 263.400,00 | 1,64 |

| Air Liquide-SA Ét.Expl.P.G.Cl. Actions Port. EO 5,50 FR0000120073 |

STK | 1.650 | 0 | 0 | EUR | 192,840 | 318.186,00 | 1,98 |

| ArcelorMittal S.A. Actions Nouvelles Nominat. oN LU1598757687 |

STK | 10.000 | 2.000 | 0 | EUR | 25,455 | 254.550,00 | 1,58 |

| Banco Santander S.A. Acciones Nom. EO 0,50 ES0113900J37 |

STK | 75.000 | 0 | 0 | EUR | 4,522 | 339.112,50 | 2,11 |

| BASF SE Namens-Aktien o.N. DE000BASF111 |

STK | 6.000 | 1.000 | 0 | EUR | 52,930 | 317.580,00 | 1,97 |

| CEWE Stiftung & Co. KGaA Inhaber-Aktien o.N. DE0005403901 |

STK | 1.500 | 0 | 0 | EUR | 102,800 | 154.200,00 | 0,96 |

| De‘ Longhi S.p.A. Azioni nom. EO 1,5 IT0003115950 |

STK | 10.000 | 0 | 0 | EUR | 32,060 | 320.600,00 | 1,99 |

| Deutsche Telekom AG Namens-Aktien o.N. DE0005557508 |

STK | 12.000 | 0 | 0 | EUR | 22,500 | 270.000,00 | 1,68 |

| Ebro Foods S.A. Acciones Nom. EO 0,60 ES0112501012 |

STK | 16.000 | 0 | 0 | EUR | 15,440 | 247.040,00 | 1,53 |

| freenet AG Namens-Aktien o.N. DE000A0Z2ZZ5 |

STK | 11.000 | 0 | 0 | EUR | 26,080 | 286.880,00 | 1,78 |

| Huhtamäki Oyj Registered Shares o.N. FI0009000459 |

STK | 6.000 | 0 | 0 | EUR | 38,830 | 232.980,00 | 1,45 |

| Iberdrola S.A. Acciones Port. EO -,75 ES0144580Y14 |

STK | 21.870 | 870 | 0 | EUR | 11,495 | 251.395,65 | 1,56 |

| LISI S.A. Actions Port. EO 0,40 FR0000050353 |

STK | 8.000 | 5.216 | 5.216 | EUR | 23,650 | 189.200,00 | 1,17 |

| Mayr-Melnhof Karton AG Inhaber-Aktien o.N. AT0000938204 |

STK | 2.000 | 700 | 0 | EUR | 115,400 | 230.800,00 | 1,43 |

| MVV Energie AG Namens-Aktien o.N. DE000A0H52F5 |

STK | 5.000 | 2.000 | 0 | EUR | 30,800 | 154.000,00 | 0,96 |

| Sanofi S.A. Actions Port. EO 2 FR0000120578 |

STK | 3.000 | 500 | 0 | EUR | 90,960 | 272.880,00 | 1,69 |

| SAP SE Inhaber-Aktien o.N. DE0007164600 |

STK | 1.700 | 0 | 0 | EUR | 180,460 | 306.782,00 | 1,90 |

| UPM Kymmene Corp. Registered Shares o.N. FI0009005987 |

STK | 9.000 | 2.000 | 0 | EUR | 30,870 | 277.830,00 | 1,72 |

| Viscofan S.A. Acciones Port. EO 0,70 ES0184262212 |

STK | 4.000 | 0 | 0 | EUR | 58,900 | 235.600,00 | 1,46 |

| Rio Tinto PLC Registered Shares LS -,10 GB0007188757 |

STK | 4.000 | 800 | 0 | GBP | 50,170 | 234.795,83 | 1,46 |

| Rolls Royce Holdings PLC Registered Shares LS 0.20 GB00B63H8491 |

STK | 120.000 | 0 | 0 | GBP | 4,267 | 599.087,40 | 3,72 |

| Shell PLC Reg. Shares Class EO -,07 GB00BP6MXD84 |

STK | 10.000 | 0 | 0 | GBP | 26,250 | 307.125,31 | 1,91 |

| Vodafone Group PLC Registered Shares DL 0,2095238 GB00BH4HKS39 |

STK | 200.000 | 100.000 | 0 | GBP | 0,705 | 164.876,56 | 1,02 |

| Canon Inc. Registered Shares o.N. JP3242800005 |

STK | 6.000 | 0 | 0 | JPY | 4.501,000 | 165.253,86 | 1,03 |

| Fanuc Corp. Registered Shares o.N. JP3802400006 |

STK | 10.000 | 3.500 | 0 | JPY | 4.220,000 | 258.228,27 | 1,60 |

| Toray Industries Inc. Registered Shares o.N. JP3621000003 |

STK | 35.000 | 0 | 0 | JPY | 725,600 | 155.402,02 | 0,96 |

| Europris ASA Navne-Aksjer NK 1 NO0010735343 |

STK | 45.000 | 0 | 0 | NOK | 78,000 | 299.615,88 | 1,86 |

| Mowi ASA Navne-Aksjer NK 7,50 NO0003054108 |

STK | 15.000 | 0 | 0 | NOK | 198,950 | 254.737,52 | 1,58 |

| Atlas Copco AB Namn-Aktier B(fria) o.N. SE0017486897 |

STK | 25.000 | 0 | 0 | SEK | 158,150 | 342.416,82 | 2,13 |

| Telefonaktiebolaget L.M.Erics. Namn-Aktier B (fria) o.N. SE0000108656 |

STK | 50.000 | 30.000 | 0 | SEK | 57,640 | 249.597,28 | 1,55 |

| 3M Co. Registered Shares DL -,01 US88579Y1010 |

STK | 2.300 | 0 | 0 | USD | 106,070 | 225.910,73 | 1,40 |

| AT & T Inc. Registered Shares DL 1 US00206R1023 |

STK | 6.000 | 0 | 0 | USD | 17,600 | 97.786,83 | 0,61 |

| Bunge Global S.A. Namens-Aktien DL-,01 CH1300646267 |

STK | 2.000 | 2.000 | 0 | USD | 102,520 | 189.869,43 | 1,18 |

| Cisco Systems Inc. Registered Shares DL-,001 US17275R1023 |

STK | 4.000 | 0 | 0 | USD | 49,910 | 184.868,97 | 1,15 |

| Corning Inc. Registered Shares DL -,50 US2193501051 |

STK | 10.000 | 4.000 | 0 | USD | 32,960 | 305.213,45 | 1,89 |

| Cummins Inc. Registered Shares DL 2,50 US2310211063 |

STK | 1.400 | 400 | 0 | USD | 294,650 | 381.989,07 | 2,37 |

| Dr Reddy’s Laboratories Ltd. Reg. Shares (Sp.ADRs)/1 IR 5 US2561352038 |

STK | 4.500 | 0 | 0 | USD | 73,350 | 305.653,30 | 1,90 |

| GE Aerospace Registered Shares DL -,06 US3696043013 |

STK | 1.250 | 0 | 0 | USD | 175,530 | 203.178,54 | 1,26 |

| GE Healthcare Technologies Inc Registered Shares DL -,01 US36266G1076 |

STK | 2.000 | 1.584 | 0 | USD | 90,910 | 168.367,44 | 1,05 |

| Gilead Sciences Inc. Registered Shares DL -,001 US3755581036 |

STK | 3.000 | 0 | 0 | USD | 73,250 | 203.491,06 | 1,26 |

| Hecla Mining Co. Registered Shares DL -,25 US4227041062 |

STK | 35.000 | 10.000 | 0 | USD | 4,810 | 155.894,06 | 0,97 |

| Ichor Holdings Ltd Registered Shares DL -,0001 KYG4740B1059 |

STK | 12.000 | 3.000 | 0 | USD | 38,620 | 429.150,85 | 2,66 |

| Intel Corp. Registered Shares DL -,001 US4581401001 |

STK | 7.500 | 0 | 0 | USD | 44,170 | 306.764,52 | 1,90 |

| Medtronic PLC Registered Shares DL -,0001 IE00BTN1Y115 |

STK | 3.500 | 1.000 | 0 | USD | 87,150 | 282.456,71 | 1,75 |

| Pfizer Inc. Registered Shares DL -,05 US7170811035 |

STK | 7.000 | 2.000 | 0 | USD | 27,750 | 179.877,77 | 1,12 |

| Samsung Electronics Co. Ltd. R.Sh(sp.GDRs144A/95) 25/SW 100 US7960508882 |

STK | 200 | 0 | 0 | USD | 1.487,000 | 275.395,87 | 1,71 |

| Schlumberger N.V. (Ltd.) Reg. Shares DL -,01 AN8068571086 |

STK | 5.000 | 0 | 0 | USD | 54,810 | 253.773,50 | 1,58 |

| Soc.Quimica y Min.de Chile SA Reg.Shs B (Spons.ADRs)/1 o.N. US8336351056 |

STK | 3.250 | 0 | 0 | USD | 49,160 | 147.948,88 | 0,92 |

| Texas Instruments Inc. Registered Shares DL 1 US8825081040 |

STK | 1.000 | 0 | 0 | USD | 174,210 | 161.320,49 | 1,00 |

| Vale S.A. Reg. Shs (Spon. ADRs)/1 o.N. US91912E1055 |

STK | 21.000 | 3.000 | 0 | USD | 12,190 | 237.049,73 | 1,47 |

| Verzinsliche Wertpapiere | 870.782,40 | 5,41 | ||||||

| 1,7000 % Danaher Corp. EO-Notes 2020(20/24) XS2147994995 |

EUR | 300 | 0 | 0 | % | 100,000 | 300.000,00 | 1,86 |

| 6,1150 % Südzucker Intl Finance B.V. EO-FLR Bonds 2005(15/Und.) XS0222524372 |

EUR | 300 | 100 | 0 | % | 98,018 | 294.054,00 | 1,83 |

| 4,9500 % Mercedes-Benz Fin.North.Am.LLC DL-Notes 2023(23/25) USU5876JAE56 |

USD | 300 | 300 | 0 | % | 99,613 | 276.728,40 | 1,72 |

| Summe Wertpapiervermögen | 15.387.384,07 | 95,52 | ||||||

| Bankguthaben | 677.338,26 | 4,20 | ||||||

| EUR – Guthaben bei: | ||||||||

| Hauck Aufhäuser Lampe Privatbank AG | EUR | 651.186,52 | % | 100,000 | 651.186,52 | 4,04 | ||

| Guthaben in Nicht-EU/EWR-Währungen bei: | ||||||||

| Hauck Aufhäuser Lampe Privatbank AG | USD | 28.241,26 | % | 100,000 | 26.151,74 | 0,16 | ||

| Sonstige Vermögensgegenstände | 93.798,33 | 0,58 | ||||||

| Zinsansprüche | EUR | 17.515,98 | 17.515,98 | 0,11 | ||||

| Dividendenansprüche | EUR | 44.032,43 | 44.032,43 | 0,27 | ||||

| Quellensteueransprüche | EUR | 32.249,92 | 32.249,92 | 0,20 | ||||

| Sonstige Verbindlichkeiten | -50.200,87 | -0,31 | ||||||

| Verwaltungsvergütung | EUR | -47.020,61 | -47.020,61 | -0,29 | ||||

| Verwahrstellenvergütung | EUR | -2.685,82 | -2.685,82 | -0,02 | ||||

| Veröffentlichungskosten | EUR | -494,44 | -494,44 | 0,00 | ||||

| Fondsvermögen | 16.108.319,79 | 100,00 | ||||||

Anmerkungen: Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

Wertpapierkurse bzw. Marktsätze zum 31.03.2024

Die Vermögensgegenstände des Sondervermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet.

| Währung | Devisenkurs | Gegenwert |

| AUD | 1,6548 | = 1 EUR |

| CAD | 1,4612 | = 1 EUR |

| CHF | 0,9724 | = 1 EUR |

| DKK | 7,4588 | = 1 EUR |

| GBP | 0,8547 | = 1 EUR |

| JPY | 163,4213 | = 1 EUR |

| NOK | 11,7150 | = 1 EUR |

| SEK | 11,5466 | = 1 EUR |

| USD | 1,0799 | = 1 EUR |

Abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

Käufe und Verkäufe in Wertpapieren

| Gattungsbezeichnung | ISIN | Stücke bzw. Anteile bzw. Währung in 1.000 |

Käufe Verkäufe |

Zugänge Abgänge |

| im Berichtszeitraum | ||||

| Börsengehandelte Wertpapiere | ||||

| Aktien | ||||

| Accelleron Industries Ltd. Namens-Aktien SF 0,01 | CH1169360919 | STK | 0 | 350 |

| Sandoz Group AG Namens-Aktien SF -,05 | CH1243598427 | STK | 500 | 500 |

| Warner Bros. Discovery Inc. Reg. Shares Series A DL-,01 | US9344231041 | STK | 0 | 1.451 |

| Bezugsrechte | ||||

| Iberdrola S.A. Anrechte | ES06445809R9 | STK | 21.500 | 21.500 |

| Iberdrola S.A. Anrechte | ES06445809Q1 | STK | 21.000 | 21.000 |

| Nicht mehr notierte Wertpapiere | ||||

| Aktien | ||||

| Bunge Ltd. Registered Shares DL -,01 | BMG169621056 | STK | 0 | 2.000 |

| Christian Hansen Holding AS Navne-Aktier DK 10 | DK0060227585 | STK | 0 | 3.600 |

| Iberdrola S.A. Acciones Port.Em.01/24 EO -,75 | ES0144583293 | STK | 370 | 370 |

| Iberdrola S.A. Acciones Port.Em.07/23 EO -,75 | ES0144583285 | STK | 500 | 500 |

| Vilmorin & Cie S.A. Actions Port. EO 15,25 | FR0000052516 | STK | 0 | 1.500 |

Die Gesellschaft sorgt dafür, dass eine unangemessene Beeinträchtigung von Anlegerinteressen durch Transaktionskosten vermieden wird. Dafür wurde unter Berücksichtigung der Anlageziele dieses Sondervermögens ein Schwellenwert für die Transaktionskosten bezogen auf das durchschnittliche Fondsvolumen, sowie für eine Portfolioumschlagsrate festgelegt. Die Gesellschaft überwacht die Einhaltung der Schwellenwerte und ergreift im Falle des Überschreitens weitere Maßnahmen.

Anmerkung: Die Marktzuordnung erfolgt zum Berichtsstichtag.

Ertrags- und Aufwandsrechnung inkl.

Ertragsausgleich

| insgesamt | je Anteil | ||||

| Erträge | |||||

| 1. Dividenden inländischer Aussteller (vor Körperschaft-/Kapitalertragsteuer) EUR | 34.163,49 | 0,26 | |||

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) EUR | 381.839,60 | 2,87 | |||

| 3. Zinsen aus inländischen Wertpapieren EUR | 0,00 | 0,00 | |||

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) EUR | 31.239,24 | 0,23 | |||

| 5. Zinsen aus Liquiditätsanlagen im Inland EUR | 27.112,19 | 0,20 | |||

| 6. Zinsen aus Liquiditätsanlagen im Ausland (vor Quellensteuer) EUR | 0,00 | 0,00 | |||

| 7. Erträge aus Investmentanteilen EUR | 0,00 | 0,00 | |||

| 8. Abzug inländischer Körperschaft-/Kapitalertragsteuer EUR | -5.124,52 | -0,04 | |||

| 9. Abzug ausländischer Quellensteuer EUR | -34.178,45 | -0,25 | |||

| 10. Sonstige Erträge EUR | 3.029,80 | 0,02 | |||

| Summe der Erträge | EUR | 438.081,34 | 3,29 | ||

| II. Aufwendungen | |||||

| 1. Zinsen aus Kreditaufnahmen | EUR | 0,00 | 0,00 | ||

| 2. Verwaltungsvergütung | EUR | -174.193,62 | -1,31 | ||

| 3. Verwahrstellenvergütung | EUR | -9.949,94 | -0,07 | ||

| 4. Prüfungs- und Veröffentlichungskosten | EUR | -1.071,53 | -0,01 | ||

| 5. Sonstige Aufwendungen | EUR | -14.522,65 | -0,11 | ||

| – Depotgebühren | EUR | -1.091,96 | |||

| – Ausgleich ordentlicher Aufwand | EUR | -10.129,19 | |||

| – Sonstige Kosten | EUR | -3.301,50 | EUR | -199.737,74 | -1,50 |

| Summe der Aufwendungen | |||||

| III. Ordentlicher Nettoertrag | EUR | 238.343,60 | 1,79 | ||

| IV. Veräußerungsgeschäfte | |||||

| 1. Realisierte Gewinne | EUR | 49.605,46 | 0,37 | ||

| 2. Realisierte Verluste | EUR | -42.750,26 | -0,32 | ||

| Ergebnis aus Veräußerungsgeschäften | EUR | 6.855,20 | 0,05 | ||

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | 245.198,80 | 1,84 | ||

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | |||||

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | 1.366.607,51 | 10,25 | ||

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | -73.991,80 | -0,55 | ||

| Summe der nicht realisierten Ergebnisse | EUR | 1.292.615,71 | 9,70 | ||

| VII. Ergebnis des Geschäftsjahres | EUR | 1.537.814,51 | 11,54 |

Verwendungsrechnung

| I. Für die Ausschüttung verfügbar | EUR | 404.147,46 | 3,03 |

| 1. Vortrag aus Vorjahr | EUR | 0,00 | 0,00 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | EUR | 245.198,80 | 1,84 |

| 3. Zuführung aus dem Sondervermögen*) | EUR | 158.948,66 | 1,19 |

| II. Nicht für die Ausschüttung verwendet | EUR | 0,00 | 0,00 |

| 1. Der Wiederanlage zugeführt | EUR | 0,00 | 0,00 |

| 2. Vortrag auf neue Rechnung | EUR | 0,00 | 0,00 |

| III. Gesamtausschüttung | EUR | 404.147,46 | 3,03 |

| 1. Zwischenausschüttung | EUR | 0,00 | 0,00 |

| 2. Endausschüttung | EUR | 404.147,46 | 3,03 |

Entwicklungsrechnung

| I. Wert des Sondervermögens zu Beginn des Geschäftsjahres | EUR | 13.421.281,75 | ||

| 1. Ausschüttung für das Vorjahr/Steuerabschlag für das Vorjahr | EUR | -348.881,60 | ||

| 2. Zwischenausschüttungen | EUR | 0,00 | ||

| 3. Mittelzufluss/-abfluss (netto) | EUR | 1.515.334,16 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | EUR | 1.850.306,08 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | EUR | -334.971,92 | ||

| 4. Ertragsausgleich/Aufwandsausgleich | EUR | -17.229,03 | ||

| 5. Ergebnis des Geschäftsjahres | EUR | 1.537.814,51 | ||

| davon nicht realisierte Gewinne | EUR | 1.366.607,51 | ||

| davon nicht realisierte Verluste | EUR | -73.991,80 | ||

| davon realisierte Gewinne und Verluste | EUR | 6.855,20 | ||

| davon ordentlicher Nettoertrag | EUR | 238.343,60 | EUR | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 16.108.319,79 |

*) Die Zuführung aus dem Sondervermögen resultiert aus der Berücksichtigung von realisierten Verlusten und beruht auf der Annahme einer nach den Anlagebedingungen maximalen Ausschüttung.

Übersicht über die letzten drei Geschäftsjahre

| Geschäftsjahr | Umlaufende Anteile am Ende des Geschäftsjahres |

Fondsvermögen am Ende des Geschäftsjahres |

Anteilwert am Ende des Geschäftsjahres |

Ausschüttung am Ende des Geschäftsjahres |

||||

| 2021/2022 | STK | 89.848 | EUR | 10.340.702,43 | EUR | 115,09 | EUR | 2,69 |

| 2022/2023 | STK | 119.480 | EUR | 13.421.281,75 | EUR | 112,33 | EUR | 2,92 |

| 2023/2024 | STK | 133.382 | EUR | 16.108.319,79 | EUR | 120,77 | EUR | 3,03 |

Anhang

ANZAHL DER UMLAUFENDEN ANTEILE UND DER WERT EINES ANTEILS ZUM ENDE DES BERICHTSJAHRES

| Anteilswert | EUR | 120,77 |

| Ausgabepreis | EUR | 120,77 |

| Rücknahmepreis | EUR | 120,17 |

| Anteile im Umlauf | STK | 133.382 |

VERFAHREN ZUR BEWERTUNG DER VERMÖGENSGEGENSTÄNDE

Für Devisen, Aktien und Anleihen, die zum Handel an einer Börse oder an einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind, wird der letzte verfügbare handelbare Kurs gemäß § 27 KARBV zugrunde gelegt. Für Investmentanteile werden die aktuellen Werte, für Bankguthaben und Verbindlichkeiten der Nennwert bzw. Rückzahlungsbetrag gemäß § 29 KARBV zugrunde gelegt.

Für Vermögensgegenstände, die weder zum Handel an einer Börse noch an einem anderen organisierten Markt zugelassen noch in den regulierten Markt oder Freiverkehr einer Börse einbezogen sind oder für die kein handelbarer Kurs verfügbar ist, werden gemäß § 28 KARBV i.V.m. § 168 Absatz 3 KAGB die Verkehrswerte zugrunde gelegt, die sich bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten ergeben.

Unter dem Verkehrswert ist der Betrag zu verstehen, zu dem der jeweilige Vermögensgegenstand in einem Geschäft zwischen sachverständigen, vertragswilligen und unabhängigen Geschäftspartnern ausgetauscht werden könnte.

KOSTENTRANSPARENZ

Die Gesamtkostenquote drückt die Summe der Kosten und Gebühren (ohne Transaktionskosten) als Prozentsatz des durchschnittlichen Fondsvolumens innerhalb eines Geschäftsjahres aus.

Die Gesamtkostenquote (ohne Transaktionskosten) für das abgelaufene Geschäftsjahr beträgt 1,35 %.

Das zur Berechnung der Gesamtkostenquote genutzte durchschnittliche Fondsvermögen beträgt EUR 14.034.110,47.

An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen betragen EUR 0,00.

Die Gesellschaft erhält aus dem Sondervermögen die ihr zustehende Verwaltungsvergütung.

Der Gesellschaft fließen keine Rückvergütungen von den an die Verwahrstelle und an Dritte aus dem Sondervermögen geleisteten Vergütungen und Aufwendungserstattungen zu. Sie hat im Zusammenhang mit Handelsgeschäften für das Sondervermögen keine geldwerten Vorteile von Handelspartnern erhalten.

Rücknahmeabschläge, die bei der Rücknahme von Investmentanteilen erhoben werden, verbleiben vollumfänglich im Sondervermögen und stehen somit den verbleibenden Fondsanlegern zu. Die Rücknahmeabschläge aus Mittelabfluss betrugen: EUR 1.681,61.

Transaktionskosten setzen sich aus der Summe der Nebenkosten des Erwerbs, der Anschaffungsnebenkosten und der Kosten der Veräußerung der Vermögensgegenstände zusammen.

Transaktionskosten: EUR 3.298,65.

Die Transaktionskosten berücksichtigen sämtliche Kosten, die im Geschäftsjahr für Rechnung des Fonds separat ausgewiesen bzw. abgerechnet wurden und in direktem Zusammenhang mit einem Kauf oder Verkauf von Vermögensgegenständen stehen.

Die Gesellschaft sorgt dafür, dass eine unangemessene Beeinträchtigung von Anlegerinteressen durch Transaktionskosten vermieden wird.

Die reale Gesamtkostenquote (inkl. Transaktionskosten) beträgt somit 1,37 %.

WESENTLICHE SONSTIGE ERTRÄGE UND SONSTIGE AUFWENDUNGEN

Wesentliche sonstige Erträge: EUR 0,00.

Wesentlichesonstige Aufwendungen: EUR 0,00.

ANGABEN ZUR MITARBEITERVERGÜTUNG

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung: | 1,8 Mio. EUR |

| davon feste Vergütung | 1,0 Mio. EUR |

| davon variable Vergütung | 0,8 Mio. EUR |

| Zahl der Mitarbeiter der KVG | 14 |

| Höhe des gezahlten Carried Interest | 0,0 EUR |

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Vergütung an Risktaker | 1,1 Mio. EUR |

| davon Führungskräfte | 1,0 Mio. EUR |

| davon Mitarbeiter mit Kontrollfunktionen | 0,1 Mio. EUR |

VERGÜTUNGSSYSTEM DER KAPITALVERWALTUNGSGESELLSCHAFT

Das Vergütungssystem der RIV richtet sich nach den Leitlinien für solide Vergütungspolitik unter Berücksichtigung der OGAW-Richtlinie, soweit dies in Hinblick auf die Unternehmensgröße und der Komplexität der Geschäftstätigkeit möglich und sinnvoll ist.

Der Aufsichtsrat legt die allgemeinen Grundsätze der Vergütungspolitik fest und stellt sicher, dass diese im Einklang mit den strategischen Zielen der RIV stehen und keine Anreize zur Eingehung von unverhältnismäßigen Risiken setzen. Die Überprüfung des Vergütungssystems erfolgt jährlich durch den Aufsichtsrat.

Grundsätzlich werden alle Mitarbeiter am Jahresüberschuss des Unternehmens beteiligt. Diese Gewinnbeteiligung richtet sich nach der Höhe des Vorsteuergewinns der Gesellschaft. Dies ermöglicht der RIV eine flexible Politik, bei der notfalls auf die Zahlung einer variablen Komponente auch ganz verzichtet werden kann. In keinem Fall darf die gewinnabhängige Vergütung das Zweifache des Festgehalts überschreiten.

Die Bemühungen der Vorstände und des Fondsmanagements sollen nicht der kurzfristigen Maximierung des Unternehmensgewinns dienen, sondern einer langfristig überdurchschnittlichen Performance der RIV-Fonds.

Dabei sind aktuelle als auch zukünftige Risiken zu berücksichtigen. Um dies zu gewährleisten, haben sich die Vorstände und das Fondsmanagement verpflichtet, jährlich mindestens 25 % der Brutto-Tantieme in die von der Gesellschaft gemanagten Fonds zu investieren, bis der Wert aller ihrer RIV-Fondsanteile mindestens dem jeweiligen fixen Jahresgehalt entspricht. Diese Anteile müssen mindestens bis zum fünften Jahr nach dem Ausscheiden aus der Gesellschaft gehalten werden.

ANGABEN GEM. § 101 ABS. 2 NR. 5 KAGB

Die Angaben der bekannten wesentlichen mittel- bis langfristigen Risiken erfolgen innerhalb des Tätigkeitsberichts.

Die Angaben zur Zusammensetzung des Portfolios erfolgen innerhalb der Vermögensaufstellung. Die Angaben zu den Portfolioumsätzen erfolgen innerhalb der Vermögensaufstellung und innerhalb der Aufstellung der während des Berichtszeitraumes abgeschlossene Geschäfte. Die Angabe zu den Transaktionskosten erfolgt im Anhang.

Die Auswahl von Einzeltiteln richtet sich nach der Anlagestrategie. Die vertraglichen Grundlagen für die Anlageentscheidung finden sich in den vereinbarten Anlagebedingungen. Die mittel- bis langfristige Entwicklung der Portfoliogesellschaften wird bei Anlageentscheidungen berücksichtigt.

Stimmrechtsberater kommen nicht zum Einsatz, wie im Bericht über die Umsetzung der Mitwirkungspolitik auf unserer Homepage unter https://riv.de/compliance/#mitwirkungspolitik nachzuvollziehen ist.

Wertpapierleihe ist vertraglich ausgeschlossen. Zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung der Gesellschaft, insbesondere durch die Ausübung von Aktionärsrechten, verweisen wir auf unsere aktuelle Mitwirkungspolitik auf der Seite https://riv.de/compliance/#mitwirkungspolitik.

ANGABEN GEM. VERORDNUNG (EU) 2015/2365

Obwohl in den Anlagebedingungen des Fonds Wertpapierfinanzierungsgeschäfte und Derivate ausgeschlossen sind, muss folgender Ausweis gem. Artikel 13 Absatz 2 in Verbindung mit Anhang Abschnitt A der Verordnung (EU) 2015/2365 über die Transparenz von Wertpapierfinanzierungsgeschäften und der Weiterverwendung sowie zur Änderung der Verordnung (EU) 648/2012 erfolgen:

Im Berichtszeitraum lagen keine Wertpapierfinanzierungsgeschäfte und keine Gesamtrendite-Swaps vor.

ANGABEN ZU NICHT-FINANZIELLEN LEISTUNGSINDIKATOREN

Konventionelles Produkt nach Artikel 6

der Verordnung (EU) 2019/2088 (Offenlegungs-Verordnung)

Durch eine EU-Verordnung sind wir gezwungen folgenden Satz wiederzugeben:

„Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.“ Dieser Satz ist inhaltlich falsch, da die Investitionen selbst sehr wohl EU-Kriterien für ökologische nachhaltige Wirtschaftsaktivitäten berücksichtigen können. Richtig wäre die Aussage, dass unser Investmentprozess nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten berücksichtigt. Dies tun wir aus gutem Grund: Nachhaltigkeit kann nicht allgemeinverbindlich definiert werden, unterliegt eine solche Definition doch immer ganz individuellen und persönlichen Bewertungen. Die benannten EU-Kriterien sind Ergebnis lenkungspolitischer Entscheidungen, die sich immer ändern können und auch schon geändert haben. Der Finanzbranche wird eine letztendlich unfertige Regulierung aufgebürdet, deren Umsetzung noch vollkommen unklar und nicht geregelt ist. Die durch eine Kategorisierung als Produkt nach Artikel 8 oder 9 entstehenden Verpflichtungen und auch Kosten, die letztendlich von den Anlegern getragen werden müssen, sind nicht absehbar. Dies ist ein Risiko, dem wir unsere Fondsanleger nicht aussetzen wollen. Um die Nachhaltigkeit von Fonds zu beurteilen, empfehlen wir einen vergleichenden Blick in die jeweiligen Vermögensaufstellungen. Erfahren Sie mehr über unser am gesunden Menschenverstand orientiertes Nachhaltigkeitsverständnis unter https://riv.de/compliance/#nachhaltigkeit.

Ettlingen, den 01. April 2024

R.I. Vermögensbetreuung AG

Der Vorstand

Vermerk des unabhängigen Abschlussprüfers

An die R.I. Vermögensbetreuung AG, Ettlingen

PRÜFUNGSURTEIL

Wir haben den Jahresbericht des Sondervermögens RIV Zusatzversorgung – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 01. April 2023 bis zum 31. März 2024, der Vermögensübersicht und der Vermögensaufstellung zum 31. März 2024, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 01. April 2023 bis zum 31. März 2024, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

GRUNDLAGE FÜR DAS PRÜFUNGSURTEIL

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der R.I. Vermögensbetreuung AG unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

VERANTWORTUNG DER GESETZLICHEN VERTRETER UND DES AUFSICHTSRATS FÜR DEN JAHRESBERICHT

Die gesetzlichen Vertreter der R.I. Vermögensbetreuung AG sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresabschlusses zu ermöglichen, der frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen (d.h. Manipulationen der Rechnungs-legung und Vermögensschädigungen) oder Irrtümern ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Investmentvermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die R.I. Vermögensbetreuung AG zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Der Aufsichtsrat der R.I. Vermögensbetreuung AG ist verantwortlich für die Überwachung des Rechnungslegungsprozesses der R.I. Vermögensbetreuung AG zur Aufstellung des Jahresberichts des Sondervermögens.

VERANTWORTUNG DES ABSCHLUSSPRÜFERS FÜR DIE PRÜFUNG DES JAHRESBERICHTS

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von falschen Darstellungen aufgrund von dolosen Handlungen oder Irrtümern ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus Verstößen oder Unrichtigkeiten resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| • |

identifizieren und beurteilen wir die Risiken wesentlicher – beabsichtigter oder unbeabsichtigter – falscher Darstellungen im Jahresbericht aufgrund von dolosen Handlungen, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass wesentliche falsche Darstellungen nicht aufgedeckt werden, ist bei Verstößen höher als bei Unrichtigkeiten, da Verstöße betrügerisches Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| • |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der R.I. Vermögensbetreuung AG abzugeben. |

| • |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der R.I. Vermögensbetreuung AG bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| • |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die R.I. Vermögensbetreuung AG aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die R.I. Vermögensbetreuung AG nicht fortgeführt wird. |

| • |

beurteilen wir die Gesamtdarstellung, den Aufbau und den Inhalt des Jahresberichts, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Gensingen, den 28. Juni 2024

App Audit GmbH

Wirtschaftsprüfungsgesellschaft

Jürgen App, Wirtschaftsprüfer