Hauck & Aufhäuser Fund Services S.A.

Munsbach

Geprüfter Jahresbericht

zum 31. Dezember 2023

China Equity Value Strategy

Publikums-Investmentvermögen gemäß der OGAW-Richtlinie

| Hauck & Aufhäuser Fund Services S.A. | Hauck Aufhäuser Lampe Privatbank AG |

| Verwaltungsgesellschaft | Verwahrstelle |

Vorwort

Sehr geehrte Damen und Herren,

der vorliegende Bericht informiert Sie umfassend über die Entwicklung des Sondervermögens China Equity Value Strategy.

Das Sondervermögen China Equity Value Strategy ist ein Organismus für gemeinsame Anlagen, der von einer Anzahl von Anlegern Kapital einsammelt, um es gemäß einer festgelegten Anlagestrategie zum Nutzen dieser Anleger zu investieren (nachfolgend „Investmentvermögen“). Der Fonds ist ein Investmentvermögen gemäß der Richtlinie 2009/65/EG des Europäischen Parlaments und des Rates vom 13. Juli 2009 zur Koordinierung der Rechts- und Verwaltungsvorschriften betreffend bestimmte Organismen für gemeinsame Anlagen in Wertpapieren in ihrer jeweils gültigen Fassung (nachfolgend „OGAW“) im Sinne des Kapitalanlagegesetzbuchs (nachfolgend „KAGB“). Er wird von der Hauck & Aufhäuser Fund Services S.A. verwaltet. Der Fonds wurde am 1. März 2022 für unbestimmte Dauer aufgelegt.

Der Kauf und Verkauf von Anteilen an dem Sondervermögen China Equity Value Strategy (nachfolgend auch „Fonds“ oder „Sondervermögen“ genannt) erfolgt auf Basis des Verkaufsprospekts, des Basisinformationsblatts und der Allgemeinen Anlagebedingungen in Verbindung mit den Besonderen Anlagebedingungen in der jeweils geltenden Fassung.

Wir möchten noch darauf hinweisen, dass Änderungen der Vertragsbedingungen des Sondervermögens sowie sonstige wesentliche Anlegerinformationen an die Anteilinhaber im Internet unter www.hal-privatbank.com bekannt gemacht werden. Hier finden Sie ebenfalls aktuelle Fondspreise und Fakten zu Ihren Fonds.

Der Bericht umfasst den Zeitraum vom 1. Januar 2023 bis zum 31. Dezember 2023.

Inhalt

Management und Verwaltung

Tätigkeitsbericht

China Equity Value Strategy

Anhang

Vermerk des unabhängigen Abschlussprüfers

Management und Verwaltung

Verwaltungsgesellschaft

Hauck & Aufhäuser Fund Services S.A.

R.C.S. Luxembourg B28878

1c, rue Gabriel Lippmann, L-5365 Munsbach

Gezeichnetes Kapital zum 31. Dezember 2023: EUR 11,0 Mio.

Aufsichtsrat der Verwaltungsgesellschaft

Vorsitzender

Dr. Holger Sepp

Vorstand

Hauck Aufhäuser Lampe Privatbank AG, Frankfurt am Main

Mitglieder

Marie-Anne van den Berg

Independent Director

Andreas Neugebauer

Independent Director

Vorstand der Verwaltungsgesellschaft

Elisabeth Backes

Hauck & Aufhäuser Fund Services S.A., Luxemburg

Christoph Kraiker

Hauck & Aufhäuser Fund Services S.A., Luxemburg

Wendelin Schmitt

Hauck & Aufhäuser Fund Services S.A., Luxemburg

Verwahrstelle

Hauck Aufhäuser Lampe Privatbank AG*

Kaiserstraße 24, D-60311 Frankfurt am Main

Anlageberater

Hauck Private Fund Management (Shanghai) Co., Ltd.*

No. 161 East Lu Ja Zui Road, Pudong, Shanghai, China

Vertriebsstelle

Bis 30.06.2023:

H&A Global Investment Management GmbH*

Taunusanlage 19, D-60325 Frankfurt am Main

Ab 01.07.2023:

Lampe Asset Management GmbH*

Schwannstraße 10, D-40476 Düsseldorf

Kontaktstelle in Österreich

Erste Bank der österreichischen Sparkassen AG

Am Belvedere 1, A-1100 Wien

Abschlussprüfer

KPMG AG

Wirtschaftsprüfungsgesellschaft

THE SQUAIRE

Am Flughafen, D-60549 Frankfurt am Main

Sonstige Angaben

Wertpapierkennnummer / ISIN

Anteilklasse R: A3DD2P / DE000A3DD2P8

Anteilklasse IA: A3DD2N / DE000A3DD2N3

Anteilklasse ID: A3DD2Q / DE000A3DD2Q6

Stand: 31. Dezember 2023

* Hierbei handelt es sich um ein verbundenes Unternehmen.

Tätigkeitsbericht

Anlageziel und -strategie

Das Anlageziel des Fonds besteht darin, auf langfristige Sicht Kapitalwachstum zu erwirtschaften. Dieses Anlageziel soll vor allem durch Anlagen an den Aktienmärkten Chinas erreicht werden. Der Fonds ist ein aktiv gemanagter Aktienfonds. Der Fonds bildet weder einen Wertpapierindex ab, noch orientiert sich die Gesellschaft für den Fonds an einem festgelegten Vergleichsmaßstab. Das Fondsmanagement entscheidet nach eigenem Ermessen aktiv über die Auswahl der Vermögensgegenstände. Im Rahmen der diskretionären Verwaltung des Fonds betreibt die Gesellschaft eine aktive Auswahl der nach dem KAGB und den Anlagebedingungen zugelassenen Vermögensgegenstände.

Es kann jedoch keine Garantie gegeben werden, dass die oben genannten Anlageziele erreicht werden.

Mit diesem Finanzprodukt werden keine ökologischen und/oder sozialen Merkmale beworben. Die Anlagestrategie des Finanzprodukts beinhaltet im Rahmen der Anlageentscheidung keine bindenden ESG-/Nachhaltigkeitskriterien, dies umfasst sowohl die wichtigsten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren gem. EU 2019/2088 Artikel 7(1) („Verordnung (EU) 2019/2088 des Europäischen Parlaments und des Rates vom 27. November 2019 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor“), sowie die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten gem. EU 2020/852 Artikel 2(1) („Verordnung (EU) 2020/852 des Europäischen Parlaments und des Rates vom 18. Juni 2020 über die Einrichtung eines Rahmens zur Erleichterung nachhaltiger Investitionen“).

Entwicklung im Geschäftsjahr

Die Wertentwicklung des China Equity Value Strategy beträgt für die Anteilklasse R -30,86 % und für die Anteilklasse ID -30,85 % im Geschäftsjahr (berechnet gemäß BVI-Methode exkl. Verkaufsprovisionen).

Die Wertentwicklung ist die prozentuale Veränderung zwischen dem angelegten Vermögen am Anfang des Anlagezeitraums und seinem Wert am Ende des Anlagezeitraums und beruht auf der Annahme, dass etwaige Ausschüttungen wieder angelegt wurden. Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu.

Der Fonds China Equity Value Strategy konzentriert sich auf Value-Investitionen und strebt danach, durch Chancen auf dem chinesischen Markt, einschließlich des chinesischen A-Aktienmarktes, des Hongkonger H-Aktienmarktes und der ADRs (American Depository Receipts), Überrenditen für die Anleger zu erzielen. Der Fonds verfolgt die Entwicklung des chinesischen Marktes mit einem Team aus erfahrenen lokalen Research-Mitarbeitern und leitenden Fondsmanagern aus Deutschland genau.

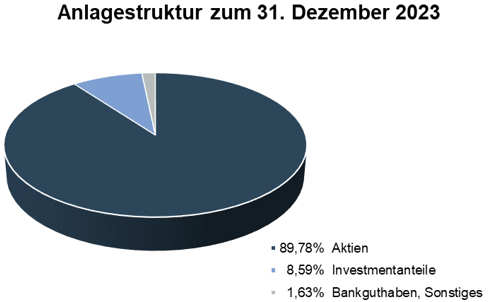

Zum 31. Dezember 2023 hielt der Fonds 89,78 % in Aktien, 8,59 % in ETFs und 1,76 % in Liquidität. Im Geschäftsjahr verzeichnete die Referenzbenchmark, bestehend aus 50 % CSI 800 und 50 % Heng Seng Index eine Rendite von -17,06 %. Der Unterschied ergibt sich aus den Sektorallokationen. Anfang 2023 hatte der Fonds eine Übergewichtung in neuen Energie- und Konsumsektoren, die deutlich schlechter abschnitten als die Benchmark. In der Folgezeit entsprach die Performance im Wesentlichen der Benchmark. Am Ende des Berichtszeitraums war der Fonds in 39 Aktien und einen benchmarkgebundenen ETF investiert. Der Fonds ist vollständig diversifiziert, konzentriert sich aber auch auf die wirtschaftliche Erholung Chinas, den Konsum und den Seeverkehr im Jahr 2024.

Wirtschaft in China:

Die Wiedereröffnung schuf die Voraussetzungen für eine wirtschaftliche Erholung, die sich jedoch im Jahr 2023 als holprig erwies. Die Wirtschaft erholte sich im ersten Quartal stark, was sich als der stärkste Aufschwung erwies, aber die Stimmung dennoch nicht beflügelte.

China stand Mitte des Jahres am Rande einer sich selbst erfüllenden „Vertrauensfalle“, die durch die anhaltende Schwäche des Immobilienmarktes, die erneute Besorgnis über die Verschuldung lokaler Regierungen und Deflationsrisiken gekennzeichnet war. Die Wachstumsdynamik erholte sich von der „zyklischen Talsohle“ um Juli herum, blieb aber gegen Jahresende in einer schwachen Phase.

Mit Blick auf 2024 ist die vielleicht wichtigste Frage für China, wie der große Übergang zum Immobilienabbau bewältigt werden kann. China ist seit 2023 mit einem zweigleisigen Aufschwung konfrontiert, da sich der Nicht-Immobilienbereich, insbesondere Einzelhandel, Dienstleistungen und Industrie, gut gehalten haben, während die Schwäche des Immobilienbereichs anhielt. China ist seit langem bestrebt, „alte Wachstumsmotoren“ durch neue zu ersetzen. Auf der Grundlage früherer politischer Sitzungen und Dokumente hat die Regierung mindestens drei „neue Motoren“ identifiziert, um die Lücke zu füllen, die der Immobiliensektor hinterlässt: Technologie und Innovation, fortschrittliche Fertigung und moderne Infrastruktur.

Technologie und Innovation: Nationale Sicherheitsbedenken rücken den Technologie- und Innovationssektor in den Mittelpunkt. Chinas eigene alternde Gesellschaft macht die Förderung der Arbeitsproduktivität und der Automatisierung noch dringlicher. Auf der soeben abgeschlossenen Zentralen Wirtschaftskonferenz (CEWC) wurde die technologische Innovation als erste Priorität für 2024 genannt. China investiert umfangreich in Forschung und Entwicklung.

Fortschrittliche Fertigung: Elektrofahrzeuge, Lithium-Ionen-Batterien und Solarzellen sind ein Beispiel für die Fortschritte bei der Modernisierung der Industrie. Zum Teil dank der globalen grünen Transformation ist Chinas Produktion dieser neuen Energiegüter in den letzten Jahren sprunghaft angestiegen. China ist nun der weltweit größte Autoexporteur und hat Deutschland im Jahr 2022 und Japan in 23/Q1-3 überholt.

Moderne Infrastruktur: Langfristig gesehen strebt China den Aufbau eines modernen Infrastruktursystems an. China ist selbst bei einigen traditionellen Infrastrukturen noch unterentwickelt und unausgewogen, während eine industrielle Modernisierung und Kohlenstoffneutralität nur mit einer kompatiblen neuen und grünen Infrastruktur erreicht werden können.

Der Konsum:

Das Vertrauensproblem bleibt bis 2024 die größte Herausforderung, und es ist jetzt von größerer Bedeutung, wie der CEWC zeigt. Die politischen Entscheidungsträger sind sich der Auswirkungen eines schwachen Vertrauens durchaus bewusst. Die Stabilisierung der Erwartungen steht nun ganz oben auf der Stabilisierungsliste des CEWC. Antizyklische Maßnahmen werden wahrscheinlich weiterhin die Wirtschaft abfedern. Bei strukturellen Problemen könnten die Reformmaßnahmen intensiviert werden. Um die langfristigen Erwartungen wieder zu verankern und das Vertrauen wiederherzustellen, bedarf es möglicherweise sowohl Geduld als auch Zeit.

Darüber hinaus ist Chinas Konsumwachstum widerstandsfähig. Obwohl er insgesamt moderat war, holte der Konsum auf und trug in 23/Q1-3 zu 83 % zum BIP-Wachstum bei. Die Einzelhandelsumsätze stiegen in den ersten 11 Monaten des Jahres 2023 sogar um 19,5 % gegenüber dem Vorjahr. Maßnahmen wie die Neufestsetzung der Hypothekenzinsen und die gezielte Senkung der Einkommenssteuer für Privatpersonen könnten die Kaufkraft der Haushalte um 400 Mrd. RMB erhöht haben. Am Nationalfeiertag, der Goldenen Woche, lagen sowohl die Gesamtbesucherzahlen als auch die durchschnittlichen Ausgaben der Touristen bereits wieder über dem Niveau von 2019. Dies könnte eine fast vollständige Normalisierung der sozialen Aktivitäten nach der Covid-Krise markiert haben. Das künftige Wachstum der Ausgaben für Waren und Dienstleistungen wird vor allem von der Wiederherstellung des Vertrauens, dem Einkommenswachstum und der politischen Unterstützung abhängen.

Was den chinesischen Haushalten jetzt am meisten fehlt, ist nicht Bargeld, sondern die Bereitschaft, Geld auszugeben. Selbst nach der Wiedereröffnung häufen die Einwohner Einlagen in einem schnelleren Tempo an als vor Covid. In den 12 Monaten bis November 2023 stiegen die Einlagen der Haushalte um 17,6 Billionen RMB, verglichen mit dem Jahresdurchschnitt von 7,0 Billionen RMB in den Jahren 2017-19. Infolgedessen glauben wir, dass eine Erholung des Verbrauchervertrauens dazu beitragen wird, die angesammelte Kaufkraft in weiteres Einzelhandelswachstum umzusetzen.

Seetransport:

Ungewissheit und Kohlenstoffemissionen sind zu den Schlüsselwörtern des Seeverkehrs im Jahr 2023 geworden. Die Dürre im Panamakanal, die Krise im Roten Meer und geopolitische Konflikte haben die ohnehin fragile weltweite Lieferkette weiter gestört. Umleitungen sind immer unwirtschaftlich und führen zu Effizienzverlusten in der globalen Schifffahrtsindustrie. Die Krise am Roten Meer als Beispiel: etwa 12 % der trockenen Massengüter, 30 % der Container, 10 % des Rohöls und 12 % des Erdöls werden durch den Suezkanal befördert. Während die Umleitung über das Kap der Guten Hoffnung eine Alternative für den Containerverkehr darstellt, würde eine 30 %ige Erhöhung der Entfernung auf der Frachtroute Fernost-Europa einen Rückgang der effektiven Kapazität um etwa 20 % bedeuten, was nach Einschätzung von Clarkson einem Rückgang der weltweiten Containerschifffahrtskapazität um 7 % entspricht. Bei den Öltankern ist die Situation ebenso schlecht, wenn man bedenkt, dass vor der Krise im Roten Meer Angebot und Nachfrage nach Öltankern in einem engen Gleichgewicht standen.

Darüber hinaus werden der CII (Carbon Intensity Indicator) und das EU ETS (EU-Emissionshandelssystem) im Jahr 2024 in Kraft treten und strengere Anforderungen an den Kohlenstoffausstoß stellen. Dies wird erhebliche Auswirkungen auf Massengutfrachter und Öltanker haben, die bereits jetzt sehr stark altern. Nach Angaben von Clarkson machen Öltanker und Massengutfrachter, die über 20 Jahre alt sind, 10 % bzw. 12 % der weltweiten Kapazität aus. Trotz der Zurückhaltung der Schiffseigner bei der Vergabe von Neubauaufträgen aufgrund steigender Neubaupreise und ESG-Erwägungen befindet sich das Verhältnis zwischen Auftragsbestand und Flotte auf einem historischen Tiefstand. Wir stehen kurz vor einem Wendepunkt auf der Angebotsseite, und in der Schifffahrt, insbesondere bei Öltankern und Massengutfrachtern, herrscht große Überzeugung, dass ein mehrjähriger Aufschwung bevorsteht.

Die 5 größten Portfoliopositionen zum Berichtsstichtag

(in % des Nettofondsvermögens)

| China Merchants En.Sh.Co.Ltd. Registered Shares A YC 1 | 9,70 % |

| Nanjing Tanker Corp. Registered Shares A YC 1 | 4,51 % |

| Wuliangye Yibin Co. Ltd. Registered Shares A YC 1 | 2,80 % |

| Pacific Basin Shipping Ltd. Registered Shares DL -,01 | 2,77 % |

| Sungrow Power Supply Co. Ltd. Registered Shares A YC 1 | 2,59 % |

Zum Ende der vorherigen Berichtsperiode bestand folgende Anlagestruktur:

Zum 31. Dezember 2023 ergibt sich folgende Aufteilung des Portfolios:

Im Geschäftsjahr wurde ein Veräußerungsergebnis in Höhe von insgesamt EUR -1.151.617,88 realisiert. Dieses ergibt sich aus realisierten Veräußerungsgewinnen in Höhe von EUR 34.530,05 sowie aus realisierten Veräußerungsverlusten in Höhe von EUR 1.186.147,93. Die realisierten Gewinne und Verluste resultieren im Wesentlichen aus Veräußerungen von Aktien.

Risikohinweise zum Ukraine-Konflikt

Die Auswirkungen der Ukraine-Krise für den Fonds sind derzeit nicht abschließend zu beurteilen. Auch wenn keine direkten Wertpapierbestände in der Ukraine oder Russland vorhanden sind, besteht die Gefahr, dass indirekte Risiken aus den verhängten Sanktionen, entstehender Marktvolatilität oder steigenden Energiepreisen Einfluss auf die Entwicklung des Fonds oder von Geschäftspartnern nehmen.

Angaben zu wesentlichen Ereignissen im Geschäftsjahr

Zum 1. Juli 2023 erfolgte ein Wechsel der Vertriebsstelle.

Sonstige Hinweise

Die Vermögenswerte des Fonds werden bei Hauck Aufhäuser Lampe Privatbank AG verwahrt. Hierbei handelt es sich um ein verbundenes Unternehmen.

Die Vertriebsstellenfunktion wird von Lampe Asset Management GmbH ausgeführt. Die Anlageberatung wird von Hauck Private Fund Management (Shanghai) Co., Ltd. übernommen. Bei beiden Einheiten handelt es sich ebenfalls um verbundene Unternehmen.

Anteilklassen-Übersicht

| ISIN | Mindestanlage-summe | Ausgabe- aufschlag / Rücknahme- abschlag |

Ertrags- verwendung |

Verwaltungs- vergütung |

Anlageberatungs- vergütung |

Vertriebs- stellen- vergütung |

Verwahr- stellen- vergütung |

|

| Anteilklasse R | DE000A3DD2P8 | nein | bis zu 5 % / bis zu 2 % | Thesaurierung | 0,16 % p.a. | 0,54 % p.a. | 0,00 % p.a.** | 0,05 % p.a. |

| Anteilklasse IA* | DE000A3DD2N3 | nein | bis zu 5 % / bis zu 2 % | Thesaurierung | bis zu 0,13 % p.a. | bis zu 0,54 % p.a. | bis zu 0,35 % p.a. | bis zu 0,03 % p.a. |

| Anteilklasse ID | DE000A3DD2Q6 | nein | bis zu 5 % / bis zu 2 % | Ausschüttung | 0,13 % p.a. | 0,54 % p.a. | 0,00 % p.a.** | 0,03 % p.a. |

* Die Anteilklasse wurde bisher wirtschaftlich nicht aufgelegt.

** Die Vertriebsstellenvergütung wird zur Zeit nicht berechnet.

Hauptanlagerisiken

Das Sondervermögen war im Geschäftsjahr den folgenden wesentlichen Risiken ausgesetzt.

Die Vermögensgegenstände, in die die Gesellschaft für Rechnung des Fonds investiert, unterliegen Risiken. So können Wertverluste auftreten, indem der Marktwert der Vermögensgegenstände gegenüber dem Einstandspreis fällt oder Kassa- und Terminpreise sich unterschiedlich entwickeln.

Die Kurs- oder Marktwertentwicklung von Finanzprodukten hängt insbesondere von der Entwicklung der Kapitalmärkte ab, die wiederum von der allgemeinen Lage der Weltwirtschaft sowie den wirtschaftlichen und politischen Rahmenbedingungen in den jeweiligen Ländern beeinflusst wird. Auf die allgemeine Kursentwicklung insbesondere an einer Börse können auch irrationale Faktoren wie Stimmungen, Meinungen und Gerüchte einwirken. Schwankungen der Kurs- und Marktwerte können auch auf Veränderungen der Zinssätze, Wechselkurse oder der Bonität eines Emittenten zurückzuführen sein.

Aktien unterliegen erfahrungsgemäß starken Kursschwankungen und somit auch dem Risiko von Kursrückgängen. Diese Kursschwankungen werden insbesondere durch die Entwicklung der Gewinne des emittierenden Unternehmens sowie die Entwicklungen der Branche und der gesamtwirtschaftlichen Entwicklung beeinflusst. Das Vertrauen der Marktteilnehmer in das jeweilige Unternehmen kann die Kursentwicklung ebenfalls beeinflussen. Dies gilt insbesondere bei Unternehmen, deren Aktien erst über einen kürzeren Zeitraum an der Börse oder einem anderen organisierten Markt zugelassen sind; bei diesen können bereits geringe Veränderungen von Prognosen zu starken Kursbewegungen führen. Ist bei einer Aktie der Anteil der frei handelbaren, im Besitz vieler Aktionäre befindlichen Aktien (sogenannter Streubesitz) niedrig, so können bereits kleinere Kauf- und Verkaufsaufträge eine starke Auswirkung auf den Marktpreis haben und damit zu höheren Kursschwankungen führen.

Der Fonds kann über Stock Connect, ein Programm für Wertpapierhandel und Clearing, das den gegenseitigen Börsenzugang zwischen der Volksrepublik China und Hongkong ermöglichen soll, in bestimmte zugelassene chinesische A-Aktien investieren. Im Rahmen des Stock Connect-Programms können ausländische Investoren (einschließlich des Fonds) vorbehaltlich der jeweils erlassenen bzw. geänderten Regeln und Vorschriften über den Northbound Trading Link den Handel mit an der Shanghai Stock Exchange („SSE“) oder der Shenzhen Stock Exchange („SZSE“) notierten chinesischen A-Aktien aufnehmen. Investitionen über Stock Connect können Risiken wie Quotenbeschränkungen, Aussetzungsrisiken, operativen Risiken, Verkaufsbeschränkungen durch Front-End-Überwachung, Rückruf von zugelassenen Aktien, Clearing- und Abwicklungsrisiken, Vereinbarungen mit Beauftragten für den Besitz von China A-Aktien sowie regulatorischen Risiken unterliegen. Die Stock Exchange of Hong Kong Limited („SEHK“), die SSE und die SZSE behalten sich das Recht vor, den Handel über Stock Connect auszusetzen, wenn dies notwendig ist, um einen geordneten und fairen Markt zu gewährleisten und Risiken umsichtig zu steuern, die den Zugang des Fonds zum chinesischen Markt beeinträchtigen könnten. Im Falle einer Aussetzung des Handels über das Programm wird die Fähigkeit des Fonds beeinträchtigt, in chinesische A-Aktien zu investieren oder über das Programm Zugang zum chinesischen Markt zu erhalten. Die Vorschriften der Volksrepublik China verlangen, dass vor dem Verkauf einer Aktie ausreichend Aktien auf dem Konto vorhanden sind (Front-End Monitoring). Andernfalls wird die SSE bzw. die SZSE den betreffenden Verkaufsauftrag ablehnen. Die SEHK wird die Verkaufsaufträge ihrer Teilnehmer (d. h. der Börsenmakler) vor dem Handel überprüfen, um sicherzustellen, dass nicht mehr Aktien als vorhanden verkauft werden. Außerdem ist das Stock Connect-Programm nur an Tagen aktiv, an denen die beteiligten Börsen in China und Hongkong sowie die Banken beider Märkte an den entsprechenden Abwicklungstagen geöffnet sind. So ist es möglich, dass der beteiligte Markt in China einen normalen Handelstag hat, aber Investoren aus Hongkong (wie der Fonds) keinen Handel mit chinesischen A-Aktien durchführen können. Der Fonds kann folglich während der Zeit, in der im Stock Connect-Programm nicht gehandelt wird, einem Risiko von Kursschwankungen von chinesischen A-Aktien ausgesetzt sein. Das Stock Connect-Programm ist neuartig und unterliegt den Vorschriften der Aufsichtsbehörden und den Durchführungsbestimmungen der Börsen in der Volksrepublik China und Hongkong. Darüber hinaus können von den Regulierungsbehörden im Zusammenhang mit Transaktionen und der grenzüberschreitenden Rechtsdurchsetzung in Verbindung mit grenzüberschreitenden Geschäften im Rahmen von Stock Connect jeweils neue Vorschriften erlassen werden. Die Vorschriften sind noch nicht getestet, und es besteht keine Gewissheit hinsichtlich ihrer Anwendung. Darüber hinaus kann es zu Änderungen der geltenden Vorschriften kommen, die möglicherweise eine Rückwirkung entfalten können. Es kann nicht garantiert werden, dass Stock Connect nicht abgeschafft wird. Der Fonds, der über Stock Connect in die Märkte der Volksrepublik China investiert, kann durch solche Änderungen beeinträchtigt werden.

Gemäß den geltenden Vorschriften in der Volksrepublik China können ausländische Investoren (wie der Fonds) über Institutionen, die in der Volksrepublik China den QFII/RQFII Status erhalten haben, in chinesische A-Aktien oder festverzinsliche Wertpapiere investieren. Die derzeitigen QFII-Bestimmungen sehen strenge Beschränkungen für Anlagen in chinesischen A-Aktien oder festverzinslichen Wertpapieren vor. Die Fähigkeit des Fonds, die entsprechenden Investitionen zu tätigen oder sein Anlageziel und seine Anlagestrategie vollständig umzusetzen oder zu verfolgen, ist abhängig von den in der Volksrepublik China geltenden Gesetzen, Regeln und Vorschriften (einschließlich Beschränkungen für Investitionen, Mindesthaltefristen für Anlagen und Anforderungen hinsichtlich der Rückführung von Kapital und Gewinnen), die sich ändern und möglicherweise rückwirkende Auswirkungen haben können. Unter bestimmten Umständen können dem Fonds aufgrund begrenzter Anlagemöglichkeiten Verluste entstehen oder er kann seine Anlageziele oder seine Anlagestrategie nicht vollständig umsetzen oder verfolgen. Der Fonds kann zudem erhebliche Verluste erleiden, wenn die Genehmigung des QFII-Status widerrufen/beendet oder anderweitig für ungültig erklärt wird, da der Fonds möglicherweise gezwungen wird, die entsprechenden Wertpapierbestände zu veräußern, oder weil ihm der Handel mit den entsprechenden Wertpapieren und die Rückführung der Gelder des Fonds untersagt wird. Verluste können auch eintreten, wenn einer der Beteiligten oder eine der Parteien (einschließlich der QFII-Verwahrstelle/Broker) insolvent wird/in Verzug gerät und/oder von der Erfüllung seiner/ihrer Verpflichtungen ausgeschlossen wird (auch von der Ausführung oder Abwicklung von Transaktionen oder der Übertragung von Geldern oder Wertpapieren).

Die Risiken der Anteile an anderen Investmentvermögen, die für den Fonds erworben werden (sogenannte „Zielfonds“), stehen in engem Zusammenhang mit den Risiken der in diesen Zielfonds enthaltenen Vermögensgegenstände bzw. der von diesen verfolgten Anlagestrategien. Da die Manager der einzelnen Zielfonds voneinander unabhängig handeln, kann es aber auch vorkommen, dass mehrere Zielfonds gleiche oder einander entgegengesetzte Anlagestrategien verfolgen. Hierdurch können bestehende Risiken kumulieren, und eventuelle Chancen können sich gegeneinander aufheben. Es ist der Gesellschaft im Regelfall nicht möglich, das Management der Zielfonds zu kontrollieren. Deren Anlageentscheidungen müssen nicht zwingend mit den Annahmen oder Erwartungen der Gesellschaft übereinstimmen. Der Gesellschaft wird die aktuelle Zusammensetzung der Zielfonds oftmals nicht zeitnah bekannt sein. Entspricht die Zusammensetzung nicht ihren Annahmen oder Erwartungen, so kann sie gegebenenfalls erst deutlich verzögert reagieren, indem sie Zielfondsanteile zurückgibt. Offene Investmentvermögen, an denen der Fonds Anteile erwirbt, könnten zudem zeitweise die Rücknahme der Anteile aussetzen. Dann ist die Gesellschaft daran gehindert, die Anteile an dem Zielfonds zu veräußern, indem sie diese gegen Auszahlung des Rücknahmepreises bei der Verwaltungsgesellschaft oder Verwahrstelle des Zielfonds zurückgibt.

Die Gesellschaft legt liquide Mittel des Fonds bei der Verwahrstelle oder anderen Banken für Rechnung des Fonds an. Für diese Bankguthaben ist teilweise ein Zinssatz vereinbart, der dem European Interbank Offered Rate (Euribor) abzüglich einer bestimmten Marge entspricht. Sinkt der Euribor unter die vereinbarte Marge, so führt dies zu negativen Zinsen auf dem entsprechenden Konto. Abhängig von der Entwicklung der Zinspolitik der Europäischen Zentralbank können sowohl kurz-, mittel- als auch langfristige Bankguthaben eine negative Verzinsung erzielen.

Erfolgt eine Konzentration der Anlage in bestimmte Vermögensgegenstände oder Märkte, dann ist der Fonds von der Entwicklung dieser Vermögensgegenstände oder Märkte besonders stark abhängig.

Durch den Ausfall eines Ausstellers (nachfolgend „Emittent“) oder eines Vertragspartners (nachfolgend „Kontrahent“), gegen den der Fonds Ansprüche hat, können für den Fonds Verluste entstehen. Das Emittentenrisiko beschreibt die Auswirkung der besonderen Entwicklungen des jeweiligen Emittenten, die neben den allgemeinen Tendenzen der Kapitalmärkte auf den Kurs eines Wertpapiers einwirken. Auch bei sorgfältiger Auswahl der Wertpapiere kann nicht ausgeschlossen werden, dass Verluste durch Vermögensverfall von Emittenten eintreten. Die Partei eines für Rechnung des Fonds geschlossenen Vertrags kann teilweise oder vollständig ausfallen (Kontrahentenrisiko). Dies gilt für alle Verträge, die für Rechnung des Fonds geschlossen werden.

Die Liquidität des Fonds kann durch verschiedene Ereignisse beeinträchtigt werden. Dies kann dazu führen, dass der Fonds seinen Zahlungsverpflichtungen vorübergehend oder dauerhaft nicht nachkommen kann bzw. dass die Gesellschaft die Rückgabeverlangen von Anlegern vorübergehend oder dauerhaft nicht erfüllen kann. Der Anleger kann gegebenenfalls die von ihm geplante Haltedauer nicht realisieren und ihm kann das investierte Kapital oder Teile hiervon für unbestimmte Zeit nicht zur Verfügung stehen. Durch die Verwirklichung der Liquiditätsrisiken könnte zudem der Wert des Fondsvermögens und damit der Anteilwert sinken, etwa wenn die Gesellschaft gezwungen ist, soweit gesetzlich zulässig, Vermögensgegenstände für den Fonds unter Verkehrswert zu veräußern. Ist die Gesellschaft nicht in der Lage, die Rückgabeverlangen der Anleger zu erfüllen, kann dies außerdem zur Aussetzung der Rücknahme und im Extremfall zur anschließenden Auflösung des Fonds führen. Für den Fonds dürfen auch Vermögensgegenstände erworben werden, die nicht an einer Börse zugelassen oder an einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind. Diese Vermögensgegenstände können gegebenenfalls nur mit hohen Preisabschlägen, zeitlicher Verzögerung oder gar nicht weiterveräußert werden. Auch an einer Börse zugelassene Vermögensgegenstände können abhängig von der Marktlage, dem Volumen, dem Zeitrahmen und den geplanten Kosten gegebenenfalls nicht oder nur mit hohen Preisabschlägen veräußert werden. Obwohl für den Fonds nur Vermögensgegenstände erworben werden dürfen, die grundsätzlich jederzeit liquidiert werden können, kann nicht ausgeschlossen werden, dass diese zeitweise oder dauerhaft nur mit Verlust veräußert werden können.

Durch Kauf- und Verkaufsaufträge von Anlegern fließt dem Fondsvermögen Liquidität zu bzw. aus dem Fondsvermögen Liquidität ab. Die Zu- und Abflüsse können nach Saldierung zu einem Nettozu- oder -abfluss der liquiden Mittel des Fonds führen. Dieser Nettozu- oder -abfluss kann den Fondsmanager veranlassen, Vermögensgegenstände zu kaufen oder zu verkaufen, wodurch Transaktionskosten entstehen. Dies gilt insbesondere, wenn durch die Zu- oder Abflüsse eine von der Gesellschaft für den Fonds vorgesehene Quote liquider Mittel über- bzw. unterschritten wird. Die hierdurch entstehenden Transaktionskosten werden dem Fonds belastet und können die Wertentwicklung des Fonds beeinträchtigen. Bei Zuflüssen kann sich eine erhöhte Fondsliquidität belastend auf die Wertentwicklung des Fonds auswirken, wenn die Gesellschaft die Mittel nicht oder nicht zeitnah zu angemessenen Bedingungen anlegen kann.

Operationelle Risiken können sich beispielsweise aus unzureichenden internen Prozessen sowie aus menschlichem oder Systemversagen bei der Gesellschaft oder externen Dritten ergeben. Diese Risiken können die Wertentwicklung des Fonds beeinträchtigen und sich damit auch nachteilig auf den Anteilwert und auf das vom Anleger investierte Kapital auswirken. Der Fonds kann Opfer von Betrug oder anderen kriminellen Handlungen werden. Er kann Verluste durch Fehler von Mitarbeitern der Gesellschaft oder externer Dritter erleiden oder durch äußere Ereignisse wie z.B. Naturkatastrophen oder Pandemien geschädigt werden. Es besteht das Risiko, dass ein ausländischer Schuldner trotz Zahlungsfähigkeit aufgrund fehlender Transferfähigkeit der Währung, fehlender Transferbereitschaft seines Sitzlandes oder aus ähnlichen Gründen, Leistungen nicht fristgerecht, überhaupt nicht oder nur in einer anderen Währung erbringen kann. So können z.B. Zahlungen, auf die die Gesellschaft für Rechnung des Fonds Anspruch hat, ausbleiben, in einer Währung erfolgen, die aufgrund von Devisenbeschränkungen nicht (mehr) konvertierbar ist, oder in einer anderen Währung erfolgen. Zahlt der Schuldner in einer anderen

Währung, so unterliegt diese Position dem Währungsrisiko. Für den Fonds dürfen Investitionen in Rechtsordnungen getätigt werden, in denen deutsches Recht keine Anwendung findet bzw. im Fall von Rechtsstreitigkeiten der Gerichtsstand außerhalb Deutschlands ist. Hieraus resultierende Rechte und Pflichten der Gesellschaft für Rechnung des Fonds können von denen in Deutschland zum Nachteil des Fonds bzw. des Anlegers abweichen. Politische oder rechtliche Entwicklungen einschließlich der Änderungen von rechtlichen Rahmenbedingungen in diesen Rechtsordnungen können von der Gesellschaft nicht oder zu spät erkannt werden oder zu Beschränkungen hinsichtlich erwerbbarer oder bereits erworbener Vermögensgegenstände führen. Diese Folgen können auch entstehen, wenn sich die rechtlichen Rahmenbedingungen für die Gesellschaft und/oder die Verwaltung des Fonds in Deutschland ändern. Mit der Verwahrung von Vermögensgegenständen insbesondere im Ausland ist ein Verlustrisiko verbunden, das aus Insolvenz oder Sorgfaltspflichtverletzungen des Verwahrers bzw. höherer Gewalt resultieren kann.

Der Fondsmanager trifft Anlageentscheidungen grundsätzlich unter Berücksichtigung von Nachhaltigkeitsrisiken. Nachhaltigkeitsrisiken können durch ökologische und soziale Einflüsse auf einen potenziellen Vermögengegenstand entstehen sowie aus der Unternehmensführung (Corporate Governance) des Emittenten eines Vermögensgegenstands. Sofern Nachhaltigkeitsrisiken eintreten, können sie einen wesentlichen Einfluss – bis hin zu einem Totalverlust – auf den Wert und/oder die Rendite der betroffenen Vermögensgegenstände haben. Solche Auswirkungen auf einen Vermögensgegenstand können die Rendite des Fonds negativ beeinflussen. Die Nachhaltigkeitsaspekte, die einen negativen Einfluss auf die Rendite des Fonds haben können, werden in Umwelt-, Sozial- und Governance-Aspekte (nachfolgend „ESG“) unterteilt. Während zu den Umweltaspekten z.B. der Klimaschutz zählt, gehören zu den sozialen Aspekten z.B. die Einhaltung von Vorgaben zur Sicherheit am Arbeitsplatz. Die Berücksichtigung der Einhaltung von Arbeitnehmerrechten und des Datenschutzes sind unter anderem Bestandteile der Governance-Aspekte. Daneben werden ebenfalls die Aspekte des Klimawandels berücksichtigt, einschließlich physischer Klimaereignisse oder -bedingungen wie Hitzewellen, der steigende Meeresspiegel und die globale Erwärmung. Der Fonds oder die Verwaltungsgesellschaft können aufgrund von Umweltkatastrophen, sozialinduzierten Aspekten in Bezug auf Angestellte oder Dritte sowie aufgrund von Versäumnissen in der Unternehmensführung, Verluste erleiden. Diese Ereignisse können durch mangelnde Beachtung von Nachhaltigkeitsaspekten verursacht oder verstärkt werden.

Bei Investitionen in China gibt es eine Vielzahl von Nachhaltigkeitsrisiken. Die Governance-Risiken in China können im Vergleich zu Industrieländern höher sein. Die Eigentumsstrukturen umfassen häufiger kontrollierende Staatsbeteiligungen oder kontrollierende Beteiligungen einer Einzelperson oder Familie. Die Beteiligungsstruktur kann komplexer sein und stimmrechtslosen Aktien von Minderheiten weniger Regressmöglichkeiten bieten. Verbundene Parteien bringen möglicherweise politische Risiken mit weit reichenden Auswirkungen mit sich. Auch in der chinesische Rohstoffindustrie steigen die Umwelt- und Sozialrisiken. Das Risiko höherer CO2-Preise, das Risiko einer zunehmenden Wasserknappheit und das Risiko höherer Wasserpreise, die Herausforderungen der Abfallwirtschaft und die Auswirkungen auf globale und lokale Ökosysteme bestehen in hohem Maße. Zu den sozialen Risiken gehören u. a. Produktsicherheit, Lieferkettenmanagement und Arbeitsnormen, Gesundheit und Sicherheit sowie Menschenrechte, das Wohlergehen der Mitarbeiter, Bedenken hinsichtlich des Datenschutzes und der Datensicherheit sowie die zunehmende technologische Regulierung; zum Beispiel in Bezug auf das Lieferkettenmanagement, die verantwortungsvolle Beschaffung von Materialien und Komponenten, das Wohlergehen der Arbeitskräfte bei den verbundenen Herstellern sowie die Vermeidung von Kinderarbeit; aber auch in Bezug auf die Produktsicherheit, die Sicherstellung, dass Hardware und Komponenten in keiner Weise gesundheitsgefährdend für den Endverbraucher oder die an der Zwischenfertigung Beteiligten sind.

Vermögensübersicht zum 31.12.2023

| in EUR | in % | |

| I. Vermögensgegenstände | 2.907.275,85 | 100,34 |

| 1. Aktien | 2.601.305,84 | 89,78 |

| 2. Investmentanteile | 248.742,80 | 8,59 |

| 3. Bankguthaben | 50.860,73 | 1,76 |

| 4. Sonstige Vermögensgegenstände | 6.366,48 | 0,22 |

| II. Verbindlichkeiten | -9.925,77 | -0,34 |

| III. Fondsvermögen | 2.897.350,08 | 100,00* |

* Bei der Ermittlung der Prozentwerte können geringfügige Rundungsdifferenzen entstanden sein.

Vermögensaufstellung zum 31.12.2023

| Gattungsbezeichnung ISIN |

Stück/ Anteile/ Whg. |

Bestand zum 31.12.2023 |

Käufe/ Zugänge |

Verkäufe/ Abgänge |

Whg. | Kurs | Kurswert in EUR |

% des Fonds- vermögens |

| im Berichtszeitraum | ||||||||

| Bestandspositionen | 2.850.048,64 | 98,37 | ||||||

| Börsengehandelte Wertpapiere | 2.470.540,60 | 85,27 | ||||||

| Aktien | 2.470.540,60 | 85,27 | ||||||

| Bermuda | ||||||||

| Pacific Basin Shipping Ltd. Registered Shares DL -,01 BMG684371393 |

Stück | 270.000,00 | 540.000,00 | -270.000,00 | HKD | 2,58 | 80.270,10 | 2,77 |

| China | ||||||||

| Anhui Conch Cement Co. Ltd. Registered Shares H YC 1 CNE1000001W2 |

Stück | 29.200,00 | 13.500,00 | -36.800,00 | HKD | 17,92 | 60.296,37 | 2,08 |

| Beijing GeoEnv.Eng.& Tech.Inc. Registered Shares A YC 1 CNE100001V11 |

Stück | 46.400,00 | 117.000,00 | -70.600,00 | CNY | 6,47 | 38.028,45 | 1,31 |

| China Construction Bank Corp. Registered Shares H YC 1 CNE1000002H1 |

Stück | 115.000,00 | 0,00 | -235.000,00 | HKD | 4,63 | 61.354,89 | 2,12 |

| China Merchants En.Sh.Co.Ltd. Registered Shares A YC 1 CNE000001PQ8 |

Stück | 380.000,00 | 380.000,00 | 0,00 | CNY | 5,84 | 281.114,22 | 9,70 |

| China Merchants Secur.Co.Ltd. Registered Shares A YC 1 CNE100000HK9 |

Stück | 35.000,00 | 35.000,00 | 0,00 | CNY | 13,59 | 60.252,33 | 2,08 |

| China Shenhua Energy Co. Ltd. Registered Shares H YC 1 CNE1000002R0 |

Stück | 20.000,00 | 20.000,00 | 0,00 | HKD | 26,55 | 61.187,80 | 2,11 |

| China Tower Corp. Ltd. Registered Shares H YC 1 CNE100003688 |

Stück | 565.000,00 | 565.000,00 | 0,00 | HKD | 0,82 | 53.386,65 | 1,84 |

| China Vanke Co. Ltd. Registered Shares H YC 1 CNE100001SR9 |

Stück | 67.400,00 | 0,00 | -141.600,00 | HKD | 7,14 | 55.453,44 | 1,91 |

| Focus Media Inform.Tech.Co.Ltd Registered Shares A YC 1 CNE000001KK2 |

Stück | 73.900,00 | 0,00 | -176.100,00 | CNY | 6,28 | 58.788,24 | 2,03 |

| Foshan Hait.Fl.And Food Co.Ltd Registered Shares A YC 1 CNE100001SL2 |

Stück | 13.300,00 | 13.300,00 | 0,00 | CNY | 37,86 | 63.785,01 | 2,20 |

| Industr. & Commerc.Bk of China Registered Shares H YC 1 CNE1000003G1 |

Stück | 135.600,00 | 0,00 | -264.400,00 | HKD | 3,80 | 59.376,37 | 2,05 |

| Kweichow Moutai Co. Ltd. Registered Shares A YC 1 CNE0000018R8 |

Stück | 300,00 | 300,00 | 0,00 | CNY | 1.723,23 | 65.486,36 | 2,26 |

| Luzhou Lao Jiao Co. Ltd. Registered Shares A YC 1 CNE000000GF2 |

Stück | 2.100,00 | 2.100,00 | 0,00 | CNY | 179,49 | 47.746,98 | 1,65 |

| Maxscend Microelect. Co.Ltd. Reg. Shares A 300782 YC 1 CNE100003QK4 |

Stück | 3.200,00 | 3.200,00 | 0,00 | CNY | 140,74 | 57.049,77 | 1,97 |

| NARI Technology Co. Ltd. Registered Shares A YC 1 CNE000001G38 |

Stück | 21.732,00 | 21.732,00 | 0,00 | CNY | 21,95 | 60.425,55 | 2,09 |

| NAURA Technology Group Co.Ltd. Registered Shares A YC 1 CNE100000ML7 |

Stück | 2.000,00 | 2.000,00 | 0,00 | CNY | 245,35 | 62.158,77 | 2,15 |

| Ningxia Baofeng En.Grp.Co.Ltd. Registered Shares YC 1 CNE100003LF5 |

Stück | 32.000,00 | 32.000,00 | 0,00 | CNY | 14,76 | 59.830,51 | 2,07 |

| NongFu Spring Co. Ltd. Registered Shares H YC 1 CNE100004272 |

Stück | 11.000,00 | 11.000,00 | 0,00 | HKD | 45,10 | 57.166,23 | 1,97 |

| Orient Securities Co. Ltd. Registered Shares A YC 1 CNE100001ZV6 |

Stück | 56.600,00 | 56.600,00 | 0,00 | CNY | 8,67 | 62.161,56 | 2,15 |

| Ping An Insurance(Grp)Co.China Registered Shares H YC 1 CNE1000003X6 |

Stück | 13.820,00 | 0,00 | -18.380,00 | HKD | 35,05 | 55.816,99 | 1,93 |

| Rongsheng Petro Chemic.Co.Ltd. Registered Shares A YC 1 CNE100000W60 |

Stück | 45.000,00 | 45.000,00 | -117.000,00 | CNY | 10,27 | 58.542,24 | 2,02 |

| Shanxi Xing H.C.F.W.F. Co.Ltd. Registered Shares A YC 1 CNE000000DH5 |

Stück | 2.100,00 | 2.100,00 | 0,00 | CNY | 233,31 | 62.063,89 | 2,14 |

| Shenzhen Mindray Bio-Med.Elec. Registered Shares A YC1 CNE100003G67 |

Stück | 1.500,00 | 1.500,00 | 0,00 | CNY | 289,83 | 55.070,75 | 1,90 |

| Sungrow Power Supply Co. Ltd. Registered Shares A YC 1 CNE1000018M7 |

Stück | 6.800,00 | 25.700,00 | -18.900,00 | CNY | 87,00 | 74.940,15 | 2,59 |

| Tianqi Lithium Corp. Registered Shares A YC 1 CNE100000T32 |

Stück | 8.500,00 | 8.500,00 | 0,00 | CNY | 56,05 | 60.350,51 | 2,08 |

| Tongwei Co. Ltd. Registered Shares A YC 1 CNE000001GS3 |

Stück | 18.600,00 | 18.600,00 | 0,00 | CNY | 25,49 | 60.057,76 | 2,07 |

| Wuliangye Yibin Co. Ltd. Registered Shares A YC 1 CNE000000VQ8 |

Stück | 4.600,00 | 4.600,00 | 0,00 | CNY | 139,40 | 81.228,23 | 2,80 |

| Yankuang Energy Group Co. Ltd. Registered Shares H YC 1 CNE1000004Q8 |

Stück | 35.300,00 | 35.300,00 | 0,00 | HKD | 14,70 | 59.794,66 | 2,06 |

| Yunda Holding Co. Ltd. Registered Shares A YC 1 CNE100000015 |

Stück | 54.000,00 | 54.000,00 | 0,00 | CNY | 7,44 | 50.892,42 | 1,76 |

| Zhejiang Yinlun Machin.Co.Ltd. Registered Shares YC 1 CNE100000072 |

Stück | 12.900,00 | 12.900,00 | 0,00 | CNY | 18,27 | 29.854,83 | 1,03 |

| Hongkong | ||||||||

| China Resources Power Hldgs Co Registered Shares o.N. HK0836012952 |

Stück | 33.700,00 | 0,00 | -76.300,00 | HKD | 15,42 | 59.880,39 | 2,07 |

| CSPC Pharmaceutical Group Ltd. Registered Shares o.N. HK1093012172 |

Stück | 73.000,00 | 73.000,00 | 0,00 | HKD | 7,21 | 60.649,67 | 2,09 |

| Kaimaninseln | ||||||||

| Alibaba Group Holding Ltd. Registered Shares o.N. KYG017191142 |

Stück | 7.100,00 | 0,00 | -34.400,00 | HKD | 75,15 | 61.483,37 | 2,12 |

| Anta Sports Products Ltd. Registered Shares HD -,10 KYG040111059 |

Stück | 6.700,00 | 6.700,00 | 0,00 | HKD | 75,20 | 58.058,12 | 2,00 |

| PDD Holdings Inc. Reg. Shs (Spon.ADRs)/4 o.N. US7223041028 |

Stück | 400,00 | 400,00 | 0,00 | USD | 145,35 | 52.345,37 | 1,81 |

| Sino Biopharmaceutical Ltd. Reg.Subdivided Shares HD -,025 KYG8167W1380 |

Stück | 160.000,00 | 160.000,00 | 0,00 | HKD | 3,46 | 63.792,03 | 2,20 |

| Tencent Holdings Ltd. Reg. Shares HD -,00002 KYG875721634 |

Stück | 1.800,00 | 7.800,00 | -6.000,00 | HKD | 291,20 | 60.399,62 | 2,08 |

| nicht notiert | 130.765,24 | 4,51 | ||||||

| Aktien | 130.765,24 | 4,51 | ||||||

| China | ||||||||

| Nanjing Tanker Corp. Registered Shares A YC 1 CNE100003H09 |

Stück | 370.000,00 | 370.000,00 | 0,00 | CNY | 2,79 | 130.765,24 | 4,51 |

| Investmentanteile | 248.742,80 | 8,59 | ||||||

| Gruppenfremde Investmentanteile | ||||||||

| Irland | ||||||||

| InvescoM2 China AllShs St.Con. Reg. Shs USD Acc. oN IE00BK80XL30 |

Anteile | 13.100,00 | 13.100,00 | 0,00 | EUR | 18,99 | 248.742,80 | 8,59 |

| Summe Wertpapiervermögen | 2.850.048,64 | 98,37 | ||||||

| Bankguthaben | 50.860,73 | 1,76 | ||||||

| EUR – Guthaben | ||||||||

| EUR bei Hauck Aufhäuser Lampe Privatbank AG | -282.217,31 | EUR | -282.217,31 | -9,74 | ||||

| Guthaben in Nicht-EU/EWR-Währungen | ||||||||

| CNY bei Hauck Aufhäuser Lampe Privatbank AG | -808.531,18 | CNY | -102.419,62 | -3,53 | ||||

| HKD bei Hauck Aufhäuser Lampe Privatbank AG | 3.779.335,79 | HKD | 435.497,66 | 15,03 | ||||

| Sonstige Vermögensgegenstände | 6.366,48 | 0,22 | ||||||

| Dividendenansprüche | 5.609,91 | EUR | 5.609,91 | 0,19 | ||||

| Zinsansprüche aus Bankguthaben | 756,57 | EUR | 756,57 | 0,03 | ||||

| Verbindlichkeiten | -9.925,77 | -0,34 | ||||||

| aus | ||||||||

| Anlageberatungsvergütung | -1.356,13 | EUR | -1.356,13 | -0,05 | ||||

| Prüfungskosten | -7.787,54 | EUR | -7.787,54 | -0,27 | ||||

| Verwahrstellenvergütung | -77,40 | EUR | -77,40 | 0,00 | ||||

| Verwaltungsvergütung | -326,58 | EUR | -326,58 | -0,01 | ||||

| Zinsverbindlichkeiten aus Bankguthaben | -378,12 | EUR | -378,12 | -0,01 | ||||

| Fondsvermögen | 2.897.350,08 | 100,00** | ||||||

| Umlaufende Anteile R | STK | 70,000 | ||||||

| Umlaufende Anteile ID | STK | 45.228,000 | ||||||

| Anteilwert R | EUR | 74,06 | ||||||

| Anteilwert ID | EUR | 63,95 | ||||||

** Bei der Ermittlung der Prozentwerte können geringfügige Rundungsdifferenzen entstanden sein.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Fonds, welche nicht in Fondswährung ausgedrückt sind, sind auf Grundlage der zuletzt festgestellten Devisenkurse bewertet.

Devisenkurse (in Mengennotiz)

| per 28.12.2023 | |||

| Hongkong Dollar | HKD | 8,6782 | = 1 Euro (EUR) |

| US-Dollar | USD | 1,1107 | = 1 Euro (EUR) |

| Yuan Renminbi | CNY | 7,8943 | = 1 Euro (EUR) |

Während des Berichtszeitraumes abgeschlossene Geschäfte des China Equity Value Strategy, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

– Käufe und Verkäufe von Wertpapieren, Investmentanteilen und Schuldscheindarlehen:

| Gattungsbezeichnung | ISIN | Währung | Käufe/ Zugänge im Berichtszeitraum |

Verkäufe/ Abgänge im Berichtszeitraum |

| Wertpapiere | ||||

| Börsengehandelte Wertpapiere | ||||

| Aktien | ||||

| Air China Ltd. Registered Shares H YC 1 | CNE1000001S0 | HKD | 0,00 | -248.000,00 |

| Beijing Cap.Intl Airport Co.Lt Registered Shares H YC 1 | CNE100000221 | HKD | 0,00 | -317.700,00 |

| China Eastern Airlines Corp.Lt Registered Shares H YC 1 | CNE1000002K5 | HKD | 24.000,00 | -594.000,00 |

| China Lesso Group Hldgs Ltd Registered Shs REG S HD -,05 | KYG2157Q1029 | HKD | 0,00 | -184.000,00 |

| China Southern Airlines Co.Ltd Registered Shares H YC 1 | CNE1000002T6 | HKD | 100.000,00 | -425.000,00 |

| Guangzhou Gr.Pw.En.Tech.Co.Ltd Registered Shares A YC1 | CNE100001Z17 | CNY | 2.000,00 | -42.000,00 |

| Jiangsu Linyang Energy Co.Ltd. Registered Shares A YC 1 | CNE1000015X0 | CNY | 10.000,00 | -363.000,00 |

| Juewei Food Co. Ltd. Registered Shares A YC1 | CNE100002RT5 | CNY | 25.800,00 | -25.800,00 |

| Kehua Data Co. Ltd. Registered Shares A YC 1 | CNE100000K31 | CNY | 24.500,00 | -24.500,00 |

| Meituan Registered Shs Cl.B o.N. | KYG596691041 | HKD | 0,00 | -10.000,00 |

| Nine Dragons Paper Hldgs Ltd. Registered Shares HD-,10 | BMG653181005 | HKD | 119.700,00 | -119.700,00 |

| Onewo Inc. Registered Shares Cl.H YC 1 | CNE100005K85 | HKD | 0,00 | -35.000,00 |

| Shenzh.Kstar Sc.a.Tech.Co.Ltd. Registered Shares A YC 1 | CNE100000XC3 | CNY | 25.800,00 | -25.800,00 |

| Shenzhen CLOU Electron.Co.Ltd. Registered Shares A YC 1 | CNE100000023 | CNY | 124.600,00 | -124.600,00 |

| WUXI Biologics (Cayman) Inc. Registered Shares 0,0000083 | KYG970081173 | HKD | 5.500,00 | -5.500,00 |

| Organisierter Markt | ||||

| Aktien | ||||

| Huali Industrial Group Co Ltd. Registered Shares A YC 1 | CNE100004KP4 | CNY | 23.300,00 | -23.300,00 |

| nicht notiert | ||||

| Aktien | ||||

| Longyan Zhuoyue New Energy Co. Registered Shares A YC1 | CNE100003PK6 | CNY | 5.800,00 | -5.800,00 |

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

China Equity Value Strategy

Anteilklasse R

Die Ertrags- und Aufwandsrechnung für die Zeit vom 1. Januar 2023 bis zum 31. Dezember 2023 gliedert sich wie folgt:

| in EUR | |

| I. Erträge | |

| 1. Dividenden ausländischer Aussteller (vor Quellensteuer) | 154,72 |

| 2. Zinsen aus Liquiditätsanlagen im Inland | 19,90 |

| 3. Abzug ausländischer Quellensteuer | -13,60 |

| Summe der Erträge | 161,02 |

| II. Aufwendungen | |

| 1. Verwaltungsvergütung | -44,43 |

| 2. Verwahrstellenvergütung | -3,51 |

| 3. Prüfungs- und Veröffentlichungskosten | -38,32 |

| 4. Sonstige Aufwendungen | -18,55 |

| Summe der Aufwendungen | -104,81 |

| III. Ordentlicher Nettoertrag | 56,21 |

| IV. Veräußerungsgeschäfte | |

| 1. Realisierte Gewinne | 65,69 |

| 2. Realisierte Verluste | -2.125,07 |

| Ergebnis aus Veräußerungsgeschäften | -2.059,38 |

| V. Realisiertes Ergebnis des Geschäftsjahres | -2.003,17 |

| 1. Nettoveränderung der nicht realisierten Gewinne | 317,74 |

| 2. Nettoveränderung der nicht realisierten Verluste | -584,16 |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | -266,42 |

| VII. Ergebnis des Geschäftsjahres | -2.269,59 |

Entwicklungsrechnung für das Sondervermögen

für die Zeit vom 1. Januar 2023 bis zum 31. Dezember 2023:

| in EUR | ||

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 6.962,61 | |

| 1. Mittelzufluss/ -abfluss (netto) | 368,70 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 368,70 | |

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | 0,00 | |

| 2. Ertragsausgleich/ Aufwandsausgleich | 122,26 | |

| 3. Ergebnis des Geschäftsjahres | -2.269,59 | |

| davon Nettoveränderungen der nicht realisierten Gewinne | 317,74 | |

| davon Nettoveränderungen der nicht realisierten Verluste | -584,16 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 5.183,98 |

Verwendungsrechnung für das Sondervermögen

| Berechnung der Wiederanlage insgesamt und je Anteil | insgesamt | je Anteil | |

| I. Für die Wiederanlage verfügbar | |||

| 1. Realisiertes Ergebnis des Geschäftsjahres | EUR | -2.003,17 | -28,62 |

| 2. Zuführung aus dem Sondervermögen1) | EUR | 2.003,17 | 28,62 |

| 3. Zur Verfügung gestellter Steuerabzugsbetrag | EUR | 0,00 | 0,00 |

| II. Wiederanlage | EUR | 0,00 | 0,00 |

Anzahl der umlaufenden Anteile: 70,000

1) Die Zuführung aus dem Sondervermögen besteht maximal in Höhe der realisierten Verluste.

Vergleichende Übersicht über die letzten drei Geschäftsjahre*

zum 31.12.2023

| Fondsvermögen in EUR | 5.183,98 |

| Anzahl der umlaufenden Anteile | 70,000 |

| Anteilwert | 74,06 |

zum 31.12.2022 (08.11.2022 (Tag der ersten Anteilwertberechnung – 31.12.2022)

| Fondsvermögen in EUR | 6.962,61 |

| Anzahl der umlaufenden Anteile | 65,000 |

| Anteilwert | 107,12 |

* Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu.

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

China Equity Value Strategy

Anteilklasse ID

Die Ertrags- und Aufwandsrechnung für die Zeit vom 1. Januar 2023 bis zum 31. Dezember 2023 gliedert sich wie folgt:

| in EUR | |

| I. Erträge | |

| 1. Dividenden ausländischer Aussteller (vor Quellensteuer) | 86.304,12 |

| 2. Zinsen aus Liquiditätsanlagen im Inland | 11.103,90 |

| 3. Abzug ausländischer Quellensteuer | -7.588,57 |

| Summe der Erträge | 89.819,45 |

| II. Aufwendungen | |

| 1. Verwaltungsvergütung | -23.817,77 |

| 2. Verwahrstellenvergütung | -1.094,20 |

| 3. Prüfungs- und Veröffentlichungskosten | -21.389,82 |

| 4. Sonstige Aufwendungen | -10.362,16 |

| Summe der Aufwendungen | -56.663,95 |

| III. Ordentlicher Nettoertrag | 33.155,50 |

| IV. Veräußerungsgeschäfte | |

| 1. Realisierte Gewinne | 34.464,36 |

| 2. Realisierte Verluste | -1.184.022,86 |

| Ergebnis aus Veräußerungsgeschäften | -1.149.558,50 |

| V. Realisiertes Ergebnis des Geschäftsjahres | -1.116.403,00 |

| 1. Nettoveränderung der nicht realisierten Gewinne | 55.081,88 |

| 2. Nettoveränderung der nicht realisierten Verluste | -276.371,74 |

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | -221.289,86 |

| VII. Ergebnis des Geschäftsjahres | -1.337.692,86 |

Entwicklungsrechnung für das Sondervermögen

für die Zeit vom 1. Januar 2023 bis zum 31. Dezember 2023

| in EUR | ||

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | 4.703.766,27 | |

| 1. Mittelzufluss/ -abfluss (netto) | -424.692,22 | |

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | 580.872,04 | |

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | -1.005.564,26 | |

| 2. Ertragsausgleich/ Aufwandsausgleich | -49.215,09 | |

| 3. Ergebnis des Geschäftsjahres | -1.337.692,86 | |

| davon Nettoveränderungen der nicht realisierten Gewinne | 55.081,88 | |

| davon Nettoveränderungen der nicht realisierten Verluste | -276.371,74 | |

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | 2.892.166,10 |

Verwendungsrechnung für das Sondervermögen

| Berechnung der Ausschüttung insgesamt und je Anteil | insgesamt | je Anteil | |

| I. Für die Ausschüttung verfügbar | EUR | 0,00 | 0,0000000 |

| 1. Vortrag aus dem Vorjahr | EUR | -130.291,71 | -2,8807754 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | EUR | -1.116.403,00 | -24,6838905 |

| 3. Zuführung aus dem Sondervermögen1) | EUR | 1.246.694,71 | 27,5646659 |

| II. Nicht für die Ausschüttung verwendet | EUR | 0,00 | 0,0000000 |

| 1. Der Wiederanlage zugeführt | EUR | 0,00 | 0,0000000 |

| 2. Vortrag auf neue Rechnung | EUR | 0,00 | 0,0000000 |

| III. Gesamtausschüttung | EUR | 0,00 | 0,0000000 |

| 1. Zwischenausschüttung | EUR | 0,00 | 0,0000000 |

| a) Barausschüttung | EUR | 0,00 | 0,0000000 |

| b) Einbehaltene Kapitalertragsteuer | EUR | 0,00 | 0,0000000 |

| c) Einbehaltener Solidaritätszuschlag | EUR | 0,00 | 0,0000000 |

| 2. Endausschüttung | EUR | 0,00 | 0,0000000 |

| a) Barausschüttung | EUR | 0,00 | 0,0000000 |

| b) Einbehaltene Kapitalertragsteuer | EUR | 0,00 | 0,0000000 |

| c) Einbehaltener Solidaritätszuschlag | EUR | 0,00 | 0,0000000 |

Anzahl der umlaufenden Anteile: 45.228,000

1) Die Zuführung aus dem Sondervermögen besteht aus der Berücksichtigung von Verlusten.

Vergleichende Übersicht über die letzten drei Geschäftsjahre*

zum 31.12.2023

| Fondsvermögen in EUR | 2.892.166,10 |

| Anzahl der umlaufenden Anteile | 45.228,000 |

| Anteilwert | 63,95 |

zum 31.12.2022 (15.06.2022 (Tag der ersten Anteilwertberechnung) – 31.12.2022)

| Fondsvermögen in EUR | 4.703.766,27 |

| Anzahl der umlaufenden Anteile | 50.863,000 |

| Anteilwert | 92,48 |

* Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu.

Anhang

Risikomanagementverfahren

China Equity Value Strategy

Die Verwaltungsgesellschaft verwendet ein Risikomanagementverfahren, das die Überwachung der Risiken der einzelnen Portfoliopositionen und deren Anteil am Gesamtrisikoprofil des Portfolios des verwalteten Fonds zu jeder Zeit erlaubt. Im Einklang mit dem Gesetz vom 17. Dezember 2010 und den anwendbaren regulatorischen Anforderungen der Commission de Surveillance du Secteur Financier (‚CSSF‘) berichtet die Verwaltungsgesellschaft regelmäßig über das von ihr verwendete Risikomanagement-Verfahren an die CSSF.

Die Auslastung der Obergrenze für das Marktrisikopotenzial wurde für das Sondervermögen gemäß der DerivateV nach dem qualifizierten Ansatz anhand eines Vergleichsvermögens ermittelt (relativer Value-at-Risk gem. § 8 DerivateV).

Als Vergleichsvermögen dient eine Kombination aus zwei chinesischen Aktienindizes.

Die maximal zulässige Limitauslastung, gemessen durch den Quotienten von Value-at-Risk des Portfolios und Value-at-Risk des Vergleichsvermögens, liegt bei 200 %. Die Value-at-Risk Auslastung betrug im vergangenen Geschäftsjahr:

| Minimum | 84,1 % |

| Maximum | 127,4 % |

| Durchschnitt | 101,0 % |

Zur Berechnung des Value-at-Risk wurde ein historischer Value-at-Risk-Ansatz benutzt. Der Value-at-Risk bezieht sich auf eine Haltedauer von 20 Tagen, ein Konfidenzniveau von 99 % sowie einen Beobachtungszeitraum von einem Jahr.

Im vergangenen Geschäftsjahr wurde eine Hebelwirkung von durchschnittlich 100,00 % gemessen. Die Berechnung beruht auf dem in der European Securities and Markets Authority (ESMA) – Leitlinie 10-788 definierten Sum-of-Notionals Approach.

Im Geschäftsjahr waren keine Derivate im Bestand des Fonds.

Derivate-Exposure: EUR 0,00

| Bestand der Wertpapiere am Fondsvermögen | 98,37 % |

| Bestand der Derivate am Fondsvermögen | 0,00 % |

Hinweis zu Techniken für eine effiziente Portfolioverwaltung:

Im Geschäftsjahr wurden keine Techniken für eine effiziente Portfolioverwaltung eingesetzt.

Sonstige Angaben

China Equity Value Strategy

Anteilklasse R

| Fondsvermögen in EUR | 5.183,98 |

| Anzahl der umlaufenden Anteile | 70,000 |

| Anteilwert in EUR | 74,06 |

Anteilklasse ID

| Fondsvermögen in EUR | 2.892.166,10 |

| Anzahl der umlaufenden Anteile | 45.228,000 |

| Anteilwert in EUR | 63,95 |

Erläuterungen zu Bewertungsverfahren

zum 31. Dezember 2023

Die Bewertung von Vermögensgegenständen des Sondervermögens sowie die Berechnung des Nettoinventarwerts je Anteil erfolgt gemäß den Vorgaben von KAGB und KARBV.

Zur Errechnung des Ausgabepreises und des Rücknahmepreises für die Anteile der einzelnen Anteilklassen ermittelt die Hauck Aufhäuser Lampe Privatbank AG, Niederlassung Luxemburg unter Kontrolle der Verwahrstelle bewertungstäglich den Wert der zum Fonds gehörenden Vermögensgegenstände abzüglich der Verbindlichkeiten („Nettoinventarwert“). Die Teilung des so ermittelten Nettoinventarwerts durch die Anzahl der ausgegebenen Anteile ergibt den Anteilwert. Der Anteilwert wird für jede Anteilklasse gesondert errechnet. Die Berechnung des Fonds und seiner Anteilklassen erfolgt durch Teilung des Netto-Fondsvermögens der jeweiligen Anteilklasse durch die Zahl der am Bewertungstag im Umlauf befindlichen Anteile dieser Anteilklasse. Der Wert für die Anteile des Fonds wird an allen Bankarbeits- und Börsentagen, die zugleich Bankarbeitstage und Börsentage in Frankfurt am Main und Luxemburg sind, ermittelt. Die Berechnung des Anteilwerts an Feiertagen findet gemäß den Vorgaben aus dem Verkaufsprospekt statt.

Das Fondsvermögen wird nach folgenden Grundsätzen berechnet und bewertet:

| a) |

Die im Fonds enthaltenen Zielfondsanteile werden zum letzten festgestellten und erhältlichen Anteilwert bzw. Rücknahmepreis bewertet. |

| b) |

Der Wert von Kassenbeständen oder Bankguthaben, Einlagenzertifikaten und ausstehenden Forderungen, vorausbezahlten Auslagen, Bardividenden und erklärten oder aufgelaufenen und noch nicht erhaltenen Zinsen entspricht dem jeweiligen vollen Betrag, es sei denn, dass dieser wahrscheinlich nicht voll bezahlt oder erhalten werden kann, in welchem Falle der Wert unter Einschluss eines angemessenen Abschlages ermittelt wird, um den tatsächlichen Wert zu erhalten. |

| c) |

Der Wert von Vermögenswerten, welche an einer Börse oder an einem anderen geregelten Markt notiert oder gehandelt werden, wird auf der Grundlage des letzten verfügbaren Kurses, ermittelt, sofern nachfolgend nichts anderes geregelt ist. |

| d) |

Sofern ein Vermögenswert nicht an einer Börse oder auf einem anderen geregelten Markt notiert oder gehandelt wird oder sofern für Vermögenswerte, welche an einer Börse oder auf einem anderen Markt wie vorerwähnt notiert oder gehandelt werden, die Kurse entsprechend den Regelungen in c) den tatsächlichen Marktwert der entsprechenden Vermögenswerte nicht angemessen widerspiegeln, wird der Wert solcher Vermögenswerte auf der Grundlage des vernünftigerweise vorhersehbaren Verkaufspreises nach einer vorsichtigen Einschätzung ermittelt. |

| e) |

Der Liquidationswert von Futures, Forwards oder Optionen, die nicht an Börsen oder anderen organisierten Märkten gehandelt werden, entspricht dem jeweiligen Nettoliquidationswert, wie er gemäß den Richtlinien des Vorstands der Verwaltungsgesellschaft auf einer konsistent für alle verschiedenen Arten von Verträgen angewandten Grundlage festgestellt wird. Der Liquidationswert von Futures, Forwards oder Optionen, welche an Börsen oder anderen organisierten Märkten gehandelt werden, wird auf der Grundlage der letzten verfügbaren Abwicklungspreise solcher Verträge an den Börsen oder organisierten Märkten, auf welchen diese Futures, Forwards oder Optionen vom Fonds gehandelt werden, berechnet; sofern ein Future, ein Forward oder eine Option an einem Tag, für welchen der Nettovermögenswert bestimmt wird, nicht liquidiert werden kann, wird die Bewertungsgrundlage für einen solchen Vertrag vom Vorstand in angemessener und vernünftiger Weise bestimmt. |

| f) |

Swaps werden zu ihrem Marktwert bewertet. Es wird darauf geachtet, dass Swap-Kontrakte zu marktüblichen Bedingungen im exklusiven Interesse des jeweiligen Fonds abgeschlossen werden. |

| g) |

Geldmarktinstrumente können zu ihrem jeweiligen Verkehrswert, wie ihn die Verwaltungsgesellschaft nach Treu und Glauben und allgemein anerkannten, von Abschlussprüfern nachprüfbaren Bewertungsregeln festlegt, bewertet werden. |

| h) |

Sämtliche sonstige Wertpapiere oder sonstige Vermögenswerte werden zu ihrem angemessenen Marktwert bewertet, wie dieser nach Treu und Glauben und entsprechend dem der Verwaltungsgesellschaft auszustellenden Verfahren zu bestimmen ist. |

| i) |

Die auf Wertpapiere entfallenden anteiligen Zinsen werden mit einbezogen, soweit diese nicht im Kurswert berücksichtigt wurden (sogenanntes Dirty-Pricing). |

Der Wert aller Vermögenswerte und Verbindlichkeiten, welche nicht in der Währung des Fonds ausgedrückt sind, wird in diese Währung zum zuletzt verfügbaren Devisenkurs umgerechnet. Wenn solche Kurse nicht verfügbar sind, wird der Wechselkurs nach Treu und Glauben und nach dem vom Vorstand aufgestellten Verfahren bestimmt.

Die Verwaltungsgesellschaft kann nach eigenem Ermessen andere Bewertungsmethoden zulassen, wenn sie dieses im Interesse einer angemesseneren Bewertung eines Vermögenswertes des Fonds für angebracht hält.

Wenn die Verwaltungsgesellschaft der Ansicht ist, dass der ermittelte Anteilwert an einem bestimmten Bewertungstag den tatsächlichen Wert der Anteile des Fonds nicht wiedergibt, oder wenn es seit der Ermittlung des Anteilwertes beträchtliche Bewegungen an den betreffenden Börsen und/oder Märkten gegeben hat, kann die Verwaltungsgesellschaft beschließen, den Anteilwert noch am selben Tag zu aktualisieren. Unter diesen Umständen werden alle für diesen Bewertungstag eingegangenen Anträge auf Zeichnung und Rücknahme auf der Grundlage des Anteilwertes eingelöst, der unter Berücksichtigung des Grundsatzes von Treu und Glauben aktualisiert worden ist.

Im Geschäftsjahr kamen keine Wertpapierfinanzierungsgeschäfte und Gesamtrendite-Swaps im Sinne der Verordnung (EU) 2015/2365 des Europäischen Parlaments und des Rates vom 25. November 2015 über die Transparenz von Wertpapierfinanzierungsgeschäften und der Weiterverwendung sowie zur Änderung der Verordnung (EU) Nr. 648/2012 („SFTR“) zum Einsatz. Somit sind im Jahresbericht keine Angaben im Sinne von Artikel 13 der genannten Verordnung an die Anleger aufzuführen.

Angaben zur Transparenz

Im Rahmen der Tätigkeit des Sondervermögens bestanden für das abgelaufene Geschäftsjahr keine Vereinbarungen über die Zahlung von „Soft Commissions“ oder ähnlichen Vergütungen. Weder der Verwalter noch eine mit ihm verbundene Stelle haben für das abgelaufene Geschäftsjahr Kickback Zahlungen oder sonstige Rückvergütungen von Maklern oder Vermittlern erhalten.

Transaktionskosten

Für das am 31. Dezember 2023 endende Geschäftsjahr sind im Zusammenhang mit dem Kauf und Verkauf von Wertpapieren, Geldmarktpapieren, Derivaten oder anderen Vermögensgegenständen die unten aufgelisteten Transaktionskosten angefallen. Zu den Transaktionskosten zählen insbesondere Provisionen für Broker und Makler, Clearinggebühren und fremde Entgelte (z. B. Börsenentgelte, lokale Steuern und Gebühren, Registrierungs- und Umschreibegebühren).

| China Equity Value Strategy (1. Januar 2023 bis 31. Dezember 2023) | 61.788,07 EUR |

Gesamtkostenquote (Laufende Kosten)

| China Equity Value Strategy R (1. Januar 2023 bis 31. Dezember 2023) | 1,67 % |

| China Equity Value Strategy ID (1. Januar 2023 bis 31. Dezember 2023) | 1,62 % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus.

Eine Performance Fee wird nicht berechnet.

Die Kosten der Zielfondsbestände wurden auf Basis der verfügbaren Daten zum Berichtsstichtag berechnet.

Verwaltungsvergütung der Zielfonds

China Equity Value Strategy

| Investmentanteile | WHG | ISIN | Verwaltungsvergütung |

| InvescoM2 China AllShs St.Con. Reg. Shs USD Acc. oN | EUR | IE00BK80XL30 | 0,35 % |

Die Zielfonds wurden zum Nettoinventarwert gekauft bzw. verkauft, d.h. es wurden keine Ausgabeaufschläge und Rücknahmegebühren gezahlt.

Wesentliche sonstige Aufwendungen und Erträge sowie Zusammensetzung der Verwaltungsvergütung

| EUR | |

| Anteilklasse R: | |

| Die Verwaltungsvergütung setzt sich wie folgt zusammen | |

| Verwaltungsvergütung | -10,09 |

| Anlageberatungsvergütung | -34,34 |

| Wesentliche Sonstige Aufwendungen | |

| Depotgebühren | -17,51 |

| Wesentliche Sonstige Erträge | – |

| Anteilklasse ID: | |

| Die Verwaltungsvergütung setzt sich wie folgt zusammen | |

| Verwaltungsvergütung | -4.621,35 |

| Anlageberatungsvergütung | -19.196,42 |

| Wesentliche Sonstige Aufwendungen | |

| Depotgebühren | -9.777,44 |

| Wesentliche Sonstige Erträge | – |

Angaben gemäß Verordnung (EU) 2019/2088 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor

Der Fondsmanager berücksichtigt im Rahmen von Anlageentscheidungen als auch fortlaufend während der Investitionsdauer von bestehenden Anlagen des Fonds etwaige Risiken, die im Zusammenhang mit Nachhaltigkeit (Umwelt-, Sozial- und Governance-Aspekten) stehen. Mit diesem Finanzprodukt werden keine ökologischen und/oder sozialen Merkmale beworben. Die Anlagestrategie des Finanzprodukts beinhaltet im Rahmen der Anlageentscheidung keine bindenden ESG-/Nachhaltigkeitskriterien, dies umfasst sowohl die wichtigsten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren gem. EU 2019/2088 Artikel 7(1) („Verordnung (EU) 2019/2088 des Europäischen Parlaments und des Rates vom 27. November 2019 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor“), sowie die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten gem. EU 2020/852 Artikel 2(1) („Verordnung (EU) 2020/852 des Europäischen Parlaments und des Rates vom 18. Juni 2020 über die Einrichtung eines Rahmens zur Erleichterung nachhaltiger Investitionen“).

Angaben zur Vergütung gemäß § 101 KAGB

Vergütungspolitik der Verwaltungsgesellschaft

Die Administration wird von der Kapitalverwaltungsgesellschaft Hauck & Aufhäuser Fund Services (HAFS) ausgeführt. Die HAFS hat im Einklang mit geltenden gesetzlichen und aufsichtsrechtlichen Vorgaben Grundsätze für ihr Vergütungssystem definiert, die mit einem soliden und wirksamen Risikomanagementsystem vereinbar und diesem förderlich sind. Dieses Vergütungssystem orientiert sich an der nachhaltigen und unternehmerischen Geschäftspolitik des Hauck Aufhäuser Lampe Konzerns und soll daher keine Anreize zur Übernahme von Risiken geben, die unvereinbar mit den Risikoprofilen und Vertragsbedingungen der von der HAFS verwalteten Investmentfonds sind. Das Vergütungssystem soll stets im Einklang mit Geschäftsstrategie, Zielen, Werten und Interessen der HAFS und der von ihr verwalteten Fonds und der Anleger dieser Fonds stehen und umfasst auch Maßnahmen zur Vermeidung von Interessenkonflikten.

Die Vergütung der Mitarbeiterinnen und Mitarbeiter der HAFS kann fixe und variable Elemente sowie monetäre und nicht-monetäre Nebenleistungen enthalten. Die Bemessung der Komponenten erfolgt unter Beachtung der Risikogrundsätze, Marktüblichkeit und Angemessenheit. Des Weiteren wird bei der Festlegung der einzelnen Bestandteile gewährleistet, dass keine signifikante Abhängigkeit von der variablen Vergütung besteht sowie ein angemessenes Verhältnis von variabler zu fixer Vergütung besteht. Die variable Vergütung stellt somit nur eine Ergänzung zur fixen Vergütung dar und setzt keine Anreize zur Eingehung unangemessener Risiken. Ziel ist eine flexible Vergütungspolitik, die auch einen Verzicht auf die Zahlung der variablen Komponente vorsehen kann.

Das Vergütungssystem wird mindestens einmal jährlich überprüft und bei Bedarf angepasst, um die Angemessenheit und Einhaltung der rechtlichen Vorgaben zu gewährleisten.

Im Geschäftsjahr 2023 beschäftigte die HAFS im Durchschnitt 134 Mitarbeiterinnen und Mitarbeiter, denen Vergütungen i.H.v. 14,6 Mio. Euro gezahlt wurden. Von den 134 Mitarbeiterinnen und Mitarbeitern wurden 11 Mitarbeiterinnen und Mitarbeiter als sog. Risk Taker gem. der ESMA-Guideline ESMA/2016/411, Punkt 19 identifiziert; darunter drei Vorstände. Diesen Mitarbeiterinnen und Mitarbeitern wurden in 2023 Vergütungen i.H.v. 2,3 Mio. Euro gezahlt, davon 0,6 Mio. Euro als variable Vergütung. Davon betreffen 1,0 Mio. Euro die drei Vorstände; als variable Vergütung wurden an diese 0,3 Mio. Euro gezahlt.

Munsbach, den 9. April 2024

Hauck & Aufhäuser Fund Services S.A.

Vorstand

Vermerk des unabhängigen Abschlussprüfers

An die Hauck & Aufhäuser Fund Services S.A., Munsbach (Luxembourg)

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens China Equity Value Strategy – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. Januar 2023 bis zum 31. Dezember 2023, der Vermögensübersicht und der Vermögensaufstellung zum 31. Dezember 2023, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. Januar 2023 bis zum 31. Dezember 2023, sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraums abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der Hauck & Aufhäuser Fund Services S.A. unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Sonstige Informationen

Die gesetzlichen Vertreter sind für die sonstigen Informationen verantwortlich. Die sonstigen Informationen umfassen die übrigen Darstellungen und Ausführungen zum Sondervermögen im Gesamtdokument Jahresbericht, mit Ausnahme des geprüften Jahresberichts sowie unseres Vermerks.

Unser Prüfungsurteil zum Jahresbericht erstreckt sich nicht auf die sonstigen Informationen, und dementsprechend geben wir weder ein Prüfungsurteil noch irgendeine andere Form von Prüfungsschlussfolgerung hierzu ab.

Im Zusammenhang mit unserer Prüfung haben wir die Verantwortung, die sonstigen Informationen zu lesen und dabei zu würdigen, ob die sonstigen Informationen

| ― |

wesentliche Unstimmigkeiten zum Jahresbericht oder unseren bei der Prüfung erlangten Kenntnissen aufweisen oder |

| ― |

anderweitig wesentlich falsch dargestellt erscheinen. |

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der Hauck & Aufhäuser Fund Services S.A. sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts zu ermöglichen, der frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen (d.h. Manipulationen der Rechnungslegung und Vermögensschädigungen) oder Irrtümern ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Sondervermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die Hauck & Aufhäuser Fund Services S.A. zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen oder Irrtümern ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus dolosen Handlungen oder Irrtümern resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

| ― |

identifizieren und beurteilen wir die Risiken wesentlicher falscher Darstellungen aufgrund von dolosen Handlungen oder Irrtümern im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass aus dolosen Handlungen resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, ist höher als das Risiko, dass aus Irrtümern resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, da dolose Handlungen kollusives Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können. |

| ― |

gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Hauck & Aufhäuser Fund Services S.A. abzugeben. |

| ― |

beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Hauck & Aufhäuser Fund Services S.A. bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben. |

| ― |

ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Hauck & Aufhäuser Fund Services S.A. aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Hauck & Aufhäuser Fund Services S.A. nicht fortgeführt wird. |

| ― |

beurteilen wir Darstellung, Aufbau und Inhalt des Jahresberichts insgesamt, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. |

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger bedeutsamer Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 9. April 2024

KPMG AG

Wirtschaftsprüfungsgesellschaft

Schobel, Wirtschaftsprüfer

Neuf, Wirtschaftsprüfer