Universal-Investment-Gesellschaft mbH

Frankfurt am Main

Jahresbericht

Pollux I-UI

Tätigkeitsbericht

für den Berichtszeitraum vom 1. November 2022 bis 31. Oktober 2023

Anlageziele und Anlagepolitik zur Erreichung der Anlageziele

Die Gesellschaft erwirbt und veräußert die zugelassenen Vermögensgegenstände (u.a. Wertpapiere, Geldmarktinstrumente, Bankguthaben, Anteile an Investmentvermögen, Derivate, Edelmetalle, unverbriefte Darlehensforderungen und Unternehmensbeteiligungen) nach Einschätzung der Wirtschafts- und Kapitalmarktlage sowie der weiteren Börsenaussichten.

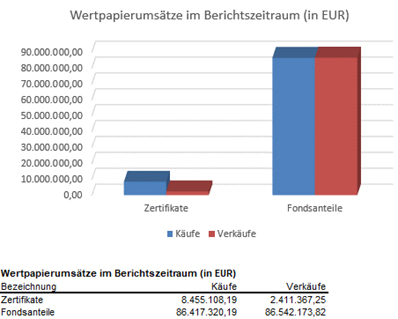

Struktur des Portfolios und wesentliche Veränderungen im Berichtszeitraum

Fondsstruktur

| 31.10.2023 | 31.10.2022 | |||

| Kurswert | % Anteil Fondsvermögen |

Kurswert | % Anteil Fondsvermögen |

|

| Renten | 6.069.295,49 | 2,32 | 6.236.075,69 | 2,40 |

| Fondsanteile | 191.455.545,27 | 73,15 | 187.586.982,81 | 72,07 |

| Zertifikate | 56.721.421,85 | 21,67 | 46.684.352,79 | 17,94 |

| DTG | -1.917.567,05 | -0,73 | -8.392.668,88 | -3,22 |

| Bankguthaben | 5.873.539,28 | 2,24 | 24.574.732,02 | 9,44 |

| Zins- und Dividendenansprüche | 25.405,99 | 0,01 | 5.894,12 | 0,00 |

| Sonstige Ford /Verbindlichkeiten | -226.646,71 | -0,09 | -245.823,48 | -0,09 |

| Fondsvermögen | 261.714.440,21 | 100,00 | 260.277.740,20 | 100,00 |

Aktienanlagen:

Die Auswahl der Investments im Aktienbereich erfolgt vorwiegend nach wertorientierten Kriterien unter Berücksichtigung einer ausreichenden Diversifikation. Grundsätzlich erfolgt die Allokation über aktive und passive Zielfondsmanager. Per Stichtag 31.10.2023 sind 52,6% des Fondsvermögen in Aktien allokiert.

Die letzten beiden Monate des Jahres 2022 waren geprägt von rückläufiger, jedoch anhaltend hoher Inflation. Die Inflationsrate führte zur Hoffnung auf kleinere Zinssteigerungen und löste im November eine positive Marktreaktion aus. Durch „falkenhafte“ Aussagen der Fed kamen Sorgen über einen restriktiven Zentralbankkurs und eine einhergehende Rezession in 2023 auf. Die Märkte gaben entsprechend nach.

Das Jahr 2023 startete deutlich freundlicher; die Aktienmärkte waren teils zweistellig positiv. Seit Mitte September 2023 gaben die Aktienmärkte aufgrund anhaltender Krisen und dem Ausbruch des Konfliktes am Gazastreifen etwas nach. Zum Berichtsstichtag 31.10.2023 sind die Aktien positiv. Die Aktienquote wurde im Jahresverlauf weitestgehend konstant gehalten.

Mitte November 2022 wurde die Aktienquote auf eine neutrale Quote aufgestockt. Im gleichen Zug wurde ein global agierender Fonds aus dem Portfolio genommen. Im Januar 2023 wurde die Europaquote zulasten Pazifik und Schwellenländer erhöht. Mitte März wurde innerhalb des Small Cap Segments umgeschichtet. Im April wurden Aktien taktisch untergewichtet: siehe hierzu korrespondierend die Erhöhung der Rentenquote. Ende Mai wurde das Europagewicht abermals angehoben.

Eine (kleinere) taktische Absenkung wurde im Juli durchgeführt; im Oktober 2023 wurde diese wieder auf neutrales Gewicht angehoben.

Rentenanlagen:

Die Rentenanlagen (24,5% des Fondsvermögens per Geschäftsiahresultimo) sind breit diversifiziert über verschiedene Zielfondsmanager investiert.

Durch weitere Zinserhöhungen der Notenbanken sind die Anleiherenditen gestiegen. Das hat zur Folge, dass die Kurse der gehaltenen Renten im Zeitraum leicht negativ waren. Innerhalb des Rentensegmentes wurde im Februar 2023 ein Renten ETF Short Duration Fonds verkauft. Im April wurde die Rentenquote leicht angehoben, siehe hierzu auch Hinweis unter „Aktienanlagen“. Die beigemischten Hochzins- und Schwellenländeranleihenmanager wurden weiter gehalten. Das Ergebnis dieser Beimischung war neutral. Im Portfoliokontext dienen Anleihen der Portfoliostabilisierung und Risikoreduktion mit moderaten Erträgen.

Im Sondervermögen wird zusätzlich ein Private Debt Investment gehalten. Dieses wird unter den Investmentanteilen geführt.

Immobilien

Das Immobilien-Portfolio (0,1% des Fondsvermögens per Geschäftsjahresultimo) besteht aus einem offenen Immobilienfonds. Dieser befindet sich weiter in der Abwicklung. Der Fonds wurde vor der Finanzkrise 2008 erworben. Wir rechnen nach bisher vorliegenden Informationen im laufenden Jahr mit der finalen Abwicklung.

Rohstoffe

Im Rohstoffsegment des Pollux ist aktuell nur Gold allokiert. Das Exposure zu Gold beträgt 19,7% des Fondsvermögens. Im Geschäftsjahresverlauf wurden bei Gold mehrfach Gewinne realisiert. Gold hat eine zweistellig positive Entwicklung auf das Vermögen gehabt. Angesichts multipler Krisen und Marktverunsicherung bleibt Gold als Inflations- und Krisenschutz attraktiv. Gold wird über die Zertifikate-Struktur „XETRA-Gold“ gehalten und ist im Sondervermögen unter Zertifikate geführt.

Liquidität

Zum Stichtag werden rund 1,7% Liquidität gehalten. Die Liquidität wurde zu diesem Zeitpunkt ausschließlich in EUR-Guthaben gehalten. Hierunter fällt auch das Collateral für die Devisentermingeschäfte (siehe ebenfalls unter „Währungsmanagement“).

Währungsmanagement

Für das Aktiensegment erfolgt keine aktive Währungssicherung. Die international diversifizierte Anlagestrategie bedingt eine gewisse inhärente Währungsabsicherung.

Die Investition in die Rentenmanager erfolgte weitestgehend über währungsgesicherte Instrumente. Das Währungsrisiko der Assetklasse Private Debt wurde durch Devisentermingeschäfte abgesichert.

Ferner wurde aufgrund des hohen US-Dollar Anteils innerhalb des Fonds im Dezember 2022 ein Devisentermingeschäfte abgeschlossen. Die Laufzeit beträgt ein Jahr bis Dezember 2023. Durch den starken US-Dollar war die Entwicklung im Geschäftsjahresverlauf leicht negativ.

Wesentliche Risiken

Allgemeine Marktpreisrisiken

Die Kurs- oder Marktwertentwicklung von Finanzprodukten hängt insbesondere von der Entwicklung der Kapitalmärkte ab, die wiederum von der allgemeinen Lage der Weltwirtschaft sowie den wirtschaftlichen und politischen Rahmenbedingungen in den jeweiligen Ländern beeinflusst wird. Auf die allgemeine Kursentwicklung, insbesondere an einer Börse, können auch irrationale Faktoren wie Stimmungen, Meinungen und Gerüchte einwirken.

Die Ukraine-Krise und die dadurch ausgelösten Marktturbulenzen und Sanktionen der Industrienationen gegenüber Russland haben eine Vielzahl an unterschiedlichen Auswirkungen auf die Finanzmärkte im Allgemeinen und auf Fonds (Sondervermögen) im Speziellen. Die Bewegungen an den Börsen werden sich entsprechend auch im Fondsvermögen (Wert des Sondervermögens) widerspiegeln.

Zusätzlich belasten Unsicherheiten über den weiteren Verlauf des Konflikts sowie die wirtschaftlichen Folgen der diversen Sanktionen die Märkte.

Zinsänderungsrisiken

Mit der Investition in festverzinsliche Wertpapiere ist die Möglichkeit verbunden, dass sich das Marktzinsniveau, das im Zeitpunkt der Begebung eines Wertpapiers besteht, ändern kann. Steigen die Marktzinsen gegenüber den Zinsen zum Zeitpunkt der Emission, so fallen in der Regel die Kurse der festverzinslichen Wertpapiere. Fällt dagegen der Marktzins, so steigt der Kurs festverzinslicher Wertpapiere. Diese Kursentwicklung führt dazu, dass die aktuelle Rendite der festverzinslichen Wertpapiere in etwa dem aktuellen Marktzins entspricht. Diese Kursentwicklungen fallen jedoch je nach Laufzeit der festverzinslichen Wertpapiere unterschiedlich aus. Festverzinsliche Wertpapiere mit kürzeren Laufzeiten haben geringere Zinsänderungs-TKursrisiken als festverzinsliche Wertpapiere mit längeren Laufzeiten.

Adressenausfallrisiken / Emittentenrisiken

Durch den Ausfall eines Ausstellers oder Kontrahenten können Verluste für das Sondervermögen entstehen. Das Ausstellerrisiko beschreibt die Auswirkung der besonderen Entwicklungen des jeweiligen Ausstellers, die neben den allgemeinen Tendenzen der Kapitalmärkte auf den Kurs eines Wertpapiers einwirken. Auch bei sorgfältiger Auswahl der Wertpapiere kann nicht ausgeschlossen werden, dass Verluste durch Vermögensverfall von Ausstellern eintreten. Das Kontrahentenrisiko beinhaltet das Risiko der Partei eines gegenseitigen Vertrages, mit der eigenen Forderung teilweise oder vollständig auszufallen. Dies gilt für alle Verträge, die für Rechnung eines Sondervermögens geschlossen werden.

Bonitätsrisiken

Bei Anleihen kann es zu einer Ratingveränderung des Schuldners kommen. Je nachdem, ob die Bonität steigt oder fällt, kann es zu Kursveränderungen des Wertpapiers kommen.

Risiken im Zusammenhang mit Zielfonds

Die Risiken der Investmentanteile, die für das Sondervermögen erworben werden, stehen in engem Zusammenhang mit den Risiken der in diesen Sondervermögen enthaltenen Vermögensgegenstände. Zielfonds mit Rentenfokus weisen teilweise deutliche Zinsänderungsrisiken und Adressenausfallrisiken auf, während Zielfonds mit Aktienfokus stärkeren Marktschwankungen ausgesetzt sind. Eine breite Streuung des Sondervermögens kann jedoch zur Verringerung von Klumpenrisiken beitragen. Die laufende Überwachung der einzelnen Zielfonds hat zusätzlich zum Ziel, die genannten Einzelrisiken systematisch zu begrenzen.

Risiken im Zusammenhang mit Derivategeschäften

Die Gesellschaft darf für Rechnung des Sondervermögens sowohl zu Absicherungszwecken als auch zu Investitionszwecken Geschäfte mit Derivaten tätigen. Die Absicherungsgeschäfte dienen dazu, das Gesamtrisiko des Sondervermögens zu verringern, können jedoch ggf. auch die Renditechancen schmälern.

Kauf und Verkauf von Optionen sowie der Abschluss von Terminkontrakten oder Swaps sind mit folgenden Risiken verbunden:

– Kursänderungen des Basiswertes können den Wert eines Optionsrechts oder Terminkontraktes bis hin zur Wertlosigkeit vermindern. Durch Wertänderungen des einem Swap zugrunde liegenden Vermögenswertes kann das Sondervermögen ebenfalls Verluste erleiden.

– Der gegebenenfalls erforderliche Abschluss eines Gegengeschäfts (Glattstellung) ist mit Kosten verbunden.

– Durch die Hebelwirkung von Optionen kann der Wert des Sondervermögens stärker beeinflusst werden, als dies beim unmittelbaren Erwerb der Basiswerte der Fall ist.

– Der Kauf von Optionen birgt das Risiko, dass die Option nicht ausgeübt wird, weil sich die Preise der Basiswerte nicht wie erwartet entwickeln, so dass die vom Sondervermögen gezahlte Optionsprämie verfällt. Beim Verkauf von Optionen besteht die Gefahr, dass das Sondervermögen zur Abnahme / Lieferung von Vermögenswerten zu einem abweichenden Preis als dem aktuellen Marktpreis verpflichtet ist.

– Auch bei Terminkontrakten besteht das Risiko, dass das Sondervermögen infolge unerwarteter Entwicklungen der Marktpreise bei Fälligkeit Verluste erleidet.

Währungsrisiken

Sofern Vermögenswerte eines Sondervermögens in anderen Währungen als der jeweiligen Fondswährung angelegt sind, erhält es die Erträge, Rückzahlungen und Erlöse aus solchen Anlagen in der jeweiligen Währung. Fällt der Wert dieser Währung gegenüber der Fondswährung, so reduziert sich der Wert des Sondervermögens.

Fondsergebnis

Die wesentlichen Quellen des negativen Veräußerungsergebnisses während des Berichtszeitraums waren realisierte Verluste aus ausländischen Investmentanteilen.

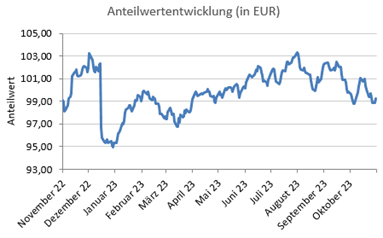

Im Berichtszeitraum vom 1. November 2022 bis 31. Oktober 2023 lag die Wertentwicklung des Sondervermögens bei +5,17%1.

1 Eigene Berechnung nach der BVI-Methode (ohne Berücksichtigung von Ausgabeaufschlägen). Historische Wertentwicklungen lassen keine Rückschlüsse auf eine ähnliche Entwicklung in der Zukunft zu. Diese ist nicht prognostizierbar.

Vermögensübersicht zum 31.10.2023

| Anlageschwerpunkte | Tageswert in EUR |

% Anteil am Fondsvermögen |

| I. Vermögensgegenstände | 261.941.086,92 | 100,09 |

| 1. Anleihen | 6.069.295,49 | 2,32 |

| < 1 Jahr | 6.069.295,49 | 2,32 |

| 2. Zertifikate | 56.721.421,85 | 21,67 |

| EUR | 51.773.365,05 | 19,78 |

| SEK | 868.323,62 | 0,33 |

| USD | 4.079.733,18 | 1,56 |

| 3. Investmentanteile | 195.168.991,36 | 74,57 |

| CAD | 3.257.251,82 | 1,24 |

| EUR | 92.797.159,97 | 35,46 |

| USD | 99.114.579,57 | 37,87 |

| 4. Derivate | -1.917.567,05 | -0,73 |

| 5. Bankguthaben | 4.253.539,28 | 1,63 |

| 6. Sonstige Vermögensgegenstände | 1.645.405,99 | 0,63 |

| II. Verbindlichkeiten | -226.646,71 | -0,09 |

| III. Fondsvermögen | 261.714.440,21 | 100,00 |

Vermögensaufstellung zum 31.10.2023

| Gattungsbezeichnung ISIN Markt |

Stück bzw. Anteile bzw. Whg. in 1.000 |

Bestand 31.10.2023 |

Käufe / Zugänge |

Verkäufe / Abgänge |

Kurs | Kurswert in EUR |

% des Fonds- vermögens |

|

| im Berichtszeitraum | ||||||||

| Bestandspositionen | EUR | 257.959.708,70 | 98,57 | |||||

| Börsengehandelte Wertpapiere | EUR | 52.641.688,67 | 20,11 | |||||

| Zertifikate | EUR | 52.641.688,67 | 20,11 | |||||

| Deut. Börse Commodities GmbH Xetra-Gold IHS 2007(09/Und) DE000A0S9GB0 |

STK | 854.205 | 150.675 | 40.000 | EUR | 60,610 | 51.773.365,05 | 19,78 |

| P Capital Partners III AB SK-FLR Loans 2014(24) SE0005937174 |

STK | 57 | 0 | 0 | SEK | 179.874,000 | 868.323,62 | 0,33 |

| Nichtnotierte Wertpapiere | EUR | 10.149.028,67 | 3,88 | |||||

| Verzinsliche Wertpapiere | EUR | 6.069.295,49 | 2,32 | |||||

| 0,0000 % Un.Sec.Sol.S.A.-Co.S 4-1910-01 DL-FLR Fd. Lkd Bds 2017(24) XS1716827206 |

STK | 40 | 0 | 0 | USD | 160.365,960 | 6.069.295,49 | 2,32 |

| Zertifikate | EUR | 4.079.733,18 | 1,56 | |||||

| Un.Sec.Sol.S.A.-Co.S 4-1919-01 IHS 08.01.24 Fonds XS1325165881 |

STK | 24 | 0 | 0 | USD | 179.661,250 | 4.079.733,18 | 1,56 |

| Investmentanteile | EUR | 195.067.425,75 | 74,53 | |||||

| KVG – eigene Investmentanteile | EUR | 83.176.077,46 | 31,78 | |||||

| Aktien Europa – UI Inhaber-Anteile o.N. DE000A2QSGB7 |

ANT | 19.145 | 3.500 | 1.340 | EUR | 959,480 | 18.369.244,60 | 7,02 |

| Aktien USA – UI Inhaber-Anteile DE000A2QSGA9 |

ANT | 71.855 | 4.675 | 3.160 | USD | 953,230 | 64.806.832,86 | 24,76 |

| Gruppenfremde Investmentanteile | EUR | 111.891.348,29 | 42,75 | |||||

| UBS(L)FS-MSCI Canada UCITS ETF Inhaber-Anteile (CAD) A-dis oN LU0446734872 |

ANT | 98.795 | 18.200 | 9.950 | CAD | 48,370 | 3.257.251,82 | 1,24 |

| Fed.Hermes IF-F.H.Gl.HY Credit Registered Shs Acc.F EUR o.N. IE00B4XK1R83 |

ANT | 969.375 | 0 | 939.500 | EUR | 2,439 | 2.364.208,69 | 0,90 |

| MFS IF-Blend.Res.EM Equity Fd. Reg.Shares QW EUR o.N. LU1713399795 |

ANT | 81.740 | 8.650 | 31.000 | EUR | 103,220 | 8.437.202,80 | 3,22 |

| Neub.B.I.Fds-E.Mkt D.-Hard Cu. Reg. Shares EUR I3 Acc. o.N. IE00BD0PCJ82 |

ANT | 269.300 | 33.300 | 252.450 | EUR | 8,850 | 2.383.305,00 | 0,91 |

| SOLUTIO PREMIUM Private Debt I SCSp XFA00A017434 |

STK | 1 | 0 | 0 | EUR | 3.713.446,090 | 3.713.446,09 | 1,42 |

| State Street Gbl Treas.Bd Ind. Reg. Shares I EUR Hdgd o.N. LU0956451354 |

ANT | 3.633.600 | 3.779.000 | 145.400 | EUR | 9,870 | 35.863.632,00 | 13,70 |

| Threadneedle(Lux)-Gl.Corpor.Bd Namens-Anteile ZEH EUR o.N. LU1504938975 |

ANT | 1.852.250 | 1.917.000 | 64.750 | EUR | 9,342 | 17.304.275,18 | 6,61 |

| Xtr.(IE)-MSCI AC World ESG Sc. Registered Shares 1C o.N. IE00BGHQ0G80 |

ANT | 146.000 | 183.550 | 195.750 | EUR | 29,180 | 4.260.280,00 | 1,63 |

| FF-Sustainable Em.Mkts Eq.Fd Registered Acc.Shs Y USD o.N. LU1102506141 |

ANT | 397.200 | 35.800 | 34.300 | USD | 14,250 | 5.355.378,94 | 2,05 |

| G.Sachs Fds-Gl.Sm.Cap Core Eq. Reg. Shs R Acc.(snap)USD o.N. LU0830626148 |

ANT | 178.430 | 192.130 | 13.700 | USD | 24,580 | 4.149.691,93 | 1,59 |

| iShs VII-Co.MSCI Pac.xJP U.ETF Reg. Shares USD (Acc) o.N. IE00B52MJY50 |

ANT | 9.625 | 750 | 11.635 | USD | 149,380 | 1.360.377,05 | 0,52 |

| MS Invt Fds-Global Brands Actions Nom. Z USD o.N. LU0360482987 |

ANT | 35.625 | 1.940 | 35.200 | USD | 93,650 | 3.156.666,90 | 1,21 |

| NBIF-Neub.Berm.Gl.Sust.Val.Fd Reg.Shs I3 USD Acc. oN IE0006B0IPZ0 |

ANT | 719.352 | 298.690 | 44.700 | USD | 9,760 | 6.642.892,96 | 2,54 |

| Schroder ISF-Gbl Sust.Growth Namensanteile C Acc. USD o.N. LU0557290854 |

ANT | 18.030 | 19.230 | 1.200 | USD | 327,891 | 5.593.590,42 | 2,14 |

| Vanguard FTSE Japan UCITS ETF Registered Shares USD Dis.oN IE00B95PGT31 |

ANT | 274.225 | 3.800 | 65.750 | USD | 31,023 | 8.049.148,51 | 3,08 |

| Anteile an Immobilien-Sondervermögen | EUR | 101.565,61 | 0,04 | |||||

| Gruppenfremde Immobilien-Investmentanteile | EUR | 101.565,61 | 0,04 | |||||

| SEB Global Property Fund Inhaber-Anteile DE000SEB1A96 |

ANT | 7.991 | 0 | 0 | EUR | 12,710 | 101.565,61 | 0,04 |

| Summe Wertpapiervermögen2) | EUR | 257.959.708,70 | 98,57 | |||||

| Derivate | EUR | -1.917.567,05 | -0,73 | |||||

| (Bei den mit Minus gekennzeichneten Beständen handelt es sich um verkaufte Positionen.) | ||||||||

| Devisen-Derivate | EUR | -1.917.567,05 | -0,73 | |||||

| Forderungen/Verbindlichkeiten | ||||||||

| Devisenterminkontrakte (Verkauf) | EUR | -1.917.567,05 | -0,73 | |||||

| Offene Positionen | ||||||||

| SEK/EUR 11,5 Mio. OTC |

39.791,68 | 0,02 | ||||||

| USD/EUR 90,0 Mio. OTC |

-1.957.358,73 | -0,75 | ||||||

| Bankguthaben, nicht verbriefte Geldmarktinstrumente und Geldmarktfonds | EUR | 4.253.539,28 | 1,63 | |||||

| Bankguthaben | EUR | 4.253.539,28 | 1,63 | |||||

| EUR – Guthaben bei: | ||||||||

| Kreissparkasse Köln | EUR | 4.253.189,38 | % | 100,000 | 4.253.189,38 | 1,63 | ||

| Guthaben in sonstigen EU/EWR-Währungen bei: | ||||||||

| Kreissparkasse Köln | SEK | 4.091,27 | % | 100,000 | 346,49 | 0,00 | ||

| Guthaben in Nicht-EU/EWR-Währungen bei: | ||||||||

| Kreissparkasse Köln | USD | 3,60 | % | 100,000 | 3,41 | 0,00 | ||

| Sonstige Vermögensgegenstände | EUR | 1.645.405,99 | 0,63 | |||||

| Zinsansprüche | EUR | 25.405,99 | 25.405,99 | 0,01 | ||||

| Forderungen aus Cash Collateral | EUR | 1.620.000,00 | 1.620.000,00 | 0,62 | ||||

| Sonstige Verbindlichkeiten | EUR | -226.646,71 | -0,09 | |||||

| Verwaltungsvergütung | EUR | -46.875,00 | -46.875,00 | -0,02 | ||||

| Verwahrstellenvergütung | EUR | -32.007,26 | -32.007,26 | -0,01 | ||||

| Anlageberatungsvergütung | EUR | -138.364,45 | -138.364,45 | -0,05 | ||||

| Prüfungskosten | EUR | -8.500,00 | -8.500,00 | 0,00 | ||||

| Veröffentlichungskosten | EUR | -900,00 | -900,00 | 0,00 | ||||

| Fondsvermögen | EUR | 261.714.440,21 | 100,001) | |||||

| Anteilwert | EUR | 99,29 | ||||||

| Ausgabepreis | EUR | 105,25 | ||||||

| Anteile im Umlauf | STK | 2.635.908 | ||||||

1) Durch Rundung der Prozent-Anteile bei der Berechnung können geringfügige Rundungsdifferenzen entstanden sein.

2) Die Wertpapiere und Schuldscheindarlehen des Sondervermögens sind teilweise durch Geschäfte mit Finanzinstrumenten abgesichert.

Wertpapierkurse bzw. Marktsätze

Die Vermögensgegenstände des Sondervermögens sind auf Grundlage der zuletzt festgestellten Kurse/Marktsätze bewertet.

Devisenkurse (in Mengennotiz)

| per 31.10.2023 | |||

| CAD | (CAD) | 1,4671000 | = 1 EUR (EUR) |

| SEK | (SEK) | 11,8076000 | = 1 EUR (EUR) |

| USD | (USD) | 1,0569000 | = 1 EUR (EUR) |

Marktschlüssel

| OTC | Over-the-Counter |

Während des Berichtszeitraumes abgeschlossene Geschäfte, soweit sie nicht mehr in der Vermögensaufstellung erscheinen

– Käufe und Verkäufe in Wertpapieren, Investmentanteilen und Schuldscheindarlehen (Marktzuordnung zum Berichtsstichtag):

| Gattungsbezeichnung | ISIN | Stück bzw. Anteile Whg. in 1.000 |

Käufe bzw. Zugänge |

Verkäufe bzw. Abgänge |

Volumen in 1.000 |

| Investmentanteile | |||||

| Gruppenfremde Investmentanteile | |||||

| AllianzGI Fund-AdvFixIncShoDur Inhaber Anteile P (EUR) o.N. | LU1272325553 | ANT | 0 | 3.270 | |

| InvescoMI S&P SmlC600 ETF Registered Shares Acc o.N. | IE00BH3YZ803 | ANT | 4.600 | 70.850 | |

| InvescoMI2 US-T Bond 1-3Y ETF Reg. Shs EUR Dis. oN | IE00BF2FNJ76 | ANT | 0 | 76.350 | |

| iShs III-MSCI Jap.Sm.Cap U.ETF Registered Shares o.N. | IE00B2QWDY88 | ANT | 0 | 41.025 | |

| Phaidros Funds – HQT Aktien Act. au Port. A EUR Dis. oN | LU2027955017 | ANT | 0 | 23.365 | |

| PIMCO GL INV.-Global Bond Fund Reg.Acc.Shs(Inst.EO Hdg.Cl.)oN | IE0032875985 | ANT | 0 | 648.150 | |

| WMF(I)-W.Global Bond Fund Reg.Shs Cl.S Acc. Hdgd EUR oN | IE00B1CH6G38 | ANT | 0 | 2.315.700 | |

| Derivate (In Opening-Transaktionen umgesetzte Optionsprämien bzw. Volumen der Optionsgeschäfte, bei Optionsscheinen Angabe der Käufe und Verkäufe) |

|||||

| Terminkontrakte | |||||

| Devisenterminkontrakte (Kauf) | |||||

| Kauf von Devisen auf Termin: | |||||

| SEK/EUR | EUR | 91 | |||

Die Gesellschaft sorgt dafür, dass eine unangemessene Beeinträchtigung von Anlegerinteressen durch Transaktionskosten vermieden wird, indem unter Berücksichtigung der Anlageziele dieses Sondervermögens ein Schwellenwert für die Transaktionskosten bezogen auf das durchschnittliche Fondsvolumen sowie für eine Portfolioumschlagsrate festgelegt wurde. Die Gesellschaft überwacht die Einhaltung der Schwellenwerte und ergreift im Falle des Überschreitens weitere Maßnahmen.

Ertrags- und Aufwandsrechnung (inkl. Ertragsausgleich)

für den Zeitraum vom 01.11.2022 bis 31.10.2023

| insgesamt | je Anteil | ||||

| I. Erträge | |||||

| 1. Dividenden inländischer Aussteller (vor Körperschaft-/Kapitalertragsteuer) | EUR | 0,00 | 0,00 | ||

| 2. Dividenden ausländischer Aussteller (vor Quellensteuer) | EUR | 0,00 | 0,00 | ||

| 3. Zinsen aus inländischen Wertpapieren | EUR | 0,00 | 0,00 | ||

| 4. Zinsen aus ausländischen Wertpapieren (vor Quellensteuer) | EUR | 153.109,33 | 0,06 | ||

| 5. Zinsen aus Liquiditätsanlagen im Inland | EUR | 323.800,41 | 0,12 | ||

| 6. Zinsen aus Liquiditätsanlagen im Ausland (vor Quellensteuer) | EUR | 0,00 | 0,00 | ||

| 7. Erträge aus Investmentanteilen | EUR | 712.095,50 | 0,27 | ||

| 8. Erträge aus Wertpapier- Darlehen- und -Pensionsgeschäften | EUR | 0,00 | 0,00 | ||

| 9. Abzug inländischer Körperschaft-/Kapitalertragsteuer | EUR | 0,00 | 0,00 | ||

| 10. Abzug ausländischer Quellensteuer | EUR | 0,00 | 0,00 | ||

| 11. Sonstige Erträge | EUR | 0,00 | 0,00 | ||

| Summe der Erträge | EUR | 1.189.005,25 | 0,45 | ||

| II. Aufwendungen | |||||

| 1. Zinsen aus Kreditaufnahmen | EUR | -20.345,52 | -0,01 | ||

| 2. Verwaltungsvergütung | EUR | -707.438,28 | -0,27 | ||

| – Verwaltungsvergütung | EUR | -155.784,37 | |||

| – Beratungsvergütung | EUR | -551.653,91 | |||

| – Asset Management Gebühr | EUR | 0,00 | |||

| 3. Verwahrstellenvergütung | EUR | -181.646,77 | -0,07 | ||

| 4. Prüfungs- und Veröffentlichungskosten | EUR | -7.473,48 | 0,00 | ||

| 5. Sonstige Aufwendungen | EUR | -174.139,65 | -0,06 | ||

| – Depotgebühren | EUR | -188.221,88 | |||

| – Ausgleich ordentlicher Aufwand | EUR | 17.033,63 | |||

| – Sonstige Kosten | EUR | -2.951,40 | |||

| Summe der Aufwendungen | EUR | -1.091.043,70 | -0,41 | ||

| III. Ordentlicher Nettoertrag | EUR | 97.961,55 | 0,04 | ||

| IV. Veräußerungsgeschäfte | |||||

| 1. Realisierte Gewinne | EUR | 2.171.088,72 | 0,82 | ||

| 2. Realisierte Verluste | EUR | -7.978.709,33 | -3,03 | ||

| Ergebnis aus Veräußerungsgeschäften | EUR | -5.807.620,61 | -2,21 | ||

| V. Realisiertes Ergebnis des Geschäftsjahres | EUR | -5.709.659,06 | -2,17 | ||

| 1. Nettoveränderung der nicht realisierten Gewinne | EUR | -3.753.082,92 | -1,42 | ||

| 2. Nettoveränderung der nicht realisierten Verluste | EUR | 23.087.282,84 | 8,76 | ||

| VI. Nicht realisiertes Ergebnis des Geschäftsjahres | EUR | 19.334.199,92 | 7,34 | ||

| VII. Ergebnis des Geschäftsjahres | EUR | 13.624.540,86 | 5,17 |

Entwicklung des Sondervermögens 2022/2023

| I. Wert des Sondervermögens am Beginn des Geschäftsjahres | EUR | 260.277.740,20 | ||

| 1. Ausschüttung für das Vorjahr/Steuerabschlag für das Vorjahr | EUR | -12.351.614,68 | ||

| 2. Zwischenausschüttungen | EUR | 0,00 | ||

| 3. Mittelzufluss/-abfluss (netto) | EUR | 264.186,95 | ||

| a) Mittelzuflüsse aus Anteilschein-Verkäufen | EUR | 6.979.688,35 | ||

| b) Mittelabflüsse aus Anteilschein-Rücknahmen | EUR | -6.715.501,40 | ||

| 4. Ertragsausgleich/Aufwandsausgleich | EUR | -100.413,12 | ||

| 5. Ergebnis des Geschäftsjahres | EUR | 13.624.540,86 | ||

| davon nicht realisierte Gewinne | EUR | -3.753.082,92 | ||

| davon nicht realisierte Verluste | EUR | 23.087.282,84 | ||

| II. Wert des Sondervermögens am Ende des Geschäftsjahres | EUR | 261.714.440,21 |

Verwendung der Erträge des Sondervermögens

Berechnung der Ausschüttung insgesamt und je Anteil

| insgesamt | je Anteil | ||

| I. Für die Ausschüttung verfügbar | EUR | 39.886.692,32 | 15,14 |

| 1. Vortrag aus Vorjahr | EUR | 37.647.500,77 | 14,29 |

| 2. Realisiertes Ergebnis des Geschäftsjahres | EUR | -5.709.659,06 | -2,17 |

| 3. Zuführung aus dem Sondervermögen*) | EUR | 7.948.850,60 | 3,02 |

| II. Nicht für die Ausschüttung verwendet | EUR | 27.497.924,13 | 10,44 |

| 1. Der Wiederanlage zugeführt | EUR | 0,00 | 0,00 |

| 2. Vortrag auf neue Rechnung | EUR | 27.497.924,13 | 10,44 |

| III. Gesamtausschüttung | EUR | 12.388.768,18 | 4,70 |

| 1. Zwischenausschüttung | EUR | 0,00 | 0,00 |

| 2. Endausschüttung | EUR | 12.388.768,18 | 4,70 |

*) Die Zuführung aus dem Sondervermögen resultiert aus der Berücksichtigung von realisierten Verlusten und beruht auf der Annahme einer nach den Anlagebedingungen maximalen Ausschüttung.

Vergleichende Übersicht über die letzten drei Geschäftsjahre

| Geschäftsjahr | Umlaufende Anteile am Ende des Geschäftsjahres |

Fondsvermögen am Ende des Geschäftsjahres |

Anteilwert am Ende des Geschäftsjahres |

|||

| 2019/2020 | Stück | 2.207.709 | EUR | 229.458.722,18 | EUR | 103,94 |

| 2020/2021 | Stück | 2.470.945 | EUR | 277.990.970,88 | EUR | 112,50 |

| 2021/2022 | Stück | 2.629.073 | EUR | 260.277.740,20 | EUR | 99,00 |

| 2022/2023 | Stück | 2.635.908 | EUR | 261.714.440,21 | EUR | 99,29 |

Anhang gem. § 7 Nr. 9 KARBV

Angaben nach der Derivateverordnung

| das durch Derivate erzielte zugrundeliegende Exposure | EUR | 85.969.271,71 |

die Vertragspartner der Derivate-Geschäfte

Kreissparkasse Köln (Broker) DE

| Bestand der Wertpapiere am Fondsvermögen (in %) | 98,57 |

| Bestand der Derivate am Fondsvermögen (in %) | -0,73 |

Bei der Ermittlung der Auslastung der Marktrisikoobergrenze für diesen Fonds wendet die Gesellschaft seit 05.12.2008 den qualifizierten Ansatz im Sinne der Derivate-Verordnung anhand eines Vergleichsvermögens an. Die Value-at-Risk-Kennzahlen wurden auf Basis der Methode der historischen Simulation mit den Parametern 99 % Konfidenzniveau und 1 Tag Haltedauer unter Verwendung eines effektiven, historischen Beobachtungszeitraums von einem Jahr berechnet. Unter dem Marktrisiko versteht man das Risiko, das sich aus der ungünstigen Entwicklung von Marktpreisen für das Sondervermögen ergibt.

Potenzieller Risikobetrag für das Marktrisiko gem. § 37 Abs. 4 DerivateV

| kleinster potenzieller Risikobetrag | 0,99 | % |

| größter potenzieller Risikobetrag | 1,67 | % |

| durchschnittlicher potenzieller Risikobetrag | 1,49 | % |

Zusammensetzung des Vergleichsvermögens zum Berichtsstichtag

| MSCI EMU Net Return (EUR) (ID: XFI000000157 | BB: M7EM) | 25,00 | % |

| JPM Government Bond Index Europe Total Return (LOC) (ID: XFI000000465 | BB: JPMGEUTR) | 25,00 | % |

| MSCI World Net Return (EUR) (ID: XFI000000202 | BB: MSDEWIN) | 50,00 | % |

Sonstige Angaben

| Anteilwert | EUR | 99,29 |

| Ausgabepreis | EUR | 105,25 |

| Anteile im Umlauf | STK | 2.635.908 |

Angabe zu den Verfahren zur Bewertung der Vermögensgegenstände

Bewertung

Für Devisen, Aktien, Anleihen und Derivate, die zum Handel an einer Börse oder an einem anderen organisierten Markt zugelassen oder in diesen einbezogen sind, wird der letzte verfügbare handelbare Kurs gemäß § 27 KARBV zugrunde gelegt.

Für Investmentanteile werden die aktuellen Werte, für Bankguthaben und Verbindlichkeiten der Nennwert bzw. Rückzahlungsbetrag gemäß § 29 KARBV zugrunde gelegt.

Für Vermögensgegenstände, die weder zum Handel an einer Börse noch an einem anderen organisierten Markt zugelassen oder in den regulierten Markt oder Freiverkehr einer Börse einbezogen sind oder für die kein handelbarer Kurs verfügbar ist, werden gemäß § 28 KARBV i.V.m. § 168 Absatz 3 KAGB die Verkehrswerte zugrunde gelegt, die sich bei sorgfältiger Einschätzung nach geeigneten Bewertungsmodellen unter Berücksichtigung der aktuellen Marktgegebenheiten ergeben.

Unter dem Verkehrswert ist der Betrag zu verstehen, zu dem der jeweilige Vermögensgegenstand in einem Geschäft zwischen sachverständigen, vertragswilligen und unabhängigen Geschäftspartnern ausgetauscht werden könnte.

Angaben zur Transparenz sowie zur Gesamtkostenquote

| Die Gesamtkostenquote (ohne Transaktionskosten) für das abgelaufene Geschäftsjahr beträgt | 0,67 | % |

Die Gesamtkostenquote drückt sämtliche vom Sondervermögen im Jahresverlauf getragenen Kosten und Zahlungen (ohne Transaktionskosten) im Verhältnis zum durchschnittlichen Nettoinventarwert des Sondervermögens aus.

Eine erfolgsabhängige Vergütung ist im gleichen Zeitraum nicht angefallen.

| An die Verwaltungsgesellschaft oder Dritte gezahlte Pauschalvergütungen | EUR | 0,00 |

Hinweis gem. § 101 Abs. 2 Nr. 3 KAGB (Kostentransparenz)

Die Gesellschaft erhält aus dem Sondervermögen die ihr zustehende Verwaltungsvergütung. Ein wesentlicher Teil der Verwaltungsvergütung wird für Vergütungen an Vermittler von Anteilen des Sondervermögens verwendet. Der Gesellschaft fließen keine Rückvergütungen von den an die Verwahrstelle und an Dritte aus dem Sondervermögen geleisteten Vergütungen und Aufwendungserstattungen zu. Sie hat im Zusammenhang mit Handelsgeschäften für das Sondervermögen keine geldwerten Vorteile von Handelspartnern erhalten.

| Ausgabeauf- und Rücknahmeabschläge, die dem Sondervermögen für den Erwerb und die Rücknahme von Investmentanteilen berechnet wurden | EUR | 0,00 |

Verwaltungsvergütungssätze für im Sondervermögen gehaltene Investmentanteile

| Investmentanteile | Identifikation | Verwaltungsvergütungssatz p.a. in % |

| KVG – eigene Investmentanteile | ||

| Aktien Europa – UI Inhaber-Anteile o.N. | DE000A2QSGB7 | 0,200 |

| Aktien USA – UI Inhaber-Anteile | DE000A2QSGA9 | 0,200 |

| Gruppenfremde Investmentanteile | ||

| Fed.Hermes IF-F.H.Gl.HY Credit Registered Shs Acc.F EUR o.N. | IE00B4XK1R83 | 0,050 |

| FF-Sustainable Em.Mkts Eq.Fd Registered Acc.Shs Y USD o.N. | LU1102506141 | 0,800 |

| G.Sachs Fds-Gl.Sm.Cap Core Eq. Reg. Shs R Acc.(snap)USD o.N. | LU0830626148 | 0,600 |

| iShs VII-Co.MSCI Pac.xJP U.ETF Reg. Shares USD (Acc) o.N. | IE00B52MJY50 | 0,200 |

| MFS IF-Blend.Res.EM Equity Fd. Reg.Shares QW EUR o.N. | LU1713399795 | 0,510 |

| MS Invt Fds-Global Brands Actions Nom. Z USD o.N. | LU0360482987 | 0,750 |

| NBIF-Neub.Berm.Gl.Sust.Val.Fd Reg.Shs I3 USD Acc. oN | IE0006B0IPZ0 | 0,315 |

| Neub.B.I.Fds-E.Mkt D.-Hard Cu. Reg. Shares EUR I3 Acc. o.N. | IE00BD0PCJ82 | 0,490 |

| Schroder ISF-Gbl Sust.Growth Namensanteile C Acc. USD o.N. | LU0557290854 | 0,650 |

| State Street Gbl Treas.Bd Ind. Reg. Shares I EUR Hdgd o.N. | LU0956451354 | 0,180 |

| Threadneedle(Lux)-Gl.Corpor.Bd Namens-Anteile ZEH EUR o.N. | LU1504938975 | 0,400 |

| UBS(L)FS-MSCI Canada UCITS ETF Inhaber-Anteile (CAD) A-dis oN | LU0446734872 | 0,330 |

| Vanguard FTSE Japan UCITS ETF Registered Shares USD Dis.oN | IE00B95PGT31 | 0,150 |

| Xtr.(IE)-MSCI AC World ESG Sc. Registered Shares 1C o.N. | IE00BGHQ0G80 | 0,050 |

| Gruppenfremde Immobilien-Investmentanteile | ||

| SEB Global Property Fund Inhaber-Anteile | DE000SEB1A96 | 0,650 |

| Während des Berichtszeitraumes gehaltene Bestände in Investmentanteilen, soweit sie nicht mehr in der Vermögensaufstellung erscheinen: | ||

| Gruppenfremde Investmentanteile | ||

| AllianzGI Fund-AdvFixIncShoDur Inhaber Anteile P (EUR) o.N. | LU1272325553 | 0,260 |

| InvescoMI S&P SmlC600 ETF Registered Shares Acc o.N. | IE00BH3YZ803 | 0,140 |

| InvescoMI2 US-T Bond 1-3Y ETF Reg. Shs EUR Dis. oN | IE00BF2FNJ76 | 0,100 |

| iShs III-MSCI Jap.Sm.Cap U.ETF Registered Shares o.N. | IE00B2QWDY88 | 0,580 |

| Phaidros Funds – HQT Aktien Act. au Port. A EUR Dis. oN | LU2027955017 | 0,265 |

| PIMCO GL INV.-Global Bond Fund Reg.Acc.Shs(Inst.EO Hdg.Cl.)oN | IE0032875985 | 0,490 |

| WMF(I)-W.Global Bond Fund Reg.Shs Cl.S Acc. Hdgd EUR oN | IE00B1CH6G38 | 0,350 |

Wesentliche sonstige Erträge und sonstige Aufwendungen

| Wesentliche sonstige Erträge: | EUR | 0,00 |

| Wesentliche sonstige Aufwendungen: | EUR | 0,00 |

Transaktionskosten (Summe der Nebenkosten des Erwerbs (Anschaffungsnebenkosten) und der Kosten der Veräußerung der Vermögensgegenstände)

| Transaktionskosten | EUR | 10.932,76 |

Die Transaktionskosten berücksichtigen sämtliche Kosten, die im Geschäftsjahr für Rechnung des Fonds separat ausgewiesen bzw. abgerechnet wurden und in direktem Zusammenhang mit einem Kauf oder Verkauf von Vermögensgegenständen stehen.

Angaben zur Mitarbeitervergütung

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Mitarbeitervergütung | in Mio. EUR | 72,9 |

| davon feste Vergütung | in Mio. EUR | 64,8 |

| davon variable Vergütung | in Mio. EUR | 8,1 |

| Zahl der Mitarbeiter der KVG | 902 | |

| Höhe des gezahlten Carried Interest | in EUR | 0 |

| Gesamtsumme der im abgelaufenen Wirtschaftsjahr der KVG gezahlten Vergütung an Risktaker | in Mio. EUR | 5,7 |

| davon Geschäftsleiter | in Mio. EUR | 4,6 |

| davon andere Risktaker | in Mio. EUR | 1,1 |

Vergütungssystem der Kapitalverwaltungsgesellschaft

Die Universal-Investment-Gesellschaft mbH unterliegt den für Kapitalverwaltungsgesellschaften geltenden aufsichtsrechtlichen Vorgaben im Hinblick auf die Gestaltung ihres Vergütungssystems. Die detaillierte Ausgestaltung hat die Gesellschaft in einer Vergütungsrichtlinie geregelt, deren Ziel es ist, eine nachhaltige Vergütungssystematik unter Berücksichtigung von Sustainable Corporate Governance und unter Vermeidung von Fehlanreizen zur Eingehung übermäßiger Risiken (einschließlich einschlägiger Nachhaltigkeitsrisiken) sicherzustellen.

Das Vergütungssystem der Kapitalverwaltungsgesellschaft wird mindestens einmal jährlich durch den Vergütungsausschuss der Universal-Investment auf seine Angemessenheit und die Einhaltung aller rechtlichen sowie interner und externer regulatorischer Vorgaben überprüft. Es umfasst fixe und variable Vergütungselemente. Durch die Festlegung von Bandbreiten für die Gesamtzielvergütung ist gewährleistet, dass keine signifikante Abhängigkeit von der variablen Vergütung sowie ein angemessenes Verhältnis von variabler zu fixer Vergütung besteht. Für die Geschäftsführung der Kapitalverwaltungsgesellschaft und Mitarbeiter, deren Tätigkeiten einen wesentlichen Einfluss auf das Gesamtrisikoprofil der Kapitalverwaltungsgesellschaft und der von ihr verwalteten Investmentvermögen haben (Risk Taker) gelten besondere Regelungen. Risikorelevante Mitarbeiter, deren variable Vergütung für das jeweilige Geschäftsjahr einen Schwellenwert von 50 TEUR nicht überschreitet, erhalten die variable Vergütung vollständig in Form einer Barleistung ausgezahlt. Wird für risikorelevante Mitarbeiter dieser Schwellenwert überschritten, wird zwingend ein Anteil von 40 % der variablen Vergütung über einen Zeitraum von drei Jahren aufgeschoben. Der aufgeschobene Anteil der Vergütung ist während dieses Zeitraums risikoabhängig, d.h. er kann im Fall von negativen Erfolgsbeiträgen des Mitarbeiters oder der Kapitalverwaltungsgesellschaft insgesamt gekürzt werden. Jeweils am Ende jedes Jahres der Wartezeit wird der aufgeschobene Vergütungsanteil anteilig unverfallbar und zum jeweiligen Zahlungstermin ausgezahlt.

Soweit das Portfolio-Management ausgelagert ist, werden keine Mitarbeitervergütungen direkt aus dem Fonds gezahlt.

Angaben zu wesentlichen Änderungen gem. § 101 Abs. 3 Nr. 3 KAGB

Zusätzliche Informationen

| prozentualer Anteil der schwer liquidierbaren Vermögensgegenstände | 0 | % |

Angaben zu neuen Regelungen zum Liquiditätsmanagement gem. § 300 Abs. 1 Nr. 2 KAGB

Im Berichtszeitraum hat es keine Änderungen im Liquiditätsmanagement gegeben.

Angaben zum Risikoprofil nach § 300 Abs. 1 Nr. 3 KAGB

Gegenstand des Risikomanagementsystems der Kapitalverwaltungsgesellschaft sind Risiken, die bei der Verwaltung von Investmentvermögen auftreten. Hierzu zählen insbesondere Adressenausfall-, Zinsänderungs-, Währungs-, sonstige Marktpreis-, Liquiditäts- und operationelle Risiken. Die Konzentration wesentlicher Risiken wird unter Anwendung von Limitsystemen begrenzt. Auf Investmentvermögensebene werden monatlich geeignete Stresstests durchgeführt. Hiermit werden mögliche außergewöhnlich große Wertverluste im Investmentvermögen ermittelt. Die identifizierten Risiken und deren Einschätzung werden periodisch an die relevanten Entscheidungsträger kommuniziert. Zur IT-technischen Unterstützung kommen im Risikomanagementprozess die Systeme XENTIS und RiskMetrics zum Einsatz. Das Risikoprofil des Investmentvermögens stellt sich zum Berichtsstichtag wie folgt dar. Bei der Berechnung des Risikoprofils des Investmentvermögen findet keine Durchschau durch Zielinvestmentvermögen statt.

Marktpreisrisiken:

| Verhältnis zwischen dem Risiko nach Brutto-Methode und dem Nettoinventarwert (Brutto-Hebel): | 1,31 | |

| potentielle Wertveränderung des Investmentvermögens bei der Veränderung des Aktienpreises um 1 Basispunkt (Net Equity Delta): | 0,00 | EUR |

| potentielle Wertveränderung des Investmentvermögens bei der Veränderung des Zinssatzes um 1 Basispunkt (Net DV01): | 1,60 | EUR |

| potentielle Wertveränderung des Investmentvermögens bei der Veränderung des Credit Spreads um 1 Basispunkt (Net CS01): | 1,60 | EUR |

Währungsrisiken:

Aufteilung des Investmentvermögens nach Währungsexposure in Basiswährung des Investmentvermögens:

| CAD | 3.257.251,82 |

| EUR | 148.324.906,08 |

| SEK | 868.670,65 |

| USD | 109.263.611,66 |

Kontrahentenrisiko:

| Anteil des Investmentvermögens, der zum Berichtsstichtag besonderen Kontrahentenrisiken durch OTC-Derivate unterliegt: | 0,02 |

Liquiditätsrisiken:

Anteil des Portfolios, der voraussichtlich innerhalb folgender Zeitspannen liquidiert werden kann (Angaben in % des NAV des AIF zum Berichtsstichtag):

| 1 Tag oder weniger | 4,60 |

| 2-7 Tage | 87,17 |

| 8-30 Tage | 2,31 |

| 31-90 Tage | 0,00 |

| 91-180 Tage | 5,92 |

| 181-365 Tage | 0,00 |

| mehr als 365 Tage | 0,00 |

Es gab keine Änderungen des max. Umfang des Leverage nach Bruttomethode und nach Commitmentmethode.

| Leverage-Umfang nach Bruttomethode bezüglich ursprünglich festgelegtem Höchstmaß | 2,00 |

| tatsächlicher Leverage-Umfang nach Bruttomethode | 1,28 |

| Leverage-Umfang nach Commitmentmethode bezüglich ursprünglich festgelegtem Höchstmaß | 2,00 |

| tatsächlicher Leverage-Umfang nach Commitmentmethode | 0,96 |

Angaben zur Änderung des max. Umfangs des Leverage § 300 Abs. 2 Nr. 1 KAGB

Angaben gemäß § 101 Abs. 2 Nr. 5 KAGB

Wesentliche mittel- bis langfristigen Risiken

Die Angaben der wesentlichen mittel- bis langfristigen Risiken erfolgt innerhalb des Tätigkeitsberichts.

Zusammensetzung des Portfolios, die Portfolioumsätze und die Portfolioumsatzkosten

Die Angaben zu der Zusammensetzung des Portfolios erfolgen innerhalb der Vermögensaufstellung.

Die Angaben zu den Portfolioumsätzen erfolgen innerhalb der Vermögensaufstellung und innerhalb der Aufstellung der während des Berichtszeitraumes abgeschlossene Geschäfte.

Die Angabe zu den Transaktionskosten erfolgt im Anhang.

Berücksichtigung der mittel- bis langfristigen Entwicklung der Gesellschaft bei der Anlageentscheidung

Die Auswahl von Einzeltiteln richtet sich nach der Anlagestrategie. Die vertraglichen Grundlagen für die Anlageentscheidung finden sich in den vereinbarten Anlagebedingungen und ggf. Anlagerichtlinien. Eine Berücksichtigung der mittel- bis langfristigen Entwicklung der Portfoliogesellschaften erfolgt, wenn diese in den Vertragsbedingungen vorgeschrieben ist.

Einsatz von Stimmrechtsberatern

Zum Einsatz von Stimmrechtsberatern verweisen wir auf den neuen Mitwirkungsbericht auf der Homepage https://www.universal-investment.com/de/permanent-seiten/compliance/mitwirkungspolitik.

Handhabung der Wertpapierleihe und zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung in den Gesellschaften, insbesondere durch Ausübung von Aktionärsrechten

Zur grundsätzlichen Handhabung der Wertpapierleihe und zum Umgang mit Interessenkonflikten im Rahmen der Mitwirkung der Gesellschaft, insbesondere durch die Ausübung von Aktionärsrechten, verweisen wir auf unsere aktuelle Mitwirkungspolitik auf der Homepage https://www.universal-investment.com/de/permanent-seiten/compliance/mitwirkungspolitik.

weitere zum Verständnis des Berichts erforderliche Angaben

Zahlungsverpflichtungen aus Unternehmensbeteiligungen und Wertpapiere, die auf Anforderung zukünftig geleistet werden müssen

| Gattungsbezeichnung | ISIN | Whg | Restcommitment in EUR |

|

| SOLUTIO PREMIUM Private Debt I SCSp | XFA00A017434 | EUR | 436.000,00 | |

| Summe | 436.000,00 |

Angaben zu nichtfinanziellen Leistungsindikatoren

Konventionelles Produkt Artikel 6 der Verordnung (EU) 2019/2088 (Offenlegungs-Verordnung)

Die wichtigsten nachteiligen Auswirkungen auf Nachhaltigkeitsfaktoren (Principal Adverse Impacts PAI) werden im Investitionsprozess auf Gesellschaftsebene berücksichtigt.

Eine Berücksichtigung der PAI auf Ebene des Fonds ist nicht verbindlich und erfolgt insoweit nicht.

Dieser Fonds wird weder als ein Produkt eingestuft, das ökologische oder soziale Merkmale im Sinne der Offenlegungs-Verordnung (Artikel 8) bewirbt, noch als ein Produkt, das nachhaltige Investitionen zum Ziel hat (Artikel 9). Die diesem Finanzprodukt zugrunde liegenden Investitionen berücksichtigen nicht die EU-Kriterien für ökologisch nachhaltige Wirtschaftsaktivitäten.

Frankfurt am Main, den 1. November 2023

Universal-Investment-Gesellschaft mbH

Die Geschäftsführung

Hinweis:

Der um freiwillige Angaben ergänzte Bericht ist kostenlos erhältlich bei der Universal-Investment-GmbH, Postfach 170548, 60079 Frankfurt am Main und auf der Internet-Seite der Gesellschaft unter http://fondsfinder.universal-investment.com/de.

VERMERK DES UNABHÄNGIGEN ABSCHLUSSPRÜFERS

An die Universal-Investment-Gesellschaft mbH, Frankfurt am Main

Prüfungsurteil

Wir haben den Jahresbericht des Sondervermögens Pollux I-UI – bestehend aus dem Tätigkeitsbericht für das Geschäftsjahr vom 1. November 2022 bis zum 31. Oktober 2023, der Vermögensübersicht und der Vermögensaufstellung zum 31. Oktober 2023, der Ertrags- und Aufwandsrechnung, der Verwendungsrechnung, der Entwicklungsrechnung für das Geschäftsjahr vom 1. November 2022 bis zum 31.°Oktober°2023 sowie der vergleichenden Übersicht über die letzten drei Geschäftsjahre, der Aufstellung der während des Berichtszeitraumes abgeschlossenen Geschäfte, soweit diese nicht mehr Gegenstand der Vermögensaufstellung sind, und dem Anhang – geprüft.

Nach unserer Beurteilung aufgrund der bei der Prüfung gewonnenen Erkenntnisse entspricht der beigefügte Jahresbericht in allen wesentlichen Belangen den Vorschriften des deutschen Kapitalanlagegesetzbuchs (KAGB) und den einschlägigen europäischen Verordnungen und ermöglicht es unter Beachtung dieser Vorschriften, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Grundlage für das Prüfungsurteil

Wir haben unsere Prüfung des Jahresberichts in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführt. Unsere Verantwortung nach diesen Vorschriften und Grundsätzen ist im Abschnitt „Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts“ unseres Vermerks weitergehend beschrieben. Wir sind von der Universal-Investment-Gesellschaft mbH unabhängig in Übereinstimmung mit den deutschen handelsrechtlichen und berufsrechtlichen Vorschriften und haben unsere sonstigen deutschen Berufspflichten in Übereinstimmung mit diesen Anforderungen erfüllt. Wir sind der Auffassung, dass die von uns erlangten Prüfungsnachweise ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zum Jahresbericht zu dienen.

Verantwortung der gesetzlichen Vertreter für den Jahresbericht

Die gesetzlichen Vertreter der Universal-Investment-Gesellschaft mbH sind verantwortlich für die Aufstellung des Jahresberichts, der den Vorschriften des deutschen KAGB und den einschlägigen europäischen Verordnungen in allen wesentlichen Belangen entspricht und dafür, dass der Jahresbericht es unter Beachtung dieser Vorschriften ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen. Ferner sind die gesetzlichen Vertreter verantwortlich für die internen Kontrollen, die sie in Übereinstimmung mit diesen Vorschriften als notwendig bestimmt haben, um die Aufstellung eines Jahresberichts zu ermöglichen, der frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen (d.h. Manipulationen der Rechnungslegung und Vermögensschädigungen) oder Irrtümern ist.

Bei der Aufstellung des Jahresberichts sind die gesetzlichen Vertreter dafür verantwortlich, Ereignisse, Entscheidungen und Faktoren, welche die weitere Entwicklung des Sondervermögens wesentlich beeinflussen können, in die Berichterstattung einzubeziehen. Das bedeutet u.a., dass die gesetzlichen Vertreter bei der Aufstellung des Jahresberichts die Fortführung des Sondervermögens durch die Universal-Investment-Gesellschaft mbH zu beurteilen haben und die Verantwortung haben, Sachverhalte im Zusammenhang mit der Fortführung des Sondervermögens, sofern einschlägig, anzugeben.

Verantwortung des Abschlussprüfers für die Prüfung des Jahresberichts

Unsere Zielsetzung ist, hinreichende Sicherheit darüber zu erlangen, ob der Jahresbericht als Ganzes frei von wesentlichen falschen Darstellungen aufgrund von dolosen Handlungen oder Irrtümern ist, sowie einen Vermerk zu erteilen, der unser Prüfungsurteil zum Jahresbericht beinhaltet.

Hinreichende Sicherheit ist ein hohes Maß an Sicherheit, aber keine Garantie dafür, dass eine in Übereinstimmung mit § 102 KAGB unter Beachtung der vom Institut der Wirtschaftsprüfer (IDW) festgestellten deutschen Grundsätze ordnungsmäßiger Abschlussprüfung durchgeführte Prüfung eine wesentliche falsche Darstellung stets aufdeckt. Falsche Darstellungen können aus dolosen Handlungen oder Irrtümern resultieren und werden als wesentlich angesehen, wenn vernünftigerweise erwartet werden könnte, dass sie einzeln oder insgesamt die auf der Grundlage dieses Jahresberichts getroffenen wirtschaftlichen Entscheidungen von Adressaten beeinflussen.

Während der Prüfung üben wir pflichtgemäßes Ermessen aus und bewahren eine kritische Grundhaltung. Darüber hinaus

– identifizieren und beurteilen wir die Risiken wesentlicher falscher Darstellungen aufgrund von dolosen Handlungen oder Irrtümern im Jahresbericht, planen und führen Prüfungshandlungen als Reaktion auf diese Risiken durch sowie erlangen Prüfungsnachweise, die ausreichend und geeignet sind, um als Grundlage für unser Prüfungsurteil zu dienen. Das Risiko, dass aus dolosen Handlungen resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, ist höher als das Risiko, dass aus Irrtümern resultierende wesentliche falsche Darstellungen nicht aufgedeckt werden, da dolose Handlungen kollusives Zusammenwirken, Fälschungen, beabsichtigte Unvollständigkeiten, irreführende Darstellungen bzw. das Außerkraftsetzen interner Kontrollen beinhalten können.

– gewinnen wir ein Verständnis von dem für die Prüfung des Jahresberichts relevanten internen Kontrollsystem, um Prüfungshandlungen zu planen, die unter den gegebenen Umständen angemessen sind, jedoch nicht mit dem Ziel, ein Prüfungsurteil zur Wirksamkeit dieses Systems der Universal-Investment-Gesellschaft mbH abzugeben.

– beurteilen wir die Angemessenheit der von den gesetzlichen Vertretern der Universal-Investment-Gesellschaft mbH bei der Aufstellung des Jahresberichts angewandten Rechnungslegungsmethoden sowie die Vertretbarkeit der von den gesetzlichen Vertretern dargestellten geschätzten Werte und damit zusammenhängenden Angaben.

– ziehen wir Schlussfolgerungen auf der Grundlage erlangter Prüfungsnachweise, ob eine wesentliche Unsicherheit im Zusammenhang mit Ereignissen oder Gegebenheiten besteht, die bedeutsame Zweifel an der Fortführung des Sondervermögens durch die Universal-Investment-Gesellschaft mbH aufwerfen können. Falls wir zu dem Schluss kommen, dass eine wesentliche Unsicherheit besteht, sind wir verpflichtet, im Vermerk auf die dazugehörigen Angaben im Jahresbericht aufmerksam zu machen oder, falls diese Angaben unangemessen sind, unser Prüfungsurteil zu modifizieren. Wir ziehen unsere Schlussfolgerungen auf der Grundlage der bis zum Datum unseres Vermerks erlangten Prüfungsnachweise. Zukünftige Ereignisse oder Gegebenheiten können jedoch dazu führen, dass das Sondervermögen durch die Universal-Investment-Gesellschaft mbH nicht fortgeführt wird.

– beurteilen wir Darstellung, Aufbau und Inhalt des Jahresberichts insgesamt, einschließlich der Angaben sowie ob der Jahresbericht die zugrunde liegenden Geschäftsvorfälle und Ereignisse so darstellt, dass der Jahresbericht es unter Beachtung der Vorschriften des deutschen KAGB und der einschlägigen europäischen Verordnungen ermöglicht, sich ein umfassendes Bild der tatsächlichen Verhältnisse und Entwicklungen des Sondervermögens zu verschaffen.

Wir erörtern mit den für die Überwachung Verantwortlichen u.a. den geplanten Umfang und die Zeitplanung der Prüfung sowie bedeutsame Prüfungsfeststellungen, einschließlich etwaiger bedeutsamer Mängel im internen Kontrollsystem, die wir während unserer Prüfung feststellen.

Frankfurt am Main, den 21. März 2024

KPMG AG

Wirtschaftsprüfungsgesellschaft

Schobel, Wirtschaftsprüfer

Neuf, Wirtschaftsprüfer